PPh Pasal 22 adalah pajak penghasilan yang dipungut oleh bendahara atau perusahaan tertentu, baik milik pemerintah maupun swasta. Pajak ini biasanya dikenakan pada kegiatan ekspor, impor, re-impor, dan beberapa jenis usaha lainnya.

Selengkapnya simak ulasan dari Mekari Klikpajak tentang tarif, cara hitung, subjek, objek PPh 22 umum dan bendaharawan / BUMN, pemungut serta ketentuan penyetoran, hingga pembuatan bukti potong juga pelaporan SPT Masa PPh 22 di e-Bupot Unifikasi.

Penjelasan PPh Pasal 22 Umum dan Bendaharawan / BUMN

Berdasarkan Undang-Undang (UU) Nomor 36 Tahun 2008 tentang Pajak Penghasilan, PPh 22 merupakan bentuk pemotongan atau pemungutan pajak yang dilakukan satu pihak terhadap wajib pajak dan berkaitan dengan kegiatan perdagangan barang.

Menurut Pasal 22 ayat 1 UU PPh ini, Menteri Keuangan dapat menetapkan:

- Bendahara pemerintah untuk memungut pajak sehubungan dengan pembayaran atas penyerahan barang.

- Badan-badan tertentu untuk memungut pajak dari Wajib Pajak yang melakukan kegiatan di bidang impor atau kegiatan usaha di bidang lain.

- Wajib Pajak Badan tertentu untuk memungut pajak dari pembeli atas penjualan barang yang tergolong sangat mewah.

Apa itu PPh 22 Bendaharawan?

PPh 22 Bendaharawan adalah pemungutan yang dilakukan oleh Bendaharawan Pemerintah atas penyerahan barang oleh rekanan yang dibiayai dari Anggaran Pendapatan dan Belanja Negara (APBN) dan/atau Anggaran Pendapatan dan Belanja Daerah (APBD).

Bendaharawan Pemerintah ini, baik pemerintah pusat maupun pemerintah daerah, instansi atau lembaga-lembaga negara lain yang berkenaan dengan pembayaran atas penyerahan.

Apa itu PPh 22 BUMN?

PPh 22 BUMN adalah pajak yang dipungut oleh Badan Usaha Milik Negara (BUMN) atas pembayaran atau penyerahan barang.

Subjek dan Objek Pajaknya

Sebelumnya, ketentuan mengenai pemungutan pajak penghasilan pasal 22 sehubungan dengan pembayaran atas penyerahan barang dan kegiatan di bidang impor atau kegiatan usaha di bidang lain diatur dalam PMK No. 154/PMK.03/2010.

Namun pemerintah telah melakukan beberapa kali perubahan atau penyempurnaan peraturan terkait pemungutan pajak penghasilan pasal 22 ini, yang kemudian mencabut tersebut.

Kemudian, berdasarkan Peraturan Menteri Keuangan (PMK) Nomor 34/PMK.010/2017 tentang Pemungutan Pajak Penghasilan Pasal 22 Sehubungan dengan Pembayaran atas Penyerahan Barang dan Kegiatan di Bidang Impor atau Kegiatan Usaha di Bidang Lain, objek PPh pasal 22 di antaranya:

1. Impor barang dan ekspor

Kegiatan impor dan ekspor barang yang dilakukan eksportir atas barang atau komoditas:

- Tambang batubara

- Mineral logam

- Mineral bukan logam

2. Pembayaran atas pembelian barang (objek PPh Pasal 22 Bendaharawan)

Pembayaran atas pembelian barang yang dilakukan oleh bendahara pemerintah dan Kuasa Pengguna Anggaran (KPA) sebagai pemungut pajak pada:

- Pemerintah Pusat

- Pemerintah Daerah

- Instansi atau lembaga Pemerintah

- Lembaga-lembaga negara lainnya

3. Pembayaran atas pembelian barang

Pembayaran atas pembelian barang yang dilakukan dengan mekanisme Uang Persediaan (UP) yang dilakukan oleh bendahara pengeluaran.

4. Pembayaran atas pembelian barang kepada pihak ketiga

Pembayaran atas pembelian barang kepada pihak ketiga dengan mekanisme:

- Pembayaran langsung (LS) oleh KPA

- Pejabat penerbit surat perintah membayar yang diberi delegasi oleh KPA

5. Pembayaran atas pembelian barang untuk BUMN ( objek pajak PPh 22 BUMN )

Pembayaran atas pembelian barang dan/atau bahan-bahan untuk Badan Usaha Milik Negara (BUMN) untuk keperluan kegiatan usahanya.

Baca Juga: Tarif Pajak Karbon Perusahaan

6. Penjualan hasil produksi kepada distributor

Penjualan hasil produksi kepada distributor di dalam negeri oleh badan usaha yang bergerak dalam bidang usaha:

- Industri semen

- Industri kertas

- Industri baja

- Merupakan industri hulu

- Industri otomotif

- Industri farmasi

7. Penjualan kendaraan bermotor

Penjualan kendaraan bermotor di dalam negeri oleh:

- Agen Tunggal Pemegang Merek (ATPM)

- Agen Pemegang Merek (APM)

- Importir umum kendaraan bermotor

8. Penjualan Migas

Penjualan migas oleh produsen atau importir yang terdiri dari:

- Bahan bakar minyak

- Bahan bakar gas

- Pelumas

9. Pembelian bahan-bahan dari pedagang pengumpul

Pembelian bahan-bahan dari pedagang pengepul keperluan industrinya atau ekspornya oleh industri dan eksportir yang bergerak dalam sektor:

- Kehutanan

- Perkebunan

- Pertanian

- Peternakan

- Perikanan

10. Penjualan barang yang tergolong sangat mewah

- Penjualan barang tergolong sangat mewah yang dilakukan oleh wajib pajak badan.

Baca Juga: Panduan Pajak Penghasilan: Jenis-Jenis PPh, Objek, Subjek, Tarif dan Contoh

A. Perluasan Pemungutan Objek Pajak Penghasilan Pasal 22

Melalui PMK No. 92/PMK.03/2019 tentang Perubahan Kedua Atas PMK No. 253/PMK.03/2008 tentang Wajib Pajak Badan Tertentu Sebagai Pemungut Pajak Penghasilan dari Pembeli atas Penjualan Barang yang Tergolong Sangat Mewah, WP Badan yang berhak memungut PPh Pasal 22 diperluas.

Waktu pemungutan Pajak Penghasilan Pasal 22 ini dilakukan saat penjualan barang tergolong mewah.

Barang tergolong sangat mewah yang jadi objek PPh Pasal 22 di antaranya:

- Pesawat terbang pribadi dan helikopter pribadi

- Kapal pesiar, yacht, dan sejenisnya

- Rumah beserta tanahnya, dengan harga jual atau harga pengalihannya lebih dari Rp30 miliar atau luas bangunan lebih dari 400 meter persegi

- Apartemen, kondominium dan sejenisnya, dengan harga jual atau pengalihannya lebih dari Rp30 miliar atau luas bangunan lebih dari 150 meter persegi

- Kendaraan bermotor roda empat pengangkutan orang kurang dari 10 orang berupa sedan, jeep, sport utility vehicle (SUV), multi purpose vehicle (MPV), minibus dan sejenis, dengan harga jual lebih dari Rp2 miliar atau dengan kapasitas silinder lebih dari 3.000cc

- Kendaraan bermotor roda dua dan tiga, dengan harga jual lebih dari Rp300 juta atau dengan kapasitas silinder lebih dari 250cc

Baca Juga: Alur Pembuatan e-Faktur: Dari Pembayaran Hingga Cara Membuat SPT PPN

B. Pengecualian Pemungutan PPh Pasal 22

Daftar kegiatan yang dikecualikan atau tidak dikenakan PPh Pasal 22 di antaranya:

1. Impor barang-barang dan/atau penyerahan barang yang berdasarkan ketentuan peraturan perundang-undangan tidak terutang PPh.

Pengecualian tersebut, harus dinyatakan dengan Surat Keterangan Bebas PPh Pasal 22 yang diterbitkan oleh Direktur Jenderal Pajak.

2. Impor barang-barang yang dibebaskan dari bea masuk:

- yang dilakukan ke dalam Kawasan Berikat (kawasan tanpa bea masuk hingga barang tersebut dikeluarkan untuk impor, ekspor atau re-impor) dan Entrepot Produksi Untuk Tujuan Ekspor (EPTE), yaitu tempat penimbunan barang dagangan karena pengimpornya tidak membayar bea masuk sebagaimana mestinya;

- sebagaimana dimaksud dalam Pasal 6 dan Pasal 7 PP Nomor 6 Tahun 1969 tentang Pembebanan atas Impor sebagaimana diubah dan ditambah terakhir dengan PP Nomor 26 tahun 1988 Jo. Peraturan Pemerintah Nomor 2 tahun 1973;

- berupa kiriman hadiah;

- untuk tujuan keilmuan.

3. Pembayaran atas penyerahan barang yang dibebankan kepada belanja negara/daerah yang meliputi jumlah kurang dari Rp 2.000.000 (bukan merupakan jumlah yang dipecah-pecah).

4. Pembayaran untuk pembelian bahan bakar minyak, listrik, gas, air minum/PDAM, benda-benda pos, dan telepon.

Baca Juga: Daftar Subjek dan Objek Pajak yang Dikecualikan dari PPh

Tarif PPh 22 Berapa Persen?

Besar tarif pajak penghasilan pasal 22 menurut UU PPh dan diatur dalam PMK No. 34/PMK.010 Tahun 2017 yakni:

1. Tarif PPh 22 sebesar 2,5% dan 7,5% atas Impor

Tarif pajak penghasilan pasal 22 ini untuk pajak penghasilan atas impor barang dengan rincian sebagai berikut:

- Tarif pembebanan tunggal sebesar 10% dari nilai impor, dengan atau tanpa menggunakan API untuk barang tertentu yang tercantum dalam Lampiran I PMK 34/2017.

- Importir yang menggunakan Angka Pengenal Importir (API): 2,5% dari nilai impor.

- Importir non-API: 7,5% dari nilai impor.

- Importir yang tidak dikuasai: 7,5% dari harga jual lelang.

2. Tarif PPh Pasal 22 sebesar 1,5% atas Pembelian

Besar tarif ini dari harga pembelian barang tidak termasuk PPN dan tidak final untuk pembelian barang ini dilakukan oleh:

- Direktorat Jenderal Perbendaharaan (DJPB) Kementerian Keuangan

- Bendahara Pemerintah ( pph 22 bendaharawan )

- BUMN/BUMD (Badan Usaha Milik Daerah)

3. Tarif PPh 22 atas Penjualan Hasil Produksi Tertentu

Tarif pajak penghasilan pasal 22 atas penjualan hasil produksi ini ditetapkan berdasarkan Keputusan Direktur Jenderal Pajak (KEP) yang dihitung dari Dasar Pengenaan Pajak ( DPP ) PPN dan bersifat tidak final, di antaranya:

- Kertas: 0.1% dari DPP PPN

- Semen: 0.25% dari DPP PPN

- Baja: 0.3% dari DPP PPN

- Otomotif: 0.45% dari DPP PPN

- Semua jenis obat: 0,3% dari DPP PPN

DPP adalah harga jual, nilai ekspor/impor, penggantian, atau nilai yang dipakai sebagai dasar dari perhitungan besarnya pajak yang terutang.

DPP ini merupakan nilai dasar yang digunakan untuk menghitung pajak terutang seperti PPh Pasal 22, PPh Pasal 23, PPh Pasal 4 ayat (2), dan PPN.

4. Tarif PPh Pasal 22 Hasil Produksi Migas

Pengenaan pajak penghasilan pasal 22 dari hasil produksi atau penyerahan barang oleh produsen/importir bahan bakar minyak, gas, dan pelumas adalah:

- 0,25% dari penjualan tidak termasuk PPN untuk penjualan kepada stasiun pengisian bahan bakar umum yang menjual BBM yang dibeli dari Pertamina atau anak usaha Pertamina

- 0,3% dari penjualan tidak termasuk PPN untuk penjualan kepada stasiun pengisian bahan bakar umum yang menjual bakar minyak yang dibeli selain dari Pertamina atau anak perusahaan Pertamina

- 0,3% dari penjualan tidak termasuk PPN untuk penjualan kepada pihak yang dibeli dari Pertamina maupun selain dari Pertamina atau anak usaha Pertamina.

- 0,3% dari penjualan tidak termasuk PPN untuk bahan bakar gas

- 0,3% dari penjualan tidak termasuk PPN untuk pelumas

5. Tarif PPh 22 sebesar 0,25% atas Pembelian Bahan untuk Industri

Besar tarif ini dari harga pembelian tidak termasuk PPN atas pembelian bahan-bahan untuk keperluan industri atau ekspor dari pedagang pengumpul, di antaranya:

- Pembelian hasil kehutanan, perkebunan, pertanian, peternakan, dan perikanan yang belum melalui proses industri manufaktur.

6. Tarif PPh Pasal 22 sebesar 0,5% atas Impor Komoditas

Tarif ini dari nilai impor ini berlaku untuk impor beberapa komoditas seperti kedelai, gandum, dan tepung terigu, oleh importir yang menggunakan API.

7. Tarif PPh 22 sebesar 1,5% atas Ekspor Komoditas Tambang

Tarif ini dari nilai ekspor ini berlaku untuk ekspor komoditas tambang batubara, mineral logam, dan mineral bukan logam, sesuai uraian barang dan pos tarif (HS/Harmonized System) oleh eksportir yang terikat dalam perjanjian kerjasama pengusaha pertambangan dan Kontrak Karya (KK).

8. Tarif PPh 22 sebesar 0,45% atas Penjualan Kendaraan Bermotor

Tarif ini dari DPP PPN berlaku atas penjualan kendaraan bermotor di dalam negeri oleh ATPM, APM, dan importir umum kendaraan bermotor, tidak termasuk alat berat.

9. Tarif PPh 22 sebesar 0,45% atas Penjualan Emas Batangan

Tarif ini dari harga jual emas batangan ini berlaku atas penjualan emas batangan oleh badan usaha yang melakukan penjualan.

10. Tarif PPh Pasal 22 Barang Mewah

Sesuai Pasal 2 ayat (2) PMK 29/2019 ini, besar pajak penghasilan pasal 22 yang dipungut pada saat melakukan penjualan barang yang tergolong sangat mewah adalah:

A. Tarif PPh 22 sebesar 1% atas Penjualan Barang Mewah

Tarif Pajak Penghasilan 22 sebesar 1 persen dari harga jual tidak termasuk Pajak Pertambahan Nilai ( PPN ) dan Pajak Penjualan atas Barang Mewah (PPnBM) atas barang ini untuk:

- Rumah beserta tanahnya, dengan harga jual atau harga pengalihannya lebih dari Rp30 miliar atau luas bangunan lebih dari 400 meter persegi

- Apartemen, kondominium dan sejenisnya, dengan harga jual atau pengalihannya lebih dari Rp30 miliar atau luas bangunan lebih dari 150 meter persegi

B. Tarif PPh Pasal 22 sebesar 5% atas Penjualan Barang Mewah

Tarif ini dari harga jual tidak termasuk PPN dan PPnBM atas barang berlaku untuk:

- Pesawat terbang pribadi dan helikopter

- Kapal pesiar, yacht dan sejenisnya

- Kendaraan bermotor roda 4 pengangkutan orang kurang dari 10 orang berupa sedan, jeep, SUV, MPV, minibus dan sejenisnya, dengan harga jual lebih dari Rp2 miliar atau dengan kapasitas silinder lebih dari 3.000cc

- Kendaraan bermotor roda 2 dan 3 dengan harga jual lebih dari Rp300 juta atau dengan kapasitas silinder lebih dari 250cc

Nilai impor adalah nilai berupa uang yang menjadi dasar penghitungan Bea Masuk (BM) yaitu Cost Insurance and Freight (CIF) ditambah dengan Bea Masuk dan pungutan lainnya yang dikenakan berdasarkan ketentuan peraturan perundang-undangan kepabeanan di bidang impor.

Jika wajib pajak tidak memiliki Nomor Pokok Wajib Pajak (NPWP), maka akan dikenakan tarif 100% dari pada tarif umum PPh Pasal 22 yang berlaku.

Baca Juga: Contoh Jasa Kena Pajak dan Tarif PPN Ekspor Barang atau Jasa

Pemungut PPh Pasal 22

Sebagaimana disebutkan dalam UU PPh No. 7 Tahun 1983 yang beberapa kali diubah terakhir dengan UU No. 36 Tahun 2008, pemungut PPh Pasal 22 yaitu wajib pajak badan yang melakukan penjualan barang yang tergolong sangat mewah.

A. Wajib Pajak Badan Pemungut PPh 22 saat Pembelian

1. Bank Devisa dan Direktorat Jenderal Bea Cukai (DJBC) atas objek PPh Pasal 22 impor barang.

2. Bendara Pemerintah dan Kuasa Pengguna Anggaran (KPA) sebagai pemungut pajak pada Pemerintah Pusat, Pemerintah Daerah, Instansi atau Lembaga Pemerintah dan lembaga-lembaga negara lainnya, berkenaan dengan pembayaran atas pembelian barang.

3. Bendahara pengeluaran berkenaan dengan pembayaran atas pembelian barang yang dilakukan dengan mekanisme Uang Persediaan (UP).

4. Kuasa Pengguna Anggaran (KPA) atau pejabat penerbit Surat Perintah Membayar yang diberikan delegasi oleh Kuasa Pengguna Anggaran (KPA), berkenaan dengan pembayaran atas pembelian barang kepada pihak ketiga yang dilakukan dengan mekanisme Pembayaran Langsung (LS).

5. Badan Usaha Milik Negara (BUMN), yaitu badan usaha yang seluruh atau sebagian besar modalnya dimiliki oleh negara melalui penyertaan secara langsung yang berasal dari kekayaan negara yang dipisahkan, yang meliputi:

- PT Pertamina (Persero), PT Perusahaan Listrik Negara (Persero), PT Perusahaan Gas Negara (Persero) Tbk., PT Telekomunikasi Indonesia (Persero) Tbk., PT Garuda Indonesia (Persero) Tbk., PT Pembangunan Perumahan (Persero) Tbk., PT Wijaya Karya (Persero) Tbk., PT Adhi Karya (Persero) Tbk., PT Hutama Karya (Persero), PT Krakatau Steel (Persero).

- Bank-bank Badan Usaha Milik Negara, berkenaan dengan pembayaran atas pembelian barang dan/atau bahan-bahan untuk keperluan kegiatan usahanya.

6. Industri dan eksportir yang bergerak dalam sektor kehutanan, perkebunan, pertanian, peternakan, dan perikanan, atas pembelian bahan-bahan dari pedagang pengumpul untuk keperluan industrinya atau ekspornya.

7. Industri atau badan usaha yang melakukan pembelian komoditas tambang batubara, mineral logam, dan mineral bukan logam, dari badan atau orang pribadi pemegang izin usaha pertambangan.

B. Perusahaan Swasta yang Wajib Memungut PPh 22 saat Penjualan

1. Badan usaha yang bergerak dalam bidang usaha industri semen, industri kertas, industri baja, industri otomotif, dan industri farmasi, atas penjualan hasil produksinya kepada distributor di dalam negeri.

2. Agen Tunggal Pemegang Merek (ATPM), Agen Pemegang Merek (APM), dan importir umum kendaraan bermotor, atas penjualan kendaraan bermotor di dalam negeri.

3. Produsen atau importir bahan bakar minyak, bahan bakar gas, dan pelumas, atas penjualan bahan bakar minyak, bahan bakar gas, dan pelumas.

4. Badan usaha yang bergerak dalam bidang usaha industri baja yang merupakan industri hulu, termasuk industri hulu yang terintegrasi antara hulu dan industri hilir.

5. Pedagang pengumpul berupa badan atau orang pribadi yang kegiatan usahanya:

- Mengumpulkan hasil kehutanan, perkebunan, pertanian, peternakan, dan perikanan;

- Menjual hasil tersebut kepada badan usaha industri dan eksportir yang bergerak dalam sektor kehutanan, perkebunan, pertanian, peternakan, dan perikanan.

6. Sesuai dengan PMK Nomor 92/PMK.03/2019, pemerintah menambahkan pemungut PPh Pasal 22 dengan wajib pajak badan yang melakukan penjualan barang yang tergolong sangat mewah.

Selengkapnya ketahui tentang Pajak Perusahaan Go Public & Pentingnya e-Bupot Unifikasi untuk Perseroan Tbk

Contoh Cara Hitung PPh 22 Umum dan Bendaharawan / BUMN

Untuk mengetahui cara menghitung PPh Pasal 22 sesuai subjek dan objek PPh Pasal 22 tidaklah sulit.

A. Contoh Soal PPh Pasal 22 Impor

PT AAA mengimpor barang dari Kanada dengan harga faktur senilai US$500.000.

Barang yang diimpor adalah jenis barang yang tidak termasuk dalam barang-barang tertentu yang ditentukan dalam PMK No. 16/PMK.010 Tahun 2016.

Biaya asuransi yang dibayar di luar negeri sebesar 3% dari harga faktur dan biaya angkut sebesar 5% dari harga faktur.

Bea Masuk (BM) sebesar 10% dan Bea Masuk Tambahan sebesar 6%.

Kurs pajak saat itu sebesar Rp14.550 per dolar Amerika Serikat.

Maka, perhitungan Pajak Penghasilan Pasal 22 yang dipungut Ditjen Bea Cukai adalah:

| No | Diketahui | Perhitungan | Nilai |

| a | Harga Faktur (Cost) | US$500.000 | |

| b | Biaya Asuransi (Insurance) | (3% x US$500.000) | US$15.000 |

| c | Biaya Angkut (Freight) | (5% x US$500.000) | US$25.000 |

| CIF | (Cost, Insurance, Freight) | (a + b + c) | US$40.000 |

| d | CIF (dalam rupiah) | (Rp540.000 + Rpp14.550) | Rp7.857.000.000 |

| e | Bea Masuk | (10% x Rp7.857.000.000) | Rp785.700.000 |

| f | Bea Masuk Tambahan | (6% x Rp7.857.000.000) | Rp471.420.000 |

| Nilai Impor | (d + e + f) | Rp9.114.120.000 |

1. Perhitungan PPh Pasal 22 jika memiliki API

Jika PT AAA memiliki angka pengenal impor, maka hitungan PPh Pasal 22 dari impor barang tersebut sebagai berikut:

| = (Tarif PPh Pasal 22 memiliki API x Nilai Impor) |

| = 2,5% x Rp9.114.120.000 |

| = Rp227.853.000 |

2. Perhitungan PPh 22 jika tidak memiliki API

Ketika PT AAA tidak memiliki angka pengenal impor, hitungan Pajak Penghasilan Pasal 22 dari impor barang tersebut adalah:

| = (Tarif PPh Pasal 22 tidak punya API x Nilai Impor) |

| = 7,5% x 9.114.120.000 |

| = Rp683.559.000 |

B. Contoh Perhitungan PPh Pasal 22 atas Pembelian Barang ( Contoh Soal PPh 22 Bendaharawan )

PT AAA berkedudukan di Kota Jakarta, menjadi pemasok alat-alat tulis kantor untuk Dinas Pendidikan Kota Bogor.

Pada tanggal 1 Agustus 2022, PT AAA melakukan penyerahan Barang Kena Pajak (BKP) dengan nilai kontrak sebesar Rp20.000.000 (nilai sudah termasuk PPN).

Maka, perhitungan PPh Pasal 22 yang dipungut oleh Dinas Pendidikan Kota Bogor adalah:

| No. | Diketahui | Nilai |

| 1 | Nilai kontrak termasuk PPN | Rp22.000.000 |

| 2 | DPP (100/111) x Rp22.000.000 | Rp19.819.819,8 |

| 3 | PPN dipungut (11% dari DPP) | Rp2.180.180,2 |

| 4 | PPh Pasal 22 yang dipungut (1,5% x Rp22.000.000) | Rp330.000 |

Jadi, besar Pajak Penghasilan pasal 22 yang dipungut Dinas Pendidikan Kota Bogor sebesar Rp330.000, karena PPh Pasal 22 = 1,5% x harga pembelian tidak termasuk PPN.

Perlu diketahui, atas pembelian barang yang dananya berasal dari belanja negara atau belanja daerah yang dikecualikan dari pungutan Pajak Penghasilan Pasal 22 adalah:

- Pembayaran atas penyerahan barang (bukan merupakan jumlah yang dipecah-pecah) dengan jumlah kurang dari Rp1.000.000.

- Pembayaran untuk pembelian bahan bakar minyak, listrik, gas, air minum/PDAM, dan benda-benda pos.

- Pembayaran/pencairan dana Jaring Pengaman Sosial (JPS) oleh kantor Perbendaharaan dan Kas Negara.

C. Contoh Perhitungan PPh Pasal 22 atas Penjualan Hasil Produksi Tertentu

PT AAA merupakan perusahaan kertas yang menjual hasil produksinya kepada PT BBB senilai Rp1.100.000.000. Harga ini sudah termasuk PPN sebesar 11%.

Perhitungan Pajak Penghasilan Pasal 22 atas penjualan kertas adalah:

| DPP PPN: |

| = (100/111) x Rp1.100.000.000 |

| = Rp990.990.990,99 |

| PPh Pasal 22 penjualan kertas: |

| = (Tarif PPh Pasal 22 atas penjualan kertas x DPP PPN) |

| = 0,1% x Rp990.990.990,99 |

| = Rp990.990,99 |

PT CCC menjual hasil produksinya berupa semen kepada PT DDD senilai Rp2.200.000.000. Harga tersebut sudah termasuk PPN sebesar 11%.

Perhitungan Pajak Penghasilan Pasal 22 atas penjualan semen adalah:

| DPP PPN: |

| = (100/111) x Rp2.200.000.000 |

| = Rp1.981.981.981,98 |

| PPh Pasal 22 penjualan semen: |

| = (Tarif PPh Pasal 22 atas penjualan semen x DPP PPN) |

| = 0,25% x Rp1.981.981.981,98 |

| = Rp4.954.954,95 |

PT EEE adalah perusahaan baja dan menjual hasil produksinya ke PT FFF senilai Rp3.300.000.000.

Harga ini sudah termasuk PPN sebesar 11%.

Perhitungan Pajak Penghasilan Pasal 22 atas penjualan baja adalah:

| DPP PPN: |

| = (100/111) x Rp3.300.000.000 |

| = Rp2.972.972.972,97 |

| PPh Pasal 22 atas penjualan baja: |

| = (Tarif PPh pasal 22 atas penjualan baja x DPP PPN) |

| = 0,3% x Rp9.972.972.972,97 |

| = Rp8.918.918,92 |

PT GGG merupakan perusahaan otomotif dan menjual hasil produksinya ke PT HHH senilai Rp5.500.000.000. Harga ini sudah termasuk PPN sebesar 11%.

Perhitungan Pajak Penghasilan Pasal 22 atas penjualan otomotif adalah:

| DPP PPN: |

| = (100/111) x Rp5.500.000.000 |

| = Rp4.954.954.954,95 |

| PPh Pasal Pasal 22 atas penjualan otomotif: |

| = (Tarif PPh Pasal 22 atas penjualan otomotif x DPP PPN) |

| = 0,45% x Rp4.954.954.954,95 |

| = Rp22.297.297,3 |

D. Contoh Soal PPh Pasal 22 Hasil Produksi Migas ( PPh 22 BUMN )

PT AAA selaku produsen bahan bakar minyak, gas, dan pelumas, menyerahkan bahan bakar minyak senilai Rp900.000.000 (tidak termasuk PPN) kepada PT BBB yang merupakan bukan perusahaan SPBU. Maka PPh Pasal 22 yang dipungut adalah:

Pajak penghasilan Pasal 22 atas penyerahan hasil produksi migas:

| = (Tarif PPh 22 hasil produksi migas x Nilai jual) |

| = 0,3% x Rp900.000.000 |

| = Rp2.700.000 |

E. Contoh Soal PPh Pasal 22 atas Pembelian Bahan untuk Industri

PT AAA merupakan perusahaan tekstil dan membeli bahan untuk tekstil untuk produksinya yang akan diekspor dari pedagang pengepul CV BBB senilai Rp300.000.000.

Perhitungan PPh Pasal 22 atas pembelian bahan industri adalah:

| = (Tarif PPh Pasal 22 atas pembelian bahan industri x Harga pembelian) |

| = 0,25% x Rp300.000.000 |

| = Rp740.000 |

F. Contoh Soal PPh Pasal 22 atas Impor Komoditas

PT BBB mengimpor gandum dari Australia dengan harga faktur US$250.000.

Biaya asuransi sebesar 2% dari nilai faktur dan biaya angkut sebesar 8% dari nilai faktur.

Bea Masuk yang dibebankan dari impor gandum ini adalah 7,5% dan Bea Masuk Tambahan 2,5%. Kurs pajak saat itu sebesar Rp14.220 per dolar AS.

Perhitungan PPh Pasal 22 yang dikenakan terhadap PT AAA atas impor gandum tersebut adalah:

| No. | Diketahui | Perhitungan | Nilai |

| a | Harga Faktur (Cost) | US$250.000 | |

| b | Biaya Asuransi (Insurance) | (2% x US$250.000) | US$5.000 |

| c | Biaya Angkut (Freight) | (8% x US$250.000) | US$20.000 |

| CIF | (Cost, Insurance, Freight) | (a + b + c) | US$275.000 |

| d | CIF (dalam rupiah) | (US$275.000 x Rp14.220) | Rp3.910.000.000 |

| e | Bea Masuk | (7,5% x Rp3.910.000.000) | Rp293.250.000 |

| f | Bea Masuk Tambahan | (2,5% x Rp3.910.000.000) | Rp97.750.000 |

| Nilai Impor | (d + e + f) | Rp4.037.075.000 |

Dengan demikian besar Pajak penghasilan pasal 22 atas impor gandum PT AAA yang juga memiliki angka pengenal importir adalah:

| = (Tarif PPh Pasal 22 impor komoditas dan memiliki API x Nilai Impor) |

| = 0,5% x Rp4.037.075.000 |

| = Rp20.185.375 |

G. Contoh Perhitungan PPh 22 atas Penjualan Barang Mewah

Contoh 1,

PT AAA merupakan perusahaan pengembang properti yang menjual apartemen dengan nilai Rp50.000.000.000 kepada CCC.

Harga jual ini tidak termasuk PPN dan PPnBM.

Maka, PPh Pasal atas penjualan barang mewah berupa apartemen ini sebesar:

| = (Tarif PPh Pasal 22 atas penjualan barang mewah apartemen x Nilai jual barang mewah) |

| = 1% x Rp50.000.000.000 |

| = Rp500.000.000 |

Contoh 2,

PT BBB menjual kapal pesiar dengan nilai Rp800.000.000.000 kepada PT DDD.

Nilai ini tidak termasuk PPN dan PPnBM. Dengan demikian perhitungan PPh Pasal 22 atas penjualan kapal pesiar ini adalah:

| = (Tarif PPh Pasal 22 atas penjualan barang mewah kapal pesiar x Nilai jual barang mewah) |

| = 5% x Rp800.000.000.000 |

| = Rp40.000.000.000 |

Baca Juga: Barang Bebas PPN Ditambah, Ada Sektor Bisnis Anda? Cek di Sini

Ketentuan Pembayaran Pajak Penghasilan Pasal 22

Sebagaimana diatur dalam Pasal 4 PMK No. 34/PMK.010/2017 tentang Pemungutan PPh 22 Sehubungan dengan Pembayaran atas Penyerahan Barang dan Kegiatan di Bidang Impor atau Kegiatan Usaha di Bidang Lain.

Ketentuan pembayaran pajak penghasilan pasal 22 sesuai subjek dan objek PPh Pasal 22 adalah:

- PPh Pasal 22 atas impor barang, terutang dan dilunasi bersamaan dengan saat pembayaran Bea Masuk (BM).

- Dalam hal pembayaran Bea Masuk ditunda atau dibebaskan dan tidak termasuk dalam pengecualian dari pemungutan PPh 22 atas impor barang yang dibebaskan dari pungutan BM dan/atau PPN, PPh Pasal22 terutang dilunasi pada saat penyelesaian dokumen pemberitahuan pabean atas impor (PIB / Pemberitahuan Impor Barang).

- Pajak penghasilan pasal 22 atas ekspor komoditas tambang batubara, mineral logam, dan mineral bukan logam, terutang dan disetorkan bersamaan dengan saat penyelesaian dokumen pemberitahuan pabean atas ekspor.

- PPh Pasal22 atas pembelian barang oleh bendahara pemerintah, KPA, bendahara pengeluaran, pejabat penerbit SPM, dan pembelian barang dan/atau bahan-bahan untuk keperluan kegiatan usaha oleh badan usaha tertentu yang tercantum dalam Pasal 1 ayat (1) huruf e (BUMN, badan usaha yang dimiliki langsung oleh BUMN) terutang dan dipungut pada saat pembayaran.

- Penjualan hasil produksi oleh badan usaha yang bergerak dalam bidang usaha industri semen, industri kertas, industri baja, industri otomotif, dan industri farmasi terutang dan dipungut pada saat penjualan.

- Penjualan bahan bakar minyak, bahan bakar gas, dan pelumas oleh produsen atau importir terutang dan dipungut pada saat penerbitan surat perintah pengeluaran barang (delivery order).

- Pembelian bahan-bahan sebagaimana dimaksud dalam Pasal 1 ayat (1) huruf i (badan usaha industri atau eksportir yang melakukan pembelian bahan-bahan berupa hasil kehutanan, perkebunan, pertanian, peternakan, dan perikanan yang belum melalui proses industri manufaktur, untuk keperluan industrinya atau ekspomya) dan pembelian batubara, mineral logam dan mineral bukan logam sebagaimana dimaksud dalam Pasal 1 ayat (1) huruf j (badan usaha yang rnelakukan pernbelian kornoditas tarnbang batubara, mineral logam, dan mineral bukan logam, dart badan atau orang pribadi pernegang izin usaha pertarnbangan), terutang dan dipungut pada saat pembelian.

Temukan di sini tutorial Cara Mudah Bayar Pajak Online di e-Billing

Tata Cara Pemungutan

Bagaimana tata cara pemungutan sesuai subjek dan objek PPh Pasal 22 secara umum dan pemungutan objek pajak PPh Pasal 22 bendaharawan atau objek pajak PPh 22 BUMN?

Tata cara pemungutan dan penyetoran Pajak Penghasilan Pasal 22 ini juga diatur dalam Pasal 5 PMK No. 34/PMK.010/2017, yakni:

1. Pemungutan subjek dan objek PPh Pasal 22 atas impor barang dilaksanakan dengan penyetoran ke kas negara melalui Pos Persepsi, Bank Devisa Persepsi, atau Bank Persepsi yang ditunjuk Menteri Keuangan, oleh:

- Importir yang bersangkutan

- Direktorat Jenderal Bea dan Cukai (DJBC)

2. Pemungutan subjek dan objek PPh 22 atas ekspor komoditas tambang batubara, mineral logam dan mineral bukan logam dilaksanakan dengan cara penyetoran oleh eksportir yang bersangkutan ke kas negara melalui Pos Persepsi, Bank Devisa Persepsi, atau Bank Persepsi yang ditunjuk oleh Menteri Keuangan.

3. Pemungutan subjek dan objek PPh 22 atas pembelian barang oleh pemungut pajak (bendahara pemerintah, KPA, bendahara pengeluaran, pejabat penerbit SPM) wajib disetor oleh pemungut ke kas negara melalui Pos Persepsi, Bank Devisa Persepsi, atau Bank Persepsi yang ditunjuk oleh Menteri Keuangan, dengan menggunakan Surat Setoran Pajak ( SSP ) yang telah diisi atas nama rekanan serta ditandatangani oleh pemungut pajak.

4. Pemungutan subjek dan objek PPh 22 oleh pemungut pajak sebagaimana dimaksud dalam Pasal 1 ayat (1) huruf e, huruf f, huruf g, huruf h, huruf i, huruf j , dan huruf k PMK 16/2016 wajib disetor oleh pemungut ke kas negara melalui Pos Persepsi, Bank Devisa Persepsi, atau Bank Persepsi yang ditunjuk oleh Menteri Keuangan dengan menggunakan SSP.

Pemungut pajak sebagaimana dimaksud dalam Pasal 1 ayat (1) huruf e, huruf f, huruf g, huruf h, huruf i, huruf j, dan huruf k PMK No. 34/2017 wajib disetor oleh pemungut ke kas negara, di antaranya:

1. Pemungut PPh 22 huruf e ( PPh Pasal 22 e / BUMN )

Badan usaha tertentu yang meliputi:

- BUMN

- UMN yang dilakukan restrukturisasi melalui pengalihan saham milik negara ke BUMN lainnya

- Badan usaha tertentu yang dimiliki BUMN, meliputi PT Pupuk Sriwidjaja Palembang, PT Petrokimia Gresik, PT Pupuk Jurang, PT Pupuk Kalimantan Timur, PT Pupuk Iskandar Muda, PT Telekomunikasi Selular, PT Indonesia Power, PT Pembangkitan Jawa-Bali, PT Semen Padang, PT Semen Tonasa, PT Elnusa Tbk, PT Krakatau Wajatama, PT Rajawali Nusindo, PT Wijaya Karya Beton Tbk, PT Kimia Farma Apotek, PT Kimia Farma Trading & Distribution, PT Badak Natural Gas Liquefaction, PT Tambang Timah, PT Terminal Petikemas Surabaya, PT Indonesia Comnets Plus, PT Bank Syariah Mandiri, PT Bank BRISyariah, dan PT Bank BNI Syariah

Pemungutan ini berkenaan dengan pembayaran atas pembelian barang dan/atau bahan-bahan untuk kegiatan usahanya.

2. Pemungut PPh 22 huruf f

Pemungut Paja Penghasilan Pasal 22 atas penjualan hasil produksinya kepada distributornya di dalam negeri adalah badan usaha yang bergerak dalam bidang:

- Industri semen

- Industri kertas

- Industri baja

- Industri otomotif

- Industri farmasi

3. Pemungut PPh 22 huruf g

Pemungut Pajak Penghasilan Pasal 22 atas penjualan kendaraan bermotor di dalam negeri, di antaranya:

- ATPM

- APM

- Importir umum kendaraan bermotor

4. Pemungut PPh 22 huruf h

Pemungut Pajak Penghasilan Pasal 22 atas penjualan bahan bakar minyak, bahan bakar gas, dan pelumas adalah:

- Produsen atau importir bahan bakar minyak

- Produsen atau importir bahan bakar gas

- Produsen atau importir pelumas

5. Pemungut PPh 22 huruf i

Pemungut Pajak Penghasilan Pasal 22 atas pembelian bahan-bahan berupa hasil kehutanan, perkebunan, pertanian, peternakan, dan perikanan yang belum melalui proses industri manufaktur, untuk keperluan industrinya atau ekspornya adalah:

- Industri atau eksportir sektor kehutanan

- Industri atau eksportir sektor perkebunan

- Industri atau eksportir sektor pertanian

- Industri atau eksportir sektor peternakan

- Industri atau eksportir sektor perikanan

6. Pemungut PPh 22 huruf j

Pemungut Pajak Penghasilan Pasal 22 adalah badan usaha yang melakukan pembelian komoditas tambang batubara, mineral logam, dan mineral bukan logam, dari badan atau orang pribadi pemegang izin usaha pertambangan.

7. Pemungut PPh Pasal 22 huruf k

Pemungut Pajak Penghasilan Pasal 22 adalah badan usaha yang penjualan emas batangan di dalam negeri.

Baca Juga: Daluwarsa Pajak & Jatuh Tempo SKPKB yang WP Badan Wajib Tahu

Tata Cara Penyetoran

Pemungut subjek dan objek PPh Pasal 22 wajib membuat bukti potong dan menyetor PPh yang dipungut dengan kode pajak 411122-900 ke bank persepsi melalui bayar pajak di e-Biling online.

Pihak yang dipungut Pajak Penghasilan 22 akan mendapatkan bukti pungut dan dapat mengkreditkan pada akhir tahun pajak di SPT Tahunan.

Perlu diketahui, untuk penjualan BBM dan Gas ke agen atau penyalur dikenakan Pajak Penghasilan pasal 22 yang bersidat final.

Artinya, wajib pajak yang memiliki usaha tertentu berupa penjualan BBM dan Gas ke agen penyalur tersebut hanya wajib lapor SPT Tahunan yang dilampiri bukti potong.

Masih berdasarkan ketentuan dalam Pasal 6 Perdirjen PER-3/PJ/2015 ini, tata cara penyetoran pajak secara umum (termasuk PPh 22 bendaharawan / BUMN) ini sebagai berikut:

1. Penyetoran PPh 22 yang dilakukan oleh eksportir komoditas tambang batubara, mineral logam dan mineral bukan logam, dilakukan menggunakan SSP dengan ketentuan dalam kolom ‘Uraian Pembayaran’ diisi ‘Nomor Pengajuan Pemberitahuan Ekspor Barang’.

2. Terhadap bukti penyetoran pajak yang dilakukan oleh eksportir tersebut, DJBC melakukan pemeriksaan formil bukti penyetoran pajak itu sebagai dokumen pelengkap pemberitahuan pabean ekspor dan dijadikan dasar pelayanan ekspor.

3. Bukti penyetoran pajak yang digunakan sebagai dokumen pelengkap pemberitahuan pabean ekspor adalah SSP yang telah tertera Nomor Transaksi Penerimaan Negara (NTPN). Eksportir wajib mengisi Lembar Lanjutan Pemberitahuan Ekspor Barang (LLPEB) sesuai ketentuan sebagai berikut:

- Dalam kolom ‘Jenis Dokumen’ diisi dengan SSP

- Dalam kolom ‘Nomor Dokumen’ diisi dengan NTPN yang tertera dalam SSP

- Dalam kolom ‘Tanggal Dokumen’ diisi dengan tanggal NTPN

Berikutnya, ketentuan cara penyetoran Pajak Penghasilan Pasal 22 dalam Pasal 6 PMK No. 34/PMK.010/2017 disebutkan:

1. Penyetoran PPh 22 oleh importir, eksportir komoditas tambang batubara, mineral logam, dan mineral bukan logam, DJBC sebagaimana dimaksud dalam Pasal 1 ayat (1) huruf a dan Pasal ayat (1) huruf b, dan pemungut pajak sebagaimana dimaksud dalam Pasal 1 ayat (1) huruf b, c, dan huruf d, dalam PMK 34/2017 ini dilakukan menggunakan formulir Surat Setoran Pajak, Surat Setoran Pabean, Cukai dan Pajak dalam rangka impor (SSPCP) dan/atau Bukti Penerimaan Negara yang berlaku sebagai bukti pemungutan pajak.

2. Pemungut pajak sebagaimana dimaksud dalam Pasal 1 ayat (1) huruf e, huruf f, huruf g, huruf h, huruf i, huruf j, dan huruf k wajib menerbitkan Bukti Pemungutan (Bukti Potong) PPh 22 dalam rangkap 3, yaitu:

- Lembar kesatu untuk Wajib Pajak yang dipungut.

- Lembar kedua sebagai lampiran laporan bulanan kepada Kantor Pelayanan Pajak ( KPP ) yang dilampirkan pada Surat Pemberitahuan (SPT) Masa PPh 22.

- Lembar ketiga sebagai arsip pemungut pajak yang bersangkutan.

Namun karena seluruh aktivitas administrasi perpajakan sekarang ini sudah bisa dilakukan secara daring, maka tidak perlu membuat dokumen pemungutan pajak secara rangkap lagi, karena sistem DJP dan Bea Cukai sudah terintegrasi.

Baca Juga: Aturan Baru PPh Peralihan Usaha Migas

Cara Membuat Bukti Potong PPh Pasal 22

Ketentuan dan tata cara membuat bukti pemotongan PPh 22 diatur dalam Peraturan Direktur Jenderal Pajak Nomor PER-53/PJ/2009 tentang Bentuk Formulir Surat Pemberitahuan (SPT) Masa Pajak Penghasilan Pasal 15, 22, 23 dan/atau 26 serta Bukti Pemotongan/Pemungutannya.

Dalam beleid ini, pengisian Bukti Pemungutan Pajak Penghasilan Pasal 22 sesuai petunjuk dalam Lampiran III.2, dengan cara mengunduh beberapa Formulir Bukti Potong PPh Pasal 22, yang bisa diunduh di situs resmi Direktorat Jenderal Pajak (DJP), di antaranya:

- Bukti Pemungutan PPh Pasal 22 oleh Badan Usaha Industri Eksportir Tertentu (F.1.1.33.04)

- Daftar Bukti Pungut PPh 22

- Daftar Bukti Pemungutan PPh Pasal 22 (D.1.1.32.04)

Karena pembuatan bukti pemotongan pajak penghasilan pasal 22 melalui eBupot Unifikasi.

Sehingga Anda tidak perlu mengunduh formulir bukti potong Pajak Penghasilan pasal 22 untuk mengisinya secara manual ketika akan membuat bukti potong PPh Pasal 22.

DJP juga telah mendelegasikan sistem pembuatan bukti potong Pajak Penghasilan Pasal 22 melalui PJAP/ASP e-Bupot Unifikasi Mekari Klikpajak.

Berikut Tutorial Cara Membuat Bukti Potong PPh Pasal 22 di eBupot Unifikasi

A. Contoh Bukti Potong PPh 22

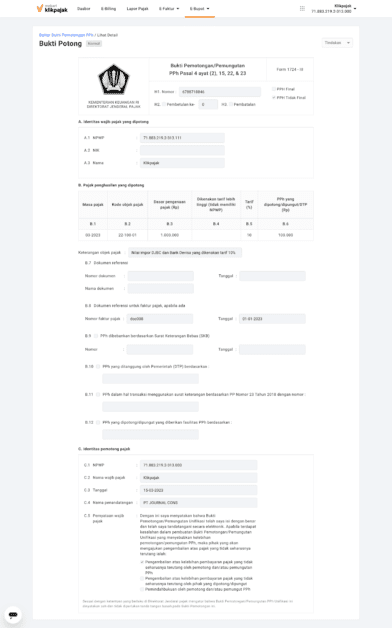

Seperti yang sudah dijelaskan di atas, pembuatan bukti pemotongan pajak penghasilan pasal 22 dilakukan melalui aplikasi e-Bupot Unifikasi.

Berikut contoh bukti potong PPh 22 dalam form bupot unifikasi:

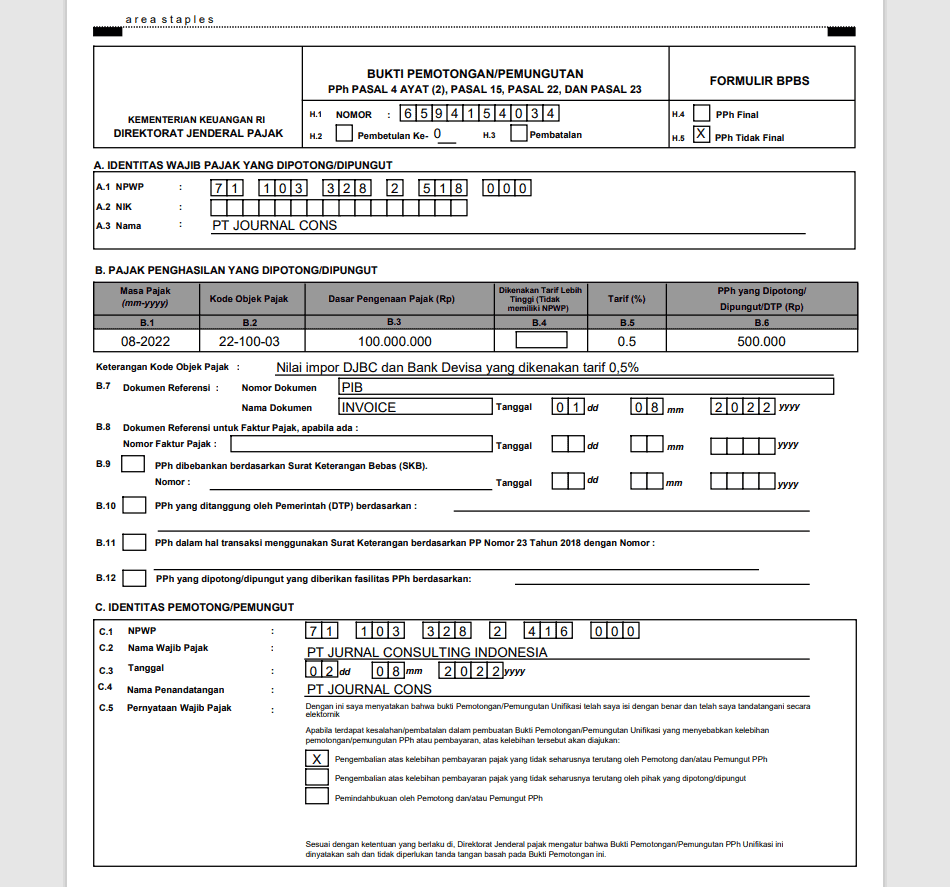

B. Contoh Download Bukti Potong PPh 22

Setelah selesai membuat bukti pemotongan pajak penghasilan pasal 22 seperti contoh di atas, Anda dapat mengunduh / download bukti potong PPh 22 atau langsung mengirimkannya pada lawan transaksi.

Berikut contoh download Bukti Potong PPh 22 yang sudah selesai dibuat melalui aplikasi e-Bupot Unifikasi Mekari Klikpajak.

Cara Lapor SPT Masa PPh 22

Sebelumnya, tata cara pelaporan SPT Masa untuk pajak penghasilan pasal 22 ini diatur dan sesuai Lampiran III.1 Perdirjen No. PER-53/PJ/2009.

Kemudian penyampaian SPT Masa PPh Pasal 22 berdasarkan PMK No. 224/PMK.011/2012 dilakukan melalui e SPT Masa PPh 22, dengan cara melakukan install atau update e-SPT Masa PPh Pasal 22.

Lalu memasukkan tarif PPh 22 atas penjualan BBM, gas, dan pelumas (baik final maupun tidak final) berdasarkan Pasal 2 ayat (1) huruf c PMK-224/2012 dengan ketentuan salah satu saja yang dimasukkan.

Terbaru, sama seperti pembuatan bukti potong pajaknya, kini DJP juga memperkenalkan cara lapor secara simpel, yakni melalui eBupot unifikasi dalam bentuk SPT Masa PPh Unifikasi.

Berikut langkah-langkah pelaporan SPT Masa PPh 22 di e-Bupot Unifikasi:

1. Masuk ke akun Mekari Klikpajak Anda.

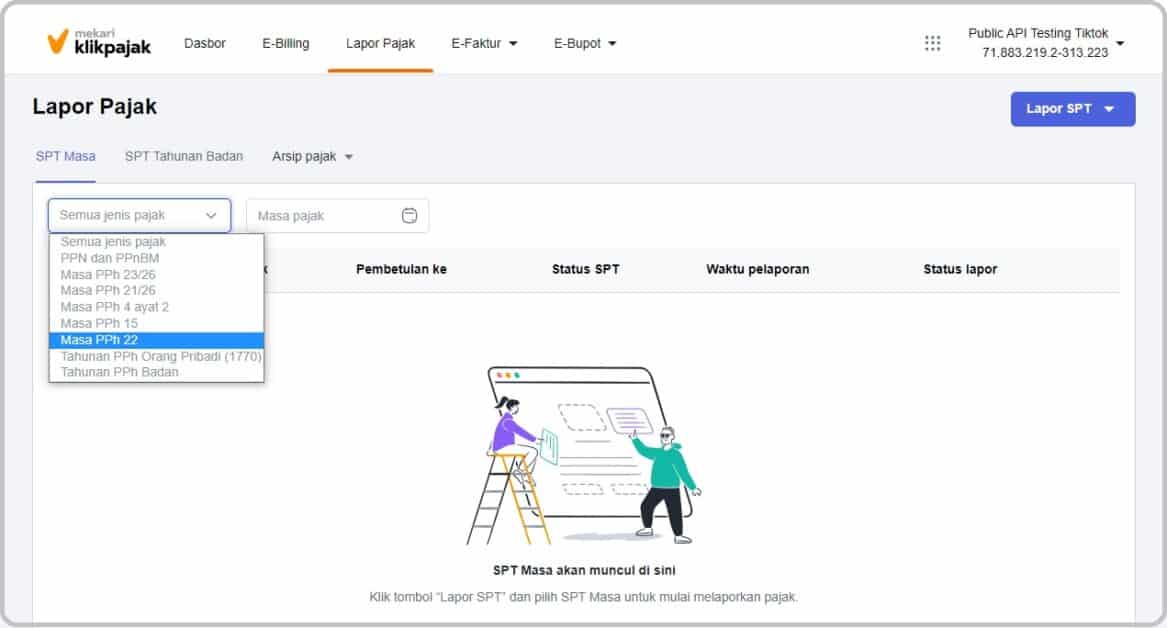

2. Klik menu “Lapor Pajak”, pada kolom “SPT Masa”, pilih “SPT Masa PPh 22” dan pilih Masa Pajak dari SPT PPh 22 yang akan dilaporkan.

3. Pastikan SPT sudah berstatus Siap lapor, yang dapat diketahui melalui tabel Daftar SPT.

4. Dapat dilihat juga melalui Halaman Tagihan & Setoran, yang ditunjukkan dengan sudah dilunasinya total sisa tagihan.

5. SPT dengan status Siap lapor memiliki aksi Lapor SPT yang hanya tersedia setelah total sisa tagihan telah lunas.

Dengan klik “Lapor SPT”, maka SPT tersebut akan disampaikan ke DJP.

Apabila proses lapor SPT berhasil, maka status SPT akan berubah menjadi Berhasil dilaporkan dan akan menerima Bukti Penerimaan Elektronik (BPE) yang di dalamnya terdapat NTTE sebagai nomor bukti pelaporan.

Batas Waktu Penyampaian SPT Masa PPh Pasal 22

Batas waktu pembayaran, penyetoran, atau pelaporan pajak untuk SPT Masa PPh 22 yakni:

| No. | Jenis Pajak | Batas Pembayaran (Paling Lambat) | Batas Pelaporan |

| (Pasal 2 PMK 242/PMK.03/2014) | UU Bidang Perpajakan | ||

| 1. | PPh Pasal22 Impor Setor Sendiri (dilunasi bersama dengan Bea Masuk, PPN, PPnBM) | Saat penyelesaian dokumen PIB | – |

| 2. | PPh Pasal22 Pemungutan oleh Bea Cukai | 1 hari kerja berikutnya | Hari kerja terakhir minggu berikutnya |

| 3. | PPh Pasal 22 Pemungutan oleh Bendaharawan | Hari yang sama dengan pembayaran atas penyertaan barang | 14 hari setelah masa pajak berakhir |

| 4. | PPh Pasal22 Migas | Tgl. 10 bulan berikutnya | Tgl 20 bulan berikutnya |

| 5. | PPh Pasal22 Pemungutan oleh WP Badan Tertentu | Tgl. 10 bulan berikutnya | Tg;. 20 bulan berikutnya |

Sanksi serta Denda Telat Bayar dan Lapor SPT PPh 22

Sanksi serta denda telat bayar dan lapor SPT Pajak secara umum diatur dalam Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan atau UU KUP Nomor 28 Tahun 2007 yang merupakan Perubahan Ketiga atas UU No. 6/1983 tentang KUP.

Mulai menjelang akhir 2020, DJP telah memberlakukan pengenaan sanksi pajak berdasarkan tarif bunga sanksi administrasi pajak yang ditentukan oleh Menteri Keuangan, mengacu pada tingkat suku bunga Bank Indonesia.

Tarif bunga sanksi administrasi pajak ini digunakan untuk menghitung besar sanksi administrasi pajak.

Selengkapnya baca di sini tentang Tarif Sanksi Pajak Terbaru. yang diatur dalam UU No. 11 Tahun 2020 tentang Cipta Kerja.

Kesimpulan

PPh Pasal 22 merupakan pajak penghasilan yang dipungut oleh bendaharawan pemerintah, BUMN, atau badan usaha tertentu atas transaksi impor, ekspor, atau penjualan barang tertentu, termasuk barang mewah. Pajak ini bertujuan untuk memastikan penerimaan negara dari aktivitas perdagangan barang, baik yang dilakukan oleh pemerintah maupun swasta.

Tarif PPh Pasal 22 bervariasi, mulai dari 0,1% hingga 10% tergantung pada jenis transaksi dan barang yang menjadi objek pajak. Tarif yang berlaku diatur dalam peraturan terbaru, seperti PMK No. 34/PMK.010/2017 dan perubahannya, serta tarif khusus untuk barang mewah sesuai PMK No. 92/PMK.03/2019. Jika wajib pajak tidak memiliki NPWP, tarif yang dikenakan menjadi dua kali lipat dari tarif normal.

Pelaporan dan pembayaran PPh Pasal 22 dilakukan secara berkala melalui sistem online, seperti e-Bupot Unifikasi. Pemungut pajak wajib membuat bukti potong dan melaporkan SPT Masa PPh 22 sesuai ketentuan, agar terhindar dari sanksi administrasi dan mendukung kepatuhan perpajakan di Indonesia.

Agar urusan administrasi perpajakan lancar, kelola pajak perusahaan dengan cara yang simpel hanya melalui aplikasi pajak online Mekari Klikpajak.

Anda dapat mengelola pajak bisnis mulai dari hitung, bayar hingga lapor pajak dengan langkah-langkah yang mudah melalui Fitur Lengkap Kelola Pajak Perusahaan.

Referensi

Database Peraturan JDIH BPK. “Peraturan Menteri Keuangan No. 34/PMK.010/2017 tentang Pemungutan PPh Pasal 22 Sehubungan dengan Pembayaran atas Penyerahan Barang dan Kegiatan di Bidang Impor atau Kegiatan Usaha di Bidang Lain”

Pajak.go.id. “Peraturan Menteri Keuangan No. 92/PMK.03/2019 tentang Perubahan Kedua atas PMK No. 253/PMK.93/2008 tentang Wajib Pajak Badan Tertentu sebagai Pemungut Pajak Penghasilan dari Pembeli atas Penjualan Barang yang Tergolong Sangat Mewah”

Database Peraturan JDIH BPK. “Undang-Undang No. 36 Tahun 2008 tentang Perubahan Keempat UU No. 7 Tahun 1983 tentang Pajak Penghasilan”

Database Peraturan JDIH BPK. “Undang-Undang No. 28 Tahun 2007 tentang Perubahan Ketiga atas UU No. 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan”

Database Peraturan JDIH BPK. “Peraturan Menteri Keuangan No. 154/PMK.03/2010 tentang Pemungutan PPh Pasal 22 Sehubungan dengan Pembayaran atas Penyerahan Barang dan Kegiatan di Bidang Impor atau Kegiatan Usaha di Bidang Lain”

Database Peraturan JDIH BPK. “Peraturan Menteri Keuangan No. 34/PMK.010/2017 tentang Pemungutan PPh Pasal 22 Sehubungan dengan Pembayaran atas Penyerahan Barang dan Kegiatan di Bidang Impor atau Kegiatan Usaha di Bidang Lain”