Pajak karbon menjadi salah satu langkah strategis Indonesia dalam menghadapi perubahan iklim global. Kebijakan ini untuk mengurangi emisi karbon, mendorong penggunaan teknologi ramah lingkungan, dan mendukung pendanaan untuk program lingkungan.

Mekari Klikpajak akan mengupas tuntas konsep, mekanisme, tarif, serta dampak pajak karbon di Indonesia secara sederhana agar mudah dipahami, terutama bagi perusahaan yang memiliki kewajiban terhadap carbon tax ini.

Apa itu Pajak Karbon?

Pajak karbon adalah pungutan yang dikenakan atas penggunaan bahan bakar fosil atau aktivitas lain yang menghasilkan emisi karbon.

Pajak ini diterapkan untuk meminimalkan dampak lingkungan yang merugikan akibat emisi gas rumah kaca.

Salah satu contoh objek pajak karbon yakni bahan bakar fosil dan emisi yang berasal dari industri/pabrik atau kendaraan bermotor.

Baca Juga: Pajak Pertambangan Emas, Bagaimana Ketentuannya?Tujuan dan Manfaat Pajak Karbon

Berikut beberapa tujuan dan manfaat dari pengenaan pajak karbon:

1. Menekan Emisi Karbon

Mengurangi emisi karbon dari sektor industri dan transportasi.

Pajak karbon memberikan insentif fiskal kepada perusahaan dan individu untuk mengurangi konsumsi bahan bakar fosil yang menghasilkan emisi karbon.

Dengan menetapkan biaya tambahan atas emisi, pajak ini mendorong pengurangan emisi di sektor industri, transportasi, dan energi.

Kebijakan ini secara langsung menargetkan emisi gas rumah kaca untuk membantu mencapai target pengurangan emisi nasional dan global.

2. Mendorong Adopsi Teknologi Hijau

Memotivasi industri untuk menggunakan teknologi ramah lingkungan.

Dengan adanya pajak karbon, perusahaan dihadapkan pada pilihan untuk membayar pajak lebih tinggi atau menginvestasikan dana mereka dalam teknologi ramah lingkungan.

Hal ini menciptakan insentif bagi inovasi dan penggunaan teknologi hijau seperti energi terbarukan, efisiensi energi, dan solusi rendah karbon lainnya.

Contohnya adalah penerapan panel surya, sistem energi berbasis angin, atau kendaraan listrik dalam operasi bisnis dan transportasi.

3. Sumber Pendanaan Lingkungan

Menggalang dana untuk inisiatif lingkungan seperti reboisasi dan pengelolaan limbah.

Pendapatan dari pajak karbon dapat digunakan oleh pemerintah untuk mendanai inisiatif lingkungan seperti reboisasi, konservasi, pengelolaan limbah, dan proyek energi terbarukan.

Selain itu, dana ini juga dapat dialokasikan untuk membantu komunitas yang terdampak oleh transisi ke ekonomi rendah karbon, seperti pelatihan ulang tenaga kerja di sektor yang terpengaruh dan subsidi untuk teknologi ramah lingkungan.

4. Meningkatkan Kualitas Udara

Berkurangnya emisi karbon dari kendaraan dan industri juga mengurangi pencemaran udara seperti partikel halus (PM2.5) dan gas berbahaya lainnya.

Dalam jangka panjang, ini berdampak positif pada kesehatan masyarakat dan kelestarian lingkungan, khususnya di daerah perkotaan dengan tingkat polusi tinggi.

5. Memperkuat Ketahanan Terhadap Perubahan Iklim

Dengan mengurangi emisi karbon, risiko perubahan iklim seperti banjir, kekeringan, dan bencana lainnya dapat diminimalkan.

Hal ini meningkatkan kemampuan ekosistem dan komunitas untuk menghadapi risiko iklim dan mendukung pembangunan yang berkelanjutan.

Mekanisme Pajak Karbon

Pengenaan pajak karbon diatur dalam Undang-Undang No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan. Berikut adalah skema pajak karbon dan perdagangan karbon dalam UU HPP:

1. Skema Pajak Karbon

- Cap and Trade: Pemerintah menetapkan batas maksimum emisi (cap). Perusahaan yang melampaui batas harus membeli izin emisi dari perusahaan lain yang emisinya di bawah batas.

- Cap and Tax: Jika perusahaan tidak membeli izin emisi, kelebihan emisi dikenakan pajak karbon.

2. Sertifikat Pendukung

- Izin Emisi (SIE): Dokumen yang memungkinkan perusahaan mengeluarkan emisi dalam jumlah tertentu.

- Sertifikat Penurunan Emisi (SPE): Bukti bahwa perusahaan telah mengurangi emisi yang dapat dijual ke pihak lain.

Baca Juga: Pajak Pertambangan Timah dan PBB Minerba di IndonesiaTarif Pajak Karbon di Indonesia

Pemerintah menetapkan tarif pajak karbon sebesar Rp30.000 per ton CO2e (setara sekira USD 2 dengan kurs rata-rata Rp15.000/dolar AS. Tarif ini lebih rendah dibandingkan negara maju seperti Swedia (USD 127,25) tetapi lebih tinggi dari Ukraina (USD 0,76).

Perhitungan Pajak Karbon

Contoh kasus:

PT AAA sebuah perusahaan mengeluarkan emisi sebesar 20.000 ton CO2e (karbondioksida ekuivalen) selama satu tahun. Tarif pajak karbon sebesar Rp30.000 per ton CO2e. Maka pajak karbon yang harus dibayar adalah sebagai berikut:

Pajak Karbon = Emisi x Tarif

= 20.000 ton x Rp30.000/tom

= Rp600.000.000

Penyesuaian jika industri/perusahaan mengurangi emisi:

Jika PT AAA berhasil mengurangi emisi menjai 9.000 ton CO2e melalui penggunaan teknologi hijau, pajak karbon yang harus dibayar akan menjadi:

= 9.000 ton x Rp30.000/ton

= Rp270.000.000

Dengan mengurangi emisi karbon, PT AAA tidak hanya membantu lingkungan tetapi juga menghemat pembayaran pajak karbon sebesar:

= Rp600.000.000 – Rp270.000.000

= Rp330.000.000

Dengan demikian, pengurangan emisi tidak hanya berdampak positif pada lingkungan tetapi juga mengurangi beban pajak yang harus dibayar.

Kebijakan Pajak Karbon di Indonesia

Tahapan pelaksanaan carbon tax dalam roadmap pajak karbon di Indonesia adalah sebagai berikut:

- 2021: Finalisasi regulasi dan mekanisme teknis.

- 2022: Pengenaan pajak karbon pada PLTU batu bara.

- 2025: Implementasi perdagangan karbon secara penuh.

Perkembangan Bursa Karbon

Indonesia mulai mengembangkan bursa karbon untuk memfasilitasi perdagangan izin dan sertifikat emisi, dan sertifikat penurunan emisi (SPE) yang mendukung pelaksanaan kebijakan pajak karbon dan mekanisme perdagangan karbon di Indonesia. memperluas sektor yang dikenakan pajak karbon secara bertahap.

Bursa Karbon Indonesia diharapkan dapat menjadi instrumen penting dalam mendukung mitigasi perubahan iklim serta memperkuat posisi Indonesia dalam peta perdagangan karbon global.

Objek Pajak Karbon di Indonesia

Objek pajak karbon di Indonesia mencakup bahan bakar fosil dan emisi yang dihasilkan dari berbagai aktivitas ekonomi. Hal ini meliputi:

- Bahan Bakar Fosil: Bahan bakar seperti batubara, solar, dan bensin yang memiliki kandungan karbon tinggi menjadi fokus utama pajak karbon.

- Emisi yang Dihasilkan: Emisi karbon dioksida yang dilepaskan, baik dari aktivitas pabrik maupun kendaraan bermotor.

Pemerintah juga menetapkan prioritas pada sektor-sektor dengan intensitas karbon tinggi, seperti:

- Industri Pulp and Paper: Proses produksi yang menghasilkan emisi besar dari penggunaan energi.

- Industri Semen: Penggunaan bahan bakar fosil dan emisi proses produksi.

- Pembangkit Listrik: Terutama yang berbasis batu bara sebagai bahan bakar utama.

- Petrokimia: Sektor yang menggunakan bahan baku dan energi dengan emisi karbon tinggi.

Baca Juga: Panduan Pajak Mineral Bukan Logam & Batuan (MBLB) IndonesiaDampak Pajak Karbon

Penerapan pajak karbon memiliki dampak terhadap industri maupun ekonomi secara keseluruhan:

1. Dampak pada Industri

- Biaya Produksi Meningkat: Industri padat karbon seperti semen dan energi menghadapi kenaikan biaya operasional.

- Dorongan Inovasi: Pajak karbon mendorong perusahaan untuk berinvestasi pada teknologi hijau.

2. Dampak pada Ekonomi

- Efek pada Harga Barang: Pajak karbon dapat meningkatkan harga barang dan jasa.

- Potensi Pengurangan Emisi: Dalam jangka panjang, kebijakan ini diharapkan membantu Indonesia mencapai target pengurangan emisi hingga 41% pada 2030.

Tantangan Implementasi

- Kesiapan Industri: Tidak semua sektor siap beradaptasi dengan pajak karbon.

- Pengawasan dan Penegakan: Diperlukan mekanisme pengawasan yang efektif.

- Edukasi Publik: Kesadaran masyarakat tentang pentingnya pajak karbon masih rendah.

Pengenaan dan Tarif Pajak Karbon di Dunia

Lebih dari tiga dekade lalu, negara-negara di seluruh dunia mencapai kesepakatan untuk menangani isu perubahan iklim global. Kesepakatan ini melahirkan Konvensi Kerangka Kerja tentang Perubahan Iklim (The United Nations Framework Convention on Climate Change/UNFCCC) yang diadopsi dalam sidang Perserikatan Bangsa-Bangsa (PBB) pada tahun 1992.

Tujuan utama dari konvensi ini adalah untuk menstabilkan konsentrasi gas rumah kaca di atmosfer. Komitmen global ini dituangkan dalam dokumen Kontribusi yang Ditetapkan secara Nasional (Nationality Determined Contribution/NDC).

Setiap negara, khususnya yang memiliki kontribusi besar terhadap emisi karbon dioksida dan gas rumah kaca, termasuk Indonesia, didorong untuk berperan aktif dalam mengurangi dampak perubahan iklim global.

Merujuk data Bank Dunia (The World Bank), tarif pajak karbon negara-negara di dunia pada 2024 sebagai berikut:

1. Tarif Pajak Karbon di Negara-Negara Asia Timur dan Pasifik

2. Tarif Pajak Karbon di Eropa dan Asia Tengah

3. Tarif Pajak Karbon di Amerika Latin dan Karibia

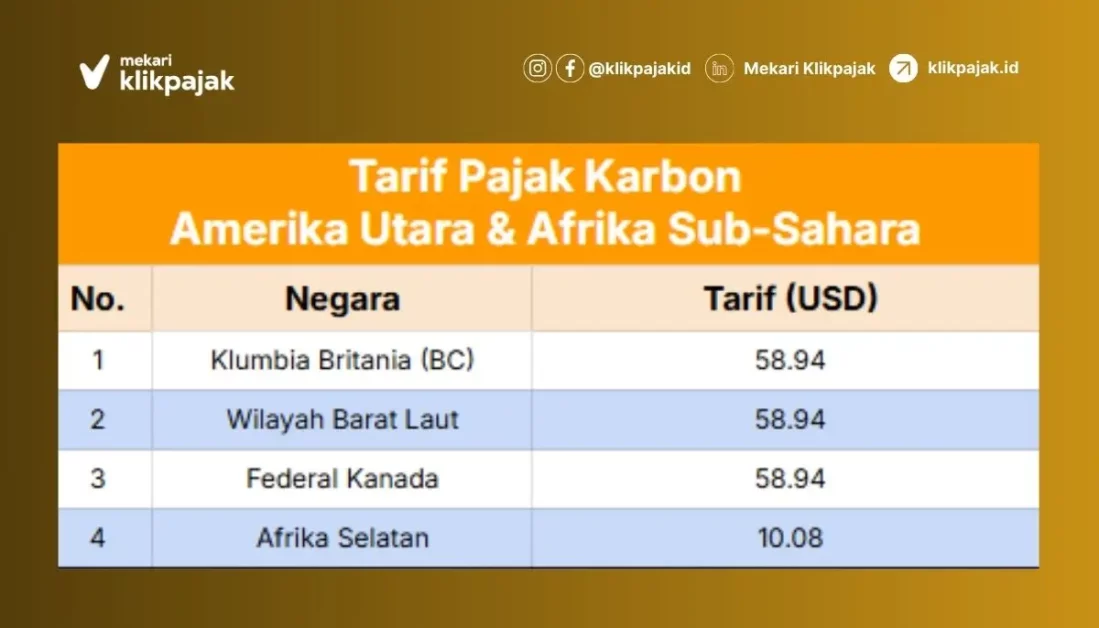

4. Tarif Pajak Karbon di Amerika Utara dan Afrika Sub-Sahara

Catatan: Besar tarif pajak karbon ini dapat berubah sewaktu-waktu dalam kurun waktu tertentu.Kesimpulan

Pajak karbon merupakan langkah penting untuk menjaga keberlanjutan lingkungan dan mendukung transisi ke ekonomi rendah karbon.

Meski tantangan masih ada, manfaat jangka panjangnya akan terasa, baik dari segi lingkungan maupun ekonomi. Implementasi kebijakan ini memerlukan dukungan semua pihak, dari pemerintah, pelaku industri, hingga masyarakat.

Bagi Anda yang memiliki kewajiban pajak karbon, Anda dapat membayarkan pajaknya secara online melalui sistem e-Billing Mekari Klikpajak.

Referensi

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan“

Carbon Pricing Dashboard Worldbank.org. “State and Trends of Carbon Pricing Dashboard“

Fiskal Kemenkeu.go.id. “Kerangka Ekonomi Makro dan Pokok-Pokok Kebijakan Fiskal Tahun 2022“