SSP adalah bagian yang tak terpisahkan dalam proses pembayaran pajak. Lalu, apa itu SSP pajak dan cara pengisian formulir SSP serta bagaimana ketentuan Surat Setoran Pajak dalam peraturan SSP terbaru?

Di dalam sebuah transaksi pembayaran pada umumnya, setiap melakukan pembayaran maka akan ada tanda bukti penerimaannya. Misalnya kwitansi pembayaran, struk pembayaran, nota pembayaran, dan lainnya.

Namun, untuk transaksi pembayaran pajak tidak menggunakan sarana seperti contoh tersebut.

Melainkan menggunakan sarana administrasi khusus yang disebut sebagai Surat Setoran Pajak (SSP).

Ketentuan mengenai bentuk, isi, dan tata cara pengisian formulir SSP atau Surat Setoran Pajak sudah mengalami beberapa kali perubahan Perdirjen-Pajak.

Peraturan terbaru SSP adalah diatur dalam Peraturan Direktur Jenderal Pajak Nomor PER-22/PJ/2021.

Beleid ini mengubah beberapa ketentuan yang diatur dalam aturan PER-09PJ/2020 tentang bentuk, isi, dan tata cara pengisian Surat Setoran Pajak.

Bagaimana penggunaan SSP pajak dan apa kaitannya dengan SSE pajak atau e-Billing pajak? Terus simak ulasannya dari Mekari Klikpajak berikut ini.

Sebelum lebih lanjut membahas tentanag SSP, kembali mengingatkan, sudahkah Anda mengelola perpajakan perusahaan dengan efektif dan efisien untuk meningkatkan kinerja perusahaan?

Mekari Klikpajak berkomitmen sebagai Powering Business Growth dunia usaha, hadir untuk memenuhi kebutuhan Anda dalam mengembangkan dan memajukan bisnis melalui penyediaan berbagai fitur perpajakan online yang memudahkan pengelolaan pajak bisnis Anda.

Apa itu SSP Pajak dan Kaitannya dengan SSE serta e-Billing

Surat Setoran Pajak atau SSP adalah bukti pembayaran atau penyetoran pajak yang telah dilakukan dengan menggunakan formulir atau telah dilakukan dengan cara lain ke kas negara melalui tempat pembayaran yang ditunjuk oleh Menteri Keuangan.

Pengertian lain juga menyebutkan bahwa SSP merupakan suatu surat yang digunakan oleh Wajib Pajak untuk melakukan pembayaran atau penyetoran pajak yang terutang ke kas negara.

Lalu, apa kaitannya SSP dengan SSE atau e-Billing?

Sejatinya ketiganya merupakan hal serupa, yakni sebutan yang digunakan untuk melakukan proses pembayaran pajak dansebagai bukti setor pajak ke kas negara.

Hanya saja, sebutan Surat Setoran Elektronik (SSE) ini lebih kepada bentuk Surat Setoran Pajak secara elektronik. Hal serupa juga disebut dengan e-Billing.

Namun untuk sebutan SSP lebih digunakan secara umum untuk pembayaran atau penyetoran pajak.

Jadi, antara SSP dan SSE maupun e-Billing adalah suatu hal yang sama saja, yakni sama-sama merupakan surat atau formulir yang digunakan untuk membayar pajak.

Akan tetapi, memang SSP identik dengan proses pembayaran pajak secara manual.

Sebab setidaknya mulai 2016, DJP memperkenalkan SSE Pajak atau e-Billing pajak.

Pada era Modul Penerimaan Negara Generasi 2 (MPN G2) saat ini, SSP pajak sudah tidak lagi digunakan sebagai alat pembayaran pajak karena diganti dengan menggunakan SSE sebagai hasil perkembangan teknologi informasi.

Sistem billing pajak online ini di administrasikan oleh Biller Direktorat Jenderal Pajak (DJP) dengan menerapkan atau menerbitkan billing system.

Dengan prosedur seperti ini, idealnya kesalahan yang terjadi bisa diminimalisir dengan bantuan sistem yang lebih teratur.

Surat setoran pajak (SSP) online atau aplikasi surat setoran elektronik ini akan menerbitkan kode billing atau ID billing pajak untuk berbagai kode akun pajak dan kode jenis setoran, sehingga dapat digunakan wajib pajak badan usaha maupun orang pribadi untuk membayar pajak secara online maupun melalui bank.

Nantinya wajib pajak hanya perlu melakukan serangkaian prosedur sederhana, dan mendapat kode billing pembayaran pajak.

Kode ini yang digunakan sebagai identitas utama pembayaran pajak yang akan dilakukan.

Selengkapnya tentang SSE pajak online dan cara daftarnya baca di sini.

Dasar Hukum dan Perubahan Peraturan SSP Terbaru

Dalam beleid teranyar ini disebutkan, alasan perubahan aturan SSP adalah :

Untuk mewujudkan tertib administrasi dalam pembayaran dan penyetoran pajak. Sehingga diperlukan kode akun pajak dan kode jenis setoran pajak yang sesuai dengan perkembangan peraturan perundang-undangan di bidang perpajakan.

Mengenai bentuk, isi, dan tata cara pengisian SSP ini seperti diketahui telah mengalami beberapa kali perubahan. Berdasarkan Pasal 6 aturan terbaru ini, perubahan ketentuan SSP Perdirjen Pajak No. PER-38/PJ/2009 ini telah dilakukan sebanyak tujuh kali, di antaranya:

- Tahun 2010

Peraturan Direktur Jenderal Pajak Nomor PER-23/PJ/2010 tentang Perubahan atas Peraturan Direktur Jenderal Pajak Nomor PER-38/PJ/2009 tentang Bentuk Formulir Surat Setoran Pajak

- Tahun 2013

Peraturan Direktur Jenderal Pajak Nomor PER-24/PJ/2013 tentang Perubahan Kedua atas Peraturan Direktur Jenderal Pajak Nomor PER-38/PJ/2009

- Tahun 2015

Peraturan Direktur Jenderal Pajak Nomor PER-30/PJ/2015 tentang Perubahan Ketiga atas Peraturan Direktur Jenderal Pajak Nomor PER-38/PJ/2009 tentang Bentuk Formulir Surat Setoran Pajak

- Tahun 2015

Peraturan Direktur Jenderal Pajak Nomor PER-44/PJ/2015 tentang Perubahan Keempat atas Peraturan Direktur Jenderal Pajak Nomor PER-38/PJ/2009 tentang Bentuk Formulir Surat Setoran Pajak

- Tahun 2016

Peraturan Direktur Jenderal Pajak Nomor PER-06/PJ/2016 tentang Perubahan Kelima atas Peraturan Direktur Jenderal Pajak Nomor PER-38/PJ/2009 tentang Bentuk Formulir Surat Setoran Pajak

- Tahun 2017

Peraturan Direktur Jenderal Pajak Nomor PER-22/PJ/2017 tentang Perubahan Keenam atas Peraturan Direktur Jenderal Pajak Nomor PER-38/PJ/2009 tentang Bentuk Formulir Surat Setoran Pajak

- Tahun 2020

Peraturan Direktur Jenderal Pajak Nomor PER-09/PJ/2020 tentang Bentuk, Isi, dan Tata Cara Pengisian Surat Setoran Pajak.

- Tahun 2021

Peraturan Direktur Jenderal Pajak Nomor PER-22/PJ/2021 tentang Perubahan atas PER-09/PJ/2020 tentang Bentuk, Isi, dan Tata Cara Pengisian Surat Setoran Elektronik.

Dengan adanya ketentuan terbaru tentang SSP tersebut dalam Perdirjen Pajak No. PER-22/PJ/2021, maka peraturan sebelumnya dinyatakan diubah.

Fungsi Dokumen SSP dan Jenis Surat Setoran Pajak

Dokumen SSP berperan sangat penting dalam pembayaran atau penyetoran pajak.

Oleh karena itu, SSP berfungsi sebagai sebuah bukti pembayaran pajak apabila telah disahkan oleh pejabat kantor penerimaan pembayaran yang berwenang, atau apabila telah mendapatkan validasi dari pihak lain yang berwenang.

Setidaknya jenis SSP sebagai sarana administrasi untuk melakukan pembayaran pajak sebelumnya terdiri dari:

a. Surat Setoran Pajak Standar

SSP Standar merupakan surat yang digunakan oleh Wajib Pajak untuk melakukan pembayaran atau penyetoran pajak yang terutang ke Kantor Penerima Pembayaran.

Surat ini digunakan sebagai bukti pembayaran dengan bentuk, ukuran, dan isi yang telah ditetapkan.

SSP Standar dibuat sebanyak rangkap 5 dengan peruntukan sebagai berikut:

- Lembar ke-1 untuk arsip Wajib Pajak

- Lembar ke-2 untuk Kantor Pelayanan Pajak (KPP) melalui Kantor Pelayanan Perbendaharaan Negara (KPPN)

- Lembar ke-3 digunakan Wajib Pajak untuk lapor ke KPP

- Lembar ke-4 untuk arsip Kantor Penerima Pembayaran

- Lembar ke-5 untuk arsip Wajib Pungut atau pihak lain sesuai dengan ketentuan perundangan perpajakan yang berlaku

b. Surat Setoran Pajak Khusus

Surat Setoran Pajak Khusus ini mempunyai fungsi yang sama dengan SSP Standar dalam administrasi perpajakannya.

SSP Khusus merupakan bukti pembayaran atau penyetoran pajak terutang ke Kantor Penerima Pembayaran yang dicetak oleh Kantor Penerima Pembayaran menggunakan mesin transaksi dan/atau alat lainnya yang isinya sesuai dengan yang telah ditetapkan.

SSP Khusus hanya dicetak pada saat transaksi pembayaran atau penyetoran pajak sebanyak 2 lembar, yang berfungsi sama dengan lembar ke-1 dan lembar ke-3 SSP Standar.

Atau dicetak terpisah sebanyak 1 lembar, yang berfungsi sama dengan lembar ke-2 SSP Standar untuk diteruskan ke KPPN sebagai lampiran Daftar Nominatif Penerimaan (DNP).

c. Surat Setoran Pabean, Cukai, dan Pajak dalam Rangka Impor

Surat Setoran Pabean, Cukai, dan Pajak dalam Rangka Impor (SSPCP) merupakan SSP yang digunakan oleh Importir atau Wajib Bayar dalam rangka impor.

SSPCP ini dibuat dalam rangkap 6 dengan peruntukan sebagai berikut:

- Lembar ke-1a untuk KPPBC (Kantor Pengawasan dan Pelayanan Bea dan Cukai) melalui Penyetor/Wajib Pajak

- Lembar ke-1b Untuk Penyetor/Wajib Pajak

- Lembar ke-2a untuk KPBC melalui KPPN

- Lembar ke-2b dan ke-2c untuk KPP melalui KPPN

- Lembar ke-3a dan ke-3b untuk KPP melalui Penyetor/Wajib Pajak atau KPBC

- Lembar ke-4 untuk Bank Persepsi atau Pos Indonesia.

d. Surat Setoran Cukai atas Barang Kena Cukai dan PPN Hasil Tembakau Buatan dalam Negeri (SSCP)

SSCP ini merupakan SSP yang digunakan oleh Pengusaha untuk cukai atas Barang Kena Cukai dan PPN hasil tembakau buatan dalam negeri.

Surat Setoran ini dibuat dalam rangkap 6 dengan peruntukan sebagai berikut:

- Lembar ke-1a untuk KPBC melalui Penyetor atau Wajib Pajak

- Lembar ke-1b untuk Penyetor atau Wajib Pajak

- Lembar ke-2a diperuntukkan bagi KPBC melalui KPPN

- Lembar ke-2b untuk KPP melalui KPPN

- Lembar ke-3 untuk KPP melalui Penyetor/Wajib Pajak

- Lembar ke-4 untuk Bank Persepsi atau PT Pos Indonesia.

Ketentuan Penggunaan SSP Pajak adalah?

SSP digunakan untuk pembayaran atas semua jenis pajak, sedangkan pengadministrasian setiap jenis pajak secara terpisah dalam kas negara (APBN/Anggaran Pendapatan dan Belanja Negara), maka perlu ada Mata Anggaran Penerimaan (MAP) untuk setiap jenis pembayaran pajak.

Merujuk Pasal 3 ayat 1 PER-09/PJ/2020, SSP digunakan untuk melakukan pembayaran atau penyetoran atas:

- 1 jenis pajak

- 1 Masa Pajak, Tahun Pajak, atau Bagian Tahun Pajak

- 1 surat ketetapan pajak, Surat Tagihan Pajak, Surat Ketetapan PBB, Surat Tagihan PBB, atau surat keputusan atau putusan atas upaya hukum yang mengakibatkan jumlah pajak yang masih harus dibayar bertambah, dalam hal pembayaran atas ketetapan pajak atau Surat Tagihan Pajak, dengan menggunakan 1 kode akun pajak dan 1 kode jenis setoran.

Jadi, satu formulir SSP hanya untuk pembayaran satu jenis pajak dan atau satu masa pajak/satu tahun pajak/surat ketetapan pajak/surat tagihan pajak dengan menggunakan satu kode akun pajak dan satu kode jenis setoran.

Baca Juga: Tindakan dan Ketentuan Penagihan Pajak

Aturan Surat Setoran Pabean, Cukai, dan Pajak

Sementara itu, ketentuan mengenai Surat Setoran Pabean, Cukai, dan Pajak (SSPCP) dalam Pasal 1 ayat (1) PER-09/PJ/2020 disebutkan;

“SSPCP adalah surat setoran atas penerimaan negara dalam rangka impor berupa bea masuk, denda administrasi, penerimaan pabean lainnya, cukai, penerimaan cukai lainnya, jasa pekerjaan, bunga dan PPh Pasal 22 Impor, PPN Impor, serta PPnBM Impor”.

Penyetoran penerimaan pajak dalam rangka impor, termasuk penyetoran kekurangan pembayaran pajak atas impor selain yang ditagih dengan Surat Tagihan Pajak atau surat ketetapan pajak ini menggunakan formulir SSPCP.

Ketentuan ini sesuai dengan peraturan perundang-undangan di bidang Kepabeanan dan Cukai.

Baca Juga: Cara Menyiasati ‘Tax Expense’ Biar Tak Jadi Beban Usaha

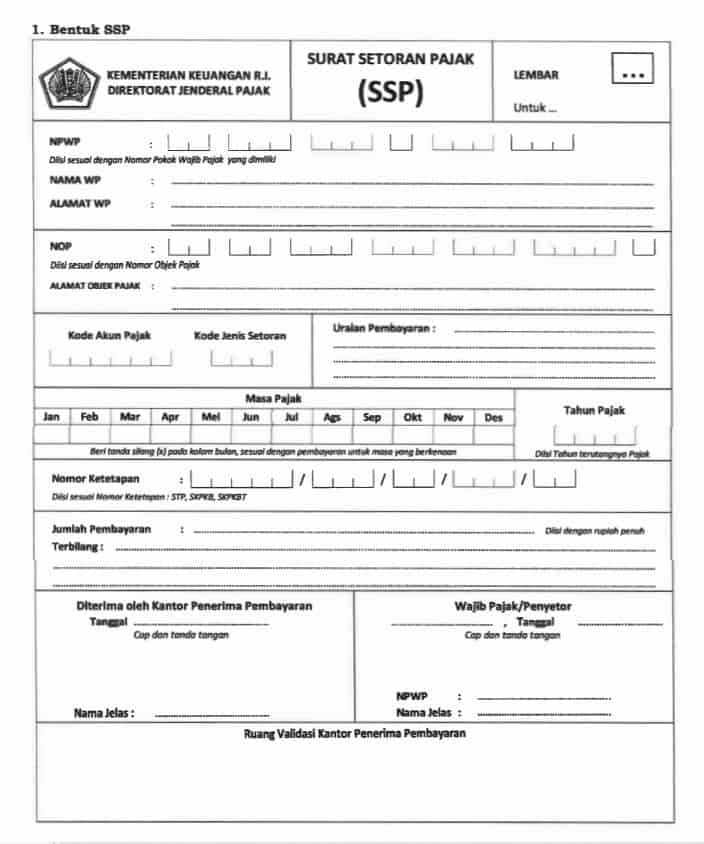

Contoh Surat Setoran Pajak atau Formulir SSP

Pembuatan SSP dalam PER-09/PJ/2020 disebutkan lampiran surat setoran pajak hanya perlu dibuat rangkap dua saja, yakni:

- Lembar ke-1 untuk disampaikan kepada bank/pos persepsi atau Lembaga persepsi lainnya

- Lembar ke-2 untuk arsip wajib pajak

Namun jika diperlukan, SSP bisa dibuat lebih dari dua rangkap sesuai dengan kebutuhan.

Dalam pembuatan SSP di e-Billing pajak, Anda juga dapat mengunduh atau download formulir SSP tersebut.

Berikut adalah contoh surat setoran setoran pajak atau bentuk formulir SSP:

Peraturan SSP Terbaru dalam PER-22/PJ/2021 Mengatur Apa?

Sejatinya PER-22/PJ/2022 ini hanya mengubah atau dilakukan pembaruan terkait Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) saja.

Jumlah kode akun pajak dalam beleid ini bertambah dari sebelumya 32 KAP menjadi 44 kode akun pajak.

Untuk mengetahui detail daftar kode akun pajak dan kode jenis setoran pajak terbaru, selengkapnya baca di sini Daftar KAP dan KJS Terbaru.

Itulah penjelasan tentang SSP dan peraturan terbaru yang mengaturnya.

Selanjutnya, bagaimana cara membayar atau menyetorkan pajak secara online melalui e-Billing pajak?

Terkait urusan pembuatan surat setoran pajak, Anda bisa memanfaatkan fitur e-Billing Klikpajak dan bisa menerbitkan ID Billing yang valid untuk semua jenis Kode Akun Pajak dan Kode Jenis Setoran.

Klikpajak adalah Penyedia Jasa Aplikasi Perpajakan (PJAP) atau Application Service Provider (ASP) mitra resmi DJP yang disahkan Surat Keputusan Direktorat Jenderal Pajak No. KEP-169/PJ/2018.

Pembuatan ID Billing di Klikpajak GRATIS selamanya dan semua riwayat ID Billing serta SSP akan tersimpan dengan aman sesuai jenis dan masa pajak yang diinginkan. Begitu juga Nomor Transaksi Penerimaan Negara (NTPN) juga akan disimpan dengan rapi dan aman pada Arsip Pajak di Klikpajak.

Berikut langkah-langkah cara membuat SSP atau cara bayar pajak online di e-Billing:

Ingin langsung gunakan e-Billing Klikpajak untuk bayar atau setor pajak lebih mudah dan cepat?

Fitur Lengkap Klikpajak Bantu Urus Perpajakan Anda

Bukan hanya mudah bayar atau setor pajak, melalui Mekari Klikpajak, Anda juga dapat mengelola administrasi perpajakan lainnya dengan cara yang simpel.

Fitur lengkap aplikasi pajak online Klikpajak yang terintegrasi dengan laporan keuangan online Mekari Jurnal dan sudah didukung dengan teknologi berbasis API, akan semakin memudahkan Anda mengelola e-Faktur, e-Bupot, dan pelaporan pajak penghasilan.

- Temukan di sini Fitur Lengkap Aplikasi Pajak Online yang Terintegrasi.

Anda juga dapat dengan mudah dan cepat menelusuri file perpajakan sebelumnya.

Sebab seluruh aktivitas perpajakan terintegrasi secara terpusat melalui Tax Activity di Klikpajak.

Sehingga semakin memudahkan untuk mengecek kembali file mana saja yang masih perlu ada pembetulan atau statusnya masih kurang bayar maupun lebih bayar.

Urus pajak Anda dengan mudah, cukup daftar di klikpajak.id dan nikmati kemudahan cara bayar, lapor, dan kelola pajak dengan mudah dalam satu aplikasi yang terintegrasi langsung dengan DJP.

Batas Waktu Bayar atau Setor Pajak setelah Membuat SSP

Beriktu adalah batas waktu pembayaran pajak setelah pembuatan surat setoran pajak:

| No. | Jenis Pajak | Batas Waktu Pembayaran Pajak |

| 1. | PPh Pasal 4 ayat 2 | Pajak yang dipotong oleh pemotong PPh harus disetorkan paling lama tanggal 10 bulan berikutnya setelah masa pajak berakhir.

Jika pajak harus dibayarkan sendiri, harus disetorkan paling lama tanggal 15 bulan berikutnya setelah masa pajak berakhir (kecuali ada ketetapan dari Menteri Keuangan). |

| 2. | PPh Pasal 15 | Pajak yang dipotong oleh pemotong harus disetorkan paling lambat tanggal 10 bulan berikutnya setelah masa pajak berakhir.

Maka batas penyetoran adalah tanggal 15 bulan berikutnya setelah masa pajak berakhir. |

| 3. | PPh Pasal 21 | Pajak yang yang dipotong oleh pemotong harus disetorkan paling lambat tanggal 10 bulan berikutnya setelah masa pajak berakhir. |

| 4. | PPh Pasal 23 dan PPh Pasal 26 | Pajak yang dipotong oleh pemotong harus disetorkan paling lambat tanggal 10 bulan berikutnya setelah masa pajak berakhir. |

| 5. | PPh Pasal 25 | Angsuran pajak ini harus dibayarkan paling lama tanggal 15 bulan berikutnya setelah masa pajak berakhir. |

| 6. | PPh Pasal 22 impor | Pajak ini harus dilunasi bersamaan dengan saat pembayaran Bea Masuk dan dalam hal Bea Masuk yang ditunda atau dibebaskan.

PPh impot harus dilunasi pada penyelesaian dokumen pemberitahuan pabean impor. Untuk pajak yang dipungut oleh Ditjen Bea Cukai, maka batas penyetorannya adalah satu hari kerja setelah dilakukan pemungutan pajak. |

| 7. | PPh Pasal 22 | Untuk pajak yang dipungut oleh bendahara, maka harus disetorkan pada hari yang sama dengan pelaksanaan pembayaran atas penyerahan barang yang dibiayai dari belanja negara atau belanja daerah.

Pajak ini dibayarkan dengan menggunakan surat setoran pajak atas nama rekanan dan ditandatangani oleh bendahara. Sedangkan untuk pajak atas penyerahan bahan bakar minyak, gas dan pelumas kepada penyalur atau agen atau industri lain yang dipungut oleh wajib pajak badan yang bergerak dalam bidang produksi komoditas tersebut, maka batas penyetorannya adalah tanggal 10 bulan berikutnya setelah masa pajak berakhir. Untuk pajak yang dipungut oleh wajib pajak badan tertentu, sebagai pemungut pajak harus disetor paling lambat tanggal 10 bulan berikutnya setelah masa pajak berakhir. |

| 8. | PPN dan PPnBM | Pajak yang terutang dalam satu masa pajak harus disetor paling lama akhir bulan berikutnya setelah masa pajak berakhir dan sebelum penyampaian SPT Masa.

Untuk pajak yang pemungutnya merupakan bendahara pemerintah atau instansi yang ditunjuk, penyetorannya paling lambat adalah tanggal 7 bulan berikutnya setelah masa pajak berakhir. Jika pemungutnya merupakan pemungut selain bendahara pemerintah atau instansi pemerintah, maka penyetoran harus dilakukan paling lambat tanggal 15 bulan berikutnya setelah masa pajak berakhir. |

| 0. | Berkas lain: STP, SKPKB, SKPKBT, Surat Keputusan Keberatan, Surat Keputusan Pembetulan, Putusan Banding, Putusan Peninjauan Kembali | Pelunasan pajak yang tertera pada setiap dokumen tersebut harus dilakukan dalam jangka waktu satu bulan sejak berkas terkait diterbitkan. |

| 10. | SPT Tahunan PPh | Kekurangan bayar yang dimiliki harus dilunasi sebelum SPT PPh tersebut disampaikan. |