Pemerintah memberikan perlakuan khusus bagi pelaku usaha kecil dan menengah dengan tarif pajak UMKM sebesar PPh Final 0,5 persen.

Pahami ketentuannya agar mudah mengelola perpajakan usaha yang dijalankan. Mekari Klikpajak akan mengulasnya untuk Anda.

Kategori UMKM sebagai Dasar Pengenaan Pajak

Perlu dipahami, UMKM tidak hanya wajib pajak pribadi saja tapi juga bisa sebagai WP Badan.

Sebelum membahas terkait terbaru dalam UU HPP dan tarif pajak UMKM terbaru berapa persen, terlebih dahulu akan diulas apa saja kategori bahwa suatu usaha itu tergolong dalam UMKM.

Sebab hal ini akan memengaruhi bagaimana kewajiban pajaknya. Antara UMKM dan Non-UMKM, kewajiban pajaknya berbeda.

Tidak semua usaha dapat dikategorikan UMKM. Ada kriteria tertentu jenis usaha itu termasuk tergolong sebagai UMKM.

Golongan UMKM ini pun harus dilihat dari berbagai aspek, mulai dari jumlah pendapatan usahanya, hingga bagaimana operasional dari bisnis tersebut.

Menurut Undang-Undang No. 20 tahun 2008 tentang UMKM, penggolongan UMKM dibedakan berdasarkan jumlah aset dan total omzet penjualan.

Sedangkan menurut Badan Pusat Statistik (BPS) Indonesia, penggolongan tersebut termasuk jumlah karyawan.

Kategori usaha yang tergolong sebagai UMKM berdasarkan UU No. 20 Tahun 2008 sebagai berikut:

Kelompok UKM Berdasarkan Perpajakan dan Tarif Pajaknya

Perlu dipahami, UMKM/UKM terbagi menjadi 2 kategori berdasarkan berapa persen pajak yang harus dibayarkan, di antaranya:

A. UKM dengan penghasilan bruto tertentu

Sesuai Peraturan Pemerintah (PP) No. 23/2018 yang diperbarui dengan PP No. 55 Tahun 2022, UKM dengan omzet bruto di bawah Rp4,8 miliar setahun dapat menggunakan tarif PPh Final UMKM sebesar 0,5% dari penghasilan bruto.

Penggunaan tarif ini hanya berlaku dalam jangka waktu tertentu saja sesuai masing-masing bentuk usahanya.

Berikut ketentuan penggunaan tarif PPh Final UMKM 0,5% PP 23/2018 (diganti PP 55/2022):

- 7 tahun untuk WP Orang Pribadi

- 4 tahun untuk WP Badan berbentuk Koperasi, CV, atau Firma

- 3 tahun untuk WP Badan berbentuk Perseroan Terbatas (PT)

Jangka waktu penggunaan tarif PPh Final 0,5% tersebut terhitung sejak:

- Tahun Pajak WP terdaftar, bagi WP yang terdaftar sejak berlakunya PP 23/2018

- Tahun Pajak berlakunya PP 23/2018, bagi WP yang terdaftar sebelum berlakunya PP ini

Setelah masa penggunaan tarif PPh habis, maka akan dikenakan tarif normal Pasal 17 ayat (1) huruf a UU PPh untuk WP Pribadi pengusaha atau metode perhitungan NPPN (Norma Penghitungan Penghasilan Neto).

Sedangkan WP Badan berbentuk koperasi, persekutuan komanditer (CV), Firma, Perseroan Terbatas (PT), atau Badan Usaha Milik Desa/Badan Usaha Milik Desa bersama, dapat menggunakan tarif Pasal 17 ayat (1) huruf b dengan pertimbangan Pasal 31E UU PPh untuk WP Badan.

Melalui PP 55/2022 ini, WP Pribadi pengusaha dengan peredaran bruto tertentu tidak dikenakan pajak. Selengkapnya baca artikel: Omzet Rp500 Juta Bebas Pajak.

B. UKM berbentuk badan dan berstatus PKP

Sedangkan UKM berbentuk badan atau dengan status Pengusaha Kena Pajak ( PKP ) yang sudah memiliki omzet bruto lebih dari Rp4,8 miliar setahun, juga dapat menggunakan tarif pajak 0,5% dengan jangka waktu yang sudah ditentukan.

Setelah itu, WP Badan harus menggunakan tarif normal sebesar 22% mulai 2022 sesuai Pasal 64 ayat b PP 55/2022.

Penyesuaian tarif PPh Badan untuk Perseroan Terbuka (Tbk) diatur dalam PMK No 40 Tahun 2023, selengkapnya baca artikel: Pajak Penghasilan Badan: Tarif dan Cara Menghitung.

Pajak yang Harus Dibayarkan UKM

Kewajiban perpajakannya yang dibayarkan perusahaan atau UKM terdiri dari dua jenis pajak, yakni pajak yang dibayarkan ataupun dilaporkan setiap bulannya dan pajak yang dibayarkan serta dilaporkan setiap tahun atau pajak tahunan.

A. Pajak Bulanan

Pajak yang dibayarkan atau dilaporkan setiap bulannya biasa disebut Pajak Masa, terdiri dari:

- Pajak Penghasilan (PPh) Pasal 21 jika UKM punya karyawan

- PPh Pasal 23 jika ada transaksi jasa dengan WP dalam negeri

- PPh Pasal 26 jika melakukan transaksi jasa dengan WP luar negeri

- PPh Pasal 4 ayat (2) jika terdapat sewa gedung/kantor dan lainnya

- PPh Final UMKM jika menggunakan tarif PPh 0,5%

- Pajak Pertambahan Nilai (PPN) jika UKM sudah berstatus PKP

B. Pajak Tahunan

Sedangkan kewajiban pajak yang dibayarkan atau dilaporkan secara tahunan atau disebut Tahunan Pajak, yakni:

- PPh Badan

UKM dengan kategori pengusaha dengan skala usaha menengah dikenakan PPh Badan yang dibayarkan setahun sekali atau melalui angsuran PPh Pasal 25 yang dibayarkan setiap bulan.

Baca Juga PPN Final untuk UMKM

Skema Penggunaan Pajak UMKM

Pajak UMKM merupakan pajak yang dikenakan secara final Sehingga PPh Final dalam skema PP 23 pajak UMKM ini tidak dapat dikreditkan di akhir tahun pajak pada saat pelaporan Surat Pemberitahuan (SPT) PPh Tahunan.

Dalam PMK No. 99 Tahun 2018 tentang Pelaksanaan PP 23/2018, Pajak Penghasilan yang terutang dapat dilunasi dengan 2 cara, yaitu:

- Pertama, disetor sendiri oleh Wajib Pajak yang memiliki peredaran bruto tertentu.

- Kedua, dipotong atau dipungut oleh pemotong atau pemungut pajak yang ditunjuk sebagai Pemotong atau Pemungut Pajak.

- Pemotong atau pemungut pajak tersebut berkedudukan sebagai pembeli atau pengguna jasa melakukan pemotongan atau pemungutan pajak terhadap wajib pajak yang memenuhi kriteria PP 23/2018 dengan tarif setengah persen.

Untuk menjadi perhatian, pemungutan/pemotongan PPh Final sebesar 0,5% ini dipungut/dipotong terhadap WP yang sudah memiliki Surat Keterangan PP 55 Tahun 2022.

WP yang memiliki Surat Keterangan PP 55 Tahun 2022 tidak akan dibebaskan dari pemungutan/pemotongan PPh Pasal 22 saat melakukan transaksi impor atau pembelian barang.

Belum punya Surat Keterangan PP 55 Tahun 2022 agar hanya dipotong PPh Final 0,5% saat melakukan transaksi jasa?

Dasar Penghitungan PPh Pajak UKM dan Rumus

Perlu dipahami, wajib pajak UMKM itu bisa berupa WP Badan maupun WP Pribadi yang melakukan kegiatan usaha/bisnis atau disebut WP Pribadi Pengusaha.

Untuk mengetahui besar PPh yang harus dibayarkan ke kas negara, UKM harus menghitung terlebih dahulu berapa besar PPh Terutangnya.

Guna mengetahui jumlah PPh Terutang, UKM harus mengetahui Dasar Pengenaan Pajak (DPP) pajak penghasilannya, dengan cara:

Menghitung jumlah Penghasilan Kena Pajak, kemudian mengalikannya dengan tarif pajak badan bagi WP Badan atau mengalikan dengan tarif pajak progresif PPh Pasal 17 ayat (1) bagi WP Pribadi Pengusaha UMKM ataupun WP Badan yang memiliki kewajiban memungut PPh 21 karyawan harus memerhatikan pajak progresif WP Pribadi ini.

Namun sebelum itu, bagi WP Pribadi UMKM atau WP Badan yang memotong PPh 21 karyawan, harus mengurangkan penghasilan bruto dengan Penghasilan Tidak Kena Pajak (PTKP) untuk penghitungan PPh WP Orang Pribadi (WP OP).

a. Rumus untuk mencari Penghasilan Kena Pajak WP Orang Pribadi:Penghasilan

Kena Pajak = Penghasilan Neto – PTKP

b. Sedangkan rumus untuk mencari PPh Terutang:

PPh Terutang = Penghasilan Kena Pajak x Tarif PPh Pasal 17

c. Rumus pajak perusahaan (WP) Badan dalam hal ini UKM:

PPh Badan = Penghasilan Kena Pajak x Tarif PPh Badan

d. Jika untuk PPh Badan UMKM/UKM dengan tarif PPh Final, ada beberapa cara penghitungan, yakni:

- Mekanisme PPh OP secara Umum

- PPh Final PP 55/2022

- Mekanisme Norma Penghitungan Penghasilan Neto (NPPN)

Contoh kasus 1

Tuan A sebagai pengusaha dengan omzet dalam setahun mencapai Rp3.500.000.000 dan mendirikan usahanya pada tahun 2018.

Artinya, Tuan A sebagai WP Prbadi yang melakukan usaha dengan skala UKM dapat memanfaatkan tarif PPh Final 0,5%.

Karena Tuan merupakan WP Pribadi yang dapat menggunakan fasilitas PPh Final setengah persen hingga 7 tahun terhitung sejak 2018 dan berakhir pada 2024.

Memasuki tahun kedelapan, yakni pada 2025 Perusahaan AAA sudah harus menggunakan tarif Pasal 17 UU PPh atau NPPN.

Contoh kasus 2

CV BBB didirikan pada tahun 2024 dengan omzet Rp4.800.000.000 dalam setahun dan memanfaatkan tarif PPh Final 0,5%.

Karena perusahaan BBB ini berbentuk CV, maka hanya dapat memanfaatkan fasilitas tarif PPh Final 0,5% ini hingga 2028 saja.

Memasuki tahun kelima, yakni pada 2029 CV BBB sudah harus menggunakan tarif Pasal 17 UU PPh atau NPPN.

Contoh kasus 3

Perusahaan AAA merupakan WP Badan berbentuk Perserotan terbatas (PT) dengan omzet sebesar RpRp4.800.000.000 setahun yang didirikan pada tahun 2023 dan memilih menggunakan tarif PPh Final UMKM.

Karena ketentuan WP Badan berbentuk PT hanya dapat menggunakan tarif PPh Final 0,5% dari omzet selama 3 tahun, maka Perusahaan AAA hanya dapat menggunakan tarif PPh final setengah persen ini hingga 2026 saja.

Memasuki tahun keempat, yakni pada 2027 Perusahaan AAA sudah harus menggunakan tarif PPh Badan Normal.

Cara Menghitung Pajak UMKM

Agar lebih mudah memahami perhitungan PPh Pribadi Pengusaha atau UMKM yang bebas PPh, berikut ilustrasi perhitungannya:

Tuan B punya bisnis Katering. Katakanlah jumlah omzet Katering Tuan B setiap bulannya sama, yakni Rp40.000.000 per bulan. Sehingga total omzet setahun adalah Rp480.000.000.

Dan memilih menghitung pajak penghasilan usahanya menggunakan tarif PPh Final 0,5% berdasarkan PP No. 55/2022.

Maka, perhitungan PPh Final 0,5% atas usaha catering Tuan B adalah:

PPh Final = Tarif PPh Final x Peredaran Bruto

= 0,5% x Rp480.000.000

= Rp2.400.000 setahun

atau

= Rp2.400.000 : 12 bulan

= Rp200.000 sebulan

Karena dalam UU HPP ditetapkan peredaran bruto Tidak Kena Pajak sebesar Rp500.000.000, maka Tuan B tidak perlu membayar PPh Final sebesar Rp200.000 tersebut.

Bagaimana jika jumlah omzet bruto setiap bulannya berbeda-beda?

Artinya, ada kalanya peredaran usaha yang didapat pada bulan tertentu ternyata jumlahnya banyak.

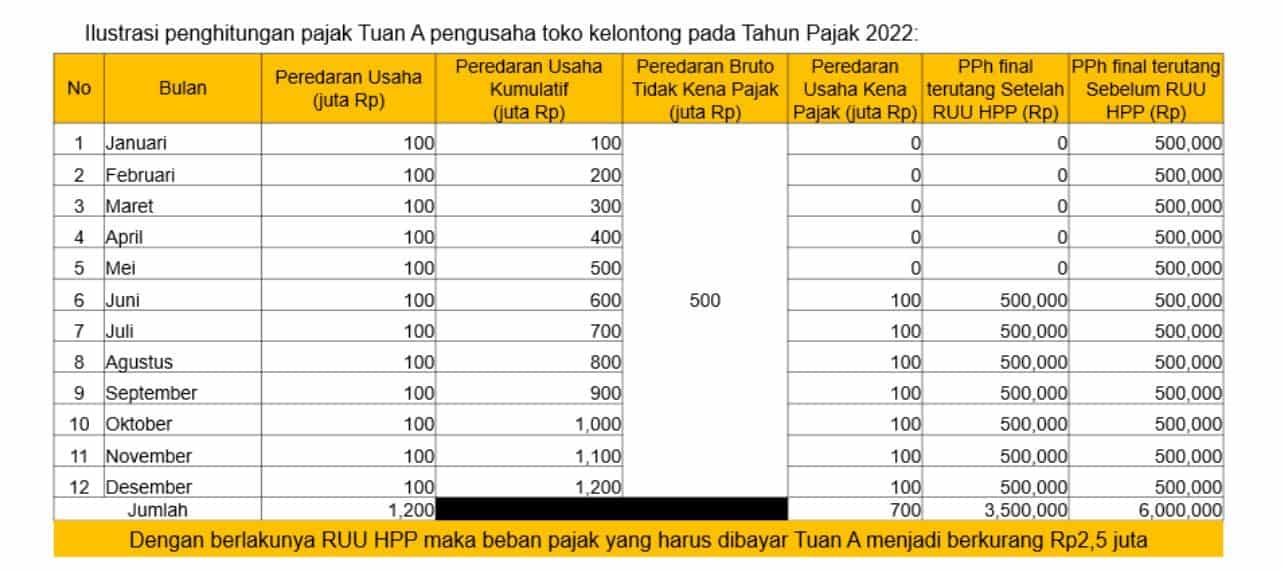

Untuk lebih mudah memahaminya, simak tabel penghitungan Pajak Tuan A pengusaha Toko Kelontong pada Tahun Pajak 2022 seperti yang diilustrasikan Kementerian Keuangan pada pengesahan RUU HPP menjadi UU berikut ini:

*Ilustrasi tabel via dokumentasi DJP Kementerian Keuangan

Berikut beberapa contoh cara menghitung pajak penghasilan lainnya:

- Penjelasan tentang cara menghitung PPh OP dari mekanisme Umum, PPh Final dan mekanisme NPPN

- Begini langkah-langkah penghitungan PPh Pedagang eceran

- Contoh lainnya cara menghitung PPh Badan

Cara Bayar Pajak UMKM

PPh Final UMKM langsung dibayarkan ketika penghasilan diterima dalam masa pajak.

Ini guna menyederhanakan mekanisme perpajakan dan mengurangi beban administrasi wajib pajak, terutama bagi yang masih dalam tahap berkembang dan belum mampu menyelenggarakan pembukuan keuangan dengan baik.

Perhitungan PPh Final UMKM 0,5% dari omzet bruto disetor ke kas negara setiap tanggal 15 bulan berikutnya dengan mencantumkan Kode Akun Pajak 411128 dan Kode Jenis Setoran (KJS) 420.

Tidak perlu ke ATM, pembayaran pajak dapat langsung dilakukan di e-Billing Mekari Klikpajak. Selengkapnya baca: Tutorial Cara Bayar Pajak di e-Billing.

Ketentuan Pelaporan SPT Pajak UMKM

UKM wajib menyampaikan SPT Masa PPh paling lambat 20 hari setelah Masa Pajak berakhir atau setiap bulannya.

Setelah melakukan pelaporan, maka UMKM akan dianggap telah menyampaikan SPT Masa PPh sesuai dengan tanggal validasi Nomor Transaksi Penerimaan Negara (NTPN) yang tercantum pada Surat Setoran Pajak (SSP) atau sarana administrasi lain yang dipersamakan dengan SSP.

Namun, jika pelaku UMKM tidak memiliki peredaran usaha pada bulan tertentu, maka tidak wajib menyampaikan SPT Masa PPh.

Akan tetapi, jika pelaku UMKM tersebut merupakan Pemotong atau Pemungut pajak, maka wajib menyampaikan SPT Masa PPh atas pemotongan atau pemungutan PPh paling lama 20 hari setelah Masa Pajak berakhir.

Ketentuan penyampaian SPT Tahunan UMKM dengan penghasilan bruto tertentu mengikuti Tata Cara Penyampaian SPT Tahunan secara umum.

Tapi yang harus diperhatikan adalah terkait penyampaian informasi penghasilan bruto dan PPh yang telah dibayar atas penghasilan tersebut.

DJP menekankan, informasi tersebut harus diisi pada bagian PPh Final yang terdapat pada masing-masing SPT Tahunan PPh, serta dilengkapi dengan Lampiran Khusus Daftar Rekap Penghitungan Peredaran Bruto dan Pembayaran PPh.

Contoh Daftar Peredaran Bruto selama 1 Tahun Pajak:

Contoh daftar peredaran bruto 1 tahun pajak UMKM

Mereka yang masuk kategori UMKM dari aspek perpajakan adalah:

- Hanya memiliki sumber penghasilan dari usaha dengan peredaran bruto tertentu

- Tidak ada pemotongan/pemungutan PPh oleh pihak lain

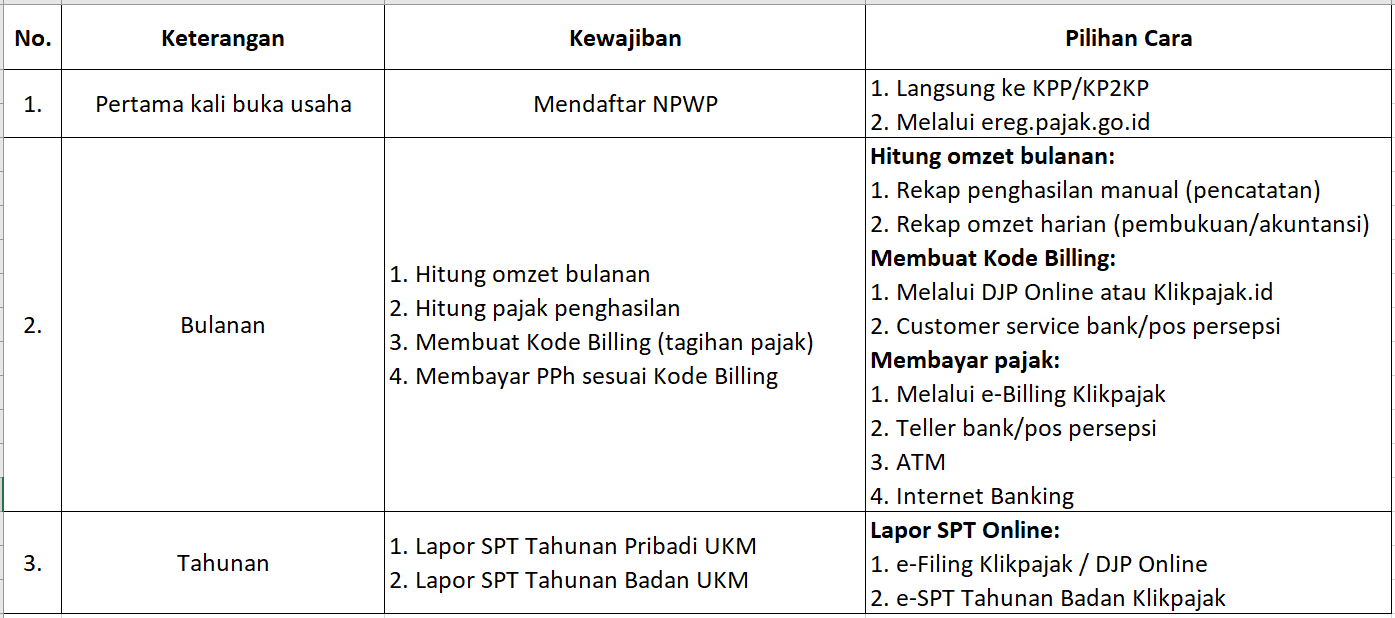

Secara sederhana, berikut tahapan perpajakan bagi UMKM:

Cara Lapor SPT Tahunan UMKM

1. Siapkan Dokumen untuk WP Pribadi UKM

Berikut adalah dokumen yang harus disiapkan saat lapor SPT Tahunan PPh Orang Pribadi UMKM:

- Formulir 1770

- Laporan keuangan atas usaha atau neraca dan laporan laba rugi (jika menggunakan metode pembukuan)

- Laporan peredaran bruto/rekapitulasi bulanan peredaran bruto dan biaya (jika menggunakan metode NPPN)

- Daftar perhitungan peredaran bruto (jika menggunakan perhitungan sesuai PP 55/2022)

2. Dokumen yang disiapkan untuk WP Badan UKM

- Formulir SPT PPh Badan 1771

- Laporan keuangan atau laba rugi dan neraca

- Daftar penyusutan

- Daftar peredaran bruto

- Daftar pembayaran final UMKM PP 55 Tahun 2022

Ingat, pindai atau scan dokumen yang nantinya akan di-upload (unggah) pada saat penyampaian SPT Tahunan.

Ikuti langkah-langkah berikut untuk pelaporan pajak UKM: Cara Lapor SPT Tahunan Badan 1771 Online.

Batas Waktu Pembayaran dan Pelaporan SPT Pajak UMKM

Tenggat waktu atau jatuh temponya pembayaran pajak dan pelaporan SPT pajak berbeda-beda tergantung termasuk pajak bulanan atau tahunan.

Detail jatuh tempo bayar dan lapor pajak, selengkapnya baca: Batas Waktu Pembayaran dan Pelaporan SPT.

Perlu diperhatikan, kekurangan pembayaran pajak yang terutang atau pajak kurang bayar berdasarkan hasil pelaporan SPT Tahunan, maka harus dilunasi dengan SSP sebelum SPT PPh tersebut dilaporkan kembali ke DJP.

Lebih lengkapnya, lihat jadwal pembayaran dan pelaporan SPT pajak pada kalender saku di Kalender Pajak Klikpajak.

Keuntungan Skema PPh Final UMKM

Ada paradigma baru dalam pengenaan PPh Final Pajak UMKM sesuai PP 23 Tahun 2018 (diganti dengan PP 55/2022), yaitu:

A. Administrasi lebih mudah

Dalam skema tarif PPh 0,5%, terdapat Surat Keterangan yang menerangkan pemotongan PPh Final atas penghasilan Wajib Pajak UMKM dari nilai dasar pengenaan pajaknya.

Teknis ini semakin mempermudah wajib pajak mengurus administrasinya tanpa datang ke Kantor Pelayanan Pajak (KPP) untuk penggunaan PPh Final UMKM ini.

B. Ada kepastian

Peraturan baru menegaskan bahwa sekali Wajib Pajak memiliki omzet di atas Rp4,8 miliar, maka di Tahun tersebut dan seterusnya wajib menggunakan tarif PPh Pasal 17 dan mengadakan pembukuan.

Hal ini dianggap lebih memberikan kepastian hukum bagi Wajib Pajak dan memudahkan skema penghitungan PPh.

C. Menjadikan PPh Final sebagai pilihan

Aturan sebelumnya, PPh Final berlaku atas penghasilan yang diperoleh dari transaksi sebelum dikurangi biaya usaha sehingga Wajib Pajak tidak dapat mengakui kerugiannya.

Skema pemajakan ini dinilai sederhana dan tepat sasaran dan dijadikan sebuah opsi.

Wajib Pajak hanya perlu mengirimkan surat pemberitahuan ke pihak KPP terdaftar dahulu untuk menggunakan metode PPh Final.

Dengan demikian, pelaku UMKM lebih mudah memenuhi kewajiban pajak karena lebih sederhana dan dinilai lebih adil serta dapat optimal memenuhi kewajiban pajaknya.

D. Membuat pembukuan menjadi mudah

Melalui skema pajak final UMKM, WP berkesempatan untuk belajar pembukuan dan menghitung laba bersih atas pengenaan PPh Final atas usahanya.

Infografis Panduan PPh Final UMKM 0,5%

Kesimpulan

Pelaku usaha kecil dan menengah dikenakan tarif pajak PPh Final UMKM 0,5% sesuai PP 55/2022.

WP Pribadi Pengusaha maupun Badan dapat menggunakan tarif pajak UMKM setengah persen secara terbatas yang terhitung sejak tahun pengajuan sesuai bentuk usahanya.

Pahami ketentuan penggunaan tarif pajak UMKM setengah persen ini dengan baik dan kelola administrasi perpajakan Anda dengan cara mudah melalui aplikasi pajak online Mekari Klikpajak yang terintegrasi dengan akuntansi online Mekari Jurnal.

Referensi

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 20 Tahun 2008“

Database Peraturan JDIH BPK. “Peraturan Pemerintah (PP) Nomor 23 Tahun 2018“

Database Peraturan JDIH BPK. “Undang-Undang No. 7 Tahun 2021“

Database Peraturan JDIH BPK. “Peraturan Menteri Keuangan (PMK) No. 40 Tahun 2023“

Database Peraturan JDIH BPK. “Peraturan Menteri Keuangan (PMK) Nomor 99/PMK.03/2018“