Tarif Pajak Penghasilan Badan diatur dalam UU PPh dan regulasi turunannya yang terbagi menjadi tarif umum dan tarif PPh Badan secara khusus untuk WP Badan tertentu.

Berikut panduan pajak penghasilan badan untuk memudahkan wajib pajak dalam memenuhi kewajiban PPh sesuai dengan ketentuan perundang-undangan perpajakan. Mekari Klikpajak akan mengulasnya untuk memudahkan dalam pengelolaan pajak penghasilan Anda.

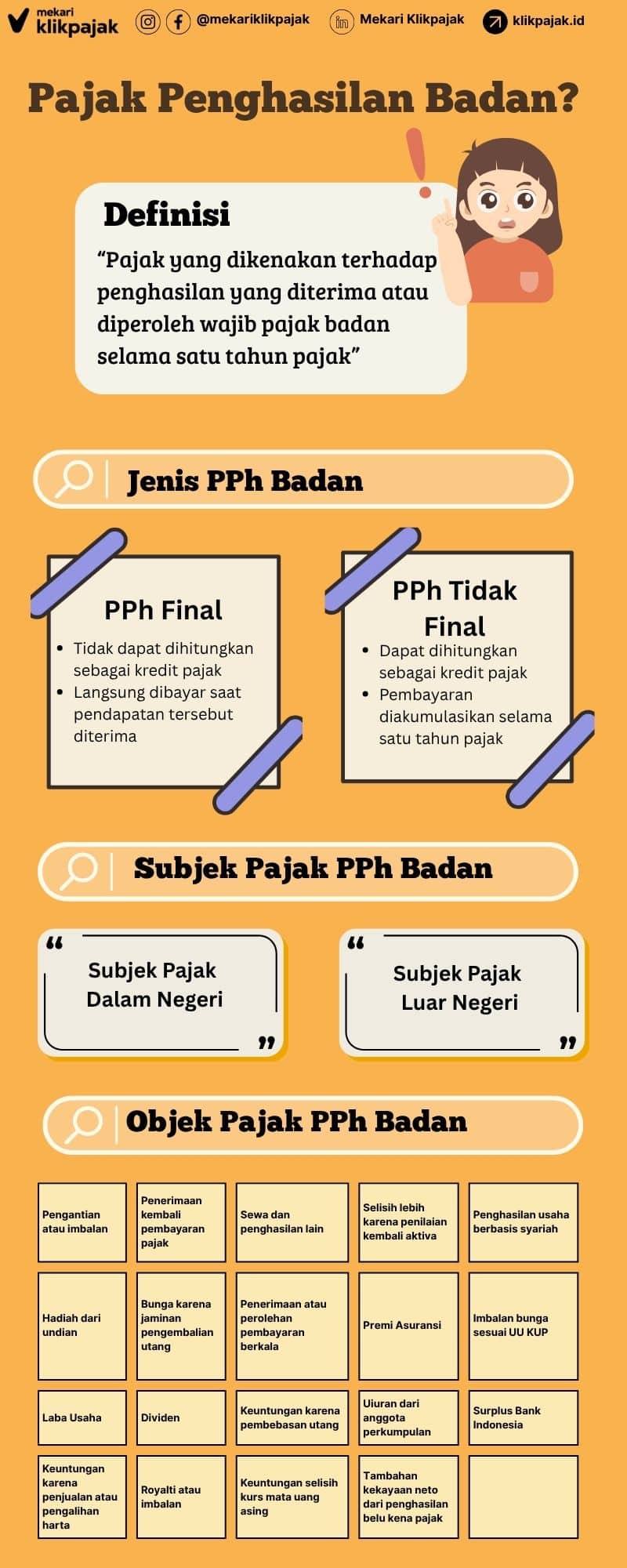

Pengertian Pajak Penghasilan Badan

Pajak Penghasilan Badan adalah pajak yang dikenakan terhadap penghasilan yang diterima atau diperoleh wajib pajak badan selama satu tahun pajak.

Hal ini sebagaimana diatur dalam Undang-Undang No. 7 Tahun 1983 s.t.d.t.d. UU No. 36 Tahun 2008 tentang Pajak Penghasilan (PPh).

Sebagaimana ketentuan dalam UU PPh, yang dimaksud penghasilan suatu badan atau perusahaan adalah:

“Setiap penambahan kemampuan ekonomis yang diterima atau diperoleh oleh Wajib Pajak Badan, baik dari dalam maupun luar negeri, dengan keperluan apapun termasuk misalnya menambah kekayaan, konsumsi, investasi, dan lain sebagainya.”

Dasar pengenaan pajak penghasilan badan dikenakan pada subjek pajak atas penghasilan yang diterima atau diperoleh badan / perusahaan dan BUT dalam tahun pajak.

Bentuk usaha tetap atau BUT merupakan subjek pajak yang perlakuan pajaknya dipersamakan dengan subjek pajak badan.

Baca Juga: Jenis Pajak Badan Usaha PT atau Perseroan Terbatas

Dasar Hukum Pajak Penghasilan Badan

Terdapat beberapa ketentuan perundang-undangan yang menjadi rujukan utama dalam pengenaan pajak penghasilan badan, diantaranya sebagai berikut :

- UU No. 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan

- UU No. 36 Tahun 2008 Tentang Perubahan Keempat atas Undang-Undang Nomor 7 tahun 1983 Tentang Pajak Penghasilan.

- Peraturan Pemerintah No. 23 Tahun 2018 yang telah dicabut dengan PP No. 55/2022 tentang Pajak Penghasilan Atas Penghasilan dari Usaha yang diterima atau diperoleh wajib pajak yang memiliki peredaran Bruto tertentu.

- UU No. 2/2020 tentang Penetapan Peraturan Pemerintah Pengganti Undang-Undang (Perpu) No. 1/2020 tentang:Kebijakan Keuangan Negara dan Stabilitas Sistem Keuangan untuk Penanganan Pandemi COVID-19 dan/atau Dalam Rangka Menghadapi Ancaman yang Membahayakan Perekonomian Nasional dan/atau Stabilitas Sistem Keuangan Menjadi Undang-Undang.

- UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (UU HPP)

- Peraturan Menteri Keuangan No. 40 Tahun 2023 tentang Bentuk dan Tata Cara Penyampaian Laporan serta Daftar WP dalam Rangka Pemenuhan Persyaratan Penurunan Tarif PPh bagi WP Dalam Negeri Berbentuk Perseroan Terbuka.

- Beberapa peraturan turunan dalam PMK, Perdirjen, dan lainnya sebagai regulasi pelaksananya.

Jenis Pajak Penghasilan Badan

Berdasarkan sifatnya, jenis pajak penghasilan terbagi menjadi dua, yaitu sebagai berikut:

1. Pajak Penghasilan Badan Final (PPh Final)

Pajak Penghasilan atau PPh Final adalah pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh WP Badan berdasarkan Peraturan Pemerintah (PP) No. 23 Tahun 2018 Pajak Penghasilan dari Usaha yang Diterima atau Diperoleh Wajib Pajak yang Memiliki Peredaran Bruto tertentu.

Beleid ini telah dicabut dengan PP No. 55 Tahun 2022 tentang Penyesuaian Pengaturan di Bidang Pajak Penghasilan.

Sifat penghasilan final yaitu:

- PPh Final (dibayar sendiri atau dipotong pihak lain) tidak dapat dikreditkan.

- Biaya-biaya yang digunakan untuk menghasilkan, menagih, dan memelihara (3M) penghasilan yang dikenakan PPh final tidak dapat dikurangkan dalam memperhitungkan PPh terutang pada akhir tahun (dalam SPT Tahunan PPh).

- Penghasilan yang dikenakan PPh Final tidak digabung dalam penghitungan pajak akhir tahun, tapi cukup dilaporkan saja

Merujuk Pasal 4 ayat (2) UU PPh, jenis penghasilan yang dapat dikenai pajak bersifat final di antaranya:

- Penghasilan berupa bunga deposito dan tabungan lainnya, bunga obligasi dan surat utang negara, bunga atau diskonto surat berharga jangka pendek yang diperdagangkan di pasar uang, dan bunga simpanan yang dibayarkan oleh koperasi kepada anggota koperasi orang pribadi;

- Penghasilan dari transaksi saham dan sekuritas lainnya, transaksi derivatif yang diperdagangkan di bursa, dan transaksi penjualan saham atau pengalihan penyertaan modal pada perusahaan pasangannya yang diterima oleh perusahaan modal ventura;

- Penghasilan berupa hadiah undian;

- Penghasilan dari transaksi pengalihan harta berupa tanah dan/atau bangunan, usaha jasa konstruksi, usaha real estate, dan persewaan tanah dan/atau bangunan; dan

- Penghasilan tertentu lainnya, termasuk penghasilan dari usaha yang diterima atau diperoleh Wajib Pajak yang memiliki peredaran bruto tertentu.

Baca juga : Pengertian Pajak Penghasilan Final (PPh Final) 0,5%

2. PPh Tidak Final

PPh Tidak Final merupakan sistem pemotongan pajak yang tidak memotong pendapatan ketika wajib pajak menerima penghasilan saat itu juga. Wajib Pajak dianggap belum melunasi kewajiban perpajakannya sampai mereka melaporkannya di Surat Pemberitahuan Tahunan (SPT) dan melunasinya. Dengan kata lain, transaksi baru akan dianggap lunas apabila perhitungan dan pelaporan pajak di akhir tahun sudah selesai dilaksanakan.

Berikut sifat dari Penghasilan PPh tidak final:

- Pajaknya tidak langsung dipungut di depan melainkan dihitung secara menyeluruh dalam satu tahun pajak.

- Dihitung berdasarkan penghasilan bruto

- Wajib melaporkan SPT

Baca juga : Jenis Pajak yang Harus Dikelola Wajib Pajak Badan

Subjek Pajak Penghasilan Badan

Subjek pajak Badan atau subjek PPh Badan adalah setiap Badan Usaha yang diberikan kewajiban untuk membayar pajak, baik dalam periode bulan maupun tahun dan disetor ke kas negara.

Jenis Subjek Pajak Penghasilan Badan dibedakan menjadi dua yakni :

1. Subjek Pajak Dalam Negeri

Subjek pajak dalam negeri adalah badan yang didirikan atau bertempat kedudukan di Indonesia, kecuali unit tertentu dari badan pemerintah yang memenuhi kriteria:

- Pembentukannya berdasarkan ketentuan peraturan perundang-undangan

- Pembiayaannya bersumber dari Anggaran Pendapatan dan Belanja Negara (APBN) atau Anggaran Pendapatan dan Belanja Daerah (APBD)

- Penerimaannya dimasukkan dalam anggaran Pemerintah Pusat (Pempus) atau Pemerintah Daerah (Pemda)

- Pembukuannya diperiksa oleh aparat pengawasan fungsional negara

- Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak

2. Subjek Pajak Luar Negeri

Sedangkan subjek pajak luar negeri adalah badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia, yang menjalankan usaha atau melakukan kegiatan melalui bentuk usaha tetap di Indonesia.

Badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia, yang dapat menerima / memperoleh penghasilan dari Indonesia tidak dari menjalankan usaha / melakukan kegiatan melalui BUT di Indonesia, juga termasuk subjek pajak luar negeri.

Lalu, apa saja yang dimaksud dengan badan?

Badan Usaha Tetap

Berdasarkan UU KUP No. 28 Tahun 2007, Badan Usaha Tetap (BUT) dalam Badan Usaha adalah bentuk usaha yang dipergunakan oleh badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia untuk menjalankan usaha atau melakukan kegiatan di Indonesia.

Bentuk usaha yang dipergunakan oleh BUT ini dapat berupa:

- Tempat kedudukan manajemen

- Cabang perusahaan

- Kantor perwakilan

- Gedung kantor

- Pabrik

- Bengkel

- Gudang

- Ruang untuk promosi dan penjualan

- Pertambangan dan penggalian sumber alam

- Wilayah kerja pertambangan minyak dan gas bumi

- Perikanan, peternakan, pertanian, perkebunan,atau kehutanan

- Proyek konstruksi, instalasi, atau proyek perakitan

- Pemberian jasa dalam bentuk apa pun oleh pegawai atau orang lain, sepanjang dilakukan lebih dari 60 hari dalam jangka waktu 12 bulan

- Badan yang bertindak selaku agen yang kedudukannya tidak bebas

- Agen atau pegawai dari perusahan asuransi yang tidak didirikan dan tidak bertempat kedudukan di Indonesia yang menerima premi asuransi atau menanggung risiko di Indonesia

- Komputer, agen elektronik, atau peralatan otomatis yang dimiliki, disewa, atau digunakan oleh penyelenggara transaksi elektronik untuk menjalankan kegiatan usaha melalui internet.

Sebagai wajib pajak, WP Badan memiliki sejumlah hak dan kewajiban, seperti:

- Hak mengajukan restitusi kelebihan pembayaran pajak

- Hak mendapat perlindungan kerahasiaan data

- Hak memperoleh pengembalian pendahuluan kebijakan pembayaran pajak

- Hak mendapatkan fasilitas pajak Ditanggung Pemerintah (DTP)

- Hak peroleh insentif perpajakan

- Kewajiban mendaftarkan diri sebagai wajib pajak sesuai ketentuan perundang-undangan perpajakan

- Wajib membayar kewajiban pajaknya

- Kewajiban melaporkan pajaknya

- Kewajiban berlaku kooperatif apabila dilakukan pemeriksaan pajak

Baca Juga: Pajak Trading dan Bagaimana Cara Lapor Pajak Saham?

Objek PPh Badan (Objek Pajak Badan)

Objek PPh Badan adalah penghasilan yang diterima atau diperoleh badan.

Sedangkan bagi Subjek Badan dalam negeri, yang menjadi objek PPh badan adalah semua penghasilan baik dari dalam maupun dari luar negeri.

Penghasilan yang menjadi Objek Pajak Badan sebagaimana tercantum dalam Pasal 4 Ayat (1) UU HPP No. 7 Tahun 2021 meliputi:

- Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya termasuk natura dan/atau kenikmatan, kecuali ditentukan lain dalam Undang-Undang ini;

- Hadiah dari undian pekerjaan atau kegiatan dan penghargaan;

- Laba usaha;

- Keuntungan karena penjualan atau karena pengalihan harta;

- Penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya dan pembayaran tambahan pengembalian pajak;

- Bunga termasuk premium, diskonto, dan imbalan karena jaminan pengembalian utang;

- Dividen dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis;

- Royalti atau imbalan atas penggunaan Hak;

- Sewa dan penghasilan lain sehubungan dengan penggunaan harta;

- Penerimaan atau perolehan pembayaran berkala;

- Keuntungan karena pembebasan utang, kecuali sampai dengan jumlah tertentu yang ditetapkan dengan Peraturan Pemerintah

- Keuntungan selisih kurs mata uang asing;

- Selisih lebih karena penilaian kembali aktiva;

- Premi asuransi;

- Iuran yang diterima/diperoleh perkumpulan dari anggotanya yang terdiri dari WP yang menjalankan usaha/pekerjaan bebas;

- Tambahan kekayaan neto yang berasal dari penghasilan yang belum dikenakan pajak;

- Penghasilan dari usaha berbasis Syariah;

- Imbalan bunga sesuai UU KUP;

- Surplus Bank Indonesia.

Tarif PPh Badan Terbaru 2024

Sebelumnya, tarif umum pajak penghasilan badan sebesar 28% dari penghasilan kena pajak, yang kemudian diturunkan menjadi 25% mulai 2010, sesuai Pasal 17 ayat (2a) UU PPh No. 38/2008.

Kemudian melalui UU No. 2 Tahun 2020 Pasal 5 ayat (1), tarif PPh Badan diturunkan menjadi 22% yang berlaku mulai Tahun Pajak 2020 dan 2021.

Berikutnya melalui UU HPP No. 7/2021, ditetapkan kembali tarif PPh Badan sebesar 22% mulai Tahun Pajak 2022 hingga saat ini.

A. Tarif Khusus untuk Perusahaan Tbk

Berikutnya untuk wajib pajak dalam negeri dan badan usaha tetap yang berbentuk Perseroan Terbuka (Tbk) diberikan tarif lebih rendah 3% dari tarif PPh Badan normal.

Namun ada persyaratan yang harus dipenuhi oleh WP Badan Perseroan Terbuka untuk memperoleh penurunan tarif.

Syarat Perusahaan Tbk mendapatkan penurunan tarif pajak berdasarkan PMK No 40 Tahun 2023 adalah:

- Jumlah keseluruhan saham yang disetor diperdagangkan pada bursa efek di Indonesia paling rendah 40%

- Saham harus dimiliki paling sedikit 300 pihak

- Masing-masing dari 300 pihak pemilik saham tersebut harus memiliki saham kurang dari 5% dari keseluruhan saham yang ditempatkan dan disetor penuh

- Semua persyaratan tersebut harus dipeunhi dalam kurun waktu 183 hari kalender dalam jangka waktu 1 Tahun Pajak

- Harus menyampaikan laporan ke Direktorat Jenderal Pajak (DJP)

Jadi, apabila WP Badan Perusahaan Terbuka memenuhi kriteria tersebut, dapat menikmati penurunan tarif PPh Badan menjadi sebesar 19% dari penghasilan kena pajak.

B. Fasilitas PPh Badan 0,5%

WP Badan juga dapat menggunakan tarif pajak penghasilan badan setengah persen dari peredaran bruto, dengan jangka waktu tertentu. Untuk PT 3 tahun, CV 4 tahun, dan pribadi 7 tahun.

Hal ini sebagaimana diatur ditetapkan dalam PP No. 23/2018 yang telah diperbarui dengan PP No. 55 Tahun 2022.

Kriteria wajib pajak badan yang dapat menggunakan tarif pajak 0,5% dan jangka waktu, baca: Panduan Pajak UMKM/UKM: Tarif dan Cara Hitung.

Mekanisme Penghitungan PPh Badan

Wajib pajak badan memiliki kewajiban untuk menghitung pajak, menyetor, atau membayar pajak serta melaporkan pajak atas segala bentuk penghasilannya sesuai dengan ketentuan perpajakan yang berlaku.

Mekanisme dalam perhitungan Pajak Penghasilan Badan sebagai berikut:

1. Mengetahui Penghasilan Kena Pajak

Sebelum Anda melakukan perhitungan Pajak Penghasilan Badan Usaha atau PPh Badan, terlebih dulu ketahui nominal penghasilan kena pajaknya.

Caranya dengan mengurangi penghasilan neto fiskal dengan kompensasi kerugian fiskal.

Penghasilan neto fiskal merupakan penghasilan neto yang diterima oleh wajib pajak dalam negeri, baik dari kegiatan usaha maupun bukan, setelah melewati penyesuaian fiskal yang berdasarkan ketentuan perpajakan.

Sedangkan kompensasi neto fiskal adalah kerugian yang dialami badan.

Apabila menggunakan pembukuan, kerugian tersebut dapat dikompensasi selama lima tahun secara berturut-turut.

2. Menghitung Pajak Penghasilan Terutang

Untuk mendapatkan nominal ini, Anda dapat mengalikan Penghasilan Kena Pajak dengan tarif pajak yang berlaku.

Bagaimana cara menghitung PPh Badan yang masih harus dibayar?

Apabila PPh Terutang dihitung dari tarif dikali penghasilan kena pajak, maka PPh yang masih harus dibayar adalah jumlah pajak terutang dikurangi kredit pajak.

Kredit pajak adalah pajak-pajak yang sebelumnya telah disetorkan atau yang telah dipotong/dipungut oleh pihak ketiga.

Baca Juga: Contoh Laporan Keuangan dan Cara Membuatnya untuk Administrasi Perpajakan

Contoh Hitung Pajak Penghasilan Badan

Berikut beberapa contoh penghitungan pajak penghasilan badan berdasarkan tarif pajak PPh badan:

A. Contoh 1:

Pada tahun 2024, dalam laporan keuangan PT AAA memperoleh penghasilan kena pajak sebesar Rp5 miliar dan dapat memanfaatkan fasilitas pengurang pajak sesuai Pasal 31E.

Maka, pajak yang harus dibayar sebesar:

50% x 22% x Rp5 miliar = Rp550 juta.

Namun, perlu dibuat catatan bahwa selama periode tahun 2024, PT AAA telah menyetor pajak penghasilan karyawan ke kas negara sebesar Rp50 juta dan pajak PPh Pasal 23 sebesar Rp100 juta.

Maka, pajak penghasilan terutang PT AAA adalah:

Rp550 juta – Rp50 juta – Rp100 juta = Rp350 juta.

Rp350 juta adalah angka yang bisa dicicil oleh PT AAA ke kas negara atas penghasilan Badan Usaha di tahun 2024.

Maka, cicilan pembayaran PPh terutang PT AAA sebesar:

= Jumlah PPh Terutang : 12 bulan

= Rp350 juta : 12

= Rp29.166 juta

B. Contoh 2:

Berikut contoh sederhana penghitungan pajak penghasilan badan yang dikenakan tarif umum PPh Badan dan tidak mendapatkan fasilitas Pasal 31 E dengan omzet Rp55 miliar:

| Jumlah Penghasilan Bruto | Rp55.000.000.000 | |

| Biaya | Rp25.000.000.000 (-) | |

| Penghasilan Neto Komersial | Rp30.000.000.000 | |

| Koreksi Fiskal: | ||

| Positif | Rp5.000.000.000 | |

| Negatif | Rp3.000.000.000 (+) | |

| Total Penghasilan Neto Fiskal | Rp38.000.000.000 | |

| Kompensasi Kerugian | Rp1.000.000.000 | |

| Penghasilan Kena Pajak (PKP) | Rp15.000.000.000 (-) | |

| PPh Terutang: | Rp22.000.000.000 | |

| Kredit Pajak | Rp500.000.000 |

| Pajak dipotong/dipungut pihak ketiga | Rp200.000.000 | |

| Pajak telah dibayar sendiri | Rp100.000.000 (+) | |

| Jumlah Kredit Pajak | Rp800.000.000 (-) | |

| Pajak Kurang/Lebih Bayar | Rp21.200.000.000 |

Anda juga dapat melihat detail contoh perhitungan lainnya dengan membaca artikel: Rumus dan Cara Menghitung PPh Badan Terutang.

Kesimpulan

PPh Badan merupakan pajak yang dikenakan atas penghasilan yang diperoleh wajib pajak badan usaha.

Tarif PPh Badan terbagi menjadi dua jenis yakni tarif pajak penghasilan yang bersifat final dan tarif pajak penghasilan yang bersifat tidak final.

WP Badan juga dapat menggunakan tarif PPh final 0,5% dalam kurun waktu tertentu sesuai dengan jenis atau bentuk badan usahanya.

Pun demikian, bagi WP Badan yang berbentuk perusahaan terbuka (Perseroan Tbk) akan dikenakan tarif PPh lebih rendah apabila memenuhi ketentuan yang ditetapkan dalam peraturan perundang-undangan perpajakan.

Dengan adanya fasilitas PPh Badan final setengah persen tersebut, maka Anda dapat memilih tarif pajak yang tepat dan sesuai dengan kondisi usaha.

Sehingga diharapkan dapat membantu mempermudah dalam memenuhi kewajiban pajak WP Badan dan dapat membantu mengembangkan usaha Anda.

Agar lebih mudah melakukan urusan perpajakan, Anda bisa menggunakan aplikasi pajak online Mekari Klikpajak. Mekari Klikpajak adalah Penyedia Jasa Aplikasi Perpajakan (PJAP) atau Application Service Provider (ASP) yang merupakan aplikasi pajak online mitra resmi DJP yang disahkan dengan Surat Keputusan DJP No. KEP-169/PJ/2018.

Untuk fitur lebih lengkap dari Mekari Klikpajak anda dapat membaca selengkapnya di Fitur Lengkap Aplikasi Pajak Online untuk Urus Pajak Perusahaan

Infografis

Berikut infografis terkait Pajak Penghasilan Badan:

Referensi

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 36 Tahun 2008“

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 7 Tahun 1983“

Database Peraturan JDIH BPK. “Peraturan Pemerintah (PP) No. 23 Tahun 2018“

Database Peraturan JDIH BPK. “Peraturan Pemerintah (PP) No. 55 Tahun 2022“

Database Peraturan JDIH BPK. “Undang-Undang No. 28 Tahun 2007“

Database Peraturan JDIH BPK. “Undanag-Undang No. 7 Tahun 2021“

Database Peraturan JDIH BPK. “Peraturan Menteri Keuangan (PMK) No. 40 Tahun 2023“