Ditjen Pajak tidak hanya menerapkan tarif pajak progresif, tetapi juga mengubah tarif pemotongan PPh 21 dengan menggunakan skema tarif efektif rata-rata (TER). Pelajari skema baru ini dan periksa contoh perhitungan PPh 21 terbaru yang berlaku mulai tahun 2025.

Mekari Klikpajak akan mengulas pembaruan skema penghitungan dengan tarif efektif terbaru PPh Pasal 21, serta memberikan contoh perhitungan pajak progresif PPh 21 yang penting untuk dipahami oleh perusahaan dan karyawan.

Sekilas tentang Pengenaan PPh Pasal 21

Pajak Penghasilan Pasal 21 adalah pemotongan pajak atas penghasilan yang diterima oleh seorang Wajib Pajak pribadi atas pekerjaan, jasa, atau kegiatan yang dilakukannya di dalam negeri.

Biasanya, PPh 21 berkaitan dengan pajak yang diterapkan pada sistem penggajian atau payroll karyawan di sebuah perusahaan.

Penggajian bisa dihitung secara manual maupun menggunakan aplikasi seperti Mekari Talenta HRIS yang terintegrasi dengan fitur laporan absensi karyawan.

Namun, PPh Pasal 21 juga digunakan secara luas untuk berbagai kegiatan lainnya dengan subjek pajaknya terdiri dari:

- Pekerja formal atau karyawan/pegawai

- Pekerja bebas atau bukan pegawai

- Sebagai pekerja sekaligus pengusaha

- Wajib pajak pribadi sebagai pengusaha

Perlakuan atas PPh 21 dan berapa persen pajak yang akan dikenakan sangat variatif tergantung penerima penghasilan, di antaranya:

- Penghasilan bagi Pegawai/karyawan Tetap

- Penghasilan bagi Pegawai/karyawan Tidak Tetap

- Penghasilan bagi Bukan Pegawai/karyawan

- Penghasilan karyawan yang dikenakan PPh 21 Final

- dan penghasilan Lainnya

Untuk mengetahui rincian mengenai penghasilan yang dikenakan pemotongan PPh 21 dan penghasilan yang tidak dipotong PPh Pasal 21, silakan baca artikel berikut ini:

- Objek Pajak Penghasilan yang Dikenai PPh 21

- Objek Pajak Penghasilan yang Dikecualikan dari PPh Pasal 21

Perubahan Regulasi PPh 21 Terbaru

via GIPHY

Pemerintah telah mengatur kembali pemotongan PPh 21 yang tertuang dalam Peraturan Pemerintah (PP) No. 58 Tahun 2023 tentang Tarif Pemotongan PPh Pasal 21 atas Penghasilan Sehubungan dengan Pekerjaan, Jasa, atau Kegiatan WP Orang Pribadi.

Melalui beleid ini, terdapat dua skema tarif pemotongan Pajak Penghasilan Pasal 21, yaitu:

1. Tarif berdasarkan Pasal 17 ayat (1) huruf a UU PPh

Skema tarif progresif Pasal 17 ayat (1) huruf a UU PPh ini digunakan untuk menghitung PPh 21 setahun di Masa Pajak Terakhir.

2. Tarif efektif rata-rata (TER) pemotongan PPh Pasal 21

Skema tarif efektif rata-rata PPh 21 ini untuk menghitung Pajak Penghasilan Pasal 21 di masa pajak selain Masa Pajak Terakhir atau secara bulanan maupun harian.

Dasar Hukum Penghitungan PPh 21

Dasar hukum skema penghitungan PPh 21 terbaru ini sesuai dengan ketentuan dalam Pasal 21 ayat (5) Undang-Undang No. 36 Tahun 2008 tentang Pajak Penghasilan (UU PPh) s.t.d.t.d. UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (HPP), yang menyebutkan bahwa:

“Tarif pemotongan atas penghasilan sebagaimana dimaksud pada ayat (1) adalah tarif pajak sebagaimana dimaksud dalam Pasal 17 ayat (1) huruf a, kecuali ditetapkan lain dengan Peraturan Pemerintah.”

Pemerintah selanjutnya mengeluarkan regulasi teknis sebagai aturan pelaksanaan PP 58/2023 melalui Peraturan Menteri Keuangan No. 168 Tahun 2023 tentang Petunjuk Pelaksanaan Pemotongan Pajak atas Penghasilan Sehubungan dengan Pekerjaan, Jasa, atau Kegiatan Orang Pribadi.

Dengan demikian, skema penghitungan pemotongan PPh Pasal 21 terbaru berdasarkan penerima dan jumlah penghasilan yang dikenakan pajak.

“Untuk memberikan kepastian hukum, kemudahan, dan kesederhanaan pemotongan PPh 21 oleh pemberi kerja, PMK ini diterbitkan agar bisa mengakomodir penyesuaian tarif pemotongan menggunakan tarif efektif dari tarif Pasal 17 Ayat (1) UU PPh.” —Dwi Astuti, Direktur Penyuluhan, Pelayanan, dan Hubungan Masyarakat Direktorat Jenderal Pajak dalam siaran pers No. SP-2/2024 seperti dikutip.

Perubahan Skema Hitung

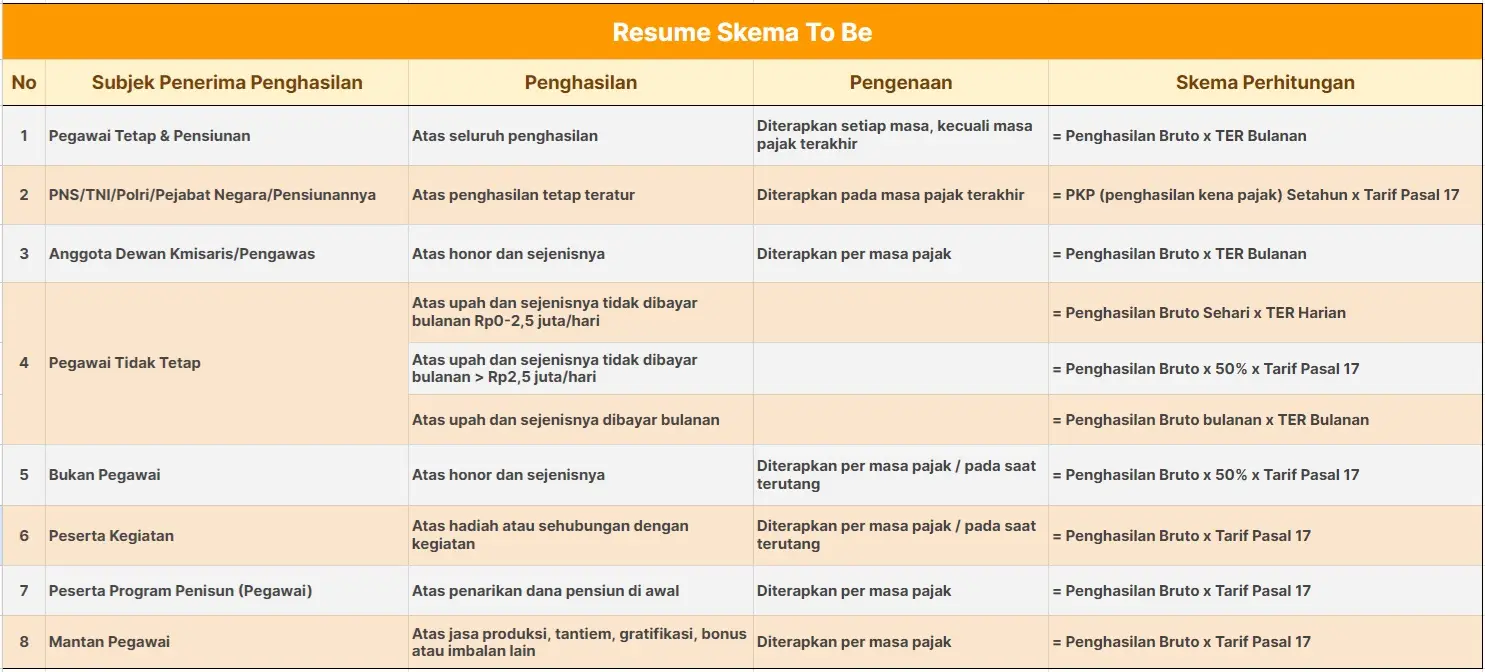

Skema terbaru perhitungan PPh Pasal 21 atau yang disebut skema To Be, didasarkan pada penerima jenis penghasilan dan waktu perhitungan pajaknya. Pokok perubahan skema perhitungan PPh 21 meliputi:

1. Perubahan seluruh skema penghitungan PPh 21

Skema pemotongan Pajak Penghasilan Pasal 21 untuk pegawai tetap (selain masa pajak terakhir) dan pegawai tidak tetap telah diperbarui.

2. Perluasan cakupan penghitungan PPh 21

Memperluas cakupan penghitungan PPh Pasal 21 bagi peserta program pensiun yang masih berstatus pegawai yang menarik dana pensiun. Perluasan ini, yang sebelumnya hanya berlaku untuk Dana Pensiun, kini juga mencakup BPJSTK, ASABRI, TASPEN.

3. Pengurangan zakat/sumbangan keagaaman

Zakat atau sumbangan keagamaan wajib yang dibayarkan melalui pemberi kerja dapat dikurangkan dari penghasilan bruto PPh 21.

4. Penambahan pengecualian penghasilan yang dipotong PPh 21

Pengecualian penghasilan yang dipotong PPh 21 diperluas dengan menambahkan DTP (Ditanggung Pemerintah) sebagai salah satu pengecualian.

5. Penggabungan seluruh penghasilan dalam masa pajak

Seluruh penghasilan pegawai tetap dalam satu bulan atau dalam masa pajak digabungkan.

6. Pemotongan PPh 21 atas natura/kenikmatan

Pemotongan PPh 21 kini berlaku atas natura dan/atau kenikmatan bagi WP Orang Pribadi.

Bagi Anda yang ingin mengetahui lebih detail mengenai pembebasan PPh 21 di sektor tertentu, simak panduan lengkapnya di Panduan Lengkap Pembebasan PPh 21 Sektor Tertentu.

Penyesuian Pengaturan Skema Perhitungan PPh 21

Berikut pokok penyesuaian pengaturan skema perhitungan PPh Pasal 21 To Be atau yang berubah:

1. Mempertegas kriteria pemberi kerja yang tidak wajib melakukan pemotongan PPh 21.

Pemberi kerja tidak wajib memotong Pajak Penghasilan Pasal 21 jika:

- Penerima penghasilan tidak terlibat dengan usaha atau pekerjaan bebas dari pemberi kerja.

- Organisasi internasional yang didasarkan perjanjian internasional.

2. Menggabungkan Peraturan Menteri Keuangan tentang biaya jabatan/biaya pensiun dan PMK pengurang penghasilan harian.

3. Penambahan jenis penghasilan yang dikecualikan dari pemotongan PPh 21, seperti bantuan, sumbangan, dan hibah.

4. Penyesuaian pengurang penghasilan bruto untuk Bukan Pegawai sesuai konsep dalam PMK 141/2015.

5. Ketentuan DPP PPh 21 dokter dimasukkan dalam Lampiran RPMK (petunjuk umum).

6. Penegasan bahwa penerima penghasilan berhak mendapatkan bukti pemotongan (bupot), dan pemberi penghasilan tidak wajib membuat bupot jika tidak ada penghasilan yang dibayarkan.

7. Pengaturan mengenai PNS yang harus membuat surat pernyataan untuk dua pemberi kerja.

Berikut ringkatan skema To Be atau perubahan untuk menghitung PPh Pasal 21 berdasarkan penerima penghasilan:

Skema Perubahan PPh 21

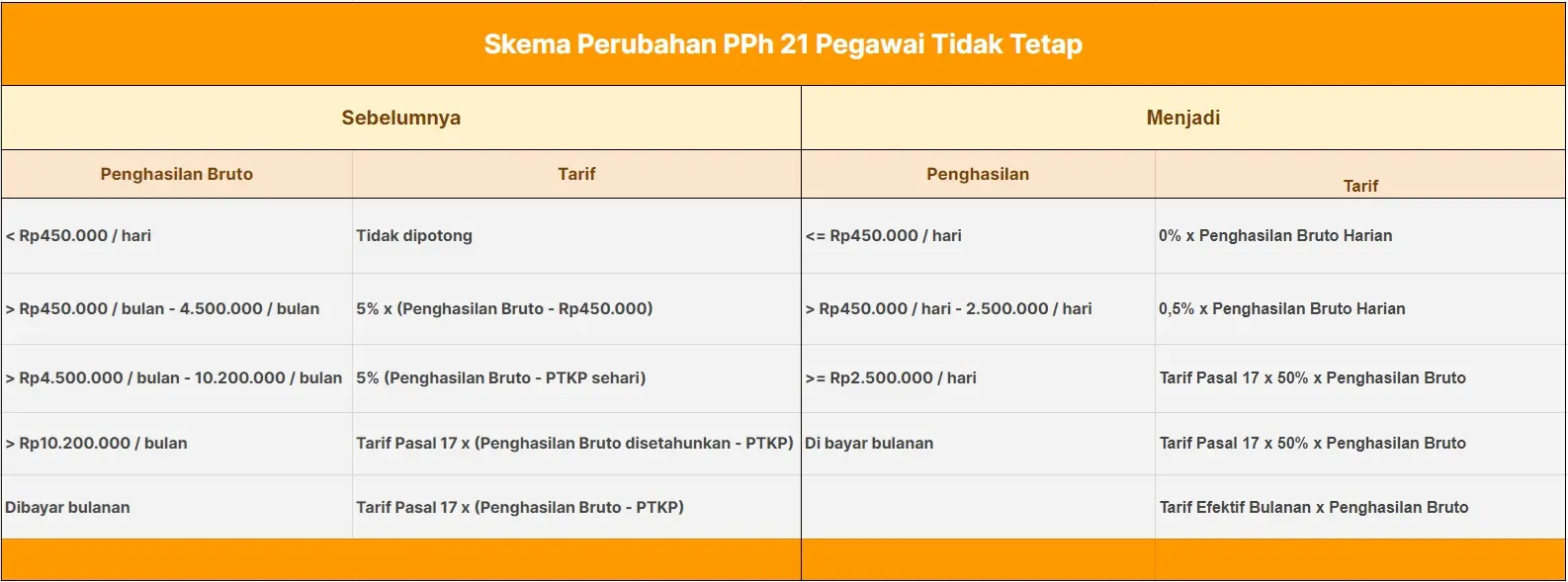

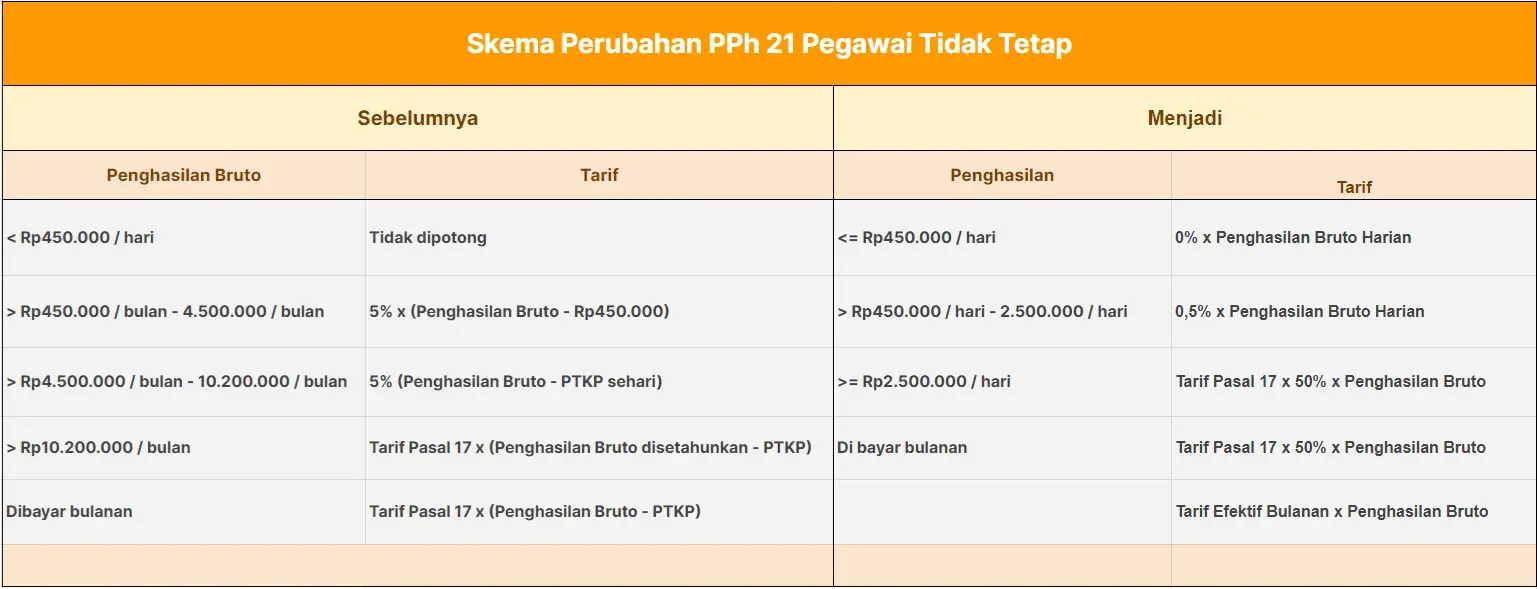

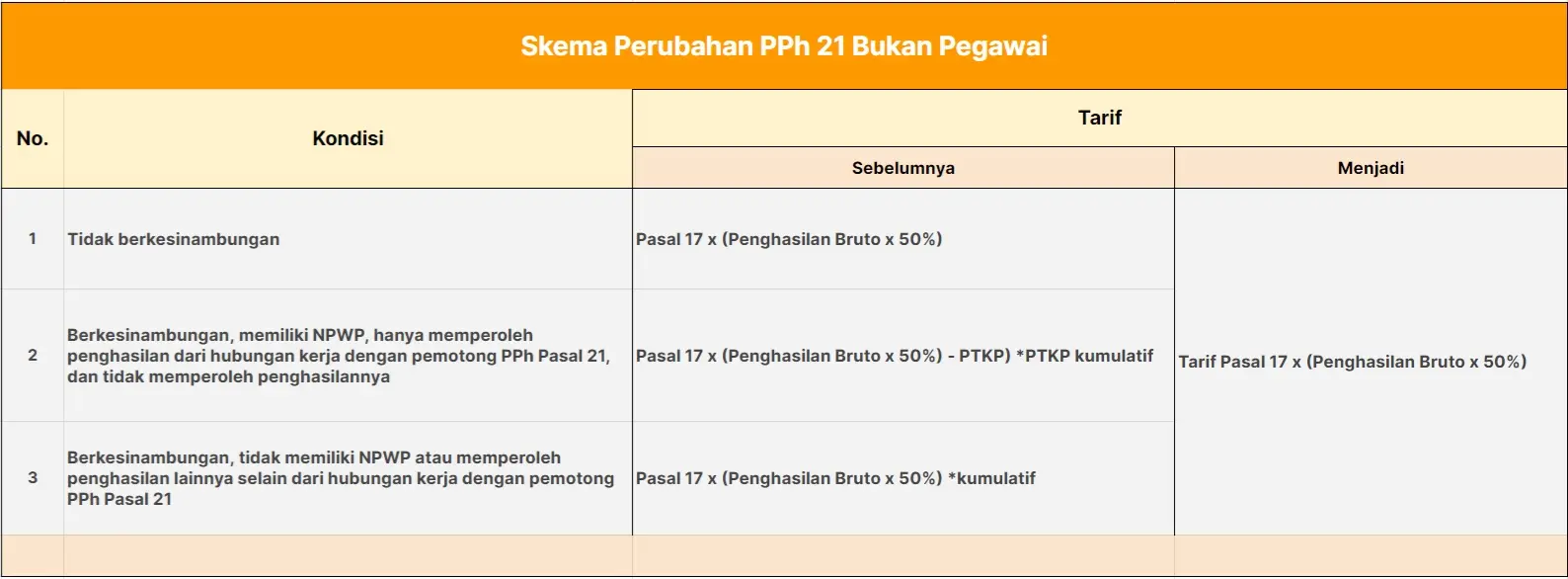

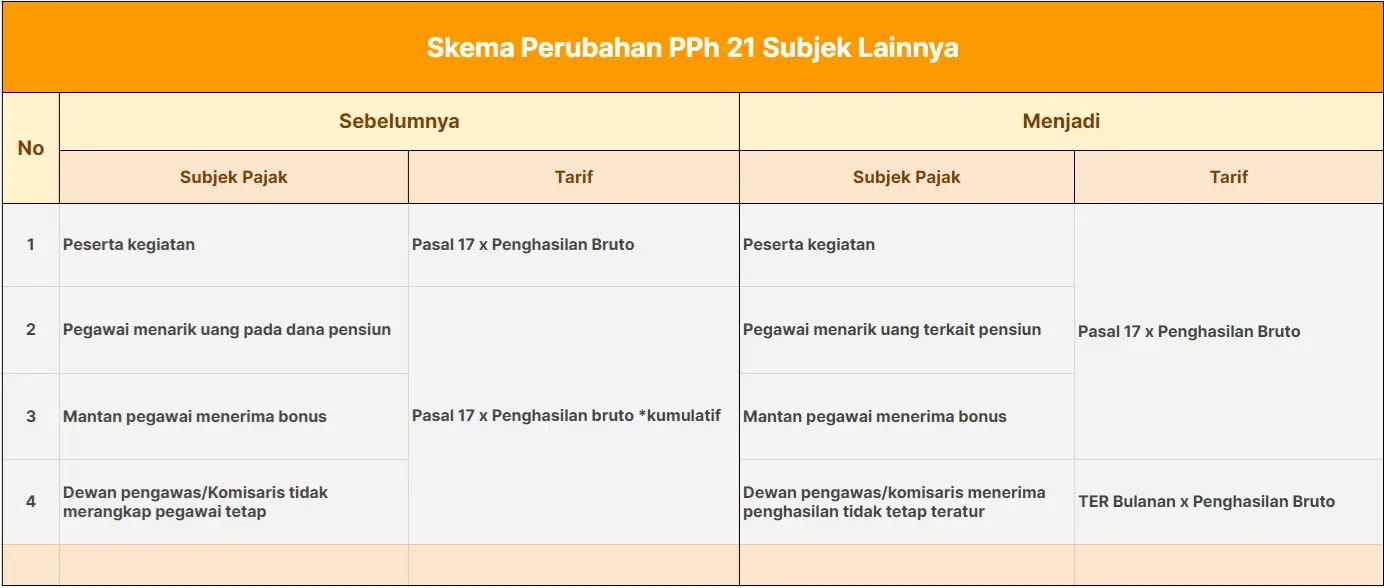

Berikut rincian perubahan skema pajak penghasilan untuk setiap status subjek pajak penerima penghasilan:

A. Pegawai Tetap

B. Pegawai Tidak Tetap

C. Bukan Pegawai

D. Subjek Lainnya

Latar Belakang, Tujuan dan Dampak TER

Perhitungan pajak penghasilan dan pemotongan PPh 21 tergolong rumit dan memiliki skema penghitungan yang membingungkan.

Oleh karena itu, diperlukan penyederhanaan penghitungan dan pemotongan, serta pengelolaan administrasi yang tidak memberatkan wajib pajak dalam melakukan kewajiban perpajakannya dengan tepat.

Dengan hadirnya skema tarif efektif PPh 21 (TER), perhitungan Pajak Penghasilan Pasal 21 jadi lebih simpel.

Skema TER tidak mengubah perhitungan PPh 21 dalam setahun karena masih mengikuti Pasal 17 ayat (1) huruf a UU PPh.

Selain itu, skema TER tidak menambahkan beban pajak baru karena merupakan metode penghitungan pajak bulanan maupun harian.

Hitung Otomatis dengan Kalkulator PPh 21 TER

Penghitungan pajak penghasilan pasal 21 relatif cukup membingungkan dengan diterapkannya skema pemotongan pajak menggunakan tarif efektif rata-rata.

Agar lebih mudah dalam penghitungan PPh 21, Anda dapat melakukan simulasi penghitungan dengan menggunakan Kalkulator PPh 21.

Baca Juga : Aturan Pajak Karyawan Magang dan Cara Menghitung Pajak Pegawai MagangTarif Pemotongan PPh Pasal 21 Progresif & TER

Tarif pemotongan Pajak Penghasilan Pasal 17 ayat (1) huruf a UU PPh menggunakan tarif progresif berdasarkan lapisan penghasilan kena pajak.

Sebelumnya, penghasilan yang dikenakan pajak dimulai dari Rp50 juta per tahun dengan tarif progresif PPh 21 yang berkisar antara 5% hingga 30% untuk penghasilan kena pajak di atas Rp500 juta menurut UU PPh 36/2008.

Akan tetapi, lapisan penghasilan kena pajak diubah menjadi mulai dari Rp60 juta per tahun dengan tarif progresif antara 5% hingga 35% untuk penghasilan kena pajak di atas Rp5 miliar, sebagaimana diatur dalam UU HPP 7/2021.

Lihat tabel lapisan tarif pasal 17 ayat (1) huruf a UU Pajak Penghasilan dan perubahannya dari UU PPh No.36/2008 ke UU HPP No. 7/2021 berikut:

Kemudian skema perhitungan PPh 21 TER sesuai PP 58/2023 terdiri dari dua kategori tarif efektif, yakni:

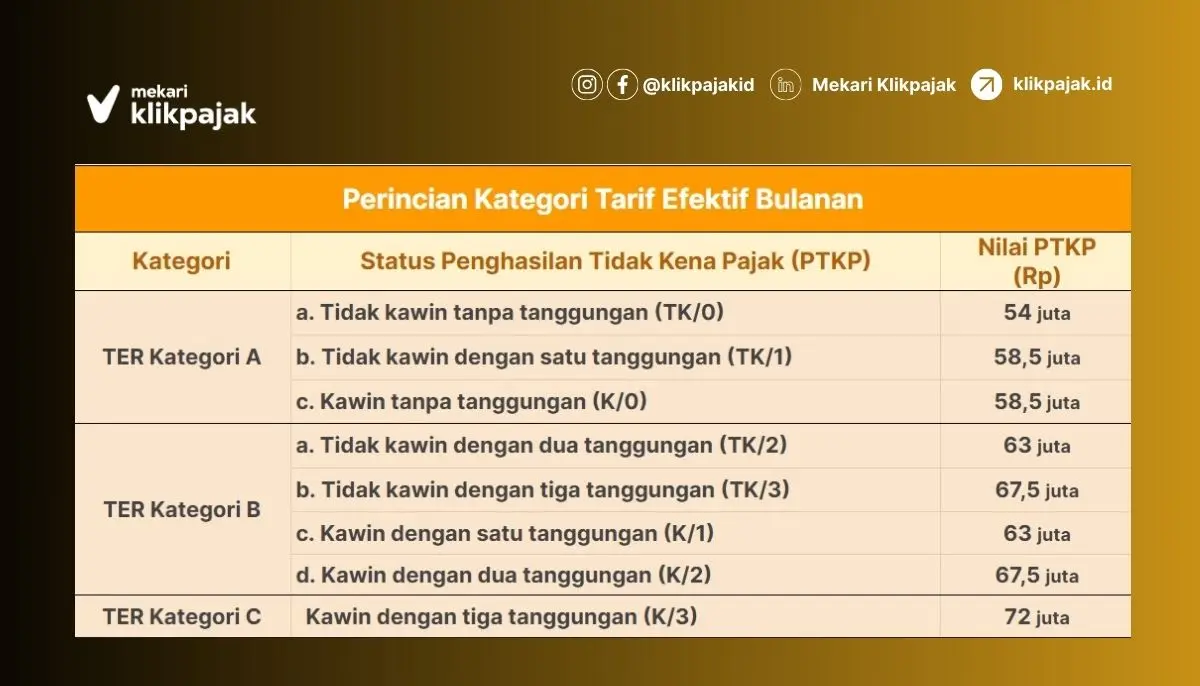

A. Tarif efektif bulanan (sesuai PTKP)

Berikut rincian tarif efektif bulanan berdasarkan kategori untuk menghitung besar Pajak Penghasilan Pasal 21 berdasarkan tarif efektif rata-rata (TER):

1. Tarif Kategori TER A

Rincian tarif efektif rata-rata bulanan untuk TER kategori A yakni PTKP TK/0 (Rp54 juta) dan PTKP TK/1 & K/0 (Rp58,5 juta):

| No | Penghasilan Bruto Bulanan (Rp) | TER |

| 1 | sampai dengan 5.400.000 | 0% |

| 2 | 5.400.000 – 5.650.000 | 0,25% |

| 3 | 5.650.000 – 5.950.000 | 0,5% |

| 4 | 5.950.000 – 6.300.000 | 0,75% |

| 5 | 6.300.000 – 6.750.000 | 1% |

| 6 | 6.750.000 – 7.500.000 | 1,25% |

| 7 | 7.500.000 – 8.550.000 | 1,5% |

| 8 | 8.550.000 – 9.650.000 | 1,75% |

| 9 | 9.650.000 – 10.050.000 | 2% |

| 10 | 10.050.000 – 10.350.000 | 2,25% |

| 11 | 10.350.000 – 10.700.000 | 2,5% |

| 12 | 10.700.000 – 11.050.000 | 3% |

| 13 | 11.050.000 – 11.600.000 | 3,5% |

| 14 | 11.600.000 – 12.500.000 | 4% |

| 15 | 12.500.000 – 13.750.000 | 5% |

| 16 | 13.750.000 – 15.100.000 | 6% |

| 17 | 15.100.000 – 16.950.000 | 7% |

| 18 | 16.950.000 – 19.750.000 | 8% |

| 19 | 19.750.000 – 24.150.000 | 9% |

| 20 | 24.150.000 – 26.450.000 | 10% |

| 21 | 26.450.000 – 28.000.000 | 11% |

| 22 | 28.000.000 – 30.050.000 | 12% |

| 23 | 30.050.000 – 32.400.000 | 13% |

| 24 | 32.400.000 – 35.400.000 | 14% |

| 25 | 35.400.000 – 39.100.000 | 15% |

| 26 | 39.100.000 – 43.850.000 | 16% |

| 27 | 43.850.000 – 47.800.000 | 17% |

| 28 | 47.800.000 – 51.400.000 | 18% |

| 29 | 51.400.000 – 56.300.000 | 19% |

| 30 | 56.300.000 – 62.200.000 | 20% |

| 31 | 62.200.000 – 68.600.000 | 21% |

| 32 | 68.600.000 – 77.500.000 | 22% |

| 33 | 77.500.000 – 89.000.000 | 23% |

| 34 | 89.000.000 – 103.000.000 | 24% |

| 35 | 103.000.000 – 125.000.000 | 25% |

| 36 | 125.000.000 – 157.000.000 | 26% |

| 37 | 157.000.000 – 206.000.000 | 27% |

| 38 | 206.000.000 – 337.000.000 | 28% |

| 39 | 337.000.000 – 454.000.000 | 29% |

| 40 | 454.000.000 – 550.000.000 | 30% |

| 41 | 550.000.000 – 695.000.000 | 31% |

| 42 | 695.000.000 – 910.000.000 | 32% |

| 43 | 910.000.000 – 1.400.000.000 | 33% |

| 44 | 1.400.000.000 | 34% |

2. Tarif Kategori TER B

Rincian tarif efektif rata-rata bulanan untuk TER kategori B yakni PTKP TK/2 & K/1 (Rp63 juta) dan PTKP TK/3 & K/2 (Rp67,5 juta):

| No | Penghasilan Bruto Bulanan (Rp) | TER |

| 1 | sampai dengan 6.200.000 | 0% |

| 2 | 6.200.000 – 6.500.000 | 0,25% |

| 3 | 6.500.000 – 6.850.000 | 0,5% |

| 4 | 6.850.000 – 7.300.000 | 0,75% |

| 5 | 7.300.000 – 9.200.000 | 1% |

| 6 | 9.200.000 – 10.750.000 | 1,5% |

| 7 | 10.750.000 – 11.250.000 | 2% |

| 8 | 11.250.000 – 11.600.000 | 2,5% |

| 9 | 11.600.000 – 12.600.000 | 3% |

| 10 | 12.600.000 – 13.600.000 | 4% |

| 11 | 13.600.000 – 14.950.000 | 5% |

| 12 | 14.950.000 – 16.400.000 | 6% |

| 13 | 16.400.000 – 18.450.000 | 7% |

| 14 | 18.450.000 – 21.850.000 | 8% |

| 15 | 21.850.000 – 26.000.000 | 9% |

| 16 | 26.000.000 – 27.700.000 | 10% |

| 17 | 27.700.000 – 29.350.000 | 11% |

| 18 | 29.350.000 – 31.450.000 | 12% |

| 19 | 31.450.000 – 33.950.000 | 13% |

| 20 | 33.950.000 – 37.100.000 | 14% |

| 21 | 37.100.000 – 41.100.000 | 15% |

| 22 | 41.100.000 – 45.800.000 | 16% |

| 23 | 45.800.000 – 49.500.000 | 17% |

| 24 | 49.500.000 – 53.800.000 | 18% |

| 25 | 53.800.000 – 58.500.000 | 19% |

| 26 | 58.500.000 – 64.000.000 | 20% |

| 27 | 64.000.000 – 71.000.000 | 21% |

| 28 | 71.000.000 – 80.000.000 | 22% |

| 29 | 80.000.000 – 93.000.000 | 23% |

| 30 | 93.000.000 – 109.000.000 | 24% |

| 31 | 109.000.000 – 129.000.000 | 25% |

| 32 | 129.000.000 – 163.000.000 | 26% |

| 33 | 163.000.000 – 211.000.000 | 27% |

| 34 | 211.000.000 – 374.000.000 | 28% |

| 35 | 374.000.000 – 459.000.000 | 29% |

| 36 | 459.000.000 – 555.000.000 | 30% |

| 37 | 555.000.000 – 704.000.000 | 31% |

| 38 | 704.000.000 – 957.000.000 | 32% |

| 39 | 957.000.000 – 1.405.000.000 | 33% |

| 40 | di atas 1.405.000.000 | 34% |

3. Tarif Kategori TER C

Rincian tarif efektif rata-rata bulanan untuk TER kategori C yakni PTKP TK/3 (Rp70 juta):

| No | Penghasilan Bruto Bulanan (Rp) | TER |

| 1 | sampai dengan 6.600.000 | 0% |

| 2 | 6.600.000 – p6.950.000 | 0,25% |

| 3 | 6.950.000 – 7.350.000 | 0,5% |

| 4 | 7.350.000 – 7.800.000 | 0,75% |

| 5 | 7.800.000 – 8.850.000 | 1% |

| 6 | 8.850.000 – 9.800.000 | 1,25% |

| 7 | 9.800.000 – 10.950.000 | 1,5% |

| 8 | 10.950.000 – 11.200.000 | 1,75% |

| 9 | 11.200.000 – 12.050.000 | 2% |

| 10 | 12.050.000 – 12.950.000 | 3% |

| 11 | 12.950.000 – 14.150.000 | 4% |

| 12 | 14.150.000 – 15.550.000 | 5% |

| 13 | 15.550.000 – 17.050.000 | 6% |

| 14 | 17.050.000 – 19.500.000 | 7% |

| 15 | 19.500.000 – 22.700.000 | 8% |

| 16 | 22.700.000 – 26.600.000 | 9% |

| 17 | 26.600.000 – 28.100.000 | 10% |

| 18 | 28.100.000 – 30.100.000 | 11% |

| 19 | 30.100.000 – 32.600.000 | 12% |

| 20 | 32.600.000 – 35.400.000 | 13% |

| 21 | 35.400.000 – 38.900.000 | 14% |

| 22 | 38.900.000 – 43.000.000 | 15% |

| 23 | 43.000.000 – 47.400.000 | 16% |

| 24 | 47.400.000 – 51.200.000 | 17% |

| 25 | 51.200.000 – 55.800.000 | 18% |

| 26 | 55.800.000 – 60.400.000 | 19% |

| 27 | 60.400.000 – 66.700.000 | 20% |

| 28 | 66.700.000 – 74.500.000 | 21% |

| 29 | 74.500.000 – 83.200.000 | 22% |

| 30 | 83.200.000 – 95.000.000 | 23% |

| 31 | 95.600.000 – 110.000.000 | 24% |

| 32 | 110.000.000 – 134.000.000 | 25% |

| 33 | 134.000.000 – 169.000.000 | 26% |

| 34 | 169.000.000 – 221.000.000 | 27% |

| 35 | 221.000.000 – 390.000.000 | 28% |

| 36 | 390.000.000 – 463.000.000 | 39% |

| 37 | 463.000.000 – 561.000.000 | 30% |

| 38 | 561.000.000 – 709.000.000 | 31% |

| 39 | 709.000.000 – 965.000.000 | 32% |

| 40 | 965.000.000 – 1.419.000.000 | 33% |

| 41 | di atas 1.419.000.000 | 34% |

B. Tarif efektif harian

Baca Juga: Peraturan Penghasilan Tidak Kena Pajak dan PTKP TerbaruSubjek Pemotong dan Dasar Pengenaan

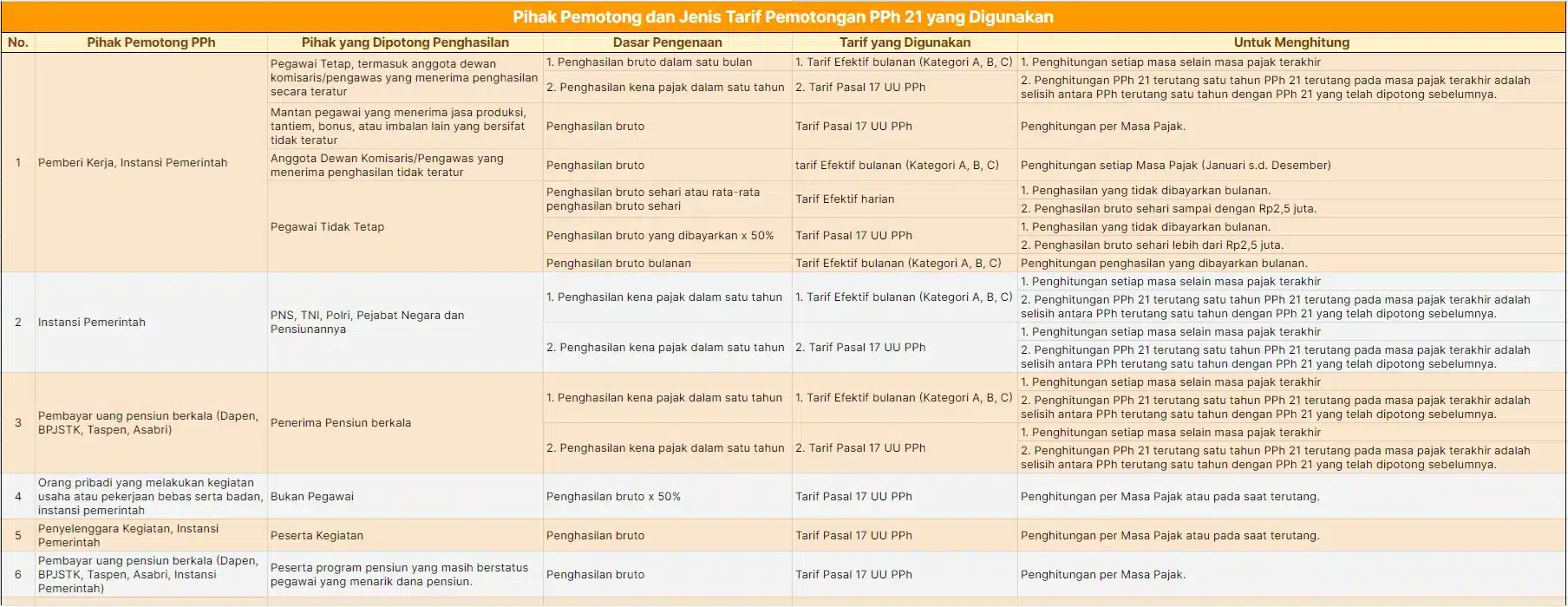

Simak tabel berikut untuk detail subjek pemotong pajak penghasilan dan jenis tarif yang digunakan untuk menghitung PPh 21-nya:

Contoh Perhitungan PPh 21 TER

Untuk mengetahui detail langkah-langkah cara penghitungannya, selengkapnya baca artikel: Cara Menghitung Pajak Penghasilan Pribadi.

Setor dan Laporkan Pemotongan Pajaknya

Bagi perusahaan yang memungut/memotong PPh 21 atas gaji yang diberikan pada karyawan, wajib menyetorkannya ke kas negara dengan langkah berikut: Cara Bayar Pajak Online di e-Billing.

Selain itu, perusahaan juga wajib melaporkan pemungutan PPh Pasal 21 melalui e-Filing dengan langkah berikut: Cara Lapor SPT Masa PPh 21 Online.

Kesimpulan

Peraturan Pemerintah Nomor 58 Tahun 2023 diteritkan dengan tujuan untuk mempermudah wajib pajak dalam perhitungan dan administrasi pemotongan PPh Pasal 21, sehingga proses bisnis menjadi lebih efektif, efisien dan akuntabel.

Penerapan skema perhitungan tarif efektif bulanan ini tidak menambah beban pajak baru.

Tarif efektif bulanan hanya digunakan untuk menghitung PPh 21 selama masa pajak selain Masa Pajak Terakhir (Januari-November) saja. Artinya, pemotong PPh 21 dapat melakukan pemotongan PPh Pasal 21 di setiap Masa Pajak (bulanan).

Sementara itu, perhitungan PPh 21 setahun pada Masa Pajak Terakhir (Desember), tetap menggunakan tarif Pasal 17 ayat (1) huruf a UU PPh sesuai ketentuan yang berlaku saat ini.

Referensi

Database Peraturan JDIH BPK. “Peraturan Pemerintah (PP) Nomor 58 Tahun 2023“

Database Peraturan JDIH BPK. “Undang-Undang No. 36 Tahun 2008 dan UU HPP No. 7/2021“

Kementerian Keuangan. “Peraturan Menteri Keuangan No. 168/PMK.03/2023“