Ingat, cara lapor SPT Masa PPh Unifikasi wajib melalui aplikasi e-Bupot Unifikasi. Seperti apa cara bayar SSP PPh Pasal 23 dan lapor PPh unifikasi serta contoh form SPT PPh 23 / 26?

Mekari Klikpajak akan menunjukkan seperti apa bentuk form SPT PPh 23 dan bagaimana cara lapor PPh 23 online SPT Unifikasi melalui aplikasi eBupot Unifikasi untuk melaporkan beberapa jenis pajak penghasilan masa sekaligus.

Mengenal Form SPT PPh Unifikasi

SPT PPh Unifikasi adalah formulir atau form SPT PPh yang digunakan untuk melaporkan Surat Pemberitahuan (SPT) Pajak Penghasilan atau PPh Pasal 4 ayat 2, SPT PPh Pasal 15, SPT PPh Pasal 22, SPT PPh Pasal 23, SPT PPh Pasal 26 (Non Resident) sekaligus melalui aplikasi e-Bupot Unifikasi.

Sekadar tahu saja, sebelumnya aplikasi e-Bupot hanya digunakan untuk membuat bukti potong dan melaporkan SPT Masa PPh 23/26 saja.

Selebihnya, pembuatan bukti potong pajak dan pelaporan SPT Masa beberapa jenis PPh lainnya dilakukan melalui e-Filing.

Seiring adanya aplikasi e-Bupot Unifikasi, kini lapor beberapa jenis SPT Masa PPh dapat dilakukan dalam satu platform yang sama.

Sekelumit Sejarah Berlakunya Aplikasi e-Bupot

e-Bupot adalah sebuah aplikasi untuk bukti pemotongan PPh dan pelaporan SPT pajaknya.

Definisi e-Bupot ini merujuk pada Peraturan Menteri Keuangan (PMK) Nomor 12/PMK.03/2014 tentang Bukti Pemotongan dan/atau Pemungutan Pajak Penghasilan.

Dalam beleid ini disebutkan, aplikasi e-Bupot 23/26 adalah perangkat lunak yang disediakan laman milik Direktorat Jenderal Pajak (DJP) atau saluran tertentu ditetapkan oleh DJP yang dapat digunakan untuk membuat:

- Bukti Pemotongan

- Membuat dan melaporkan SPT Masa PPh Pasal 23 dan/atau Pasal 26

- Kesemua itu dibuat dalam bentuk dokumen elektronik.

Karena DJP melegitimasi atau memberikan kewenangan saluran tertentu untuk penggunaan e-Bupot, artinya pembuatan bukti pemotongan, membuat dan melaporkan SPT Masa PPh 23/26, 22, 15, 4 ayat 2 bisa dilakukan melalui mitra DJP.

Mitra resmi DJP ini disebut Penyedia Jasa Aplikasi Pajak (PJAP) atau Application Service Provider (ASP). Salah satu PJAP/ASP mitra resmi Ditjen Pajak adalah Mekari Klikpajak, yang disahkan dengan Surat Keputusan DJP No. KEP-169/PJ/2018.

Wajib e-Bupot Sejak Kapan?

Awalnya, jika merujuk pada Peraturan Direktur Pajak Nomor PER-04/PJ/2017 tentang Bentuk, Isi, Tata Cara Pengisian dan penyampaian Surat Pemberitahuan Pajak Penghasilan Pasal 23/26 serta Bentuk Bukti Pemotongan Pajak Penghasilan Pasal 23/26, aturan e-Bupot ditetapkan sejak 31 Maret 2017.

Akan tetapi, peraturan itu belum mengakomodir aplikasi e-Bupot 23/26.

Kondisi ini membuat wajib pajak belum bisa melaporkan SPT Masa PPh 23/26 dalam bentuk elektronik di aplikasi e-Bupot 23/26.

Sehingga pelaporan SPT Masa PPh 23/26 kala itu masih harus dilakukan di Kantor Pelayanan Pajak (KPP) melalui Tempat Pelayanan Terpadu (TPT).

Seiring berjalannya waktu, sesuai KEP-599/PJ/2019 tentang Penetapan Pemotong PPh Pasal 23 dan/atau Pasal 26, aplikasi e-Bupot 23/26 mulai diluncurkan dan bisa digunakan oleh wajib pajak pembuat bukti potong dan yang membuat serta melaporkan SPT Masa PPh 23/26, meski masih skala kecil yakni WP yang tercantum dalam peraturan ini.

“Lalu, mulai Agustus 2020 PKP yang terdaftar di KPP Pratama di seluruh Indonesia harus membuat bukti pemotongan dan penyampaian SPT Masa PPh 23/26 melalui aplikasi e-Bupot.”

Wajib e-Bupot bagi PKP terdaftar ini diatur dalam Keputusan Direktur Jenderal Pajak No. KEP-269/PJ/2020 tentang Penetapan Pemotong PPh Pasal 23/26 yang Diharuskan membuat Bukti Pemotongan dan Diwajibkan Menyampaikan SPT Masa PPh 23/26 Berdasarkan Perdirjen No. PER-04/PJ/2017.

Peraturan wajib penggunaan e-Bupot 23/26 ini ditetapkan pada 10 Juni 2020.

Sesuai KEP ini, meski pengusaha tidak lagi berstatus PKP tetap wajib membuat bukti pemotongan dan menyampaikan SPT Masa tersebut karena telah ditetapkan sebagai pemotong jenis jasa PPh 23.

Sementara itu, bagi wajib pajak yang baru dikukuhkan sebagai PKP setelah penetapan KEP-269/PJ/2020, wajib membuat bukti pemotongan dan menyampaikan SPT Masa PPh 23/26 yang berlaku sejak masa pajak dilakukannya pengukuhan.

Berikutnya, melalui KEP-368/PJ/2020, penerapan wajib e-Bupot secara nasional mulai berlaku 1 September 2020 bagi semua WP yang telah memenuhi ketentuan Pasal 6 dari PER-04/PJ/2017.

Artinya, kewajiban menggunakan e-Bupot PPh 23/26 ini tidak hanya bagi WP PKP saja tapi juga Non-PKP yang melakukan transaksi terkait PPh Pasal 23/26 harus membuat bukti potong elektronik melalui eBupot.

Berlakunya eBupot Unifikasi

Mulai 2020, DJP memperkenalkan sistem eBupot Unifikasi, yakni aplikasi pembuatan bukti pemotongan pajak penghasilan dan pelaporan SPT Masa PPh untuk beberapa jenis Pajak Penghasilan (PPh).

Intinya, kini aplikasi e-Bupot tidak hanya untuk kelola PPh Pasal 23/26 saja, tapi juga beberapa jenis PPh lainnya seperti PPh Pasal 4 ayat 2, 15, 22, 23 dan pasal 26.

Kini, mulai April 2022 semua wajib pajak yang memotong/memungut lima jenis PPh tersebut, harus mengelola bukti potong dan pelaporan SPT PPh-nya melalui aplikasi e-Bupot Unifikasi.

Keharusan menggunakan e-Bupot Unifikasi tersebut diatur dalam Peraturan Direktorat Jenderal Pajak Nomor PER-24/PJ/2021.

Selengkapnya baca di sini penjelasan tentang Apa itu e-Bupot Unifikasi dan Penggunaannya.

Apa fungsi e-Bupot Unifikasi?

Jadi, fungsi e-Bupot Unifikasi adalah aplikasi DJP dan yang disediakan PJAP mitra resmi Ditjen Pajak yakni Mekari Klikpajak untuk membuat bukti potong pajak dan melaporkan SPT Masa PPh Pasal 23/26, SPT PPh Pasal 22, SPT PPh Pasal 15, SPT PPh Pasal 4 ayat 2 secara online dan dalam bentuk elektronik.

Guna mengetahui kegunaan aplikasi eBupot Unifikasi untuk membuat bukti potong, selengkapnya baca langkah-langkah cara membuat bukti potong PPh Unifikasi berikut ini: Cara Membuat Bukti Potong PPh 23, PPh 26, PPh 22, PPh 15, PPh 4 ayat 2 di eBupot Unifikasi.

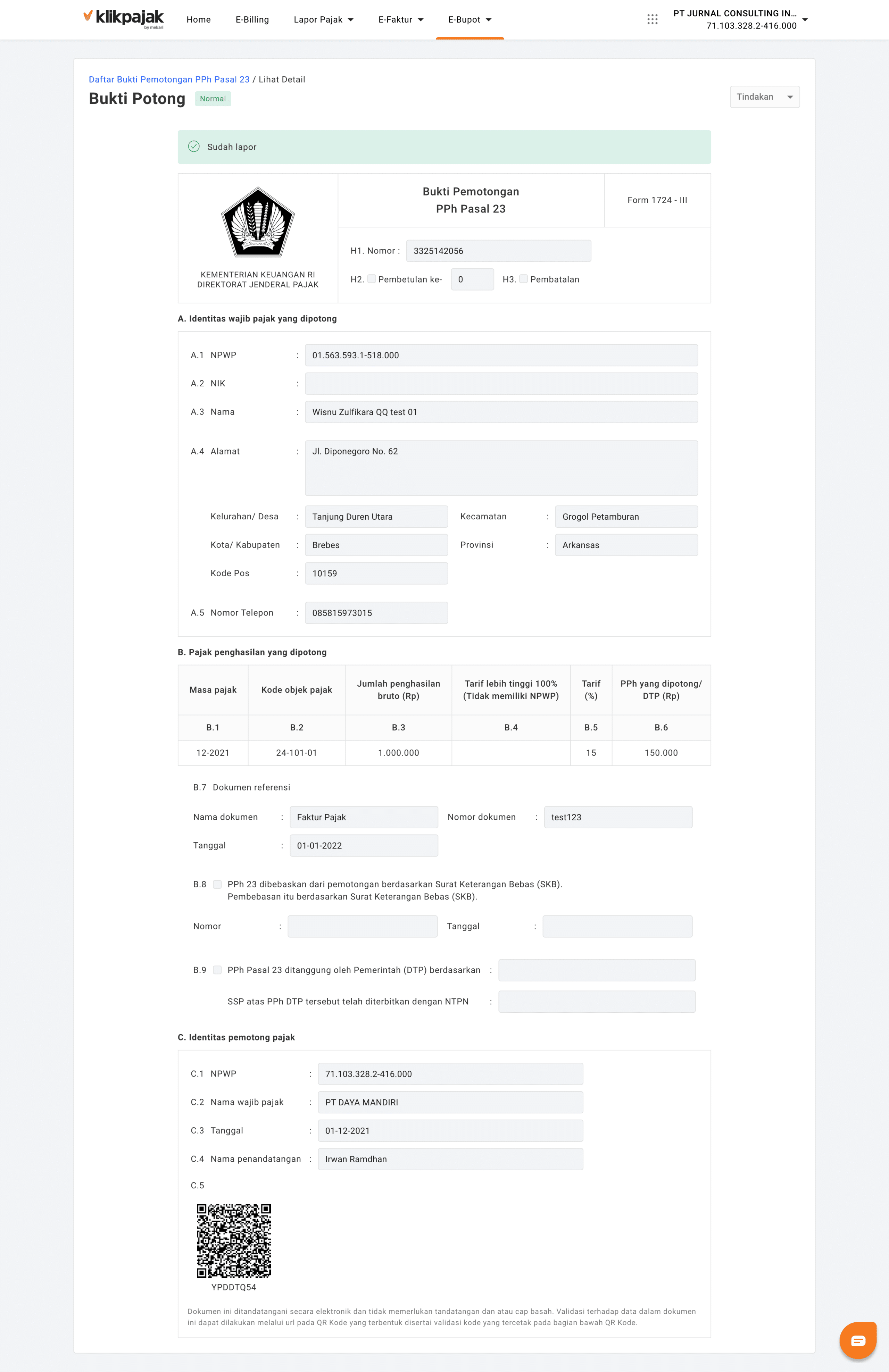

Contoh Bukti Potong PPh Unifikasi

Apa saja kemudahan kelola bukti potong PPh unifikasi di e-Bupot Unifikasi Klikpajak?

e-Bupot Unifikasi Klikpajak memiliki beberapa keunggulan atau fitur yang dapat memudahkan wajib pajak mengelola bukti potong PPh unifikasi, di antaranya:

- Aplikasi berbasis cloud, tidak perlu install ataupun update dan dapat diakses di mana pun dan kapan pun dari OS apapun. Hanya membutuhkan internet browser

- Fitur kelola multi NPWP

- Fitur kelola multi user

- Buat bukti potong PPh 23 / 26, 4 ayat 2, 15, 22 dengan input data

- Import CSV bukti potong PPh 23 / 26, 4 ayat 2, 15, 22

- Kirim email bukti potong PPh 23 / 26, 4 ayat 2, 15, 22

- Persiapan (hitung otomatis) & pelaporan SPT dalam 1 aplikasi

- Pembuatan bukti potong PPh unifikasi (PPh Pasal 4 ayat, 15, 22, 23)

- Bulk download PDF dan CSV

- Bulk send email

- Import XLS Bupot Unifikasi

- Pembuatan bukti potong PPh unifikasi PPh non resident (PPh 4 ayat 2, 26)

- Integrasi data API

- Proses SPT Masa PPh Unifikasi dengan langkah-langkah yang mudah dan simpel.

- Dapat mengelola bukti pemotongan PPh 23.26, 22, 15, 4 ayat 2 dalam jumlah banyak.

- Dapat menghitung pajak secara otomatis pada SPT Masa PPh 23/26, 22, 15, 4 ayat 2 dan pengiriman bukti pemotongan pajak bisa langsung ke lawan transaksi.

- Bukti pemotongan dan pelaporan SPT PPh Masa tidak perlu ditandatangani secara manual dengan tanda tangan basah.

- Tidak perlu khawatir mengalami kesalahan dalam penomoran bukti potong, karena langkah-langkah pembuatannya simpel dan terintegrasi serta dikelola oleh sistem DJP sendiri.

- Bukti pemotongan dan bukti pelaporan tersimpan dengan aman baik di PJAP dan DJP melalui fitur Arsip Pajak,

Selain keunggulan di atas, eBupot Unifikasi Klikpajak juga memiliki performa yang dapat di-scale up sesuai kebutuhan, lalu bantuan support pajak yang dapat diandalkan dan tutorial dalam penggunaan aplikasi yang terus diperbarui.

Satu hal lagi, fitur e-Bupot Unifikasi Klikpajak juga menyediakan data untuk kebutuhan rekapitulasi dan rekonsiliasi data Faktur Pajak atas transaksi yang dilakukan.

Tunggu apalagi, begini cara melaporkan SPT Masa PPh Unifikasi (PPh 23/26, PPh 22, PPh 15, PPh 4 ayat 2) di aplikasi e-Bupot Unifikasi Klikpajak.

Ketahui Syarat Lapor SPT Masa PPh Unifikasi

Ketentuan cara lapor SPT Masa PPh Unifikasi (SPT PPh 4 ayat 2, SPT PPh 15, SPT PPh 22, SPT PPh 23 dan SPT PPh 26) ini terdiri dari:

- Induk Formulir SPT

- Daftar Bukti Pemotongan PPh

- Daftar Surat Setoran Pajak (SSP)

- Bukti Penerimaan Negara (BPN)

- Dan/atau Bukti Pemindahbukuan (Pbk) untuk penyetoran PPh

Kapan batas waktu lapor SPT Masa PPh Unifikasi?

Batas waktu lapor SPT PPh unifikasi berdasarkan Pasal 10 dan 11 PMK No. 242 Tahun 2014 adalah sebagai berikut:

- Batas waktu lapor SPT PPh 23 pada —> paling lama 20 hari setelah masa pajak berakhir

- Batas waktu lapor SPT PPh 26 pada —> paling lama 20 hari setelah masa pajak berakhir

- Batas waktu lapor SPT PPh 15 pada —> paling lama 20 hari setelah masa pajak berakhir

- Batas waktu lapor SPT PPh 4 ayat 2 —> paling lama 10 hari setelah masa pajak berakhir

- Batas waktu lapor SPT PPh 22 pada —> paling lama 20 hari setelah masa pajak berakhir untuk PPh 22 yang dipungut oleh WP Badan tertentu

Perlu diketahui, ada beberapa jenis PPh yang memiliki batas waktu lapor SPT-nya berbeda-beda tergantung subjek pemotong dan jenis transaksinya.

Selengkapnya batas waktu lapor SPT PPh unifikasi untuk Panduan Lengkap Jatuh Tempo Pembayaran dan Pelaporan Pajak

Untuk memudahkan mengetahui batas waktu lapor SPT Masa PPh selengkapnya dapat Anda cek melalui Kalender Pajak Klikpajak.

Bentuk Form SPT PPh 23 / 26 dan SPT PPh 22, SPT PPh 15, SPT PPh 4 ayat 2

Tentu saja, sebelum melaporkan SPT Masa PPh Unifikasi seperti SPT Masa PPh Pasal 23 maupun 26 akan melalui tahap pengisian form SPT PPh 23 /26.

Bagi yang baru pertama kali mengurus pelaporan SPT Masa PPh Pasal 23/26 atau beberapa jenis SPT PPh lainnya dalam SPT Masa PPh Unifikasi, mungkin masih penasaran bagaimana bentuk form SPT PPh 23 / 26 ini.

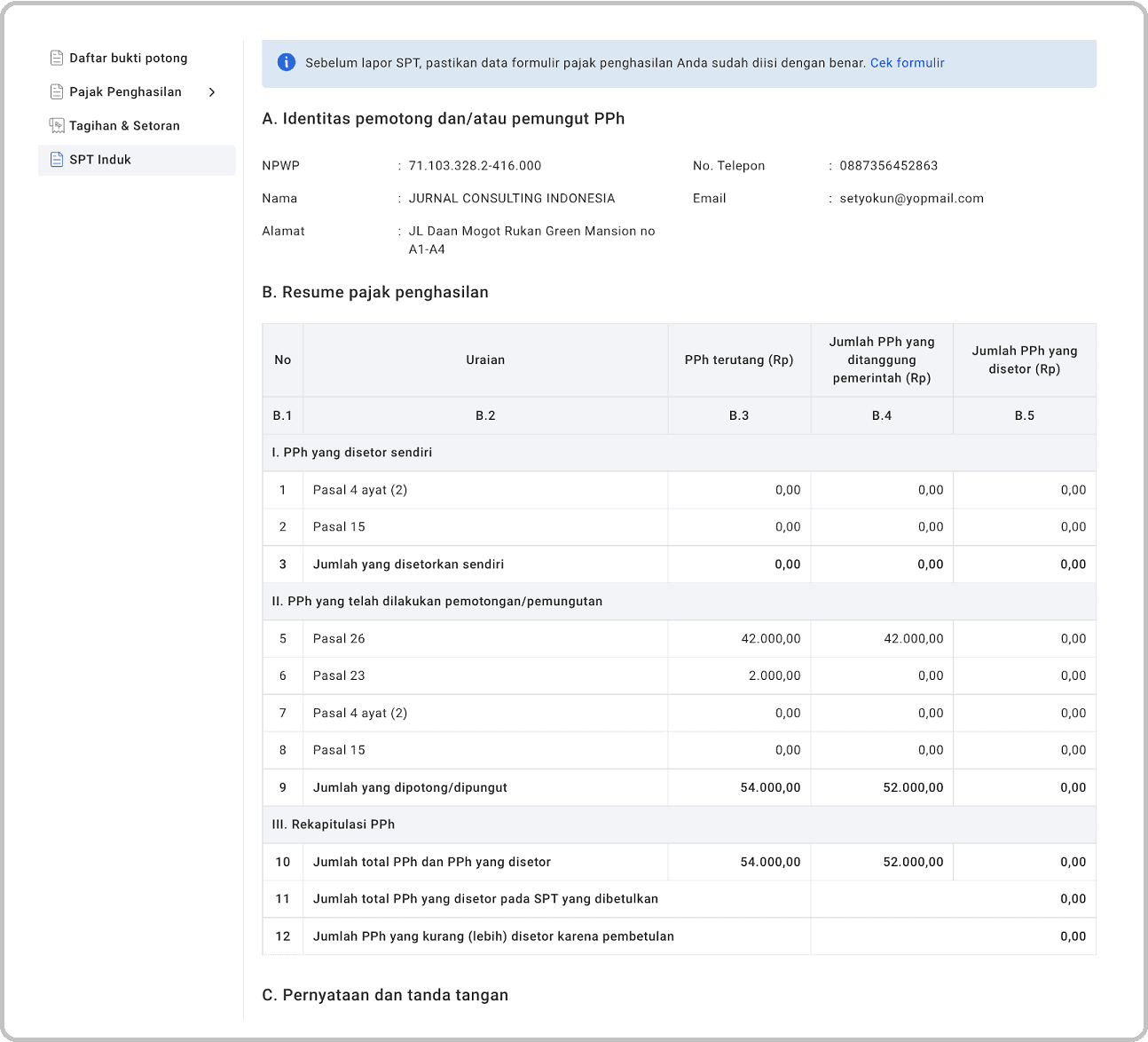

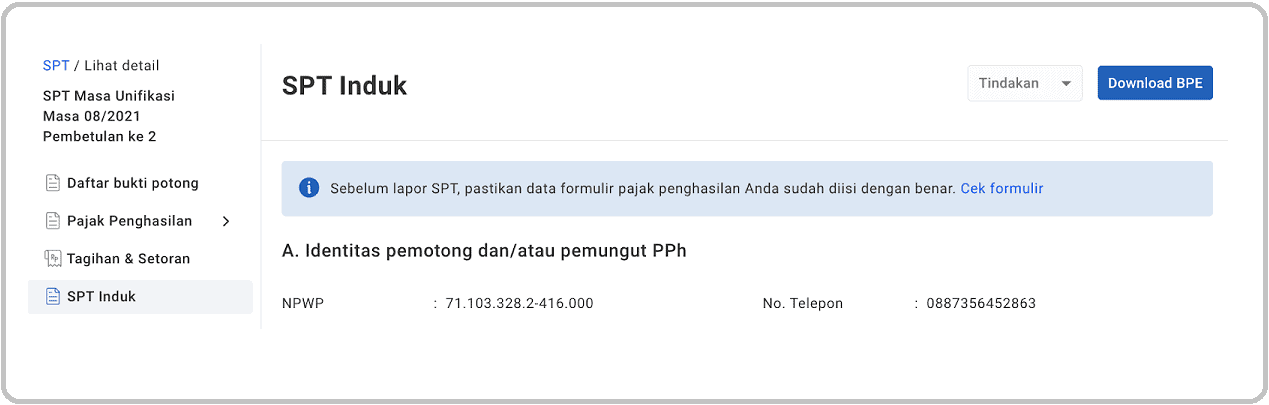

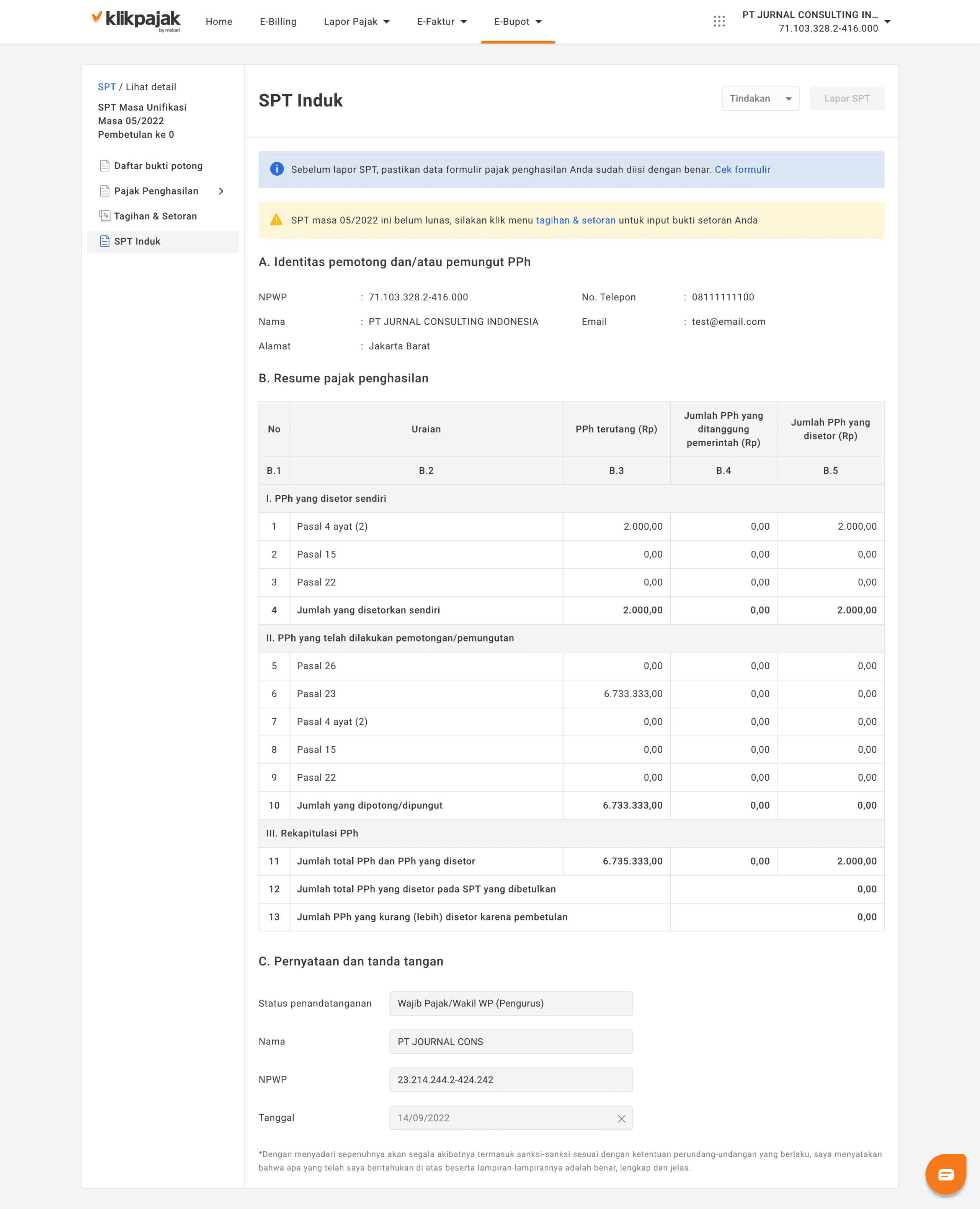

Berikut contoh form SPT PPh Unifikasi atau SPT Induk di aplikasi e-Bupot:

Cara Lapor PPh 23 Online atau SPT Masa PPh Unifikasi (4 ayat 2, 15, 22, 23/26) di e-Bupot

Jika Anda belum memiliki akun pajak di Klikpajak untuk dapat melaporkan SPT Masa PPh Unifikasi, persiapan yang harus Anda lakukan adalah melakukan aktivasi pajak dan pendaftaran akun pajak di Klikpajak.

Berikut cara aktivasi pajak dan pendaftaran akun Klikpajak:

Aktivasi Pajak

1. Cara aktivasi e-Bupot adalah terlebih dahulu mengajukan Sertifikat Elektronik pajak (digital certificate) bagi yang belum memilikinya

2. Jika permohonan Sertifikat Elektronik pajak sudah disetujui, berikutnya bisa digunakan di aplikasi e-Bupot

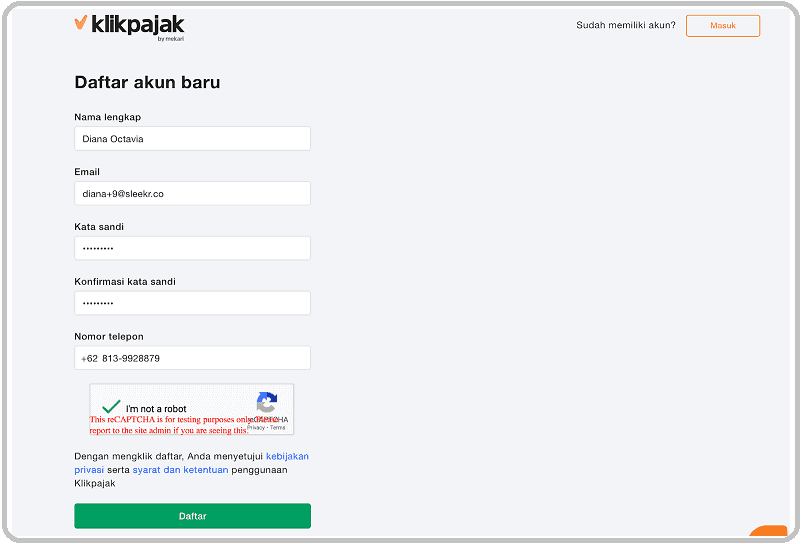

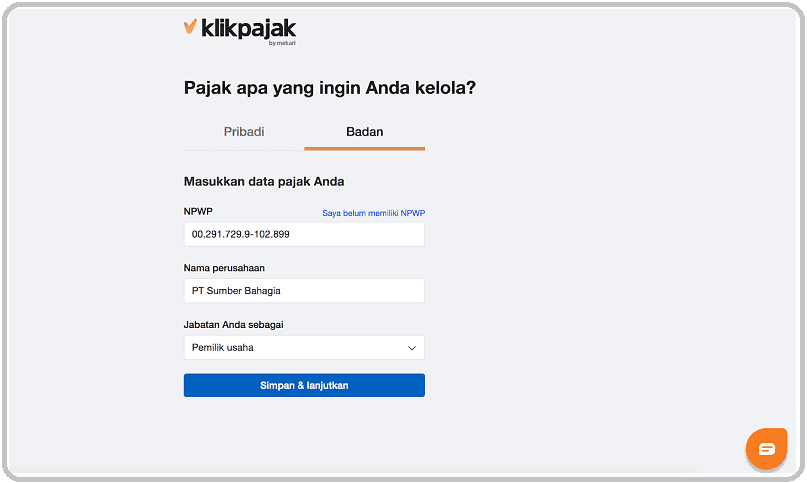

Pendaftaran Akun di Klikpajak

3. Daftarkan akun Anda di Klikpajak dengan mencantumkan informasi yang terdiri dari Profil Pajak, NPWP, Nama Perusahaan, dan Jabatan

4. Kemudian aktifkan fitur e-Bupot dengan mencantumkan NPWP dan EFIN, serta Sertifikat Elektronik.

A. Mempersiapkan SPT

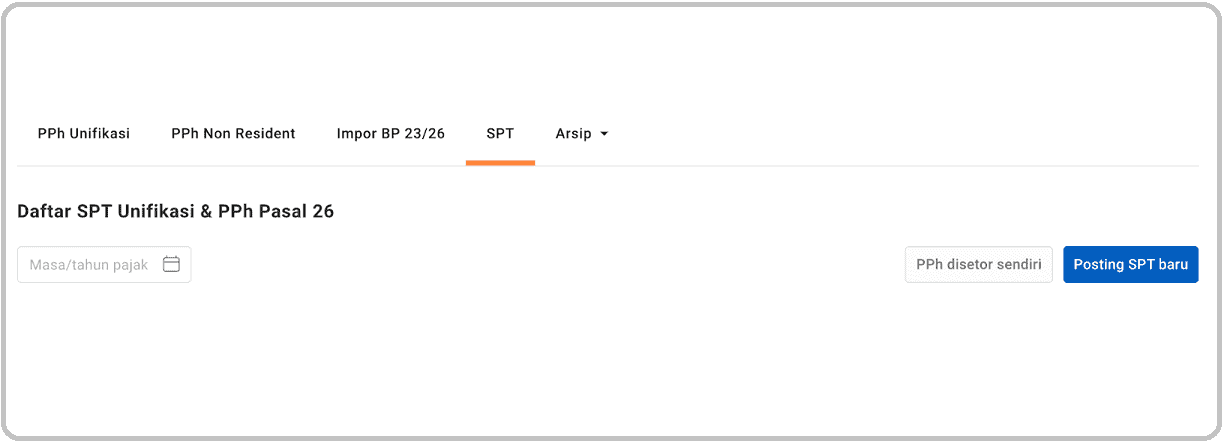

Langkah pertama yang harus dilakukan sebelum mulai cara lapor SPT Masa PPh 23/26, SPT Masa PPh 22, SPT Masa PPh 15, SPT Masa PPh 4 ayat 2 adalah mempersiapkan SPT terlebih dahulu melalui “Posting SPT”.

Berikut langkah-langkah melakukan “Posting SPT”:

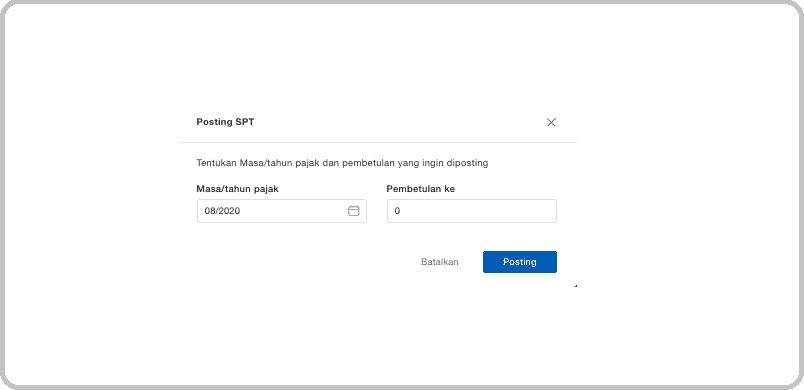

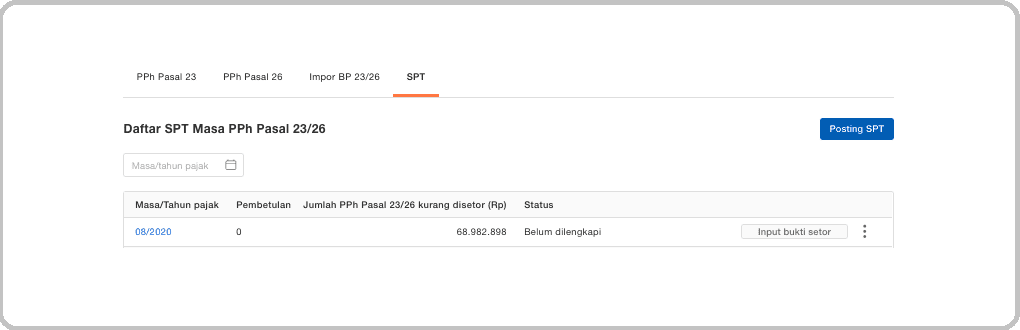

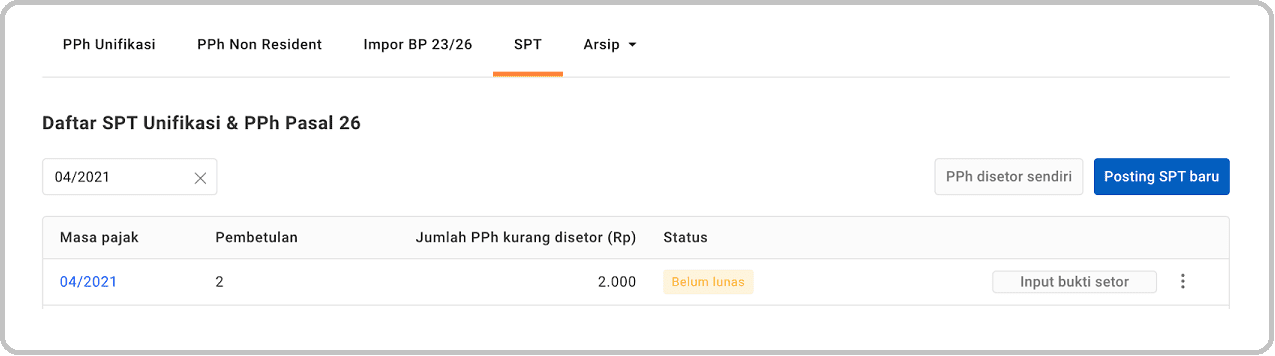

1. Pada halaman SPT, klik “Posting SPT”.

2. Pada pop up “Posting SPT”, tentukan Masa/Tahun Pajak dan Pembetulan SPT yang ingin dipersiapkan, lalu klik “Posting”.

3. Setelah diklik, Anda akan melihat SPT yang di-posting pada tabel di halaman SPT bermasa pajak dan pembetulannya yang di-input sebelumnya dengan status “Belum Dilengkapi”.

4. Anda dapat melihat informasi berupa masa/tahun pajak, pembetulan, jumlah PPh kurang disetor, dan status SPT-nya.

5. Adapun status yang dapat ditemukan pada halaman ini berupa:

- Sedang dipersiapkan. Proses posting sedang berjalan

- Belum lunas. Anda perlu input-kan bukti pembayaran atas PPh kurang disetor pada masa tersebut.

- Siap lapor. Semua formulir SPT sudah tervalidasi dan pembayaran sudah lunas sehingga SPT dapat dilaporkan.

- Berhasil dilaporkan. Pelaporan SPT berhasil dan BPE sudah tersedia.

Baca Juga : Cara Mudah Bayar Pajak Online di e-Billing

a. Lihat Detail SPT

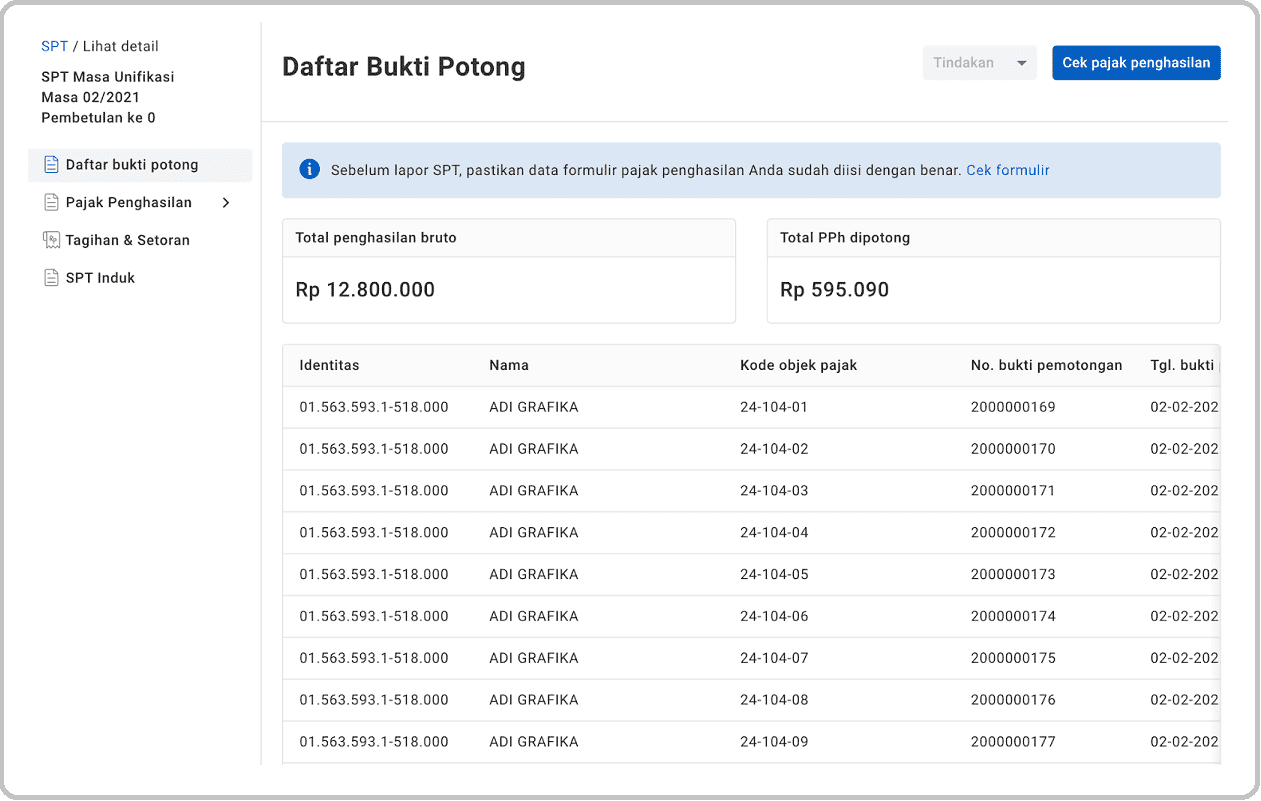

Untuk dapat melihat detail SPT yang sudah dipersiapkan (posting) dan ringkasan bukti potong yang pernah dibuat di Klikpajak, Anda dapat melakukan langkah-langkah berikut:

- Pada halaman SPT Masa, klik pada link “Masa/Tahun Pajak-nya”.

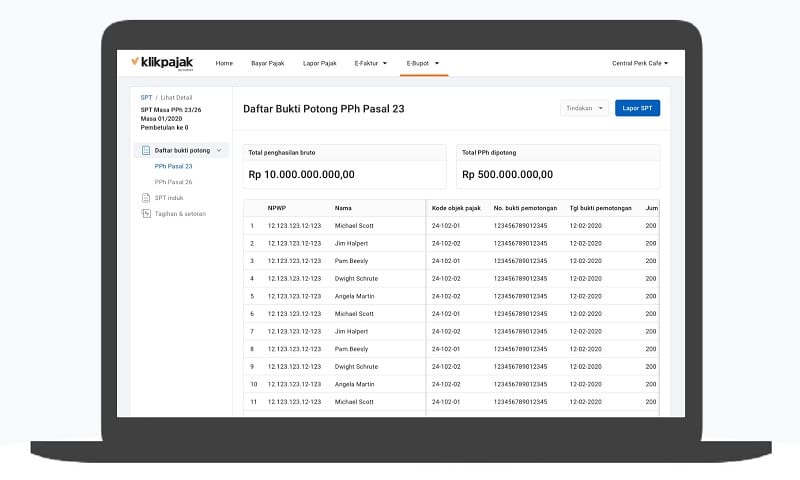

b. Daftar Bukti Potong

1. Halaman pertama yang dapat Anda lihat adalah “Daftar bukti potong”.

Semua bukti potong Unifikasi dan Non Resident yang diperhitungkan untuk mempersiapkan SPT dapat dilihat pada halaman ini.

2. Apabila semua data valid, Anda dapat mengklik tombol “Cek pajak penghasilan” untuk melangkah ke halaman berikutnya.

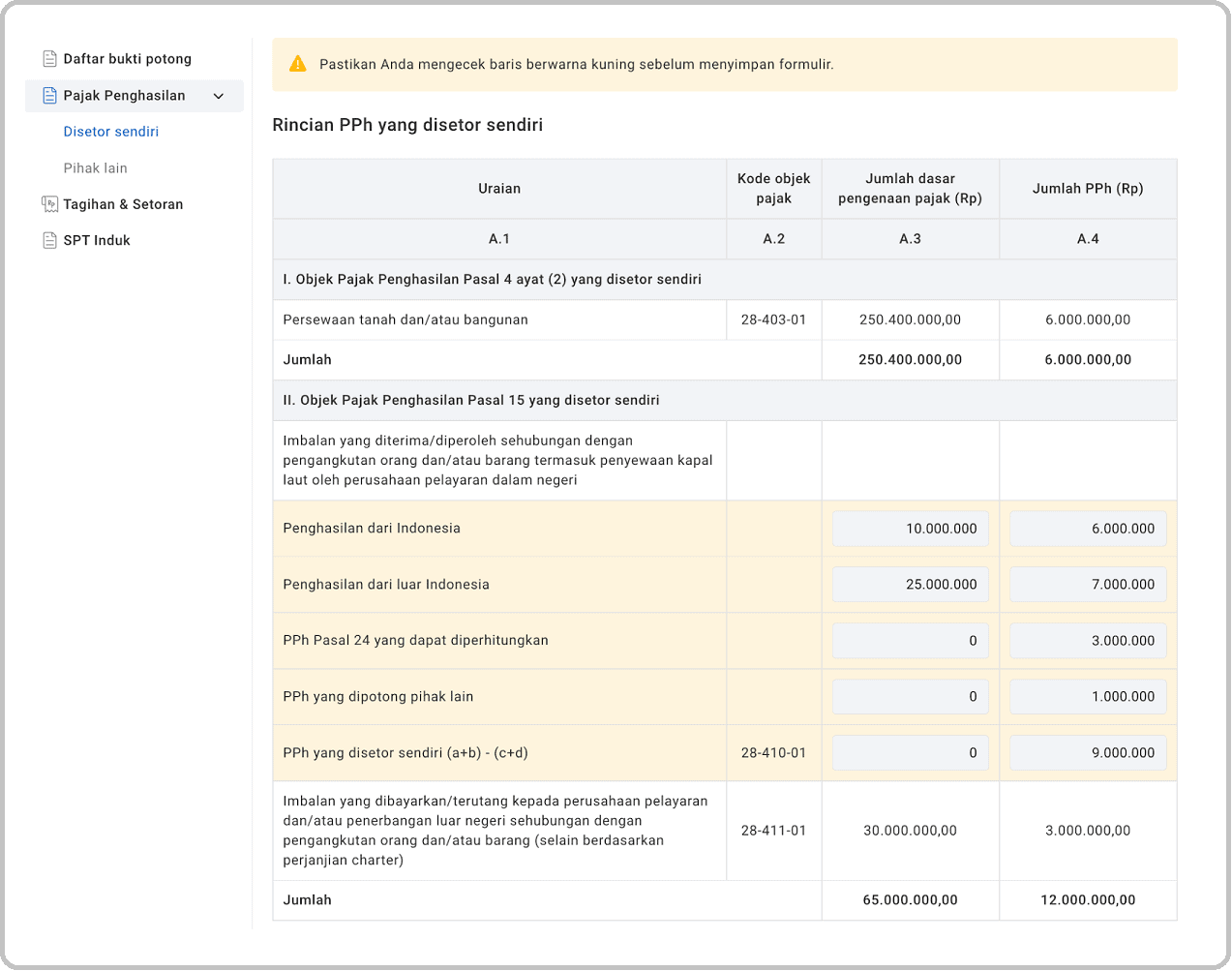

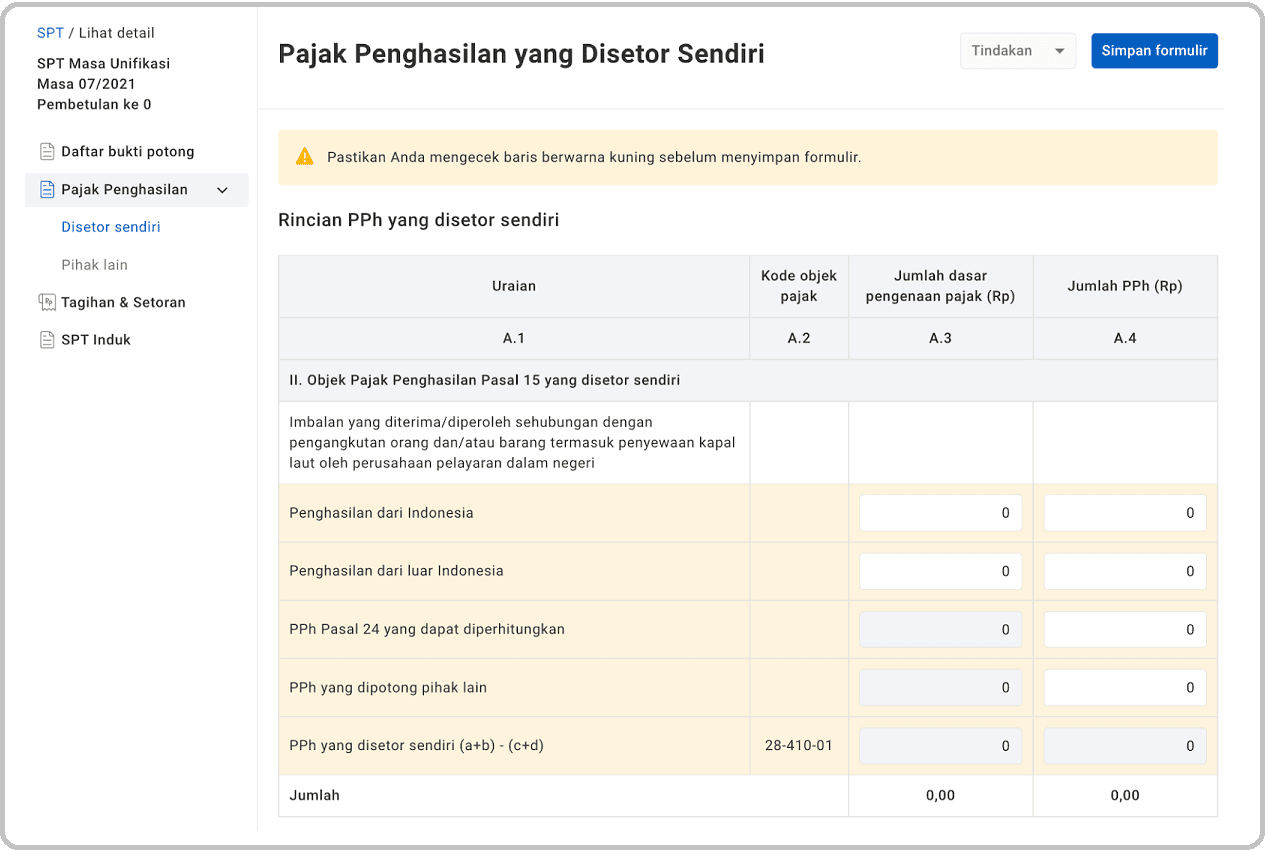

c. Cara Bayar SSP PPh Pasal 23 atau PPh Unifikasi yang Disetor Sendiri

1. Pada halaman ini Anda dapat menemukan rekapitulasi SSP yang telah di-input-kan pada halaman “PPh disetor sendiri”.

Data yang di-input akan ditandai dengan baris berwarna putih. Anda dapat melihat jumlah DPP dan jumlah PPh yang telah di-input.

2. Apabila SSP yang di-input memiliki kode objek pajak 28-410-01, Anda perlu meninjau ulang baris berwarna kuning.

Jumlah DPP:

- Baris yang dapat diinput oleh Anda adalah Penghasilan dari Indonesia (a) dan Penghasilan dari luar Indonesia (b).

- Rumus pengisian jumlah DPP pada KOP ini sebagai berikut:

Jumlah DPP KOP 28-410-01 = Jumlah DPP Penghasilan dari Indonesia + Jumlah DPP Penghasilan dari luar Indonesia

3. Jumlah DPP harus lebih besar dari Jumlah PPh.

4. Jumlah PPh

a. Anda dapat input baris berikut.

- Penghasilan dari Indonesia (a)

- Penghasilan dari luar Indonesia (b)

- PPh Pasal 24 yang dapat diperhitungkan (c)

- PPh yang dipotong pihak lain (d)

b. Rumus pengisian jumlah PPh pada KOP ini sebagai berikut:

- Jumlah PPh KOP 28-410-01 = PPh yang Disetor Sendiri (a+b) – (c+d)

- PPh yang Disetor Sendiri (a+b) – (c+d) = (Penghasilan dari Indonesia + Penghasilan dari luar Indonesia) – (PPh Pasal 24 yang dapat diperhitungkan + PPh yang dipotong pihak lain)

5. Apabila tidak ada SSP atau PPh yang Disetor Sendiri yang di-input sebelumnya, Anda tidak perlu mengisi baris berwarna kuning (dapat dibiarkan dengan value 0).

6. Apabila perhitungannya sudah valid dan sesuai dengan rumus di atas, Anda dapat mengklik tombol “Simpan formulir”.

7. Ketika penyimpanan data sudah sukses, tombol “Simpan formulir” akan berubah menjadi tombol “Lanjutkan”.

8. Tunggu beberapa saat karena SPT akan di-posting ulang. Setelah sukses, tombol “Lanjutkan” akan aktif dan Anda dapat klik tombol tersebut untuk melanjutkan proses validasi SPT.

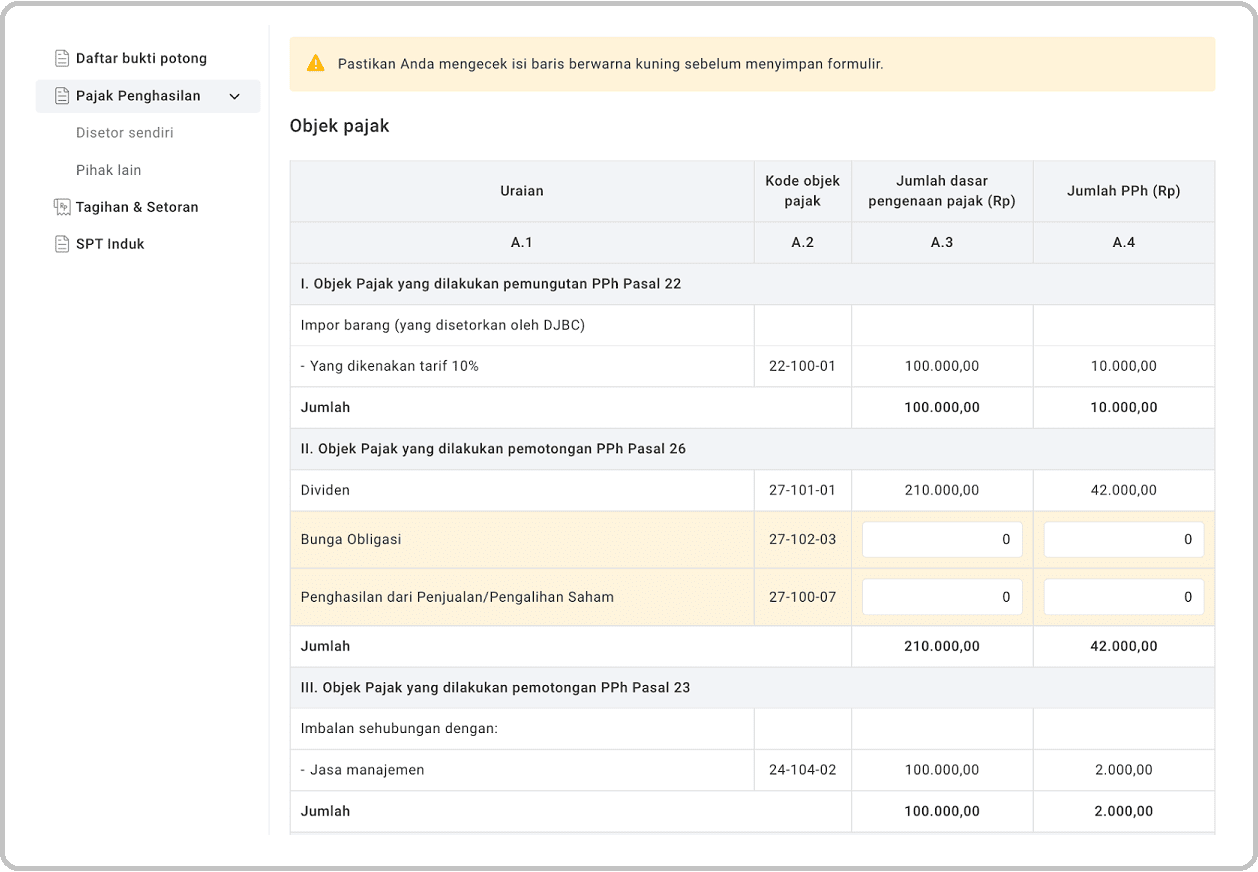

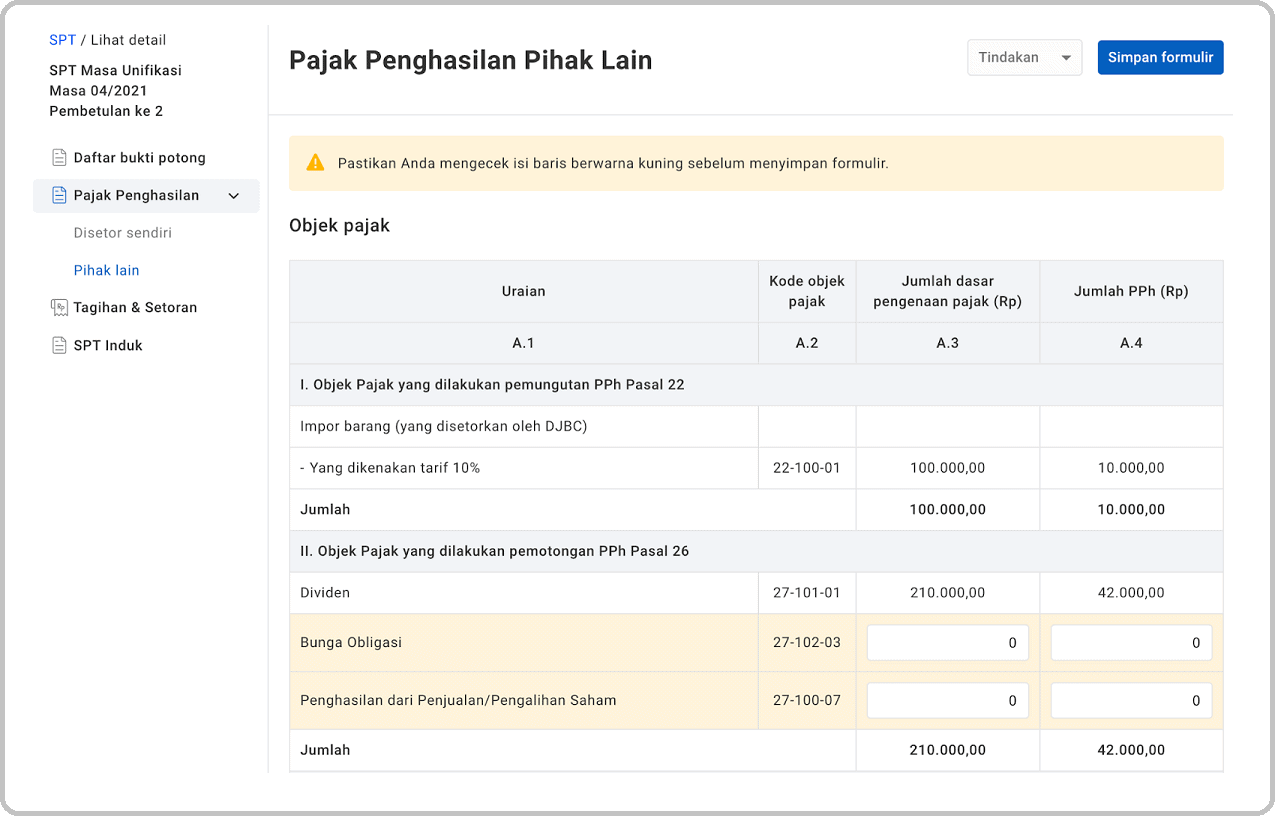

d. Pajak Penghasilan Pihak Lain

1. Pada halaman ini Anda dapat menemukan rekapitulasi PPh dari masing-masing KOP yang telah dibuat bukti potongnya.

2. Anda juga dapat menginput total DPP atau PPh untuk kode objek pajak digunggung yang ditandai dengan baris berwarna kuning.

3. Apabila tidak ada PPh digunggung yang ingin disetor, Anda tidak perlu mengisi baris berwarna kuning (dapat dibiarkan dengan value 0).

4. Apabila data sudah valid, Anda dapat mengklik tombol “Simpan formulir”.

5. Ketika penyimpanan data sudah sukses, tombol Simpan formulir akan berubah menjadi tombol “Cek tagihan & setoran”.

6. Tunggu beberapa saat karena SPT akan diposting ulang. Setelah sukses, tombol “Cek tagihan & setoran” akan aktif dan Anda dapat mengklik tombol tersebut untuk melanjutkan proses berikutnya.

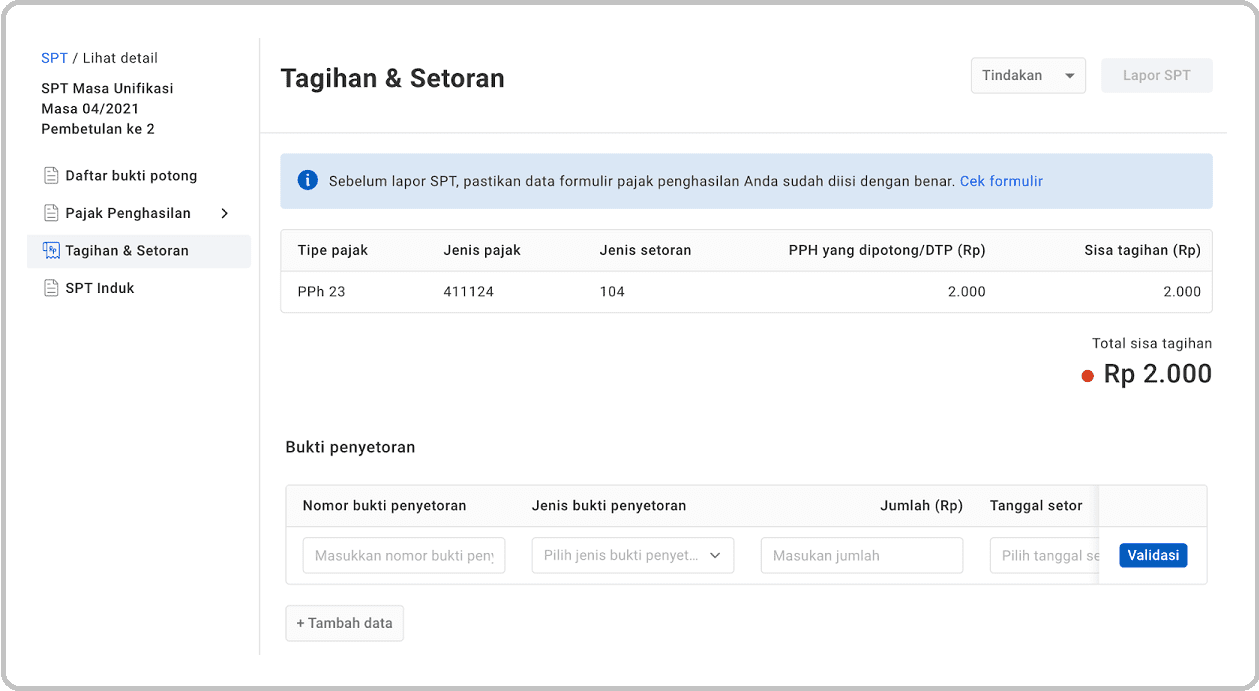

e. Tagihan & Setoran

Agar dapat melanjutkan ke proses akhir, yakni penyampaian laporan SPT, SPT harus mencapai suatu kondisi di mana semua jumlah pajak terutang telah berhasil dilunasi.

Untuk melihat jumlah tagihan yang harus dibayarkan dan menginput bukti penyetoran, berikut langkah-langkahnya.

1. Pada Halaman SPT, klik “Input bukti setor”.

2. Anda juga dapat mengakses halaman “Tagihan & Setoran” melalui detail SPT dengan mengklik menu di samping kiri halaman atau tombol “Cek tagihan & setoran” pada halaman Pajak Penghasilan Pihak Lain.

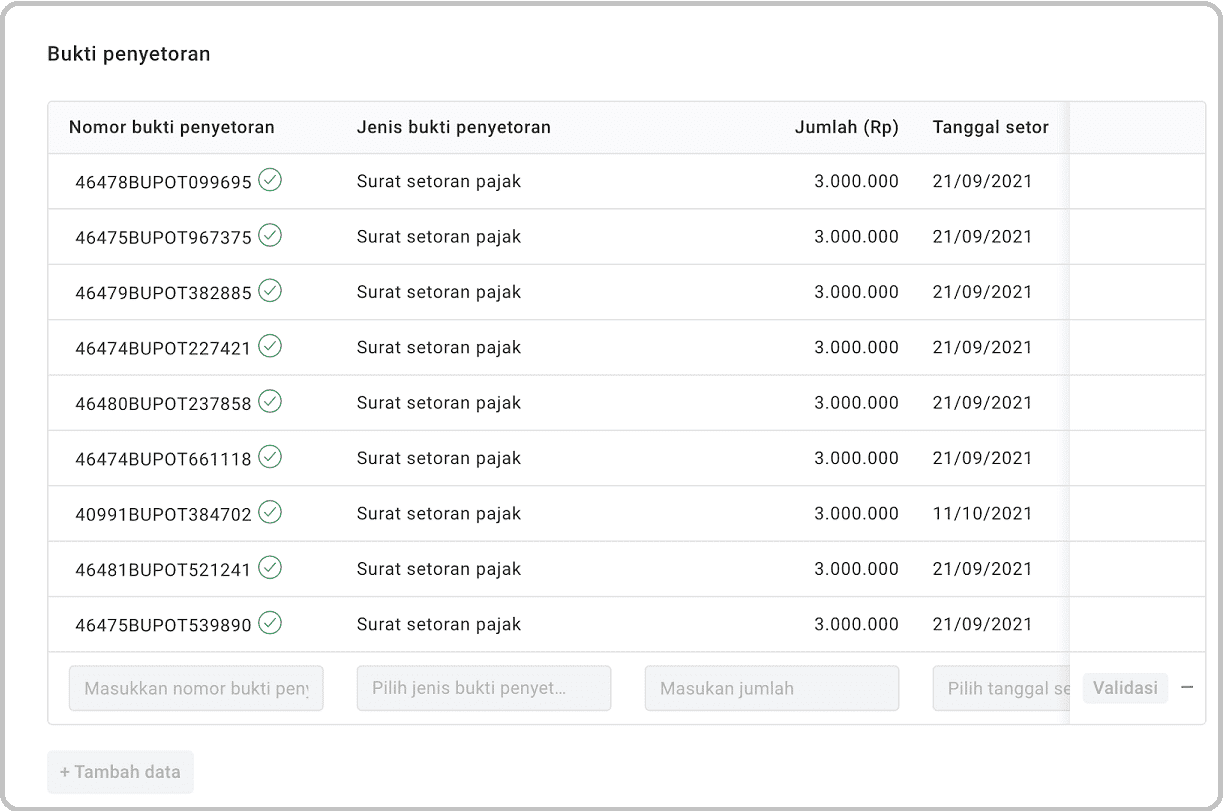

3. Masukkan jenis bukti penyetoran (SSP atau PBK), nomor bukti penyetorannya, dan data lainnya pada tabel di bawah.

Selanjutnya, klik “Validasi” untuk memvalidasi nomor bukti penyetoran yang di-input.

4. Apabila nomor tersebut berhasil divalidasi oleh DJP, maka akan ada tanda centang di sebelah kanan nomornya dan sisa tagihan akan berkurang sesuai dengan jumlah yang telah disetor berdasarkan data penyetorannya.

Catatan:

Data bukti penyetoran tidak dapat dihapus apabila SPT telah sukses dilaporkan dan mendapat BPE.

f. SPT Induk

1. Pada halaman ini Anda dapat melihat rekapitulasi dari jumlah DPP dan jumlah PPh dari masing jenis pajak dalam masa pajak yang di-posting.

2. Semua perubahan pada halaman sebelumnya akan terangkum pada Halaman SPT Induk.

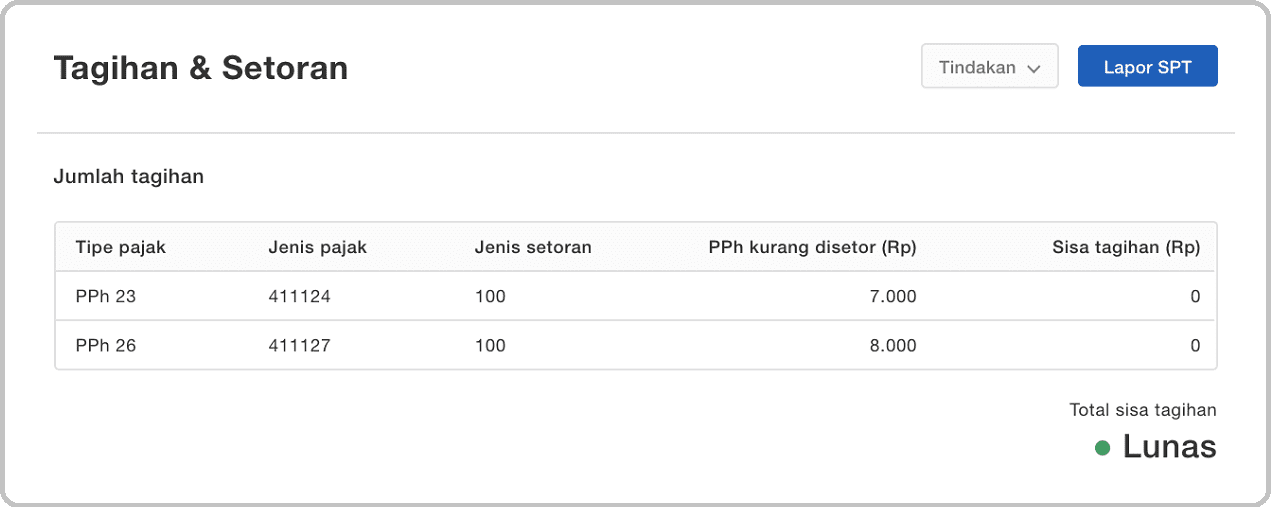

B. Melaporkan SPT Masa PPh Unifikasi

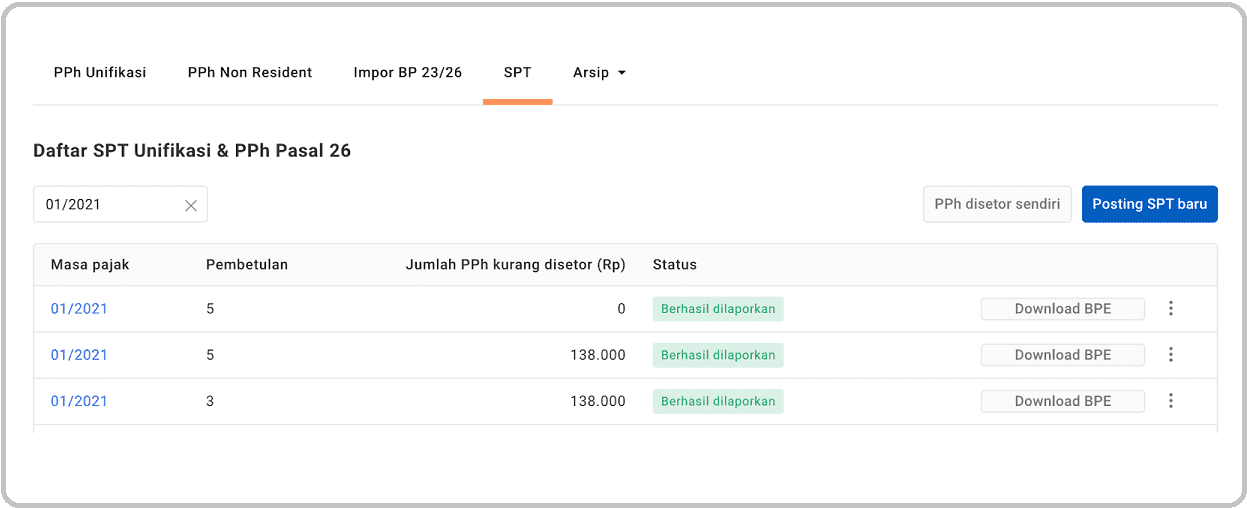

Setelah melakukan proses input dan validasi bukti penyetoran atas suatu SPT dan total sisa tagihan telah dilunasi, maka status SPT akan berubah menjadi “Siap Lapor”.

Berikut langkah lanjutan cara lapor PPh 23 online atau SPT Masa PPh Unifikasi.

1. Pastikan SPT sudah berstatus “Siap lapor”, yang dapat diketahui melalui tabel “Daftar SPT”.

2. Dapat dilihat juga melalui halaman “Tagihan & Setoran”, yang ditunjukkan dengan sudah dilunasinya total sisa tagihan.

3. SPT dengan status Siap lapor memiliki aksi “Lapor SPT” yang hanya tersedia setelah total sisa tagihan telah lunas.

Dengan klik “Lapor SPT”, maka SPT tersebut akan disampaikan ke DJP.

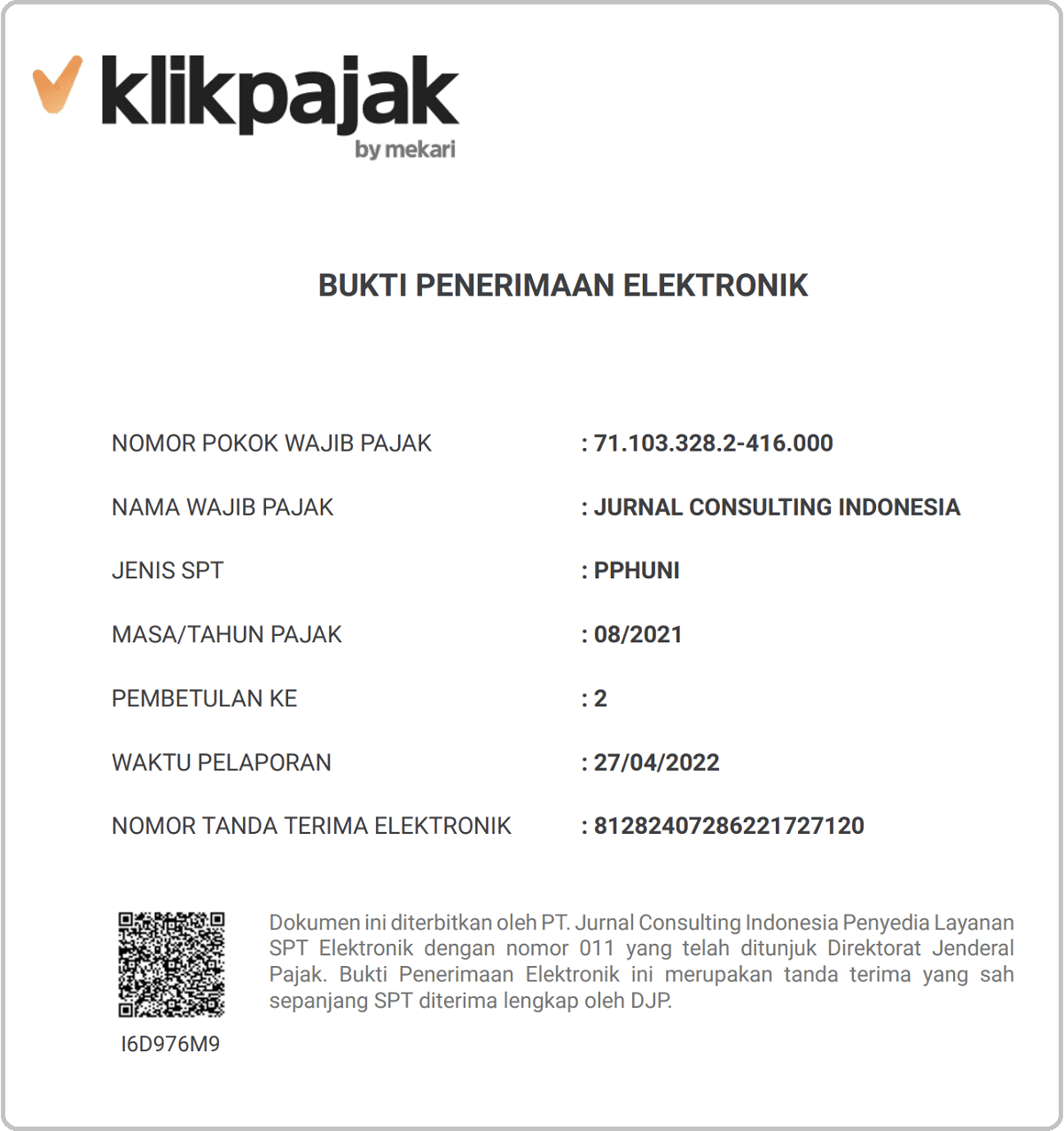

Apabila proses lapor SPT PPh unifikasi berhasil, maka status SPT akan berubah menjadi “Berhasil” dilaporkan dan akan menerima Bukti Penerimaan Elektronik (BPE) yang di dalamnya terdapat NTTE sebagai nomor bukti pelaporan.

C. Cara Download BPE

SPT yang sudah berhasil dilaporkan akan menerima bukti penerimaan elektronik dari DJP.

BPE ini dapat diunduh dengan cara berikut:

1. Pada halaman SPT, klik “Download BPE”.

2. BPE juga dapat di-download juga melalui halaman detail SPT dengan klik button “Download BPE” di bagian atas.

3. PDF BPE akan tersimpan ke komputer Anda dengan format sebagai berikut:

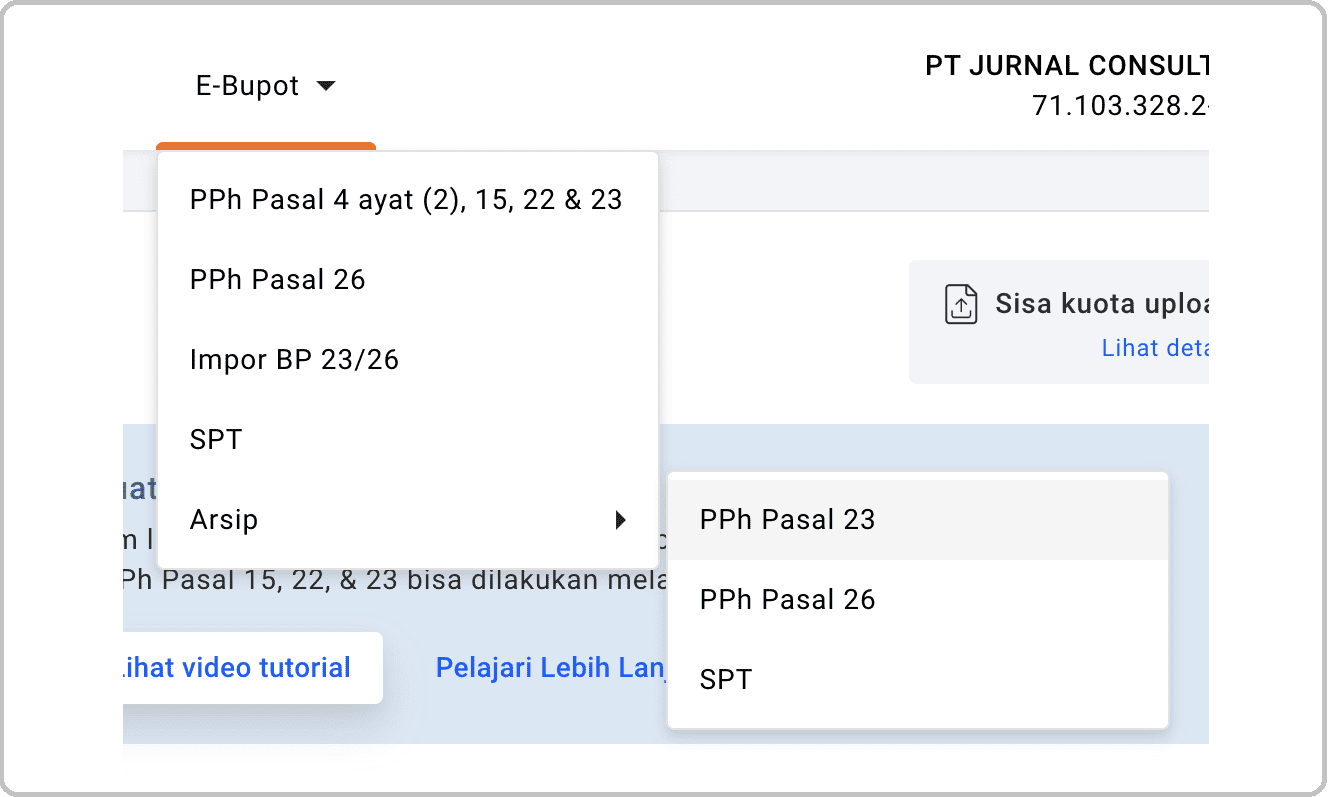

Cara Menggunakan Fitur Arsip Pajak e-Bupot Unifikasi

Bagi Anda yang sebelumnya telah menggunakan eBupot PPh Pasal 23/26 tetap dapat mengakses file yang dimiliki melalui Menu Arsip.

Menu ini hanya akan muncul untuk pengguna eBupot PPh Pasal 23/26.

1. Untuk mengakses Menu Arsip, klik tombol “Arsip” pada submenu E-Bupot.

2. Ada beberapa tindakan yang dapat dilakukan pada Menu Arsip sebagai berikut.

a. PPh Pasal 23 dan PPh Pasal 26

- Membuat pembetulan/pembatalan.

- Mengubah dan menghapus bukti potong yang telah dibuat namun belum terlapor.

b. SPT

- Membuat SPT pembetulan.

Baca juga tentang Pajak Perusahaan Go Public & e-Bupot Unifikasi untuk Perseroan Tbk

Itulah tutorial langkah-langkah cara lapor PPh Unifikasi, yakni lapor PPh 23 / 26, 22, 15, dan 4 ayat 2 di e-Bupot yang mudah untuk dilakukan.

Bukan hanya mudah melakukan pelaporan PPh 23 unifikasi saja, Anda juga dapat membuat Bukti Potong PPh unifikasi dengan cara yang simpel dan praktis dengan aplikasi e-Bupot Unifikasi Klikpajak.

Kelola pajak lainnya juga sangat mudah dilakukan melalui Fitur Lengkap Aplikasi Pajak Online Klikpajak.

Tunggu apalagi? Hemat waktu dan tenaga Anda untuk urus pajak bisnis hanya melalui Mekari Klikpajak.

Segera aktifkan akun pajak Anda sekarang juga dan nikmati kemudahan kelola pajak perusahaan.