Setiap wajib pajak harus menyampaikan laporan pajak tahunan atau SPT tepat waktu. Namun, terkadang ada saja kendala yang membuat pelaporan jadi terlambat hingga menimbulkan sanksi dan denda.

Mekari Klikpajak akan membahas secara detail aturan terbaru, jenis sanksi, denda, pengecualian, dan langkah-langkah yang harus dilakukan jika Anda telat melapor pajak.

Dasar Hukum yang Mengatur Sanksi Telat Lapor Pajak

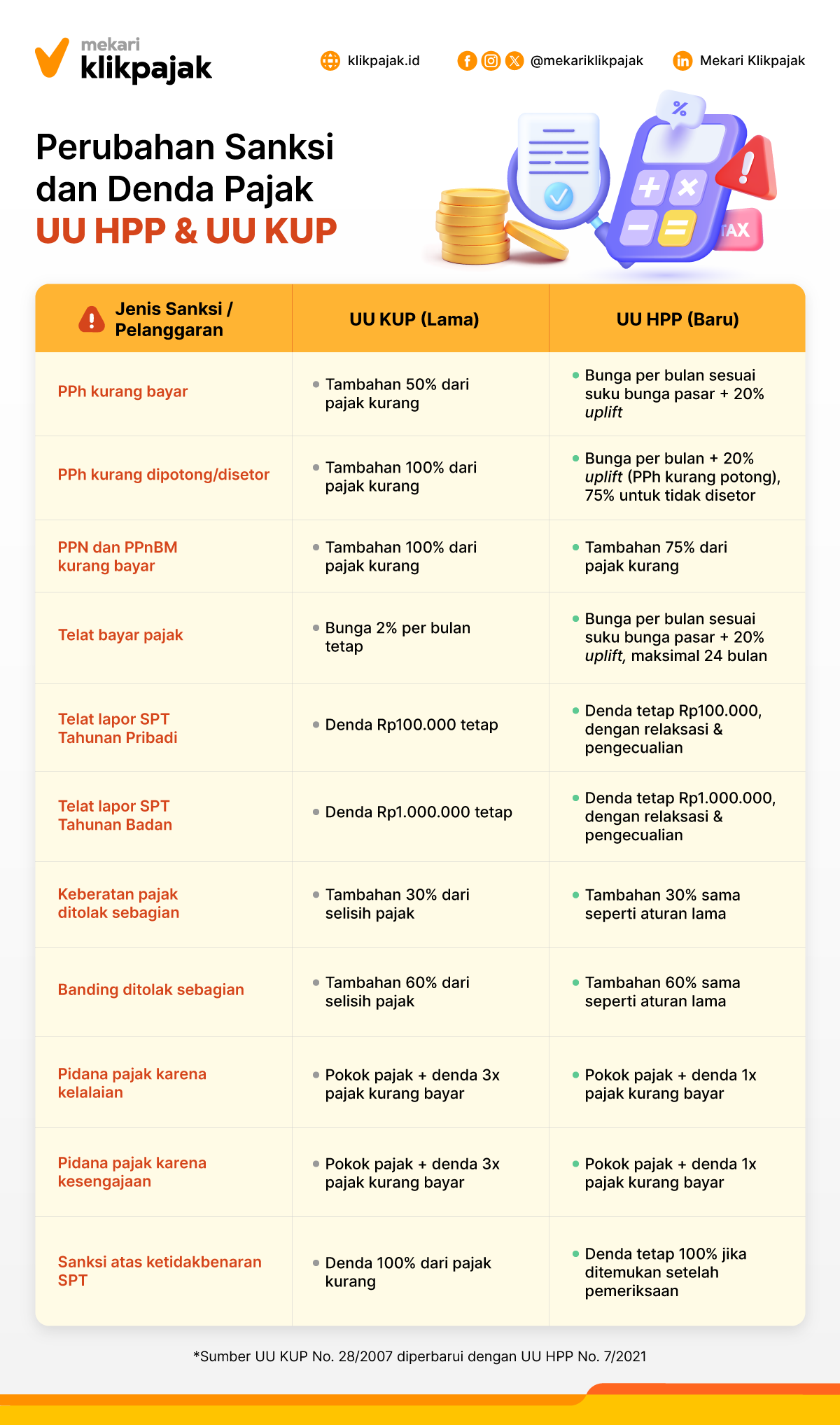

Peraturan yang mengatur tentang pengenaan sanksi dan denda terlambat menyampaikan Surat Pemberitahuan (SPT) pajak serta pelanggaran lainnya diatur dalam regulasi berikut:

- Undang-Undang No. 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP).

- UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (HPP), sebagai regulasi yang mengubah beberapa undang-undang, salah satunya UU KUP.

- Peraturan Menteri Keuangan No. 186/PMK.03/2007 (diperbarui dengan PMK 81/2024), yang mengatur pengecualian pengenaan sanksi dan denda lapor pajak.

Besar Sanksi dan Denda Telat Lapor SPT Pajak

Batas waktu pelaporan SPT Tahunan Pajak Penghasilan (PPh) Orang Pribadi pada 31 Maret setiap tahun dan 30 April untuk wajib pajak Badan.

Apabila melewati batas waktu tersebut dan belum mengajukan perpanjangan pelaporan SPT Tahunan, maka akan dikenakan sanksi berupa denda sebagai berikut:

- Denda terlambat lapor SPT Tahunan Pribadi sebesar Rp100.000.

- Denda terlambat lapor SPT Tahunan Badan sebesar Rp1.000.000.

Baca Juga: Tahapan Pengenaan Sanksi Pajak dan Penyelesaiannya

Sanksi Tidak Lapor Pajak

Merujuk Pasal 39 UU KUP, jika wajib pajak dengan sengaja tidak menyampaikan SPT yang mengakibatkan kerugian pada pendapatan negara, maka dapat dikenakan sanksi berupa:

- Denda: Paling sedikit 2 kali jumlah pajak terutang yang tidak/kurang dibayar, dan paling banyak 4 kali jumlah pajak terutang yang tidak/kurang dibayar.

- Pidana Penjara: Paling singkat 6 bulan dan paling lama 6 tahun.

Sanksi pidana diberlakukan apabila sebagai upaya terakhir jika wajib pajak terbuksi sengaja melakukan pelanggaran yang merugikan negara.

Untuk diketahui, saat ini pengenaan sanksi dan denda pajak yang menyebabkan kurang bayar tidak lagi menggunakan tarif tetap atau tunggal sepertu dahulu.

Melalui UU HPP, pemerintah mentapkan sanksi administrasi pajak yang bersifat fluktuatif, yaitu berdasarkan tarif bunga yang ditetapkan oleh Menteri Keuangan setiap bulan.

Besaran bunga ini dihitung dari suku bunga acuan pasar, ditambah faktur tambahan (uplift factor) sesuai jenis pelanggaran pajak, sehingga tarifnya bisa berbeda-beda setiap periode.

Dengan sistem ini, sanksi administrasi berupa bunga pajak menjadi lebih dinamis dan menyesuaikan kondisi ekonomi saat ini, bukan lagi angka tetap yang sama sepanjang waktu.

Sanksi Lapor SPT yang Isinya Tidak Benar

Merujuk UU HPP, melaporkan SPT yang isinya tidak benar atau tidak lengkap sehingga menimbulkan kurang bayar, maka dikenakan sanksi tambahan sebesar 20%, yang dihitung berdasarkan skema berikut:

- Sanksi bunga administrasi pajak + uplift factor sebesar 20% dari pajak yang kurang dibayar.

Sanksi administrasi berupa bunga ditetapkan dengan tarif bunga per bulan yang berlaku pada saat itu, dihitung sejak saat berakhirnya penyampaian SPT hingga tanggal pembayaran, dengan batas maksimal 24 bulan.

Artinya, jika ditemukan kekurangan pembayaran akibat SPT yang tidak benar atau tidak lengkap, maka denda yang dikenakan adalah bunga per bulan sesuai tarif yang ditetapkan Menkeu, bukan lagi persentase tetap seperti sebelumnya yang sebesar 200%.

Sanksi Salah Hitung Pajak

Sebelumnya dalam peraturan lama UU KUP, jika salah menghitung pajak dan menyebabkan kurang bayar dalam, lalu menyadari sendiri sebelum diperiksa DJP akan dikenakan bunga 2% per bulan dari kekurangan pajak, dan denda mencapai 150% dari pajak kurang dibayar apabila kesalahan perhitungan ditemukan saat pemeriksaan oleh DJP.

Melalui UU HPP, apabila terdapat kesalahan pehitungan pajak dalam pelaporan SPT yang menyebabkan kurang bayar, akan dikenakan sanksi dengan sistem bunga administrasi yang dihitung berdasarkan suku bunga acuan pasar yang ditetapkan Menkeu ditambah uplift factor 15% per tahun, dihitung maksimal 24 bulan.

Baca Juga: Cara Lapor SPT 1770S Kurang Bayar

Pengecualian Sanksi Denda Lapor Pajak Pribadi

Adapun demikian, terdapat kondisi-kondisi tertentu yang mengakibatkan WP mendapatkan pengecualian pengenaan sanksi administrasi. Kondisi tersebut antara lain:

- WP Orang Pribadi (OP) telah meninggal dunia

- WP OP sudah tidak melakukan kegiatan usaha dan/ atau pekerjaan bebas

- WP OP yang berstatus sebagai warga negara asing (WNA) tidak lagi tinggal di wilayah Indonesia

- Bendahara yang tidak melakukan pembayaran lagi

- WP yang terkena bencana, yang ketentuannya (terkait bencana) diatur lebih lanjut dengan Peraturan Menteri Keuangan (PMK)

- WP lain sebagaimana diatur dengan atau berdasarkan PMK

Salah satu PMK yang mengatur poin di atas adalah Peraturan Menteri Keuangan Nomor 186/PMK.03/2007, yang mengatur pengecualian pengenaan sanksi kepada WP yang tidak dapat menyampaikan SPT dalam jangka waktu yang telah ditentukan adalah karena alasan sebagai berikut:

- Kerusuhan massa

- Kebakaran

- Ledakan bom dan atau aksi terorisme

- Perang antar suku

- Kegagalan sistem komputer administrasi penerimaan negara atau perpajakan

Baca Juga: Tutorial Cara Lapor SPT Tahunan Badan Online yang Benar

Proses Pengenaan Denda Telat Lapor Pajak

Berikut beberapa ketentuan dalam proses pengenaan denda terlambat melaporkan pajak:

- Setelah lewat batas waktu dan tidak ada keringan, Ditjen Pajak akan mengirim Surat Tagihan Pajak (STP) kepada wajib pajak yang terlambat melapor atau membayar pajak.

- STP berisi jumlah denda atau bunga yang harus dibayar.

- Wajib pajak harus membayar denda sesuai STP melalui kanal pembayaran yang tersedia.

- Jika denda tidak dibayar, akan ada penagihan lanjutan sesuai peraturan perpajakan yang berlaku.

Cara Mengecek dan Membayar Denda Telat Lapor Pajak

Denda wajib dibayar setelah menerima STP dari kantor pajak dengan langkah-langkah pembayaran sebagai berikut:

- Cek STP yang diterima.

- Login ke DJP Online.

- Pilih menu “Bayar” lalu “e-Billing”.

- Masukkan data sesuai STP (jenis pajak, masa pajak, tahun pajak, nomor ketetapan).

- Pilih kode pajak dan jenis setoran yang sesuai.

- Lakukan pembayaran melalui bank atau kanal pembayaran resmi.

Baca Juga: Tutorial Cara Bayar Pajak di e-Billing

Tetap Harus Lapor Pajak Meski Sudah terlambat

Walaupun sudah lewat batas waktu, Anda tetap wajib melaporkan SPT. Hal ini penting agar tidak terkena sanksi yang lebih berat seperti pemeriksaan atau pidana.

DJP menegaskan, pelaporan SPT tetap diterima meski sudah terlambat, dan data pajak Anda tetap tercatat.

Infografis Sanksi dan Denda Pajak Terbaru

Kesimpulan

Sanksi dan denda untuk keterlambatan pelaporan pajak pribadi maupun badan diatur dalam UU KUP yang diperbarui dengan UU HPP serta peraturan pelaksananya.

Selain sanksi administratif, juga dapat berupa denda, hingga pidana pajak apabila terbukti dengan sengaja melanggar ketentuan pajak yang berlaku.

Agar urusan pembayaran dan pelaporan pajak Anda lancar dan terhindari dari sanksi keterlambatan penyampaian SPT gunakan aplikasi pajak online Mekari Klikpajak.

Melalui Mekari Klikpajak, seluruh riwayat transaksi perpajakan Anda akan tersimpan dengan rapi dalam Arsip Pajak dan mudah ditemukan apabila sewaktu-waktu dibutuhkan untuk keperluan administrasi.

Referensi

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 28 Tahun 2007 tentang Perubahan Ketiga atas UU No. 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan”

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan”

JDIH Kemenkeu.go.id. “Peraturan Menteri Keuangan No. 186/PMK.03/2007 tentang Wajib Pajak Tertentu yang Dikecualikan dari pengenaan Sanksi Administrasi Berupa Denda karena Tidak Menyampaikan Surat Pemberitahuan dalam Jangka Waktu yang Ditentukan”