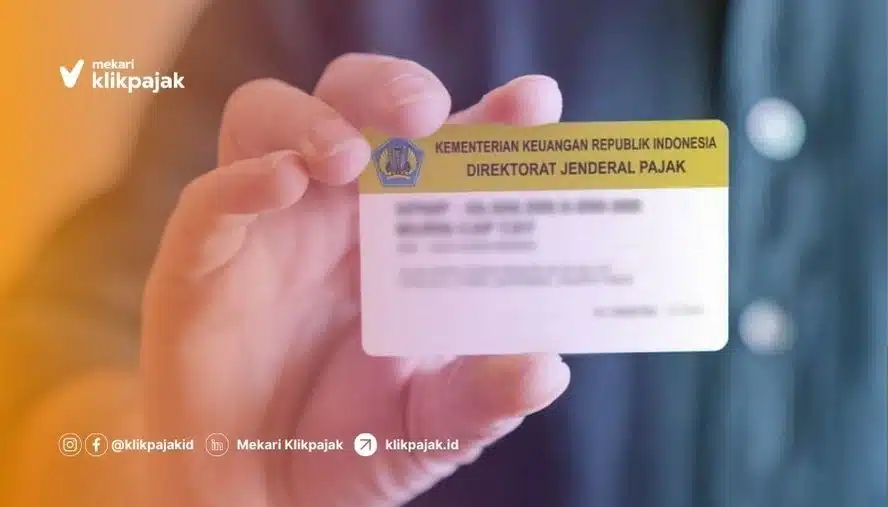

NPWP adalah salah satu hal yang tak terabaikan ketika mengurus perpajakan, tapi bagaimana cara mendapat kartu serta contoh NPWP itu?

Nomor Pokok Wajib Pajak atau dikenal dengan singkatan NPWP bukan hal asing lagi di telinga.

Kartu NPWP adalah salah satu hal yang tak terabaikan ketika mengurus berbagai hal yang terkait regulasi pemerintah, terutama perpajakan.

Berikut pengertian NPWP Menurut Undang Undang Nomor 28 Tahun 2007 Pasal 1 Ayat (6):

“Nomor Pokok Wajib Pajak atau NPWP adalah nomor yang diberikan kepada Wajib Pajak sebagai sarana dalam administrasi perpajakan yang dipergunakan sebagai tanda pengenal diri atau identitas Wajib Pajak dalam melaksanakan hak dan kewajiban perpajakannya.”

Pengertian Tentang NPWP

Menurut UU Nomor 16 Tahun 2009 tentang Ketentuan Umum dan Tata Cara Perpajakan, NPWP merupakan nomor yang diberikan kepada Wajib Pajak sebagai sebuah sarana dalam administrasi perpajakan yang dipergunakan sebagai tanda pengenal Wajib Pajak dalam melaksanakan hak dan kewajiban perpajakannya.

Selain sebagai identitas Wajib Pajak, NPWP juga berfungsi untuk menjaga ketaatan dalam pembayaran pajak dan pengawasan administrasi perpajakan karena seseorang yang telah memiliki NPWP akan lebih mudah terakses oleh DJP.

Segala hal yang berhubungan dengan dokumen perpajakan seperti pelaporan SPT Tahunan maupun SPT Masa wajib menyertakan NPWP.

Bagi Wajib Pajak, Kartu NPWP berfungsi sebagai tanda pengenal diri atau identitas. Hal ini karena satu nomor NPWP hanya berlaku untuk satu Wajib Pajak.

Sehingga dapat dipastikan bahwa tidak mungkin ada NPWP yang sama untuk lebih dari satu orang di seluruh Indonesia.

Selain itu, NPWP juga berfungsi untuk menjaga ketertiban dalam administrasi perpajakan sehingga memungkinkan Wajib Pajak untuk memenuhi hak dan kewajibannya sebagai Wajib Pajak.

Jadi, Apa itu NPWP?

NPWP adalah serangkaian nomor yang diberikan kepada wajib pajak ( baik perorangan maupun badan ) untuk identifikasi dalam melaksanakan hak dan kewajiban perpajakan (yaitu Pajak Penghasilan dan Pajak Pertambahan Nilai).

Jadi, arti juga pengertian Nomor Pokok Wajib Pajak adalah:

Diberikan kepada wajib pajak yang memenuhi persyaratan baik subjektif maupun objektif sebagaimana diatur dalam Undang Undang dan Peraturan Perpajakan.

Diterbitkan oleh sebuah kantor pajak sebagaimana diatur dalam Keputusan Direktur Jenderal Pajak.

Sebagai contoh, NPWP ini juga dikelola oleh sistem informasi terintegrasi di kantor pusat Direktorat Jenderal Pajak.

Nomor Pokok Wajib Pajak ini biasanya terdiri atas 15 angka sebagai kode unik yang diacu para wajib pajak agar tidak tertukar satu sama lain.

Setiap angka mempunyai arti sendiri misal untuk 12.345.678.9-012.000.

Maka, 012 adalah kode unik Kantor Pelayanan Pajak (KPP), jika baru tempat pendaftaran, jika wajib pajak lama sebagai kode tempat wajib pajak saat ini.

Sementara 000 adalah status wajib pajak, jika angka terakhir 0 berarti status pusat, jika angka lain berarti status urutan cabang.

Pentingnya NPWP

Selain untuk urusan perpajakan, NPWP berguna untuk berbagai kebutuhan lainnya seperti:

- Untuk keperluan dalam mengajukan kredit. NPWP merupakan salah satu syarat utama bagi nasabah yang ingin mengajukan pinjaman atau pembuatan kartu kredit.

- Untuk mengurus surat izin usaha. Seseorang yang ingin mendirikan badan usaha atau menjalankan usaha perdagangan sangat membutuhkan NPWP sebagai salah satu syarat pembuatan Surat Izin Usaha Perdagangan (SIUP). Surat izin tersebut nantinya berfungsi sebagai bukti legalitas sebuah usaha.

- Pembuatan paspor. Salah satu dokumen penting yang dibutuhkan sebagai syarat pembuatan paspor adalah NPWP.

Contoh Manfaat NPWP

- Dengan memiliki NPWP, maka Wajib Pajak akan terhindar dari sanksi hukum. Karena bagi Wajib Pajak yang tidak melaksanakan ketentuan UU KUP (memiliki NPWP), akan terkena sanksi pidana sesuai dengan Pasal 39.

- Salah satu contoh manfaat memiliki NPWP akan membuat Wajib Pajak terhindar dari kenaikan tarif sebesar 20% untuk pemotongan PPh Pasal 21. Hal ini sesuai dengan Pasal 21 Ayat (5) Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan, bahwa besarnya tarif yang diterapkan terhadap Wajib Pajak yang tidak memiliki NPWP lebih tinggi yaitu sebesar 20% daripada tarif yang diterapkan terhadap Wajib Pajak yang memiliki NPWP. Sedangkan untuk PPh Pasal 22 , PPh Pasal 23 , kenaikan tarif yang berlaku bagi yang tidak memiliki NPWP adalah 100%.

Contoh Jenis NPWP

| NPWP Pribadi | NPWP Badan |

| Setiap orang yang berpenghasilan di Indonesia. | Setiap badan usaha atau perusahaan yang berpenghasilan di Indonesia. |

Kewajiban Pajak bagi Pemilik NPWP

Semua Wajib Pajak yang telah memiliki NPWP akan dikenai kewajiban bayar pajak dan lapor Surat Pemberitahuan Pajak (SPT), tergantung kondisi dan jenis usahanya.

Apabila diurutkan, penjelasannya seperti di bawah ini:

a. Kewajiban PPh Final Pasal 4 Ayat 2

Sejak awal terdaftar NPWP, setiap Wajib Pajak Orang Pribadi diwajibkan untuk menghitung dan membayarkan PPh Final Pasal 4 Ayat 2 sebesar 1% dari omset atau pendapatan.

Caranya cukup mudah, Wajib Pajak hanya perlu menghitung total pendapatan dalam satu bulan, kemudian dikalikan 1%.

Nilai inilah yang harus dibayarkan ke kantor pos atau bank penerima pembayaran pajak.

Pembayaran PPh final ini memungkinkan setiap Wajib Pajak membayar pajak dalam jumlah yang berbeda setiap bulannya, tergantung besarnya pendapatan pada bulan tersebut.

b. Penyampaian SPT Tahunan PPh Orang Pribadi

SPT untuk Wajib Pajak Orang Pribadi wajib disampaikan sebelum tanggal 31 Maret setiap tahunnya.

Sebaiknya pelaporan dilakukan di bulan Januari atau Februari untuk menghindari sanksi akibat terlambat lapor.

Diharapkan setiap Wajib Pajak tidak saja tepat waktu dalam menyampaikan SPT-nya, namun juga bijak untuk memilih di awal waktu yaitu bulan Januari atau Februari.

Sehingga apabila ternyata belum lengkap atau belum tepat, SPT bisa dilengkapi atau dibetulkan tanpa panik diburu oleh waktu.

c. Penyampaian SPT Masa PPh Pasal 25

Kewajiban pelaporan SPT Masa PPh Pasal 25 ini dikenakan kepada Wajib Pajak yang dikecualikan dari kewajiban pembayaran PPh Final Pasal 4 Ayat 2 sebesar 1%.

Wajib Pajak yang dikecualikan tersebut diantaranya adalah mereka yang memiliki pekerjaan bebas atau profesi tertentu seperti notaris, dokter, artis, pengacara, arsitek, seniman dan lain sebagainya.

Wajib Pajak yang dikecualikan ini wajib membayar PPh Pasal 25 sesuai dengan hasil perhitungan SPT Tahunan sebelumnya, di mana jumlah setiap bulannya sama.

d. Kewajiban Penyampaian SPT Masa Lainnya

Setiap jenis usaha memiliki kewajiban yang berbeda dalam hal pelaporan SPT Masa dan pembayaran pajak

Untuk usaha tertentu, ada kalanya juga harus melaporkan beberapa SPT seperti SPT Masa PPh Pasal 21 ( untuk melaporkan penghasilan karyawannya ), SPT Masa PPh Final Pasal 4 Ayat 2 selain poin A di atas ( misalnya terjadi transaksi sewa tanah atau bangunan ).

Selain itu, SPT Masa PPh Pasal 23 (misalnya apabila terdapat transaksi macam-macam jasa dan sewa harta selain sewa tanah atau bangunan.

Atau SPT Masa PPN ( hanya diperuntukkan bagi Wajib Pajak Orang Pribadi yang berstatus atau terdaftar sebagai Pengusaha Kena Pajak/PKP ).

Baca juga: Sebelum Memulai Usaha Rental Mobil, Ketahui Dulu Besaran PPh dan PPN Sewa Kendaraan

Seberapa Penting Kartu NPWP?

Tapi, kenapa sih perlu memiliki NPWP? Beberapa hal berikut urgensinya:

Bagi Perpajakan

Bagi dunia pajak, Nomor Pokok Wajib Pajak dapat membantu proses restitusi atau kelebihan pembayaran pajak.

Tanpa NPWP, pengajuan restitusi akan ditolak oleh petugas.

Selain itu, NPWP berfungsi juga sebagai pengurangan beban pembayaran pajak secara legal.

NPWP membuat wajib pajak penghasilan menjadi ringan.

Beban pajak penghasilan bagi yang tidak mempunyai NPWP hingga 20 persen lebih tinggi.

Diluar Perpajakan

NPWP adalah salah satu persyaratan administrasi bank, terlebih jika akan mengajukan kredit ke bank.

Nomor Pokok Wajib Pajak juga menjadi salah satu persyaratan jika ingin membuka nomor rekening atau mencetak rekening koran.

Kemudian, dalam mengajukan dan membuat SIUP.

NPWP Pribadi dan NPWP Perusahaan atau Badan diperlukan demi mengetahui jumlah pendapatan yang dimiliki saat ini maupun kemudian hari.

Aturan pajak juga tergantung dari jumlah penghasilan perusahaan.

Siapa Saja yang Perlu Memiliki NPWP?

-

- Perorangan Pribadi: yang dapat memilih dan mendaftarkan diri agar memeroleh NPWP Pribadi.

- Wanita yang Sudah Menikah: Wanita yang berkehidupan terpisah berdasarkan putusan hakim, terdapat kehendak secara tertulis dari perjanjian pemisahan penghasilan serta harta. Juga memilih dalam mengurus pajak terpisah dari suami walau tidak ada perjanjian.

- Badan atau Perusahaan: yang berorientasi pada profit, berkewajiban dalam hal pembayaran, pemotongan, pemungutan pajak.

- Badan atau Perusahaan: yang tidak berorientasi pada profit, berkewajiban dalam hal pemotongan dan pemungutan pajak.

- Bendahara: yang ditunjuk dalam hal pemotongan dan pemungutan pajak.

Contoh Syarat Membuat Kartu NPWP

Apa saja persyaratan yang diperlukan dalam membuat NPWP Pribadi, NPWP Perusahaan maupun bendaharawan?

1. Pribadi

- Fotokopi e-KTP untuk WNI.

- Fotokopi paspor, Kartu Izin Tinggal Terbatas (KITAS), atau Kartu Izin Tinggal Tetap (KITAP) untuk WNA.

- Surat keterangan bekerja.

2. Wanita yang Sudah Menikah

- Fotokopi Nomor Pokok Wajib Pajak suami.

- Fotokopi e- KTP pribadi.

- Fotokopi KK.

- Fotokopi Surat Keterangan Kerja dari perusahaan.

- Fotokopi surat perjanjian pemisahan penghasilan dan harta yang menyatakan bahwa kedua belah pihak menghendaki pemisahan pelaksanaan hak dan kewajiban antara suami dan istri.

3. Perusahaan Berorientasi Profit

- Fotokopi akta pendirian atau dokumen pendirian dan perubahan bagi Wajib Pajak badan dalam negeri, atau surat keterangan penunjukan dari kantor pusat bagi bentuk usaha tetap.

- Fotokopi Kartu Nomor Pokok Wajib Pajak salah satu pengurus, atau fotokopi paspor dan surat keterangan tempat tinggal dari Pejabat Pemerintah Daerah sekurang-kurangnya Lurah atau Kepala Desa dalam hal penanggung jawab adalah Warga Negara Asing; dan

- Fotokopi dokumen izin usaha dan/atau kegiatan yang diterbitkan oleh instansi yang berwenang atau surat keterangan tempat kegiatan usaha dari Pejabat Pemerintah Daerah sekurang-kurangnya Lurah atau Kepala Desa atau lembar tagihan listrik dari Perusahaan Listrik/bukti pembayaran listrik.

Note: Berikut Syarat Pendaftaran NPWP Badan Usaha dan Dokumennya

4. Perusahaan Berorientasi Non Profit

- Fotokopi e-KTP salah satu pengurus badan atau organisasi.

- Surat keterangan domisili dari pengurus Rukun Tetangga (RT)/Rukun Warga (RW)

5. Perusahaan Joint Operation

- Fotokopi Perjanjian Kerjasama/Akte Pendirian sebagai bentuk kerja sama operasi (Joint Operation)

- Fotokopi Kartu Nomor Pokok Wajib Pajak masing-masing anggota bentuk kerja sama operasi (Joint Operation) yang diwajibkan untuk memiliki Nomor Pokok Wajib Pajak

- Fotokopi Kartu Nomor Pokok Wajib Pajak orang pribadi salah satu pengurus perusahaan anggota bentuk kerja sama operasi (Joint Operation), atau fotokopi paspor dan surat keterangan tempat tinggal dari Pejabat Pemerintah Daerah sekurang-kurangnya Lurah atau Kepala Desa dalam hal penanggung jawab adalah Warga Negara Asing; dan

- Fotokopi dokumen izin usaha dan/atau kegiatan yang diterbitkan oleh instansi yang berwenang atau surat keterangan tempat kegiatan usaha dari Pejabat Pemerintah Daerah sekurang-kurangnya Lurah atau Kepala Desa.

6. Bendaharawan

- Fotokopi surat penunjukan sebagai Bendahara

- Fotokopi Kartu Tanda Penduduk.

2 Cara Mendapatkan Kartu NPWP secara Online dan Offline

Berikut penjelasannya.

1. Offline

Datang ke Kantor Pelayanan Pajak (KPP)

- Mendatangi KPP terdekat dari domisili beserta bekas persyaratan.

- Semua dokumen difotokopi beserta formulir pendaftaran Wajib Pajak dari petugas KPP.

- Melengkapi formulir Wajib pajak dan ditandatangani.

- Jika alamat domisili berbeda dengan KTP, persiapkan Surat Keterangan Tempat Tinggal dari kelurahan setempat.

- Serahkan berkas ke petugas pendaftaran.

- Dapatkan tanda terima pendaftaran Wajib Pajak untuk mendapat kartu NPWP.

Melalui Jasa Pos atau Ekspedisi

- Jika KPP jauh dari tempat tinggal, datangi kantor pos atau jasa ekspedisi terdekat.

- Isi formulir pendaftaran beserta dokumen persyaratan.

- Kirim dokumen lengkap tersebut.

2. Online

- Mengunjungi https://ereg.pajak.go.id/ daftar agar langsung mengakses halaman pendaftaran Nomor Pokok Wajib Pajak online di situs Dirjen Pajak.

- Buat akun dengan “daftar”.

- Mengisi data seperti nama, email, password.

- Mengaktivasi akun dengan membuka email dari Dirjen Pajak. Lalu mengikuti petunjuk dari email tersebut.

- Mengisi formulir pendaftaran. Setelah aktivasi, login ke e-Registration dengan menginput email & password atau mengklik inbox di email dalam aktivasi kedua dari Dirjen Pajak.

- Isi data dengan benar di halaman Registrasi Data WP untuk buat NPWP online. Bila sudah benar, akan muncul Surat Keterangan Terdaftar Sementara.

- Kirim formulir pendaftaran ke Kantor Pelayanan Pajak tempat Wajib Pajak terdaftar.

- Cetak formulir registrasi Wajib Pajak dan Surat Keterangan Terdaftar Sementara.

- Menandatangani formulir dan melengkapi dokumen.

- Mengirim dokumen ke KPP atau Pos Tercatat. Paling lambat 14 hari setelah formulir terkirim secara elektronik atau memindai (scan) dokumen dan unggah melalui aplikasi e-Registration tadi.

- Cek status dan menunggu pengiriman kartu NPWP.

Note: Berapa lama waktu yang dibutuhkan? Satu hari kerja dan tidak dipungut biaya. Kartu NPWP akan dikirim ke alamat melalui pos. Baca cara membuatnya dengan lebih lengkap Tutorial Lengkap Daftar Nomor Pokok Wajib Pajak Elektronik via Online dan Offline

Arti Kode Dan Contoh Kartu NPWP

Nomor Pokok Wajib Pajak terdiri dari 15 digit nomor. Berikut adalah contoh struktur dari NPWP X X . YYY . YYY . Z – X X X . X X X. Penjelasan arti kode NPWP tersebut adalah sebagai berikut:

- Dua digit yang pertama merupakan identitas Wajib Pajak, yaitu 01 sampai dengan 03 adalah Wajib Pajak Badan. Kemudian, angka 04 dan 06 adalah Wajib Pajak Pengusaha, 05 adalah Wajib Pajak Karyawan. Sedangkan 07, 08, 09 adalah Wajib Pajak Orang Pribadi.

- Enam digit selanjutnya merupakan nomor registrasi atau nomor urut yang diberikan oleh Kantor Pusat DJP kepada KPP.

- Satu digit selanjutnya diberikan untuk KPP sebagai alat pengaman agar tidak terjadi pemalsuan dan kesalahan Nomor Pokok Wajib Pajak.

- Dan tiga digit selanjutnya merupakan kode KPP terdaftar. Kode ini dulunya dapat berubah jika Wajib Pajak mengajukan pindah Nomor Pokok Wajib Pajak, namun sejak berlakunya NPWP Tetap, maka kode ini akan selalu sama atau tidak berubah.

- Selanjutnya, tiga digit terakhir adalah status Wajib Pajak (Tunggal, Pusat atau Cabang). 000 untuk status Wajib Pajak Tunggal/Pusat, sedangkan 001, 002, dst untuk status Wajib Pajak Cabang.

5 Hal Penting Seputar Kartu NPWP yang Harus Anda Ketahui

Nomor Pokok Wajib Pajak (NPWP) merupakan nomor yang berfungsi sebagai sarana administrasi perpajakan bagi wajib pajak.

NPWP dipergunakan wajib pajak sebagai tanda pengenal diri dalam melaksanakan hak dan kewajiban perpajakan yang berlaku sesuai peraturan perpajakan.

Nomor penting ini menjadi identitas yang melekat bagi wajib pajak, sehingga kepemilikan dan penggunaan atas nomor ini harus dilaksanakan sesuai dengan peraturan perpajakan yang berlaku.

Sebagai seorang wajib pajak, alangkah baiknya Anda dapat memahami hak dan kewajiban perpajakan.

Hal ini perlu dilakukan agar kepemilikan dan penggunaan NPWP dapat berjalan sesuai dengan ketentuan perpajakan.

Penggunaan Nomor Pokok Wajib Pajak yang sesuai dengan harapan dan ketentuan Direktorat Jenderal Pajak, maka kepatuhan sukarela wajib pajak akan terwujud sehingga penerimaan pajak menjadi maksimal.

Artikel ini akan membahas hal-hal penting mengenai NPWP yang harus Anda ketahui.

Note: Cara Membuat dan Contoh SPT Tahunan Badan yang Sudah diisi PDF

Tujuan Penggunaan NPWP

Nomor Pokok Wajib Pajak (NPWP) dipergunakan oleh wajib pajak sebagai sarana dalam mengurus administrasi perpajakan.

Selain itu, nomor penting ini juga dipergunakan sebagai tanda pengenal diri atau identitas wajib pajak dalam melaksanakan segala hak dan kewajiban perpajakan.

Seorang pemilik Nomor Pokok Wajib Pajak sekaligus wajib pajak memiliki kewajiban melaporkan surat pemberitahuan (SPT).

Pelaporan SPT terbagi atas dua jenis, yaitu SPT Masa dan SPT Tahunan. Baik itu laporan SPT perorangan ataupun lapor SPT badan.

Apabila wajib pajak tidak menyampaikan SPT sesuai dengan batas waktu yang telah ditentukan, maka akan dikenakan sanksi sesuai dengan pasal 7 UU PPh.

Wajibnya Memiliki Nomor Pokok Wajib Pajak

Berdasarkan peraturan yang ada, sebenarnya tidak seluruh masyarakat Indonesia memiliki kewajiban untuk mendaftarkan diri sebagai wajib pajak sekaligus untuk memiliki Nomor Pokok Wajib Pajak kepada kantor Direktorat Jenderal Pajak.

Untuk dapat mendaftarkan diri sebagai wajib pajak dan memiliki NPWP wajib pajak harus telah memenuhi persyaratan subjektif dan objektif yang ditentukan.

Persyaratan subjektif merupakan persyaratan yang telah sesuai dengan ketentuan mengenai subjek pajak yang tertuang dalam Undang-Undang Pajak Penghasilan (UU PPh).

Menurut UU Nomor 36 Tahun 2008, cek pajak adalah orang pribadi warisan yang belum terbagi sebagai satu kesatuan untuk menggantikan yang berhak, badan, dan Bentuk Usaha Tetap (BUT).

Persyaratan objektif merupakan persyaratan bagi subjek pajak yang menerima atau memperoleh penghasilan dan diwajibkan untuk melakukan pemotongan atau pemungutan sesuai dengan ketentuan Undang-Undang Pajak Penghasilan.

Berdasarkan pasal 4 UU Nomor 36 tahun 2008 pengertian objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diperoleh atau diterima oleh wajib pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, di mana penghasilan tersebut dapat dipakai untuk konsumsi atau untuk menambah kekayaan wajib pajak bersangkutan dengan nama dan dalam bentuk apapun.

Sanksi Penyalahgunaan Nomor Pokok Wajib Pajak

Berdasarkan peraturan di dalam Pasal 39 UU No 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP) telah disebutkan bahwa setiap orang yang dengan sengaja melakukan penyalahgunaan atau menggunakan tanpa hak Nomor Pokok Wajib Pajak akan dikenakan sanksi pidana sesuai dengan ketentuan perpajakan.

Apabila tindakan wajib pajak menimbulkan kerugian terhadap pendapatan negara, sanksinya adalah pidana penjara paling singkat selama 6 bulan dan paling lama 6 tahun.

Di samping itu, wajib pajak dikenakan denda paling sedikit 2 kali jumlah pajak terutang yang kurang atau tidak dibayar, dan paling banyak 4 kali jumlah pajak terutang yang kurang atau tidak dibayar.

Saat Dihapuskannya NPWP

Direktorat Jenderal Pajak dapat mengambil keputusan Penghapusan Nomor Pokok Wajib Pajak apabila:

- Wajib pajak dan/atau ahli waris wajib pajak mengajukan permohonan penghapusan Nomor Pokok Wajib Pajak. Tindakan ini dapat dilakukan apabila wajib pajak sudah tidak lagi memenuhi persyaratan subjektif dan/atau persyaratan objektif sesuai dengan ketentuan peraturan perundang-undangan perpajakan yang berlaku.

- Wajib Pajak Bentuk Usaha Tetap telah menghentikan kegiatan usahanya di Indonesia.

- Wajib Pajak badan telah dilikuidasi karena penghentian atau penggabungan usaha.

- Oleh Direktorat Jenderal Pajak dianggap perlu untuk menghapuskan Nomor Pokok Wajib Pajak dari wajib pajak bersangkutan yang tidak lagi memenuhi persyaratan subjektif dan persyaratan objektif sesuai dengan ketentuan peraturan perundang-undangan perpajakan yang berlaku.

2 Akibat Tidak Mendaftarkan Diri untuk Memiliki NPWP

Berikut ini adalah akibat apabila Anda tidak mendaftarkan Nomor Pokok Wajib Pajak, padahal telah memenuhi persyaratan subjektif dan objektif.

- Nomor Pokok Wajib Pajak akan diterbitkan secara jabatan kepada wajib pajak. kewajiban perpajakan berlaku dan dimulai sejak saat wajib pajak memenuhi persyaratan subjektif dan objektif paling lama 5 tahun sebelum diterbitkannya Nomor Pokok Wajib Pajak.

- Apabila wajib pajak sengaja tidak melakukan pendaftaran untuk memiliki NPWP, sehingga menimbulkan kerugian pada penerimaan negara maka akan dikenakan sanksi pidana dengan pidana penjara paling singkat enam bulan dan paling lama 6 tahun. Selain itu wajib pajak akan dikenakan denda paling sedikit 2 kali jumlah pajak utang yang kurang atau tidak dibayar dan paling banyak 4 kali jumlah pajak terutang yang kurang atau tidak dibayar.

Contoh Sanksi Pajak Hingga Risiko Tidak Bayar Pajak Bagi Wajib Pajak Yang Sudah Memiliki NPWP

Apa risiko tidak bayar pajak bagi Wajib Pajak yang sudah memiliki NPWP itu?

Setiap Wajib Pajak yang telah memiliki NPWP dan penghasilannya di atas Penghasilan Tidak Kena Pajak ( PTKP ), maka memiliki kewajiban untuk bayar pajak dan lapor pajak.

Wajib Pajak harus melakukan bayar dan lapor pajak secara tepat waktu. Karena jika tidak membayar pajak, maka akan ada risiko berupa sanksi yang harus ditanggung.

Apa saja risiko tidak bayar pajak bagi Wajib Pajak yang sudah memiliki NPWP? Simak uraiannya berikut ini.

Dalam Undang-Undang KUP Pasal 9 Ayat 2a dan 2b, telah mengatur sanksi pajak bagi pemilik NPWP yang memiliki penghasilan di atas PTKP.

Pasal tersebut menyebutkan bahwa Wajib Pajak yang membayar pajaknya setelah jatuh tempo akan dikenakan denda sebesar 2% per bulan.

Denda tersebut akan dihitung sejak tanggal jatuh tempo hingga tanggal pembayaran dilakukan.

Selanjutnya, pada Pasal 2b dijelaskan bahwa Wajib Pajak yang membayar pajak setelah jatuh tempo penyampaian SPT Tahunan, maka akan dikenakan denda sebesar 2% per bulan.

Perhitungan denda tersebut dimulai sejak berakhirnya batas waktu penyampaian SPT sampai dengan tanggal pembayaran.

Selain sanksi denda yang telah disebutkan di atas, terdapat pula sanksi pidana apabila Wajib Pajak tidak menyetorkan pajaknya.

Sanksi pidana inilah yang merupakan sanksi terberat dalam hukum perpajakan di Indonesia.

Biasanya, sanksi pidana akan dikenakan jika Wajib Pajak melakukan pelanggaran berat.

Pelanggaran berat yang dimaksud adalah yang mengakibatkan kerugian pada pendapatan negara dan telah dilakukan lebih dari sekali.

Dalam Undang-Undang KUP, sanksi pidana pajak adalah pidana penjara paling sedikit selama 6 bulan dan paling lama selama 6 tahun.

Serta denda paling sedikit sebanyak 2 kali pajak terutang dan paling banyak 4 kali pajak terutang yang tidak dibayarkan atau kurang dibayar.

Melakukan bayar pajak dan lapor pajak merupakan kewajiban seluruh warga negara, terkecuali bagi mereka yang dibebaskan oleh peraturan perundang-undangan.

Karena sifatnya yang memaksa, maka negara menetapkan sanksi bagi Wajib Pajak yang tidak melakukan pembayaran pajak.

Hal ini bertujuan agar Wajib Pajak semakin patuh untuk melakukan kewajiban perpajakannya.

Nah, pengertian serta bagaimana cara mendapat kartu serta contoh NPWP telah dibahas diatas. Semoga bisa bermanfaat untuk anda!