Dalam dunia bisnis, banyak perusahaan asing yang beroperasi di Indonesia melalui berbagai bentuk usaha. Agar aktivitas bisnis mereka tetap sesuai dengan regulasi yang berlaku, pemerintah Indonesia menetapkan aturan mengenai Bentuk Usaha Tetap (BUT).

BUT merupakan bentuk usaha dari subjek pajak luar negeri yang perlakuan perpajakannya dipersamakan dengan subjek pajak badan sesuai dengan aturan di Indonesia. Mekari Klikpajak akan membahas pengertian, jenis, kewajiban perpajakan, serta contoh dari BUT agar lebih mudah dipahami.

Pengertian Bentuk Usaha Tetap (BUT)

Bentuk Usaha Tetap (BUT) adalah suatu bentuk usaha yang dimiliki oleh subjek pajak luar negeri (non-resident taxpayer), baik individu maupun badan usaha, yang menjalankan kegiatan bisnis di Indonesia.

BUT bisa berupa cabang perusahaan, kantor perwakilan, pabrik, atau jenis usaha lainnya yang bersifat tetap di Indonesia.

BUT diatur dalam Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan (PPh) dan diperjelas dalam Peraturan Menteri Keuangan (PMK) No. 35/2019, yang memberikan kepastian hukum bagi subjek pajak luar negeri yang menjalankan usaha di Indonesia.

Mengapa Ketentuan Perpajakan BUT Diperlukan?

Peraturan terkait perpajakan BUT dibuat untuk memastikan bahwa wajib pajak luar negeri yang memperoleh penghasilan di Indonesia tetap membayar pajak.

Hal ini juga mencegah penghindaran pajak dan memastikan keadilan bagi pelaku usaha dalam negeri maupun luar negeri.

Jenis Wajib Pajak BUT

Berdasarkan PMK No. 35/2019, ada dua jenis wajib pajak yang dikategorikan sebagai BUT:

1. Orang Pribadi Asing

- Warga asing yang tidak bertempat tinggal di Indonesia tetapi menjalankan usaha di sini.

- Orang pribadi yang tinggal di Indonesia lebih dari 183 hari dalam 12 bulan untuk menjalankan bisnis.

2. Badan Usaha Asing

- Perusahaan yang tidak didirikan atau berkedudukan di Indonesia tetapi menjalankan usaha di dalam negeri.

Ketentuan Pajak Berganda (P3B)

Menurut UU PPh No. 36/2008, suatu perusahaan asing dianggap sebagai BUT jika menjalankan usaha di Indonesia selama lebih dari 183 hari dalam satu tahun, kecuali jika ada perjanjian pajak (tax treaty) antara Indonesia dan negara asal perusahaan tersebut.

Jika terdapat tax treaty (P3B) antara Indonesia dan negara asal perusahaan, maka batasan waktu sebagai BUT akan mengikuti ketentuan dalam perjanjian tersebut.

Jadi, apabila negara asal perusahaan memiliki perjanjian pajak (tax treaty) dengan Indonesia, maka ketentuan pajak untuk BUT mengikuti perjanjian tersebut. Apabila tidak ada tax treaty, maka batasan waktu 183 hari dalam setahun tetap berlaku untuk menentukan status BUT.

Peraturan tentang Persetujuan Penghindaran Pajak Berganda (P3B) diatur lebih lanjut dalam Peraturan Direktur Jenderal Pajak Nomor PER-10/PJ/2017, yang menjelaskan prosedur penerapan perjanjian ini.

Selain itu, berdasarkan Pasal 6 PMK 53/2019, bentuk usaha yang hanya melakukan kegiatan persiapan atau penunjang (preparatory atau auxiliary) tidak dikenakan pajak BUT. Dengan kata lain, usaha yang hanya bersifat pendukung tanpa aktivitas utama bisnis dikecualikan dari pengenaan pajak BUT.

Jika ada Bentuk Usaha Tetap (BUT), maka ada juga kategori Non-BUT, yaitu entitas usaha asing yang tidak memenuhi syarat sebagai BUT tetapi tetap memiliki penghasilan di Indonesia.

Baca Juga: Pajak Perusahaan Asing dan Ketentuannya di IndonesiaPerbedaan Pajak BUT dan Wajib Pajak Dalam Negeri

Apa itu Non-BUT?

Non-BUT atau Non-Resident mengacu pada individu atau badan usaha asing yang tidak memiliki kehadiran tetap di Indonesia tetapi tetap mendapatkan penghasilan dari dalam negeri. Contohnya:

- Perusahaan asing yang hanya menyimpan data di Indonesia.

- Orang asing atau badan asing yang hanya memiliki akses terbatas untuk menjalankan bisnis di Indonesia.

Kriteria Bentuk Usaha Tetap

Menurut Pasal 2 ayat 5 UU PPh, untuk dikategorikan sebagai BUT, usaha harus memenuhi tiga kriteria berikut:

- Memiliki tempat usaha di Indonesia.

- Tempat usaha bersifat permanen.

- Tempat usaha digunakan oleh subjek pajak luar negeri untuk menjalankan bisnis.

Jenis Bentuk Usaha Tetap

Jenis bentuk usaha tetap ditetapkan dalam UU PPh No. 36/2008. Apa saja jenisnya, selengkapnya Anda dapat membaca artikel: Contoh BUT dan Cakupan Penghasilannya.

Baca Juga: Wajib Pajak Badan dan Kewajiban PKP BadanBiaya yang Dapat Dikurangkan dari Penghasilan Kena Pajak BUT

BUT dapat mengurangi penghasilan kena pajak dengan beberapa jenis biaya yang sesuai dengan aturan perpajakan, antara lain:

1. Biaya Operasional yang Berkaitan dengan Usaha, seperti:

- Pembelian bahan baku

- Gaji, upah, honorarium, bonus, dan tunjangan dalam bentuk uang

- Biaya bunga pinjaman, sewa, dan royalti

- Biaya perjalanan dinas

- Pengolahan limbah

- Premi asuransi

- Biaya promosi dan penjualan sesuai peraturan

- Biaya administrasi

- Pajak yang bukan pajak penghasilan

2. Biaya Penyusutan dan Amortisasi

- Penyusutan aset berwujud dan amortisasi hak atau biaya yang memiliki manfaat lebih dari satu tahun.

3. Iuran Dana Pensiun

- Iuran yang dibayarkan ke dana pensiun yang telah disetujui oleh Menteri Keuangan.

4. Kerugian dari Penjualan atau Pengalihan Aset

- Kerugian akibat penjualan atau pengalihan aset yang digunakan dalam usaha.

5. Kerugian Selisih Kurs Mata Uang Asing

- Kerugian akibat perubahan nilai tukar mata uang asing.

6. Biaya Penelitian dan Pengembangan

- Biaya riset dan pengembangan yang dilakukan di Indonesia.

7. Biaya Pendidikan dan Pelatihan

- Biaya untuk beasiswa, magang, dan pelatihan karyawan.

8. Piutang yang Tidak Bisa Ditagih, dengan syarat:

- Sudah dicatat sebagai biaya dalam laporan keuangan

- Wajib pajak menyerahkan daftar piutang tidak tertagih ke DJP

- Telah dilakukan upaya hukum seperti pengajuan ke Pengadilan Negeri atau instansi terkait

- Terdapat perjanjian tertulis antara kreditur dan debitur

- Piutang yang tidak tertagih diumumkan dalam publikasi umum

9. Sumbangan yang Dapat Dikurangkan, meliputi:

- Sumbangan untuk penanggulangan bencana nasional (diatur dalam PP)

- Sumbangan untuk penelitian dan pengembangan di Indonesia (diatur dalam PP)

- Biaya pembangunan infrastruktur sosial (diatur dalam PP)

- Sumbangan untuk fasilitas pendidikan (diatur dalam PP)

- Sumbangan untuk pembinaan olahraga (diatur dalam PP)

Baca Juga: Kredit Pajak: Aturan Kelebihan dan Kekurangan Pajak TerutangBagaimana jika BUT Mengalami Kerugian?

Jika BUT mengalami kerugian setelah pengurangan biaya-biaya yang diperbolehkan, maka kerugian tersebut dapat dikompensasikan dengan penghasilan di tahun-tahun berikutnya.

Menurut UU 36/2008, kompensasi kerugian dapat dilakukan berturut-turut hingga 5 tahun pajak berikutnya.

Jika BUT mengalami kerugian, kerugian tersebut dapat dikompensasikan dengan penghasilan pada tahun berikutnya hingga 5 tahun berturut-turut.

Tarif Pajak BUT

Besarnya pajak yang dikenakan pada BUT dihitung dari penghasilan bruto dikurangi biaya operasional. Adapun tarif pajak yang berlaku:

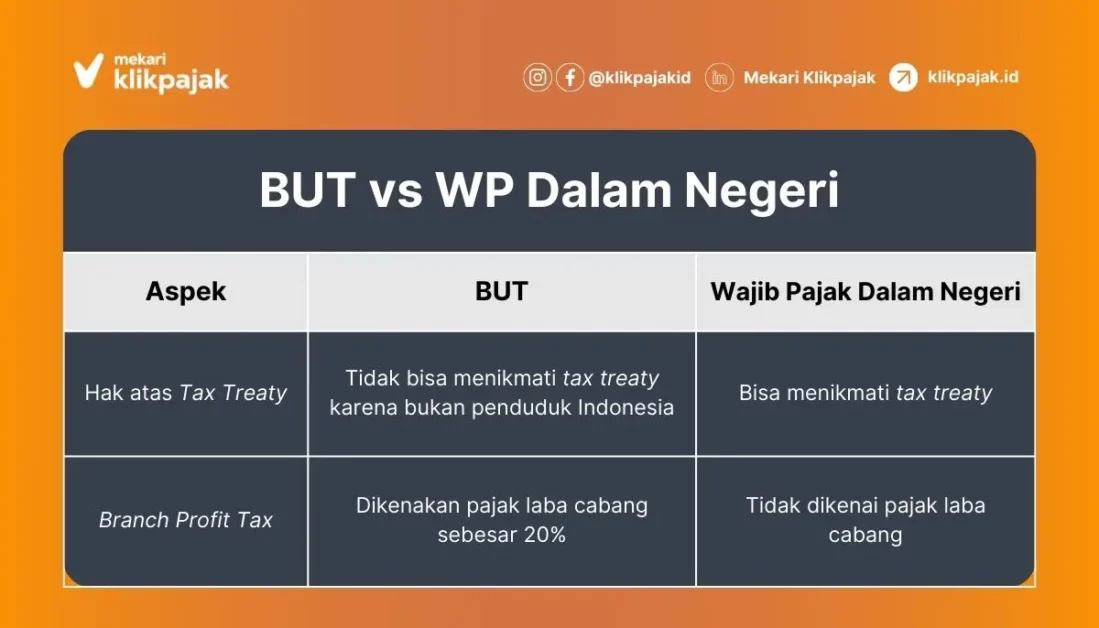

- PPh Badan: 22% (mengacu pada UU HPP No. 7 Tahun 2021)

- Branch Profit Tax: 20% dari laba setelah pajak

Contoh Perhitungan Pajak BT

Berikut ini contoh perhitungan pajak penghasilan BUT:

Sebuah perusahaan asing memiliki Bentuk Usaha Tetap (BUT) di Indonesia dengan penghasilan bruto sebesar Rp50.000.000.000 dalam satu tahun. Setelah dikurangi dengan biaya operasional sebesar Rp20.000.000.000, diperoleh penghasilan kena pajak sebesar Rp30.000.000.000.

Perhitungan Pajak:

- PPh Badan (22%): 22% × Rp30.000.000.000 = Rp6.600.000.000

- Penghasilan Setelah Pajak: Rp30.000.000.000 – Rp6.600.000.000 = Rp23.400.000.000

- Branch Profit Tax (20%): 20% × Rp23.400.000.000 = Rp4.680.000.000

Total Pajak yang Harus Dibayar oleh BUT:

- PPh Badan + Branch Profit Tax = Rp6.600.000.000 + Rp4.680.000.000 = Rp11.280.000.000

Jika penghasilan setelah pajak sebesar Rp23.400.000.000 ditanamkan kembali di Indonesia, maka pajak laba cabang (Branch Profit Tax) sebesar Rp4.680.000.000 tidak akan dikenakan sesuai dengan Pasal 26 Ayat 4 UU PPh 36/2008.

Kesimpulan

Bentuk Usaha Tetap (BUT) adalah entitas bisnis milik subjek pajak luar negeri yang menjalankan usaha di Indonesia. Pemerintah menetapkan aturan perpajakan bagi BUT untuk memastikan kepatuhan dan mencegah penghindaran pajak. Jika terdapat perjanjian pajak (tax treaty) antara Indonesia dan negara asal perusahaan, maka ketentuan pajak mengikuti perjanjian tersebut.

BUT mencakup berbagai bentuk usaha, seperti cabang perusahaan, kantor perwakilan, pabrik, serta agen atau peralatan otomatis dalam transaksi elektronik. Penghasilan yang diperoleh BUT dikenakan pajak berdasarkan Attribution Rule, Force of Attraction, dan Effectively Connected, sesuai dengan ketentuan yang berlaku.

Untuk mengurangi penghasilan kena pajak, BUT dapat membebankan biaya operasional, penyusutan aset, iuran dana pensiun, serta sumbangan tertentu yang diperbolehkan. Jika mengalami kerugian, BUT dapat mengkompensasikan kerugian tersebut hingga lima tahun ke depan.

Tarif pajak BUT terdiri dari PPh Badan sebesar 22% dan Branch Profit Tax sebesar 20% dari laba setelah pajak. Namun, jika penghasilan setelah pajak ditanamkan kembali di Indonesia, pajak laba cabang tidak akan dikenakan. Dengan memahami dan mematuhi ketentuan ini, perusahaan asing dapat menjalankan bisnisnya dengan lebih efektif dan sesuai regulasi.

Sebagai wajib pajak BUT yang memiliki kewajiban perpajakan di Indonesia, agar lebih mudah mengelola administrasi pajak, Anda dapat menggunakan aplikasi pajak online Mekari Klikpajak yang terintegrasi dengan software akuntansi online Mekari Jurnal. Sehingga proses pengelolaan pajak maupun laporan keuangan lebih cepat dan efisien.

Referensi

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 36 Tahun 2008 tentang Perubahan Keempat atas UU No. 7 Tahun 1983 tentang Pajak Penghasilan”

Database Peraturan JDIH BPK. “Peraturan Menteri Keuangan (PMK) No. 35/PMK.03/2019 tentang Penentuan Bentuk Usaha Tetap”

Pajak.go.id. “Peraturan Direktur Jenderal Pajak No. PER-10/PJ/2017 tentang Tata Cara Penerapan Persetujuan Penghindaran Pajak Berganda”

Database Peraturan JDIH BPK. “UU No. 10 Tahun 1994 tentang Perubahan atas UU No. 7 Tahun 1983 tentang PPh sebagaimana telah diubah dengan UU No. 7 Tahun 1991”

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan”