Apakah Sobat Klikpajak berporfesi sebagai pengusaha? Apapun profesinya, sebagai wajib pajak tentunya harus memenuhi kewajiban perpajakannya dengan baik dan mengetahui rumus PPh, juga cara menghitung PPh pengusaha.

Mekari Klikpajak akan mengulas cara menghitung pajak penghasilan pengusaha dengan ilustrasi perhitungan pajak penghasilan yang mudah dipahami buat Sobat Klikpajak.

Sebelum lanjut pada perhitungan pajak penghasilan pengusaha, Mekari Klikpajak akan sedikit mengulas penjelasan umum tentang apa itu Pajak Penghasilan (PPh) pengusaha dan jenis pajak penghasilan yang sesuai ketentuan perundang-undangan perpajakan sebagai objek pajak penghasilan.

Apa itu PPh Pengusaha?

Pajak penghasilan tidak hanya dikenakan bagi wajib pajak pribadi yang statusnya sebagai karyawan, di mana gaji dipotong oleh perusahaan tiap bulannya yang biasanya disebut PPh Pasal 21.

Namun PPh ini juga dikenakan buat wajib pajak pribadi yang penghasilannya bersumber dari kegiatan usahanya.

Jadi pajak penghasilan (PPh) pengusaha adalah pajak yang dikenakan pada Wajib Pajak Orang Pribadi yang menjalankan kegiatan usaha atau sebagai pengusaha atas penghasilannya, baik dari hasil usaha maupun penghasilan lainnya.

Seperti apa perhitungan pajak penghasilan bagi Wajib Pajak Orang Pribadi (WP-OP) sebagai pengusaha, terus simak penjelasannya dari Klikpajak.id.

Bagaimana perhitungan pajak penghasilan pengusaha yang mudah?

Sebelum masuk pada perhitungan PPh Pribadi pengusaha atau cara menghitung pajak penghasilan pengusaha, ketahui terlebih dahulu pengelompokan sumber penghasilan pengusaha.

Sumber penghasilan sebagai seorang pengusaha dapat dikelompokkan menjadi tiga, yakni penghasilan dari gaji, penghasilan dari laba usaha, dan penghasilan dari kegiatan lainnya.

1. Penghasilan pengusaha dari gaji

Bukan hanya karyawan saja yang biasanya memperoleh penghasilan dari gaji, tapi begitu juga sebagai pengusaha.

Biasanya, pengusaha mendapatkan gaji dari usaha yang dijalankannya.

Pengusaha yang peroleh gaji dari usahanya jika ia menduduki jabatan tertentu, seperti sebagai Direktur atau Komisaris di perusahaannya.

Tapi biasanya ini berlaku pada usaha persekutuan dalam bentuk Perseroan Terbatas (PT).

Sehingga pemilik sekaligus menjabat sebagai “orang penting” di perusahaannya itu akan mendapatkan gaji layaknya seperti karyawan. Bagaimana dengan bentuk usaha perseroan komanditer (CV/Commanditaire Vennootschap)?

Untuk bentuk usaha CV, ketentuannya pengusaha dalam hal ini adalah sebagai salah satu pemilik usaha tapi tidak bisa menjadi karyawan atau menduduki jabatan tertentu dalam perusahaannya dan menerima gaji.

Baca juga: Cara Pilih Tarif Pajak Perusahaan yang Tepat dan Persiapan Lapor SPT Pajak WP Badan PT

2. Penghasilan pengusaha dari laba usaha

Sebagai pemilik usaha, juga akan mendapatkan penghasilan dari laba usaha yang dijalankan.

Bagi pengusaha yang punya usaha dalam bentuk Perseroan Terbatas (PT), penghasilan dari usahanya ini berbentuk dividen.

Pembagian laba dalam bentuk dividen ini merupakan objek pajak. Sebab modal yang disetorkan berupa saham.

Tapi pajak untuk dividen biasanya sudah dipotong langsung oleh perusahaan.

Sehingga sebagai wajib pajak orang pribadi pengusaha, tidak perlu menyetor pajak dividen karena perusahaan sudah memotong dan menyetorkan ke kas negara.

Cari tahu mengenai Ketentuan dan Tarif Pajak Dividen Badan Usaha

Namun bagi pemilik usaha berbentuk CV, penghasilan ini diperoleh dari laba usaha dalam bentuk Prive.

Prive adalah penyetoran modal atau biasanya disebut sebagai investasi di mana penyetoran maupun pengambilan modal oleh anggota CV ini bisa dilakukan setiap saat.

Sesuai Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan, penghasilan dari Prive bukan merupakan objek pajak.

Kenapa Prive bukan objek pajak?

Karena pengenaan pajaknya sudah dihitung dalam pajak usaha. Sehingga Prive tidak termasuk objek pajak untuk menghindari pengenaan pajak ganda.

Baca juga: Ketahui apa saja Benefit Perusahaan Korporasi Menggunakan Klikpajak

3. Penghasilan pengusaha dari kegiatan lainnya

Pengusaha biasanya juga peroleh pendapatan dari penghasilan lainnya.

Penghasilan ini didapat dari kegiatan lain yang dilakukan dan merupakan bukan pekerjaan tetap, dalam hal ini adalah pekerjaan sampingan atau tenaga ahli yang melakukan pekerjaan bebas.

Kegiatan sampingan ini misalnya menjadi agen iklan.

Penghasilan yang diperoleh dari pekerjaan bebas ini akan dikenakan pajak penghasilan yang besarnya dihitung dari penghasilan neto dikalikan tarif pajak.

Dasar Perhitungan PPh Pengusaha

Karena statusnya wajib pajak pribadi yang profesinya sebagai pengusaha, maka mekanisme dan dasar perhitungan PPh atau rumus PPh-nya pun berbeda.

Wajib pajak orang pribadi sebagai pengusaha ini menyetorkan sendiri pajak penghasilannya.

Cara menghitung pajak penghasilan orang pribadi sebagai pengusaha yang diperoleh dari gaji atas usahanya dihitung berdasarkan aturan umum PPh yang berlaku untuk karyawan pada umumnya, yakni:

- PPh dari Gaji = Penghasilan Bruto – PTKP x Tarif Pajak

Sedangkan cara menghitung pajak penghasilan orang pribadi sebagai pengusaha yang diperoleh dari penghasilan lainnya adalah:

- PPh dari Pendapatan Lainnya = Penghasilan Bruto – PTKP x Tarif Pajak

- Penghasilan Neto = Penghasila Bruto x Persentase Norma Penghitungan Penghasilan Neto (NPPN)

Besar PTKP 2021 wajib pajak orang pribadi masih sama seperti dalam Peraturan Menteri Keuangan (PMK) Nomor 101/PMK.010/2016 tentang Penyesuaian PTKP, yakni Rp54.000.000 setahun atau Rp4.500.000 per bulan, dengan rincian sebagai berikut:

- Wajib pajak lajang Rp54.000.000

- Tambahan untuk istri yang penghasilannya digabung dengan suami Rp54.000.000

- Tambahan wajib pajak yang memiliki status kawin Rp4.500.000

- Tambahan untuk setiap anggota keluarga yang jadi tanggungan, maksimal 3 (keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat) Rp4.500.000

Berdasarkan Pasal 17 Ayat 1 UU PPh, perhitungan tarif pajak pribadi menggunakan tarif progresif, dengan ketentuan besar tarif adalah:

- 5% untuk penghasilan sampai dengan Rp50.000.000 per tahun

- 15% untuk penghasilan Rp50.000.000 sampai dengan Rp250.000.000 per tahun

- 25% untuk penghasilan Rp250.000.000 sampai Rp500.000.000 per tahun

- 30% untuk penghasilan di atas Rp500.000.000 per tahun

Terbaru, dalam Undang-Undang Harmonisasi Peraturan Perpajakan (UU HPP), tarif PPh Pribadi dan layer (bracket) pajak penghasilan orang pribadi mengalami perubahan seperti berikut:

- 5% untuk penghasilan hingga Rp60.000.000 per tahun

- 15% untuk penghasilan Rp60.000.000 – Rp250.000.000 per tahun

- 25% untuk penghasilan Rp250.000.000 – Rp500.000.000 per tahun

- 30% untuk penghasilan Rp500.000.000 – Rp5.000.000.000 per tahun

- 35% untuk penghasilan di atas Rp5.000.000.000

Selengkapnya temukan di sini apa saja perubahan regulasi pajak terbaru dalam Poin-Poin Regulasi Pajak dalam UU HPP.

Mekanisme atau Rumus PPh dan Cara Menghitung Pajak Penghasilan (PPh) Pengusaha

Pada dasarnya, mekanisme penghitungan PPh Orang Pribadi (OP) ini dibedakan dari jumlah penghasilan dan penggunaan metode pencatatan atau pembukuan yang dilakukan, di antaranya:

a. Mekanisme PPh OP secara Umum

Rumus PPh atau mekanisme umum ini berlaku bagi WP OP yang menjalankan usaha dan/atau pekerjaan bebas dengan melakukan pembukuan.

Pembukuan di sini adalah proses pencatatan keuangan yang meliputi harta, kewajiban, modal, penghasilan dan biaya, serta jumlah harga perolehan dan penyerahan barang atau jasa, yang ditutup dengan menyusun laporan keuangan berupa neraca, dan laporan laba rugi untuk periode Tahun Pajak tersebut.

Perhitungan pajak bagi orang pribadi yang menyelenggarakan pembukuan ini dilakukan dengan menggunakan mekanisme perhitungan biasa sesuai ketentuan tarif pada UU PPh Pasal 17.

b. Mekanisme PPh Final PP 23/2018

Rumus Pph atau mekanisme perhitungan PPh OP ini berlaku bagi wajib pajak pribadi yang memiliki peredaran bruto tidak lebih dari Rp4,8 miliar dalam setahun.

WP OP ini hanya menyelenggarakan pencatatan saja dalam satu tahun pajak.

Rumus PPh atau perhitungan PPh OP ini tidak menyelenggarakan pembukuan, sehingga akan dikenakan PPh yang bersifat final sesuai tarif dan ketentuan pada PP 23 UMKM Tahun 2018, yakni tarif PPh Final sebesar 0,5% dari omzet bruto.

Baca juga: Selamat! Di UU HPP, UMKM dengan Omzet Segini Bebas Pajak

c. Mekanisme PPh OP secara NPPN

Rumus PPh atau penghitungan PPh OP dengan mekanisme NPPN ini untuk yang tidak menyelenggarakan maupun yang melakukan pembukuan.

Norma penghitungan penghasilan neto ini bisa digunakan oleh wajib pajak dengan peredaran bruto kurang dari Rp4,8 miliar dalam satu tahun (pencatatan atau pembukuan) dan di atas Rp4,8 miliar setahun wajib pembukuan.

Untuk menggunakan mekanisme tarif NPPN pada Lampiran 1 PER-17/PJ/2015 ini, WP OP harus mengajukan pemberitahuan kepada Direktorat Jenderal Pajak (DJP).

Dengan demikian, cara menghitung pajak penghasilan dilakukan dengan terlebih dahulu menetapkan jumlah penghasilan neto berdasarkan ketentuan norma yang ditetapkan pada Peraturan Direktur Jenderal Pajak Nomor PER-17/PJ/2015.

Kemudian PPh-nya dihitung berdasarkan tarif pada UU PPh Pasal 17.

Baca juga: Tax Amnesty Jilid 2 Dibuka, Begini Cara Isi Formulir Amnesti Pajak

1. Contoh Cara Menghitung Pajak Penghasilan Pengusaha Mekanisme Umum

Pak Kelik punya usaha Tekstil. Status menikah dengan 2 tanggungan.

Pada 2020, Pak Kelik memiliki penghasilan bruto dari usahanya yang dicatatkan menggunakan metode pembukuan sebesar Rp5.000.000.000.

Biaya dari usaha tersebut mencapai Rp2.500.000.000.

Dari perusahaan tekstil yang dijalankannya ini, Pak Kelik menjabat sebagai direktur dengan gaji Rp250.000.000 setahun, dan sudah dipotong untuk PPh Pasal 21 sebesar Rp5.389.450 per bulan oleh pemberi kerja dalam hal ini perusahaannya menjadi sebesar Rp136.763.580.

Maka, rumus PPh dan cara menghitung pajak penghasilan atau PPh Terutang untuk tahun 2020 adalah:

| Peredaran Bruto Usaha | Rp5.000.000.000 | |

| Biaya-biaya | Rp2.500.000.000 (-) | |

| Penghasilan Neto dari Usaha | Rp2.500.000.000 | |

| Penghasilan Neto dari Karyawan | Rp 136.763.580 (+) | |

| Total Penghasilan | asumsi tidak ada koreksi fiskal* | Rp2.636.763.580 |

| PTKP (K/2) | Rp 67.500.000 (-) | |

| Penghasilan Kena Pajak | Rp2.569.263.580 | |

| Penghasilan Kena Pajak | pembulatan ke ribuan terdekat* | Rp2.569.263.000 |

| PPh terutang tahun 2020 | ||

| 5% x Rp 50.000.000 | Rp 2.500.000 | |

| 15% x Rp 200.000.000 | Rp 30.000.000 | |

| 25% x Rp 250.000.000 | Rp 62.500.000 | |

| 30% x Rp2.069.263.000 | Rp 620.778.900 | |

| Total PPh Terutang | Rp 715.778.900 | |

| Kredit Pajak PPh 21 | Rp 5.389.450 (-) | |

| PPh 29 (Kurang Bayar) | Rp 710.389.450 | |

2. Contoh Cara Menghitung Pajak Penghasilan Pengusaha Mekanisme PPh Final 23/2018

Pak Kelik punya usaha Restoran dan memilih melakukan pencatatan omzet dalam menjalankan usahanya.

Pada 2021, Pak Kelik peroleh omzet bruto sebesar Rp3.000.000.000.

Selama bulan Januari 2021, Pak Kelik mendapatkan penghasilan dari usaha restorannya Rp250.000.000.

Karena omzet bruto dari usaha restorannya ini tidak mencapai Rp4,8 miliar setahun, maka Pak Kelik menggunakan perhitungan sesuai Peraturan Pemerintah (PP) 23 tahun 2018.

Dengan demikian, rumus PPh dan cara menghitung pajak penghasilan atau PPh Final dari usaha tersebut adalah:

| Penghasilan Bruto | Rp250.000.000 |

| Tarif PP 23 | 0,5% (x) |

| PPh Final | Rp 1.250.000 |

Baca juga: Apa Saja Jasa Lain yang Dipotong PPh 23 dalam PMK 141 Tahun 2015?

3. Contoh Cara Menghitungan Pajak Penghasilan Pengusaha Mekanisme NPPN

Pak Kelik seorang Konsultan di Jakarta, punya istri yang tidak bekerja dan 3 anak.

Pendapatan bruto sebagai jasa konsultan selama 2020 sebesar Rp800.000.000.

Selain itu Pak Kelik juga punya usaha budidaya ikan Lele di Solo dengan omzet bruto Rp500.000.000.

Pak Kelik tidak melakukan pembukuan atas seluruh transaksi yang terjadi, baik yang berkaitan dengan usaha budidaya ikan Lele maupun profesinya sebagai konsultan.

Di sini Pak Kelik mengajukan penggunaan NPPN kepada DJP dalam menentukan penghasilan netonya.

Berikut rumus PPh dan cara menghitung pajak penghasilan Pak Kelik dengan metode NPPM:

| Budidaya Ikan Lele | Konsultan | |

| Penghasilan Bruto | Rp500.000.000 | Rp800.000.000 |

| NPPN | 22% (x) | 55% (x) |

| Penghasilan Neto | Rp 110.000.000 | Rp440.000.000 |

| Total Penghasilan Neto | Rp550.000.000 | |

| PTKP (K/3) | Rp 72.000.000 (-) | |

| Pendapatan Kena Pajak | Rp478.000.000 | |

| PPh terutang tahun 2020: | ||

| 5% x Rp 50.000.000 | Rp 2.500.000 | |

| 15% x Rp 200.000.000 | Rp 30.000.000 | |

| 25% x Rp 228.000.000 | Rp 68.400.000 | |

| Total PPh Terutang | Rp100.900.000 | |

Catatan:

- Angka 22% untuk budidaya ikan lele di daerah

- Angka 55% sebagai konsultan di ibukota provinsi

Dari contoh kasus di atas, Pak Kelik harus melakukan pembayaran dan pelaporan pajak penghasilannya sesuai tata cara dan ketentuan yang berlaku.

Untuk mempermudah proses pembayaran dan pelaporan kewajiban pajaknya, Pak Kelik menggunakan aplikasi pajak online.

Bayar Pajak Online di e-Billing, Setelah Selesai Cara Menghitung Pajak Penghasilan

Sebelum menyetor pajak, harus mendapatkan Kode Billing atau ID Billing terlebih dahulu dari DJP sebagai syarat untuk membayar pajak.

Setelah mendapatkan Kode Billing dari DJP, selanjutnya membayar/menyetor pajak melalui ATM, internet banking atau teller bank/pos persepsi.

Melalui e-Billing Klikpajak, Sobat Klikpajak dapat mengetahui cara membuat Kode Billing untuk semua jenis Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) dengan mudah dan gratis.

Semua riwayat ID Billing dan SSP akan tersimpan dengan aman sesuai jenis dan Masa Pajak yang diinginkan.

Begitu juga Nomor Transaksi Penerimaan Negara (NTPN) akan disimpan dengan rapi dan aman pada fitur Arsip Pajak di Klikpajak.

Sistem e-Billing akan membimbing Sobat Klikpajak mengisi Surat Setoran Pajak (SSP) elektronik dengan benar sesuai transaksi.

“Klikpajak.id akan menerbitkan ID Billing Sobat Klikpajak resmi dari DJP dan Sobat Klikpajak dapat langsung membayar Pajak tanpa keluar dari platform. Karena e-Billing Klikpajak terintegrasi dengan bank persepsi yang ditunjuk DJP untuk menerima pembayaran/setoran pajak.”

Setelah pembayaran pajak selesai, Sobat Klikpajak akan langsung menerima Bukti Penerimaan Negara (BPN) resmi dari Direktorat Jenderal Pajak (DJP).

Temukan di sini langkah-langkah Cara Membuat Kode Billing dan Bayar Billing di e-Billing

Mudahnya Lapor SPT Setelah Tahapan Cara Menghitung Pajak Penghasilan

Mengapa lapor pajak penghasilan di e-Filing Klikpajak?

Melalui Klikpajak.id, Sobat Klikpajak dapat melaporkan berbagai jenis SPT Tahunan/Masa PPh dengan langkah-langkah yang mudah.

Sobat Klikpajak bisa melaporkan semua jenis SPT mulai dari SPT Tahunan Pajak Badan, SPT Masa (Bulanan) Pajak, dan SPT Tahunan Pajak Pribadi.

Setelah menyampaikan pelaporan SPT Pajak, Sobat Klikpajak akan peroleh bukti lapor dalam bentuk elektronik, yakni Bukti Penerimaan Elektronik (BPE) dari DJP, yang berisi:

- Informasi Nama Wajib Pajak (WP)

- Nomor Pokok Wajib Pajak (NPWP)

- Tanggal pembuatan BPE

- Jam pembuatan BPE

- Nomor Tanda Terima Elektronik (NTTE)

Sobat Klikpajak juga akan mendapatkan NTTE resmi dari DJP sebagai bukti lapor.

Tutorial cara lapor SPT Tahunan PPh Pribadi & SPT Tahunan PPh Badan baca di bawah ini:

- Cara Lapor SPT PPh Pribadi di e-Filing

- Cara Lapor Pajak Badan Tahunan Online di e-SPT

- Cara Lapor PPh 23 Online

Ketahui Batas Waktu Bayar dan Lapor SPT Pajak

Tak perlu bingung kapan waktunya harus bayar lapor pajak untuk menghindari sanksi atau denda telat bayar dan lapor pajak.

Lebih mudah lihat semua jadwal pembayaran dan pelaporan pajak pada kalender saku di Kalender Pajak Klikpajak.

Mekari Klikpajak, Solusi Kelola Pajak Lebih Mudah & Cepat

Klikpajak.id memiliki fitur lengkap dan terintegrasi yang semakin memudahkan Sobat Klikpajak melakukan aktivitas perpajakan.

Klikpajak akan menghitung kewajiban pajak dengan tepat dan akurat sehingga Sobat Klikpajak terhindar dari kesalahan penghitungan yang dapat menyebabkan pengenaan sanksi denda pajak.

Apa saja fitur lengkap Klikpajak yang semakin memudahkan pengelolaan perpajakan Sobat Klikpajak?

Temukan di sini Fitur Lengkap Aplikasi Pajak Online untuk Kelola Pajak Bisnis yang efektif dan efisien.

Jika Sobat Klikpajak membutuhkan aplikasi lain seperti mengelola keuangan dan sumber daya manusia untuk perusahaan, dapat mencoba menggunakan produk lainnya dari Mekari yang sudah saling terintegrasi.

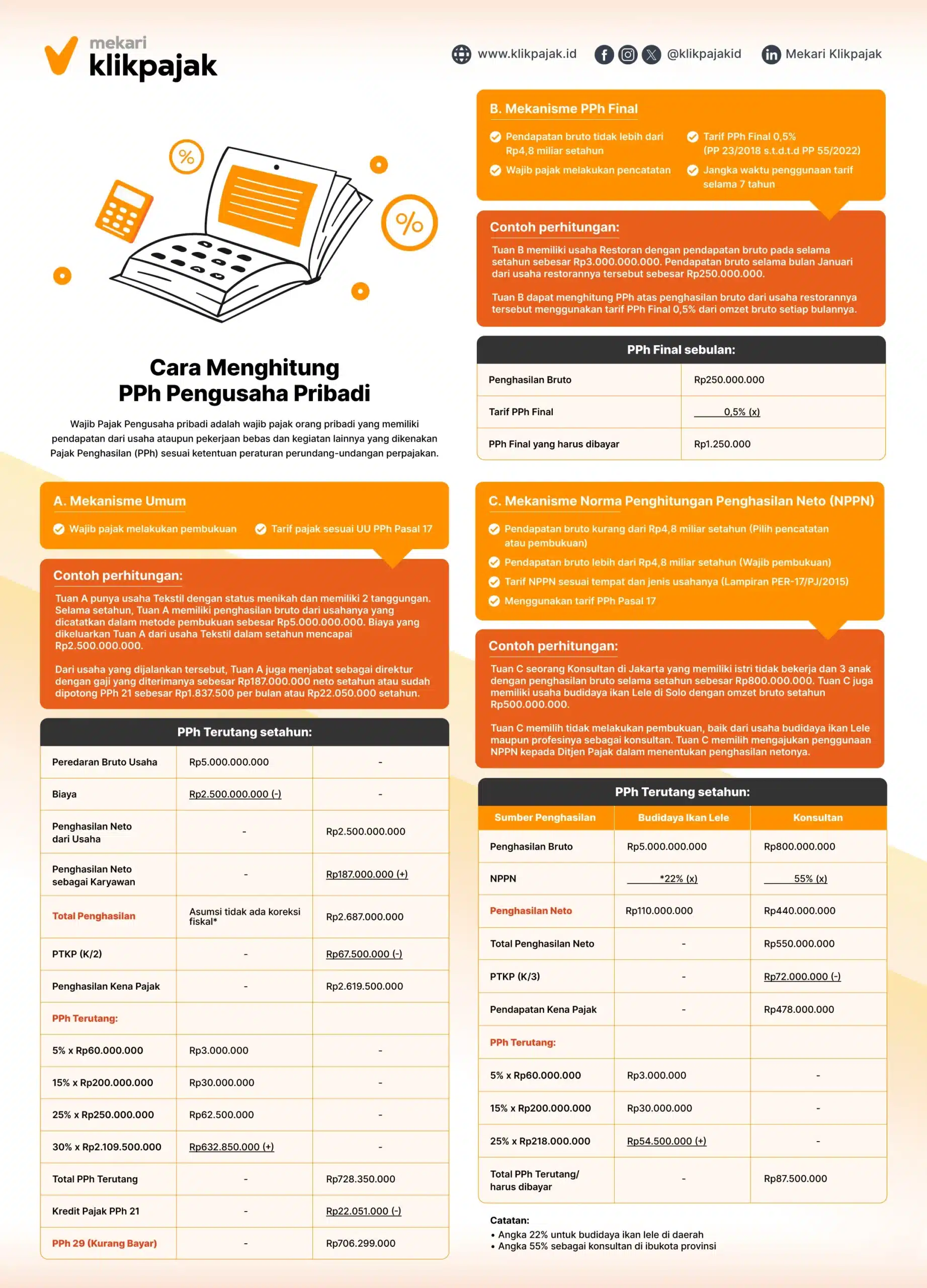

Infografik Contoh Perhitungan PPh Pengusaha

Anda juga dapat melihat contoh perhitungan PPh Pengusaha pribadi pada infografik berikut ini untuk mempermudah mengaksesnya kapan saja.