Sudah tahu? Tidak semua pajak masukan bisa dikreditkan. Ada kalanya Faktur Pajak tidak dapat dikreditkan. Ketahui penyebab tidak bisa mengkreditkan Faktur Pajak Masukan. Mekari Klikpajak akan mengulasnya untuk Sobat Klikpajak alasan kenapa Faktur Pajak yang tidak dapat dikreditkan.

Pemilik usaha yang bergerak di bidang jual-beli barang dan jasa kena pajak tentu tidak asing dengan istilah Pajak Masukan. Faktur Pajak ini sebagai komponen untuk mengkreditkan pajak.

Apa itu Pajak Masukan?

Menurut UU PPN No. 42 Tahun 2009, pengertian Pajak Masukan adalah Pajak Pertambahan Nilai (PPN) yang seharusnya sudah dibayar oleh Pengusaha Kena Pajak (PKP) karena perolehan Barang Kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP) dan/atau pemanfaatan BKP Tidak Berwujud dari luar Daerah Pabean dan/atau pemanfaatan JKP dari luar Daerah Pabean dan/atau impor BKP.

Jadi, Pajak Masukan merupakan PPN yang dibayarkan PKP pada saat melakukan transaksi pembelian barang/jasa kena pajak.

PKP Pembeli akan menerima Faktur Pajak Keluaran yang diterbitkan oleh PKP Penjual barang/jasa kena pajak.

Pada akhir penghitungan masa pajak, Pajak Masukan dapat dikreditkan dengan Pajak Keluaran. Namun demikian, terdapat kondisi PKP menerima Faktur Pajak yang tidak dapat dikreditkan walau sudah dipotong PPN atau PPnBM pada saat membeli barang/jasa kena pajak.

Lalu, apa penyebab Faktur Pajak Masukan yang diperoleh PKP itu tidak dapat dikreditken dengan Faktur Pajak Keluaran?

Untuk mengetahui lebih lanjut alasan atau penyebab Faktur Pajak tidak dapat dikreditkan, terus simak penjelasan dari Klikpajak.id tentang apa saja jenis Faktur Pajak Masukan yang tidak dapat dikreditkan oleh PKP.

Ketahui Aturan Mengkreditkan Faktur Pajak Masukan

Dari sedikit uraian di atas, maka dapat diartikan bahwa Faktur Pajak yang tidak dapat dikreditkan adalah Faktur Pajak Masukan yang tidak dapat dikreditkan dengan Faktur Pajak Keluaran.

Seperti diketahui, ada syarat dan ketentuan berlaku untuk mengkreditkan Pajak Masukan yang diperoleh PKP.

Tapi, sebelum mengetahui aturannya, Anda harus paham terlebih dahulu apa itu faktur pajak?

Faktur Pajak adalah bukti pungutan pajak yang dibuat PKP atas penyerahan Barang Kena Pajak (BKP) atau Jasa Kena Pajak (JKP) PPN maupun PPnBM.

Prinsip dasar mengkreditkan Pajak Masukan yang tercantum dalam peraturan perundangan perpajakan, pada Pasal 9 UU PPN adalah:

1. Dikreditkan dalam Masa Pajak yang Sama

- Pajak Masukan dalam suatu Masa Pajak dikreditkan dengan Pajak Keluaran dalam Masa Pajak yang sama

2. PKP yang berlum berproduksi

- Bagi PKP yang belum berproduksi sehingga belum melakukan penyerahan yang terutang pajak, Pajak Masukan atas perolehan dan/atau impor barang modal dapat dikreditkan

3. Mencantumkan identitas dalam Faktur pajak

Pajak Masukan yang dikreditkan harus menggunakan Faktur Pajak yang memenuhi persyaratan, yakni mencantumkan keterangan tentang penyerahan BKP/JKP yang paling sedikit memuat:

- Nama, alamat, dan Nomor Pokok Wajib Pajak (NPWP) yang menyerahkan BKP/JKP

- Nama, alamat, dan NPWP pembeli BKP/JKP

- Jenis barang atau jasa, jumlah harga jual atau penggantian, dan potongan harga

- PPN yang dipungut

- Kode, nomor seri, dan tanggal pembuatan Faktur Pajak

- Nama dan tanda tangan yang berhak menandatangani Faktur Pajak

4. Pajak Masukan yang belum sempat dikreditkan

- Pajak Masukan yang dapat dikreditkan, tetapi belum dikreditkan dengan Pajak Keluaran pada Masa Pajak yang sama, dapat dikreditkan pada Masa Pajak berikutnya paling lama 3 bulan setelah berakhirnya Masa Pajak yang bersangkutan sepanjang belum dibebankan sebagai biaya dan belum dilakukan pemeriksaaan.

5. Faktur Pajak Masukan sesuai ketentuan berlaku

- Menggunakan Faktur Pajak yang sesuai dengan peraturan yang berlaku untuk mengkreditkan Pajak Masukan

Perlu dipahami, ketentuan tentang mengkreditkan Pajak Masukan telah diatur kembali melalui Undang-Undang Nomor 11 Tahun 2020 tentang Cipta Kerja.

Jadi, Pajak Masukan yang selain dalam kriteria prinsip mengkreditkan Faktur Pajak seperti yang diatur dalam ketentuan perundangan perpajakan di atas, maka Pajak Masukan tidak dapat dikreditkan.

Jenis PPN atau Pajak Masukan Tidak Dapat Dikreditkan

Setelah mengetahui ketentuan pembuatan Faktur Pajak yang bisa dikreditkan, selanjutnya ketahui juga tentang alasan atau penyebab Pajak Masukan Faktur Pajak tidak dapat dikreditkan.

Berikut adalah jenis Faktur Pajak yang dibuat dari PPN atau Pajak Masukan yang tidak dapat dikreditkan sebagaimana tercantum dalam Pasal 9 ayat (8) UU PPN 42/2009, di antaranya:

Baca juga: Tertarik Usaha Jual Beli Rumah? Ketahui Secara Lengkap Pajak Properti Berikut Ini

1. Perolehan BKP/JKP sebelum pengusaha dikukuhkan sebagai PKP

Sebagaimana tertuang dalam dalam UU PPN ini, maka penjualan BKP maupun JKP berlangsung ketika perusahaan belum resmi dikukuhkan sebagai PKP jelas tidak dapat mengkreditkan Faktur Pajak.

Pengukuhan sebagai PKP menuntut sejumlah syarat yang harus dipenuhi.

Meski seluruh dokumen dan persyaratan sudah lengkap, tetap ada proses yang wajib dilalui, seperti survei atau verifikasi oleh petugas tekait.

Proses ini pada umumnya dapat berlangsung antara 3-5 hari setelah seluruh persyaratan dilengkapi. Sementara, kegiatan usaha tetap harus berjalan.

Contoh,

Perusahaan AAA baru resmi dikukuhkan sebagai PKP pada tanggal 11 Mei 2021 dan berlaku surut sejak 10 Mei 2021. Ketentuan tersebut membuat perolehan Pajak Masukan sebelum tanggal 20 Mei 2021 tidak dapat dikreditkan.

Baca juga : Solusi ETAX 40001: eFaktur Error 40001 & Cara Mengatasi ETAX-40001

2. Perolehan BKP/JKP yang tidak mempunyai hubungan langsung dengan kegiatan usaha

Penyebab Pajak Masukan tidak dapat dikreditkan berikutnya adalah karena perolehan BKP maupun JKP tidak punya kaitan langsung dengan kegiatan usaha.

Jenis pengeluaran yang berkaitan dengan kegiatan usaha tersebut meliputi pengeluaran terkait kegiatan produksi, distribusi, pemasaran, serta manajemen.

Selain meliputi kegiatan-kegiatan tersebut, pengeluaran wajib berkaitan dengan penyerahan PPN yang terutang.

Sudah tahu cara makin praktis bayar PPN? Temukan di sini Cara Bayar Pajak Terutang dari Halaman SPT PPN

3. Perolahan dan pemeliharaan kendaraan bermotor berupa sedan dan station wagon, kecuali merupakan barang dagangan atau disewakan

Perolehan serta pemeliharaan kendaraan bermotor jenis sedan dan station wagon ini Pajak Masukannya juga tidak dapat dikreditkan.

Ketentuan ini tidak berlaku apabila sedan maupun wagon tersebut merupakan barang dagangan atau untuk disewakan pada pihak lain.

4. Pemanfaatan BKP Tidak Berwujud atau pemanfaatan JKP dari luar Daerah Pabean sebelum Pengusaha dikukuhkan sebagai PKP

Pemanfaatan BKP Tidak Berwujud atau pemanfaatan JKP dari luar Daerah Pabean sebelum pengukuhan resmi sebagai PKP juga tidak dapat mengkreditkan Pajak Masukan.

Penjelasan perihal poin ini kurang lebih serupa dengan poin pertama. Bedanya hanya pada objek yang dikenakan, yakni BKP tidak berwujud dan JKP yang berasal dari luar daerah pabean.

Baca Juga : Cara Mudah Bayar Pajak Online di e-Billing

5. Perolehan BKP/JKP yang Faktur Pajaknya tidak memenuhi ketentuan seperti mencantumkan keterangan tentang penyerahan BKP/JKP atau tidak mencantumkan identitas seperti nama, alamat, dan NPWP pembeli BKP/JKP

Faktur Pajak tidak sesuai dengan ketentuan yang berlaku jelas Pajak Masukan tidak dapat dikreditkan.

Ketentuan perihal Faktur Pajak dapat ditemukan dalam Pasal 13 ayat (5) UU No. 42 Tahun 2009.

Dalam pasal tersebut disebutkan bahwa Faktur pajak paling tidak harus memuat:

- Nama, alamat, serta NPWP pihak yang melakukan penjualan maupun menerima BKP atau JKP,

- Jenis barang/jasa

- Jumlah harga jual atau penggantian

- Potongan harga

- PPN yang dipungut

- Pajak Penjualan atas Barang Mewah (PPnBm) yang dipungut

- Kode, nomor seri, serta tanggal pembuatan Faktur Pajak

- Faktur pajak juga wajib dilengkapi dengan nama berikut tanda tangan pihak terkait

6. Pemanfaatan BKP Tidak Berwujud atau pemanfaatan JKP dari luar Daerah Pabean yang Faktur Pajaknya tidak memenuhi ketentuan sebagaimana diatur DJP terkait penetapan dokumen tertentu yang kedudukannya dipersamakan dengan Faktur Pajak

Pemanfaatan BKP Tidak Berwujud atau Pemanfaatan JKP dari Luar Daerah Pabean yang Tidak Sesuai ketentuan Direktur Jenderal Pajak

Direktur Jenderal Pajak (DJP) punya kewenangan perihal dokumen yang memiliki kedudukan setara dengan Faktur Pajak.

Ketentuan tersebut yakni apabila faktur penjualan telah dikenal oleh masyarakat luas.

Adapun contoh dokumen yang dikenal oleh masyarakat luas diantaranya dapat berupa bukti kuitansi pembayaran telepon serta tiket pesawat udara dan lainnya.

Baca juga: Pengusaha Kena Pajak Wajib Pahami Pengkreditan Pajak Masukan

7. Perolehan BKP/JKP yang Pajak Masukannya ditagih dengan penerbitan ketetapan pajak

Perolehan BKP atau JKP dengan Pajak Masukan ditagih melalui penerbitan Surat Ketetapan Pajak (SKP).

Ada kalanya PKP baru membayar PPN atas BKP atau JKP usai ketetapan pajak diterbitkan secara resmi. Kondisi tersebut membuat Pajak Masukan juga tidak dapat dikreditkan.

Biar makin praktis kelola pajak bisnis, manfaatkan Fitur Multi User & Multi Companay, Gratis!

8. Perolehan BKP/JKP yang Pajak Masukannya tidak dilaporkan dalam Surat Pemberitahuan (SPT) Masa PPN, yang ditemukan pada waktu dilakukan pemeriksaan

Perolehan BKP/JKP tanpa pelaporan dalam SPT Masa PPN yang baru ditemukan saat pemeriksaan jelas dalam UU PPN ini Pajak Masukan tidak dapat dikreditkan.

Ketentuan ini sejalan dengan konsep self assesment yang menekankan kesadaran PKP untuk melaporkan seluruh kegiatan usaha dalam SPT Masa PPN.

PKP bahkan diperkenankan memperbaiki surat tersebut apabila memang diperlukan.

SPT Masa PPN bisa jadi dibutuhkan ketika misalnya terjadi keterlambatan dalam penerimaan Faktur Pajak. Hal ini berpengaruh terhadap pencatatan Pajak Masukan pada Masa Pajak terkait.

Sebagaimana kita tahu, pengkreditan Pajak Masukan senantiasa disandingkan dengan Pajak Keluaran.

Keterlambatan dalam menerima Faktur Pajak bisa membuat perbedaan Masa Pajak antara Pajak Masukan dan Pajak Keluaran.

Namun demikian, pengkreditan Pajak Masukan masih dapat dilakukan dalam jangka waktu maksimal 3 bulan, asalkan belum dibebankan sebagai biaya maupun tidak dikapitalisasi pada harga perolehan BKP atau JKP.

Pengkreditan juga tetap dapat dilakukan selama PKP belum mengalami pemeriksaan.

Contoh,

Pada Faktur Pajak tercatat Pajak Masukan atas perolehan BKP tertanggal 8 Mei 2021. Dengan demikian, Pajak Masukan tersebut paling lama dapat dikreditkan pada Masa Pajak Agustus 2021.

Baca juga: Cara Upload Pajak Masukan di e-Faktur 3.0 bagi Eksportir-Importir

9. Perolehan BKP selain barang modal atau JKP sebelum PKP berproduksi

Berbeda dengan ketentuan PKP belum berproduksi yang bisa mengkreditkan Pajak Masukan selama atas perolehan dan/atau impor barang modal, maka PKP yang belum berproduksi ini tidak dapat mengkreditkan Pajak Masukan jika BKP tersebut selain barang modal.

Itulah sembilan jenis PPN atau Pajak Masukan tidak dapat dikreditkan atau alasan penyebab Faktur Pajak yang diperoleh tidak dapat dikreditkan.

Seperti yang sudah disinggung di atas, ketentuan mengkreditkan Faktur Pajak terbaru diatur dalam UU Cipta Kerja No. 11 Tahun 2020.

Poin pengaturan kembali tentang mengkreditkan Faktur Pajak dalam UU Cipta Kerja klaster perpajakan ini di antaranya:

Selengkapnya baca di sini Cara Mengkreditkan Pajak Masukan di UU Cipta Kerja

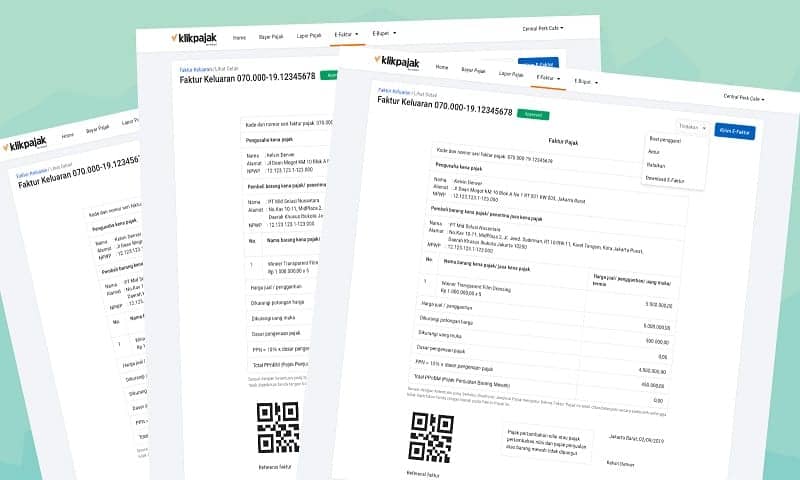

Lebih Praktis Kelola Faktur Pajak Masukan di e-Faktur Klikpajak

Penasaran dengan kemudahan kelola Faktur Pajak elektronik di eFaktur 3.2 terbaru aplikasi pajak online mitra resmi DJP, yakni Klikpajak.id?

Temukan di sini bagaimana e-Faktur Klikpajak memudahkan pengelolaan pajak bisnis terutama kelola Faktur Pajak Keluaran maupun Faktur Pajak Masukan, mulai dari menghitung, setor/bayar PPN hingga lapor SPT Masa PPN.

1. Apa Saja Kemudahan Cara Membuat Faktur Pajak Keluaran di e-Faktur Klikpajak?

2. Cara Membuat Dokumen Lain Pajak Keluaran di eFaktur

3. Cara Input PIB di e-Faktur 3.0 untuk Importir

4. Tutorial Cara Impor Faktur Pajak Masukan e-Faktur 3.0 di Klikpajak

5. Cara Mudah & Cepat Rekonsiliasi Pajak di e-Faktur Klikpajak

Bukan hanya mudah kelola Faktur Pajak elektronik, dengan Fitur Lengkap Aplikasi Pajak Online Terintegrasi ini, Sobat Klikpajak dapat mengelola berbagai jenis pajak bisnis mulai dari menghitung, bayar dan lapor SPT Tahunan/Masa PPh.

Kelola pajak bisnis seperti membuat bukti pemotongan pajak PPh Pasal 23/26, PPh 15, PPh 22, PPh Pasal 4 ayat (2) lebih mudah dan praktis melalui e-Bupot Unifikasi Klikpajak.

Tunggu apalagi? Segera aktifkan akun Klikpajak sekarang juga dan nikmati berbagai kemudahan kelola pajak perusahaan kapan saja dan di mana saja selesai dalam sekajap.