Faktur Pajak merupakan dokumen yang digunakan oleh Pengusaha Kena Pajak (PKP) dalam melakukan transaksi barang atau jasa kena pajak.

Guna memahami lebih lanjut tentang Faktur Pajak agar pengelolaan administrasi pajaknya lancar dan benar, terus simak penjelasannya berikut ini, Mekari Klikpajak akan mengulasnya untuk Anda.

Pengertian Faktur Pajak

Pengertian Faktur Pajak adalah bukti pungutan pajak yang dibuat PKP atas penyerahan Barang Kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP) PPN maupun PPnBM.

PKP wajib buat Faktur Pajak untuk setiap:

- Penyerahan BKP

- Penyerahan JKP

- Ekspor BKP tidak berwujud

- Ekspor JKP

- Setiap BKP dan JKP yang diperdagangkan sudah dikenai pajak di luar harga aslinya

Perlu diperhatikan, masih banyak orang yang menganggap Faktur Pajak sama dengan faktur penjualan atau invoice itu sama. Padahal, kedua istilah ini memiliki perbedaan yang sangat signifikan.

Jika Faktur Pajak sebagai bukti pemungutan PPN, sedangkan faktur merupakan bukti transaksi di luar pengenaan pajak.

Apabila PKP mengirimkan invoice dengan menyertakan Faktur Pajak, maka artinya penyerahan barang/jasa tersebut dikenakan PPN.

Sehingga pembeli harus membayar barang/jasa tersebut senilai harga barang/jasa ditambah dengan nilai PPN-nya.

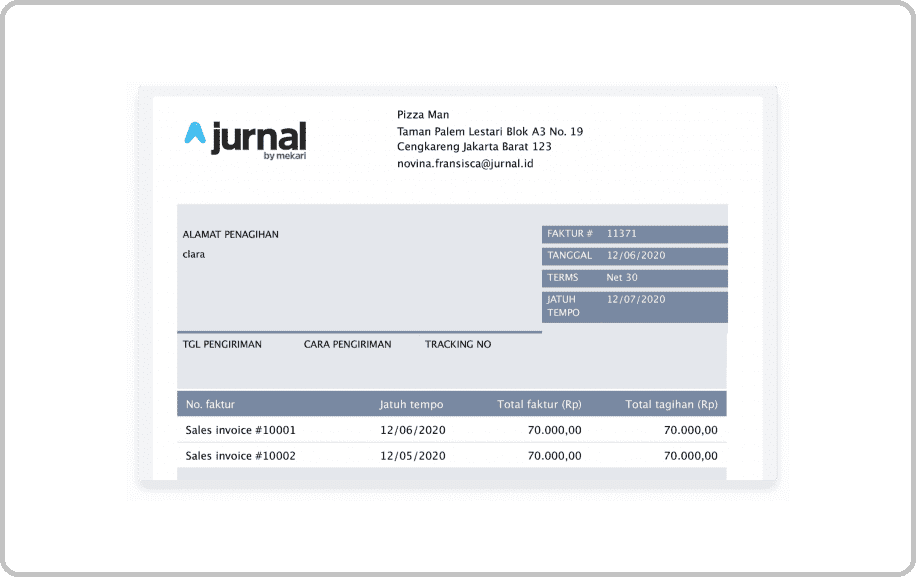

Contoh Bukti Transaksi Faktur Penjualan dan Faktur Pembelian

Berikut contoh bukti transaksi Faktur Penjualan dari laporan keuangan online Mekari Jurnal.

Jenis Faktur Pajak

Secara umum, Faktur Pajak terbagi menjadi dua, yakni:

1. Faktur Pajak Penjualan

Faktur Pajak Penjualan adalah dokumen yang dibuat oleh PKP Penjual yang telah memungut PPN saat melakukan transaksi atau penjualan barang/jasa kena pajak.

Faktur Penjualan ini diterbitkan PKP penjual yang kemudian dokumen pajak ini menjadi Faktur Pajak Keluaran bagi PKP Penjual.

Karena telah memungut faktur pajak PPN, maka PKP Penjual wajib menyetorkan PPN Terutang ke kas negara dan melaporkan SPT Masa PPN setiap masa pajak atau setiap bulannya.

2. Faktur Pajak Pembelian

Faktur Pajak Pembelian adalah dokumen yang diterima oleh PKP Pembeli atau pengusaha kena pajak yang membeli barang/jasa kena pajak.

PKP Pembeli mendapatkan Faktur pajak pembelian dari PKP Penjual karena telah membayar PPN atau telah dipungut PPN oleh PKP Penjual.

Nah, Faktur Pembelian yang diterima PKP Pembeli ini nantinya akan menjadi Faktur Pajak Masukan yang dapat digunakan untuk mengurangi PPN Terutang.

Jika Pajak Masukan lebih besar dibanding Pajak Keluaran, maka PKP dapat melakukan pengembalian atau dikompensasikan untuk masa pajak berikutnya.

Dengan memahami dasar tentang dokumen faktur pajak maka akan memudahkan PKP untuk memenuhi kewajiban perpajakan seperti:

- Memotong atau memungut Pajak Pertambahan Nilai (PPN)

- Membayar atau menyetorkan PPN Terutang

- Melaporkan Surat Pemberitahuan (SPT) Masa PPN

- Hingga hak mengkreditkan pajak terutang atau restitusi PPN

Setidaknya ada sembilan jenis Faktur Pajak yang biasanya dikelola oleh PKP. Selengkapnya baca artikel: Jenis-Jenis Faktur Pajak Elektronik.

Fungsi Faktur Pajak

Secara umum, Faktur Pajak berfungsi sebagai bukti transaksi barang atau jasa kena pajak tersebut telah dilakukan pemungutan Pajak Pertambahan Nilai (PPN).

Dengan adanya eFaktur, maka pengusaha dapat terbebas dari tuduhan manipulasi atau penggelapan pajak pada saat ada pemeriksaan.

Sebab pengusaha memiliki bukti taat hukum dengan telah melakukan penyetoran, pemungutan hingga pelaporan SPT masa PPN sesuai dengan peraturan perundang-undangan PPN yang berlaku.

Berikut empat fungsi Faktur Pajak:

1. Pengendalian akuntansi

Berfungsi sebagai pengendalian akuntansi ini tertera pada jumlah total pada faktur, di mana jumlah total jatuh tempo ini bisa diakui jadi utang dagang untuk pembeli dan piutang dagang atau account receivable adalah untuk penjual. Juga bisa dimasukkan dalam laporan keuangan.

Dalam akun utang dagang dan piutang dagang, utamanya ketika transaksi dilakukan secara kredit.

Jadi, penggunaan eFaktur ini mewakili keberadaan kredit, karena penjual telah mengirim produk atau memberikan layanan tanpa menerima uang tunai di awal.

2. Kontrol internal

Berfungsi sebagai pengendalian internal dalam akuntansi perusahaan.

Sebab komponen biaya pada Faktur harus disetujui bagian manajemen perusahaan yang bertanggung jawab terkait dengan perpajakan.

Fungsi Faktur Pajak dalam kontrol internal lainnya ini juga untuk mencocokkan data pesanan pembelian, yang kemudian bisa dilakukan pencairan pembayaran dari transaksi yang disetujui.

Selain itu, dengan adanya eFaktur, maka PKP juga bisa mengkreditkan Pajak Masukan dari pembelian barang/jasa kena pajak.

Artinya, beban PPN yang dibayar PKP saat membeli barang/jasa penunjang produksi atau usahanya akan jadi lebih ringan.

3. Kredit PPN

Berfungsi sebagai kredit PPN, yakni dapat mengurangi PPN terutang ketika Pajak Masukan lebih besar dibanding Pajak Keluaran.

Artinya, terjadi kelebihan pembayaran PPN dari transaksi barang/jasa kena pajak yang dilakukannya.

Sehingga PKP dapat mengkreditkan pajak masukan untuk masa pajak berikutnya atau memilih untuk melakukan restitusi PPN.

Selengkapnya baca di sini ketentuan cara mengkreditkan pajak masukan dan restitusi PPN.

4. Fungsi lain Faktur Pajak

Fungsi lainnya yakni melakukan pembetulan jika di masa mendatang terjadi kesalahan.

Sehingga perusahaan tidak menghadapi kesulitan saat petugas pajak datang dan menemukan ketidaksesuaian dalam e-Faktur.

Baca Juga: 8 Alasan Mengapa Pajak Masukan Tidak Dapat Dikreditkan

Contoh Faktur Pajak yang Dapat Dibetulkan

Dokumen Faktur Pajak elektronik yang sudah dibuat juga masih dapat dilakukan pembetulan ketika terjadi kesalahan dalam proses pengisian formulir eFaktur.

PKP dapat melakukan pembetulan dokumen faktur sesuai ketentuan yang berlaku.

Pembetulan dokumen Faktur Pajak biasanya dilakukan karena beberapa kesalahan dalam pembuatannya seperti:

- Kesalahan dalam memasukkan data harga barang

- Salah mengisi jenis barang yang dijual

- Adanya dokumen faktur yang rusak

- Data faktur yang ada tidak benar dan tidak jelas

Karena kesalahan dalam pembuatan dokumen faktur tersebut, maka PKP diperbolehkan melakukan pembetulan dengan membuat Faktur Pajak Pengganti.

Gambaran Contoh Pengenaan PPN:

Ilustrasi 1,

Restoran Steak CV AAA sebagai PKP membeli daging dari supplier PT BBB senilai Rp50 juta. Ditambah PPN 11% dari nilai pembelian Rp50 juta tersebut adalah Rp5 juta.

Maka total pembelian daging untuk produksi steak restoran CV AAA tersebut menjadi Rp55 juta.

PPN Rp5 juta tersebut dipotong oleh supplier PT BBB dan disetorkan ke negara. Sedangkan restoran steak CV AAA akan mendapat dokumen Faktur dari supplier tersebut.

Supplier atau PT BBB tersebut membuat Faktur Pajak Keluaran yang diberikan pada restoran steak CV AAA. Faktur tersebut menjadi Pajak Masukan bagi restoran steak CV AAA.

Ilustrasi 2,

Pabrik sepatu PT CCC sebagai PKP membeli sol sepatu dari pabrik bahan sepatu PT DDD senilai Rp100 juta, Ditambah PPN 11% dari Rp100 juta adalah Rp11 juta.

Maka total pembelian sol sepatu dari pabrik bahan sepatu PT CCC tersebut adalah Rp111 juta.

PPN Rp11 juta tersebut dipotong oleh pabrik bahan sepatu PT DDD dan disetorkan ke negara. Sedangkan pabrik sepatu PT CCC mendapat eFaktur dari PT DDD. Faktur Pajak tersebut menjadi Pajak Masukan bagi PT CCC.

Selanjutnya, sol sepatu yang dibeli pabrik sepatu tersebut diolah menjadi sepatu siap pakai dan menghasilkan penjualan sebesar Rp500 juta.

Sepatu siap pakai tersebut dijual oleh PT CCC ke distributor PT EEE dengan rincian Rp500 juta ditambah PPN 11% yakni Rp55 juta, maka total penjualan sepatu siap pakai tersebut sebesar Rp555 juta.

PPN Rp55 juta tersebut dipotong oleh PT CCC dari pembelian sepatu oleh PT EEE sebagai distributor yang membeli sepatu, kemudian PT CCC wajib menyetorkan pemungutan PPN 11% ke kas negara.

Tapi sebelum PPN Terutang senilai Rp55 juta yang telah dipungut PT CCC dari PT EEE tersebut dibayarkan/disetorkan ke kas negara, dapat dikurangi terlebih dahulu dengan Pajak Masukan yang dimiliki PT CCC dari pembelian sol sepatu sebesar Rp11 juta tersebut.

Dengan demikian, pabrik sepatu PT CCC hanya perlu menyetor PPN Terutang ke kas negara senilai:

= Rp55 juta – Rp11 juta

= Rp44 juta

Baca Juga: Cara Membuat & Lapor Faktur Digunggung bagi Perusahaan Retail

Ketentuan Faktur Pajak

Pembuatan e-Faktur harus sesuai dengan ketentuan perundang-undangan perpajakan yakni UU PPN dan UU KUP (Ketentuan Umum Tata Cara Perpajakan) yang diatur dalam Peraturan Direktur Jenderal Pajak Nomor PER-17/PJ/2014 tentang:

Perubahan Kedua atas PER-24/PJ/2012 tentang Bentuk, Ukuran, Tata Cara Pengisian Keterangan, Prosedur Pemberitahuan dalam Rangka Pembuatan Tata Cara Pembetulan atau Penggantian, dan Tata Cara Pembatalan Faktur Pajak.

Ketentuan pembuatan eFaktur diperbarui dalam Perdirjen-pajak Nomor PER-03/PJ/2022 tentang Faktur Pajak.

Jika dalam pembuatan eFakturPajak tidak sesuai dengan ketentuan perundangan perpajakan tersebut, maka penjual maupun pembeli sama-sama akan menghadapi risiko, di antaranya:

- Sanksi denda sebesar sesuai perhitungan tarif sanksi pajak yang didasarkan dengan perhitungan tarif bunga sanksi administrasi pajak

- Pajak Masukan tidak dapat dikreditkan maupun dilakukan pengembalian kelebihan PPN atau restitusi Pajak Masukan

Sedangkan penyebab Faktur Pajak bermasalah yakni:

- Bentuk atau cara pengisian dokumen faktur salah

- Dokumen faktur tidak lengkap atau penggunaan NSFP tidak tepat

- Pengisian Surat Setoran Pajak atau SSP online tidak sesuai

- Terlambat melaporkan ekspor dalam SPT PPN

Merujuk Pasal 13 UU PPN Nomor 42 Tahun 2009 bahwa kewajiban membuat eFaktur ini tetap berlaku meski lawan transaksi atau pembeli tidak memiliki Nomor Pokok Wajib Pajak ( PKP ).

Namun sesuai Perdirjen-pajak No. PER-16/PJ/2014 tersebut, NPWP pembeli BKP/JKP jadi salah satu persyaratan formal yang harus dicantumkan dalam eFaktur.

Maka, melalui Perdirjen-pajak No. PER-26/PJ/2017, kolom NPWP bagi pembeli orang pribadi yang tidak memiliki NPWP bisa diisi dengan angka 00.000.000.0-000.000.

Dengan demikian, isian eFakturPajak model seperti ini sering disebut Faktur Pajak 000.

Apa saja ketentuan pembuatan eFaktur jika pembeli tidak memiliki NPWP? Selengkapnya baca: Cara Membuat Faktur Pajak jika Pembeli Tidak Punya NPWP.

A. Batas Waktu Upload Faktur Pajak

Perlu diperhatikan, terbaru DJP menetapkan batas waktu upload eFaktur yang jika melewati batas waktu tersebut, maka Faktur Pajak tersebut akan di-reject oleh DJP.

Jika di-reject DJP, artinya eFaktur yang dibuat tidak mendapatkan persetujuan dari DJP dan dianggap sebagai Faktur Pajak tidak sah.

Ketentuan kapan pembuatan Faktur Pajak terbaru diatur dalam Peraturan Direktur Jenderal Pajak Nomor PER-03/PJ/2022 tentang Faktur Pajak.

Pasal 2 ayat (1) PER 03/2022 disebutkan bahwa PKP yang menyerahkan BKP dan/atau JKP wajib memungut PPN yang terutang dan membuat Faktur Pajak sebagai bukti pungutan PPN.

Dalam Pasal 3 ayat 2 beleid ini ditegaskan bahwa pembuatan Faktur Pajak dilakukan pada saat:

- Saat penyerahan BKP dan/atau JKP

- Saat penerimaan pembayaran dalam hal penerimaan pembayaran terjadi sebelum penyerahan BKP dan/atau JKP sebelum penyerahan JKP

- Saat penerimaan pembayaran termin dalam hal penyerahan sebagian tahap pekerjaan

- Saat ekspor BKP berwujud, ekspor BKP tidak berwujud, dan/atau ekspor JKP

- Saat lain yang diatur dengan ketentuan peraturan perundang-undangan di bidang PPN.

B. Dikecualikan dari Pembuatan eFaktur

Merujuk Pasal 21 PER-03/PJ/2022, PKP di tempat lain dalam daerah pabean, tempat penimbunan berikat, atau kawasan ekonomi khusus wajib membuat eFaktur atas penyerahan baranag kena pajak kepada pembeli di kawasan perdagangan bebas dan pelabuhan bebas.

Namun PKP yang dikecualikan dari kewajiban pembuatan eFaktur adalah apabila:

- Penyerahan BKP dan/atau JKP kepada Pembeli BKP dan/atau Penerima JKP dengan karakteristik konsumen akhir

- Penyerahan BKP, penyerahan JKP, ekspor BKP berwujud, ekspor BKP tidak berwujud, dan/atau ekspor JKP, yang bukti pungutan PPN-nya berupa dokumen tertentu yang kedudukannya dipersamakan dengan Faktur Pajak

- Penyerahan BKP kepada orang pribadi pemegang paspor luar negeri sebagaimana diatur dalam Pasal 16E Undang-Undang PPN, dibuat sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan yang mengatur mengenai tata cara pengajuan dan penyelesaian permintaan kembali barang bawaan orang pribadi pemegang paspor luar negeri.

C. Mengenal Faktur Pajak Tidak Sah

Mengacu pada Peraturan Direktur Jenderal Pajak (DJP) Nomor PER-16/PJ/2018, Faktur Pajak tidak sah adalah faktur yang diterbitkan tidak sesuai dengan transaksi sesungguhnya.

Artinya ada penyimpangan yang terjadi dalam transaksi tersebut sehingga bertentangan dengan Undang-Undang PPN yang berlaku.

Kasus tersebut memang bukan hal yang baru lagi di lingkungan perpajakan Indonesia dan dinilai cukup meresahkan.

Sebab Faktur pajak yang tidak sah dapat merugikan pendapatan negara melalui mekanisme restitusi PPN.

Umumnya, modus operandi yang digunakan dalam kasus tersebut adalah mengkreditkan Pajak Masukan dengan bukti lembar Faktur Pajak tidak sah yang tidak sesuai dengan transaksi sesungguhnya, dalam SPT masa PPN.

Untuk menyikapi masalah yang meresahkan ini, DJP selaku pihak yang memiliki kewenangan telah merilis pedoman melalui surat edaran untuk menindak dan mengidentifikasi oknum wajib pajak yang menerbitkan Faktur Pajak tidak sah.

Baca Juga: Perbedaan Faktur Masukan, Faktur Keluaran Hingga Cara perhitungannya

1. DJP Mengklasifikasi Penerbit Faktur Tidak Sah

DJP menetapkan sejumlah kriteria bahwa suatu faktur pajak dapat dinilai tidak sah dengan mengacu pada Surat Edaran Nomor SE-17/PJ/2018, yakni sebagai berikut:

- Wajib pajak bukan PKP, namun sudah menerbitkan faktur.

- Melakukan transaksi dengan WP yang dianggap membuat dan melaporkan faktur pajak tidak sah.

- Faktur pajak keluaran belum atau tidak dilaporkan dalam SPT Masa PPN tapi sudah dikreditkan oleh lawan transaksi.

- Akta pendirian perusahaan wajib pajak dibuat oleh notaris yang juga menangani wajib pajak terindikasi penerbit atau wajib pajak penerbit atau notaris yang digunakan juga oleh beberapa wajib pajak yang lain.

- Pendirian badan usaha dilakukan pada saat yang sama atau berdekatan waktunya dengan beberapa wajib pajak lain.

- Wajib pajak yang terindikasi memiliki alamat atau kegiatan usaha yang sama dengan satu atau beberapa wajib pajak lain.

- Memiliki pengurus yang sama dengan pengurus wajib pajak terindikasi penerbit atau sama dengan pengurus satu atau beberapa wajib pajak lain.

2. Menyidik Faktur Pajak Tidak Sah

Selain menentukan kriteria sah atau tidaknya faktur, DJP juga memiliki kewenangan untuk menginvestigasi adanya pembuatan faktur pajak yang tidak sah.

Beberapa strategi penyelidikan yang dapat dilakukan antara lain:

- Meminta keabsahan dokumen identitas para pihak yang bersangkutan, seperti wajib pajak, pengurus dan penanggung jawab wajib pajak.

- Mengetahui keberadaan wajib pajak serta kesesuaian atau kewajaran profil wajib pajak.

- Mengetahui keberadaan dan kewajaran lokasi usaha wajib pajak.

- Memeriksa kesesuaian kegiatan usaha wajib pajak.

Untuk menerapkan strategi-strategi di atas, DJP dapat mewujudkannya dengan mengadakan kunjungan rutin ke tempat wajib pajak, melakukan pemeriksaan lapangan, mengkonfirmasi hal terkait kepada instansi dan pejabat berwenang, melakukan kegiatan intelijen perpajakan, serta melakukan pengamatan secara berkala.

Dengan strategi-strategi yang telah disebutkan di atas, DJP dapat melakukan penyelidikan mendalam dan memastikan apakah WP membuat dan melaporkan faktur tidak sah.

3. DJP Menangani Indikasi Faktur Pajak Tidak Sah

WP yang terbukti melakukan kesalahan dengan membuat atau melaporkan faktur tidak sah akan menerima sanksi administratif dari DJP berupa status suspend atau penangguhan sementara.

Artinya, WP tidak akan bisa menerbitkan faktur pajak yang berlaku sejak dijatuhkannya sanksi tersebut.

Selain itu, DJP juga bakal menonaktifkan Sertifikat Elektronik wajib pajak dengan “mematikan” sementara akun PKP yang terdaftar dalam sistem informasi DJP.

Petunjuk Pengisian Faktur Pajak

Dalam formulir pembuatan eFaktur, isikan setiap kolom dengan benar dan tepat seperti tahapan berikut:

1. Mengisi Data PKP

- Memasukkan Kode dan NSFP yang diperoleh dari DJP

- Pada kolom PKP: Masukkan nama, alamat, dan Nomor Pokok Wajib Pajak (NPWP) Perusahaan yang menyerahkan barang/jasa kena pajak

- Pada kolom pembeli barang/penerima jasa kena pajak: Masukkan nama, alamat, dan NPWP Perusahaan yang membeli atau menerima barang/jasa kena pajak

2. Mengisi Daftar Barang/Jasa Kena pajak

- Pada kolom nomor urut: Masukkan nomor urut sesuai urutan jumlah barang/jasa kena pajak yang disetorkan

- Pada kolom Nama Barang Kena Pajak/Jasa Kena pajak: Masukkan nama barang/jasa yang diserahkan

- Pada kolom Harga Jual/Penggantian/Uang Muka/Termin: Masukkan nominal harga yang tertera. Apabila nominal bukan dalam satuan rupiah, maka harus memiliki Faktur Pajak Valas, yakni merupakan faktur khusus untuk nominal selain rupiah)

3. Mengisi Rincian Dasar Pengenaan Pajak

- Pada kolom Harga Jual/Penggantian/Uang Muka/Termin: Tuliskan total keseluruhan harga

- Pada kolom Dikurangi Potongan Harga: Tulis total nilai potongan harga barang/jasa kena pajak jika ada potongan

- Pada kolom Nilai Uang Muka yang telah diterima: Tulis nominal uang yang diterima jika sudah menerima uang muka sesuai penyerahan barang/jasa kena pajak

- Pada kolom Dasar Pengenaan Pajak (DPP): Tulis jumlah harga jual/penggantian/uang muka/termin dikurangi dengan potongan harga dan uang muka yang telah diterima

- Pada kolom PPN: Tulis jumlah PPN Terutang sebesar 10% dari DPP

- Pada kolom Pajak Penjualan atas Barang Mewah (PPnBM): Hanya diisi jika terjadi penyerahan barang kena pajak tergolong mewah. Dapat diisi dengan cara: Besar tarif PPnBM dikalikan dengan DPP

- Cantumkan tempat dan tanggal pada saat membuat faktur

- Terakhir, masukkan nama dan tanda tangan dari nama pengurus yang telah ditunjuk perusahaan. Nama yang bersangkutan harus sesuai dengan pada saat perusahaan resmi menjadi PKP.

Itulah tahapan membuat Faktur Pajak secara manual yang mana kini pembuatannya sudah diwajibkan secara elektronik melalui aplikasi eFaktur.

Wajib Membuat Faktur Pajak Elektronik

PKP diharuskan membuat faktur elektronik mulai dari 2013 lalu. Sehingga pembuatan eFaktur dilakukan melalui aplikasi pajak online e-Faktur.

Melalui aplikasi eFaktur, pengawasan atas faktur yang diterbitkan PKP jadi lebih mudah dan menjadi satu hal dalam menentukan keabsahan Faktur Pajak yang sah.

Sehingga dapat menghindari praktik Faktur Pajak fiktif yang dapat merugikan tidak hanya bagi negara tapi juga bagi pelaku usaha itu sendiri.

Perlu diperhatikan, apabila PKP mengirimkan invoice dengan menyertakan Faktur Pajak maka PPN akan ditanggung oleh pembeli barang/jasa kena pajak.

Baca Juga: Ketahui Cara Mudah Bayar dan Lapor PPN Jasa Luar Negeri

Jenis Kode Transaksi Faktur Pajak

Dalam pembuatan Faktur Pajak, PKP juga harus memperhatikan jenis kode transaksi yang digunakan.

Pastikan kode transaksi Faktur Pajak ini sesuai dengan ketentuan yang berlaku seperti jenis transaksinya hingga subjek pemungut dan PKP lawan transaksinya.

Untuk memudahkan pengisian kode transaksi Faktur Pajak, berikut detail daftar kode Faktur Pajak:

| Kode Transaksi | Keterangan | Penjelasan |

| 01 | Digunakan untuk penyerahan BKP dan/atau JKP yang PPN-nya terutang dipungut oleh PKP Penjual. | Digunakan untuk penyerahan BKP dan/atau JKP yang PPN/PPnBM-nya dipungut oleh PKP yang melakukan penyerahan BKP dan/atau JKP. |

| 02 | Digunakan untuk penyerahan BKP dan/atau JKP kepada Bendahara Pemerintah yang PPN-nya dipungut oleh Bendahara Pemerintah | Kategori Bendahara Pemerintah:

1. Bendaharawan pemerintah dan Kantor Pelayanan Perbendaharaan negara (KMK No. 563/KMK.03/2003) 2. BUMN (PMK No. 85/PMK.03/2012) 3. Badan Usaha tertentu (PMK No. 37/PMK.03/2015) |

| 03 | Digunakan untuk penyerahan BKP dan/atau JKP kepada Pemungut PPN selain Bendahara Pemerintah yang PPN-nya dipungut oleh Pemungut PPN selain Bendahara. | Pemungut PPN lainnya selain instansi pemerintah yaitu pemungut PPN yang ditunjuk berdasarkan PMK yang mengatur mengenai penunjukan pemungut PPN yang bersangkutan.

termasuk pemungut PPN lainnya yaitu perusahaan yang tunduk terhadap kontrak karya pertambangan, yang di dalam kontrak tersebut secara lex specialist ditunjuk sebagai pemungut PPN. Pemungut Lainnya: Kontraktor kontrak kerjasama pengusahaan minyak dan gas atau pemegang kuasa/pemegang izin usaha panas bumi (PMK No. 73/PMK.03/2010). Contoh: Melakukan transaksi dengan BUMN. |

| 04 | Digunakan untuk penyerahan BKP dan/atau JKP yang menggunakan DPP nilai lain yang PPN-nya dipungut oleh PKP penjual yang melakukan penyerahan. | Transaksi dengan DPP nilai lain diatur dalam PMK No. 251/KMK.03/2022.

Contoh: PPN pemakaian sendiri, PPN pemberian cuma-cuma, dan lainnya. |

| 05 | Digunakan untuk penyerahan BKP dan/atau JKP yang PPN-nya dipungut dengan besaran tertentu sebagaimana diatur dalam Pasal 9A ayat (1) UU PPN oleh PKP yang melakukan penyerahan BKP dan/atau JKP. | Kode transaksi ini digunakan atas penyerahan BKP dan/atau JKP oleh PKP yang :

1. Mempunyai peredaran usaha dalam satu tahun buku tidak melebihi jumlah tertentu. 2. Melakukan kegiatan usaha tertentu. 3. Melakukan penyerahan BKP tertentu dan/atau JKP tertentu. |

| 06 | Digunakan untuk penyerahan lain yang PPN-nya dipungut oleh PKP Penjual yang melakukan penyerahan BKP dan/atau JKP, dan penyerahan kepada orang pribadi pemegang paspor luar negeri. | Digunakan untuk penyerahan lainnya yang PPN/PPnBM-nya dipungut oleh PKP yang melakukan penyerahan BKP dan/atau JKP, misalnya untuk penyerahan BKP dan/atau JKP yang menggunakan tarif selain Pasal 7 ayat (1) Undang-Undang PPN, atau penyerahan BKP kepada turis.

Ketentuan ini diatur dalam Pasal 16E UU PPN: 1. Penyerahan menggunakan tarif selain 10% (tarif PPN terbaru adalah 11% mulai April 2022). 2. Penyerahan hasil tembakau dalam negeri oleh pengusaha pabrik hasil tembakau atau hasil tembakau yang dibuat di luar negeri oleh importir hasil tembakau (KMK No.62/KMK.03/2002). 3. Penyerahan BKP ke orang pribadi pemegang paspor luar negeri oleh PKP toko retail yang ditunjuk. 4. PKP toko retail yang ditunjuk sebagai penerbit Faktur Pajak khusus menggunakan kode 060 dan memiliki aplikasi khusus. 5. PKP retail tidak ditunjuk menggunakan kode 010. |

| 07 | Digunakan untuk penyerahan BKP dan/atau JKP yang mendapat fasilitas PPN tidak Dipungut atau Ditanggung Pemerintah (DTP) berdasarkan peraturan khusus yang berlaku. | Penjelasan dari yang dimaksud dalam keterangan tersebut adalah:

1. Bea Masuk, Bea Masuk Tambahan, PPN dan/atau PPnBM dan PPh dalam rangka pelaksanaan proyek pemerintah yang dibiayai atau mendapat pinjaman dari luar negeri. 2. Penyerahan untuk pengolahan di kawasan tersebut. 3. Penyerahan untuk pengolahan di kawasan pengembangan ekonomi terpadu. 4. Penyerahan avtur untuk keperluan penerbangan internasional. 5. Penyerahan bahan bakar nabati di dalam negeri. |

| 08 | Digunakan untuk penyerahan BKP dan/atau JKP yang mendapat fasilitas dibebaskan dari pengenaan PPN. | Jenis dari penyerahan BKP dan/atau JKP ini adalah:

1. Barang modal yang digunakan secara langsung (mesin dan peralatan listrik, tidak termasuk suku cadang) dalam proses menghasilkan BKP. 2. Makanan ternak, unggas dan ikan, bahan baku pembuatan pakan ternak, unggas dan ikan. 3. Barang hasil pertanian (PP No. 7 Tahun 2007). 4. Bibit atau benih dari barang pertanian, perkebunan, kehutanan, peternakan, penangkaran dan perikanan. 5. Air bersih yang dialirkan lewat pipa oleh perusahaan air minum. 6. Rumah Susun Sederhana Milik dengan kriteria tertentu (PMK No. 31/PMK.03/2008). |

| 09 | Digunakan untuk penyerahan aktiva Pasal 16 D yang Pajak Pertambahan Nilainya dipungut oleh PKP Penjual. | Penyerahan BKP berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan sebagaimana diatur dalam Pasal 16D Undang-Undang PPN yang PPN-nya dipungut oleh PKP yang melakukan penyerahan BKP. |

Cara Menggunakan Kode Transaksi Faktur Pajak

Kode transaksi adalah salah satu keterangan penyerahan BKP dan/atau JKP yang harus dicantumkan pada Faktur Pajak dan terletak pada kolom kode serta Nomor Seri Faktur Pajak (NSFP).

Kode transaksi Faktur Pajak ini terdiri dari sembilan jenis, yakni angka 01, 02, 03, 04, 05, 06, 07, 08, dan 09 dengan penggunaan dari masing-masing kode tersebut berbeda.

Kode transaksi Faktur Pajak ini digunakan untuk mengidentifikasi jenis transaksi yang dilakukan oleh PKP dan lawan transaksinya.

Penggunaan kode transaksi Faktur Pajak dilakukan sesuai petunjuk keterangan jenis kode transaksi Faktur Pajak pada tabel di atas.

A. Kode jenis transaksi Faktur Pajak jika penyerahan lebih dari satu kategori

Lalu bagaimana penggunaan kode transaksi Faktur Pajak tersebut jika penyerahan BKP dan/JKP lebih dari satu kategori?

Apabila PKP melakukan penyerahan BKP dan/atau JKP lebih dari satu kategori kode transaksi Faktur Pajak, maka dapat menentukan kode transaksi yang menjadi prioritas.

Contoh;

PKP AAA melakukan penyerahan barang/jasa yang mendapat fasilitas PPN/PPnBM tidak dipungut atau PPN DTP atau dibebaskan dari pengenaan PPN/PPnBM.

Maka Faktur Pajak yang dibuat tetap menggunakan kode transaksi 07 atau 08 kendati jenis penyerahan barang/jasa tersebut juga termasuk dalam kategori penyerahan kode transaksi 01, o2, 03, 04, 05, o6 maupun 09.

B. Kode jenis transaksi Faktur Pajak jika penyerahan BKP pada bendahara pemerintah yang PPN dipungut dengan besaran tertentu

Jika jenis penyerahan barang kena PPN tidak termasuk dalam kategori penyerahan kode transaksi 07 atau 08, kemudian PPN tersebut dipungut oleh bendahara instansi pemerintah yang bersangkutan, maka penyerahan BKP tersebut tetap menggunakan kode transaksi 02.

Kode transaksi Faktur Pajak yang digunakan tersebut 02 meski jenis penyerahannya juga termasuk dalam kategori penyerahan kode transaksi 05.

Namun jika penyerahan PPN terutang dikecualikan dari pemungutan oleh pemungut PPN yang bersangkutan, maka kode transaksi Faktur Pajak yang digunakan adalah 05.

Bagaimana Cara Menentukan Prioritas Penggunaan Kode Transaksi Faktur Pajak?

Guna memudahkan memahami penentuan penggunaan kode transaksi Faktur Pajak yang menjadi prioritas, berikut cara menentukannya:

- Pertama, pastikan apakah penyerahan BKP/JKP yang dilakukan termasuk penyerahan dengan kode transaksi Faktur Pajak 07/08.

- Kedua, apabila penyerahan tersebut tidak termasuk penggunaan kode 07/08, berikutnya pastikan apakah penyerahan BKP/JKP tersebut merupakan penyerahan dengan kode transaksi 02/03.

- Ketiga, jika tidak termasuk penyerahan dengan kode 02/03, maka lihat kembali apakah penyerahan BKP/JKP tersebut termasuk penyerahan dengan kode transaksi Faktur Pajak 06.

- Keempat, apabila penyerahan tersebut tidak termasuk kode 06, lihat lagi apakah penyerahan BKP/JKP yang dilakukan termasuk penyerahan dengan kode 04/05/06.

- Kelima, jika penyerahan tersebut tidak termasuk penggunaan kode 04/05/06, maka penyerahan BKP/JKP merupakan penyerahan dengan kode transaksi 01.

Kesimpulan

Faktur Pajak merupakan bukti transaksi barang dan jasa yang dikenakan pajak pertambahan nilai.

Faktur pajak dibuat berdasarkan penerbitan invoice (faktur) oleh pihak atau PKP yang menjual barang atau jasa.

Pembuatan Faktur Pajak harus benar untuk menghindari kesalahan yang berujung pada pengenaan sanksi administrasi pajak karena dianggap tidak membuatnya akibat Faktur Pajak dinyatakan tidak lengkap.

Faktur pajak yang dibuat secara elektronik dapat dilakukan melalui aplikasi e-Faktur Mekari Klikpajak.

Apabila eFaktur yang dibuat keliru, maka tidak dapat diunggah ke sistem e-Faktur dan tidak akan mendapatkan validasi DJP, sehingga dianggap tidak membuat Faktur Pajak.

Referensi

Pajak.go.id. “Peraturan Direktur Jenderal Pajak Nomor PER-26/PJ/2017“