Sebagai Wajib Pajak Orang Pribadi (WP OP) maupun Wajib Pajak Badan (WP Badan), penting mengetahui bagaimana proses pengenaan sanksi atau denda pajak.

Mekari Klikpajak akan mengulas seperti apa alur atau tahapan pengenaan sanksi pajak mulai dari pemeriksaan hingga penyelesaiannya yang harus dipahami UMKM.

Segala sesuatunya termasuk urusan pajak, ada yang namanya pengenaan sanksi atas ketidaksesuaian dalam pemenuhan kewajiban perpajakan, mulai dari perhitungan, pembayaran hingga pelaporan pajak, yang menimbulkan sanksi atau denda pajak.

Pengenaan sanksi pajak ini tentunya melalui berbagai tahapan atau prosedur sebelum WP OP maupun WP Badan atau UMKM dapat dikenakan sanksi berupa denda pajak.

Sehingga ketika dihadapkan pada kondisi pengenaan sanksi pajak tersebut, dengan mudah Sobat Klikpajak dapat menyelesaikannya sesuai ketentuan yang berlaku.

Mekari Klikpajak akan mengulas apa saja tahapan atau alur pengenaan sanksi pajak yang wajib pajak untuk UMKM atau usaha kecil harus ketahui hingga penyelesaiannya yang Sobat Klikpajak harus dilakukan.

Seperti Apa Alur atau Tahapan Pengenaan Sanksi Pajak?

Sebelum membahas lebih lanjut apa saja tahapan-tahapan atau alur pengenaan sanksi pajak dan bagaimana penyelesaiannya, ketahui aturan terbaru tentang tarif sanksi pajak.

Ketentuan tarif sanksi pajak ini diatur dalam Undang-Undang Nomor 11 Tahun 2020 tentang Cipta Kerja.

a. Ketahui Aturan Baru Tarif Sanksi Pajak

Sebelumnya, sesuai UU No. 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan (UU KUP), yang diubah terakhir dalam UU KUP No 28 Tahun 2007, tarif sanksi pajak berlaku tarif tunggal sebesar 2% per bulan.

Melalui UU Cipta Kerja No 11 Tahun 2020, berlaku sanksi pajak berdasarkan suku bunga acuan bank sentral Indonesia.

Artinya, besar tarif administrasi pajak bersifat fluktuatif mengikuti suku bunga Bank Indonesia (BI).

Untuk mengetahui besar tarif sanksi pajak, ada rangkaian proses perhitungan terlebih dahulu.

Hasil dari penghitungan sanksi bunga administrasi pajak terbaru ini bisa lebih rendah dibanding sanksi pajak yang berlaku sebelumnya sesuai UU No 28 Tahun 2007.

Rumusnya;

Sanksi denda berdasarkan BI 7-days repo reserve rate (BI7-DRRR) ditambah persentase denda sesuai ketentuan yang tercantum pada UU Cipta Kerja, dibagi 12 bulan. Berlaku pada tanggal dimulainya penghitungan sanksi.

Oleh karena itu, Klikpajak.id juga selalu memberikan update tarif bunga sanksi administrasi pajak setiap bulan yang diperbarui oleh Kementerian Keuangan RI, berlaku sebulan.

Baca Juga: Tarif Sanksi Bunga Administrasi Pajak

- Sanksi pajak ini dikenakan bagi WP pada kondisi sebagai berikut:

- Terlambat melaporkan SPT Masa PPh

- Telat menyampaikan SPT Tahunan PPh

- Terlambat membayar SPT Masa

- Telat bayar PPh Pasal 29 SPT Tahunan

- Tidak membayar pajak

- Kurang bayar karena pembetulan SPT Tahunan/Masa

- Melakukan pembetulan SPT dan hasilnya utang pajak lebih besar

- Tidak melunasi pajak kurang bayar dan mendapat SKPKB

Dalam UU Cipta Kerja klaster perpajakan ini juga diatur pengenaan sanksi pajak yang tidak mengacu pada tarif bunga sanksi administrasi pajak.

- Sanksi pajak yang tidak mengacu pada tarif bunga sanksi administrasi pajak berdasarkan suku bunga acuan BI adalah;

- Sanksi mengisi SPT tidak benar dalam tindak pidana

- Sanksi penghentian penyidikan

Temukan ketentuan terbaru tentang perpajakan dalam UU No. 11 Tahun 2020 tentang Cipta Kerja pada e-Book “Susunan dalam Satu Naskah UU Perpajakan (UU Cipta Kerja)”, di bawah ini:

b. Tarif Sanksi Pajak Terbaru

Berikut rincian aturan sanksi dan denda pajak dalam UU Cipta Kerja:

- Sanksi denda terkait Surat Pemberitahuan (SPT)

Rumus hitungannya:

(Tarif bunga sanksi pajak + 5% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

Sanksi denda ini dikenakan pada Wajib Pajak (WP) yang:

- Melakukan pembetulan SPT sendiri dan membuat utang pajak jadi lebih besar

- Kurang bayar karena pembetulan SPT Tahunan/Masa

- Terlambat membayar PPh Pasal 29 SPT Tahunan

- Terlambat membayar SPT Masa

Baca juga: Ini Dia Sanksi dan Denda PPN Telat Bayar serta Besaran Tarifnya

- Sanksi denda tidak melunasi SPT kurang bayar

Rumus hitungannya:

(Tarif bunga sanksi pajak + 10% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

- Sanksi denda tidak melunasi pajak kurang bayar dan mendapat SKPKB

Rumus hitungannya:

(Tarif bunga sanksi pajak + 15% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

Sanksi denda ini dikenakan pada WP yang tidak melunasi pajak kurang bayar dan telah mendapatkan Surat Ketetapan Pajak Kurang Bayar (SKPKB).

- Sanksi denda terkait tindak pidana karena pengungkapan ketidakbenaran

Untuk tarif sanksi denda ini tidak menggunakan tarif fluktuatif yang mengacu pada suku bunga acuan BI.

Tarif sanksi karena pengungkapan ketidakbenaran atau ketidaksesuaian data dalam konteks tindak pidana perpajakan, maupun melampirkan keterangan yang isinya tidak benar, sebesar 100% dari jumlah pajak yang kurang bayar saat pengungkapan pelaporan pajak tidak benar.

Baca Juga: Aturan Baru Membuat e-Faktur dan Cara Mengkreditkan Pajak Masukan di UU Cipta Kerja

- Penghentian Penyidikan

Penghentian penyidikan tindak pidana di bidang perpajakan hanya dilakukan setelah WP melunasi utang pajak yang tidak/kurang bayar/seharusnya dikembalikan dan ditambah dengan sanksi administrasi berupa denda sebesar 3 kali jumlah pajak yang tidak/kurang dibayar, atau yang tidak seharusnya dikembalikan.

Lalu, bagaimana sebenarnya tahapan atau alur pengenaan sanksi pajak dan penyelesaiannya yang harus diketahui wajib pajak terutama UMKM agar bisnis tetap lancar?

Alur atau Tahapan Pengenaan Sanksi Pajak

via GIPHY

Ada tahapan yang dilakukan Ditjen Pajak untuk mengenakan sanksi pajak yang mengharuskan Sobat Pajak membayar sebuah sanksi atau bahkan menerima hukuman berupa denda hingga pidana pajak.

DJP sendiri pernah menegaskan bahwa guna menguji kepatuhan WP dalam memenuhi kewajiban perpajakannya, pihaknya dapat melakukan pemeriksaan pada WP.

Pemeriksaan ini juga sebagai upaya DJP untuk melakukan fungsi pengawasan terhadap WP yang bertujuan untuk meningkatkan kepatuhan WP.

Dari pemeriksaaan inilah nantinya keputusan pengenaan sanksi pajak dilaksanakan.

Pemeriksaaan merupakan bagian dari rangkaian yang harus dilakukan DJP sebelum mengenakan sanksi pajak, baik berupa sanksi administrasi pajak maupun denda pajak dan pidana perpajakan.

Lebih jelasnya seperti apa tahapan alur pengenaan sanksi pajak, berikut rangkuman Klikpajak.id dari laman resmi DJP untuk Sobat Klikpajak:

Note : Kewajiban Pajak yang Harus Dibayar Wajib Pajak Badan dan Cara Bayar

1. Pemeriksaan Sebelum Pengenaan Sanksi Pajak

Pemeriksaan perpajakan adalah kegiatan menghimpun dan mengolah data, keterangan, dan/atau bukti yang dilakukan DJP secara objektif dan profesional berdasarkan standar pemeriksaan.

Tujuan pemeriksaan perpajakan adalah:

a. Untuk menguji kepatuhan pemenuhan kewajiban perpajakan:

- Pemeriksaan Khusus:

Dilakukan karena adanya indikasi ketidakpatuhan pemenuhan kewajiban perpajakan, baik berdasarkan data konkret maupun hasil analisis risiko

- Pemeriksaan Rutin:

Pemeriksaan yang dilakukan sehubungan dengan pemenuhan hak dan/atau pelaksanaan kewajiban perpajakan WP.

b. Untuk tujuan lain:

- Penerbitan Nomor Pokok Wajib Pajak (NPWP) dan/atau pengukuhan Pengusaha Kena Pajak (PKP) secara jabatan

- Penghapusan NPWP dan/atau pencabutan pengukuhan PKP berdasarkan permohonan WP

- Penentuan saat produksi dimulai

- Penentuan WP berlokasi di daerah terpencil

- Penetapan besarnya biaya pada tahapan eksplorasi

- Dasar Penagihan pajak

- Keberatan

- Pengumpulan bahan guna penyusunan Norma Penghitungan Penghasilan Bruto (NPPN)

- Penghapusan NPWP dan/atau pencabutan pengukuhan PKP secara jabatan

Jenis Pemeriksaan Pajak

Jenis pemeriksaan yang dilakukan DJP sebelum pengenaan sanksi pajak terbagi menjadi 2 yakni:

1. Pemeriksaan Lapangan

Pemeriksaan lapangan dilakukan dalam jangka waktu paling lama 4 bulan dan dapat diperpanjang menjadi paling lama 8 bulan yang dihitung sejak tanggal Surat Perintah Pemeriksaan hingga tanggal Laporan Hasil Pemeriksaan.

2. Pemeriksaan Kantor

Pemeriksaan kantor dilakukan dalam jangka waktu paling lama 3 bulan dan dapat diperpanjang menjadi 6 bulan yang dihitung sejak tanggal WP datang memenuhi surat panggilan dalam rangka Pemeriksaan Kantor hingga tanggal Laporan Hasil Pemeriksaan.

Baca Juga: EFIN Pajak Pribadi: Cara Mendapatkan, Daftar, Aktivasi, Permohonan EFIN Online

Kewajiban WP saat Pemeriksaan Pajak

Dalam proses pemeriksaan pajak oleh DJP, maka kewajiban Sobat Pajak adalah:

1. Hadir pada panggilan pemeriksaan sesuai waktu, khususnya untuk jenis Pemeriksaan Kantor.

2. Menunjukkan dan/atau meminjamkan buku atau catatan, dokumen yang jadi dasarnya, dan dokumen lain termasuk data yang dikelola secara elektronik, yang berhubungan dengan penghasilan yang diperoleh, kegiatan usaha, pekerjaan bebas WP, atau objek yang terutang pajak.

Khusus untuk Pemeriksaan Lapangan, WP wajib memberikan kesempatan untuk mengakses dan/atau mengunduh data yang dikelola secara elektronik.

3. Membolehkan petugas pajak yang berwenang memeriksa untuk masuk ke tempat atau ruang yang dianggap perlu dan memberi bantuan lainnya untuk kelancaran pemeriksaan.

4. Memberikan kesempatan untuk memasuki tempat atau ruang yang dipandang perlu dan memberi bantuan lainnya guna kelancaran pemeriksaan.

5. Meminjamkan kertas kerja pemeriksaan yang dibuat oleh Akuntan Publik khususnya untuk jenis Pemeriksaan Kantor.

6. Memberikan keterangan lain, baik lisan maupun tulisan yang diperlukan

7. Memberi bantuan guna kelancaran pemeriksaan, dapat berupa:

- Menyediakan tenaga dan/atau peralatan atas biaya WP jika dalam mengakses data yang dikelola secara elektronik memerlukan peralatan dan/atau keahlian khusus

- Memberikan bantuan kepada tim pemeriksa untuk membuka barang bergerak dan/atau tidak bergerak

- Menyediakan ruangan khusus dalam hal pemeriksaan dilakukan di tempat WP

8. Menyampaikan tanggapan secara tertulis atas Surat Pemberitahuan Hasil Pemeriksaan.

Baca Juga: EFIN Pajak Badan: Cara Mendapatkan, Aktivasi, dan Daftar EFIN Online

Hak-Hak WP saat Pemeriksaan Pajak

Bukan hanya melakukan kewajiban saja, tapi sebagai wajib pajak juga memiliki hak-hak dalam pemeriksaan pajak ini, diantaranya:

1. Meminta Pemeriksa Pajak untuk:

- Untuk melihat Tanda Pengenal Pemeriksa dan Surat Perintah Pemeriksaan

- Melihat Surat Pemberitahuan pemeriksaan lapangan

- Melihat surat yang berisi perubahan tim pemeriksa jika susunan keanggotaan mengalami perubahan

- Mendapat penjelasan mengenai maksud dan tujuan pemeriksaan

2. Menerima Surat Pemberitahuan Hasil Pemeriksaan (SPHP)

3. Hadir dalam pembahasan akhir pemeriksaan dalam batas waktu yang ditentukan

4. Mengajukan permohonan Quality Assurance Pemeriksaan dalam hal belum disepakati dasar hukum koreksi pemeriksaan

5. Mengisi kuesioner terkait pelaksanaan pemeriksaaan.

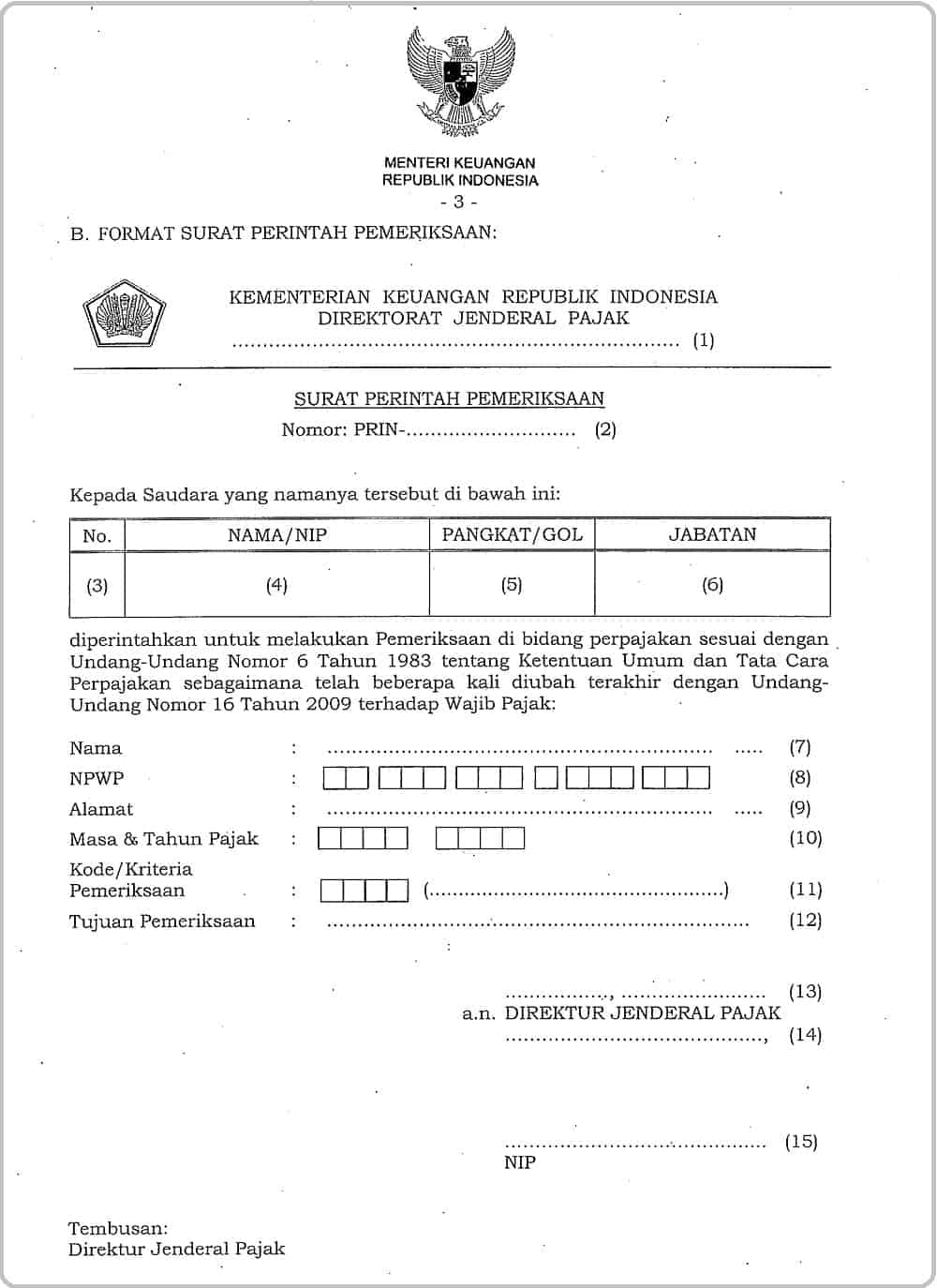

Contoh Surat Perintah Pemeriksaan

Contoh surat perintah pemriksaan dalam tahapan pengenaan sanksi pajak

2. Tahapan Pemeriksaan dalam Proses Pengenaan Sanksi Pajak

Seperti yang sudah dijelaskan di atas, maka tahapan pemeriksaan ini dimulai dengan:

- Penyampaian Surat Pemberitahuan Pemeriksaan Lapangan, atau

- Pengiriman Surat Panggilan dalam rangka Pemeriksaan Kantor

Dalam hal khusus, seperti kondisi pandemic Covid-19, maka pemeriksaan dapat dilakukan secara daring (online).

3. Hasil Pemeriksaan dalam Proses Pengenaan Sanksi Pajak

Setelah dilakukan serangkaian pemeriksaan, hasil pemeriksaan harus diberitahukan kepada WP melalui penyampaian Surat Pemberitahuan Hasil Pemeriksaan (SPHP), yang dilampiri dengan daftar temuan hasil pemeriksaan dengan mencantumkan dasar hukum atas temuan tersebut.

Dari hasil pemeriksaan oleh DJP tersebut, akan diterbitkan Surat Ketetapan Pajak (SKP).

Penerbitan SKP ini dapat mengakibatkan pajak terutang menjadi kurang bayar, lebih bayar, atau nihil.

DJP membuat Laporan Hasil Pemeriksaan (LHP) dengan jenis-jenis ketetapan pajak yang dikeluarkan dapat berupa:

- Surat Ketetapan Pajak Lebih Bayar (SKPLB)

- Surat Ketetapan Pajak Kurang Bayar (SKPKB)

- Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT)

- Surat Ketetapan Pajak Nihil (SKPN)

Pemeriksaan untuk tujuan lain ditutup dengan diterbitkannya LHP yang berisi usulan diterima atau ditolaknya permohonan WP.

Baca Juga : Cara Menghitung Pajak Artis, Cara Bayar dan Lapor SPT Pajaknya

Disamping itu dapat pula diterbitkan Surat Tagihan Pajak (STP) dalam hal dikenakannya sanksi administrasi yang berupa:

- Sanksi administrasi

- Sanksi tindak pidana

Berikut Mekari Klikpajak jabarkan dalam bentuk tabel dari hasil pemeriksaan pengenaan sanksi pajak sesuai tarif sanksi pajak terbaru di UU No 11 Tahun 2020 tentang Cipta Kerja dari perubahan dalam UU KUP No 28 Tahun 2007:

a. Sanksi administrasi

| No. | Pasal | Masalah | Sanksi | Keterangan |

| 1. | 8 ayat (2) | Pembetulan sendiri SPT & utang pajak jadi lebih besar | Tarif bunga per bulan ditetapkan Menkeu, atas jumlah pajak kurang bayar | Dihitung sejak jatuh tempo pembayaran sampai dengan tanggal pembayaran, dan dikenakan paling lama 24 bulan, serta bagian dari bulan dihitung penuh 1 bulan |

| 2. | 8 ayat (2a) | Pembetulan sendiri SPT Masa & utang pajak jadi lebih besar | Tarif bunga per bulan ditetapkan Menkeu, atas jumlah pajak kurang bayar | Dihitung sejak jatuh tempo pembayaran sampai dengan tanggal pembayaran, dan dikenakan paling lama 24 bulan, serta bagian dari bulan dihitung penuh 1 bulan |

| 3. | 8 ayat (5) | Pajak kurang bayar yang timbul akibat pengungkapan pengisian SPT tidak benar | Tarif bunga per bulan ditetapkan Menkeu, dari pajak kurang bayar | Dihitung sejak:

a. Batas waktu penyampaian SPT tahunan berakhir sampai dengan tanggal pembayaran, untuk pengungkapan ketidakbenaran pengisian SPT, atau; b. Jatuh tempo pembayaran berakhir sampai dengan tanggal pembayaran, untuk pengungkapan ketidakbenaran pengisian SPT Masa. |

| 4. | 9 ayat (2a) | Pembayaran atas pembetulan SPT yang mengakibatkan utang pajak lebih besar dilakukan setelah jatuh tempo penyetoran | Tarif bunga per bulan ditetapkan Menkeu | Dihitung dari tanggal jatuh tempo pembayaran sampai dengan tanggal pembayaran, dan dikenakan paling lama 24 bulan serta bagian dari bulan dihitung penuh 1 bulan |

| 5. | 9 ayat (2b) | Terlambat bayar/setor pajak setelah tanggal jatuh tempo penyampaian SPT Tahunan | Tarif bunga per bulan ditetapkan Menkeu | Dihitung dari berakhirnya batas waktu penyampaian SPT Tahunan sampai dengan tanggal pembayaran, dan dikenakan paling lama 24 bulan serta bagian dari bulan dihitung penuh 1 bulan |

| 6. | 13 ayat (2) | Setelah diterbitkan Surat Ketetapan Pajak Kurang Bayar (SKPKB), jika:

a. Berdasarkan hasil pemeriksaan, pajak terutang tidak atau kurang bayar b. Jika dikukuhkan sebagai Pengusaha Kena Pajak (PKP) | Tarif bunga per bulan ditetapkan Menkeu | Dihitung sejak saat terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun Pajak sampai dengan diterbitkannya SKPKB, dan dikenakan paling lama 24 bulan serta bagian dari bulan dihitung penuh 1 bulan. |

| 7. | 13 ayat (2a) | Setelah diterbitkan SKPKB, PKP tidak melakukan penyerahan/ekspor Barang/Jasa Kena Pajak dan telah diberikan pengembalian Pajak Masukan atau telah mengkreditkan Pajak Masukan | Tarif bunga per bulan ditetapkan Menkeu | Dihitung sejak saat jatuh tempo pembayaran Kembali berakhir sampai dengan tanggal diterbitkannya SKPKB, dan dikenakan paling lama 24 bulan serta bagian dan bulan dihitung penuh 1 bulan |

| 8. | 14 ayat (3) | Sudah diterbitkan STP karena kurang bayar akibat salah tulis atau salah hitung | Tarif bunga per bulan ditetapkan Menkeu | Dihitung sejak saat terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun Pajak, atau Tahun Pajak sampai dengan diterbitkannya STP, dan kenaikan paling lama 24 bulan serta bagian dari bulan dihitung penuh 1 bulan. |

| 9. | 19 ayat (1) | Jika dari SKPKB atau SKPKB Tambahan,SKP, Surat Keputusan keberatan, Putusan Banding/Putusan Peninjauan Kembali, menyebabkan bertambahnya jumlah pajak masih harus dibayar | Tarif bunga per bulan ditetapkan Menkeu, untuk seluruh masa | Dihitung dari tanggal jatuh tempo sampai dengan pembayaran atau tanggal diterbitkannya STP, dan dikenakan paling lama 24 bulan serta bagian dari bulan dihitung penuh 1 bulan. |

| 10. | 19 ayat (2) | Mengangsur atau menunda pembayaran pajak | Tarif bunga per bulan ditetapkan Menkeu, dari jumlah pajak yang masih kurang bayar | Dikenakan paling lama 24 bulan serta bagian dari bulan dihitung penuh 1 bulan. |

| 11. | 19 ayat (3) | Menunda penyampaian SPT tahunan dan ternyata penghitungan sementara pajak terutang lebih kecil | Tarif bunga per bulan ditetapkan Menkeu | Dihitung dari saat berakhirnya batas waktu penyampaian SPT, dengan tanggal dibayarnya kekurangan pembayaran itu dan dikenakan paling lama 24 bulan, serta bagian dari bulan dihitung penuh 1 bulan. |

b. Sanksi tindak pidana dan denda

| No | Keadaan | Sanksi | Keterangan |

| 1. | Pengungkapan ketidakbenaran atau ketidaksesuaian data dalam konteks tindak pidana perpajakan | 100% dari jumlah pajak kurang bayar | Saat pengungkapan pelaporan pajak tidak benar |

| 2. | Penghentian penyidikan tindak pidana perpajakan | Hanya dilakukan setelah melunasi utang pajak yang tidak/kurang bayar/seharusnya dikembalikan dan ditambah dengan sanksi administrasi berupa denda sebesar 3 kali jumlah pajak | Denda pajak 3 kali jumlah pajak ini adalah yang tidak/kurang dibayar, atau yang tidak seharusnya dikembalikan. |

Cara Bayar Sanksi Denda Pajak

Jika Sobat Klikpajak dihadapkan pada kondisi harus membayar kewajiban pajak setelah dilakukan pemeriksaan pajak, segera bayar untuk menghindari berlanjutnya sanksi yang menyebabkan Sobat Pajak harus membayar berkali lipat.

Bagaimana cara bayar sanksi atau denda pajak?

Seperti yang sudah dijelaskan di atas, DJP akan menerbitkan surat yang menjelaskan sejumlah sanksi atau denda yang harus segera Sobat Klikpajak bayar atau lunasi.

Sama seperti pembayaran pajak pada umumnya, Sobat Klikpajak harus membuat Kode Billing terlebih dahulu, baru kemudian dapat membayar atau menyetorkan ke kas negara melalui bank persepsi.

Bedanya ada pada penggunaan kode pada kolom dari ‘Jenis Pajak’.

Berikut langkah-langkah cara bayar sanksi atau denda pajak untuk WP Pribadi dan WP Badan:

a. Cara Bayar Sanksi atau Denda Pajak untuk WP Pribadi

- Siapkan STP yang diterima untuk mengisi data pada e-Billing

- Buka e-Billing Klikpajak

- Login dengan mengisi NPWP Pribadi, password dan kode keamanan (captcha) yang tertera

- Pilih menu ‘Bayar’

- Klik ‘e-Billing’

- Sobat Klikpajak akan diarahkan pada formulir Surat Setoran Elektronik, isi kolom-kolom data yang diperlukan. Kolom NPWP, Nama, Alamat, akan otomatis terisi oleh sistem

- Pilih Kode 411126-STP Pasal 25/29 Pribadi pada kolom ‘Jenis Pajak’

- Pilih Kode 300-STP pada kolom ‘Jenis Setoran’

- Pilih Januari hingga Desember pada kolom ‘Masa Pajak’

- Isi tahun pajak dan nomor ketetapan sesuai dengan STP. Formatnya nomor ketetapan adalah sebagai berikut: Nomor Urut/Jenis SKP/Tahun Pajak/Kode KPP/Tahun Terbit

- Isi ‘Jumlah Setor’ sesuai dengan jumlah denda dan atau bunga pada STP

- Klik ‘Buat Kode Billing’

- Masukkan kode keamanan, lalu klik ‘Submit’

- Pastikan lagi semua data yang Sobat Klikpajak isi sudah tepat dan benar. Data tersebut dapat dilihat pada ringkasan Surat Setoran Elektronik (SSE).

- Klik ‘Cetak’ untuk mengunduh print out Kode Billing

- Lanjutkan pembayaran pajak denda/sanksi melalui internet banking Sobat Klikpajak pada e-Billing Klikpajak

b. Cara Bayar Sanksi atau Denda Pajak untuk WP Badan

- Siapkan STP yang diterima untuk mengisi data pada e-Billing

- Buka e-Billing Klikpajak

- Login dengan mengisi NPWP Pribadi, password dan kode keamanan (captcha) yang tertera

- Pilih menu ‘Bayar’

- Klik ‘e-Billing’

- Sobat Klikpajak akan diarahkan pada formulir Surat Setoran Elektronik, isi kolom-kolom data yang diperlukan. Kolom NPWP, Nama, Alamat, akan otomatis terisi oleh sistem

- Pilih Kode 411126-STP Pasal 25/29 Badan pada kolom ‘Jenis Pajak’

- Pilih Kode 300-STP pada kolom ‘Jenis Setoran’

- Pilih Januari hingga Desember pada kolom ‘Masa Pajak’

- Isi tahun pajak dan nomor ketetapan sesuai dengan STP. Formatnya nomor ketetapan adalah sebagai berikut: Nomor Urut/Jenis SKP/Tahun Pajak/Kode KPP/Tahun Terbit

- Isi ‘Jumlah Setor’ sesuai dengan jumlah denda dan atau bunga pada STP

- Klik ‘Buat Kode Billing’

- Masukkan kode keamanan, lalu klik ‘Submit’

- Pastikan lagi semua data yang Sobat Klikpajak isi sudah tepat dan benar. Data tersebut dapat dilihat pada ringkasan Surat Setoran Elektronik (SSE).

- Klik ‘Cetak’ untuk mengunduh print out Kode Billing

- Lanjutkan pembayaran pajak denda/sanksi melalui internet banking Sobat Klikpajak pada e-Billing Klikpajak

Baca Juga: Insentif PPh 25: Syarat, Cara & Daftar Usaha yang Dapat Mengajukan

Cara Membuat Kode Billing dan Bayar Pajak Online

Berikut tutorial cara membuat Kode Billing dan langsung bayar pajak di e-Billing:

Hindari Sanksi: Hitung, Bayar, Lapor Pajak tepat Waktu

Agar lebih mudah hitung, bayar, dan lapor pajak secara daring, gunakan aplikasi pajak online Mekari Klikpajak.

Mekari Klikpajak adalah Penyedia Jasa Aplikasi Perpajakan (PJAP) atau Application Service Provider (ASP) mitra resmi Ditjen Pajak yang disahkan dengan Surat Keputusan Direktur Jenderal Pajak Nomor KEP-169/PJ/2018.

Sobat Klikpajak dapat melaporkan berbagai jenis SPT Tahunan/Masa PPh dengan langkah-langkah yang mudah.

Lapor SPT juga gratis selamanya melalui e-Filing Online dari Klikpajak.

Sobat Klikpajak bisa melaporkan semua jenis SPT mulai dari SPT Tahunan Pajak Badan, SPT Masa (Bulanan) Pajak, dan SPT Tahunan Pajak Pribadi.

Setelah menyampaikan SPT Pajak, Sobat Klikpajak akan peroleh bukti lapor dalam bentuk elektronik, yakni Bukti Penerimaan Elektronik (BPE) dari DJP, yang berisi:

- Informasi Nama Wajib Pajak (WP)

- Nomor Pokok Wajib Pajak (NPWP)

- Tanggal pembuatan BPE

- Jam pembuatan BPE

- Nomor Tanda Terima Elektronik (NTTE)

Sobat Klikpajak juga akan mendapatkan NTTE resmi dari DJP sebagai bukti lapor.

Tutorial cara lapor SPT Tahunan PPh Pribadi dan SPT Tahunan PPh Badan baca di bawah ini:

Fitur Lengkap Klikpajak Terintegrasi: Mudah & Cepat Kelola Pajak

Klikpajak.id memiliki fitur lengkap dan terintegrasi yang semakin memudahkan Sobat Klikpajak melakukan aktivitas perpajakan.

Klikpajak akan menghitung kewajiban pajak dengan tepat dan akurat sehingga Sobat Klikpajak terhindar dari kesalahan penghitungan yang dapat menyebabkan pengenaan sanksi denda pajak.

Bahkan, Sobat Klikpajak juga dapat kelola pajak lebih mudah dan cepat karena Mekari Klikpajak terhubung dengan software akuntansi online Mekari Jurnal.

Melalui aplikasi akuntansi dan pajak terintegrasi, Anda dapat menarik data laporan keuangan untuk langsung dibuatkan Faktur Pajak maupun Bukti Potong pajaknya dan langsung bisa mengambil datanya saat diperlukan untuk lapor SPT Pajak dengan cepat dalam satu platform.

Integrasi dengan Mekari Jurnal ini merupakan teknologi canggih berbasis API integration yang membuat proses pengolahan data pajak dari bagian keuangan (accounting) lebih cepat dan mudah.

Jurnal.id adalah software akuntansi online berbasis cloud dengan laporan keuangan lengkap, seperti:

- Neraca keuangan

- Arus kas

- Laba-rugi

Temukan kemudahan kelola pajak dari integrasi Klikpajak dan Jurnal.id integrasi aplikasi perpajakan dan akuntansi online di sini.

Fitur lengkap apa saja yang membuat pengelolaan perpajakan Sobat Klikpajak lebih efektif dan efisien? Baca saja mengenai Fitur Lengkap Aplikasi Pajak Online Mitra Resmi DJP ini.