Mulai 2022, cara membuat bukti potong PPh 23/26 dan PPh 22, PPh 15, PPh 4 ayat 2 wajib menggunakan aplikasi eBupot Unifikasi.

Guna mempermudah pengelolaan bukti potong PPh unifikasi, DJP pun melimpahkan urusan cara buat bukti potong PPh 23, 26, 22, 15 dan 4 ayat 2 serta pelaporan SPT pajaknya ke PJAP atau ASP Klikpajak.id.

Terus simak ulasan dari Mekari Klikpajak berikut ini untuk mengetahui langkah-langkah cara pembuatan bukti potong PPh unifikasi di e Bupot.

Ketentuan Bukti Potong PPh

eBupot adalah sistem Ditjen Pajak yang digunakan untuk membuat Bukti Pemotongan dan pelaporan SPT PPh tertentu.

Aplikasi eBupot pajak sebelumnya hanya dikhususkan untuk membuat bukti pemotongan dan pelaporan PPh 23/26 saja.

Melalui Peraturan Dierktur Jenderal Pajak No. PER-23/PJ/2020, DJP memperkenalkan bukti potong PPh unifikasi, yakni pembuatan bukti potong dan pelaporan PPh 23/26, 22, 15 dan PPh Pasal 4 ayat 2 jasa konstruksi, dalam satu formulir yang dibuat melalui aplikasi e-Bupot Unifikasi.

Berikutnya, implementasi eBupot Unifikasi resmi diberlakukan pada April 2022 melalui Peraturan Direktur Jenderal Pajak No. PER-24/PJ/2021 tentang Bentuk dan Tata Cara Pembuatan Bukti Pemotongan/Pemungutan Unifikasi serta Bentuk, Isi, Tata Cara Pengisian, dan Penyampaian Surat Pemberitahuan (SPT) Masa Pajak Penghasilan (PPh) Unifikasi.

Selengkapnya baca di sini tentang eBupot Unifikasi dan penggunaannya.

Berdasarkan Peraturan Direktur Jenderal Pajak Nomor PER-04/PJ/2017 tentang Bentuk, Isi, Tata Cara Pengisian dan Penyampaian SPT Masa PPh Pasal 23 dan/atau Pasal 26 serta Bentuk Bukti Pemotongan PPh Pasal 23 dan/atau Pasal 26, bahwa pembuatan bukti potong harus memenuhi ketentuan berikut ini agar benar:

A. Ketentuan Penomoran Bukti Pemotongan Pajak

- Bukti Pemotongan terdiri dari 10 digit, di mana 2 digit pertama berisi kode bukti pemotongan dan 8 digit kedua berisi Nomor Urut Bukti Pemotongan yang diterbitkan

- Nomor Urut Bukti Pemotongan diberikan secara berurutan dari 00000001 hingga 99999999 dalam 1 tahun kalender

- Penomoran Bukti Pemotongan atas formulir kertas terpisah dengan dokumen elektronik

- Nomor Bukti Pemotongan dibuat dan dihasilkan oleh sistem

- Nomor tidak berubah apabila terjadi pembetulan/pembatalan

- Nomor tidak tersentralisasi (nomor dibuat untuk per NPWP)

B. Ketentuan Penerbitan Bukti Pemotongan Pajak

- Mencantumkan NPWP atau menggunakan NIK (Nomor Induk Kependudukan) jika tak memiliki NPWP

- Mencantumkan Surat Keterangan Domisili dengan keterangan jelas pada tanggal pengesahannya

- Mencantumkan nomor dan tanggal Surat Keterangan Bebas

- Mencantumkan tanda tangan elektronik yang terdapat di Digital Certificate (DC) saat sudah resmi menggunakan e-Bupot

- Satu Bukti Pemotongan berlaku untuk satu wajib pajak, satu kode objek pajak, dan satu Masa Pajak

C. Jenis Bukti Pemotongan

- Bukti Pemotongan PPh Pasal 23 dan/atau Bukti Pemotongan PPh Pasal 26, 22, 15, dan 4 ayat 2, selanjutnya disebut Bukti Pemotongan, adalah formulir atau dokumen lain yang dipersamakan yang digunakan oleh Pemotong Pajak sebagai bukti pemotongan PPh Pasal 23/26, 22, 15, 4 ayat 2 dan pertanggungjawaban atas pemotongan pajak penghasilan tersebut yang dilakukan.

- Bukti Pemotongan Pembetulan adalah bukti pemotongan yang dibuat untuk membetulkan kekeliruan dalam pengisian Bukti Pemotongan yang telah dibuat sebelumnya.

- Bukti Pemotongan Pembatalan adalah bukti pemotongan yang dibuat untuk membatalkan bukti pemotongan yang telah dibuat sebelumnya karena adanya pembatalan transaksi.

Tentang PPh Unifikasi yang Dikelola di Aplikasi eBupot

Sebelum menggunakan aplikasi e Bupot Unifikasi untuk membuat bukti potong pajak penghasilan, sebaiknya dahulu pahami terlebih dahulu masing-masing PPh Unifikasi yang terdiri dari PPh 23/26, a ayat 2, 15, dan 22.

a. PPh Pasal 23 dan PPh Pasal 26

Terkait PPh 23 dan PPh 26, kendati sama-sama dalam rumpun PPh yang sama, antara PPh Pasal 23 dengan PPh Pasal 26 itu ada sedikit perbedaan.

Perbedaan PPh Pasal 23 dan PPh Pasal 26 terletak pada subjek pajak atau wajib pajak yang dikenakan jenis PPh ini.

Selengkapnya baca di sini penjelasan tentang PPh 23 dan PPh 26, Objek, Subjek, dan Tarif PPh 23/26.

b. PPh Pasal 4 ayat 2

PPh Pasal 4 ayat 2 adalah pemotongan pajak yang bersifat final atas penghasilan yang dibayarkan sehubungan dengan jasa tertentu dan sumber tertentu, seperti jasa konstruksi, sewa tanah/bangunan, pengalihan hak atas tanah/bangunan, hadiah undian, dan lainnya.

Selengkapnya baca di sini penjelasan tentang PPh Pasal 4 ayat 2, Objek, Subjek, dan Tarif PPh 4 ayat 2.

c. PPh Pasal 15

PPh Pasal 15 adalah pajak yang dikenakan atas penghasilan dari industri tertentu.

Selengkapnya baca di sini penjelasan tentang PPh Pasal 15, Objek, Subjek, dan Tarif PPh 15.

d. PPh Pasal 22

PPh Pasal 15 adalah pajak yang dikenakan pada badan usaha tertentu, baik milik pemerintah maupun swasta yang melakukan kegiatan perdagangan ekspor, impor dan re-impor.

Selengkapnya baca di sini penjelasan tentang PPh Pasal 22, Objek, Subjek, dan Tarif PPh 22 serta ulasan lengkap Pajak Penghasilan lainnya.

Persiapan Membuat Bukti Potong PPh 23/26, PPh 4 ayat 2, PPh 15, PPh 22 di e Bupot Unifikasi

Berikut persiapan sebagai syarat pembuatan Bukti Potong pajak di e Bupot Unifikasi:

1. Memiliki NPWP

Nomor Pokok Wajib Pajak (NPWP) adalah syarat mutlak untuk melakukan aktivitas perpajakan.

Sebab NPWP merupakan bukti bahwa Anda adalah sebagai WP yang memang terdaftar di database DJP yang dibuktikan dengan identitas penomoran sebagai wajib pajak.

Belum punya NPWP Badan?

Berikut ini panduan lengkap cara membuat NPWP Badan usaha online.

Belum memiliki NPWP Pribadi?

Begini cara membuat NPWP Pribadi online.

2. Memiliki Sertifikat Elektronik

Mengajukan Sertifikat Elektronik ke Kantor Pelayanan Pajak (KPP) terdaftar.

Bagaimana cara mendapatkan Sertifikat Elektronik?

Berikut syarat, cara aktivasi, cara download dan cara membuat Sertifikat Elektronik e-Bupot.

3. Daftar/Registrasi Akun Klikpajak

Setelah memenuhi dua persyaratan membuat Bukti Potong PPh 23/26 di e Bupot, langkah selanjutnya adalah memiliki akun pajak online Klikpajak untuk memulai e Bupot.

Berikut cara daftar akun Klikpajak:

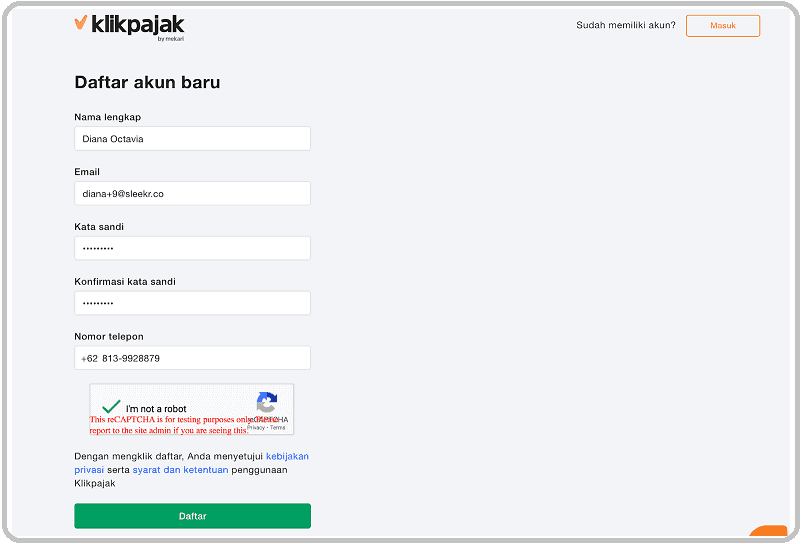

1. Akses link Daftar Klikpajak lalu isi data diri Anda sesuai pada kolom tertera pada data Klikpajak seperti gambar di bawah ini.

Jangan lupa untuk mencentang captcha ‘I’m not robot’ lalu klik ‘Daftar’.

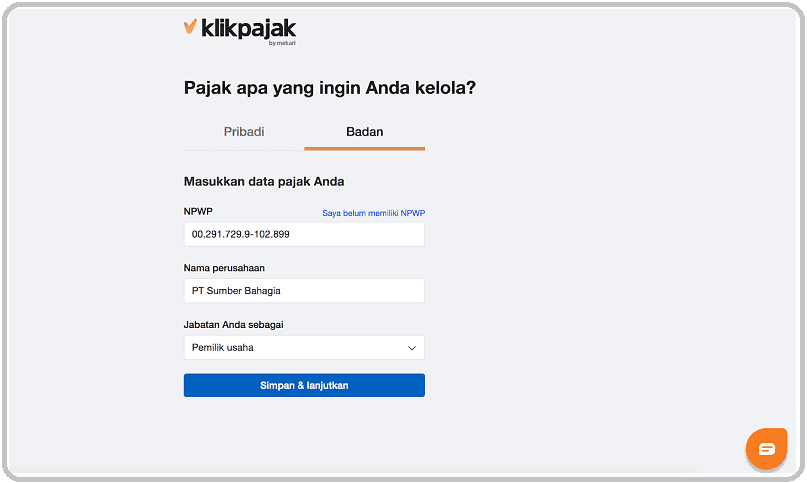

2. Jika sudah klik ‘Daftar’, Anda akan menerima email dari Klikpajak untuk verifikasi email dan juga Anda akan diminta untuk melakukan pengisian data pada kolom ‘Pajak apa yang ingin Anda kelola‘.

Pilih sesuai kebutuhan Anda (Badan atau Pribadi). Di bawah ini kami memberikan contoh jika Anda memilih pajak Badan.

Lalu isikan informasi pada kolom yang tersedia. (Harap diperhatikan untuk NPWP harus diisikan dengan NPWP yang valid, sistem akan mengecek validasi ini secara otomatis).

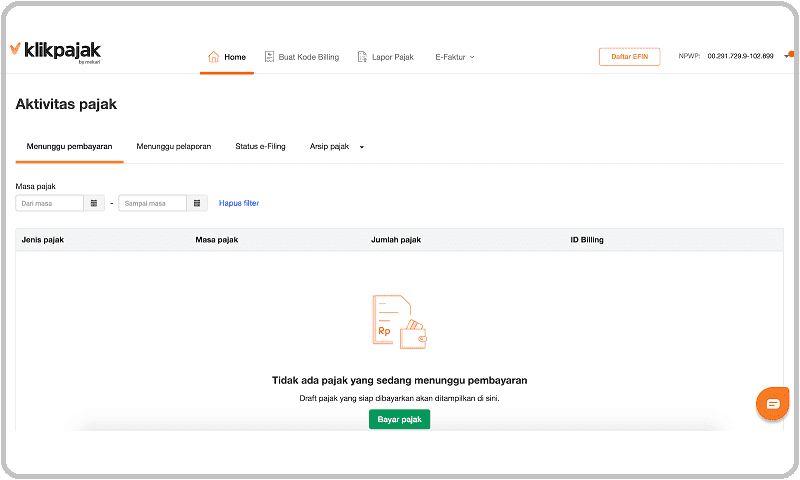

3. Setelah selesai, maka Anda akan langsung masuk ke halaman utama (Home). Namun Anda belum bisa menggunakan fitur yang ada di Klikpajak karena belum melakukan verifikasi email.

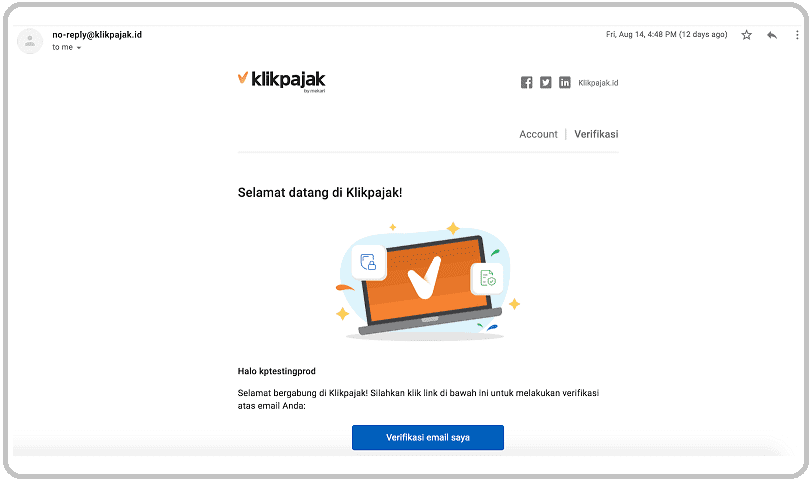

4. Untuk dapat menggunakan fitur-fitur yang ada pada Klikpajak Anda harus verifikasi terlebih dahulu email Anda dengan cara masuk ke halaman email Anda dan cek inbox (kotak masuk) dari no-reply@klikpajak.id, lalu klik pada tombol ‘Verifikasi Email Saya‘.

Setelah melakukan verifikasi email Anda dapat menggunakan fitur-fitur dari Klikpajak untuk kebutuhan pajak Anda.

4. Registrasi Layanan eBupot Unifikasi Klikpajak

Setelah terdaftar di aplikasi Mekari Klikpajak, langkah berikutnya adalah melakukan registrasi layanan e-Bupot Klikpajak.

Untuk mulai menggunakan layanan e-Bupot Unifikasi Klikpajak, Anda harus mendaftarkan Sertifikat Elektronik (e-certificate) di Klikpajak, lalu melakukan registrasi layanan e Bupot Unifikasi Klikpajak.

Berikut langkah-langkah untuk proses registrasi layanan e-Bupot Unifikasi Klikpajak:

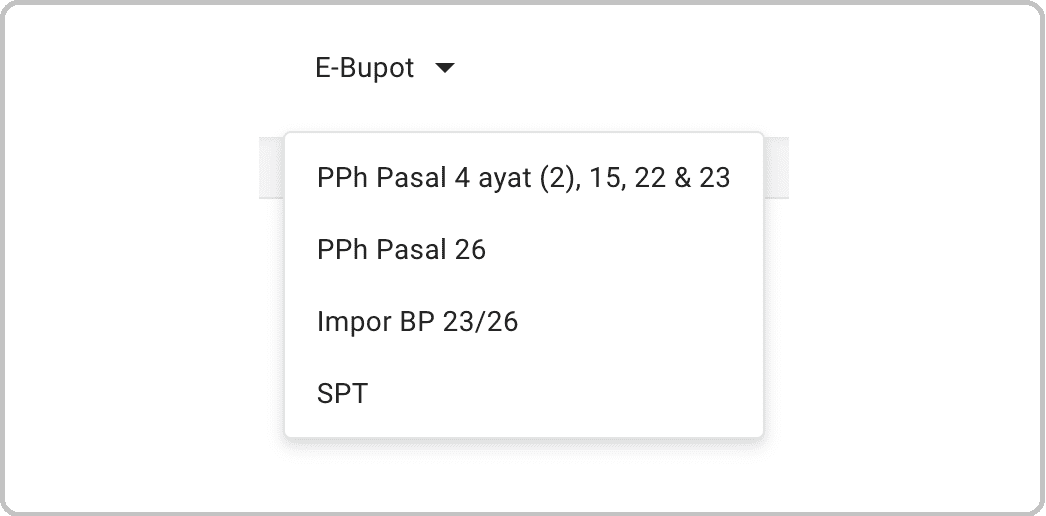

1. Masuk ke salah satu menu di modul eBupot.

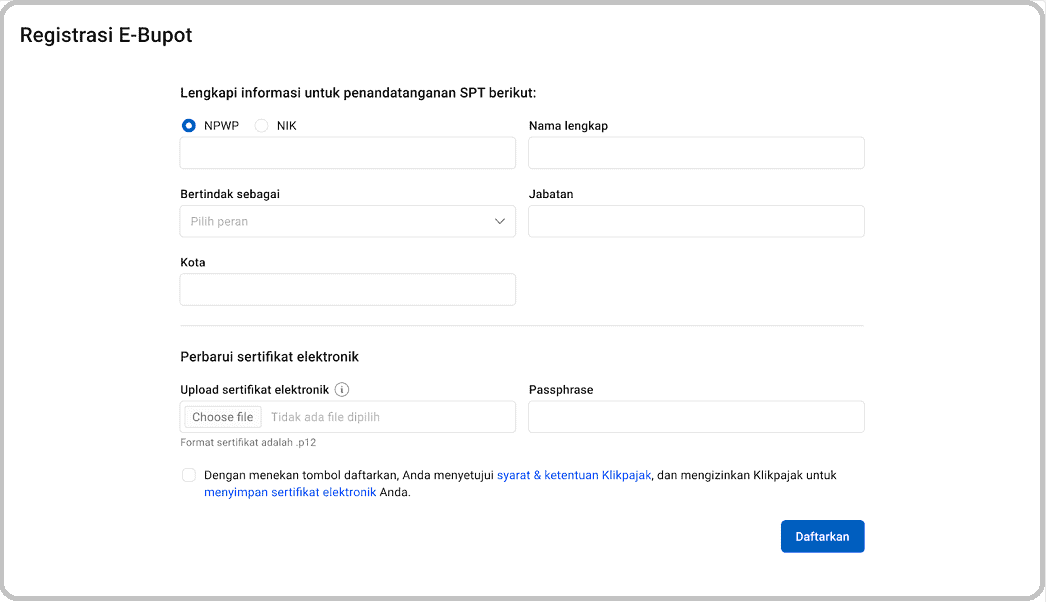

2. Anda akan diarahkan ke halaman “Registrasi E-Bupot”.

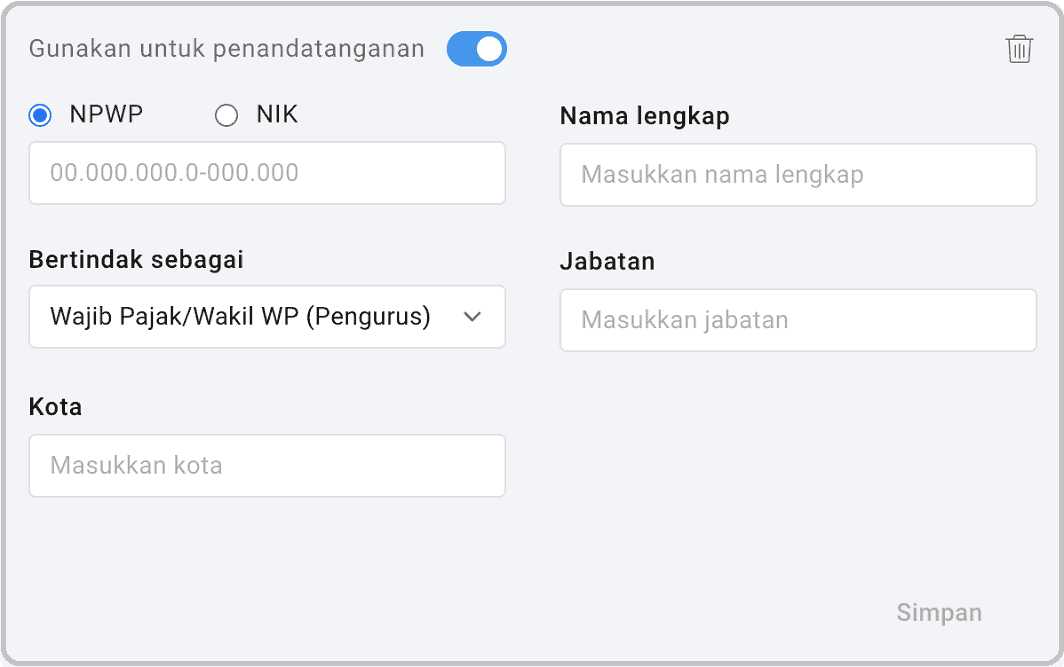

3. Lengkapi informasi berikut:

- NPWP/NIK penandatanganan SPT

- Nama lengkap pemilik NPWP/NIK penandatangan

- Bertindak sebagai WP/Pengurus atau yang dikuasakan oleh WP untuk mengurus SPT

- Jabatan penandatangan dalam perusahaan/organisasi WP

- Kota sebagai tempat penandatangan SPT

5. Masukkan data Sertifikat Elektronik

- Sertifikat Elektronik yang diterbitkan DJP sebagai tanda WP PKP

- Passphrase atau kata sandi Sertifikat Elektronik

6. Setelah melengkapi informasi penandatangan dan memasukkan Sertifikat Elektronik, pastikan untuk mencentang pernyataan ‘syarat & ketentuan Klikpajak’ dan ‘menyimpan sertifikat elektronik’.

Lalu, klik “Daftarkan” untuk masuk ke halaman eBupot.

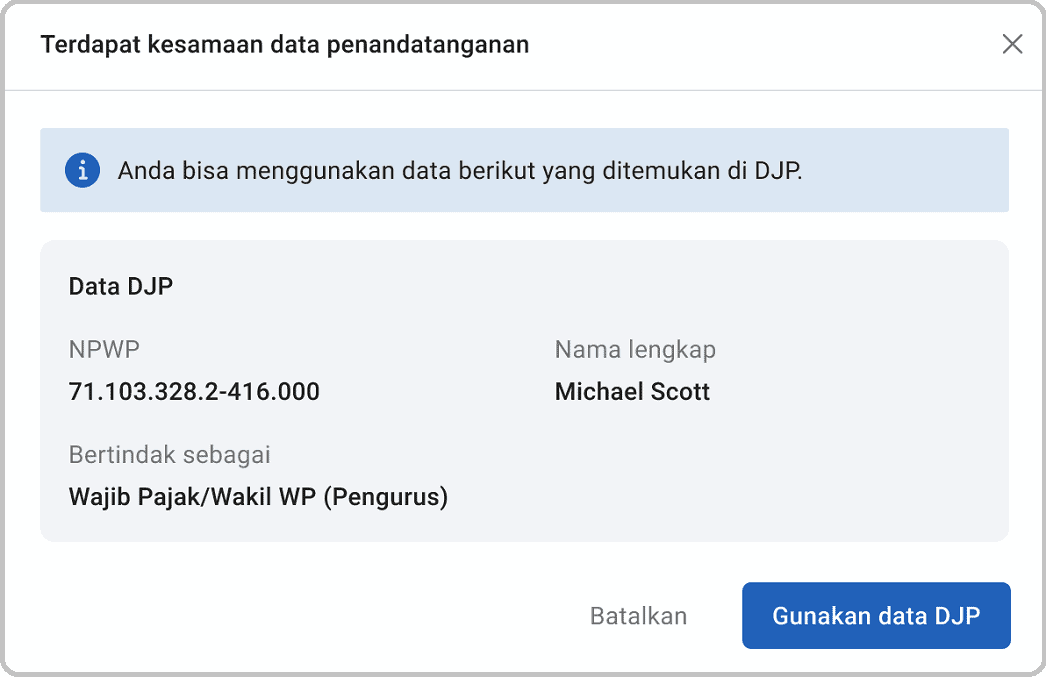

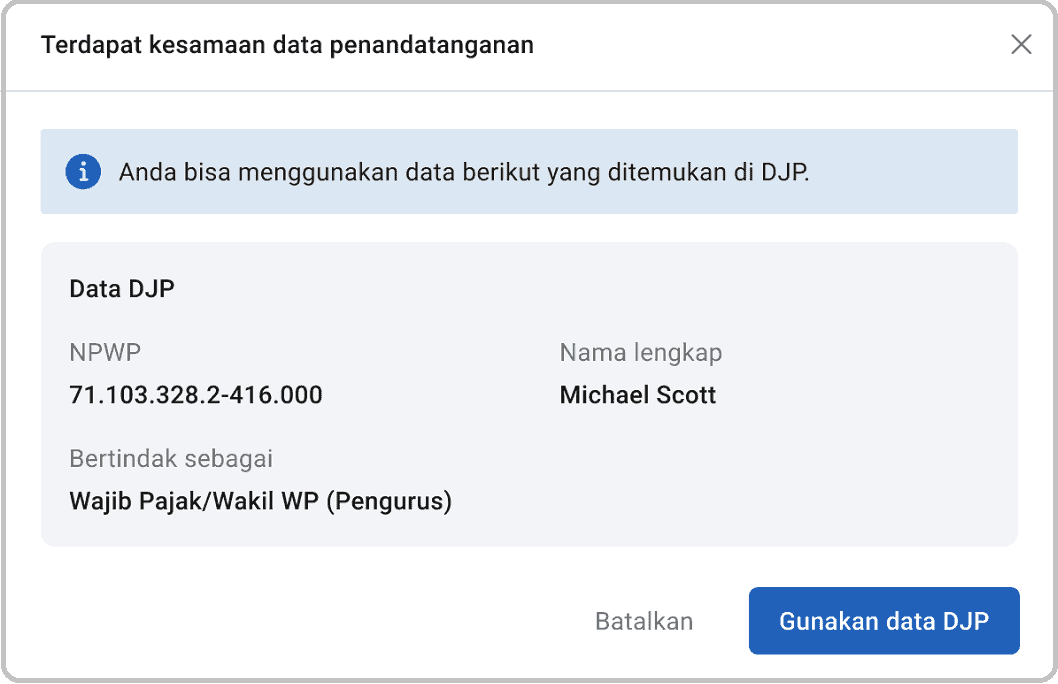

7. Apabila ada data Anda yang pernah tersimpan sebelumnya di DJP, akan muncul pop up dan Anda dapat memilih untuk menggunakan data sebelumnya atau data yang baru diinput untuk digunakan sebagai penandatanganan.

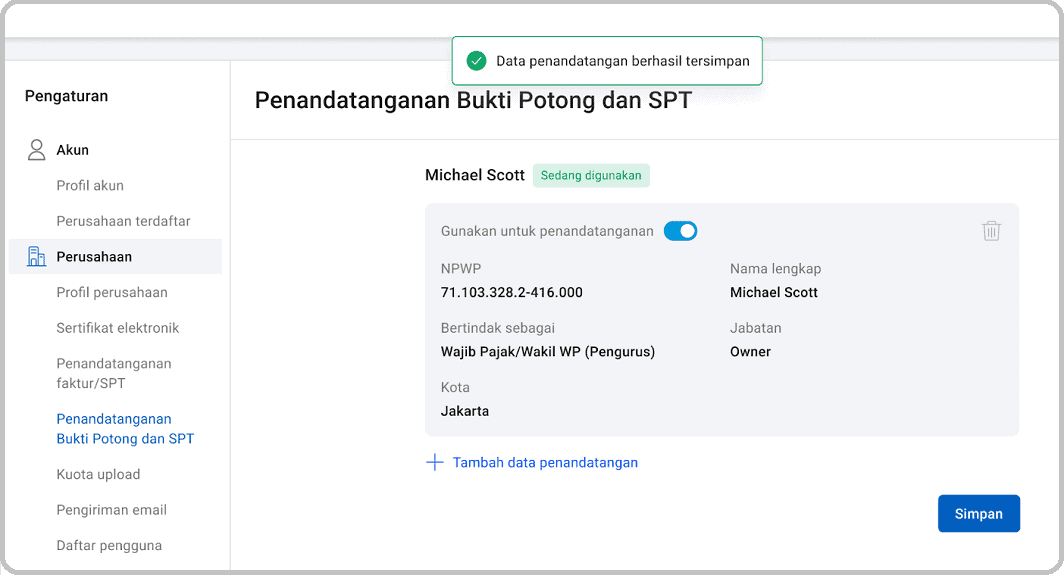

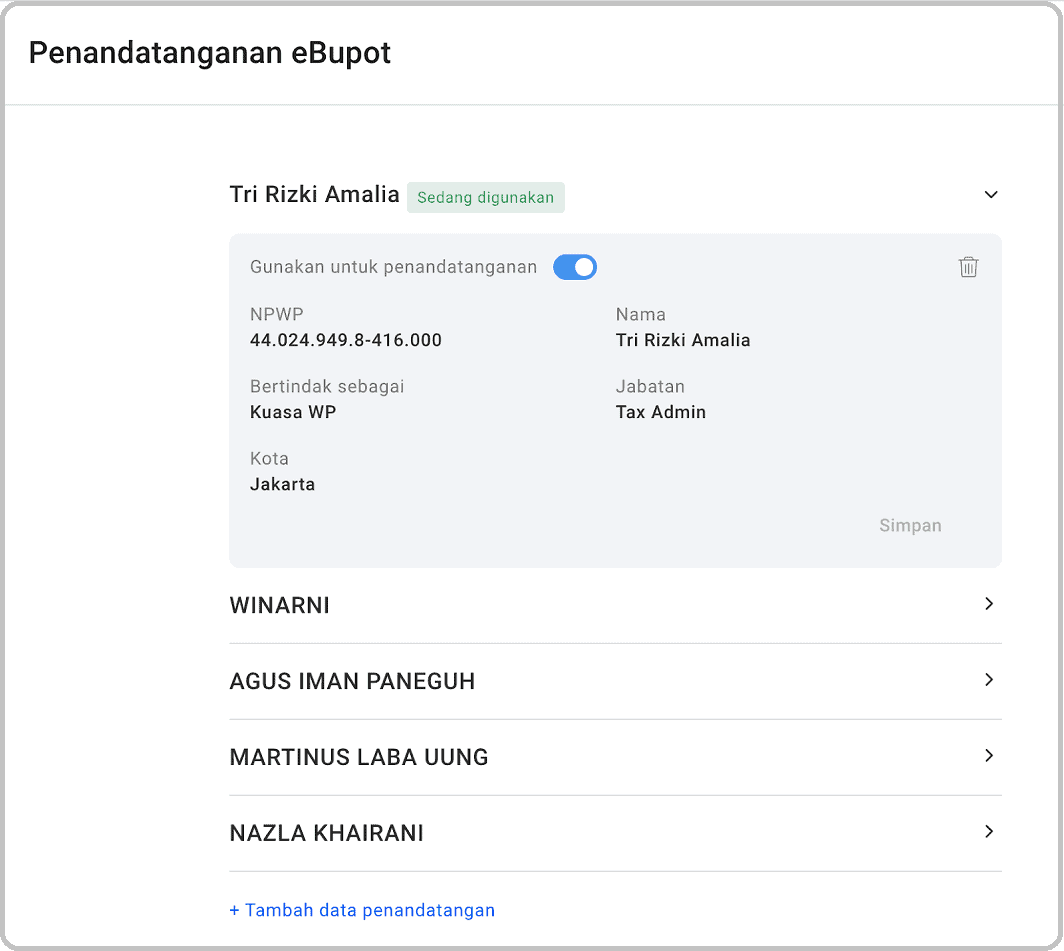

8. Data yang sudah tersimpan dapat dilihat kembali pada menu “Pengaturan” > “Penandatanganan eBupot”.

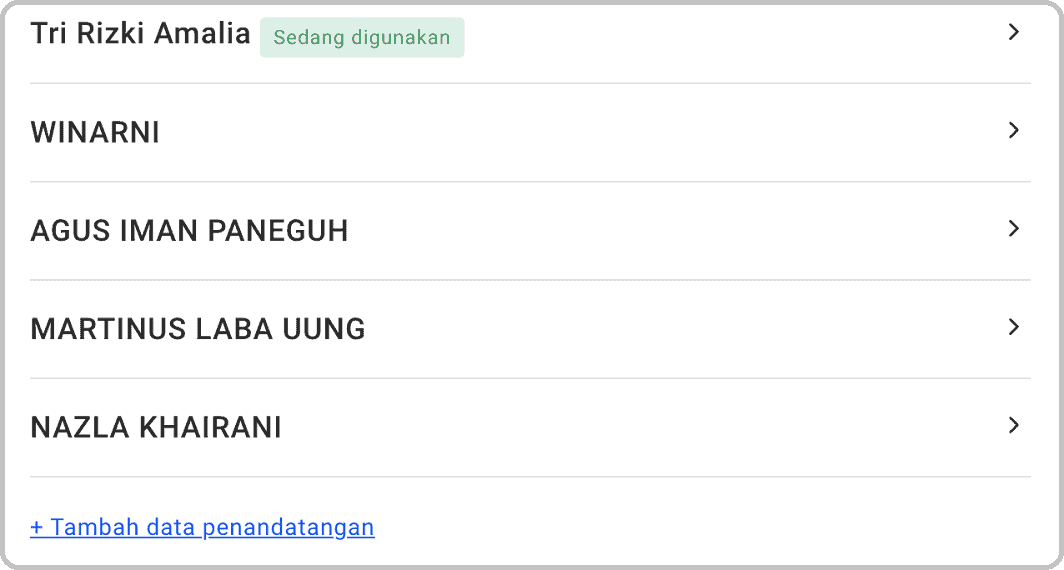

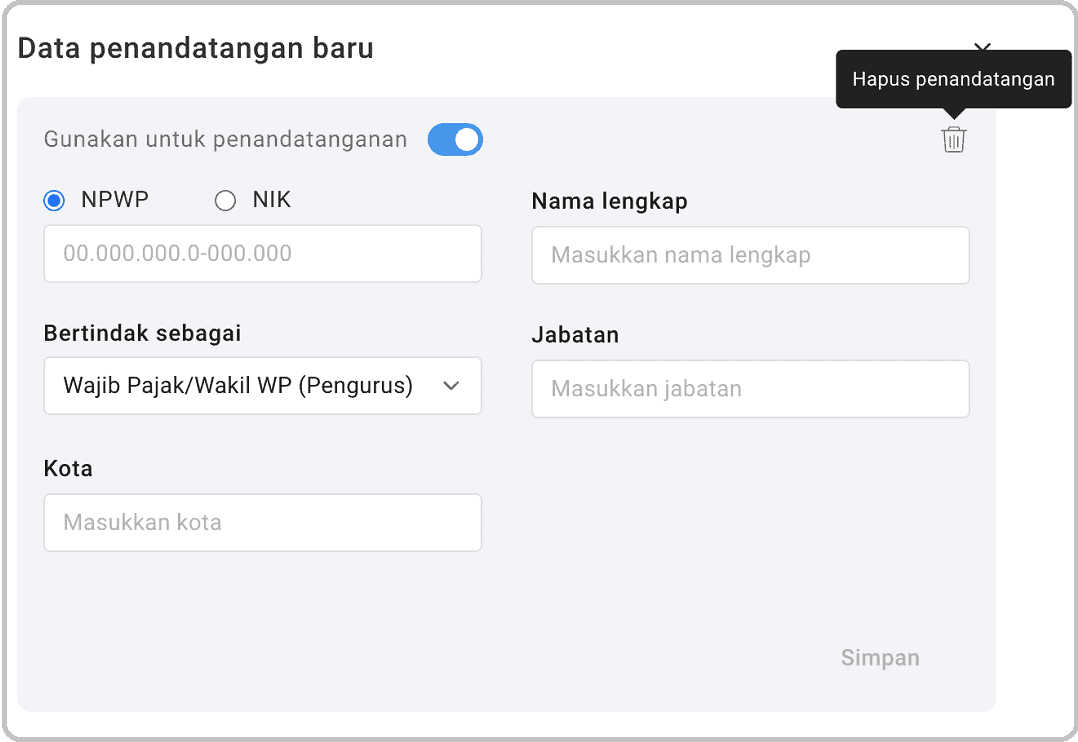

9. e Bupot Unifikasi memungkinkan Anda untuk memiliki lebih dari 1 data penandatanganan, namun hanya 1 yang dapat diaktifkan.

Baca juga tentang Cara Mudah Bayar Pajak Online di e-Billing Klikpajak

7. Pengaturan Penandatanganan eBupot

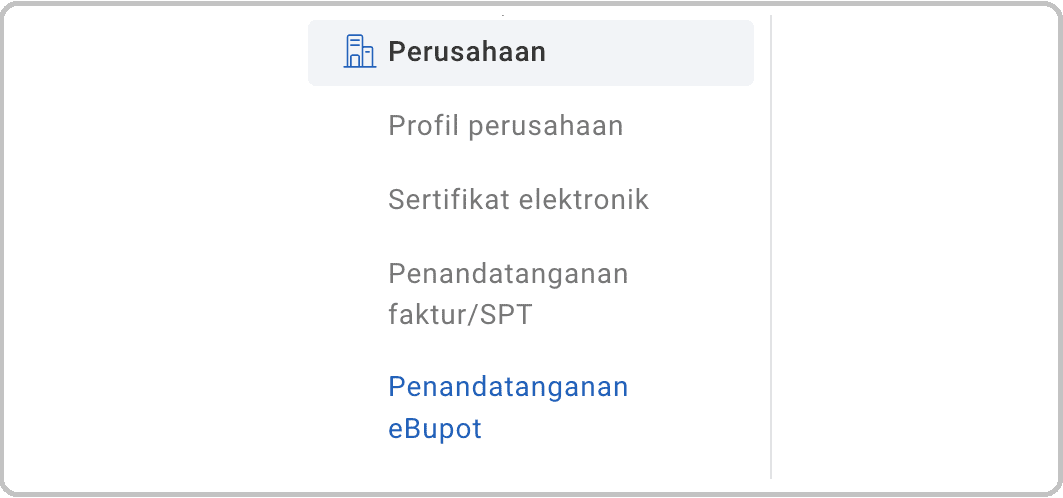

Untuk melakukan pengaturan terhadap data penandatangan eBupot, Anda dapat mengakses halaman “Penandatangan eBupot” di menu “Pengaturan”.

Berikut langkah-langkah untuk melihat dan mengubah informasi penandatangan untuk modul e-Bupot 23/26:

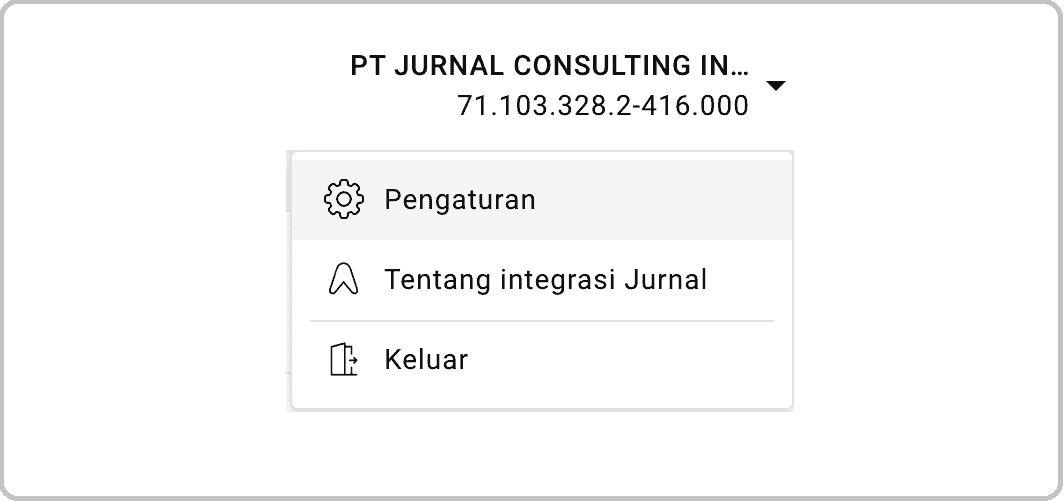

1. Masuk ke menu “Pengaturan” melalui NPWP di sebelah kanan atas.

2. Pilih menu “Penandatangan eBupot”.

3. Klik “Tambah data penandatanganan”.

4. Masukkan data sesuai kebutuhan Anda.

- Apabila data Anda valid dan belum pernah tersimpan di DJP, maka ketika “Simpan” diklik, data akan otomatis tersimpan.

- Apabila ada data Anda yang pernah tersimpan sebelumnya di DJP, pop up akan muncul dan Anda dapat memilih untuk menggunakan data sebelumnya atau data yang baru di-input untuk digunakan sebagai penandatanganan.

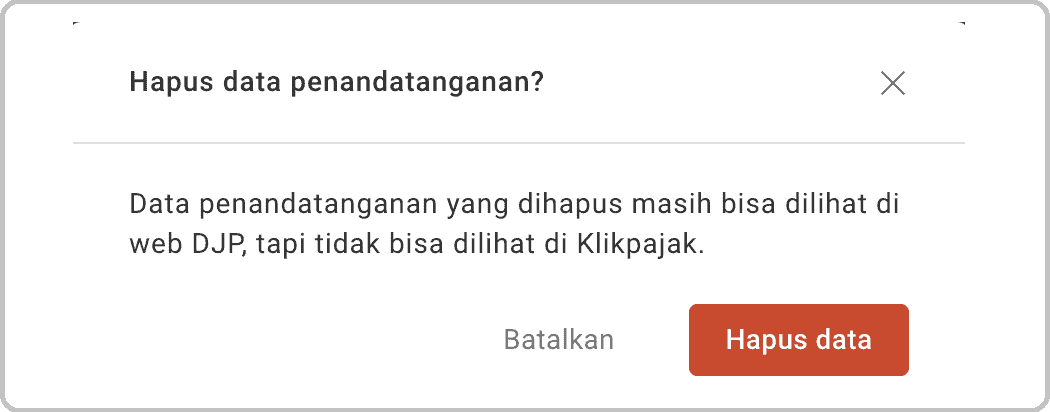

8. Menghapus Data Penandatanganan

Untuk melakukan penghapusan data penandatanganan, berikut langkah-langkahnya:

1. Apabila Anda ingin menghapus data penandatanganan, klik icon tong sampah pada kota penandatanganan.

2. Sistem akan menampilkan pop up konfirmasi penghapusan. Klik “Hapus” data apabila Anda yakin ingin menghapus data.

Baca juga tentang Cara Mengajukan Surat Keterangan Bebas (SKB) PPh 23

Mulai Cara Membuat Bukti Potong PPh 23/26, PPh 4 Ayat 2, PPh 15, PPh 22 di eBupot Unifikasi

Setelah mempersiapkan hal yang diperlukan untuk membuat bukti potong PPh 23/26, PPh Pasal 4 ayat 2, PPh Pasal 15 dan PPh Pasal 22, selanjutnya Anda sudah bisa mulai membuat bukti potong dari masing-masing jenis PPh tersebut.

Berikut langkah-langkah cara membuat bukti potong PPh 23/26 dan jenis pajak penghasilan lainnya dalam PPh Unifikasi.

A. Membuat Bukti Potong PPh Unifikasi (Normal)

Untuk membuat Bukti Potong PPh 23 Normal (Pembetulan-0), PPh Pasal 4 ayat 2 normal, PPh Pasal 15 dan PPh Pasal 22 normal, ikuti langkah-langkah berikut:

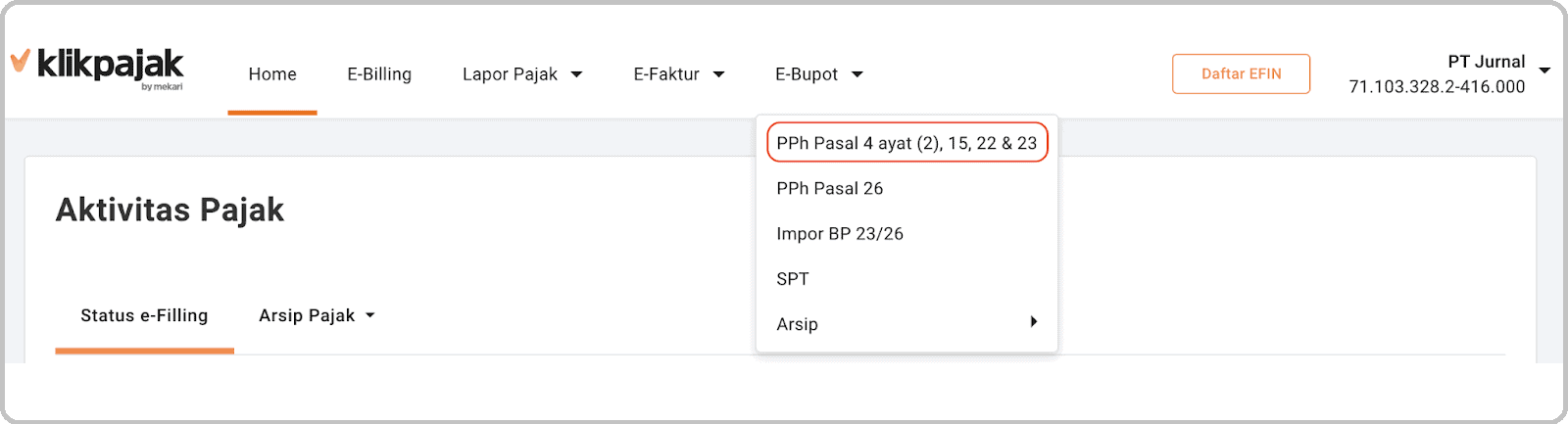

1. Klik menu “E-Bupot”, lalu pilih “PPh Pasal 4 ayat (2), 15, 22, dan 23”.

2. Anda akan diarahkan ke halaman list Bukti Potong PPh Unifikasi. Klik “Buat Bukti Potong “untuk membuka form Bukti Potong PPh Unifikasi.

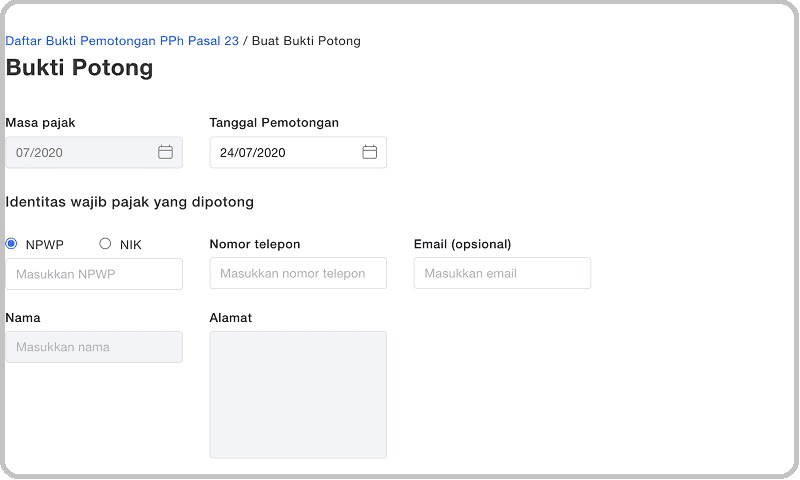

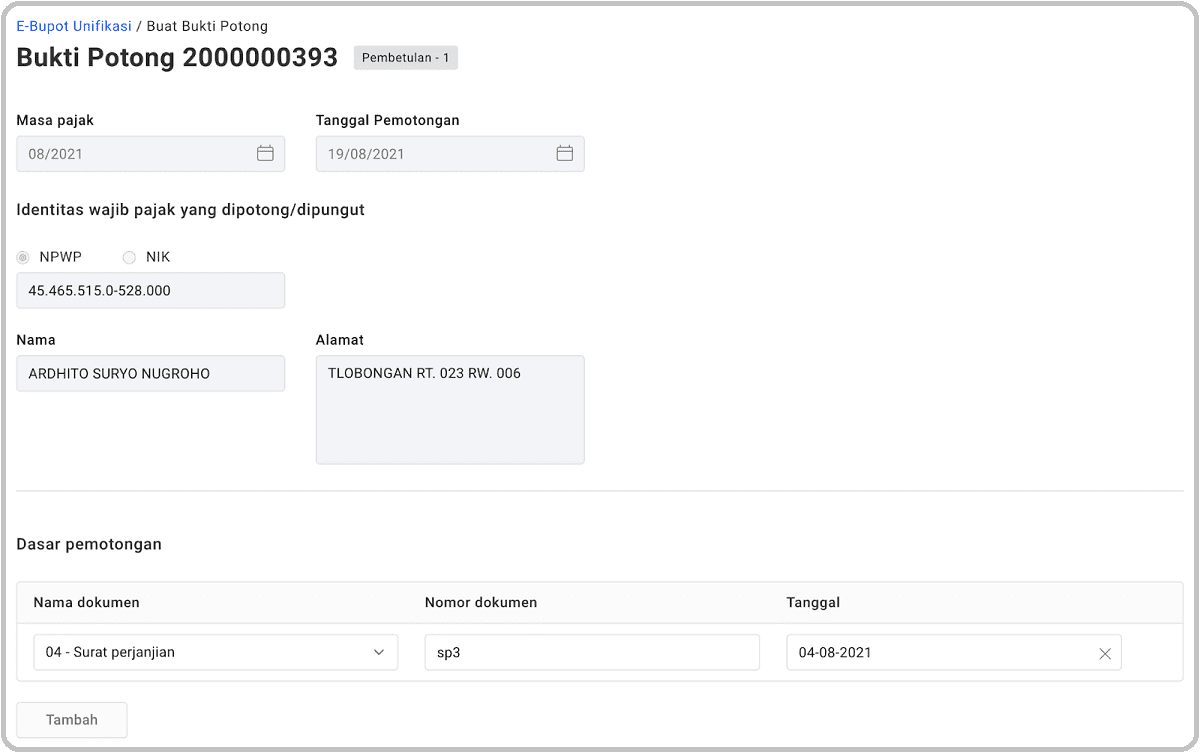

3. Isi form Bukti Potong PPh Unifikasi sesuai dengan kebutuhan Anda.

4. Masukkan tanggal pemotongan dan identitas WP yang dipotong. Masa pajak akan menyesuaikan dengan tanggal pemotongan yang dipilih.

Identitas WP yang dipotong berupa:

- NPWP atau NIK (bila tidak memiliki NPWP)

- Nama dan alamat.

Jika memilih identitas WP NPWP : Nama dan Alamat akan diisi otomatis oleh sistem.

Jika memilih identitas WP NIK : Nama dan Alamat wajib diisi berdasarkan data di KTP.

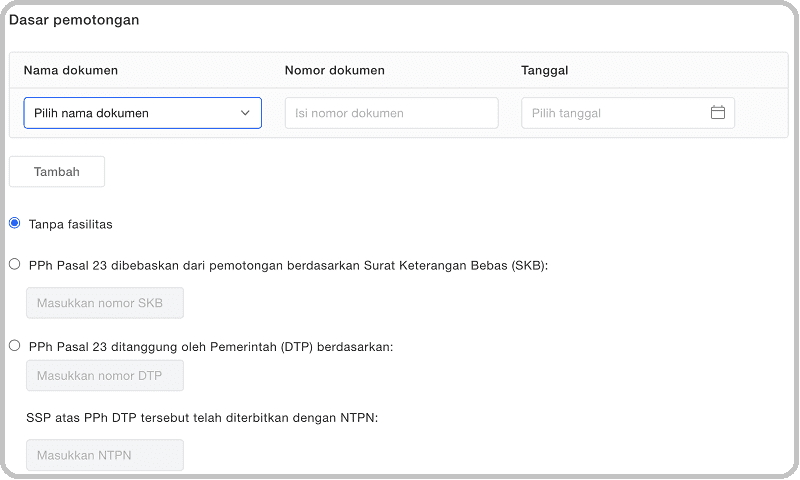

5. Input dokumen dasar pemotongan PPh 23, PPh 4 Ayat 2, PPh 15, atau PPh 22 (bisa lebih dari satu)

- Nama dokumen bisa berupa Faktur Pajak, invoice, pengumuman, surat perjanjian, bukti pembayaran, akta perikatan, akta RUPS, atau surat pernyataan

- Nomor dokumen

- Tanggal dokumen

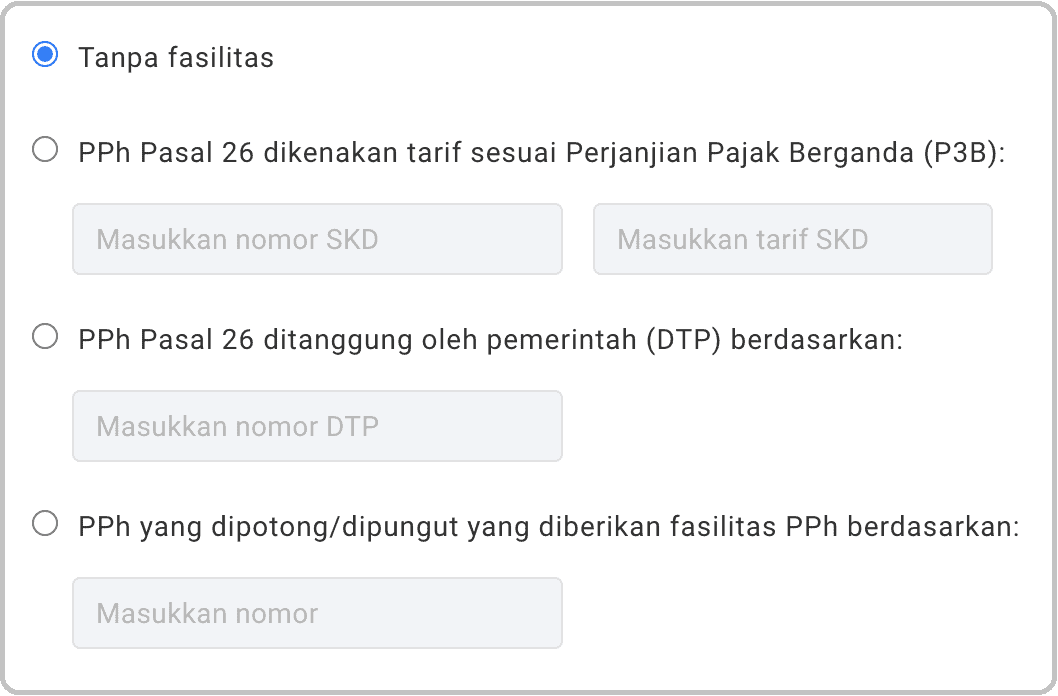

6. Tentukan fasilitas dalam pembuatan bukti potong.

a. Bukti potong tanpa fasilitas

b. Bukti potong dengan fasilitas Surat Keterangan Bebas (SKB).

Fasilitas ini hanya tersedia apabila WP yang dipotong memiliki NPWP.

- BP dengan fasilitas ini wajib memasukkan nomor SKB yang diberikan oleh WP yang dipotong.

- Tarif PPh yang dipotong dianggap 0%.

c. Bukti potong dengan fasilitas Ditanggung Pemerintah (DTP).

Fasilitas ini hanya tersedia apabila WP yang dipotong memiliki NPWP.

- BP dengan fasilitas ini wajib memasukkan nomor DTP yang diberikan oleh Pemerintah.

d. Bukti potong dengan fasilitas Surat Keterangan berdasarkan PP Nomor 23 Tahun 2018. Fasilitas ini hanya tersedia apabila WP yang dipotong memiliki NPWP.

- BP dengan fasilitas ini wajib memasukkan nomor SK PP Nomor 23 tahun 2018.

- Kode objek pajak yang dipilih harus Transaksi dengan Wajib Pajak yang menggunakan tarif Peraturan Pemerintah No.23 tahun 2018 (28-423-01).

- Tarif PPh yang dipotong dianggap 0.5%

e. Bukti potong dengan fasilitas PPh lainnya. Fasilitas ini hanya tersedia apabila WP yang dipotong memiliki NPWP.

- BP dengan fasilitas ini wajib memasukkan nomor fasilitas PPh lainnya.

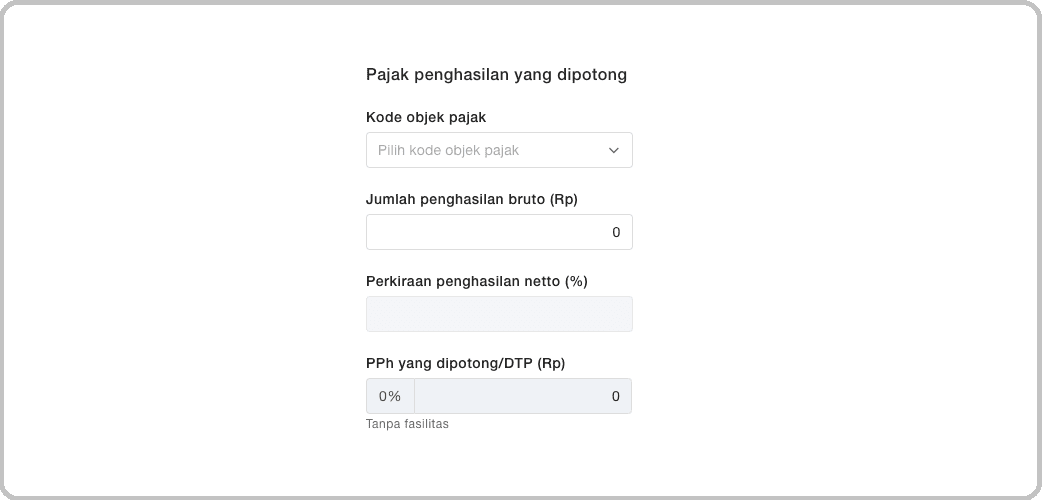

7. Tentukan kode objek pajak beserta jumlah penghasilan brutonya

- Kode objek pajak yang dipilih akan menentukan tarif PPh Unifikasi. Apabila menggunakan fasilitas SKB, maka tarif PPh Pasal 23 nya akan selalu dianggap 0%.

- Jumlah penghasilan bruto akan dikalikan dengan tarif PPh Unifikasi untuk menghitung PPh dipotongnya.

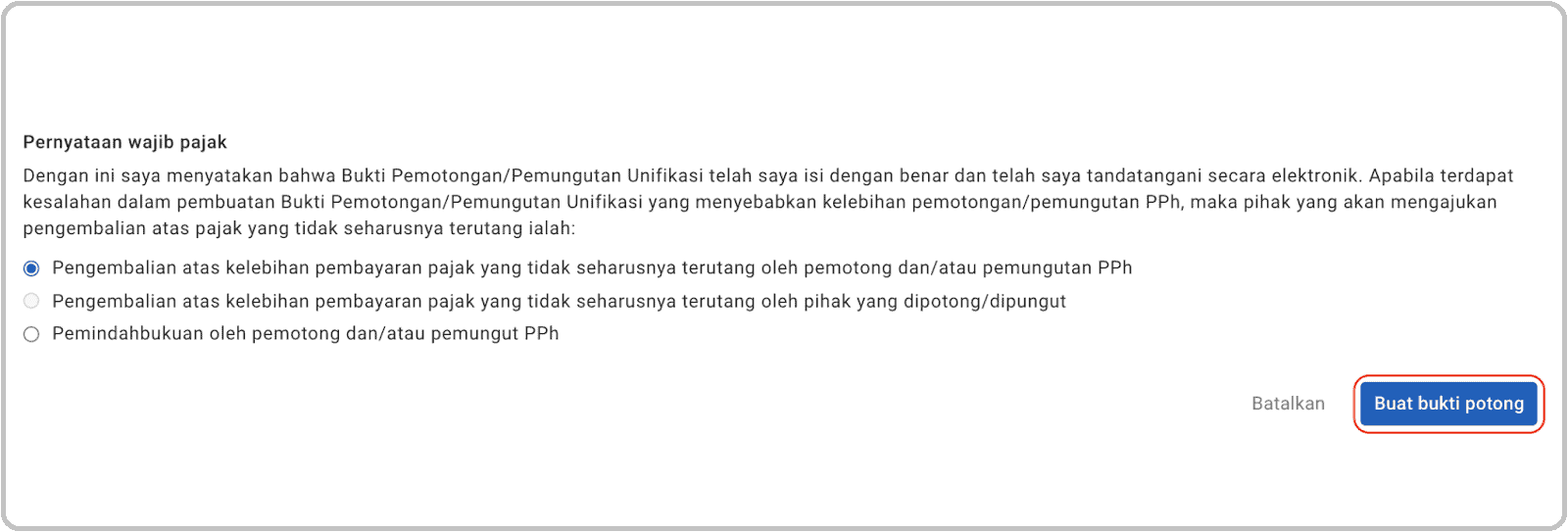

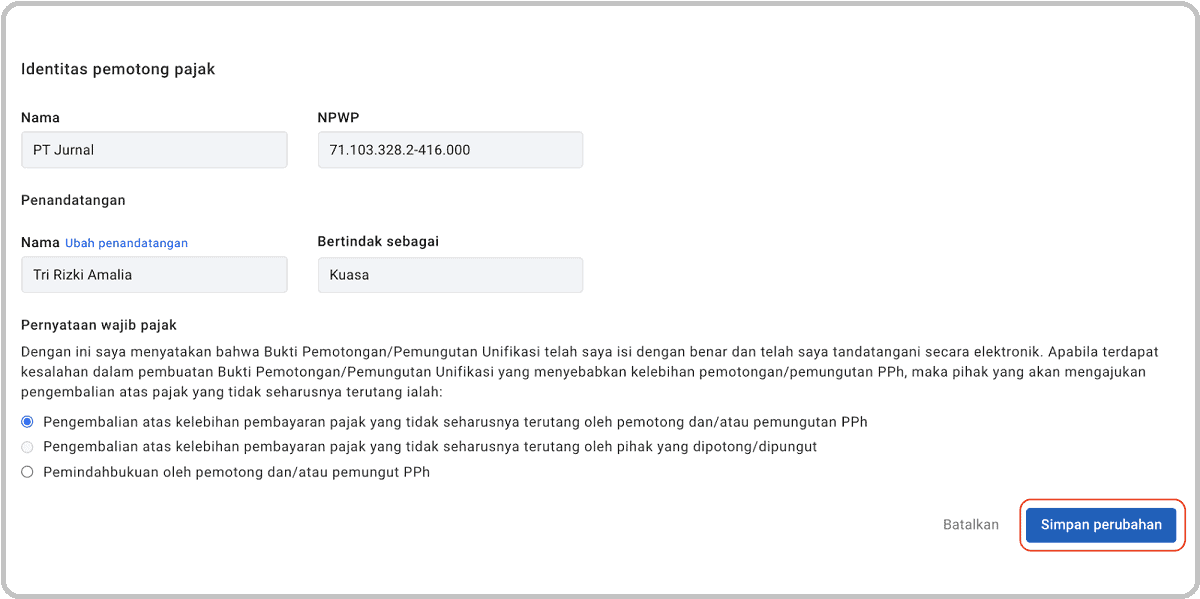

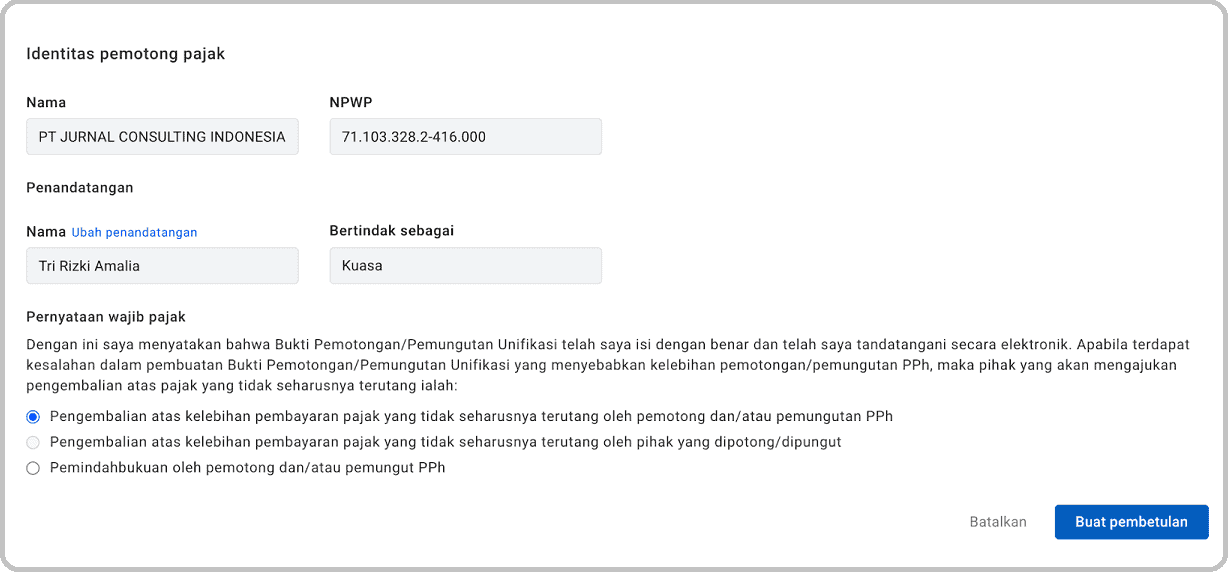

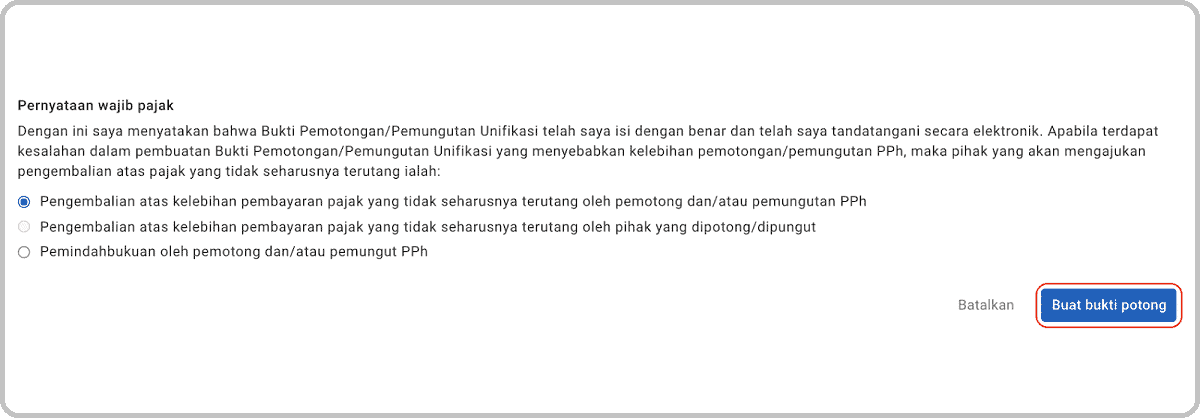

8. Kemudian pilih salah satu pernyataan wajib pajak dan klik “Buat bukti potong”.

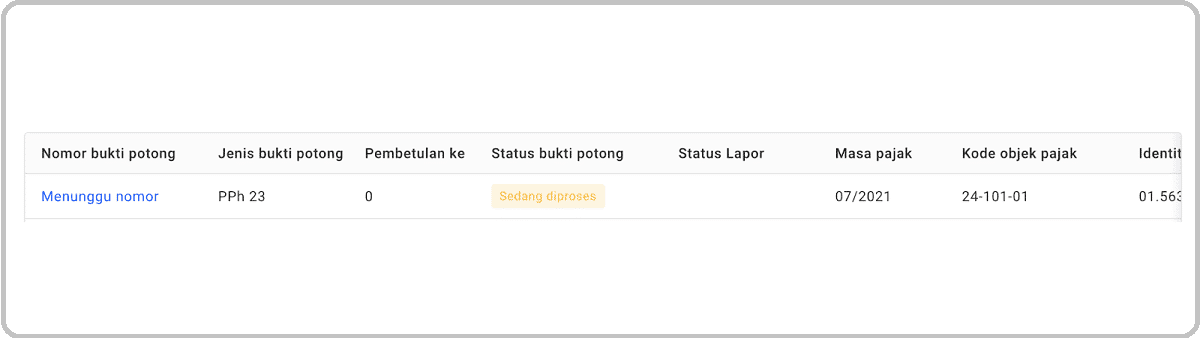

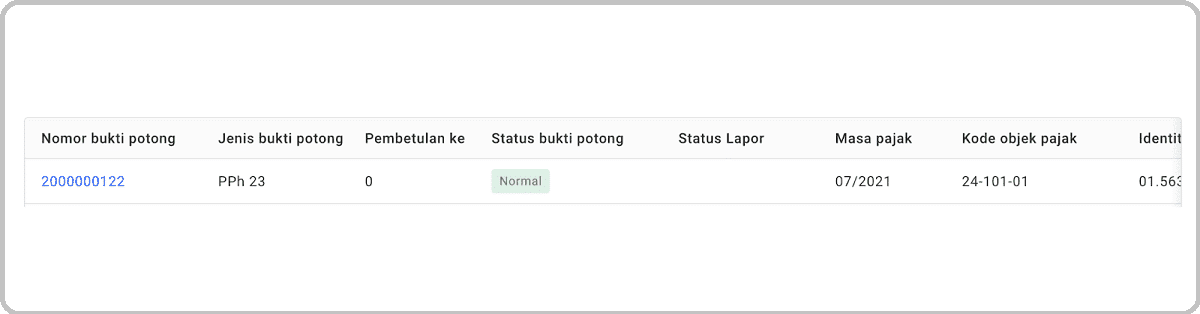

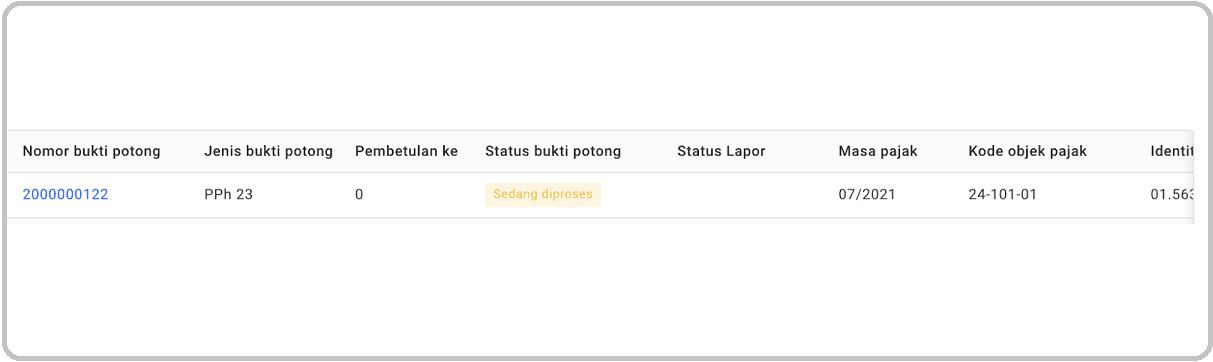

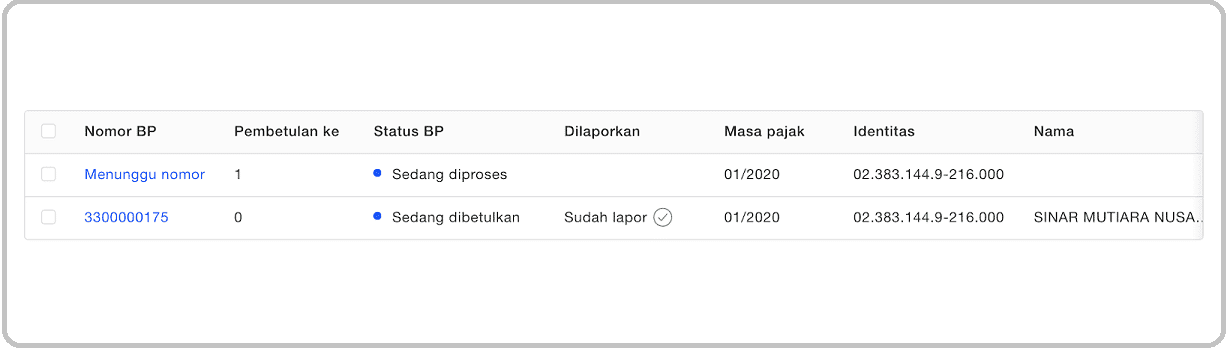

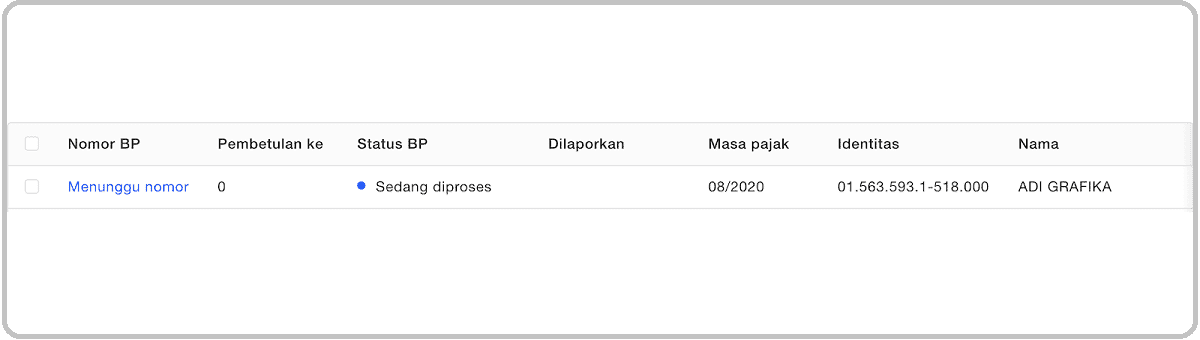

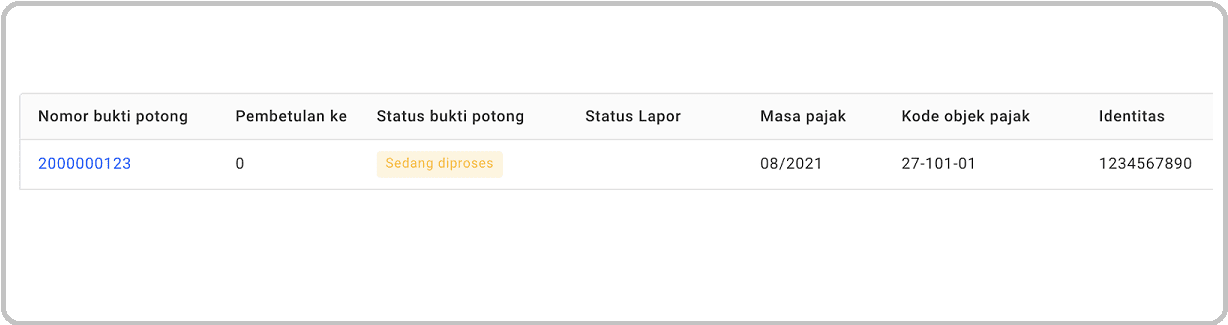

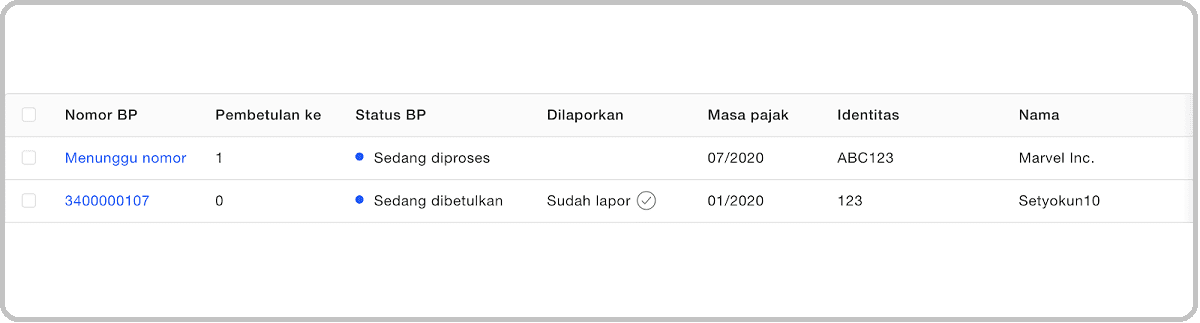

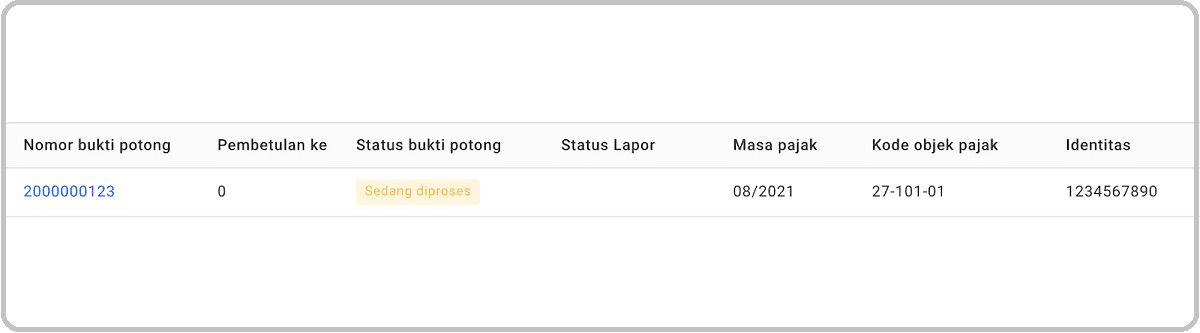

9. Apabila data yang Pengguna masukkan valid, Pengguna akan diarahkan kembali ke Halaman List Bukti Potong PPh Unifikasi dengan status “Sedang diproses”.

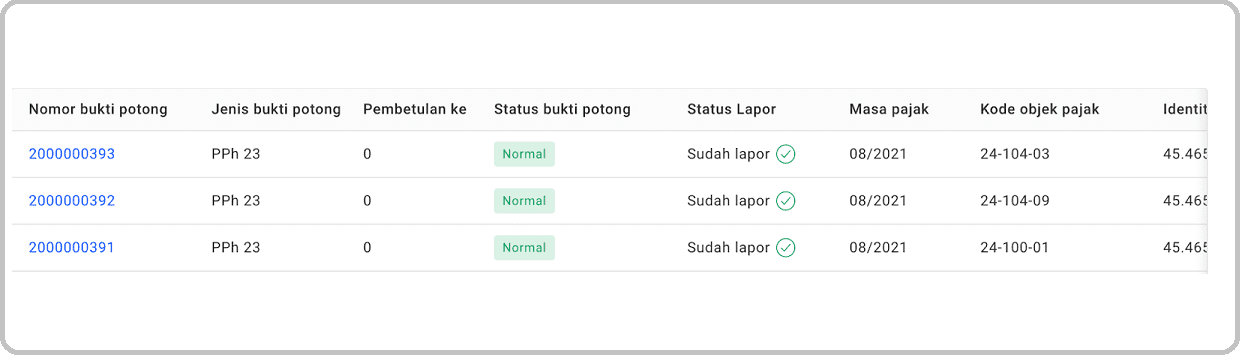

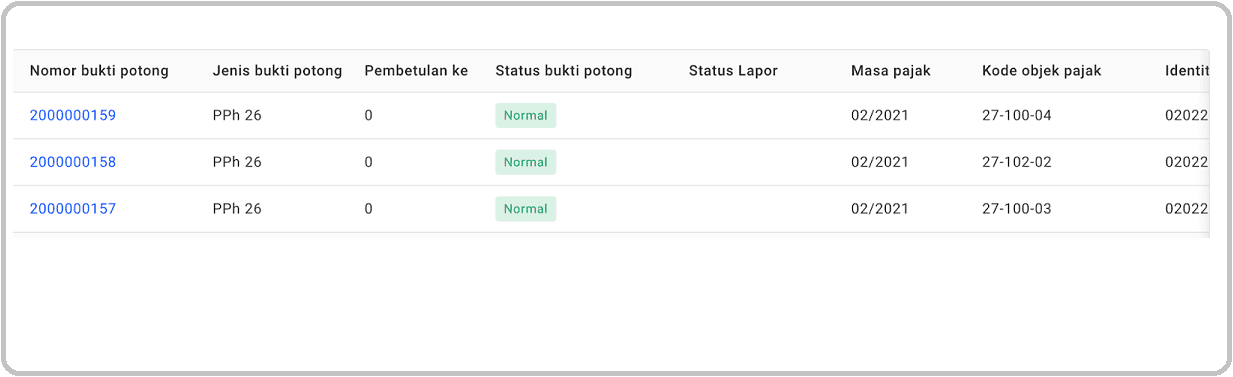

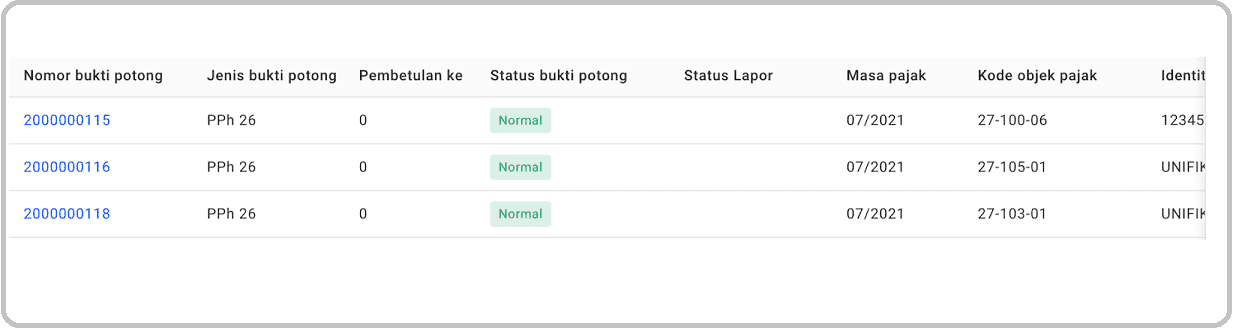

10. Tunggu beberapa saat dan refresh Halaman List Bukti Potong PPh Unifikasi. Apabila berhasil, status Bukti Potong PPh Unifikasi tersebut akan berubah menjadi “Normal” dan Nomor BP akan diberikan oleh DJP.

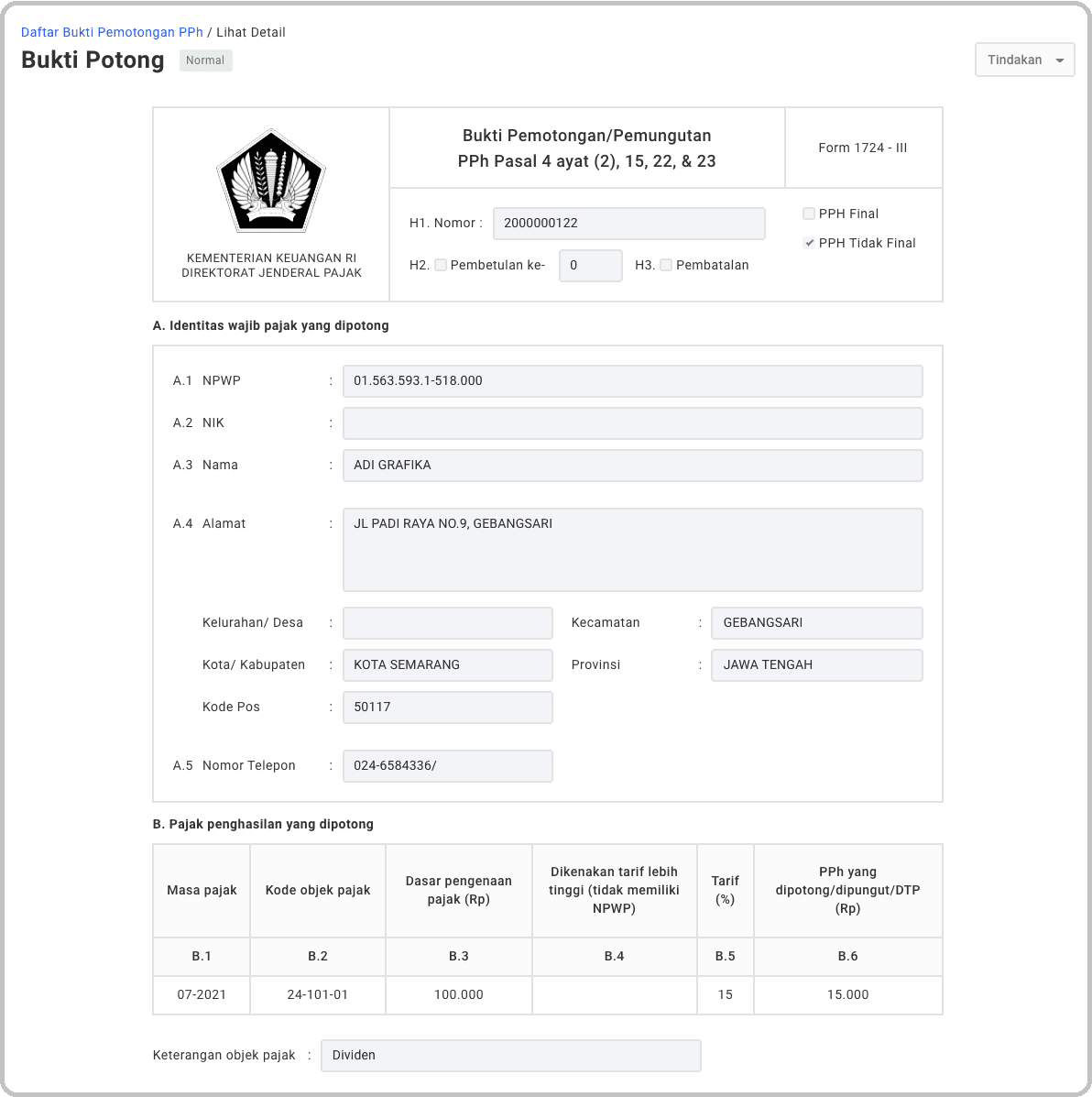

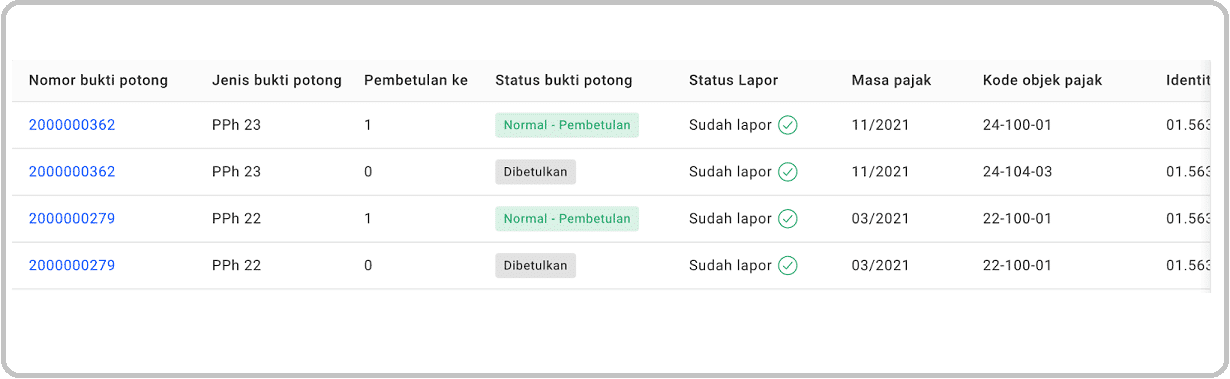

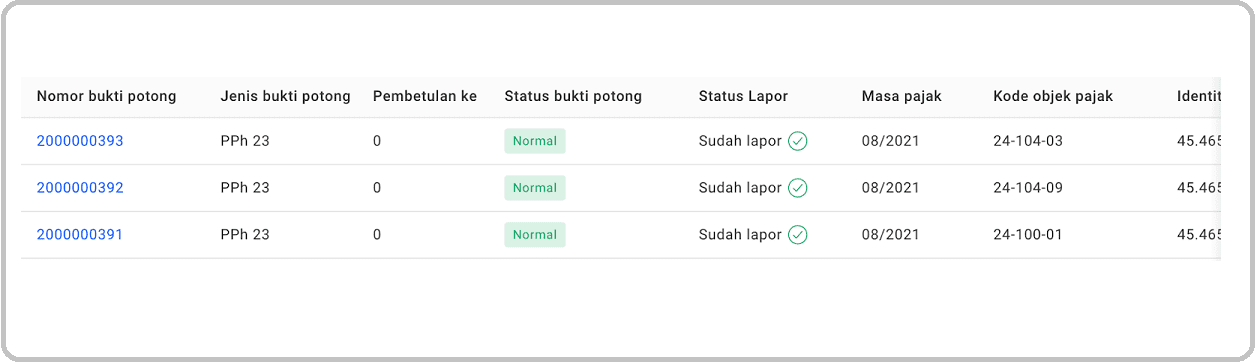

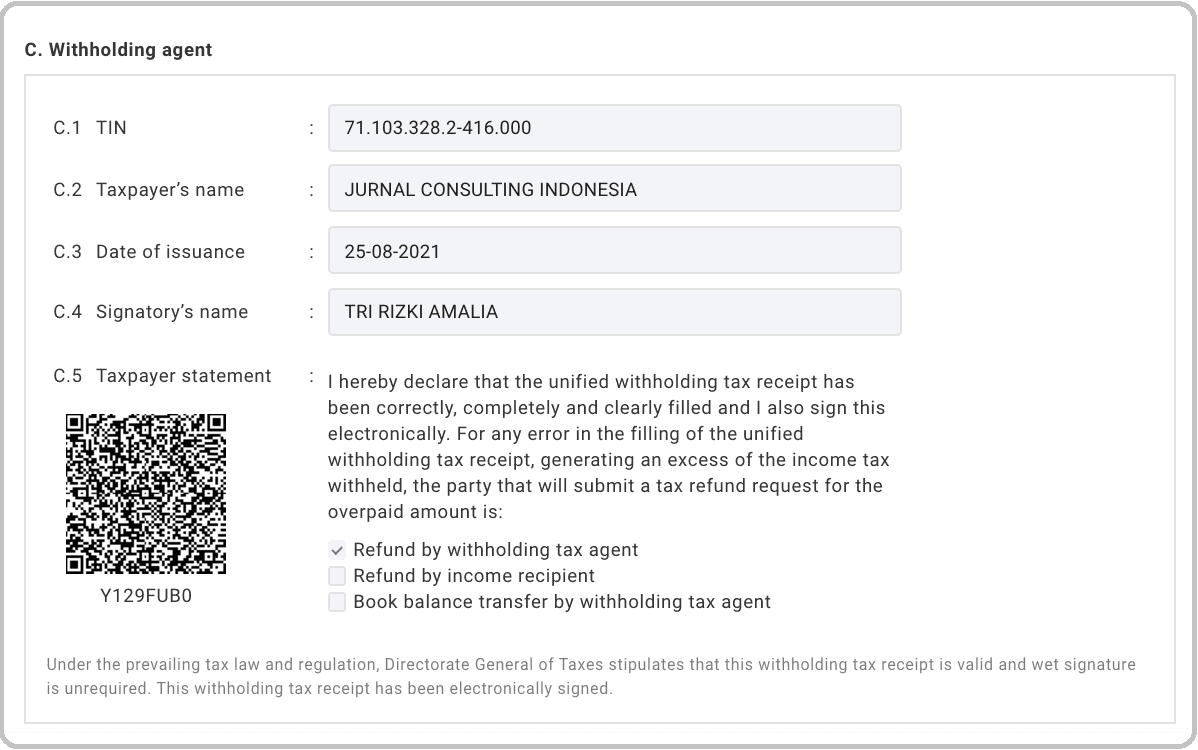

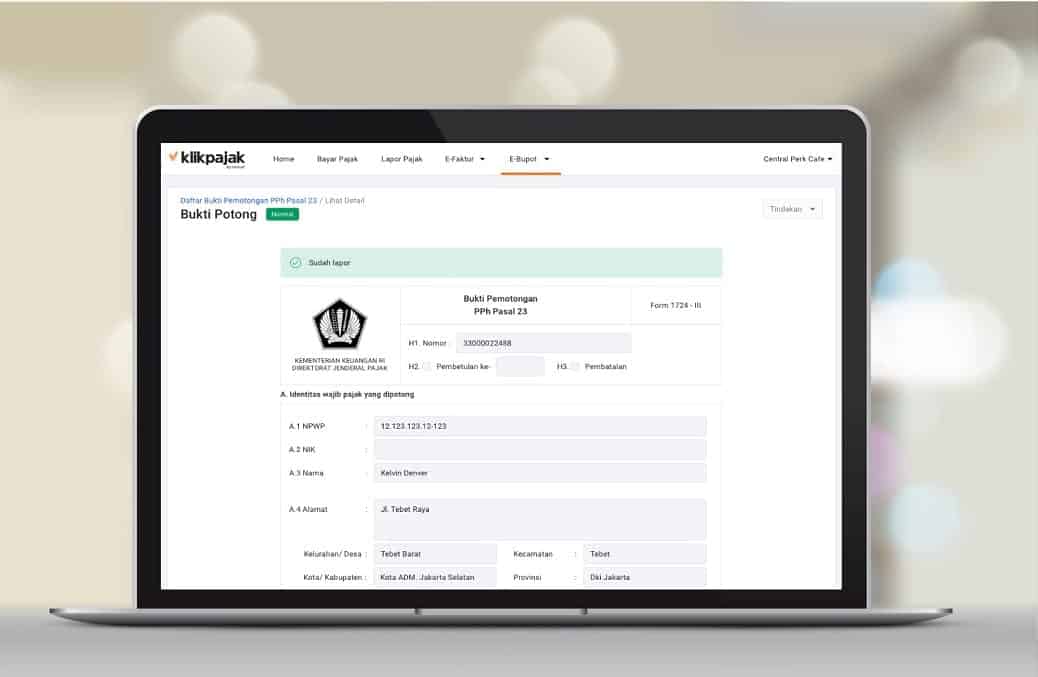

B. Cara Melihat Detail Bukti Potong PPh Unifikasi

Untuk melihat detail Bukti Potong PPh Unifikasi yang dibuat, ikuti langkah-langkah berikut ini:

1. Klik menu “E-Bupot”, setelah itu pada submenu e Bupot pilih PPh Pasal 4 ayat (2), 15, 22 & 23.

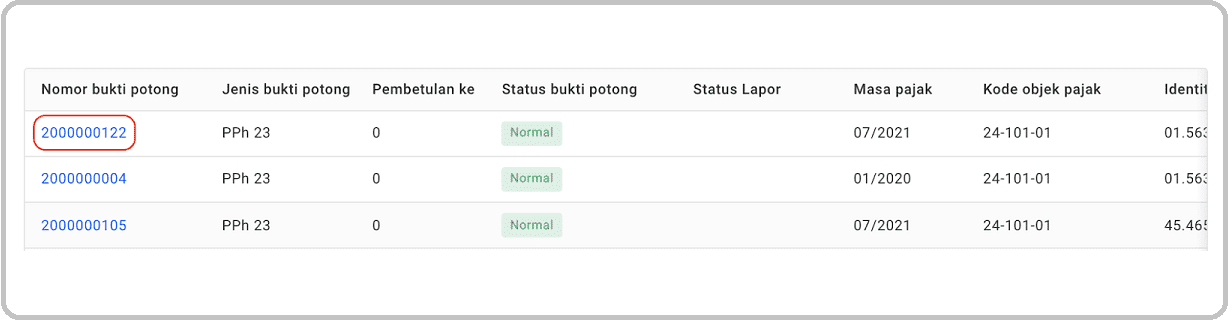

2. Pada halaman list Bukti Potong PPh Unifikasi, pilih salah satu dari Nomor Bukti Potong yang Anda ingin lihat detailnya.

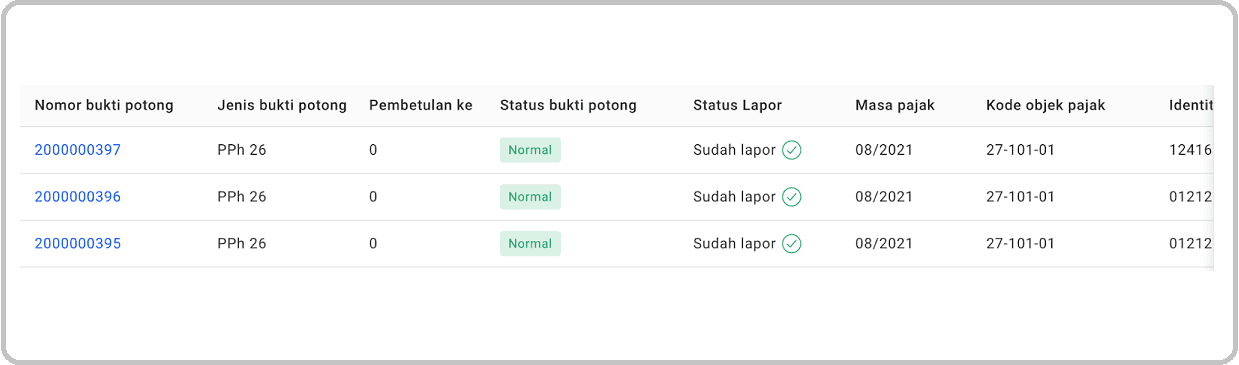

3. Status dari Bukti Potong dapat dilihat pada bagian atas dengan label berwarna

- Normal / Normal Pembetulan (Hijau)

- Dibetulkan (Abu-abu)

- Dibatalkan / Gagal / Dihapus (Merah)

- Sedang diproses (Kuning)

4. Apabila Bukti Potong sudah dilaporkan dalam SPT Masa, akan memiliki tanda “Sudah lapor” pada bagian atas halaman.

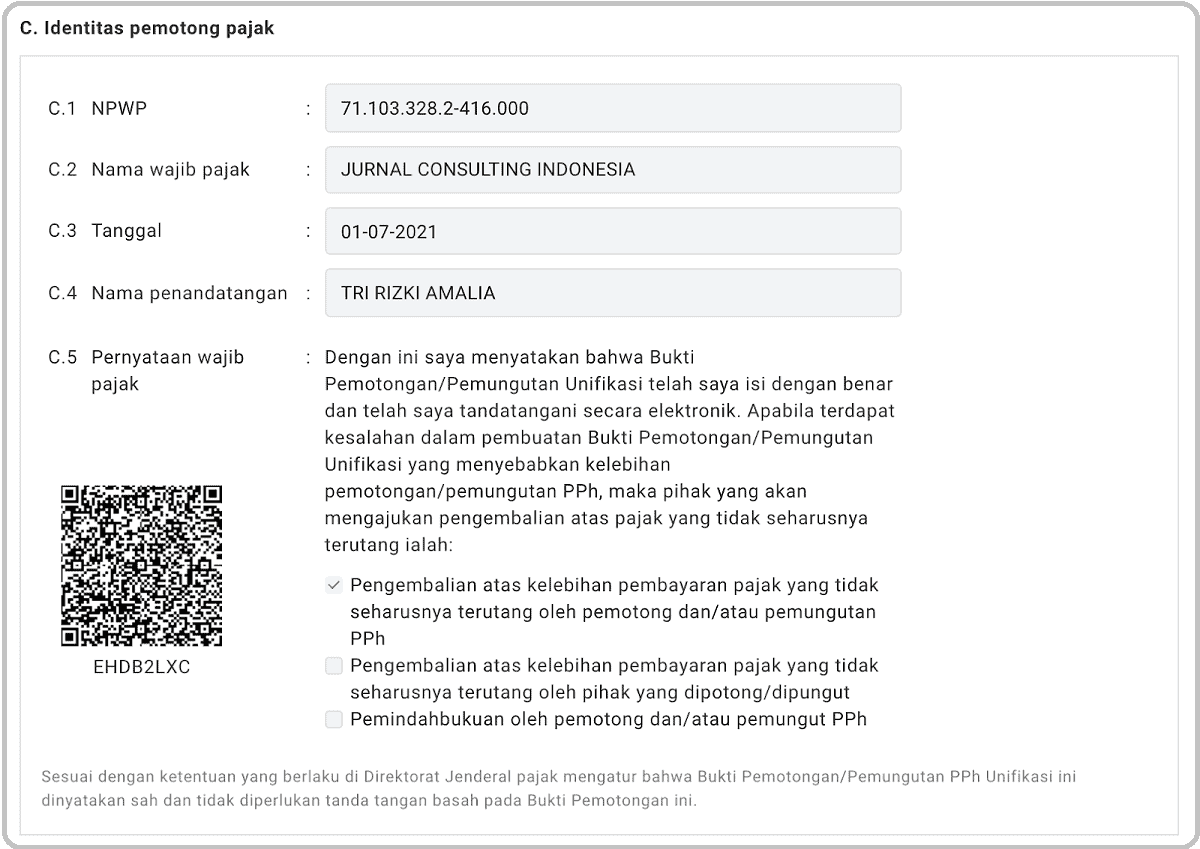

5. Untuk memeriksa bukti potong benar-benar diterbitkan oleh DJP, dapat melakukan scan atas QR code-nya yang tertera di bagian bawah.

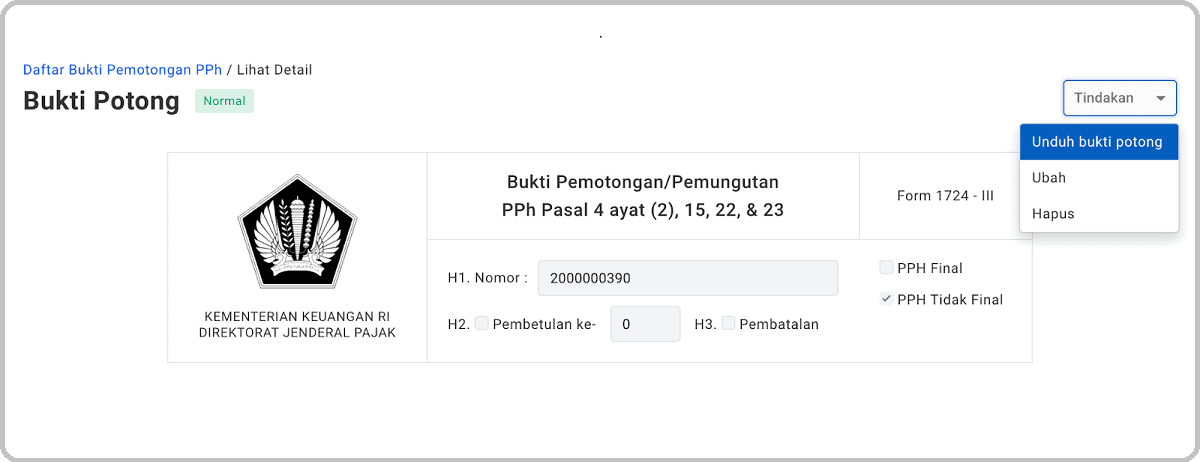

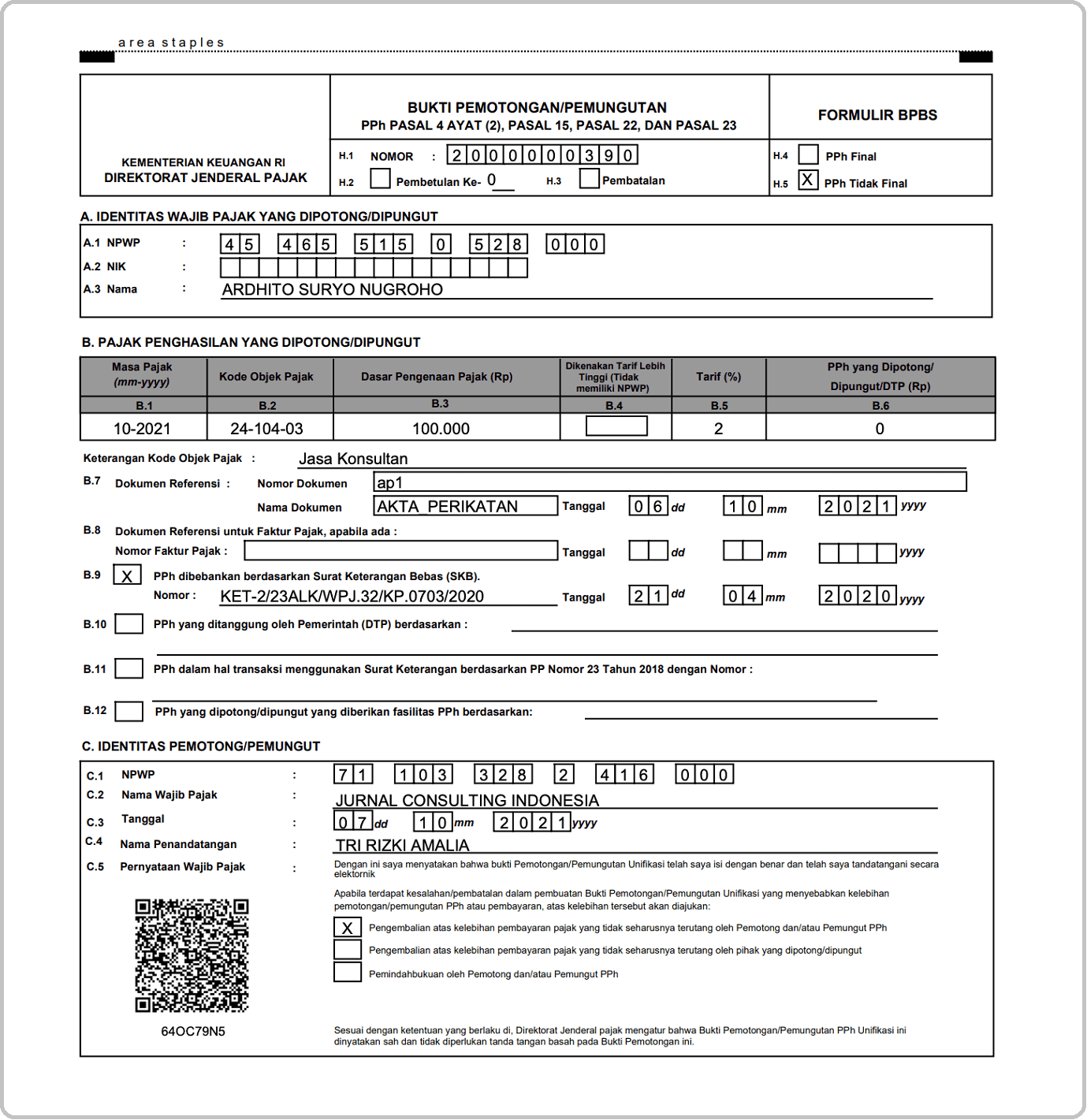

C. Cara Download Bukti Potong PPh Unifikasi

Berikut langkah-langkah cara mengunduh Bukti Potong PPh Unifikasi di eBupot:

1. Klik menu “E-Bupot”, setelah itu pada submenu pilih PPh Pasal 4 ayat (2), 15, 22 & 23.

2. Pada halaman list Bukti Potong PPh Unifikasi pilih salah satu dari Nomor Bukti Potong yang ingin Anda unduh bukti potongnya.

3. Anda akan diarahkan ke halaman detail. Kemudian klik tombol “Tindakan” dan pilih “Unduh bukti potong”.

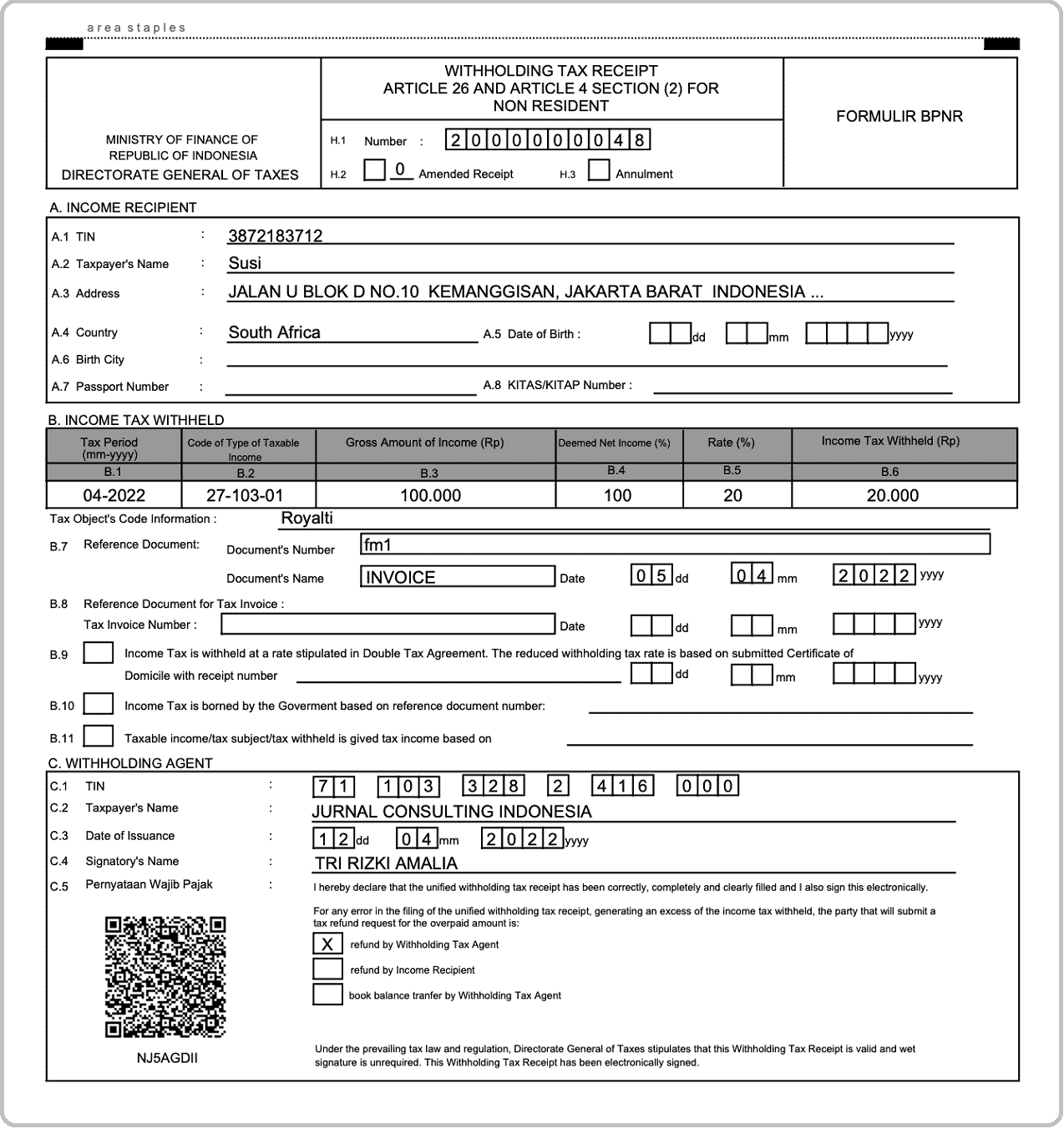

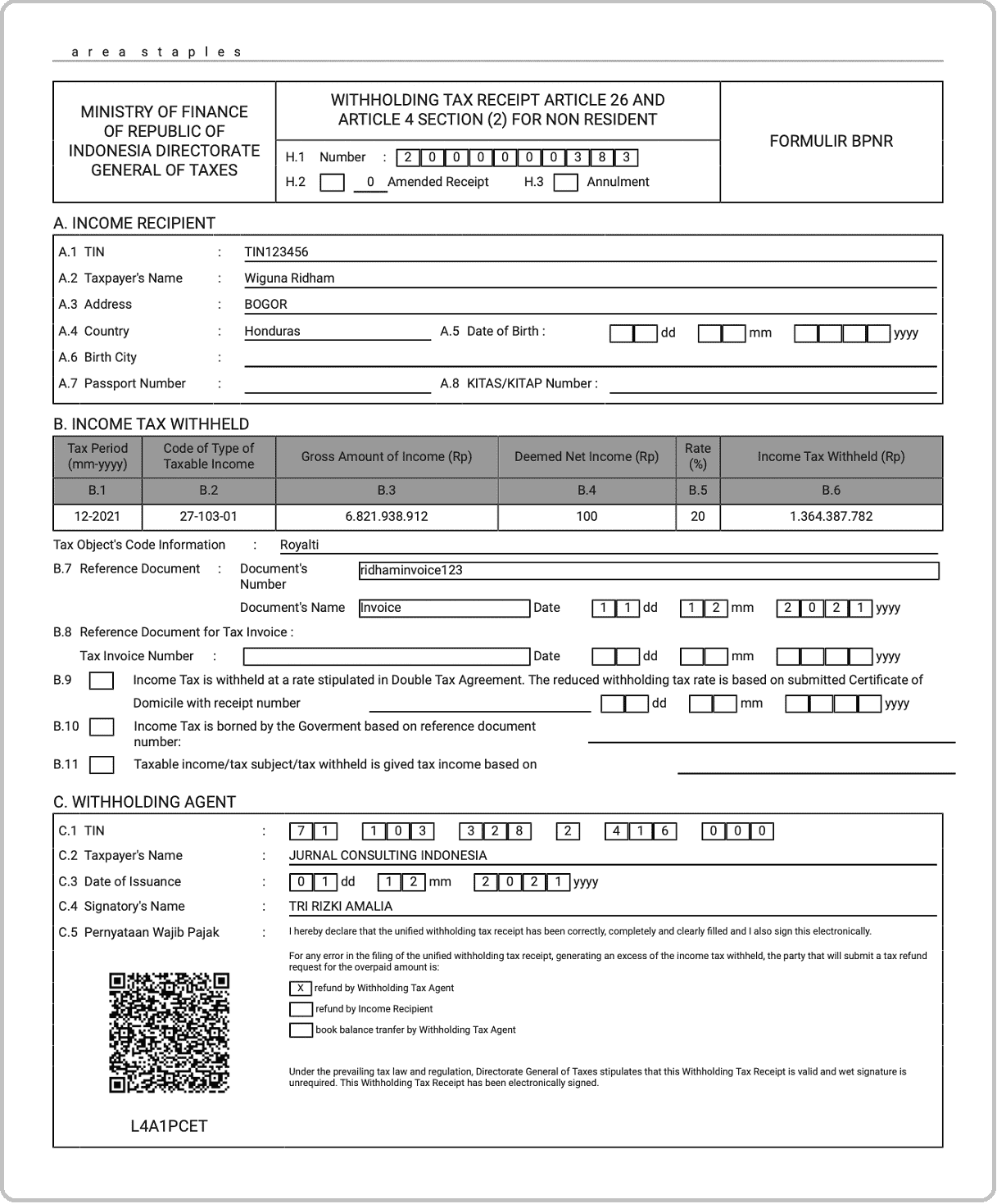

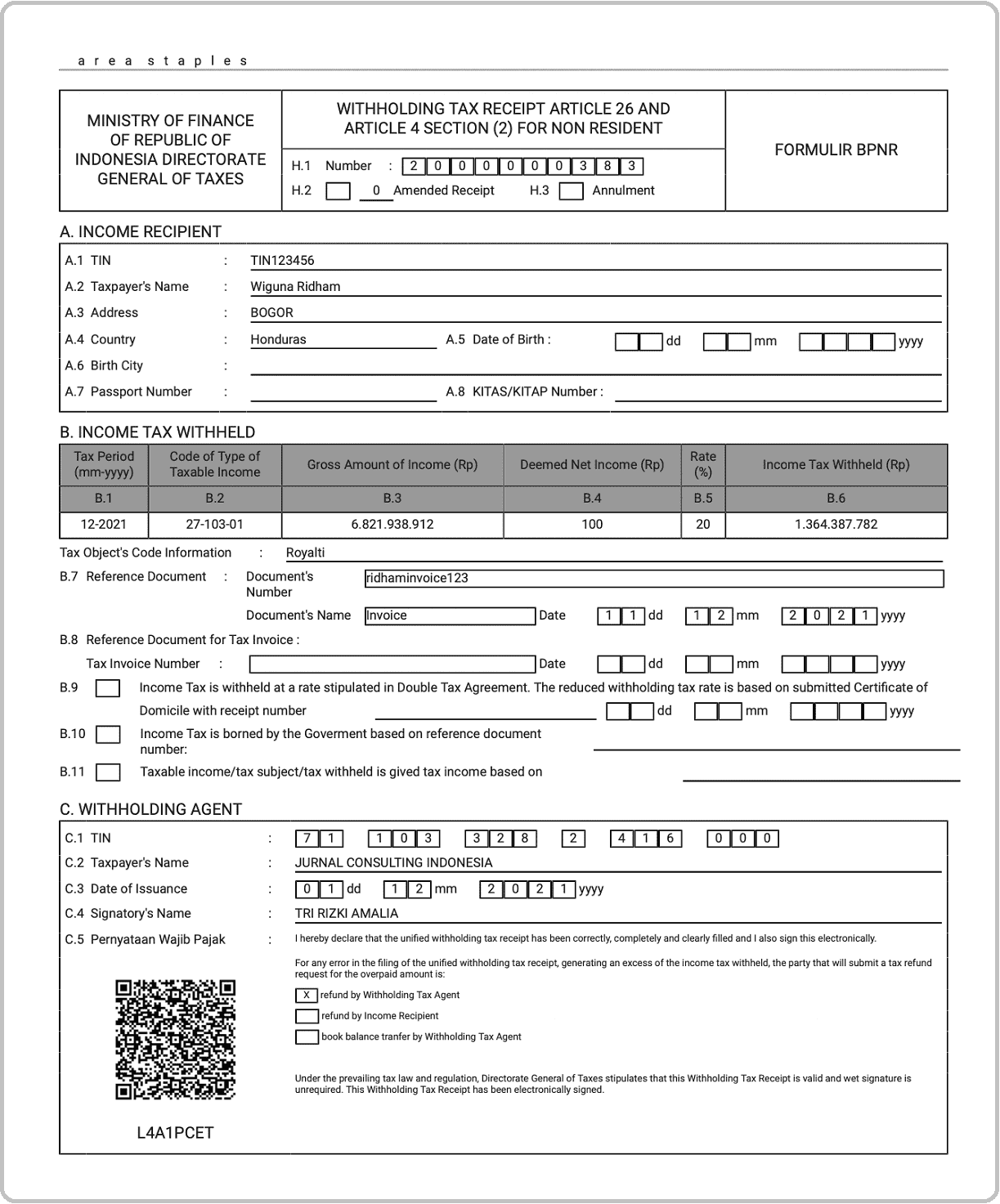

4. Bukti potong akan terunduh dengan format PDF seperti contoh berikut ini:

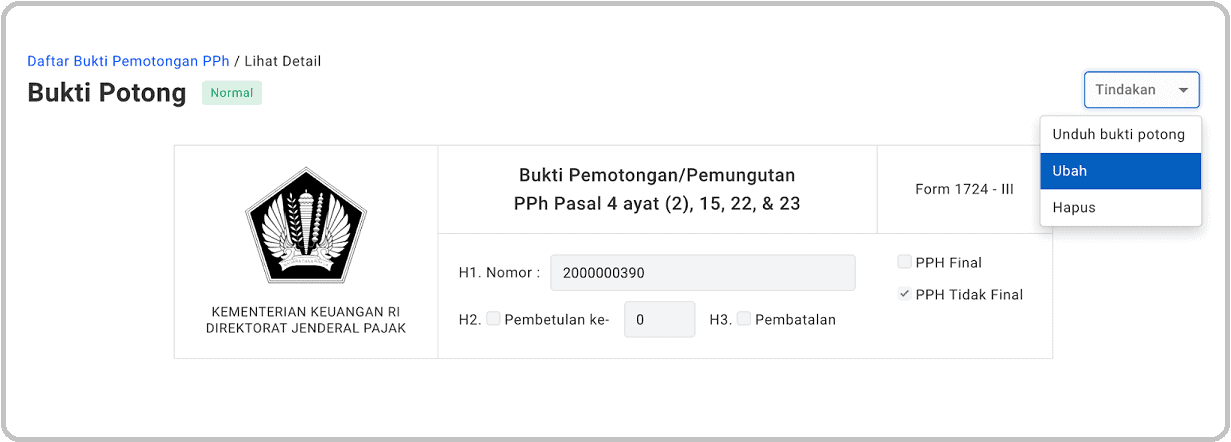

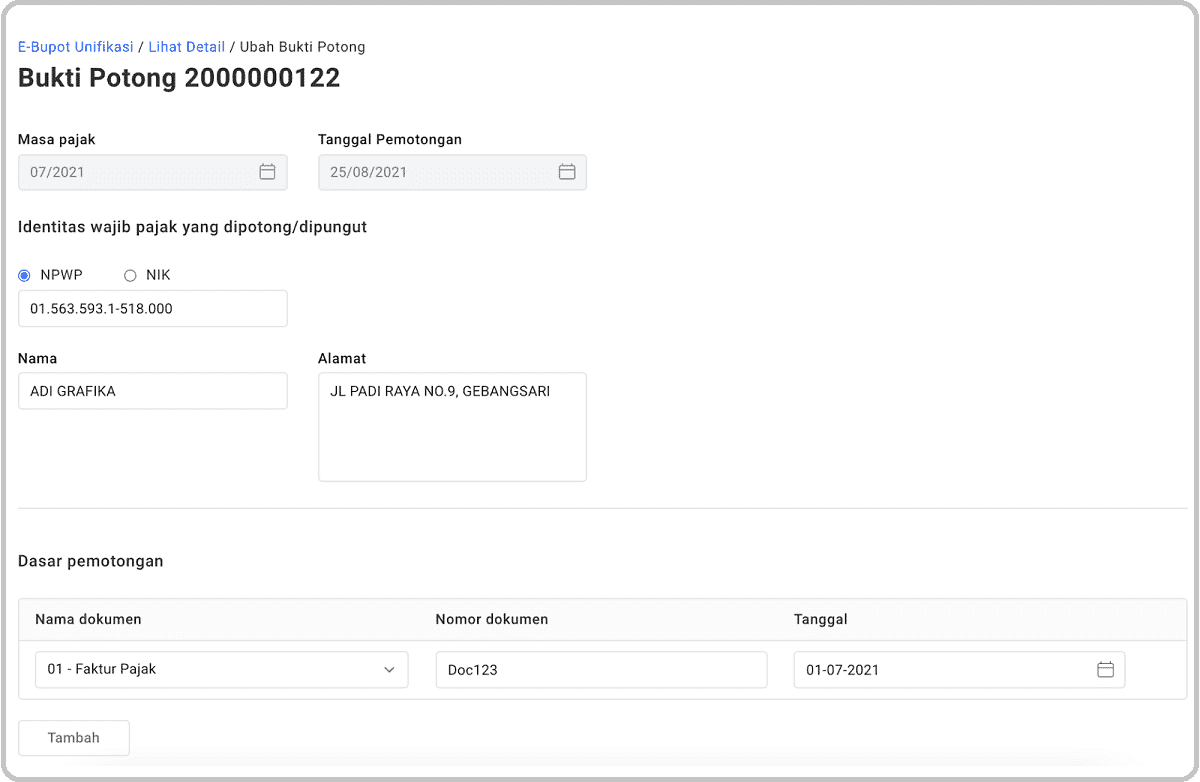

D. Cara Edit Bukti Potong PPh Unifikasi

Bukti Potong Unifikasi (Normal atau Normal-Pembetulan) yang belum dilaporkan dalam SPT Masa PPh masih dapat dilakukan perbaikan data tanpa perlu membuat bukti potong pembetulannya.

Berikut langkah-langkah mengedit Bukti Potong PPh Unifikasi di e-Bupot:

1. Pilih salah satu Bukti Potong PPh Unifikasi dengan status belum terlapor yang ingin diedit dan klik “Nomor Bukti Potongnya”.

2. Pada Halaman Detail Bukti Potong PPh Unifikasi, klik tombol “Tindakan” dan pilih “Ubah”.

3. Pengguna akan diarahkan ke form Bukti Potong PPh Unifikasi yang sudah terpopulasi dengan data yang sebelumnya Pengguna inputkan. Pengguna bisa melakukan pengeditan data sesuai kebutuhan melalui halaman ini.

4. Klik “Simpan perubahan” untuk menyimpan data yang telah Anda edit.

5. Apabila data yang Pengguna masukkan valid, Pengguna akan diarahkan kembali ke Halaman List Bukti Potong PPh Unifikasi dengan status “Sedang diproses”.

6. Tunggu beberapa saat dan apabila berhasil, status Bukti Potong PPh Unifikasi tersebut akan berubah menjadi “Normal” atau “Normal-Pembetulan” sesuai dengan status sebelum dilakukan pengeditan.

E. Cara Membuat Bukti Potong PPh Unifikasi Pembetulan

Bukti Potong PPh Unifikasi (Normal atau Normal-Pembetulan) yang sudah terlapor dalam SPT Masa dapat diperbaiki dengan cara membuat bukti potong pembetulannya.

Berikut langkah-langkah membuat pembetulan Bukti Potong PPh Unifikasi di eBupot:

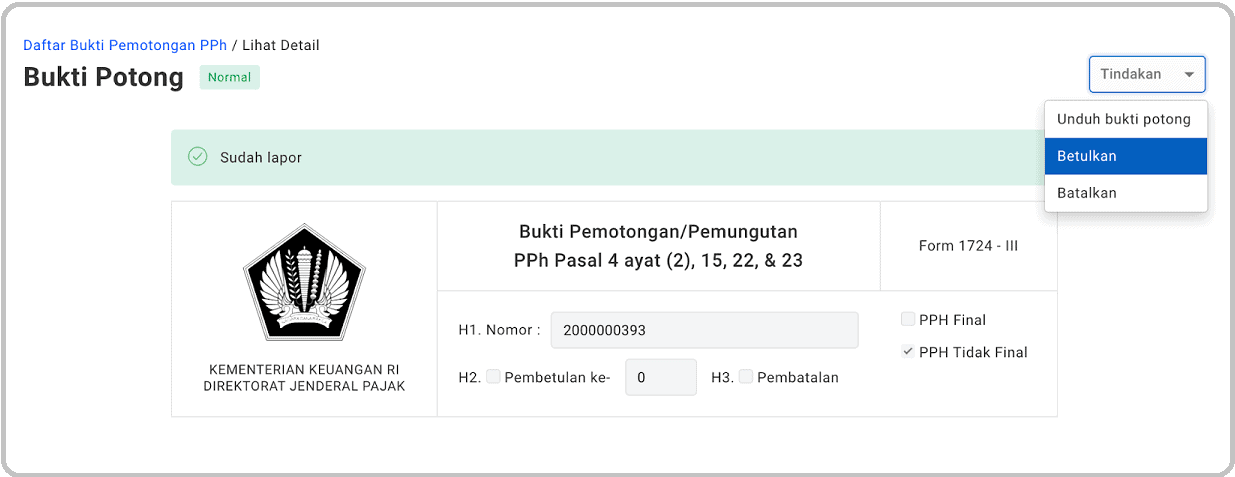

1. Pilih salah satu Bukti Potong PPh Unifikasi dengan status “Sudah lapor” yang ingin dibuat pembetulan dan klik “Nomor Bukti Potongnya”.

2. Pada Halaman Detail Bukti Potong PPh Unifikasi klik tombol “Tindakan” dan pilih “Betulkan” untuk membuat pembetulan.

3. Anda akan diarahkan ke form Bukti Potong Pembetulan yang sudah terpopulasi dengan data yang sebelumnya Anda masukkan.

Anda bisa melakukan pembetulan data sesuai kebutuhan melalui halaman ini.

4. Klik “Buat pembetulan” untuk menyimpan data yang telah Anda betulkan.

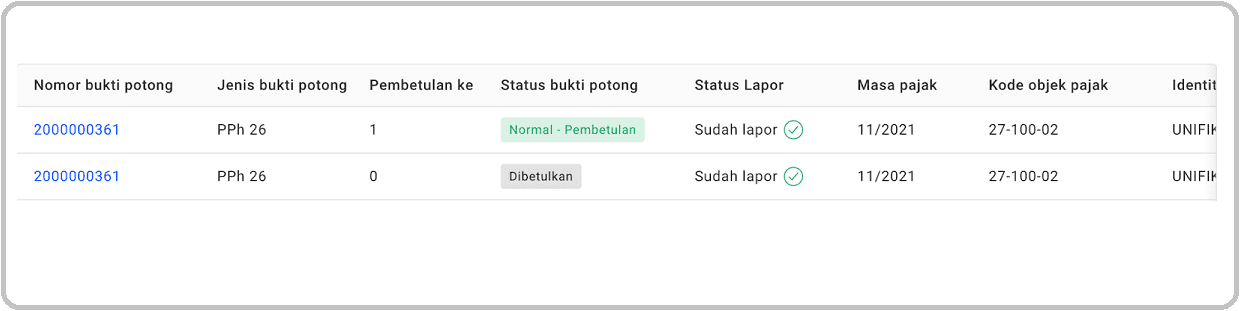

5. Anda akan diarahkan ke Halaman List Bukti Potong PPh Unifikasi dengan 2 data bukti potong dengan nomor yang sama yang mana pembetulan n berubah statusnya menjadi Sedang dibetulkan dan pembetulan n+1 dengan status “Sedang diproses”.

6. Tunggu beberapa saat, apabila berhasil, status Bukti Potong PPh Unifikasi pembetulan n+1 akan berubah menjadi “Normal-Pembetulan” dan pembetulan n akan berubah menjadi “Dibetulkan”.

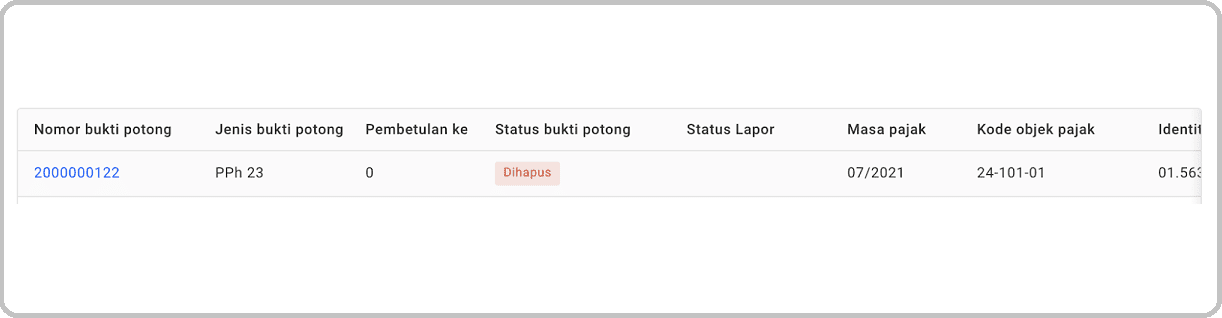

F. Cara Menghapus Bukti Potong PPh Unifikasi

Bukti potong PPh Unifikasi Normal yang belum terlapor dalam SPT Masa masih dapat dihapus sehingga tidak perlu melaporkan SPT Pembetulannya.

Berikut langkah-langkah menghapus Bukti Potong PPh Unifikasi :

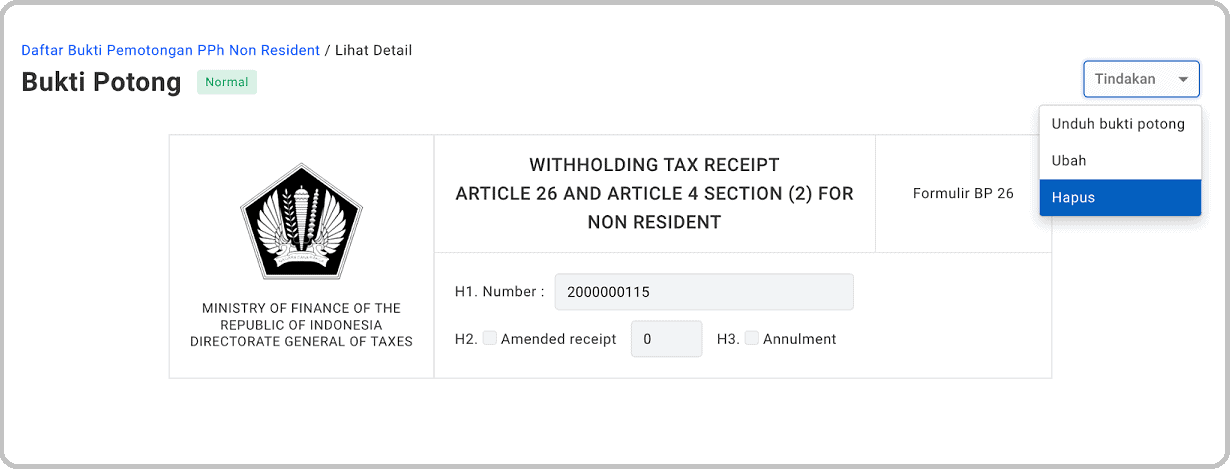

1. Pilih salah satu Bukti Potong PPh Unifikasi yang ingin dihapus dan klik “Nomor Bukti Potong”.

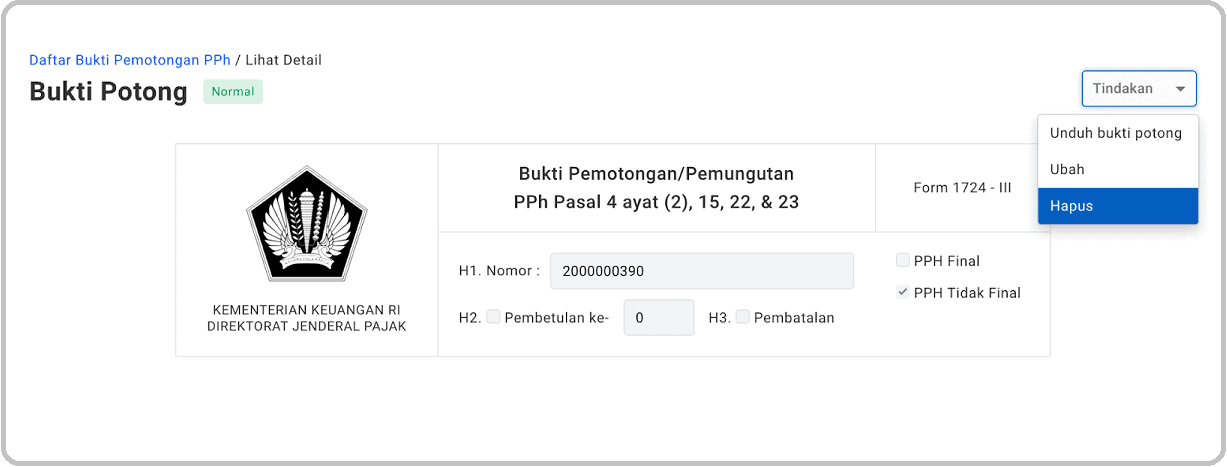

2. Pada Halaman Detail Bukti Potong PPh Unifikasi, klik tombol “Tindakan” dan pilih “Hapus”.

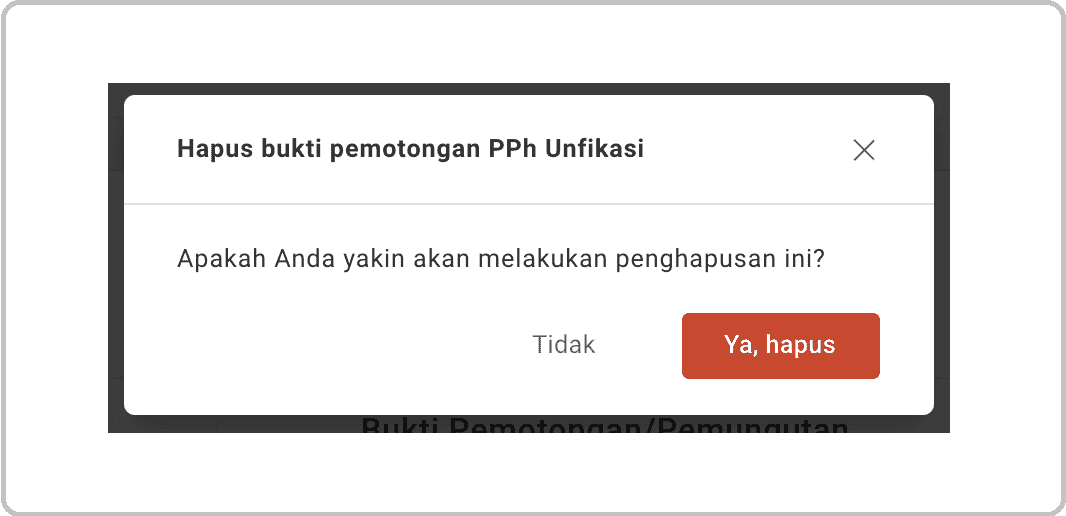

3. Ketika diklik, pop-up konfirmasi penghapusan Bukti Potong akan muncul. Klik tombol “Ya, hapus” untuk melanjutkan proses penghapusan.

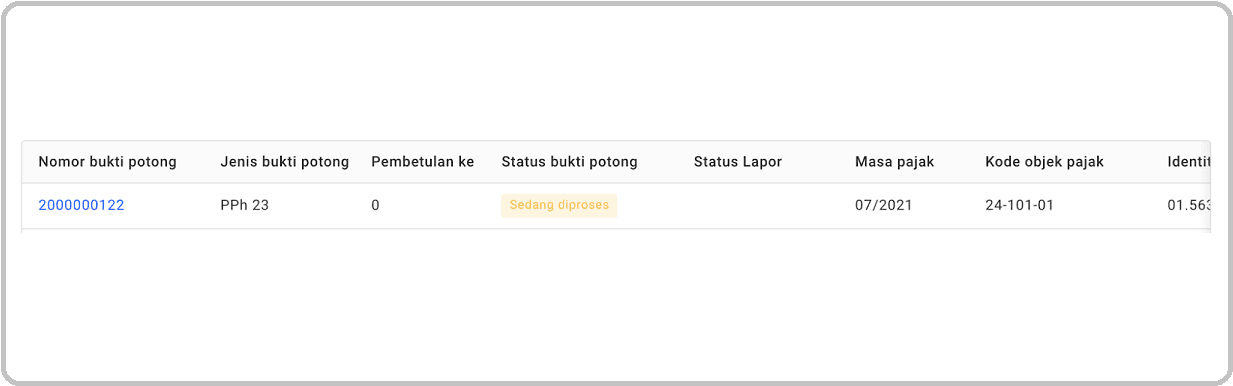

4. Pengguna akan diarahkan ke Halaman List Bukti Potong PPh Unifikasi dengan Status “Sedang diproses”.

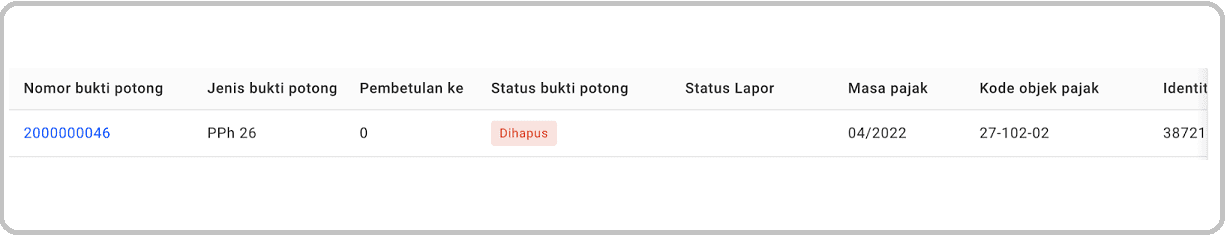

5. Tunggu beberapa saat, apabila berhasil, status Bukti Potong PPh Unifikasi tersebut akan berubah menjadi “Dihapus”.

Catatan:

Penghapusan Bukti Potong bisa juga dilakukan pada Bukti Potong dengan status Gagal dan apabila berhasil, Bukti Potong akan hilang dari list.

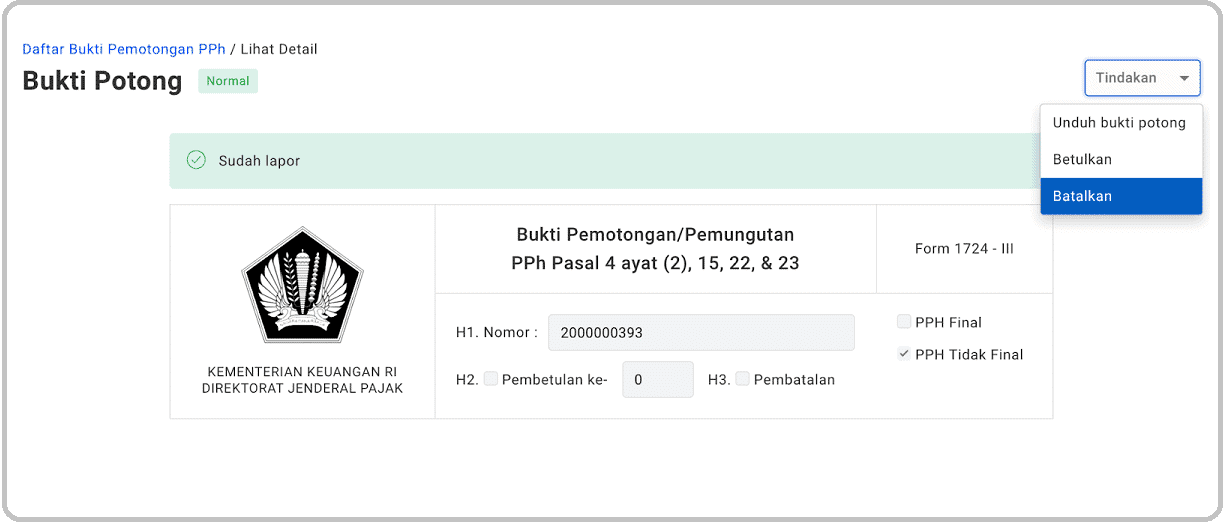

G. Cara Membatalkan Bukti Potong PPh Unifikasi

Bukti Potong PPh Unifikasi (Normal atau Normal-Pembetulan) yang sudah terlapor dalam SPT Masa dapat dianulir nomor bukti potongnya dengan cara membatalkan bukti potongnya.

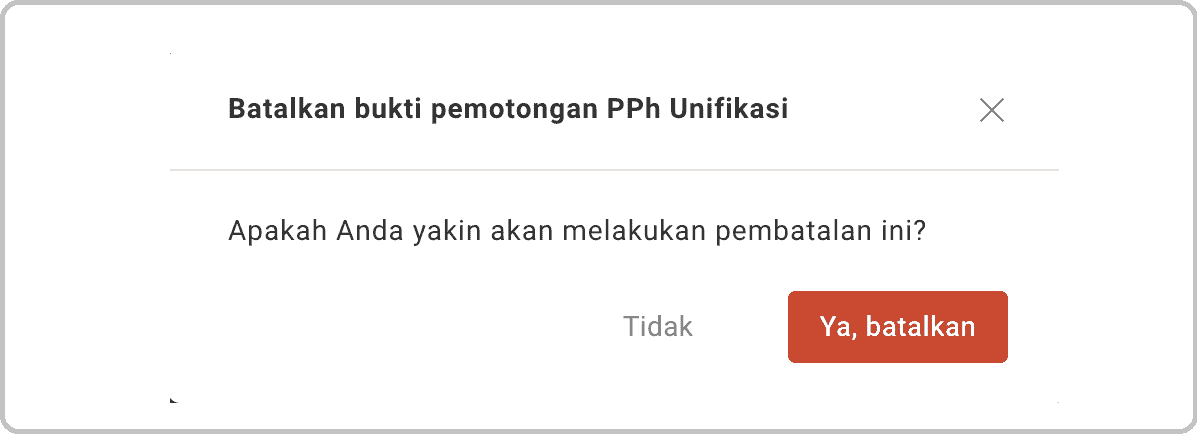

Berikut langkah-langkah membatalkan Bukti Potong PPh Unifikasi :

1. Pilih salah satu Bukti Potong PPh Unifikasi yang ingin dibatalkan dan klik “Nomor Bukti Potong”.

2. Pada Halaman Detail Bukti Potong PPh Unifikasi, klik tombol “Tindakan” dan pilih “Batalkan”.

3. Sistem akan menampilkan pop-up konfirmasi pembatalan Bukti Potong. Klik button “Ya, batalkan” untuk melanjutkan proses pembatalan.

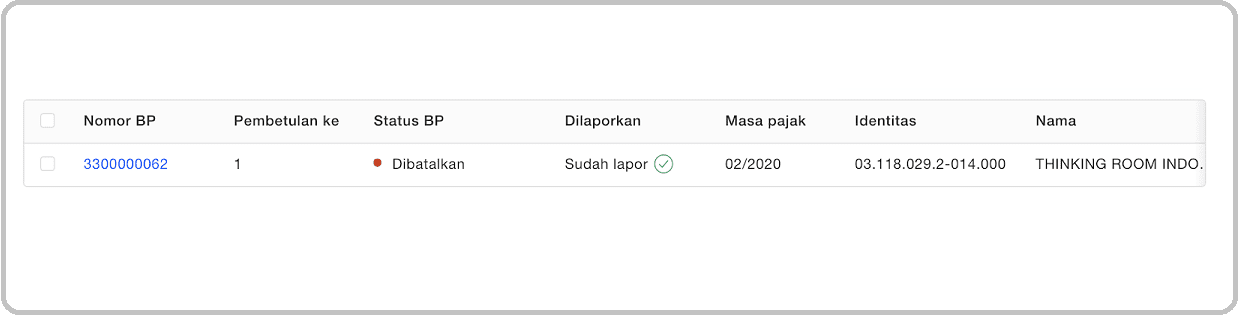

4. Pengguna akan diarahkan ke Halaman List Bukti Potong PPh Unifikasi dengan status “Sedang diproses”.

5. Tunggu beberapa saat, apabila berhasil, status Bukti Potong PPh Unifikasi tersebut akan berubah menjadi “Dibatalkan”.

Baca juga: Cara Bayar Pajak Reklame dan Media Promosi Perusahaan

Cara Membuat Bukti Potong PPh 26 atau Non Resident di eBupot Unifikasi

Pembuatan bukti pemotongan pajak penghasilan non-resident melalui e-Bupot Unifikasi Klikpajak dengan beberapa tahapan yang bisa dilakukan.

Beberapa langkah pengelolaan bukti potong PPh Pasal 26 atau Non Resident di e Bupot Unifikasi tersebut mulai dari:

- Membuat bukti potong PPh Non Resident

- Melihat detail bukti potong PPh Non Resident

- Mengunduh bukti potong PPh Non Resident

- Mengedit bukti potong PPh Non Resident

- Membuat pembetulan bukti potong PPh Non Resident

- Menghapus bukti potong PPh Non Resident

- Membatalkan bukti potong PPh Non Resident

Berikut langkah-langkah membuat bukti potong PPh 26 dan pengelolaan PPh Non Resident:

A. Cara Membuat Bukti Potong PPh Non Resident ( PPh 26 )

Untuk membuat bukti pemotongan PPh Non Resident di e-Bupot Unifikasi, ikuti langkah-langkah berikut:

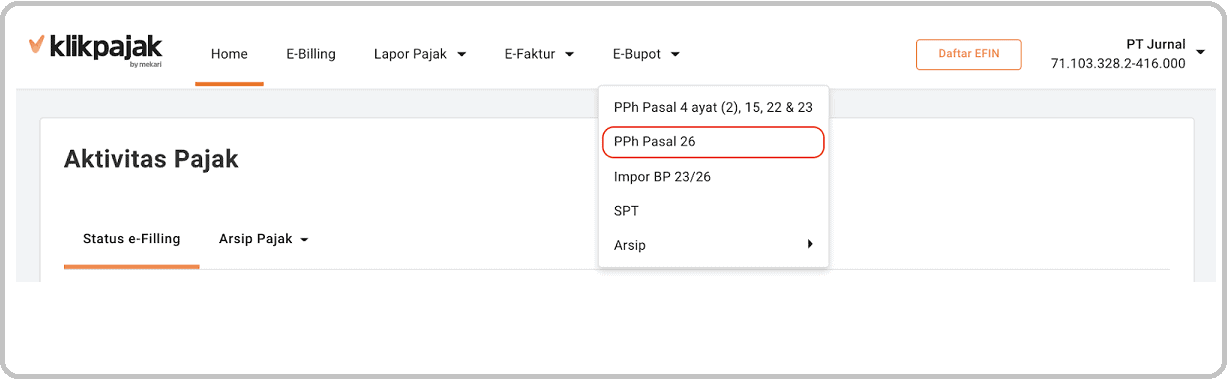

1. Klik menu “E-Bupot”, setelah itu pada submenu pilih PPh Non Resident.

Pengguna akan diarahkan ke halaman list “Bukti Potong PPh Non Resident”. Klik “Buat Bukti Potong” untuk membuka form Bukti Potong PPh Non Resident.

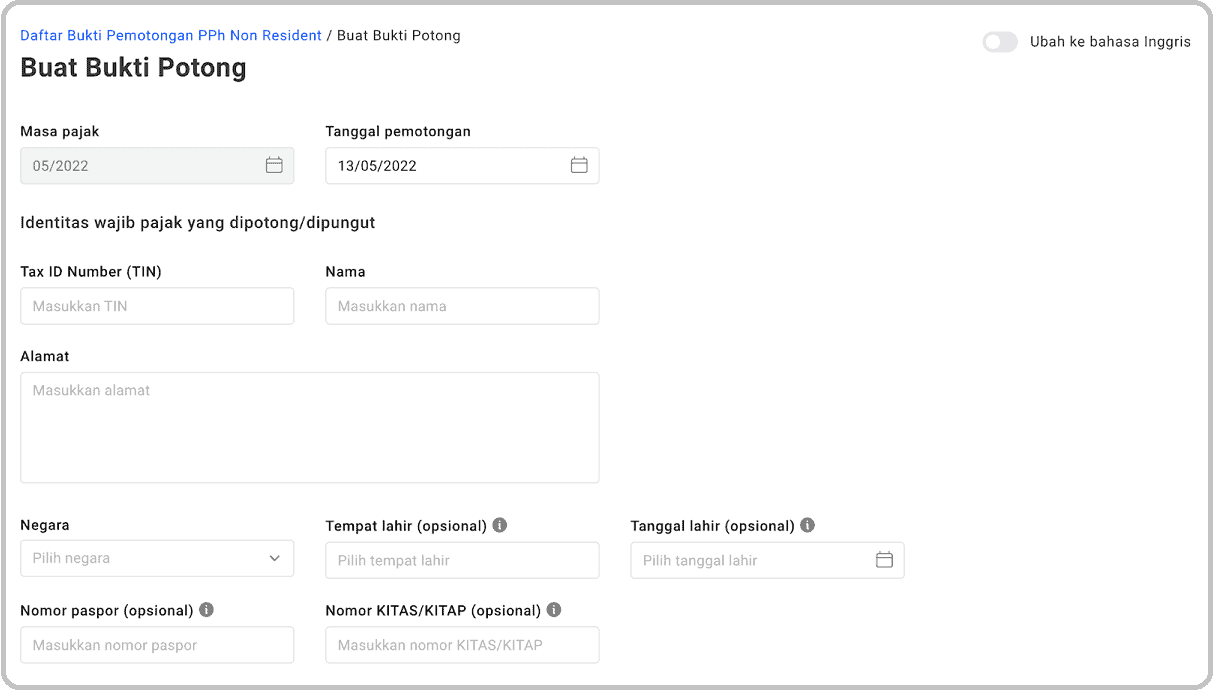

2. Isi form Bukti Potong PPh Non Resident sesuai dengan kebutuhan Anda.

Masukkan tanggal pemotongan dan identitas WP yang dipotong. Masa pajak akan menyesuaikan dengan tanggal pemotongan yang dipilih. Identitas WP yang dipotong berupa:

- Tax ID Number (TIN) wajib diisi

- Nama Badan atau Perorangan

- Alamat

- Negara

- Tanggal lahir (wajib diisi apabila yang dipotong adalah Perorangan)

- Tempat lahir (wajib diisi apabila yang dipotong adalah Perorangan)

- Nomor paspor (wajib diisi apabila yang dipotong adalah Perorangan)

- Nomor KITAS/KITAP (wajib diisi apabila yang dipotong adalah Perorangan)

- Input dokumen dasar pemotongan (bisa lebih dari satu)

- Dokumen bisa berupa faktur pajak, invoice, pengumuman, surat perjanjian, bukti pembayaran, akta perikatan, akta RUPS, atau surat pernyataan

- Nomor dokumen

- Tanggal dokumen

3. Tentukan fasilitas dalam pembuatan bukti potong:

- Bukti potong tanpa fasilitas

- Bukti potong dengan fasilitas Perjanjian Penghindaran Pajak Berganda (P3B) (Fasilitas ini hanya tersedia apabila WP yang dipotong memiliki NPWP).

- Bukti Potong dengan fasilitas ini wajib memasukkan nomor SKD.

- Masukkan tarif SKD sesuai negara WP yang dipotong untuk menggantikan Tarif PPh yang dipotong.

- Bukti potong dengan fasilitas Ditanggung Pemerintah (DTP). Fasilitas ini hanya tersedia apabila WP yang dipotong memiliki NPWP.

- Bukti Potong dengan fasilitas ini wajib memasukkan nomor DTP.

- Bukti potong dengan fasilitas PPh lainnya. Fasilitas ini hanya tersedia apabila WP yang dipotong memiliki NPWP.

- Bukti Potong dengan fasilitas ini wajib memasukkan nomor fasilitas PPh lainnya.

4. Tentukan kode objek pajak beserta jumlah penghasilan brutonya

- Kode objek pajak yang dipilih akan menentukan Perkiraan penghasilan neto dan tarif PPh Non Resident-nya. Apabila menggunakan fasilitas SKD, maka tarif PPh Non Resident-nya akan digantikan dengan tarif SKD yang dimasukkan oleh Pengguna.

- Hasil perkalian jumlah penghasilan bruto dengan perkiraan penghasilan neto akan dikalikan lagi dengan tarif PPh Non Resident untuk menghitung PPh Non Resident/DTP-nya.

5. Kemudian pilih salah satu pernyataan wajib pajak dan klik “Buat bukti potong”.

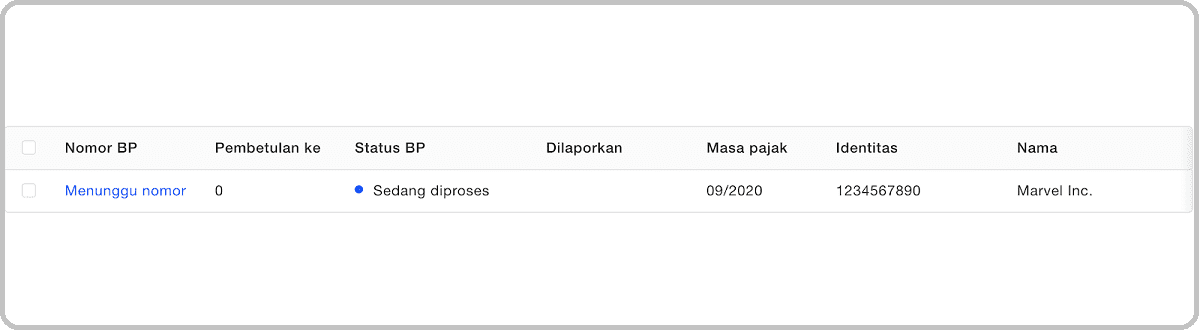

6. Apabila data yang Anda masukkan valid, Pengguna akan diarahkan kembali ke halaman list Bukti Potong PPh Non Resident dengan status “Sedang diproses”.

7. Tunggu beberapa saat dan refresh halaman list Bukti Potong PPh Non Resident.

Apabila berhasil, status Bukti Potong PPh Non Resident tersebut akan berubah menjadi “Normal” dan Nomor BP akan diberikan oleh DJP.

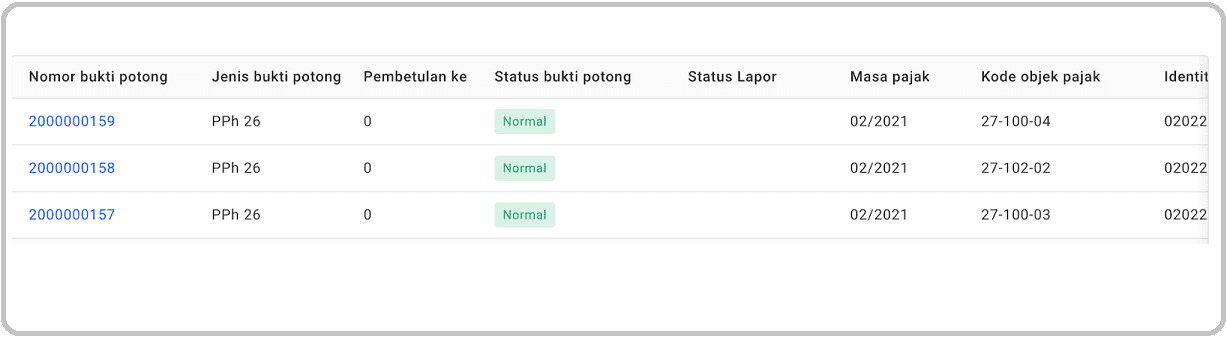

B. Melihat Detail Bukti Potong PPh Non Resident ( PPh 26 )

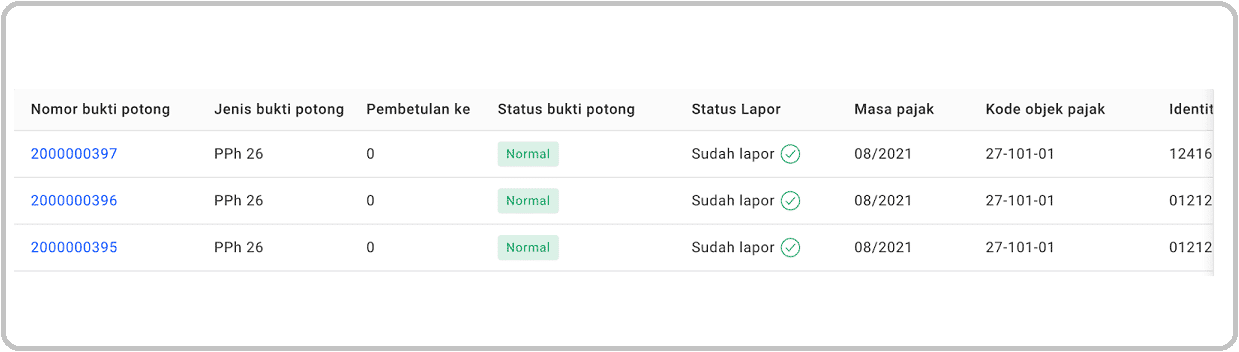

Berikut cara melihat detail bukti potong PPh Non Resident yang dibuat:

1. Klik menu “E-Bupot”, lalu pilih PPh Non Resident.

2. Pada halaman list “Bukti Potong PPh Non Resident” pilih salah satu nomor Bukti Potong yang ingin Anda lihat detailnya.

3. Status dari bukti potong dapat dilihat di bagian atas dengan label berwarna.

- Normal atau Normal Pembetulan (Hijau)

- Dibetulkan (Abu-abu)

- Dibatalkan atau Gagal atau Dihapus (Merah)

- Sedang diproses (Kuning)

4. Apabila Bukti Potong sudah dilaporkan dalam SPT Masa, akan diberi tanda “Sudah lapor” pada atas halaman.

5. Untuk memeriksa bukti potong benar-benar diterbitkan oleh DJP, Anda dapat melakukan scan atas QR code-nya yang tertera di bagian bawah.

Baca Juga: Fitur Baru Mekari Klikpajak: Cara Mudah & Cepat Rekonsiliasi Pajak

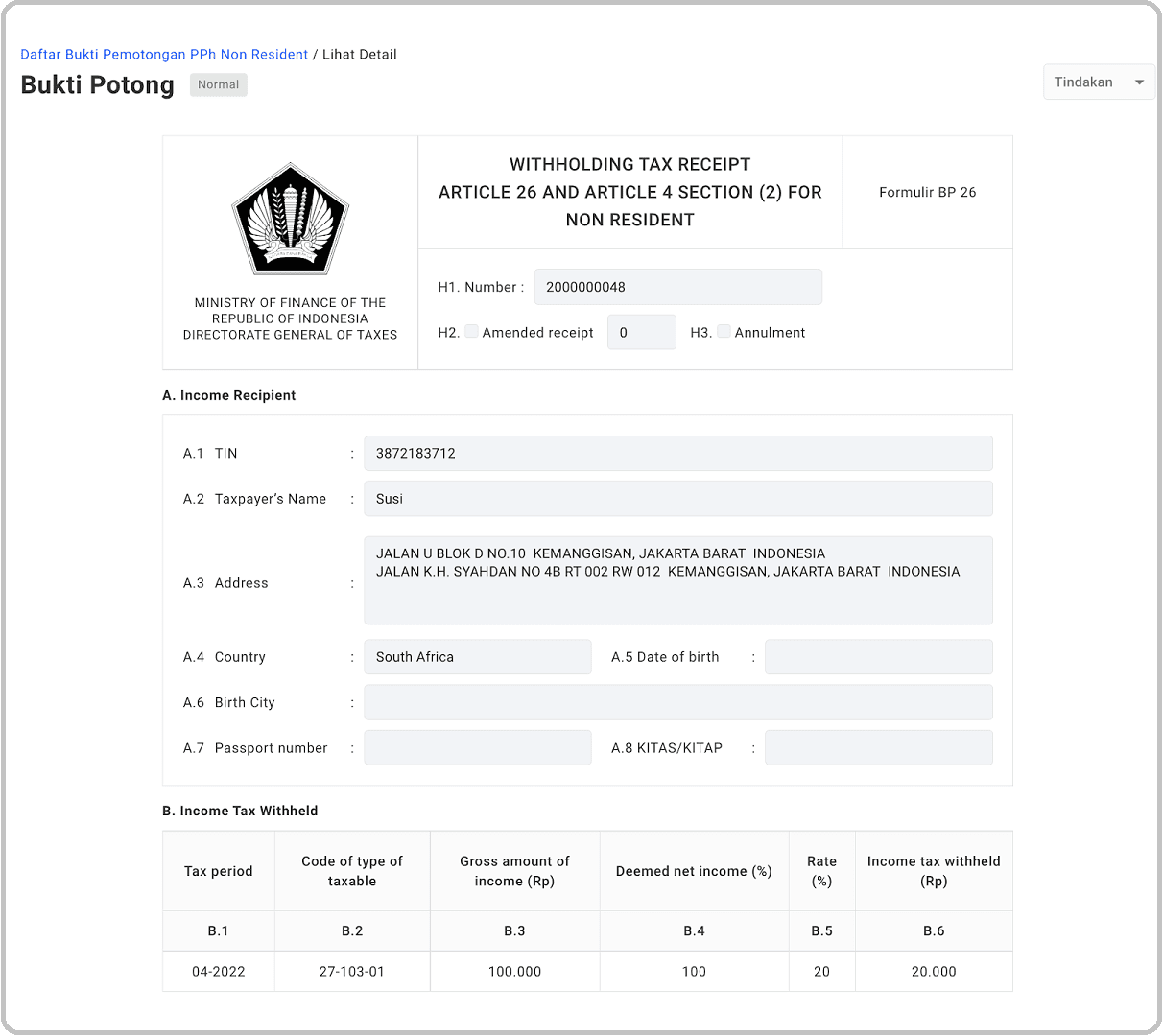

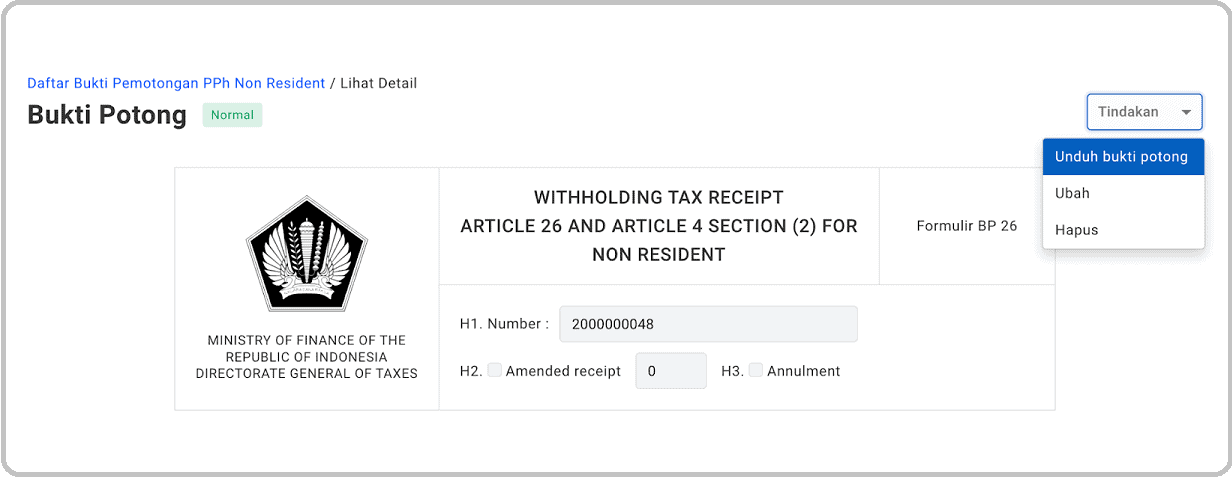

C. Cara Download Bukti Potong PPh Non Resident ( PPh 26 )

Berikut langkah-langkah cara mengunduh bukti potong PPh Non Resident atau PPh Pasal 26 di e-Bupot Unifikasi:

1. Klik menu “E-Bupot”, setelah itu pada submenu pilih PPh Non Resident.

2. Pada halaman list Bukti Potong PPh Non Resident pilih salah satu nomor Bukti Potong yang ingin Anda unduh.

3. Anda akan diarahkan ke halaman detail. Klik tombol “Tindakan” dan pilih “Unduh bukti potong”.

4. Bukti potong yang terunduh berformat PDF.

Berikut contoh tampilannya “Bukti Potong PPh Non Resident” yang diunduh dalam format PDF:

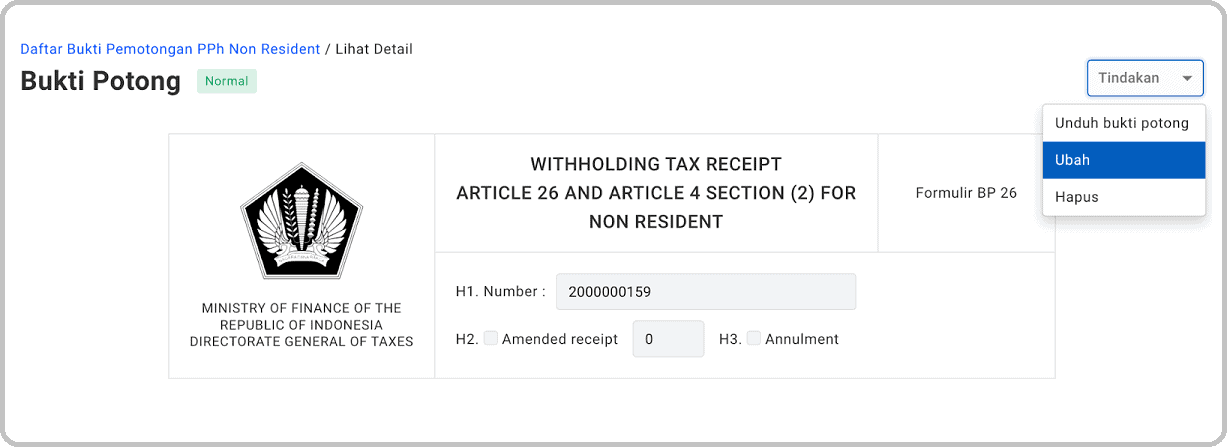

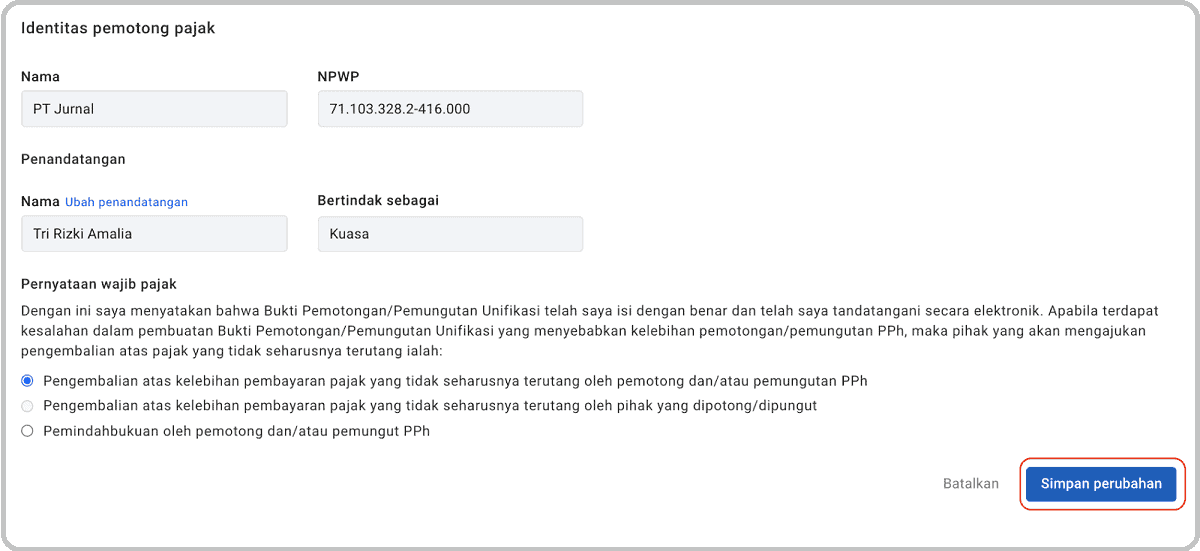

D. Cara Edit Bukti Potong PPh Non Resident ( PPh 26 )

Bukti Potong Non Resident (Normal atau Normal-Pembetulan) yang belum terlapor dalam SPT Masa masih dapat dilakukan perbaikan data tanpa perlu membuat bukti potong pembetulannya.

Berikut langkah-langkah mengedit Bukti Potong PPh Pasal 26.

1. Pilih salah satu Bukti Potong PPh Non Resident dengan status belum terlapor yang ingin diedit dan klik “Nomor Bukti Potongnya”.

2. Pada Halaman Detail Bukti Potong PPh Non Resident, klik tombol “Tindakan” dan pilih “Ubah”.

3. Anda akan diarahkan ke form Bukti Potong PPh Non Resident yang sudah terpopulasi dengan data yang sebelumnya Anda input-kan.

Anda bisa melakukan pengeditan data sesuai kebutuhan melalui halaman ini.

4. Klik “Simpan perubahan” untuk menyimpan data yang telah Anda edit.

5. Apabila data yang Anda masukkan valid, Anda akan diarahkan kembali ke halaman list “Bukti Potong PPh Non Resident” dengan status “Sedang diproses”.

6. Tunggu beberapa saat dan apabila berhasil, status Bukti Potong PPh Non Resident tersebut akan berubah menjadi “Normal” atau “Normal-Pembetulan” sesuai dengan status sebelum dilakukan pengeditan.

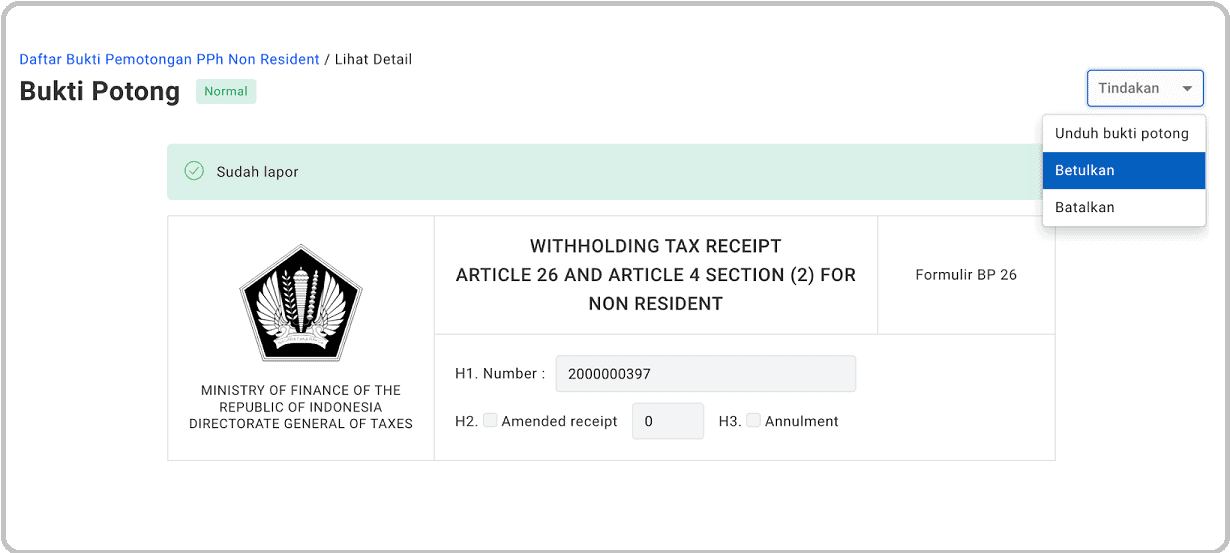

E. Cara Pembetulan Bukti Potong PPh Non Resident ( PPh 26 )

Bukti Potong Non Resident (Normal atau Normal-Pembetulan) yang sudah terlapor dalam SPT Masa dapat diperbaiki datanya dengan cara membuat bukti potong pembetulannya.

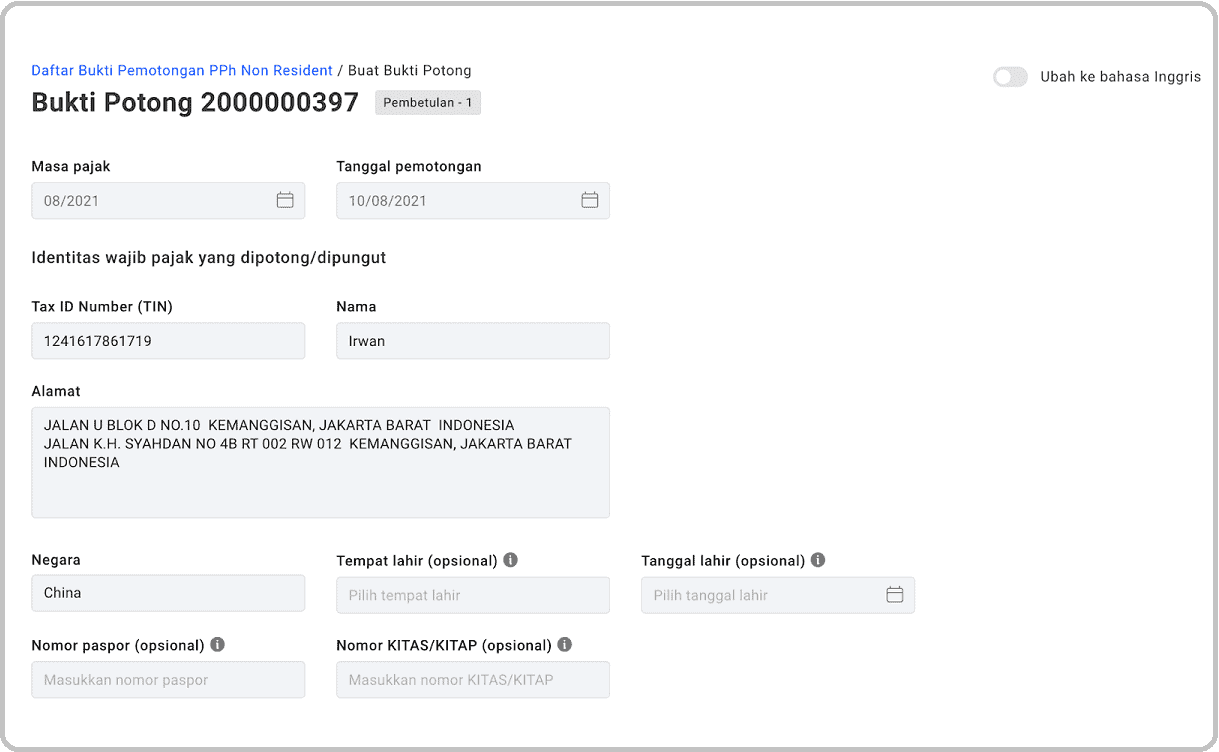

Berikut langkah-langkah membuat pembetulan Bukti Potong PPh Non Resident :

1. Pilih salah satu Bukti Potong PPh Non Resident dengan status “Sudah lapor” yang ingin dibuat pembetulan dan klik “Nomor Bukti Potongnya”.

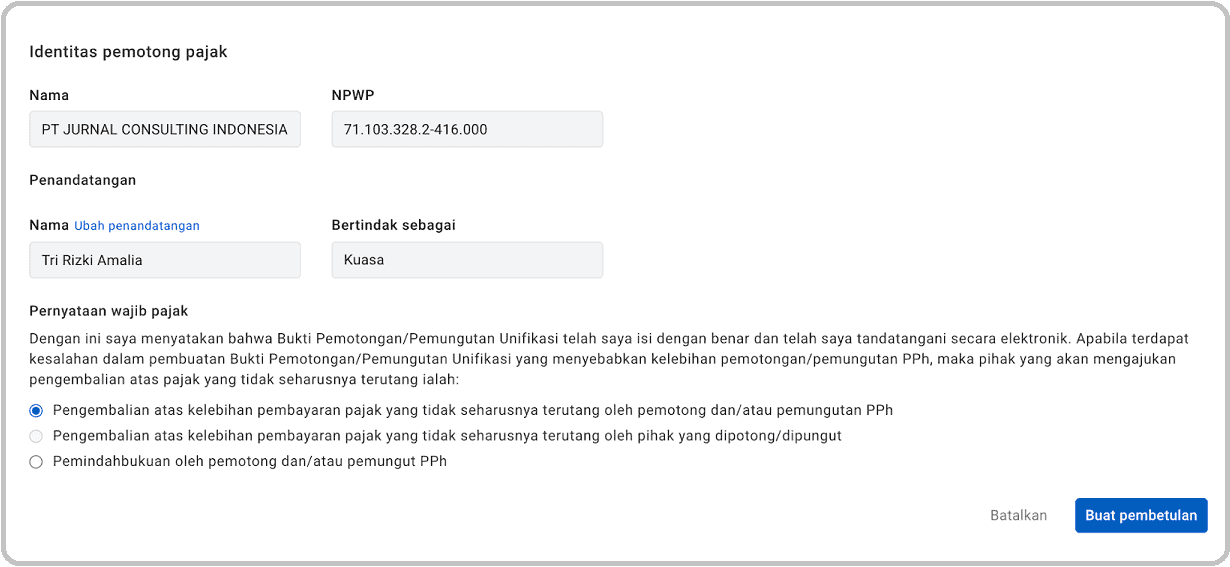

2. Pada Halaman Detail Bukti Potong PPh Non Resident klik tombol “Tindakan” dan pilih “Betulkan” untuk membuat pembetulan.

3. Pengguna akan diarahkan ke form Bukti Potong Pembetulan yang sudah terpopulasi dengan data yang sebelumnya Anda input-kan. Pengguna bisa melakukan pembetulan data sesuai kebutuhan melalui halaman ini.

4. Klik “Buat pembetulan” untuk menyimpan data yang telah Pengguna betulkan.

5. Pengguna akan diarahkan ke halaman list “Bukti Potong PPh Non Resident” dengan 2 data bukti potong dengan nomor yang sama yang mana pembetulan n berubah statusnya menjadi “Sedang dibetulkan” dan pembetulan n+1 dengan status “Sedang diproses”.

6. Tunggu beberapa saat, apabila berhasil, status Bukti Potong PPh Non Resident pembetulan n+1 akan berubah menjadi “Normal-Pembetulan” dan pembetulan n akan berubah menjadi “Dibetulkan”.

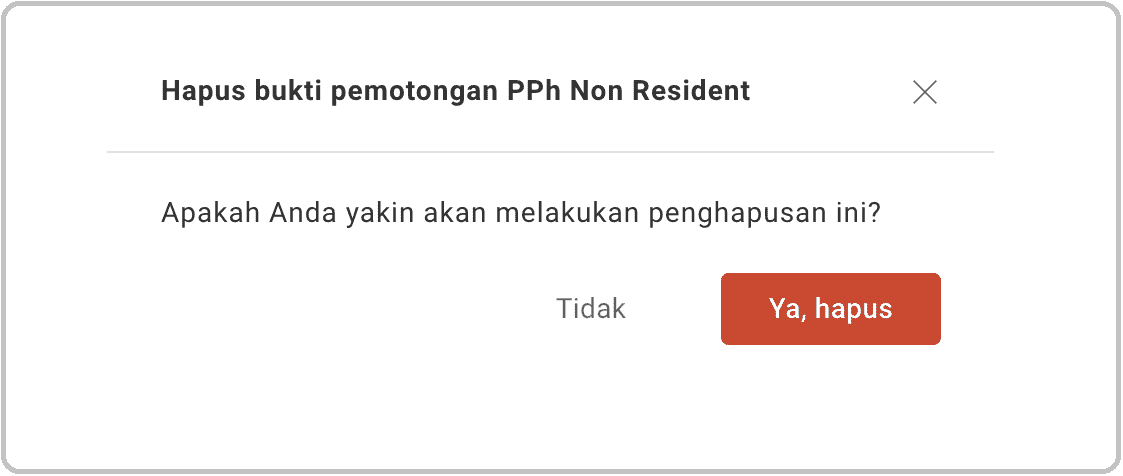

F. Cara Hapus Bukti Potong PPh Non Residen ( PPh 26 )

Bukti potong PPh Non Resident Normal yang belum terlapor dalam SPT Masa masih dapat dihapus sehingga tidak perlu melaporkan SPT Pembetulannya.

Berikut langkah-langkah menghapus Bukti Potong PPh Non Resident :

1. Pilih salah satu Bukti Potong PPh Non Resident yang ingin dihapus dan klik “Nomor Bukti Potongnya”.

2. Pada halaman detail “Bukti Potong PPh Non Resident”, klik tombol “Tindakan” dan pilih “Hapus”.

3. Ketika diklik, pop-up konfirmasi penghapusan Bukti Potong akan muncul. Klik tombol “Ya, hapus” untuk melanjutkan proses penghapusan.

3. Anda akan diarahkan ke halaman list “Bukti Potong PPh Non Residen”t dengan status “Sedang diproses”.

4. Tunggu beberapa saat, apabila berhasil, status Bukti Potong PPh Non Resident tersebut akan berubah menjadi “Dihapus”.

Catatan:

Penghapusan Bukti Potong bisa juga dilakukan pada Bukti Potong dengan status Gagal dan apabila berhasil, Bukti Potong akan hilang dari list.

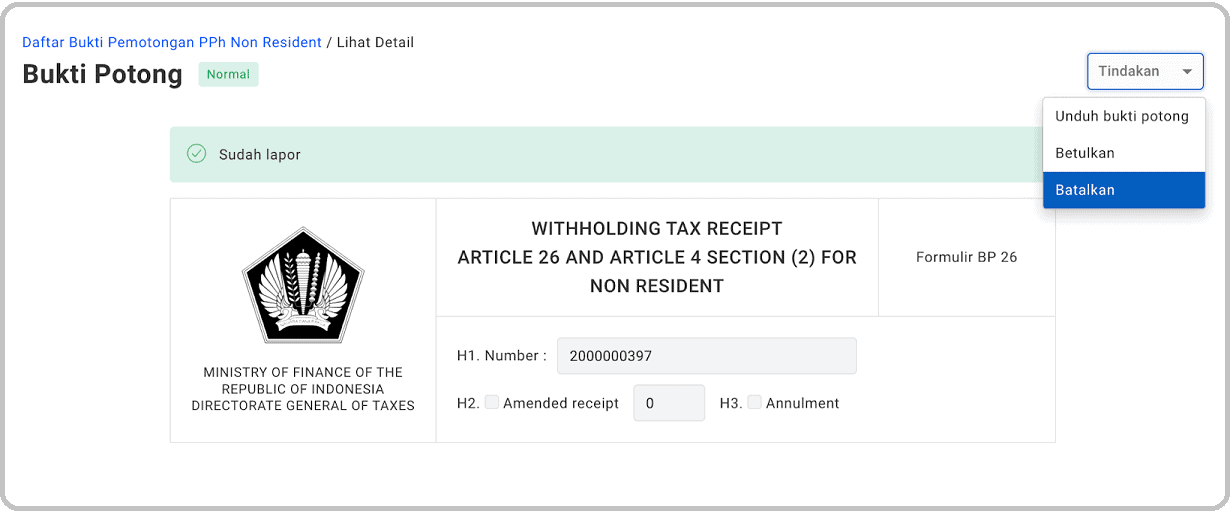

G. Cara Membatalkan Bukti Potong PPh Non Resident ( PPh 26 )

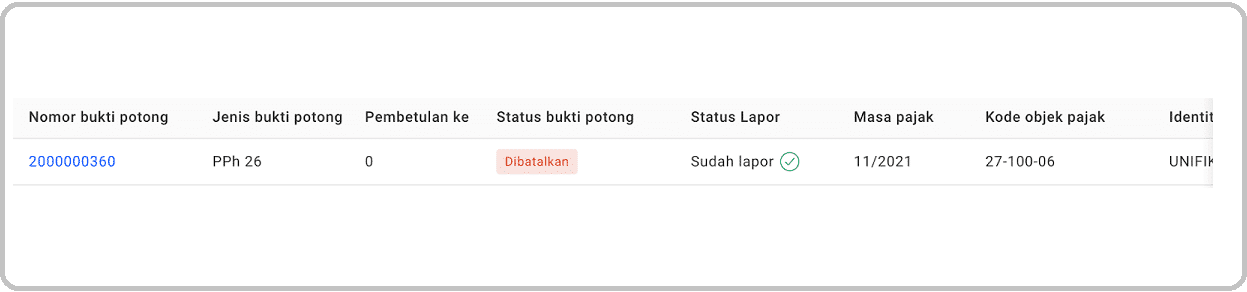

Bukti Potong PPh Non Resident (Normal atau Normal-Pembetulan) yang sudah terlapor dalam SPT Masa dapat dianulir nomor bukti potongnya dengan cara membatalkan bukti potongnya.

Berikut langkah-langkah membatalkan Bukti Potong PPh Non Resident di e Bupot :

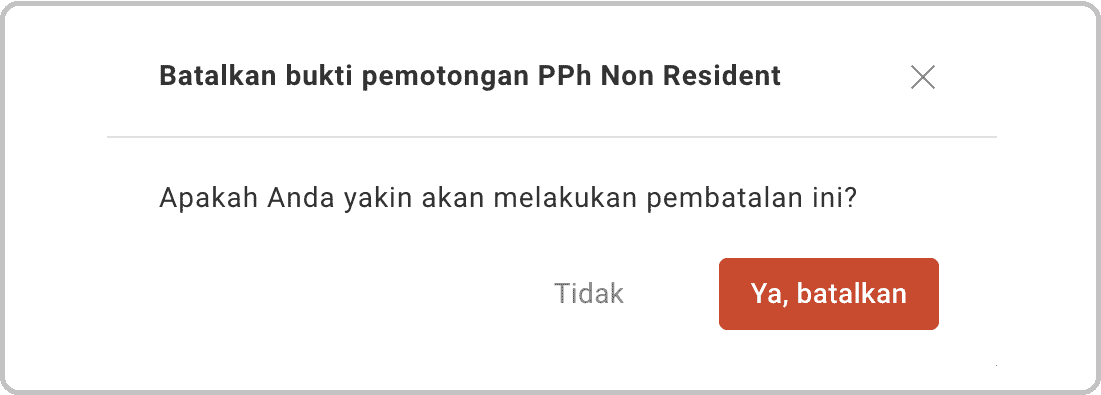

1. Pilih salah satu Bukti Potong PPh Non Resident yang ingin dibatalkan dan klik “nomor Bukti Potongnya”.

2. Pada halaman detail “Bukti Potong PPh Non Resident”, klik tombol “Tindakan” dan pilih “Batalkan”.

3. Sistem akan menampilkan pop-up konfirmasi pembatalan Bukti Potong. Klik button “Ya, batalkan” untuk melanjutkan proses pembatalan.

4. Anda akan diarahkan ke halaman list “Bukti Potong PPh Non Resident” dengan status “Sedang diproses”.

5. Tunggu beberapa saat, apabila berhasil, status Bukti Potong PPh Non Resident tersebut akan berubah menjadi “Dibatalkan”.

Baca juga tentang cara bayar/setor PPN kini makin praktis! Fitur Baru Klikpajak: Cara Bayar Pajak Terutang dari Halaman SPT PPN

Bulk Download eBupot

Bulk Download e Bupot adalah fitur tambahan dari KlikPajak pada modul e-Bupot yang memberikan kemudahan pengguna dalam proses mengunduh bukti potong yang sudah berhasil di-upload secara massal dalam format PDF dan CSV.

Bagaimana cara melakukan bulk download e Bupot ini?

Cara Melakukan Bulk Download e-Bupot

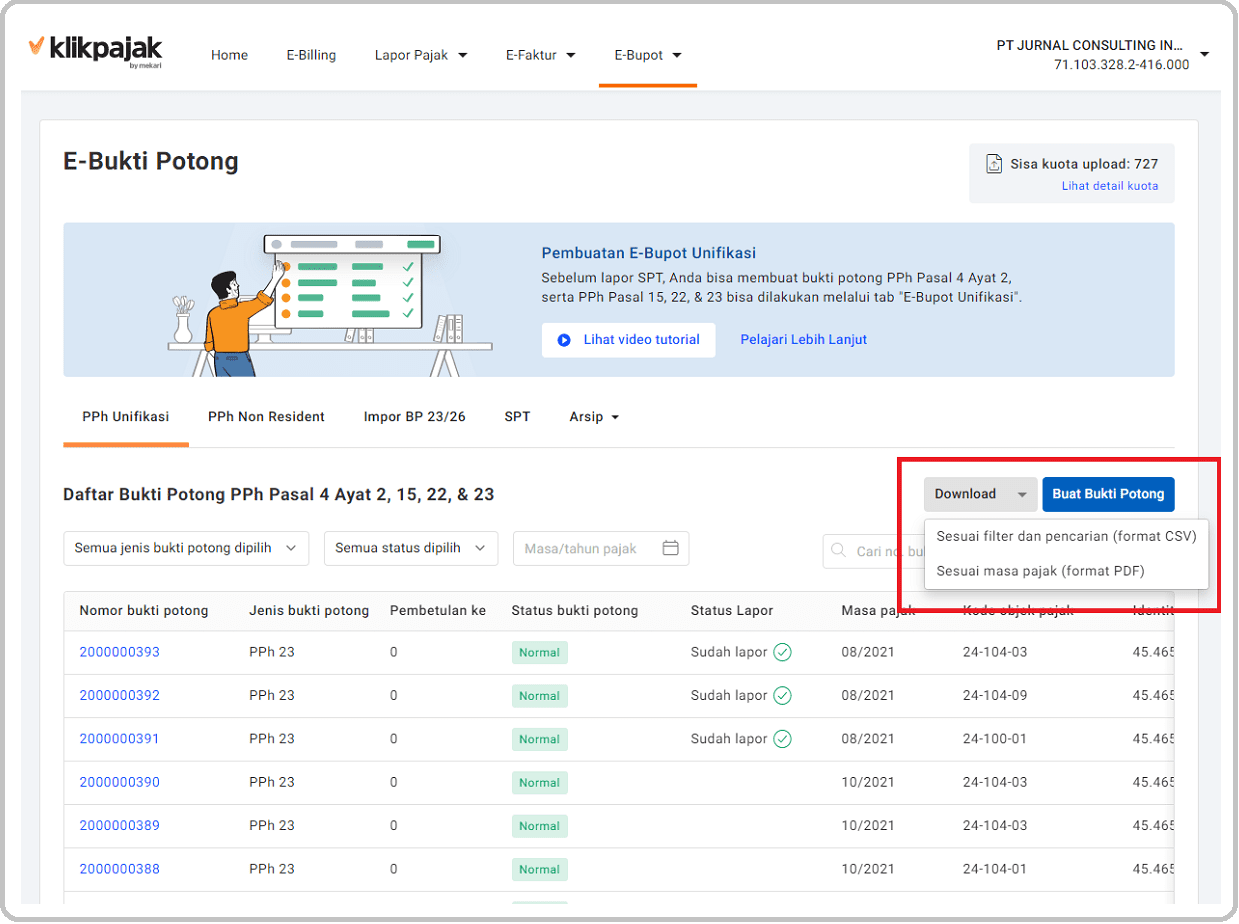

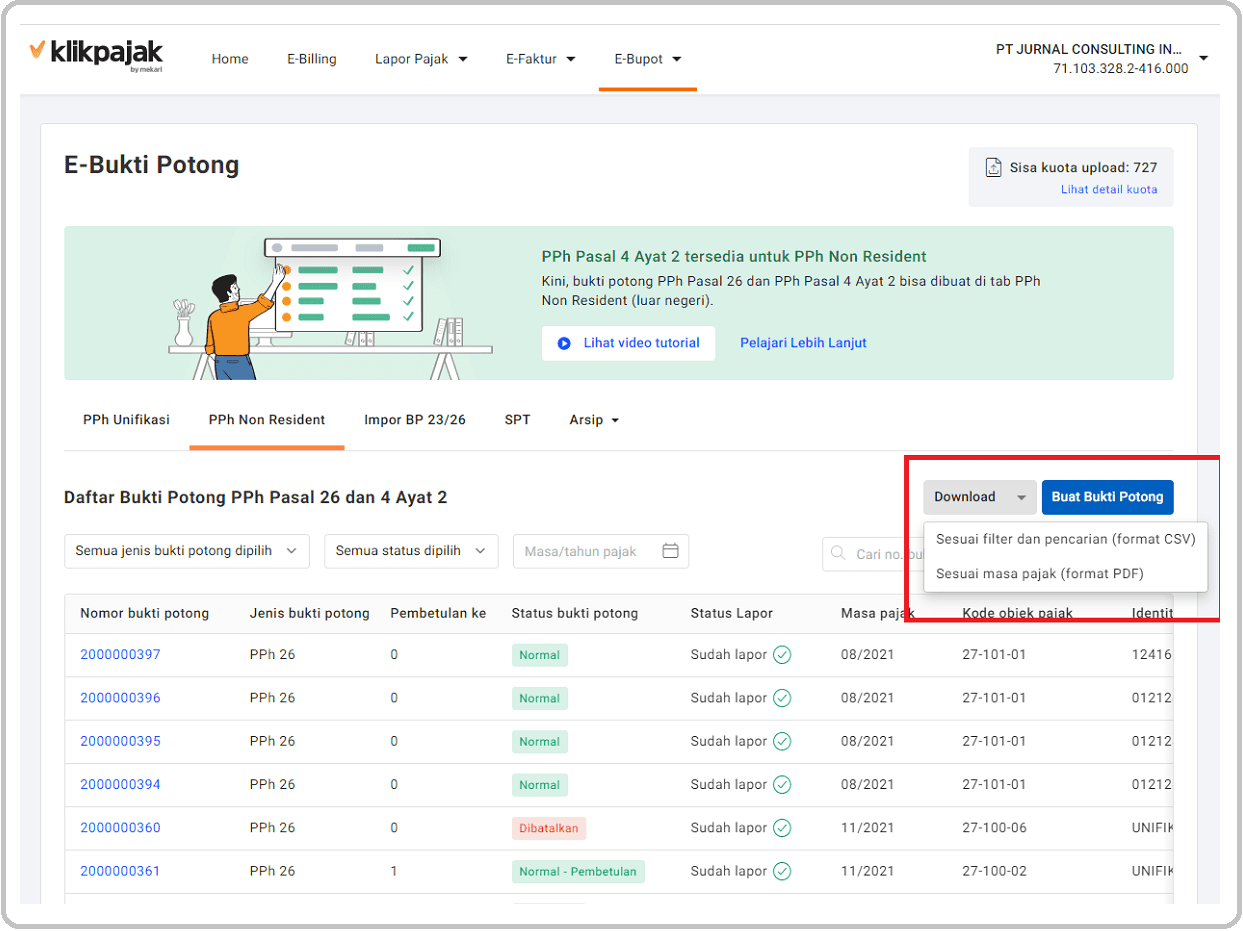

Berikut langkah-langkah cara melakukan bulk download e Bupot:

1. Untuk melakukan bulk download e-Bupot, pengguna dapat masuk ke halaman eBupot.

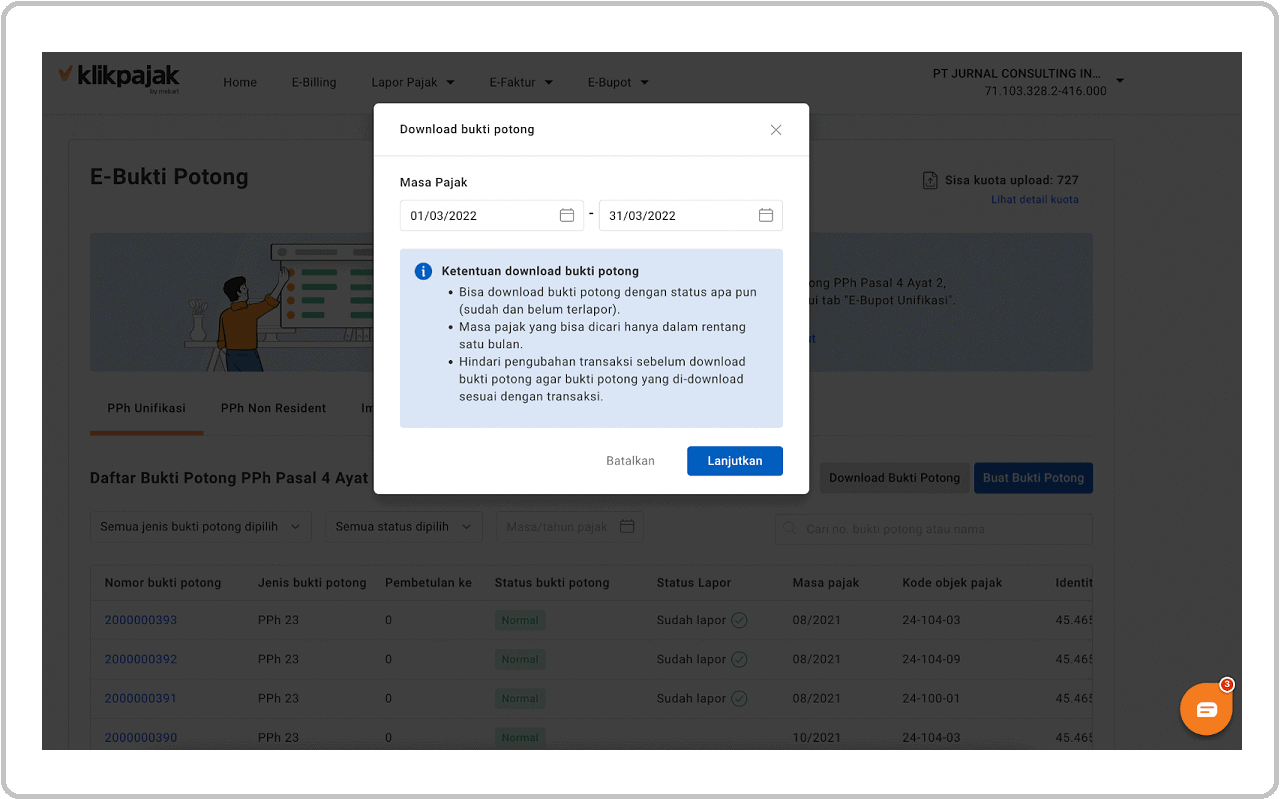

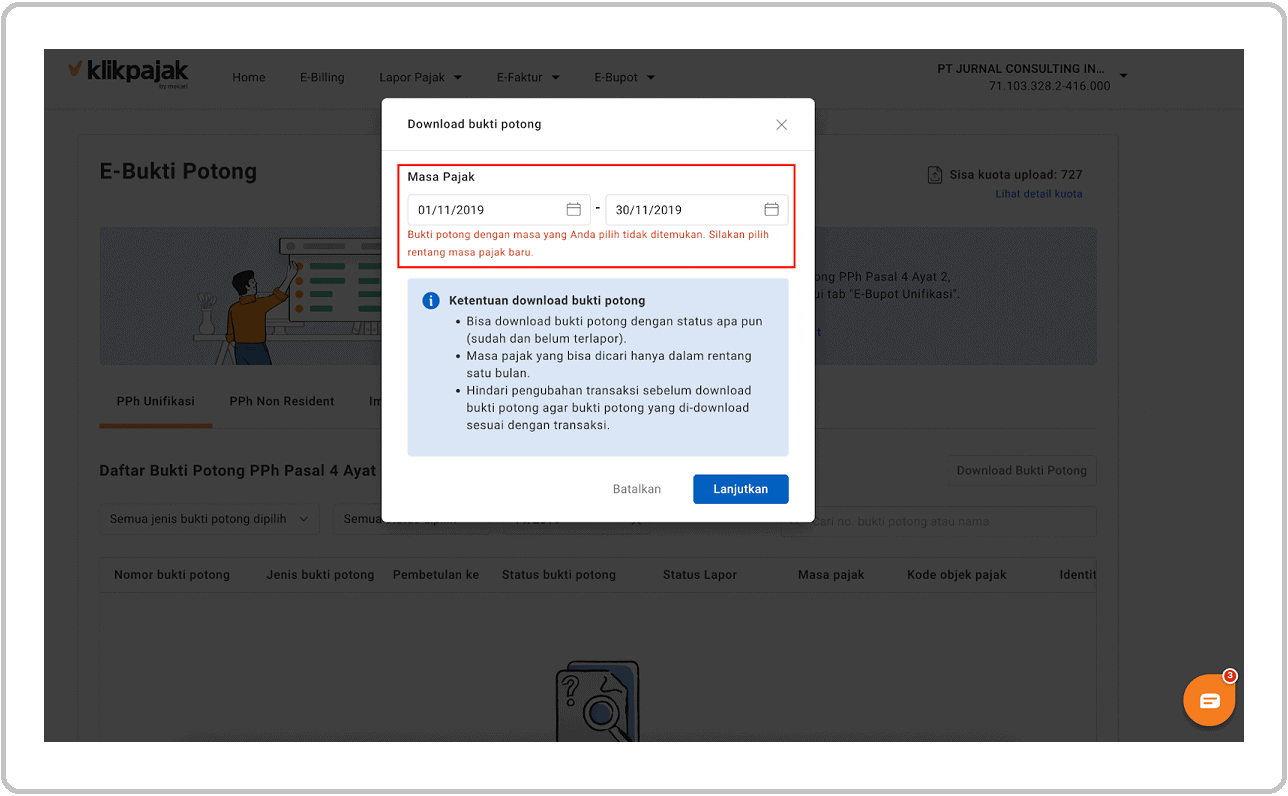

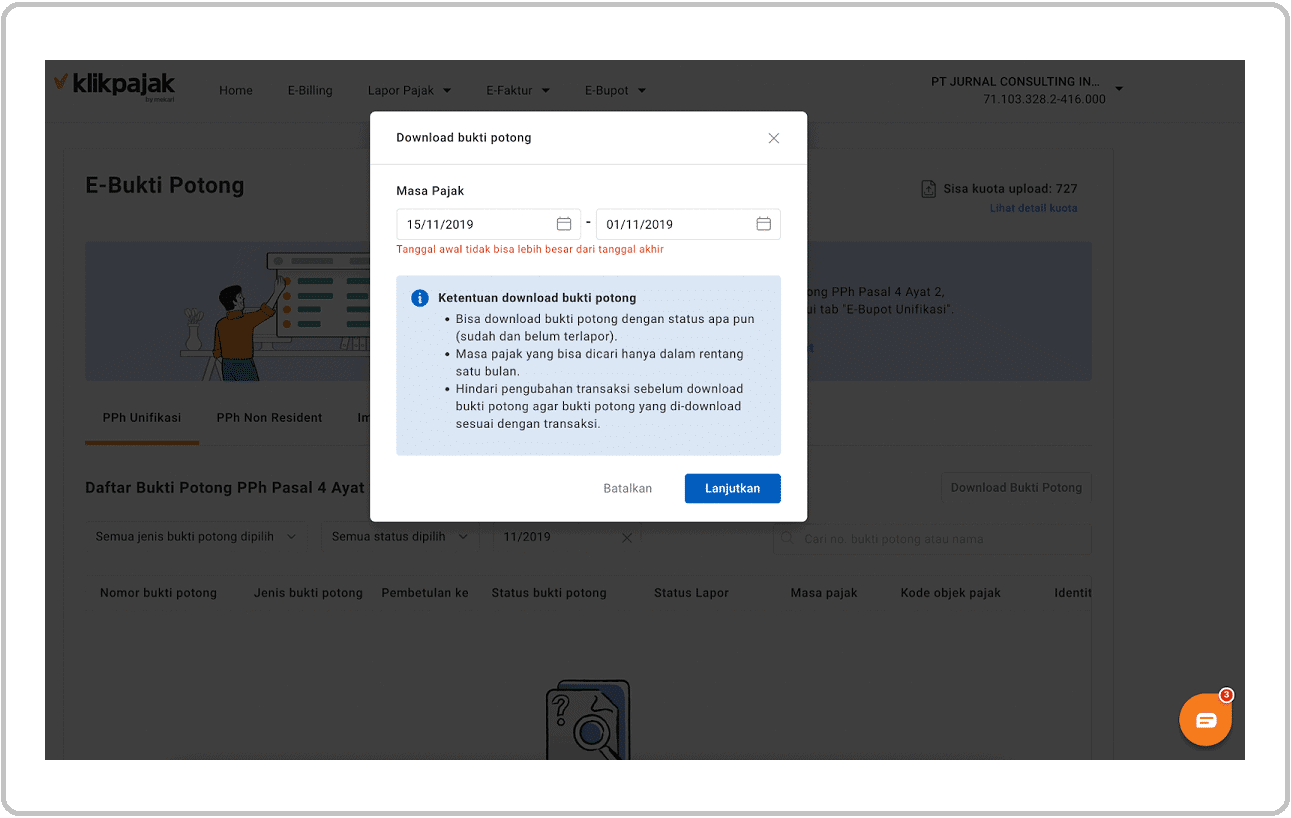

Anda bisa mengakses tombol “Download” di sebelah tombol “Buat bukti potong”, fitur ini terdapat baik di “PPh Unifikasi” maupun “PPh Non Resident”.

Terdapat 2 tipe download yang bisa dipilih Pengguna, yaitu download sesuai filter dan pencarian (format CSV) dan Sesuai masa pajak (Format PDF).

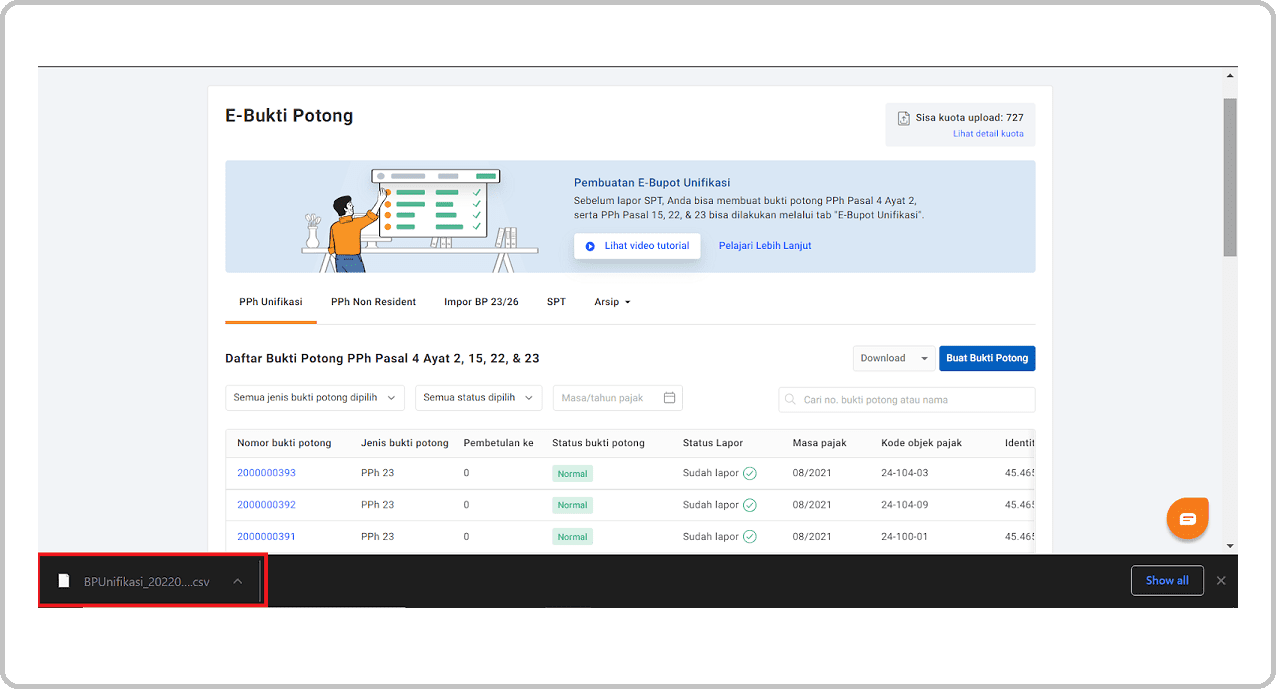

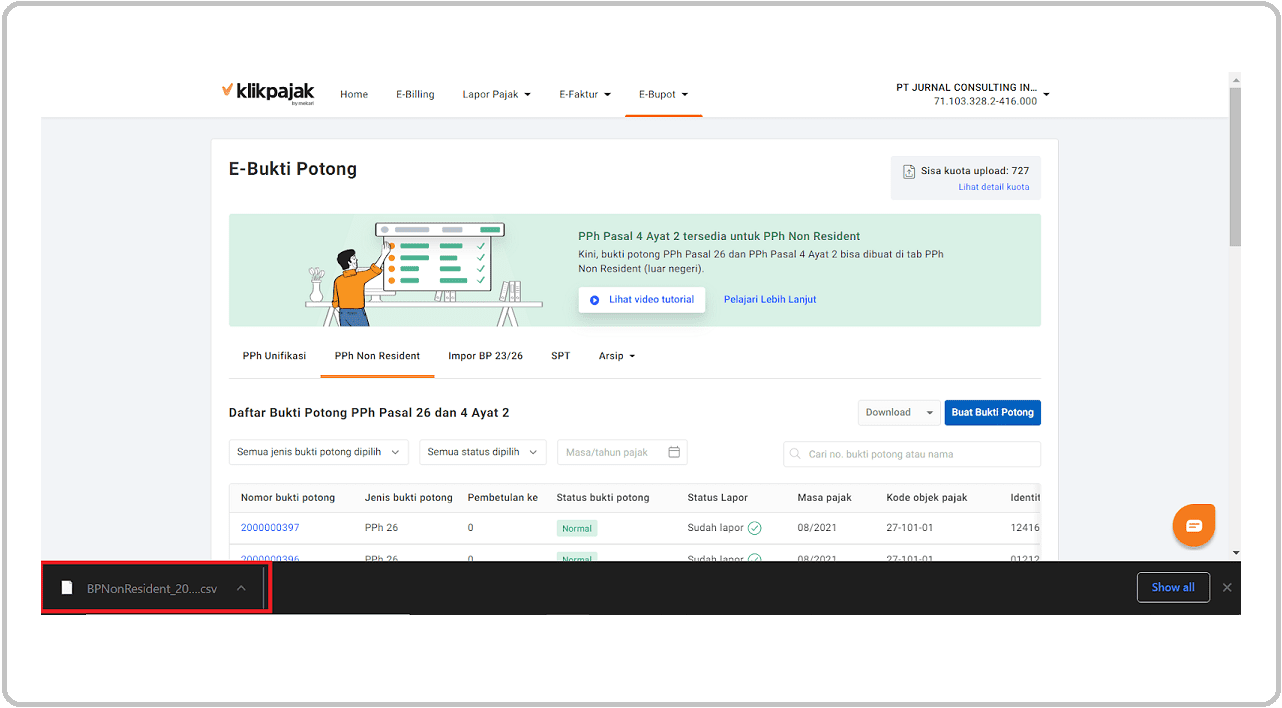

2. Apabila Pengguna memilih sesuai filter dan pencarian (format CSV) maka sistem akan melakukan proses unduh secara otomatis.

3. Apabila Anda memilih Sesuai masa pajak (Format PDF) maka akan menampilkan pop-up detail download bukti potong.

Pada pop-up detail download bukti potong, pilih masa pajak awal dan masa pajak akhir sesuai bukti potong yang ingin diunduh.

Rentang masa pajak maksimal yang dapat di-download adalah 1 bulan.

Setelah menentukan masa pajak, Anda dapat klik button “Lanjutkan” untuk memulai proses download.

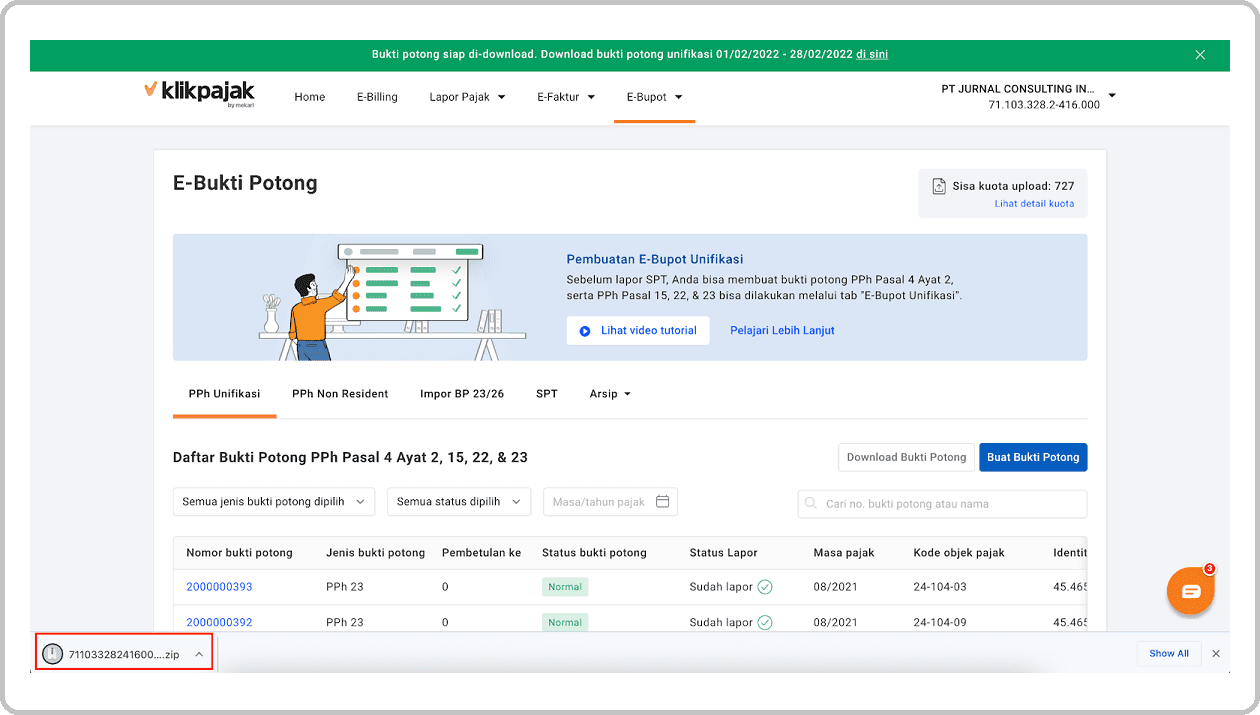

4. Anda dapat melihat hasil proses download melalui banner yang tampil di atas aplikasi.

Saat proses mengunduh bukti potong berjalan, akan tampil banner berwarna oranye.

Setelah proses mengunduh selesai tampilan banner berubah menjadi hijau dan Anda dapat mengunduh PDF bukti pemotongan melalui link yang ditampilkan.

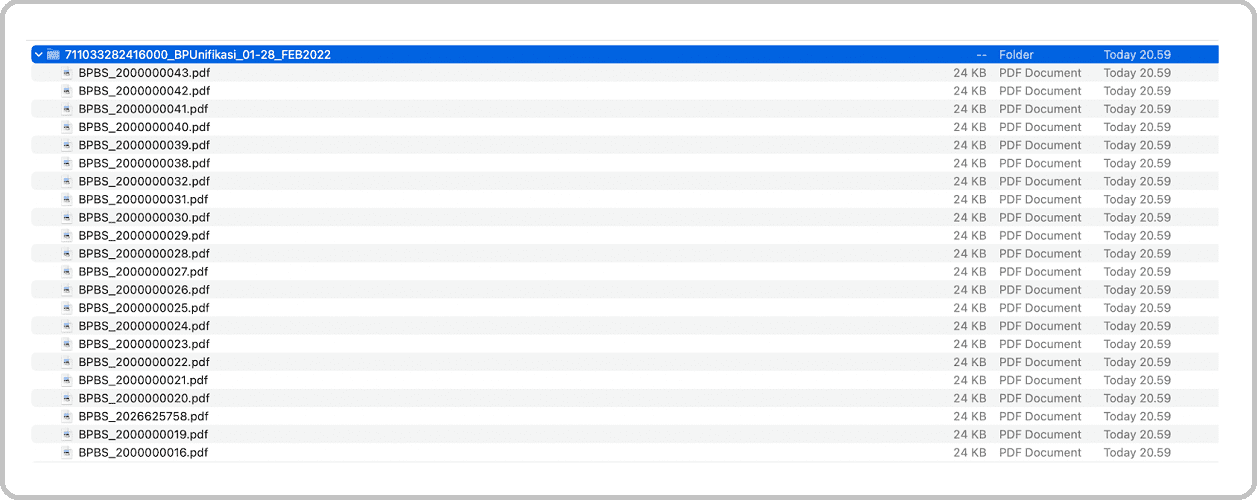

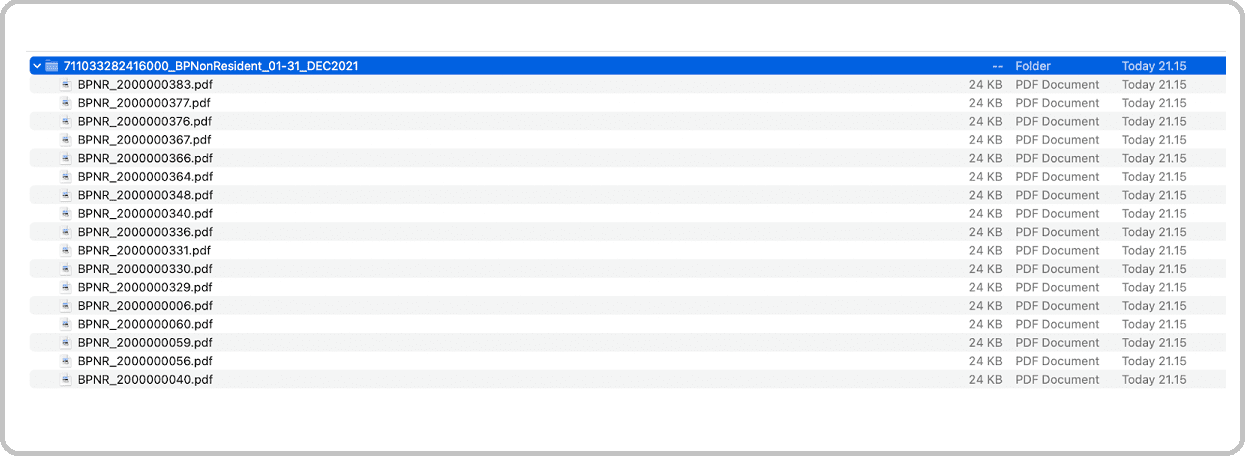

5. Format nama file dan ketentuan status pada bulk download bukti potong di e Bupot Unifikasi yaitu :

- <<NPWP>>_BPUnifikasi_dd–dd-mon_yyyy.zip : merupakan format nama file bulk download PPh unifikasi

- <<NPWP>>_BPNonResident_dd-dd-mon_yyyy.zip : merupakan format nama file bulk download PPh non resident

- “dd” pertama sebagai tanggal masa pajak awal, “dd” kedua sebagai tanggal masa pajak akhir, “mon” sebagai bulan masa pajak, “yyyy” sebagai tahun masa pajak.

- Status bukti potong yang dapat diunduh adalah “Normal, Normal pembetulan dan Dibatalkan” baik yang sudah dilapor maupun yang belum dilapor.

Mudah Urus Pajak Bisnis dengan Fitur Lengkap Mekari Klikpajak

Itulah penjelasan tentang bukti pemotongan pajak penghasilan dan secara khusus cara membuat bukti potong pph 23/26 yang harus dikelola melalui aplikasi eBupot Unifikasi.

Bukan hanya mudah membuat Bukti Pemotongan PPh Unifikasi saja, selain fitur e Bupot, melalui Klikpajak.id Anda dapat melakukan berbagai administrasi perpajakan lainnya lebih efektif dan efisien.

Sebab Klikpajak merupakan situs pajak online yang memiliki fitur lengkap dan terintegrasi, sebagai mitra resmi DJP.

Selain aplikasi eBupot, apa saja fitur lengkap pajak online Klikpajak?

Berikut penjelasan Fitur Lengkap Klikpajak yang Memudahkan Urusan Pajak Bisnis Anda.

Tunggu apalagi? Aktifkan akun pajak Anda sekarang juga dan nikmati kelola pajak perusahaan yang efektif.