Dampak pandemi Covid-19 masih berlangsung hingga kini. Pemerintah pun memperpanjang pemberian insentif pajak hingga Juni 2021, salah satunya insentif pengembalian pendahuluan atau restitusi Pajak Pertambahan Nilai. Mekari Klikpajak akan menjabarkan syarat, cara mengajukan dan daftar jenis usaha yang bisa ajukan insentif PPN 2021.

Instif PPN 2021 yang diperpanjangan hingga semester pertama tahun ini tertuang dalam Peraturan Menteri Keuangan (PMK) Nomor 9/PMK.03/2021 tentang Insentif Pajak untuk Wajib Pajak Terdampak Pandemi Coronavirus Disease 2019.

Harapannya, dengan memanfaatkan insentif pajak 2021, pelaku usaha dapat bertahan di tengah kondisi yang serba sulit ini.

Sebagai pebisnis, untuk lebih mudah kelola pajak dan keuangan usaha, dapat mengikuti demo online di Klikpajak Demo Jurnal, kami dapat menyesuaikan waktu Anda.

Melalui PMK No 9 Tahun 2021 ini, setidaknya ada 6 jenis insentif pajak yang diperpanjang hingga 31 Juni 2021, diantaranya:

- Pajak Penghasilan (PPh) Pasal 21 Ditanggung Pemerintah (DTP)

- PPh Final PP 23 Tahun 2018 (PPh Final UMKM)

- PPh Final Jasa Konstruksi

- Pembebasan PPh Pasal 22 impor

- Pengurangan angsuran PPh Pasal 25

- Pengembalian pendahuluan Pajak Pertambahan Nilai (PPN)

Dalam beleid ini pemerintah menambah jumlah bidang usaha atau Klasifikasi Lapangan Usaha NPWP yang dapat menikmati fasilitas insentif PPN 2021 ini.

Untuk mengetahui syarat, cara mengajukan insentif pengembalian pendahuluan PPN 2021 dan KLU atau jenis usaha yang dapat mengajukan insentif PPN 2021, berikut Klikpajak.id ulas untuk Anda.

Syarat Pengajuan Insentif PPN 2021

Insentif Pajak Pertambahan Nilai (PPN) berupa restitusi atau pengembangan pendahuluan dipercepat bagi industri tertentu.

Industri tertentu yang dapat memanfaatkan insentif PPN 2021 adalah perusahaan yang mendapatkan Kemudahan Impor Tujuan Ekspor (KITE) dan perusahaan yang berada di Kawasan Berikat yang ditetapkan sebagai PKP berisiko rendah.

Jumlah lebih bayar yang dapat diajukan pengembalian atau restitusi PPN dipercepat adalah paling banyak Rp5 miliar.

Berikut syarat umum untuk bisa mendapatkan insentif pajak yang diperpanjang hingga 30 Juni 2021:

- Jenis usaha atau KLU termasuk dalam daftar penerima insentif pajak

- Sudah melaporkan realisasi pemanfaatan insentif pajak 2020

- Memiliki Surat Keterangan Bebas (SKB)

- Menyampaikan pemberitahuan pemanfaatan insentif kembali

Baca juga: Cara Menghitung PPN Kurang Bayar, PPN Lebih Bayar dan PPN Nihil

Sedangkan syarat khusus pengajuan insentif PPN 2021 ini adalah:

- Jenis usaha termasuk dalam KLU

- Usaha telah ditetapkan sebagaiperusahaan KITE

- Telah mendapatkan izin Penyelenggara Kawasan Berikat, izin Pengusaha Kawasan Berikat, atau izin PDKB (Pengusaha Di Kawasan Berikat)

- Menyampaikan Surat Pemberitahuan Masa PPN lebih bayar restitusi dengan jumlah lebih bayar maksimal Rp 5 miliar dapat diberikan pengembalian pendahuluan kelebihan pembayaran pajak sebagai PKP berisiko rendah

- PKP yang telah mendapatkan fasilitas KITE, wajib melampirkan Keputusan Menteri Keuangan (KMK) mengenai penetapan sebagai perusahaan yang mendapat fasilitas KITE, dalam Surat Pemberitahuan Masa PPN

- PKP yang telah mendapat izin Penyelenggara Kawasan Berikat, izin Pengusaha Kawasan Berikat, atau izin PDKB, harus melampirkan KMK mengenai izin tersebut, dalam Surat Pemberitahuan Masa PPN

Cara Mengajukan Insentif PPN 2021

Untuk mengajukan insentif PPN 2021, harus menyampaikan pemberitahuan pemanfaatan insentif pengembalian pendahuluan PPN pada kepala KPP tempat perusahaan terdaftar melalui saluran tertentu pada laman Ditjen Pajak.

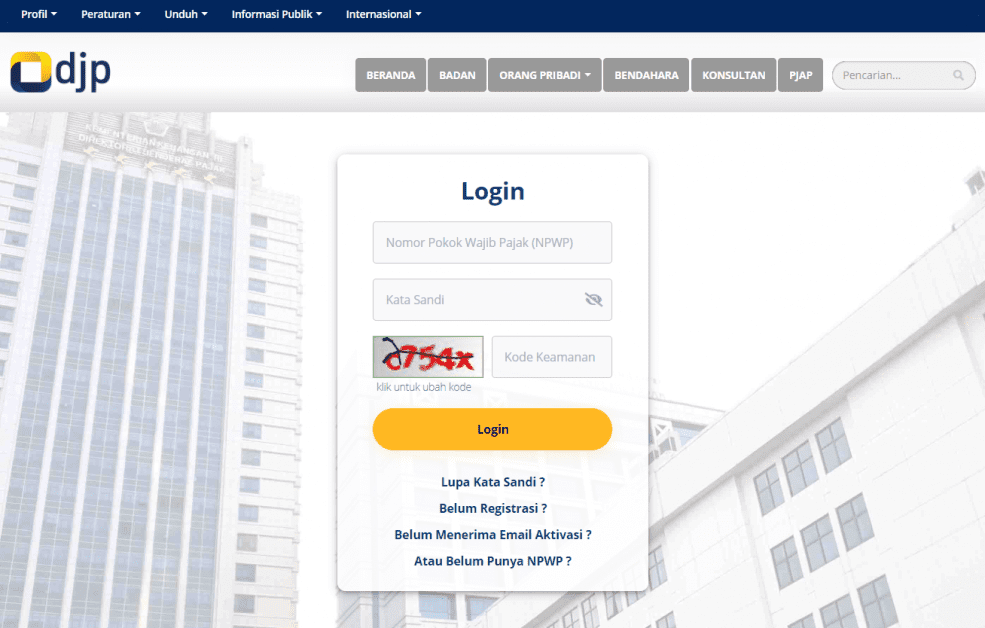

Penyampaian permohonan perpanjangan insentif PPPN 2021 melalui situs resmi Direktorat Jenderal Pajak (DJP) dengan cara:

- Login pada https://pajak.go.id

- Masuk ke menu Layanan

- Pilih Info KSWP

- Pilih Profil Pemenuhan Kewajiban Saya

Daftar KLU atau Jenis Usaha Bisa Ajukan Insentif PPN 2021

Berikut daftar 725 bidang usaha atau KLU yang dapat memanfaatkan insentif pengembalian restitusi PPN dipercepat atau insentif PPN 2021:

Kelola Pajak dengan Mudah & Cepat dengan Klikpajak

Sebagai mitra resmi Ditjen Pajak yang disahkan dengan Surat Keputusan Direktur Jenderal Pajak Nomor KEP-169/PJ/2018, Klikpajak.id memiliki fitur lengkap dan terintegrasi yang semakin memudahkan Anda melakukan aktivitas perpajakan.

Klikpajak akan menghitung kewajiban pajak Anda dengan tepat dan akurat sehingga Anda terhindar dari kesalahan penghitungan yang dapat menyebabkan pengenaan sanksi denda pajak.

Melalui klikpajak, Anda dapat mengurus perpajakan mulai dari menghitung, bayar pajak dan lapor SPT pajak lebih cepat karena Klikpajak.id terhubunga dengan software akuntansi online Jurnal.id.

Sehingga, melalui Klikpajak Anda dapat menarik data laporan keuangan untuk langsung dibuatkan Faktur Pajak maupun Bukti Potong pajaknya dan langsung bisa mengambil datanya saat diperlukan untuk lapor SPT Pajak dengan cepat dalam satu platform.

Integrasi dengan Mekari Jurnal ini merupakan teknologi canggih berbasis API integration yang membuat proses pengolahan data pajak dari bagian keuangan (accounting) lebih cepat dan mudah.

Jurnal.id adalah software akuntansi online berbasis cloud dengan laporan keuangan lengkap, seperti:

- Neraca keuangan

- Arus kas

- Laba-rugi

Apa saja kemudahan urus perpajakan di Klikpajak?

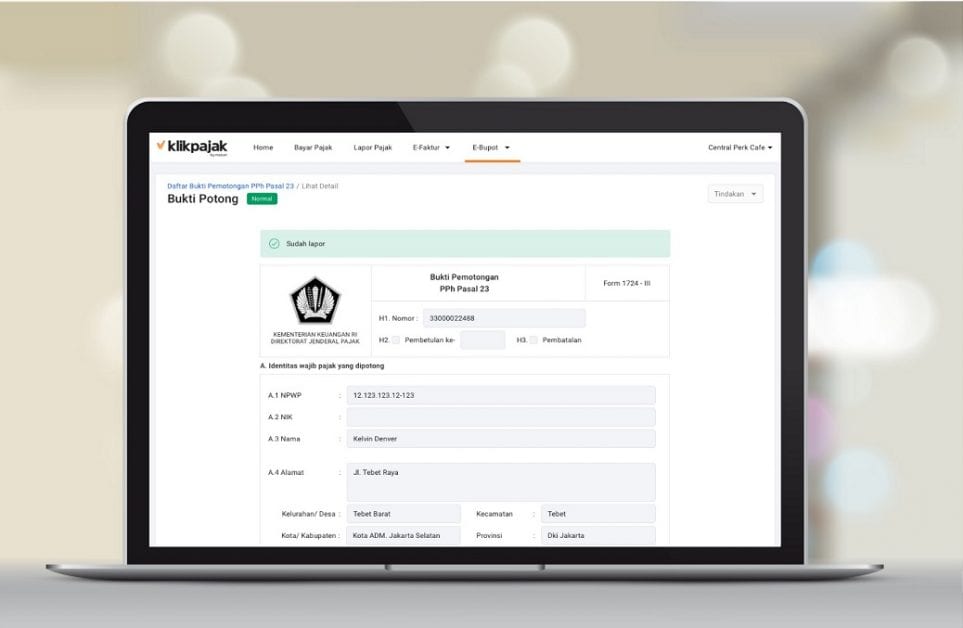

A. Mudah Membuat Bukti Potong dan Lapor SPT Masa PPh Pasal 23/26 di e-Bupot

Seperti diketahui, baik WP Pengusaha Kena Pajak (PKP) maupun Non-PKP yang melakukan transaksi yang mengharuskan membuat bukti pemotongan PPh 23/26 wajib menggunakan e-Bupot mulai 1 Oktober untuk masa pajak September 2020.

Wajib e-Bupot bagi WP PKP dan Non-PKP ini diatur dalam Kepdirjen Nomor KEP-368/PJ/2020 tentang Penetapan Pemotong PPh Pasal 23/26 yang Diharuskan Membuat Bukti Pemotongan dan Diwajibkan Menyampaikan SPT Masa PPh Pasal 23/26 Berdasarkan PER-04/PJ/2017.

Klikpajak juga dilengkapi dengan fitur e-Bupot yang semakin memudahkan Anda membuat bukti pemotongan PPh Pasal 23/26 dan melaporkan SPT PPh 23/26 melalui e-Bupot dengan menarik data langsung dari laporan keuangan elektronik.

Baca juga: Langkah-Langkah Membuat Bukti Potong dan Lapor SPT PPh Pasal 23/26 di e-Bupot

Keunggulan e-Bupot Klikpajak

Berikut keunggulan e-Bupot Klikpajak yang dapat membantu bisnis perusahaan:

- Pengelolaan bukti pemotongan dalam jumlah banyak lebih mudah karena alur pembuatan yang efektif dan ramah penggunaan (user friendly).

- Penghitungan pajak otomatis pada SPT Masa PPh 23/26.

- Pengiriman bukti pemotongan pajak langsung ke lawan transaksi.

- Bukti pemotongan serta pelaporan SPT Masa PPh 23/26 tidak perlu ditandatangani dengan tanda tangan basah.

- Bukti pemotongan dan bukti pelaporan tersimpan aman, baik di Klikpajak dan DJP.

- e-Bupot Klikpajak juga terintegrasi dengan sistem pembukuan akuntansi online Jurnal.id, sehingga semakin mudah membuat bukti potong.

- e-Bupot Klikpajak juga memiliki performa yang dapat di-scale up sesuai kebutuhan.

- Layanan support pajak yang dapat diandalkan dan tutorial dalam penggunaan aplikasi yang terus diperbarui.

- Fitur e-Bupot Klikpajak juga menyediakan data untuk kebutuhan rekapitulasi dan rekonsiliasi data Faktur Pajak atas transaksi yang dilakukan.

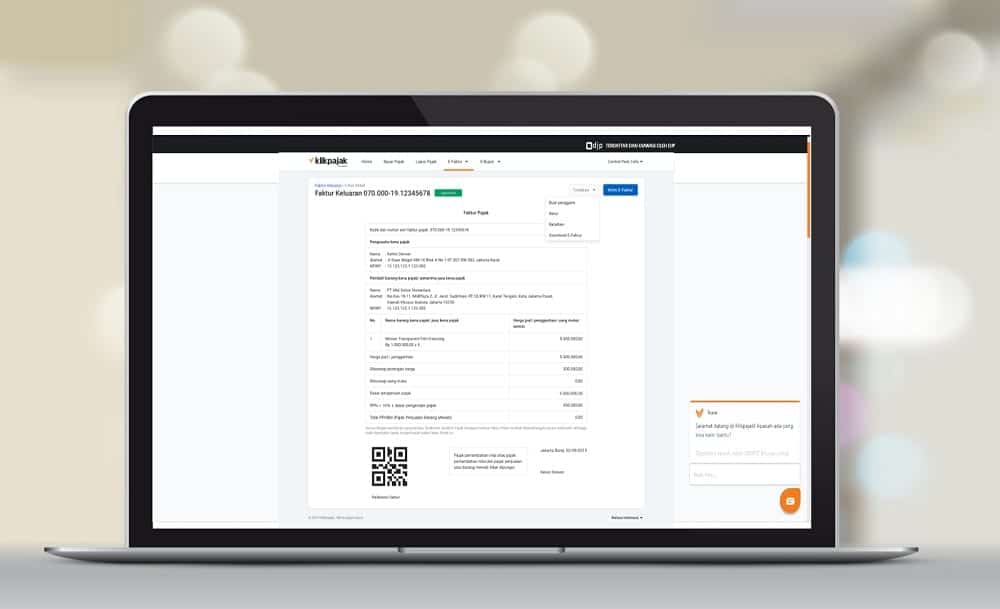

B. Membuat e-Faktur dan Lapor SPT Masa PPN Tanpa ‘Install’ Aplikasi

Seperti diketahui, DJP telah mewajibkan pengguna e-Faktur untuk melakukan update e-Faktur 3.0 menggantikan e-Faktur 2.2 mulai 1 Oktober 2020.

Wajib Pajak (WP) Pengusaha Kena Pajak (PKP) yang selama ini menggunakan aplikasi e-Faktur Client Desktop DJP, harus install dan download patch terbaru untuk update e-Faktur 3.0 pada perangkat komputernya agar bisa menggunakan aplikasi yang dilengkapi dengan fitur prepopulated ini.

Dengan fitur prepopulated e-Faktur 3.0, maka DJP sudah menyiapkan data yang dibutuhkan untuk kemudian PKP tinggal mencocokkan saja saat pembuatan e-Faktur maupun pelaporan SPT Masa PPN-nya.

Ingat, meskipun PKP pengguna e-Faktur Client Desktop sudah update e-Faktur 3.0, tapi tetap harus berpindah ke aplikasi e-Faktur Web Based DJP di web-efaktur.pajak.go.id saat akan melaporkan SPT Masa PPN.

Karena DJP telah menutup pelaporan SPT Masa PPN di e-Filing dan e-SPT. Tapi lapor SPT Masa PPN wajib di aplikasi e-Faktur.

Update sistem terbaru e-Faktur 3.0 DJP ini juga harus dilakukan pada server PJAP mitra resmi DJP, seperti Klikpajak.id.

Jadi, ketika Anda menggunakan e-Faktur PPN Klikpajak, bukan hanya dapat langsung memanfaatkan fitur prepopulated e-Faktur untuk membuat Faktur Pajaknya, tapi juga bisa lapor SPT Masa PPN di e-Faktur tanpa keluar atau pindah platform.

“Langsung saja gunakan aplikasinya, biar Klikpajak.id yang mengurus sistemnya untuk mempermudah pembuatan e-Faktur, pembayaran PPN, hingga pelaporan SPT Masa PPN Anda dengan mudah hanya dalam satu langkah.”

Ingin langsung menggunakan aplikasi e-Faktur 3.0 tanpa install aplikasinya? Langsung saja daftar dan aktifkan akun e-Faktur Anda di https://my.klikpajak.id/register.

Kenapa urus Faktur Pajak lebih mudah di Klikpajak?

Melalui Klikpajak.id, Anda dapat membuat berbagai macam Faktur pajak, mulai dari Faktur Pajak Pengganti, Retur, bahkan dapat menghapus draft Faktur Pajak, hingga bayar PPN dan lapor SPT Masa PPN dengan langkah-langkah yang mudah hanya dalam satu platform.

Bahkan administrasi e-Faktur semakin cepat dan praktis karena Klikpajak.id terintegrasi dengan aplikasi akuntansi online Jurnal.id.

Sehingga Anda dapat menarik data laporan keuangan yang akan dibuat Faktur Pajaknya dengan sangat mudah dan simpel.

Lihat beberapa tutorial penggunaan aplikasi e-Faktur Klikpajak berikut ini:

- Alur Pembuatan Faktur Pajak, Bayar PPN dan Lapor SPT Masa PPN di e-Faktur

- Tutorial Membuat Berbagai Jenis Faktur Pajak di e-Faktur

- Cara Menggunakan Prepopulated Faktur Pajak Masukan di e-Faktur 3.0

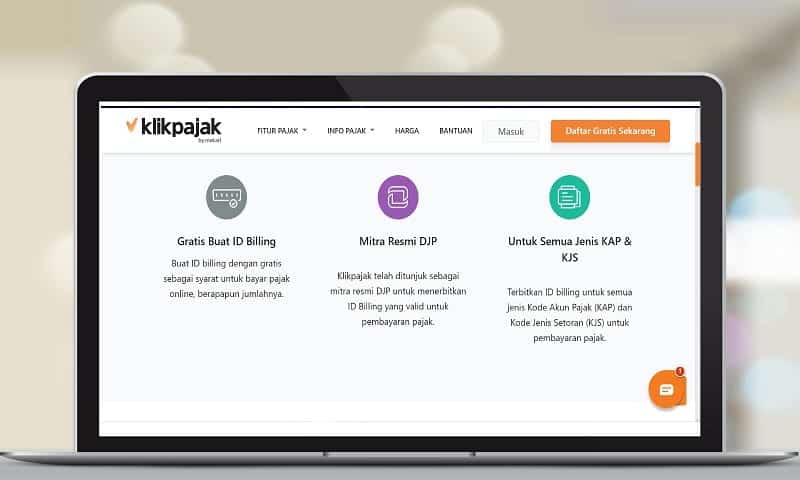

C. Setor Pajak dengan Cara Praktis di e-Billing

Sebelum menyetor pajak, harus mendapatkan Kode Billing atau ID Billing terlebih dahulu dari DJP sebagai syarat untuk membayar pajak.

Setelah mendapatkan Kode Billing dari DJP, selanjutnya membayar/menyetor pajak melalui ATM, internet banking atau teller bank/pos persepsi.

Anda dapat dengan mudah membuat Kode Billing dan bayar billing di e-Billing Klikpajak.

“e-Billing Klikpajak akan menerbitkan ID Billing Anda resmi dari DJP dan Anda dapat langsung membayar Pajak tanpa keluar dari platform. Karena e-Billing Klikpajak terintegrasi dengan bank persepsi yang ditunjuk DJP untuk menerima pembayaran/setoran pajak.”

Sistem e-Billing akan membimbing Anda mengisi Surat Setoran Pajak (SSP) elektronik dengan benar sesuai transaksi.

Anda bisa membuat ID Billing untuk semua jenis Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) dengan mudah dan gratis.

Semua riwayat ID Billing dan SSP akan tersimpan dengan aman sesuai jenis dan masa pajak yang diinginkan.

Begitu juga Nomor Transaksi Penerimaan Negara (NTPN) juga akan disimpan dengan rapi dan aman pada Arsip Pajak di Klikpajak.

Hanya dalam satu platform, membuat Kode Billing dan bayar billing selesai dalam sekejap lewat e-Billing Klikpajak.

Setelah pembayaran pajak selesai, Anda akan langsung menerima Bukti Penerimaan Elektronik (BPE) resmi dari DJP.

Baca juga: Langkah-Langkah Cara Membuat Kode Billing dan Bayar Billing di e-Billing

D. Lapor SPT di e-Filing Klikpajak Gratis!

Anda dapat memanfaatkan fitur e-Filing Klikpajak untuk melaporkan berbagai jenis SPT Tahunan/Masa PPh dengan langkah-langkah yang mudah.

Lapor SPT juga gratis selamanya melalui e-Filing Klikpajak.

Anda bisa melaporkan semua jenis SPT mulai dari SPT Tahunan Pajak Badan, SPT Masa (Bulanan) Pajak, dan SPT Tahunan Pajak Pribadi.

Setelah menyampaikan SPT Pajak, Anda akan peroleh bukti lapor dalam bentuk elektronik, yakni Bukti Penerimaan Elektronik (BPE) dari DJP, yang berisi:

- Informasi Nama Wajib Pajak (WP)

- Nomor Pokok Wajib Pajak (NPWP)

- Tanggal pembuatan BPE

- Jam pembuatan BPE

- Nomor Tanda Terima Elektronik (NTTE)

Melalui Klikpajak, Anda juga akan mendapatkan NTTE resmi dari DJP sebagai bukti lapor.

Aturan Baru Tarif Sanksi Pajak

DJP telah menentukan kapan batas waktu pelaporan Surat Pemberitahuan (SPT) Pajak Penghasilan (PPh) maupun PPN.

WP yang tidak lapor atau terlambat melakukan pelaporan pajak, harus bersiap menghadapi sanksi atau denda keterlambatan.

Begitu juga jika melakukan pembetulan SPT dan hasilnya menyebabkan PPh Terutang lebih besar.

Sebelumnya, tarif sanksi pajak berlaku tarif tunggal sebesar 2% per bulan sesuai Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan (UU KUP) No. 6/1983 yang diubah dengan UU 16/2009.

Namun ketentuan tarif sank administrasi diubah dalam Undang-Undang Nomor 11 Tahun 2020 tentang Cipta Kerja, menjadi disesuaikan dengan tingkat atau tarif suku bunga acuan per bulan.

Artinya, besar tarif sanksi administrasi pajak bersifat fluktuatif mengikuti suku bunga Bank Indonesia.

Rumusnya,

Sanksi denda berdasarkan Suku Bunga Acuan BI, ditambah persentase denda sesuai ketentuan yang tercantum pada UU Cipta Kerja, dibagi 12 bulan, berlaku pada tanggal dimulainya penghitungan sanksi.

Hasil dari penghitungan sanksi bunga administrasi pajak terbaru ini bisa lebih rendah dibanding sanksi sebelumnya.

Berikut rincian aturan sanksi dan denda pajak dalam UU Cipta Kerja:

1. Sanksi denda terkait Surat Pemberitahuan (SPT)

Rumus hitungannya:

(Tarif bunga sanksi pajak + 5% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

Sanksi denda ini dikenakan pada Wajib Pajak (WP) yang:

- Melakukan pembetulan SPT sendiri dan membuat utang pajak jadi lebih besar

- Kurang bayar karena pembetulan SPT Tahunan/Masa

- Terlambat membayar PPh Pasal 29 SPT Tahunan

- Terlambat membayar SPT Masa

Baca juga: Ulasan Lengkap PPh Pasal 29: Pengertian, Subjek, Tarif, Contoh dan Cara Bayar

2. Sanksi denda tidak melunasi SPT kurang bayar

Rumus hitungannya:

(Tarif bunga sanksi pajak + 10% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

3. Sanksi denda tidak melunasi pajak kurang bayar dan mendapat SKPKB

Rumus hitungannya:

(Tarif bunga sanksi pajak + 15% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

Sanksi denda ini dikenakan pada WP yang tidak melunasi pajak kurang bayar dan telah mendapatkan Surat Ketetapan Pajak Kurang Bayar (SKPKB).

4. Sanksi denda tidak lapor SPT dan mengisi SPT tidak benar

Untuk sanksi denda ini tidak menggunakan tarif fluktuatif yang mengacu pada suku bunga acuan BI.

Sanksi denda tidak lapor SPT atau mengisi SPT dengan tidak benar atau tidak lengkap, maupun melampirkan keterangan yang isinya tidak benar, sebesar 100% dari jumlah pajak yang kurang bayar saat pengungkapan pelaporan pajak tidak benar.

5. Sanksi administratif PPh PKP kurang bayar

Sanksi administratif berupa bunga yang ditetapkan Menteri Keuangan dihitung sejak terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun Pajak, atau Tahun Pajak hingga diterbitkannya Surat Tagihan (STP).

6. Penghentian Penyidikan

Penghentian penyidikan tindak pidana di bidang perpajakan hanya dilakukan setelah WP melunasi utang pajak yang tidak/kurang bayar/seharusnya dikembalikan dan ditambah dengan sanksi administrasi berupa denda sebesar 3 kali jumlah pajak yang tidak/kurang dibayar, atau yang tidak seharusnya dikembalikan.

Baca juga: Aturan Baru Membuat e-Faktur dan Cara Mengkreditkan Pajak Masukan di UU Cipta Kerja

Temukan ketentuan terbaru tentang perpajakan dalam UU No. 11 Tahun 2020 tentang Cipta Kerja pada e-Book “Susunan dalam Satu Naskah UU Perpajakan (UU Cipta Kerja)”, di bawah ini:

D. Dilengkapi Fitur ‘Multi Users dan Multi NPWP’ Unlimited dan Gratis!

Klikpajak.id juga dilengkapi dengan fitur Multi Users dan Multi Company (NPWP) yang semakin membuat aktivitas perpajakan Anda lebih efektif.

Fitur ‘Multi Users’ Klikpajak adalah fitur yang memungkinkan Anda untuk dapat mengatur siapa saja dan berapa banyak pengguna yang dapat mengakses akun aplikasi Klikpajak.id di bawah nama perusahaan yang sama.

Sedangkan fitur ‘Multi Company/NPWP’ adalah fitur yang memungkinkan Anda untuk mengelola beberapa perusahaan dalam satu akun Klikpajak.

Note: Lebih jelasnya bagaimana cara kerja fitur Multi Users dan Multi Company ini, selengkapnya lihat di SINI.

Data Anda Terlindungi

Tenang, Anda dapat menyimpan berbagai riwayat pembayaran atau bukti pelaporan pajak maupun aktivitas pajak lainnya dengan aman, karena keamanan dan kerahasiaan data terjamin.

Sebab Klikpajak.id sudah bersertifikat ISO 27001 dari Badan Standarisasi Internasional ISO (International Organization for Standardization) yang menjamin standar keamanan sistem teknologi informasi.

Sehingga Anda tidak perlu khawatir kehilangan bukti bayar atau lapor pajak hilang jika terjadi kerusakan atau kehilangan komputer maupun laptop.

Karena Klikpajak merupakan aplikasi pajak berbasis web (web based) yang didukung dengan teknologi cloud, semakin memudahkan Anda melakukan semua aktivitas perpajakan hanya dalam satu platform kapan pun dan di mana saja.

Baca Juga: Perbedaan e-Faktur Client Desktop, Web Based, Host to Host dan Penggunaannya

Cloud computing atau komputasi awan adalah teknologi yang menjadikan internet sebagai pusat server untuk mengelola data dan juga aplikasi pengguna.

Melalui teknologi cloud, Anda bisa menggunakan aplikasi tanpa harus mengunduh (download) dan memasang (install) aplikasi terlebih dahulu.

Sebab sistem cloud yang berbasis web ini memudahkan Anda dalam mengakses data dan informasi melalui internet secara cepat.

Tim ‘Support’ Klikpajak Selalu Siap Membantu Anda!

“Fitur lengkap Klikpajak membantu mempermudah urusan perpajakan bagi Anda para pelaku usaha, konsultan pajak, maupun bagi Anda yang berprofesi pada bagian keuangan atau sebagai tax officer di perusahaan.”

Sebagai mitra resmi DJP, Klikpajak akan membantu Anda dalam menghitung, membayar dan melaporkan pajak Anda dengan mudah.

Tinggal klik, semua urusan pajak Anda selesai dalam sekejap!

Ingin melihat bagaimana Klikpajak dapat membantu bisnis atau aktivitas Anda dalam membuat Faktur Pajak, Bukti Pemotongan Pajak, penyampaian SPT Tahunan/Masa PPh dan PPN, serta berbagai aktivitas perpajakan lainnya secara efektif menghemat banyak waktu Anda?

“Jangan segan menghubungi kami, karena kami senang berbicara dengan Anda. Jadwalkan demo dan kami dapat menunjukkan caranya untuk memudahkan urusan perpajakan Anda. Klikpajak.id mengerti yang Anda butuhkan.”

Cukup daftarkan email Anda di klikpajak.id dan temukan bagaimana Anda dapat melakukan urusan pajak dengan sangat menyenangkan. Lebih mudah dari sekadar yang Anda bayangkan.

Ingin tahu bagaimana cara mengelola pajak dan laporan keuangan bisnis?

Ikuti demo online cara kelola pajak dan keuangan usaha di Klikpajak Demo Jurnal, kami dapat menyesuaikan waktu Anda.