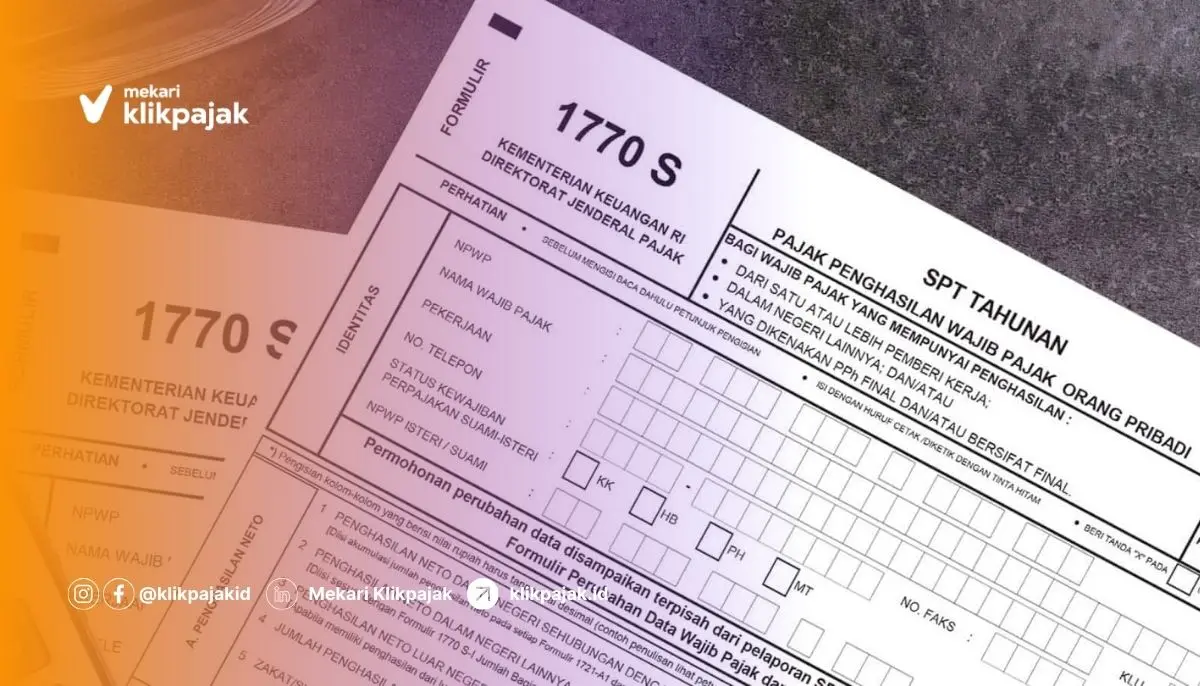

eFiling pajak merupakan cara melaporkan pajak secara online bagi wajib pajak pribadi. Mulai dari melaporkan SPT bagi pengguna formulir 1770, 1770SS, hingga lapor SPT Tahunan yang menggunakan formulir 1770S.

Masing-masing Wajib Pajak Orang Pribadi memiliki ketentuan yang berbeda dalam pelaporan SPT pajak tergantung status pajaknya.

Bagi Anda yang masuk kategori dan memilih lapor SPT Tahunan “Dengan Bentuk Formulir” 1770S di eFiling Pajak, Mekari Klikpajak akan mengulasnya untuk Anda.

Apa itu eFiling Pajak?

eFiling Pajak adalah tata cara pelaporan Surat Pemberitahuan (SPT) Tahunan secara elektronik atau online melalui situs resmi Direktorat Jenderal Pajak (DJP) ataupun saluran lain dalam hal ini Penyedia Jasa Aplikasi Perpajakan (PJAP) yang ditetapkan pemerintah.

Melalui eFiling pajak, wajib pajak tidak perlu lagi dilakukan secara manual dengan ke Kantor Pelayanan Pajak (KPP) dan mengantre hanya untuk menyampaikan Surat Pemberitahuan (SPT) pajak.

Salah satu PJAP sebagai mitra DJP resmi untuk menyediakan platform penyampaian SPT guna semakin memudahkan WP adalah e-Filing Klikpajak.

Mekari Klikpajak adalah PJAP atau Application Service Provider (ASP) mitra resi Ditjen Pajak yang disahkan dengan Surat Keputusan Direktur Jenderal Pajak Nomor KEP-169/PJ/2018.

Pelaporan SPT Tahunan pajak penghasilan pribadi melalui DJP Online, dalam tahapan pembuatan SPT ada 3 pilihan, yakni:

- Dengan Bentuk Formulir

- Dengan Panduan

- Dengan Upload SPT

Sesuai tema kali ini, maka fokus pembahasannya adalah lapor SPT Tahunan “Dengan Bentuk Formulir” untuk pelaporan SPT Formulir 1770S.

Siapa Pengguna SPT Tahunan Formulir 1770S eFiling Pajak?

Tidak semua Wajib Pajak (WP) dapat menggunakan Formulir 1770S saat melaporkan SPT Tahunan melalui eFiling pajak.

Formulir SPT 1770S diperuntukkan bagi WP Orang Pribadi yang berstatus karyawan/pegawai dengan kriteria sebagai berikut:

- Upah/penghasilan minimal atau lebih dari Rp60.000.000 setahun

- Penghasilan dari satu atau lebih pemberi kerja

- Penghasilan dalam negeri lainnya

- Penghasilan yang dikenakan PPh Final selain dari usaha

Perbedaan status pelaporan SPT:

1. Status SPT nihil

Status WPT Nihil artinya jika tidak ada kelebihan ataupun kekurangan pembayaran pajak.

2. Status SPT kurang bayar

Status SPT Kurang Bayar artinya jika ada kekurangan pembayaran pajak yang harus dibayarkan terlebih dahulu.

3. Status SPT lebih bayar

Status SPT Lebih Bayar terjadi jika pajak yang telah dibayarkan ternyata melebihi dari yang seharusnya dibayarkan dan wajib pajak bisa mengajukan restitusi ke DJP.

Sekadar catatan:

Penghitungan PPh kurang bayar atau lebih bayar didapat dari mengurangkan PPh terutang dengan seluruh kredit pajak yang dimiliki, baik kredit pajak pada tahun pajak berjalan (PPh Pasal 25) ataupun kredit pajak dalam bentuk pemotongan/pemungutan pihak ketiga (PPh Pasal 21, Pasal 22, Pasal 22 e, Pasal 23, Pasal 24, dan Pasal 26 yang bersifat tidak final).

Lapor SPT Tahunan akan Berhasil jika “Nihil”

Untuk diketahui, pelaporan SPT Tahunan pajak berhasil jika hasil akhir dari proses penyampaian SPT pajak tersebut hasilnya adalah “Nihil”.

Karena pada dasarnya yang membayarkan PPh Pasal 21 seorang karyawan/pegawai adalah perusahaan pemberi kerja.

Sementara itu, WP Pribadi karyawan/pegawai ini hanya melaporkan pemotongan PPh 21 yang dilakukan perusahaan/pemberi kerja melalui SPT Tahunan PPh.

Jika hasilnya SPT Kurang Bayar, maka WP harus melakukan tahapan proses pembayaran terlebih dahulu, baru kemudian melanjutkan pelaporan pajak dengan pembetulan dan hasilnya bisa nihil.

Sedangkan jika penyampaian SPT ternyata hasilnya lebih bayar, maka bisa mengecek kembali langkah-langkah perlaporannya dan pastikan pengisian data sudah benar.

DJP menyebutkan, apabila terjadi kelebihan pembayaran pajak Anda akan dikembalikan setelah dilakukan pemeriksaan atau penelitian.

Apabila memang benar-benar lebih bayar, WP bisa melanjutkan proses pelaporan hingga selesai dengan status lebih bayar.

Kemudian mengajukan restitusi ke DJP. Jika setelah dilakukan pemeriksaan oleh DJP hasilnya memang lebih bayar, maka pengajuan restitusi pajak lebih bayar akan disetujui.

Baca Juga: Cara Lapor SPT Tahunan eForm DJP Online

Persiapan Lapor SPT Tahunan Formulir 1770S di eFiling Pajak

Sama seperti penyampaian SPT pajak pada umumnya, pelaporan SPT 1770 S di eFiling pajak juga harus melewati serangkan tahapan awal.

Setidaknya, untuk dapat mulai lapor SPT 1770 S di eFiling pajak, WP harus menyiapkan dokumen dan syarat lapor SPT pajak online, sebagai berikut:

- Memiliki nomor NPWP

- Punya nomor EFIN Pajak

- Memiliki akun DJP Online jika lapor SPT di aplikasi DJP atau akun PJAP mitra resmi DJP Klikpajak.id

- Menyiapkan bukti potong 1721 A1 (untuk karyawan swasta) atau 1721 A2 (untuk pegawai negeri)

- Daftar penghasilan

- Daftar harta dan utang

- Daftar tanggungan keluarga

- Bukti pembayaran zakat/sumbangan lain

- Dokumen terkait lainnya

Satu lagi, yang harus disiapkan sebelum lapor SPT 1770S di eFiling pajak tentunya perangkat komputer atau laptop, tab ataupun ponsel pintar (smartphone) yang terkoneksi dengan jaringan internet.

Alur lapor SPT melalui eFiling pajak online:

- Login di www.pajak.go.id dengan akun DJP Online atau e-Filing Klikpajak

- Pilih layanan e-Filing pada menu ”Lapor”

- Buat SPT

- Ambil dan isi Kode Verifikasi

- Kirim SPT

- WP akan menerima Bukti Penerimaan Elektronik (BPE) yang dikirim ke email WP

Baca Juga: Panduan Penghitungan PPh 21 Karyawan, Contoh, Cara Bayar dan Lapor SPT

Cara Lapor SPT Tahunan Formulir 1770S di eFiling Pajak

Berikut tutorial cara lapor SPT 1770S di eFiling pajak melalui saluran DJP Online:

1. Langkah pertama, buka situs www.pajak.go.id, lalu tekan login. Setelah itu, isi nomor NPWP dan password Anda, serta kode keamanan, klik login.

2. Anda selanjutnya akan diarahkan dashboard digital perpajakan. Lalu klik ‘lapor’, klik ikon ‘e-Filing’, kemudian klik buat SPT.

3. Anda akan disuguhkan beberapa pertanyaan terkait status perpajakan Anda. Kemudian pilih “Dengan Bentuk Formulir”.

4. Tekan tombol “SPT 1770S dengan Formulir”.

Langkah-langkah Pengisian SPT 1770S:

1. Tahapan pertama

Dalam pengisian SPT adalah mengisi data formulir, isi tahun pajak, isi status SPT normal, pembetulan hanya dipilih jika Anda melakukan kesalahan pada SPT yang sudah dilaporkan sebelumnya. Lalu klik “Langkah selanjutnya”.

Sistem akan mendeteksi secara otomatis apabila ada data pembayaran pajak dari pihak ketiga. Gunakan data pembayaran tersebut untuk pengisian data SPT dan klik “Ya”.

Jika tidak, maka Anda bisa menggunakan formulir bukti potong sebagai pengacuan pengisian SPT.

2. Pada lampiran dua

Bagian A:

Isikan data penghasilan final. Pastikan data ini telah sesuai dengan bukti potong yang Anda terima. Jika ada bukti potong yang belum terinput, tinggal klik “Tambah”.

Pilih sumber penghasilan, isikan penghasilan bruto dan PPh terutang. Anda juga dapat mengubah atau menghapus data yang Anda rekam bila terjadi kesalahan.

Bagian B:

Isikan daftar harta yang Anda miliki pada akhir tahun. Data harta yang telah Anda input pada tahun sebelumnya, dapat Anda tampilkan kembali melalui “Menu” lalu klik “Harta” pada SPT Tahun lalu dan lakukan penyesuaian.

Jika Anda ingin melakukan penambahan daftar harta lainnya, tinggal klik ‘Tambah”.

Pilih “Kode Harta” sesuai dengan jenis harta, isikan keterangan nama harta dan tahun perolehan.

Pada kolom harga perolehan, cantumkan harta pada saat Anda memperoleh harta tersebut. Ingat saat memperoleh harta, isikan deskripsi lebih lanjut pada kolom keterangan.

Bagian C:

Isikan daftar utang sampai pada akhir tahun. Data utang yang telah Anda input pada tahun sebelumnya, bisa Anda tampilkan kembali melalui “Menu” pada kolom utang pada SPT tahun lalu dan lakukan penyesuaian.

Jika Anda ingin menambahkan data utang lainnya, tinggal klik ‘Tambah”. Klik “Kode Utang” sesuai dengan jenis utang, nama pemberi pinjaman, alamat pemberi pinjaman, tahun pinjaman dan juga jumlah utang yang tersisa sampai akhir tahun. Klik “Lanjut”.

Bagian D:

Isikan data daftar susunan anggota keluarga sesuai dengan kondisi pada awal tahun pajak yang Anda laporkan. Klik “Langkah berikutnya”.

3. Pada lampiran 1

Bagian A:

Isikan penghasilan bersih dari dalam negeri yang bukan final, antara lain bunga, royalti, sewa, penghargaan dan hadiah, keuntungan dari penjualan atau pengalihan harta, dan penghasilan lainnya.

Bagian B:

Isikan penghasilan yang tidak termasuk objek pajak sesuai dengan pasal 4 ayat 3 undang-undang pajak penghasilan.

Bagian C:

Isikan daftar pemotongan atau pemungutan PPh dari bukti pajak. Isikan jenis pajak yang dipotong atau dipungut, NPWP pemotong atau pemungut pajak, nomor bukti pemotong atau pemungut, tanggal bukti pemotongan, jumlah PPh yang dipotong atau dipungut. Klik “Langkah Berikut’.

4. Pada induk SPT

Isikan data identitas berupa status perkawinan, status kewajiban pajak suami atau istri, dan NPWP suami atau istri jika diperlukan.

Bagian A:

- Poin 1, isikan penghasilan Neto dalam negeri sesuai bukti potong yang Anda terima. Poin 2 akan otomatis terisikan dari data yang telah Anda isikan sebelumnya.

- Poin 3, isikan penghasilan neto dari luar negeri.

- Poin 4, penghasilan neto akan dijumlahkan secara otomatis.

- Poin 5, isikan jumlah zakat yang Anda bayarkan pada lembaga yang telah disahkan oleh pemerintah.

- Poin 6 akan terisi otomatis.

Bagian B:

Isikan status perkawinan dan jumlah tanggungan sesuai dengan bukti potong. Maka bila penghasilan tidak kena pajak, akan terisi secara otomatis.

Bagian C:

Hanya diperhatikan bila Anda yang memperoleh penghasilan dari luar negeri. Bacalah ketentuan yang tertera bagian C 10.

Bagian D:

Nomor 14, hanya boleh diisi bagi Anda yang pernah mengangsur PPh Pasal 25

Bagian E:

Anda akan mengetahui apakah status SPP Anda Nihil, Kurang Bayar atau Lebih Bayar.

- Jika SPT Anda nihil, maka Anda dapat melanjutkan pengisian pada poin F.

- Jika SPT Anda Kurang Bayar, Anda akan diberikan pertanyaan lanjutan. Jika Anda Belum Membayar, maka Anda akan diarahkan untuk membuat e-Billing terlebih dahulu.

Bila Anda telah membayar, isikan data bukti pembayaran yang memuat informasi jenis bukti pembayaran, nomor transaksi penerimaan negara atau pemindahbukuan.

Isikan kode NTPN atau kode pemindahbukuan Anda, lalu isi tanggal dan jumlah pembayaran.

Jika SPT Anda lebih bayar, silakan unggah dokumen pendukung berupa bukti pemotongan pajak dari perusahaan atau bukti pembayaran lainnya.

Bagian F:

Hanya dikhususkan bagi Anda yang rutin memiliki status SPT Kurang Bayar. Lanjut ke “Pernyataan”. Centang pernyataan setuju bila Anda yakin data yang Anda isikan sudah benar.

5. Langkah terakhir

Adalah ambil kode verifikasi. Secara otomatis kode verifikasi akan dikirimkan melalui email Anda.

Salin kode tersebut pada kolom yang disediakan, klik “Kirim SPT”. Selanjutnya, SPT Anda akan terekam pada sistem DJP.

Anda akan mendapatkan bukti penerimaan elektronik sebagai bukti bahwa Anda telah melaporkan SPT formulir 1770S.

Pelaporan SPT dengan bentuk formulir 1770S di eFiling pajak pun selesai.

Baca Juga: Pahami Batas Waktu Pembayaran Pajak dan Pelaporan SPT

Ketahui Batas Waktu Bayar dan Lapor SPT Pajak

Tak perlu bingung kapan waktunya harus bayar lapor pajak untuk menghindari sanksi atau denda telat bayar dan lapor pajak.

Lebih mudah lihat semua jadwal pembayaran dan pelaporan pajak pada kalender saku di Kalender Pajak Klikpajak.

Sebagai perusahaan yang mengelola pajak karyawan, Anda dapat mengurusnya dengan mudah melalui aplikasi pajak online Mekari Klikpajak.

Mulai dari membuat bukti potong PPh Pasal 21, hingga setor pemotongan pajaknya dan melaporkan SPT Masa PPh 21 dapat dilakukan dalam satu platform.

Sebab fitur lengkap Mekari Klikpajak akan membuat pengelolaan administrasi perpajakan perusahaan lebih efektif dan efisien.