Pemutihan Pajak PBB diharapkan bisa memberikan kesempatan kepada masyarakat membayar pajak tanpa sanksi administratif. Ketahui syarat dan cara pemutihan pajak PBB yang diperpanjang hingga akhir tahun.

Sejumlah daerah di Indonesia memberikan program pemutihan denda Pajak Bumi dan Bangunan Pedesaan Perkotaan (PBB-P2).

Sejumlah daerah telah memberlakukan pemutihan PBB-P2 tersebut, seperti Bandung, Malang, Bali, Boyolali, Sumatera Utara, dan beberapa kota lainnya.

Program pemutihan pajak ini, bahkan sudah diperpanjang hingga 31 Desember 2020, dari sebelumnya hanya sampai 30 September 2020.

Pemutihan denda administrasi PBB-P2 sampai penghujung tahun ini diharapkan dapat dimanfaatkan masyarakat secara optimal sehingga tingkat kepatuhan membayar pajak juga dapat meningkat.

Perlu harus diperhatikan, kebijakan insentif bebas denda hanya berlaku pada tahun ini saja.

Dengan begitu, bila masih ada tunggakan PBB-P2 2020 yang tidak dibayar sampai akhir tahun, maka Pemerintah Kota (pemkot) akan mengenakan sanksi administrasi dengan ketentuan normal.

Bagaimana syarat dan cara pengajuan pemutihan pajak PBB yang diperpanjang hingga Desember 2020 ini, berikut ulasan Mekari Klikpajak.

Pengertian Pajak Bumi dan Bangunan (PBB)

Bicara soal PBB ada baiknya kita melihat lagi mengapa masyarakat harus membayar pajak jenis ini dan apa saja objeknya.

Pajak Bumi dan Bangunan atau PBB adalah pungutan atas tanah dan bangunan karena adanya keuntungan atau kedudukan sosial ekonomi bagi seseorang atau badan yang memiliki suatu hak atasnya, atau memperoleh manfaat dari bangunan atau tanah tersebut.

PBB merupakan pajak yang bersifat kebendaan sehingga besarnya jumlah pajak terutang ditentukan dari kondisi objek tanah atau bangunan tersebut.

Sedangkan keadaan subjeknya (pemilik bangunan) tidak ikut menentukan besarnya barang.

a. Objek Pajak PBB

Sedangkan yang termasuk objek PBB untuk kategori bumi adalah:

- Sawah

- Ladang

- Kebun

- Tanah

- Pekarangan

- Tambang

Baca Juga: Jenis Tarif Pajak, Pengelompokan Tarif Pajak dan Contohnya

Kemudian yang termasuk objek bangunan diantaranya:

- Rumah

- Gedung tempat usaha

- Gedung bertingkat

- Pusat perbelanjaan

- Pagar mewah

- Kolam renang

- Jalan tol

Lalu yang masuk kategori subjek PBB adalah individu (pribadi) dan badan yang memiliki hal-hal berikut ini:

- Mempunyai hak atas bumi

- Mendapat manfaat atas bumi

- Memiliki dan menguasai bangunan

- Memperoleh manfaat atas bangunan.

b. Ketentuan Pengenaan Pajak PBB di Indonesia

Aturan PBB di Indonesia, rupanya tidak semua objek bumi bangunan dikenakan PBB.

Ada kriteria objek bumi bangunan yang bebas PBB berdasarkan Undang-Undang Nomor 12 Tahun 1994 tentang Pajak Bumi dan Bangunan sebagai berikut:

- Objek pajak tersebut digunakan untuk kepentingan umum seperti untuk ibadah, kegiatan sosial, kesehatan, pendidikan, dan kebudayaan nasional, yang tidak ditujukan untuk mendapat keuntungan

- Objek pajak digunakan untuk kuburan, peninggalan purbakala, atau sejenisnya

- Objek pajak merupakan hutan lindung, hutan suaka alam, hutan wisata, taman nasional, tanah penggembalaan yang dikuasai suatu desa, dan tanah negara yang belum dibebani suatu hak

- Objek pajak digunakan oleh perwakilan diplomatik, konsulat berdasarkan asas perlakuan timbal balik

- Objek pajak digunakan oleh badan atau perwakilan organisasi internasional yang ditentukan oleh menteri keuangan

Baca Juga: Pajak Pertambangan Timah dan PBB Minerba di Indonesia

Sejak berlakunya Undang-Undang Nomor 28 tahun 2009 tentang Pajak dan Retribusi Daerah, maka kewenangan dalam pemungutan Pajak Bumi dan Bangunan Sektor Pedesaan dan Perkotaan (PBB P2) telah diserahkan ke pemerintah kabupaten/kota.

Akan tetapi untuk PBB sektor Pertambangan, Perhutanan, dan Perkebunan (PBB-P3) masih di bawah wewenang pemerintah pusat melalui Direktorat Jenderal Pajak (DJP).

Tarif PBB dan Cara Mendaftarkan Objek PBB

Tarif PBB yang berlaku sejak dulu hingga sekarang masih sama, yakni 0,5%

Adapun untuk mendaftarkan objek PBB, baik individu ataupun badan, caranya sama, yakni:

- Mendaftarkan Objek Pajak di Kantor Pelayanan Pajak (KPP)

- Kantor Penyuluhan dan Konsultasi Perpajakan (KP2KP) yang wilayah kerjanya meliputi letak objek pajak yang akan didaftarkan

- Selanjutnya, isi formulir Surat Pemberitahuan Objek Pajak (SPOP) yang disediakan KPP dan KP2KP

Kaitannya NJOP dengan Pajak PBB

Hal lain yang perlu diketahui dari tarif dasar pengenaan pajak bumi dan bangunan adalah NJOP atau Nilai Jual Objek Pajak.

NJOP merupakan harga rata-rata atau harga pasar dari sebuah transaksi jual beli tanah.

Biasanya setiap tahun Menteri Keuangan dengan mendengarkan pertimbangan bupati dan walikota menetapkan NJOP.

Penetapan tersebut didasarkan pada hal-hal seperti berikut:

a. Dasar Penetapan NJOP Bumi

- Letak

- Pemanfaatan

- Peruntukan

- Kondisi Lingkungan

Baca Juga: Apa Saja Pajak yang Ditanggung Developer Properti?

b. Dasar Penetapan NJOP Bangunan

- Bahan yang digunakan dalam bangunan

- Rekayasa

- Letak

- Kondisi lingkungan

c. Dasar Penetapan NJOP Saat Tidak Ada Transaksi

Ada juga dasar penetapan NJOP saat tidak ada transaksi jual beli. Itu bisa terjadi dengan kriteria sebagai berikut:

1. Perbandingan Harga dengan Objek Lainnya

Objek lain yang dimaksud merupakan objek yang masih sejenis, baik dari sisi lokasi dan fungsi yang sama dengan objek lain, yang sudah diketahui nilai jualnya sehingga NJOP yang ditetapkan pun memiliki hitungan yang benar.

2. Nilai Perolehan Baru

Penetapan NJOP dengan nilai perolehan baru yang dimaksud adalah dengan menghitung biaya yang sudah dikeluarkan untuk memperoleh objek pajak.

Penilaian tersebut nantinya akan dikurangi dengan penyusutan seperti penyusutan pada kondisi fisik objek pajak.

3. Nilai Jual Pengganti

Ini adalah penetapan NJOP berdasarkan hasil produk objek pajak. Dengan begitu, nilai jualnya didasarkan pada keluaran yang dihasilkan oleh objek pajak itu sendiri.

Nilai Jual Objek Pajak Tidak Kena Pajak (NJOPTKP)

NJOPTKP adalah batas Nilai Jual Objek Pajak atas bumi dan bangunan yang tidak kena pajak.

Besarnya NJOPTKP di masing-masing wilayah tidak sama.

Namun, NJOPTKP untuk setiap daerah di kabupaten/kota setinggi-tingginya Rp12.000.000.

Ini berdasarkan Keputusan Menteri Keuangan Nomor 201/KMK.04/2000 dengan memperhatikan ketentuan sebagai berikut:

- Setiap WP memperoleh pengurangan NJOPTKP hanya 1 kali dalam 1 Tahun Pajak.

- Apabila WP punya lebih dari 1 objek pajak, maka yang bisa atau mendapat pengurangan NJOPTKP hanya 1 objek pajak yang nilainya paling besar dan tidak bisa digabungkan dengan objek pajak lainnya yang wajib pajak miliki.

Nilai Jual Kena Pajak (NJKP)

NJKP merupakan dasar penghitungan PBB. NJKP juga dikenal sebagai assessment value atau nilai jual objek yang akan dimasukan dalam perhitungan pajak terutang sehingga NJKP bagian dari NJOP.

Berdasarkan KMK Nomor 201/KMK.04/2000, persentase NJKP yang sudah ditetapkan oleh pemerintah adalah sebagai berikut:

- Objek pajak perkebunan 40%

- Objek pajak pertambangan 40%

- Objek pajak kehutanan 40%

- Objek pajak lainnya seperti Pedesaan dan Perkotaan dilihat dari nilai NJOP-nya. Apabila NJOP > Rp1.000.000.000,00, maka persentase NJKP 40%. Namun jika NJOP < Rp1.000.000.000 maka persentase NJKP sebesar 20 persen.

Cara bayar PBB ‘Online’

Seiring dengan perkembangan teknologi, membayar PBB saat ini pun sudah semakin praktis dengan pembayaran via online.

Ini artinya, Wajib Pajak (WP) tidak perlu lagi antri lama untuk membayar PBB. Sistem pembayaran online lebih menghemat waktu dan tenaga.

Berikut cara membayar PBB secara online:

- Salah satu cara membayar PBB lewat online adalah dengan mengakses situs resmi PBB online. Website ini resmi milik pemerintah, sedangkan untuk mengetahui situs pajak resmi setiap daerah, gunakan browser, dengan mengetikkan format: “pbb online (nama daerah WP)”.

- Klik cek pajak => masukkan Nomor Objek Pajak (NOP) dan tahun pajak. Namun sebelum informasi yang dicari muncul, biasanya akan ada permintaan kode verifikasi.

- Setelah informasi diperoleh, bayar pajak ke tempat pembayaran elektronik seperti ATM, lewat teller bank, mobile banking, atau internet banking.

- Simpan bukti pembayaran pelunasan PBB.

Bagaimana Syarat dan Cara Mengajukan Pemutihan Pajak PBB?

Bagi Anda yang ingin memanfaatkan perpanjangan pemutihan pajak PBB kali ini, penuhi persyaratan yang ditetapkan oleh masing-masing pemerintah kota tempat Anda tinggal.

Namun yang pasti, dokumen yang wajib ada adalah Kartu Tanda Penduduk (KTP) atau Nomor Induk Kependudukan (NIK) dan Kartu Keluarga (KK) serta dokumen kepemilikan properti, NPWP, dan lainnya.

Setelah melengkapi persyaratan yang diperlukan untuk pengajuan pemutihan pajak PBB tersebut, ajukan ke dinas daerah setempat.

Berikutnya, Unit Pelayanan Pajak dan Retribusi Daerah (UPPRD) melakukan penelitian administrasi terhadap permohonan dan persyaratan dengan beberapa ketentuan teknis.

Tentunya, bukan hanya terkait pajak PBB saja yang menjadi kewajiban bagi WP, tapi ada sejumlah pajak-pajak lainnya yang harus dibayarkan.

Seperti Pajak Penghasilan (PPh), pajak atas transaksi barang/jasa kena pajak (PPN) dan lainnya.

Semua itu bisa dilakukan dengan cara yang mudah.

Agar lebih mudah melakukan urusan perpajakan, mulai dari menghitung, membayar dan melaporkan pajak Anda, gunakan aplikasi pajak online Klikpajak.id.

Klikpajak.id adalah Penyedia Jasa Aplikasi Perpajakan (PJAP) atau Application Service Provider (ASP) mitra resmi DJP yang disahkan dengan Surat Keputusan Direktur Jenderal Pajak Nomor KEP-169/PJ/2018.

Fitur Lengkap Klikpajak: Bayar dan Lapor Pajak dalam Satu Platform

Jika bisa praktis, kenapa harus menggunakan cara-cara yang dapat menyita banyak waktu dan tenaga Anda untuk urusan perpajakan?

Anda dapat menemukan semua kemudahan mengurus dan melakukan administrasi perpajakan ini melalui Klikpajak.

Karena Klikpajak didukung dengan teknologi cloud yang memudahkan Anda melakukan aktivitas perpajakan hanya dalam satu platform dan mengaksesnya di mana pun serta kapan saja Anda inginkan.

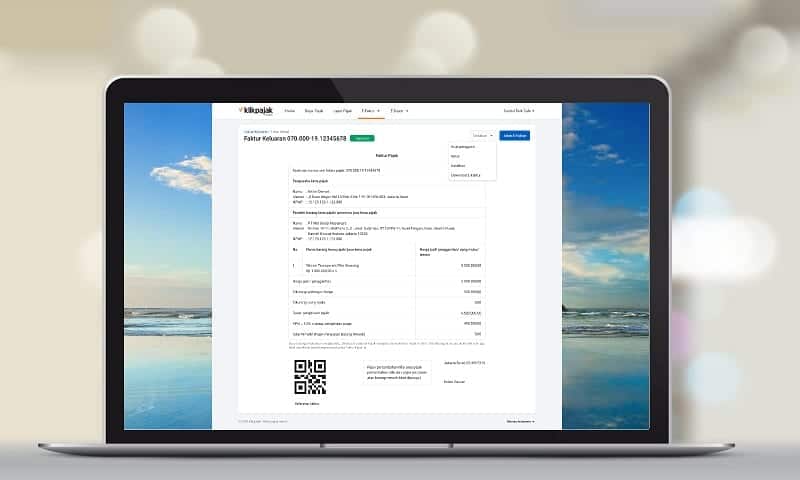

a. Anda Dapat Membuat e-Faktur Tanpa ‘Install’ Aplikasi

Karena berbasis web, Anda dapat membuat e-Faktur tanpa harus melakukan update atau menginstal aplikasi terlebih dahulu.

Seperti diketahui, mulai 1 Oktober 2020 DJP telah mewajibkan pengguna e-Faktur client desktop harus update e-Faktur 3.0 karena e-Faktur versi 2.2 telah ditutup.

Baca Juga: Wajib Update e-Faktur Terbaru, Apa Perbedaan eFaktur 3.0 & eFaktur 2.2?

Melalui e-Faktur Klikpajak, Anda tidak perlu repot-repot download patch terbaru e-Faktur ini karena Anda bisa langsung menggunakannya dan memanfaatkan fitur prepopulated e-Faktur pada versi 3.0 ini.

“Langsung gunakan aplikasinya, biar Klikpajak yang mengurus sistemnya untuk mempermudah pembuatan e-Faktur hingga pelaporan SPT Masa PPN Anda.”

Di e-Faktur Klikpajak, Anda juga dapat mengelola Nomor Seri Faktur Pajak (NSFP) dan memperoleh Surat Pemberitahuan (SPT) Masa PPN sesuai data yang diunggah ke DJP.

Bahkan pembuatan dan pengelolaan e-Faktur Anda semakin cepat karena salah satu kelebihan Klikpajak adalah terintegrasi dengan aplikasi akuntansi online Jurnal by Mekari – Simple Online Accounting Software.

Baca Juga: Cara Lapor SPT Masa PPN Online Terbaru di e-Faktur Klikpajak

Anda dapat menarik data langsung dari pembukuan atau laporan keuangan Jurnal.id tanpa harus keluar masuk platform lagi.

Tentu saja, hal ini semakin menghemat waktu Anda, bukan?

Untuk mengetahui bagaimana cara membuat e-Faktur, bayar PPN dan melaporkan SPT Masa PPN, lihat tutorialnya di SINI.

Lebih jelasnya bagaimana cara membuat:

- Cara membuat Faktur Keluaran

- Membuat Faktur Pengganti

- Cara membuat Faktur Pajak Pembatalan

- Membuat Faktur Pajak Retur

- Cara menghapus ‘Draft’ Faktur Pajak

Berikut panduan langkah-langkah membuat berbagai jenis Faktur Pajak melalui e-Faktur ‘Online’.

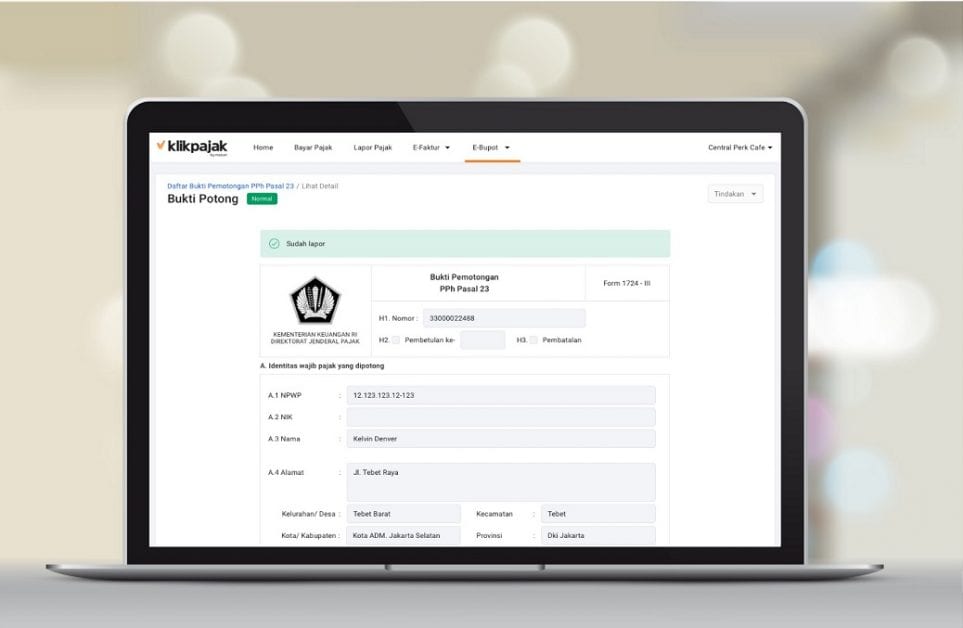

b. Anda Bisa Membuat Bukti Potong PPh 23/26 di e-Bupot

Klikpajak juga dilengkapi fitur e-Bupot yang memudahkan Anda menerbitkan Bukti Potong dan mengelola bukti pemotongan dalam jumlah banyak lebih mudah.

Bahkan melalui fitur e-Bupot Klikpajak, Anda dapat langsung menarik data laporan keuangan elektronik yang akan dibuatkan bukti pemotongan pajaknya maupun pelaporan SPT PPh 23/26.

Wajib e-Bupot

Seperti diketahui, baik WP Pengusaha Kena Pajak (PKP) maupun Non-PKP yang melakukan transaksi yang mengharuskan membuat bukti pemotongan PPh 23/26 wajib menggunakan e-Bupot mulai 1 Oktober untuk masa pajak September 2020.

Wajib e-Bupot bagi WP PKP dan Non-PKP ini diatur dalam Kepdirjen Nomor KEP-368/PJ/2020 tentang Penetapan Pemotong PPh Pasal 23/26 yang Diharuskan Membuat Bukti Pemotongan dan Diwajibkan Menyampaikan SPT Masa PPh Pasal 23/26 Berdasarkan PER-04/PJ/2017.

Baca Juga: E Bupot DJP Online VS e-Bupot Klikpajak Bagus Mana?

Keunggulan e-Bupot Klikpajak

Berikut keunggulan e-Bupot Klikpajak yang dapat membantu bisnis perusahaan:

- Pengelolaan bukti pemotongan dalam jumlah banyak lebih mudah karena alur pembuatan yang efisien dan ramah penggunaan (user friendly).

- Penghitungan pajak otomatis pada SPT Masa PPh 23/26.

- Pengiriman bukti pemotongan pajak langsung ke lawan transaksi.

- Bukti pemotongan serta pelaporan SPT Masa PPh 23/26 tidak perlu ditandatangani dengan tanda tangan basah.

- Bukti pemotongan dan bukti pelaporan tersimpan aman, baik di Klikpajak dan DJP.

- e-Bupot Klikpajak juga terintegrasi dengan sistem pembukuan akuntansi online Jurnal.id, sehingga semakin mudah dalam pembuatan bukti potong.

- e-Bupot Klikpajak juga memiliki performa yang dapat di-scale up sesuai kebutuhan.

- Layanan support pajak yang dapat diandalkan dan tutorial dalam penggunaan aplikasi yang terus diperbarui.

- Fitur e-Bupot Klikpajak juga menyediakan data untuk kebutuhan rekapitulasi dan rekonsiliasi data faktur pajak atas transaksi yang dilakukan.

c. Bisa Membuat Kode Billing Sekaligus Bayar Pajak di e-Billing

Sebelum menyetor pajak, Anda perlu mendapatkan Kode Billing atau ID Billing terlebih dahulu dari DJP sebagai syarat untuk membayar pajak.

Melalui e-Billing Klikpajak, Anda dapat membuat Kode Billing untuk semua jenis Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) dengan mudah dan gratis.

Semua riwayat ID Billing dan SSP akan tersimpan dengan aman sesuai jenis dan masa pajak yang diinginkan.

Begitu juga Nomor Transaksi Penerimaan Negara (NTPN) juga akan disimpan dengan rapi dan aman pada Arsip Pajak di Klikpajak.

Sistem e-Billing akan membimbing Anda mengisi Surat Setoran Pajak (SSP) elektronik dengan benar sesuai transaksi.

“Klikpajak akan menerbitkan ID Billing Anda resmi dari DJP dan Anda dapat langsung membayar pajak tanpa harus keluar dari platform. Karena e-Billing Klikpajak terintegrasi dengan bank persepsi yang ditunjuk DJP untuk menerima pembayaran/setoran pajak.”

Setelah pembayaran pajak selesai, Anda akan langsung menerima Bukti Penerimaan Elektronik (BPE) resmi dari DJP.

Baca Juga: Cara Membuat Kode Billing untuk Bayar Pajak Online Bisa di Klikpajak

d. Lapor SPT Pajak di e-Filing Klikpajak Gratis!

Melalui e-Filing Klikpajak, Anda dapat melaporkan semua jenis SPT Tahunan/Masa dengan langkah-langkah yang mudah.

Lapor SPT pajak di e-Filing Klikpajak juga gratis selamanya, seperti:

- SPT Tahunan Pajak Badan

- SPT Masa (Bulanan) Pajak

- SPT Tahunan Pajak Pribadi

Setelah menyampaikan SPT Pajak, Anda akan peroleh bukti lapor dalam bentuk elektronik, yakni Bukti Penerimaan Elektronik (BPE) dari DJP, yang berisi:

- Informasi Nama Wajib Pajak (WP)

- Nomor Pokok Wajib Pajak (NPWP)

- Tanggal pembuatan BPE

- Jam pembuatan BPE

- Nomor Tanda Terima Elektronik (NTTE)

Melalui Klikpajak, Anda juga akan mendapatkan NTTE resmi dari DJP sebagai bukti lapor.

Mudah Lihat Batas Waktu Bayar dan Lapor Pajak

Tak perlu bingung kapan waktunya harus membayar dan melaporkan pajak Anda tepat waktu.

Hindari sanksi atau denda telat bayar dan lapor pajak, lebih mudah lihat semua jadwal pembayaran dan pelaporan pajak pada kalender saku di Kalender Pajak Klikpajak.

Bagaimana dengan Keamanan Data?

Tenang, Anda dapat menyimpan berbagai riwayat pembayaran atau bukti pelaporan pajak maupun aktivitas pajak lainnya dengan nyaman, karena keamanan dan kerahasiaan data terjamin.

Sebab Klikpajak sudah bersertifikat ISO 27001 dari Badan Standar Internasional ISO yang menjamin standar keamanan sistem teknologi informasi.

Sehingga Anda tidak perlu khawatir kehilangan bukti bayar atau lapor pajak hilang jika terjadi kerusakan atau kehilangan komputer maupun laptop.

Administrasi Perpajakan Makin Mudah karena Terhubung Jurnal.id

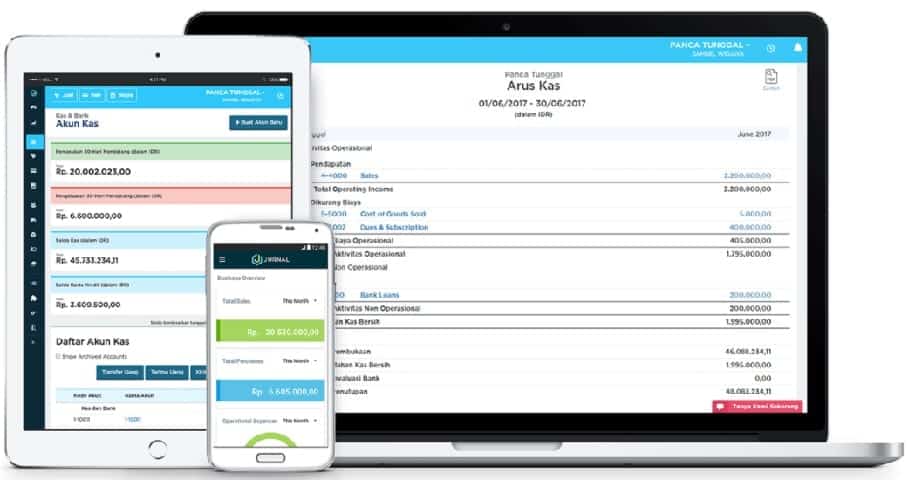

Agar semakin mudah dan praktis dalam melakukan administrasi perpajakan Anda, gunakan juga pembukuan dan laporan keuangan dalam aplikasi akuntansi online Jurnal.id.

Karena aplikasi pajak online Klikpajak.id terintegrasi dengan aplikasi akuntansi online Jurnal.id.

Anda dapat menarik data transaksi dalam laporkan keuangan untuk langsung dibuatkan Faktur Pajaknya maupun Bukti Pemotongan pajaknya serta langsung saat diperlukan untuk melaporkan SPT pajaknya dengan cepat dalam satu platform.

Integrasi dengan Jurnal by Mekari ini merupakan teknologi canggih berbasis API integration yang membuat proses pengolahan data pajak dari bagian keuangan (accounting) lebih cepat dan mudah.

Jurnal.id adalah software akuntansi online berbasis cloud dengan laporan keuangan lengkap seperti:

- Neraca keuangan

- Arus kas

- Laba-rugi

Dan lainnya yang memudahkan Anda mengelola faktur, biaya, stok barang, cash link atau transfer langsung dalam aplikasi, hingga melihat ringkasan bisnis dari smartphone Anda.

Baca Juga: Klikpajak, Aplikasi Pajak ‘Online’ yang Terintegrasi dengan Laporan Keuangan

Tim ‘Support’ Klikpajak Selalu Siap Membantu Anda!

“Fitur Klikpajak membantu mempermudah urusan perpajakan bagi Anda para pelaku usaha, konsultan pajak, maupun bagi Anda yang berprofesi pada bagian keuangan atau sebagai tax officer di perusahaan.”

Sebagai mitra resmi DJP, Klikpajak akan membantu Anda dalam menghitung, membayar dan melaporkan pajak Anda.

Tinggal klik, semua urusan pajak Anda selesai dalam sekejap!

Ingin melihat bagaimana Klikpajak dapat membantu bisnis atau aktivitas Anda dalam membuat Faktur Pajak, Bukti Pemotongan pajak, penyampaian SPT Tahunan/Masa PPh dan PPN, serta berbagai aktivitas perpajakan lainnya secara efektif yang dapat menghemat banyak waktu Anda?

“Jangan segan menghubungi kami, karena kami senang berbicara dengan Anda. Jadwalkan demo dan kami dapat menunjukkan caranya untuk memudahkan Anda. Klikpajak mengerti yang Anda butuhkan.”

Cukup daftarkan email Anda di klikpajak.id dan temukan bagaimana Anda dapat melakukan urusan pajak dengan sangat menyenangkan. Lebih mudah dari sekadar yang Anda bayangkan.