Berapa tarif PBB terbaru serta bagaimana cara menghitung Pajak Bumi dan Bangunan yang benar sesuai dasar pengenaan pajaknya?

Terus simak penjelasan lengkap seputar pajak PBB, perhitungan hingga cara membayar pajaknya, Mekari Klikpajak akan mengulasnya untuk memudahkan Anda memahaminya.

Pengertian Pajak PBB

Pajak Bumi dan Bangunan atau Pajak PBB adalah pajak atas tanah dan bangunan yang dikenakan kepada pemilik karena adanya keuntungan ekonomi atau status ekonomi akibat kepemilikan tanah dan bangunan tersebut.

Pengertian bumi adalah permukaan bumi yang meliputi tanah dan perairan pedalaman serta laut wilayah kabupaten/kota.

Sedangkan yang dimaksud bangunan adalah konstruksi teknis yang ditanam atau diletakkan secara tetap pada tanah dan/atau laut.

Subjek pajak PBB terbagi menjadi 2 berdasarkan pemungut, yakni:

A. Pajak Bumi dan Bangunan Sektor Perkebunan, Kehutanan, dan Pertambangan (PBB-P3)

PBB-P3 adalah pajak atas bumi dan/atau bangunan yang dimiliki, dikuasai, dan/atau dimanfaatkan oleh orang pribadi atau badan, untuk kegiatan usaha perkebunan, perhutanan dan pertambangan.

PBB-P3 dipungut oleh Pemerintah Pusat (Pempus) yang diatur dengan Undang-Undang No. 12 Tahun 1985 s.t.d.t.d. UU No. 12/1994 tentang Pajak Bumi dan Bangunan (PBB).

B. Pajak Bumi dan Bangunan Perdesaan dan Perkotaan (PBB-P2)

PBB-P2 adalah pajak atas bumi dan/atau bangunan yang dimiliki, dikuasai, dan/atau dimanfaatkan oleh orang pribadi atau badan, kecuali kawasan yang digunakan untuk kegiatan usaha perkebunan, perhutanan dan pertambangan.

PBB-P2 dipungut oleh Pemerintah Daerah (Pemda) yang diatur dengan Undang-Undang No. 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah (UU PDRB).

Subjek subjek PBB atau yang dipungut pajak bumi dan bangunan adalah:

Orang pribadi atau badan yang memiliki hak, memperoleh manfaat atas bumi dan/atau bangunan, atau menguasai suatu bangunan.

Objek Pajak Bumi dan Bangunan

Merujuk Pasal 77 ayat (2) UU PDRD, yang menjadi objek Pajak Bumi dan Bangunan adalah:

- Jalan lingkungan yang terletak dalam satu kompleks bangunan seperti hotel, pabrik, dan emplasemennya yang merupakan suatu kesatuan dengan komplek bangunan tersebut

- Jalan tol

- Kolam renang

- Pagar mewah

- Tempat olahraga

- Galangan kapal, dermaga

- Taman mewah

- Tempat penampungan/kilang minyak, air dan gas, pipa minyak

- Muara

Objek Tidak Dikenakan Pajak PBB

Dalam Pasal 77 ayat (3) UU PDRD, objek yang bebas pajak bumid dan bangunan di antaranya:

- Digunakan oleh pemerintah pusat dan daerah untuk menyelenggarakan pemerintahan

- Digunakan semata-mata untuk melayani kepentingan umum dan tidak untuk mencari keuntungan, antara lain di bidang ibadah, sosial, kesehatan, pendidikan dan kebudayaan nasional

- Digunakan untuk kuburan, peninggalan purbakala, hutan wisata, atau yang sejenis dengan itu

- Merupakan hutan lindung, hutan suaka alam, hutan wisata, taman nasional, tanah negara yang belum dibebani suatu hak

- Digunakan oleh perwakilan diplomatik dan konsulat berdasarkan asas perlakuan timbal balik

- Digunakan oleh badan, atau perwakilan lembaga internasional yang ditetapkan dengan Peraturan Menteri Keuangan (PMK).

Baca Juga: Perbedaan Pajak Pusat dan Daerah

Dasar Pengenaan Pajak Bumi dan Bangunan

Memahami dasar pengenaan pajak bumi dan bangunan adalah bagian yang tidak terpisahkan dalam penghitungan pajak PBB.

Besarnya nilai PBB didasarkan pada dari NJOP tanah atau bangunan terkait dan NJOPTKP.

A. Nilai Jual Objek Pajak (NJOP)

NJOP adalah harga rata-rata yang diperoleh dari transaksi jual beli yang terjadi secara wajar, dan bilamana tidak terdapata transaksi jual beli, NJOP ditentukan melalui perbandingan harga dengan objek lain yang sejenis, atau senilai perolehan baru, atau NJOP pengganti.

NJOP ditentukan oleh Kementerian Keuangan, yang mana nilai NJOP di setiap daerah berbeda-beda karena tergantung faktor yang memengaruhi, sebagaimana nilai tanah dan bangunan pada umumnya.

Faktor yang memengaruhi besarnya nilai NJOP bumi dan bangunan sebagai berikut:

- Faktor lokasi, peruntukan, pemanfaatan serta kondisi lingkungan di sekitarnya,

- Faktor bangunan, antara lain bahan baku atau bahan bangunan yang digunakan, lokasi bangunan, rekayasa serta kondisi lingkungan di sekitar bangunan.

B. Nilai Jual Objek Pajak Tidak Kena Pajak (NJOPTKP)

Penjelasan besar nilai bumi dan bangunan tidak kena pajak diatur dalam Peraturan Menteri Keuangan (PMK) Nomor 67/PMK.03/20211 tentang Penyesuaian Besarnya Nilai Jual Objek Pajak Tidak Kena Pajak PBB.

NJOPTKP adalah batas nilai jual objek pajak yang tidak kena pajak.

Artinya, untuk mengetahui berapa besar PBB terlebih dahulu harus dikurangkan dengan NJOPTKP terlebih dahulu.

Besar NJOPTKP terbaru diatur dalam PMK Nomor 23/PMK.03/2014 tentang Penyesuaian Besarnya Nilai Jual Objek Pajak Tidak Kena Pajak Bumi dan Bangunan.

Dalam beleid ini berlaku hingga sekarang bahwa besarnya NJOPTKP ditetapkan sebesar Rp12.000.000.

Baca Juga: Tarif Pajak Jual Beli Rumah Bagi Penjual dan Pembeli

Tarif Pajak PBB Terbaru

Tarif Pajak PBB-P2 naik seiring berlakunya Undang-Undang No. 1 Tahun 2022 tentang Hubungan Keuangan antara Pemerintah Pusat dan Daerah (UU HKPD).

UU HKPD mengatur berbagai ketentuan desentralisasi fiskal dan asas otonomi pemerintah, salah satunya mengenai penetapan kenaikan tarif PBB.

Merujuk Pasal 41 UU HKPD, besar tarif PBB-P2 paling tinggi 0,5%.

Sedangkan tarif PBB-P2 berupa lahan produksi pangan dan ternak ditetapkan lebih rendah daripada tarif untuk lahan lainnya.

Tarif PBB-P2 ini nantinya akan ditetapkan terlebih dahulu dengan Peraturan Daerah (Perda) oleh masing-masing Pemerintah Daerah (Pemda).

Rumus Pajak PBB

Rumus perhitungan pajak PBB adalah:

1. PBB = Tarif 0.5% x Nilai Jual Kena Pajak (NJKP)

2. Rumus NJKP = Persentase NJKP 40% x (Nilai Jual Objek Pajak (NJOP) – NJOPTKP)

- 40% apabila lebih dari Rp1.000.000.000

- 20% apabila kurang dari nilai tersebut.

- NJOPTKP = Rp12.000.000

Atau dengan kata lain, nilai PBB = 0,5% x 40% x NJKP

Baca Juga: BPHTB: Pengertian, Objek, Tarif, Cara Menghitung dan Syarat Mengurus

Cara Menghitung Pajak Bumi Bangunan

PT AAA memiliki lahan di daerah Jakarta dengan luas area tanah 1.000 meter persegi dengan luas bangunan 800 meter persegi.

Diketahui NJOP tanah per meter di daerah tersebut adalah Rp5.000.000 dan harga bangunan per meter Rp1.000.000.

Berikut langkah-langkah cara mengitu PBB yang wajib dipahami perusahaan pemilik bumi dan bangunan:

A. Langkah pertama, hitung NJOP bumi dan bangunan

B. Langkah kedua, hitung NJKP

C. Langkah ketiga, hitung PBB

Maka, setiap tahunnya PT AAA harus membayar PBB sebesar Rp11.576.000.

Baca Juga: Begini Prosedur Pengajuan Keringanan PBB

Cara Memeriksa Tagihan PBB Online

Setelah mengetahui berapa tarif PBB terbaru dan bagaimana perhitungan PBB, Sobat Klikpajak dapat melakukan pengecekan tagihan PBB.

Pengecekan tagihan PBB secara online dapat dilakukan pada situs resmi masing-masing daerah.

Caranya adalah dengan menginputkan Nomor Objek Pajak yang dimiliki ke situs PBB online tersebut.

Apa itu Nomor Objek Pajak?

Nomor objek pajak atau NOP merupakan nomor yang digunakan unttuk melakukan transaksi perpajakan hingga proses pembayaran pajak.

Jadi, NOP atau Nomor Objek Pajak adalah suatu nomor identitas objek pajak sebagai sarana yang berkaitan dengan administrasi perpajakan sesuai dengan syarat dan aturan yang berlaku.

Nomor objek pajak untuk Pajak Bumi dan Bangunan (PBB) terdiri dari 18 digit. Contoh NOP: 112233344455566667.

Masing-masing digit nomor objek pajak tersebut memiliki makna, yakni:

- 2 digit pertama: Kode Provinsi

- 2 digit kedua: Kode Daerah Kabupaten/Kota

- 3 digit ketiga: Kode Kecamatan

- 3 digit keempat: Kode Kelurahan atau Kode Desa

- 3 digit kelima: Kode Nomor Blok

- 4 digit keenam: Nomor Urut Objek

- 1 digit terakhir: Kode Khusus sesuai dengan ketentuan dari Direktorat Jenderal Pajak

Baca Juga: Ketahui Berbagai Jenis Pajak yang Berlaku di Indonesia

Kode Bayar Pajak PBB

Sebelum mulai melakukan pembayaran pajak bumi dan bangunan, ketahui kategori pajak PPB maupun jenis kode akun pajak PBB.

Sebab hal itu harus diisikan dalam proses pembayaran pajak bumi dan bangunan sesuai tarif PBB yang berlaku.

A. Kategori Pajak PBB dalam Pembayaran Pajak Bumi dan Bangunan

Berikut enam kategori pajak bumi dan bangunan:

- PBB Perkebunan

- PBB Perhutanan

- PBB Pertambangan Minerba

- PBB Pertambangan Migas

- PBB Pertambangan Panas Bumi

- PBB Sektor Lainnya

B. Jenis Kode Akun Pajak Bumi dan Bangunan

Dari beberapa objek pajak PBB tersebut memiliki jenis kode akun pajak yang berbeda-beda.

Jenis kode akun pajak ini ditentukan oleh DJP dan harus sesuai sebagaimana yang ditetapkan pada saat membuat Kode Billing untuk membayar PBB.

Berikut Kode Akun Pajak ( KAP ) dari objek pajak bumi dan bangunan:

- 411313 – PBB Perkebunan

- 411314 – PBB Perhutanan

- 411315 – PBB Pertambangan Minerba

- 411316 – PBB Pertambangan Migas

- 411317 – PBB Pertambangan Panas Bumi

- 411319 – PBB Sektor Lainnya

Baca Juga: Fungsi SPPT bagi Wajib Pajak yang Ingin Menjaga Aset Bisnis

Cara Membayar Pajak Bumi dan Bangunan

1. Masuk ke akun Mekari Klikpajak Anda. Jika belum punya akun, lakukan Registrasi Akun Mekari Klikpajak terlebih dahulu.

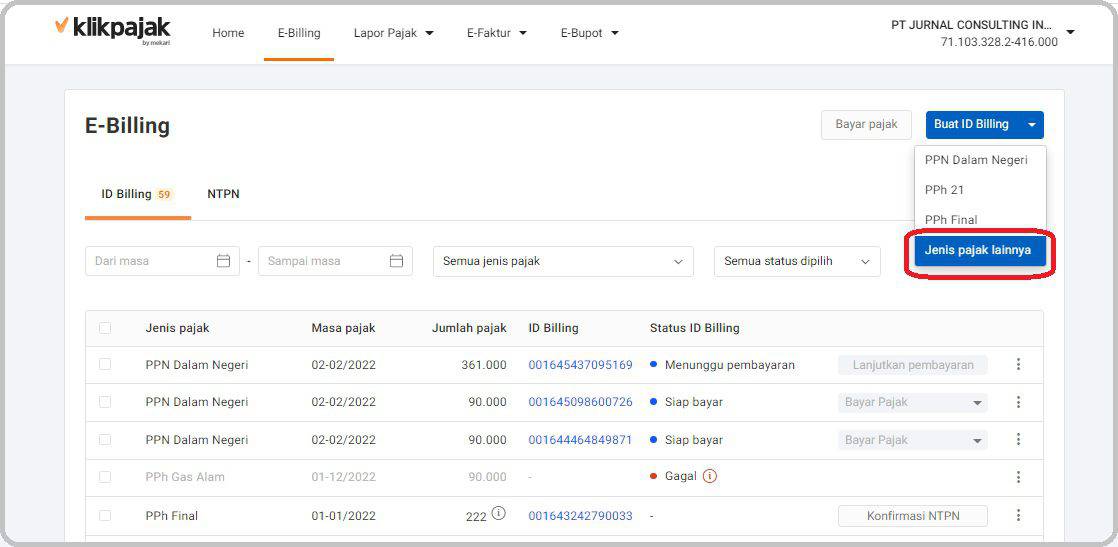

2. Setelah berhasil masuk/login ke akun Mekari Klikpajak, pilih menu “e-Billing” lalu klik “Buat ID Billing” dan pilih “Jenis Pajak Lainnya”.

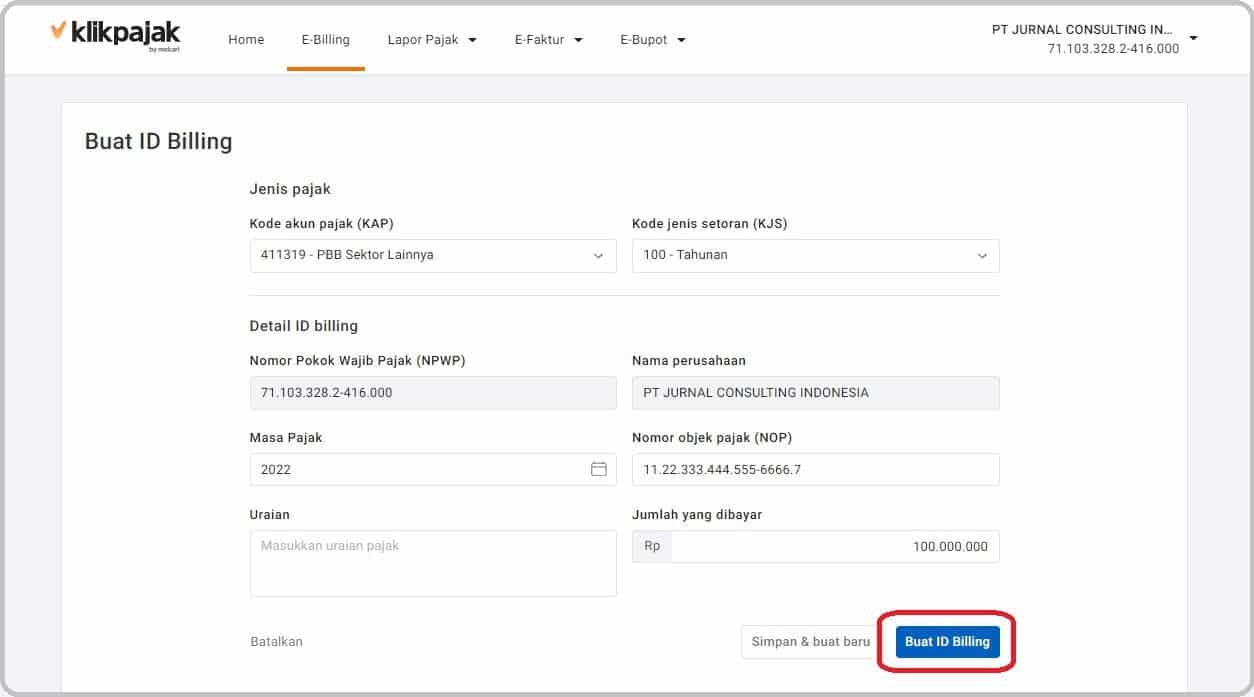

3. Kemudian isikan Kode Akun Pajak dan Kode Jenis Pajak yang sesuai, nomor objek pajak, serta jumlah pajak yang akan dibayarkan.

Setelah itu periksa kembali dan pastikan pengisian sudah sesuai dan benar, kemudian klik “Buat ID Billing”.

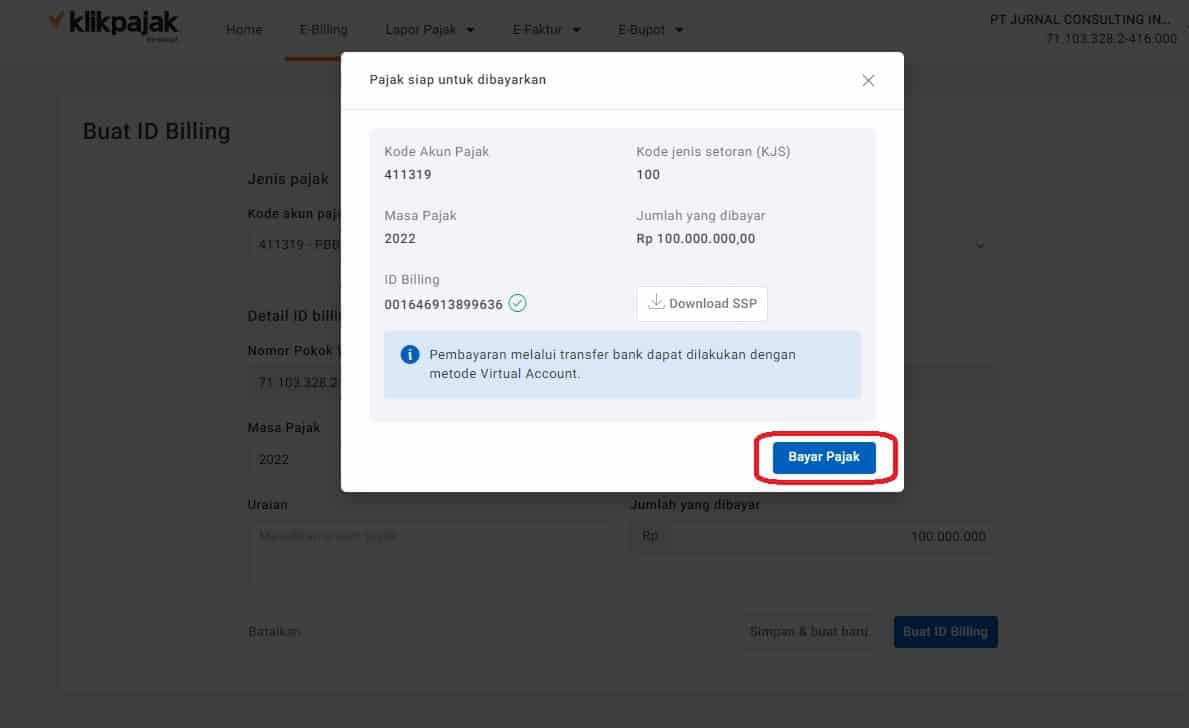

4. Berikutnya akan muncul Surat Setoran Elektronik (SSP) yang berisi informasi Kode Billing, jenis pajak yang disetorkan dan jumlah pajak yang harus dibayarkan. Kemudian klik “Bayar Pajak”.

5. Lalu pilih metode pembayaran yang ada, apakah melalui virtual account bank BNI, BRI, Mandiri, atau melalui Mekari Pay OVO dan QRIS. Kemudian klik “Konfirmasi Pembayaran”.

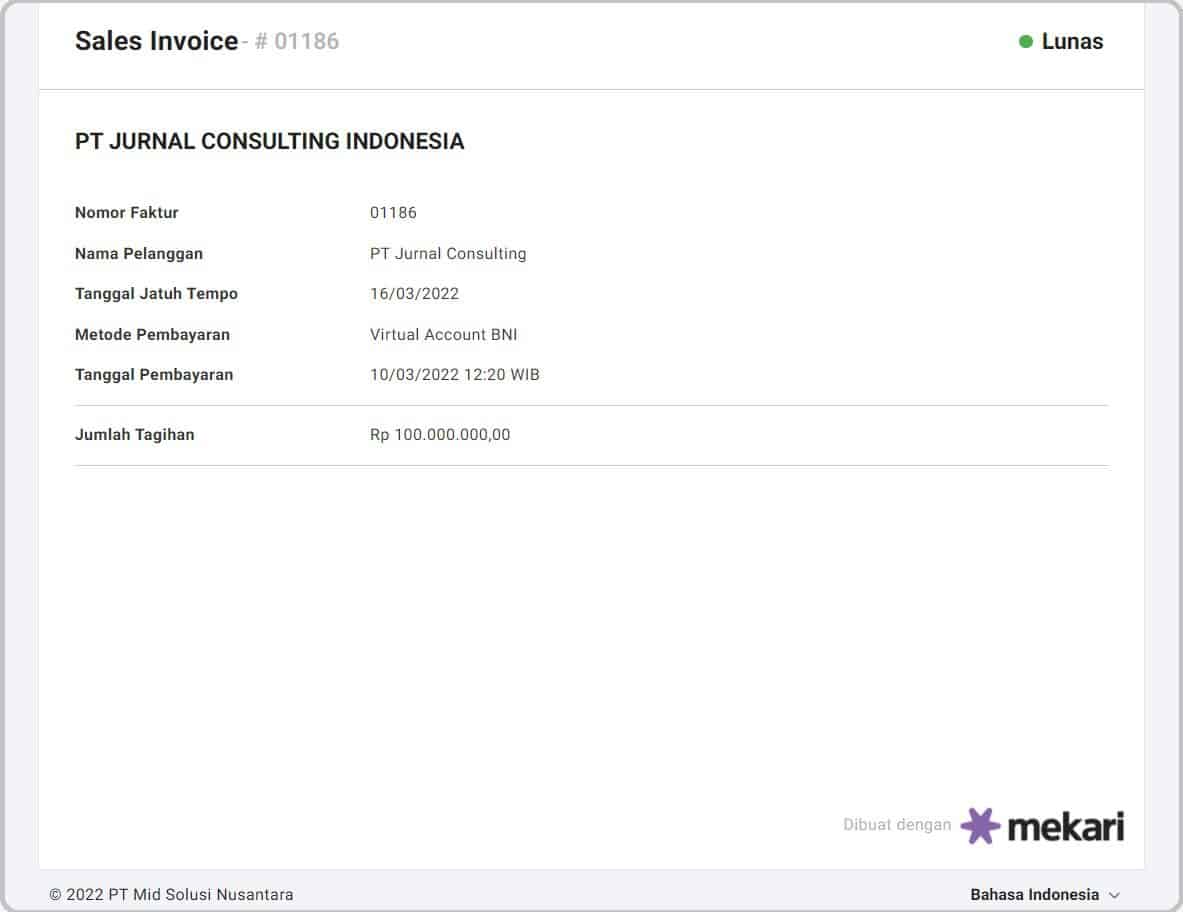

6. Setelah konfirmasi pembayaran pajak PBB berhasil dilakukan, Anda akan mendapatkan bukti pembayaran pajak bumi dan bangunan sesuai tarif PBB terbaru.

Kesimpulan

Kenaikan tarif pajak PBB terbaru diatur dalam UU HKPD dengan rentang tarif PBB maksimal 0,5% dari dasar pengenaan pajak bumi dan bangunan.

Dari rentang maksimal kenaikan tersebut, masing-masing Pemda akan menerbitkan peraturan terknis berupa Perda atau Pergub untuk masing-masing wilayahnya.

Subjek yang dikenakan pajak PBB yakni WP Pribadi maupun WP Badan yang punya hak atas bumi atau memperoleh manfaat dari bumi, memiliki, menguasai, dan/atau memperoleh manfaat atas bangunan.

Meski kewajiban bayar pajak PBB ini dikenakan pada pemilik, terkadang pemilik yang menyewakan bangunan membebankan biaya pajak PBB tersebut ke pihak penyewa.

Sehingga, bagi Anda yang memiliki aset bumi dan bangunan dari bagian perusahaan yang dijalankan, penting untuk memahami kewajiban PBB ini.

Referensi

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 12 Tahun 1985 tentang Pajak Bumi dan Bangunan“

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 12 Tahun 1994 tentang Perubahan UU 12/1985 tentang Pajak Bumi dan Bangunan“

Database Peraturan JDIH BPK. “Undang-Undang (UU) Nomor 1 Tahun 2022“

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 28 Tahun 2009 tentang PDRD“

Database Peraturan JDIH BPK. “Peraturan Daerah (Perda) Provinsi Ibukota Jakarta Nomor 1 Tahun 2024“

Jdih.jakarta.go.id. “Peraturan Gubernur Nomor 17 Tahun 2024 tentang Persentase NJOP yang Digunakan untuk Perhitungan PBB Perdesaan dan Perkotaan“