Dalam akuntansi, dikenal istilah koreksi fiskal, yaitu intervensi dalam pengelolaan uang perusahaan yang melibatkan pencatatan transaksi antara pihak dalam maupun pihak luar, contohnya dengan Diitjen Pajak. Kenali jenis-jenis biaya yang membuat koreksi fiskal positif.

Setiap perusahaan, baik besar maupun kecil, pasti memiliki pembukuan yang dibuat berdasarkan ilmu akuntansi.

Pembetulan pencatatan keuangan dalam koreksi fiskal akan dilaporkan ke Direktorat Jenderal Pajak (DJP) dan badan lainnya.

Koreksi umumnya dilakukan, jika draft laporan tidak sesuai dengan format yang menjadi standar pajak.

Penyesuaian fiskal atau koreksi fiskal ditujukan untuk meminimalisir kesalahan yang muncul akibat kekeliruan antara pengelolaan akuntansi komersial penghasilan dengan pajak.

Lebh jelasnya mengenai penyebab koreksi fiskal atau penyesuaian fiskal dan apa saja jenis-jenis biaya yang membuat koreksi fiskal positif, berikut ulasan dari Mekari Klikpajak.

Penyebab Koreksi Fiskal

Berikut ini penyebab terjadinya Koreksi Fiskal:

1. Beda Waktu

Koreksi terjadi manakala terdapat beda waktu masuknya penghasilan yang dicatat di cash basis untuk periode lama, misalnya sampai lebih dari satu tahun.

Penyebabnya bisa bermacam-macam, bisa jadi karena lambatnya penagihan piutang atau bisa pula karena terjadinya penyusutan laba.

2. Beda Tetap

Beda tetap maksudnya adalah ditemukannya transaksi perusahaan yang seharusnya tidak menjadi standar WP.

Contohnya, penghasilan dari sumbangan dan semacamnya.

Sebab apabila dipaksakan masuk ke dalam draft, bakal terjadi perbedaan di pajak. Sehingga koreksi perlu dilakukan.

Namun, ada transaksi “beda tetap”, tetapi masih harus dibayarkan pajaknya.

Diantaranya adalah penghasilan dari sewa tanah, perpindahan harta, bunga deposito dan yang lain.

Jenis Biaya yang Membuat Koreksi Fiskal Positif

Ada dua jenis koreksi fiskal, yaitu koreksi positif dan koreksi negatif.

Penyesuaian fiskal atau koreksi fiskal negatif yaitu perbaikan yang dilakukan yang hasilnya malah mengurangi jumlah biaya pajak.

Dengan begitu, beban pajak menjadi lebih ringan.

Adapun koreksi positif adalah perbaikan yang dilakukan pada catatan penghasilan dan biaya yang berdampak pada kenaikan jumlah biaya wajib pajak.

Singkatnya, koreksi positif sebenarnya koreksi apapun yang menyebabkan PPh terutang menjadi bertambah.

Inilah jenis-jenis biaya usaha WP yang bisa membuat koreksi fiskal positif:

1. Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi pemegang saham, sekutu, atau anggota

Biaya ini timbul ketika perusahaan mengeluarkan biaya untuk kepentingan pribadi pemegang saham, sekutu, atau anggota tidak dapat dikurangkan dari penghasilan bruto perusahaan.

Contohnya, perbaikan rumah pribadi, biaya perjalanan pribadi dan keluarga, biaya premi asuransi yang dibayar oleh perusahaan untuk kepentingan pribadi para pemegang saham atau keluarganya.

2. Pembentukan atau pemupukan dana cadangan

Dana cadangan sebenarnya biaya karena belum terealisasi.

Namun, menyesuaikan dengan kelaziman usaha di bidang keuangan yang memperbolehkan adanya pembentukan dana cadangan, UU PPh mengatur pengecualian tersebut.

Berdasarkan Pasal 9 ayat (1) huruf c UU PPh, dana cadangan piutang tak tertagih yang diperbolehkan menjadi pengurang penghasilan bruto adalah:

- Cadangan piutang tak tertagih usaha bank dan badan usaha lain yang menyalurkan kredit, sewa guna usaha dengan hak opsi, perusahaan pembiayaan konsumen, dan perusahaan anjak piutang;

- Cadangan usaha seperti asuransi dan cadangan bantuan sosial yang dibentuk oleh BPJS

- Cadangan penjaminan untuk lembaga seperti LPS

- Cadangan biaya reklamasi untuk usaha pertambangan

- Cadangan biaya penanaman kembali untuk usaha kehutanan; dan

- Cadangan biaya penutupan dan pemeliharaan tempat pembuangan limbah industri untuk usaha pengolahan limbah industri.

Lebih jauh dan teknis terkait hal ini tertuang di Peraturan Menteri Keuangan (PKM) No.81/PMK.03/2009 tentang Pembentukan atau Pemupukan Dana Cadangan yang Boleh Dikurangkan Sebagai Biaya. Aturan ini kemudian direvisi dengan PMK No.29/PMK.011/2012.

Baca juga: Apa itu Account Payable dan Account Receivable Adalah

3. Premi asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa, yang dibayar oleh WP OP

Dalam penjelasan Pasal 9 ayat (1) huruf d disebutkan pembayaran premi asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa tidak boleh dikurangkan dari penghasilan bruto jika dibayar sendiri oleh WP OP dan pada saat OP dimaksud menerima penggantian atau santunan asuransi, penerimaan tersebut bukan merupakan objek pajak.

Akan tetapi, jika pembayaran premi asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa dibayar atau ditanggung oleh pemberi kerja atau perusahaan, maka bagi perusahaan pembayaran tersebut bisa dibebankan sebagai biaya.

Sedangkan bagi pegawai yang bersangkutan merupakan penghasilan yang merupakan objek pajak.

4. Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa yang diberikan dalam bentuk natura dan kenikmatan

Dalam Pasal 4 ayat (3) huruf d UU PPh, penggantian atau imbalan dalam bentuk natura dan kenikmatan dianggap bukan merupakan objek pajak.

Imbalan pekerjaan dalam bentuk natura di antaranya seperti upah bagi karyawan yang dibayar dengan sembako.

Pemberian sembako ini bukan objek pajak penghasilan bagi pegawai, dan bukan biaya bagi pemberi kerja.Mengenai hal ini diatur dalam PMK No.167/PMK.03/2018.

5. Jumlah yang melebihi kewajaran yang dibayarkan kepada pemegang saham atau kepada pihak yang mempunyai hubungan istimewa

Misalnya seorang tenaga ahli yang berstatus pemegang saham di suatu perusahaan, memberikan jasa kepada badan tersebut dengan memperoleh imbalan sebesar Rp60 juta.

Jika jasa yang sama yang diberikan oleh tenaga ahli lain yang setara hanya dibayar sebesar Rp30 juta, maka jumlah sebesar Rp30 juta tidak boleh dibebankan sebagai biaya.

Bagi tenaga ahli yang juga sebagai pemegang saham tersebut jumlah sebesar Rp30 juta dimaksud dianggap sebagai dividen.

Baca juga: Wajib Pajak Badan, Begini Cara Menghitung PPh Badan yang Mudah

6. Harta yang dihibahkan, bantuan atau sumbangan, dan warisan

Hibah, bantuan atau sumbangan, dan warisan sebagaimana di maksud dalam Pasal 4 ayat (3) huruf a dan huruf b tidak boleh dibebankan sebagai biaya.

Kecuali zakat atas penghasilan yang dibayarkan oleh WP kepada badan amil zakat.

Mengenai ini diatur dalam Peraturan Pemerintah No. 60 Tahun 2010 tentang Zakat atau Sumbangan Keagamaan yang Sifatnya Wajib yang Dapat Dikurangkan dari Penghasilan Bruto.

7. Biaya PPh (Pajak Penghasilan)

Dalam Pasal 9 ayat (1) huruf h, biaya PPh adalah PPh yang terutang dari WP.

PPh merupakan hasil perkalian penghasilan neto dengan tarif pajak.

Dengan begitu, PPh merupakan proses terakhir dalam menghitung besarnya PPh terutang.

Untuk menjadi catatan, biaya ini tidak dapat dikurangkan sebagai biaya fiskal.

8. Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi wajib pajak atau orang yang menjadi tanggungannya

Pada hakikatnya ini merupakan penggunaan penghasilan yang dilakukan WP.

Maka itu, biaya tersebut tidak boleh dikurangkan dari penghasilan bruto perusahaan.

Baca juga: Panduan Penghitungan PPh 21 Karyawan, Contoh, Cara Bayar dan Lapor SPT

9. Gaji yang dibayarkan kepada anggota persekutuan, firma, atau perseroan komanditer yang modalnya tidak terbagi atas saham

Artinya gaji yang diterima oleh anggota persekutuan, firma, atau perseroan komanditer yang modalnya tidak terbagi atas saham, bukan merupakan pembayaran yang boleh dikurangkan dari penghasilan bruto badan tersebut.

10. Sanksi administrasi berupa bunga, denda, dan kenaikan serta sanksi pidana berupa denda yang berkenaan dengan pelaksanaan perundang-undangan di bidang perpajakan

Berdasarkan Undang-Undang U Ketentuan Umum dan Tata Cara Perpajakan (UU KUP), bentuk sanksi administrasi perpajakan diterbitkan melalui surat tagihan pajak (STP).

Dengan begitu, semua sanksi yang terkait dengan perpajakan tersebut tidak boleh dikurangkan dari penghasilan bruto, baik sanksi administrasi maupun sanksi pidana.

Walhasil, pembayaran STP juga tidak boleh dikurangkan dari penghasilan bruto atau tidak boleh dibiayakan secara fiskal.

11. Biaya Lainnya

Ada biaya lain yang bisa menimbulkan koreksi fiskal positif selain yang diatur dalam PPh.

Biasanya biaya-biaya ini diatur lebih terperinci dalam peraturan yang spesifik.

Administrasi keuangan perusahaan khususnya perusahaan besar memang lebih kompeks dan terbilang rumit. Untuk membantu memudahkannya, Anda dapat menggunakan aplikasi Klikpajak.id.

Sebab, Klikpajak.id terintegrasi dengan aplikasi akuntansi online Jurnal.id yang semakin membuat aktivitas perpajakan dan laporan keuangan lebih praktis.

Lebih Mudah dan Praktis Urus Perpajakan dengan Klikpajak

Klikpajak.id memiliki fitur lengkap dan terintegrasi yang memudahkan Anda melakukan berbagai aktivitas perpajakan, mulai dari menghitung, membayar pajak, hingga melaporkan Surat Pemberitahuan (SPT) Tahunan/Masa PPh dengan mudah.

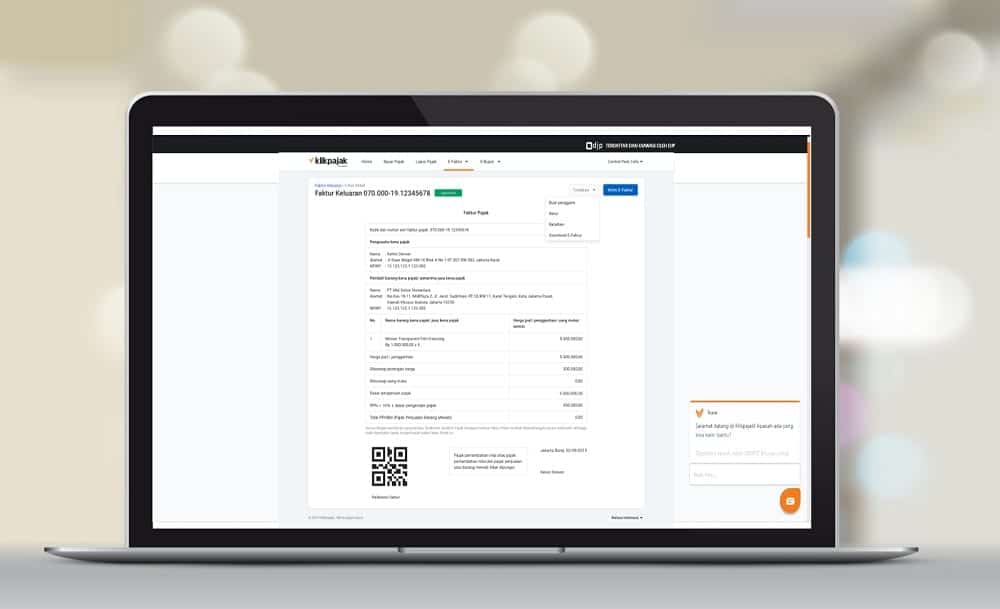

Bukan hanya itu, melalui Klikpajak Anda juga mudah membuat e-Faktur dan melaporkan SPT Masa PPN (Pajak Pertambahan Nilai), serta membuat bukti potong dan pelaporan SPT PPh Pasal 23/26 di e-Bupot lebih mudah.

Apa saja fitur lengkap Klikpajak yang membuat pengelolaan administrasi perpajakan Anda semakin efektif dan efisien?

A. Menggunakan Fitur e-Faktur 3.0 dan Lapor SPT Masa PPN Tanpa ‘Install’ Aplikasi

Seperti diketahui, DJP telah mewajibkan pengguna e-Faktur untuk melakukan update e-Faktur 3.0 menggantikan e-Faktur 2.2 mulai 1 Oktober 2020.

Wajib Pajak (WP) Pengusaha Kena Pajak (PKP) yang selama ini menggunakan aplikasi e-Faktur Client Desktop DJP, harus install dan download patch terbaru untuk update e-Faktur 3.0 pada perangkat komputernya agar bisa menggunakan aplikasi yang dilengkapi dengan fitur prepopulated ini.

Dengan fitur prepopulated e-Faktur 3.0, maka DJP sudah menyiapkan data yang dibutuhkan untuk kemudian PKP tinggal mencocokkan saja saat pembuatan e-Faktur maupun pelaporan SPT Masa PPN-nya.

Ingat, meskipun PKP pengguna e-Faktur Client Desktop sudah update e-Faktur 3.0, tapi tetap harus berpindah ke aplikasi e-Faktur Web Based DJP di web-efaktur.pajak.go.id saat akan melaporkan SPT Masa PPN.

Karena DJP telah menutup pelaporan SPT Masa PPN di e-Filing dan e-SPT. Tapi lapor SPT Masa PPN wajib di aplikasi e-Faktur.

Update sistem terbaru e-Faktur 3.0 DJP ini juga harus dilakukan pada server PJAP mitra resmi DJP, seperti Klikpajak.id.

Jadi, ketika Anda menggunakan e-Faktur Klikpajak.id, bukan hanya dapat langsung memanfaatkan fitur prepopulated e-Faktur untuk membuat Faktur Pajaknya, tapi juga bisa lapor SPT Masa PPN di e-Faktur tanpa keluar atau pindah platform.

“Langsung saja gunakan aplikasinya, biar Klikpajak.id yang mengurus sistemnya untuk mempermudah pembuatan e-Faktur, pembayaran PPN, hingga pelaporan SPT Masa PPN Anda dengan mudah hanya dalam satu langkah.”

Ingin langsung menggunakan aplikasi e-Faktur 3.0 tanpa install aplikasinya? Langsung saja daftar dan aktifkan akun e-Faktur Anda di https://my.klikpajak.id/register.

Kenapa urus Faktur Pajak lebih mudah di Klikpajak?

Melalui Klikpajak.id, Anda dapat membuat berbagai macam Faktur pajak, mulai dari Faktur Pajak Pengganti, Retur, bahkan dapat menghapus draft Faktur Pajak, hingga bayar PPN dan lapor SPT Masa PPN dengan langkah-langkah yang mudah hanya dalam satu platform.

Bahkan administrasi e-Faktur semakin cepat dan praktis karena Klikpajak.id terintegrasi dengan aplikasi akuntansi online Jurnal.id.

Sehingga Anda dapat menarik data laporan keuangan yang akan dibuat Faktur Pajaknya dengan sangat mudah dan simpel.

Lihat beberapa tutorial penggunaan aplikasi e-Faktur Klikpajak berikut ini:

- Alur Pembuatan Faktur Pajak, Bayar PPN dan Lapor SPT Masa PPN di e-Faktur

- Tutorial Membuat Berbagai Jenis Faktur Pajak di e-Faktur

- Cara Menggunakan Prepopulated Faktur Pajak Masukan di e-Faktur 3.0

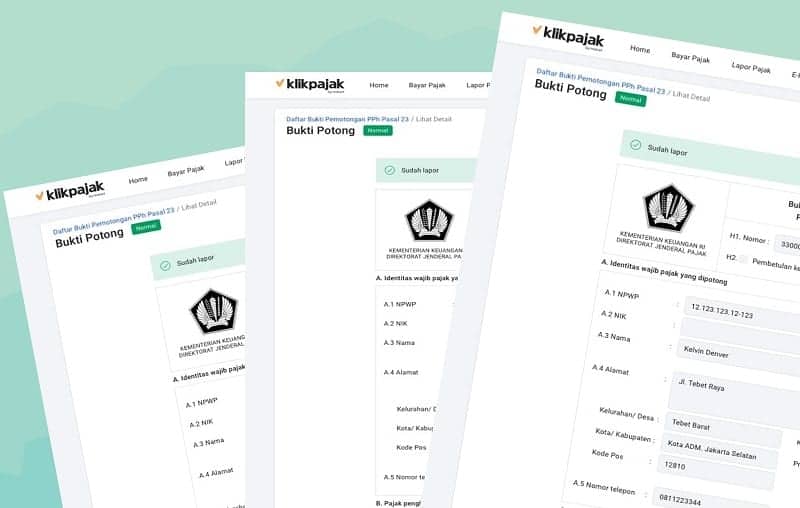

B. Mudah Membuat Bukti Potong dan Lapor SPT Masa PPh Pasal 23/26 di e-Bupot

Seperti diketahui, baik WP Pengusaha Kena Pajak (PKP) maupun Non-PKP yang melakukan transaksi yang mengharuskan membuat bukti pemotongan PPh 23/26 wajib menggunakan e-Bupot mulai 1 Oktober untuk masa pajak September 2020.

Wajib e-Bupot bagi WP PKP dan Non-PKP ini diatur dalam Kepdirjen Nomor KEP-368/PJ/2020 tentang Penetapan Pemotong PPh Pasal 23/26 yang Diharuskan Membuat Bukti Pemotongan dan Diwajibkan Menyampaikan SPT Masa PPh Pasal 23/26 Berdasarkan PER-04/PJ/2017.

Klikpajak juga dilengkapi dengan fitur e-Bupot yang semakin memudahkan Anda membuat bukti pemotongan PPh Pasal 23/26 dan melaporkan SPT PPh 23/26 melalui e-Bupot dengan menarik data langsung dari laporan keuangan elektronik.

Keunggulan e-Bupot Klikpajak

Berikut keunggulan e-Bupot Klikpajak yang dapat membantu bisnis perusahaan:

- Pengelolaan bukti pemotongan dalam jumlah banyak lebih mudah karena alur pembuatan yang efektif dan ramah penggunaan (user friendly).

- Penghitungan pajak otomatis pada SPT Masa PPh 23/26.

- Pengiriman bukti pemotongan pajak langsung ke lawan transaksi.

- Bukti pemotongan serta pelaporan SPT Masa PPh 23/26 tidak perlu ditandatangani dengan tanda tangan basah.

- Bukti pemotongan dan bukti pelaporan tersimpan aman, baik di Klikpajak dan DJP.

- e-Bupot Klikpajak juga terintegrasi dengan sistem pembukuan akuntansi online Jurnal.id, sehingga semakin mudah membuat bukti potong.

- e-Bupot Klikpajak juga memiliki performa yang dapat di-scale up sesuai kebutuhan.

- Layanan support pajak yang dapat diandalkan dan tutorial dalam penggunaan aplikasi yang terus diperbarui.

- Fitur e-Bupot Klikpajak juga menyediakan data untuk kebutuhan rekapitulasi dan rekonsiliasi data Faktur Pajak atas transaksi yang dilakukan.

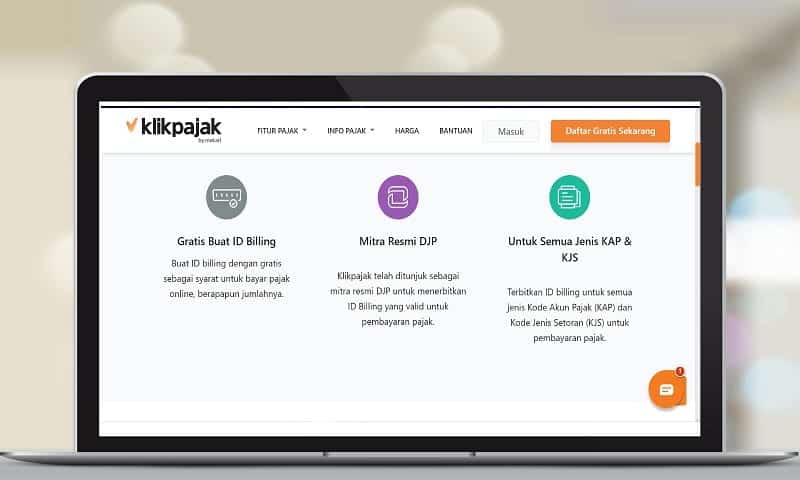

C. Bisa Membuat Kode Billing Sekaligus Bayar Pajak di e-Billing

Sebelum menyetor pajak, harus mendapatkan Kode Billing atau ID Billing terlebih dahulu dari DJP sebagai syarat untuk membayar pajak.

Setelah mendapatkan Kode Billing dari DJP, selanjutnya membayar/menyetor pajak melalui ATM, internet banking atau teller bank/pos persepsi.

Melalui e-Billing Klikpajak, Anda dapat membuat Kode Billing untuk semua jenis Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) dengan mudah dan gratis.

Semua riwayat ID Billing dan SSP akan tersimpan dengan aman sesuai jenis dan Masa Pajak yang diinginkan.

Begitu juga Nomor Transaksi Penerimaan Negara (NTPN) akan disimpan dengan rapi dan aman pada fitur Arsip Pajak di Klikpajak.

Sistem e-Billing akan membimbing Anda mengisi Surat Setoran Pajak (SSP) elektronik dengan benar sesuai transaksi.

“Klikpajak.id akan menerbitkan ID Billing Anda resmi dari DJP dan Anda dapat langsung membayar Pajak tanpa keluar dari platform. Karena e-Billing Klikpajak terintegrasi dengan bank persepsi yang ditunjuk DJP untuk menerima pembayaran/setoran pajak.”

Setelah pembayaran pajak selesai, Anda akan langsung menerima Bukti Penerimaan Negara (BPN) resmi dari Direktorat Jenderal Pajak (DJP).

Baca juga: Langkah-Langkah Cara Membuat Kode Billing dan Bayar Billing di e-Billing

D. Lapor SPT di e-Filing Klikpajak Gratis!

Anda dapat memanfaatkan fitur e-Filing Klikpajak untuk melaporkan berbagai jenis SPT Tahunan/Masa PPh dengan langkah-langkah yang mudah.

Lapor SPT juga gratis selamanya melalui e-Filing Klikpajak. Anda bisa melaporkan semua jenis SPT mulai dari SPT Tahunan Pajak Badan, SPT Masa (Bulanan) Pajak, dan SPT Tahunan Pajak Pribadi.

Setelah menyampaikan SPT Pajak, Anda akan peroleh bukti lapor dalam bentuk elektronik, yakni Bukti Penerimaan Elektronik (BPE) dari DJP, yang berisi:

- Informasi Nama Wajib Pajak (WP)

- Nomor Pokok Wajib Pajak (NPWP)

- Tanggal pembuatan BPE

- Jam pembuatan BPE

- Nomor Tanda Terima Elektronik (NTTE)

Melalui Klikpajak, Anda juga akan mendapatkan NTTE resmi dari DJP sebagai bukti lapor.

Aturan Baru Sanksi Tidak/Telat Lapor SPT Pajak

DJP telah menentukan kapan batas waktu pelaporan Surat Pemberitahuan (SPT) Pajak Penghasilan (PPh) maupun PPN.

WP yang tidak lapor atau terlambat melakukan pelaporan pajak, harus bersiap menghadapi sanksi atau denda keterlambatan.

Sebelumnya, pengenaan sanksi terlambat dan kurang bayar pajak sebesar 2% per bulan dalam Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan (UU KUP) No. 6/1983 yang diubah dengan UU 16/2009.

Namun ketentuan diubah dalam Undang-Undang Nomor 11 Tahun 2020 tentang Cipta Kerja, menjadi disesuaikan dengan tingkat atau tarif suku bunga acuan per bulan.

Hasil penghitungan sanksi telat lapor SPT dan kurang bayar pajak terbaru pengenaan sanksi terkait pelaporan SPT jumlahnya bisa lebih rendah dibanding sanksi sebelumnya.

Baca juga: Poin-Poin UU Cipta Kerja Klaster Perpajakan

Berikut rincian aturan sanksi dan denda terkait pelaporan SPT pajak dalam UU Cipta Kerja:

1. Sanksi denda berdasarkan suku bunga acuan ditambah 5% dibagi 12 berlaku pada tanggal dimulai penghitungan sanksi, paling lama 24 bulan pada WP yang;

- Melakukan pembetulan SPT sendiri dan membuat utang pajak menjadi lebih besar

- Kurang bayar karena pembetulan SPT Tahunan/Masa

- Terlambat membayar PPh Pasal 29 SPT tahunan

- Terlambat membayar SPT Masa

2. Jika tidak melunasi SPT kurang bayar => Sanksi denda berdasarkan suku bunga acuan ditambah 10% dibagi 12, paling lama 24 bulan

3. Jika tidak melunasi pajak kurang bayar dan mendapatkan Surat Ketetapan Pajak Kurang Bayar (SKPKB) => Sanksi denda berdasarkan suku bunga acuan ditambah 15% dibagi 12, paling lama 24 bulan

4. Jika tidak menyampaikan SPT atau mengisi SPT dengan tidak benar atau tidak lengkap, atau melampirkan keterangan yang isinya tidak benar => Akan didenda sebesar 100% dari jumlah pajak yang kurang bayar saat pengungkapan pelaporan pajak tidak benar.

Jumlah ini lebih rendah dari yang tertulis di UU KUP, sebesar 150%.

5. Jika PPh PKP kurang bayar, sanksi administratif berupa bunga yang ditetapkan Menkeu dihitung sejak terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun Pajak, atau Tahun Pajak sampai diterbitkannya Surat Tagihan Pajak (STP).

Baca juga: Aturan Baru Membuat e-Faktur dan Mengkreditkan PPN di UU Cipta Kerja

Temukan ketentuan terbaru tentang perpajakan dalam Undang-Undang Cipta Kerja Nomor 11 Tahun 2020 pada e-Book “Susunan dalam Satu Naskah UU Perpajakan (UU Cipta Kerja)”, berikut ini:

Ketahui Batas Waktu Bayar dan Lapor SPT Pajak

Tak perlu bingung kapan waktunya harus bayar lapor pajak untuk menghindari sanksi atau denda telat bayar dan lapor pajak.

Lebih mudah lihat semua jadwal pembayaran dan pelaporan pajak pada kalender saku di Kalender Pajak Klikpajak.

E. Dilengkapi Fitur ‘Multi Users dan Multi NPWP’ Unlimited dan Gratis!

Klikpajak.id juga dilengkapi dengan fitur Multi Users dan Multi Company (NPWP) yang semakin membuat aktivitas perpajakan Anda lebih efektif.

Fitur ‘Multi Users’ Klikpajak adalah fitur yang memungkinkan Anda untuk dapat mengatur siapa saja dan berapa banyak pengguna yang dapat mengakses akun aplikasi Klikpajak.id di bawah nama perusahaan yang sama.

Sedangkan fitur ‘Multi Company/NPWP’ adalah fitur yang memungkinkan Anda untuk mengelola beberapa perusahaan dalam satu akun Klikpajak.

Note: Lebih jelasnya bagaimana cara kerja fitur Multi Users dan Multi Company ini, selengkapnya lihat di SINI.

F. Terintegrasi Jurnal.id: Administrasi Perpajakan Makin Mudah dan Cepat

Agar semakin mudah dan praktis dalam melakukan administrasi perpajakan Anda, gunakan juga pembukuan dan laporan keuangan dalam aplikasi akuntansi online Jurnal.id.

Karena aplikasi pajak online Klikpajak.id terintegrasi dengan aplikasi akuntansi online Jurnal.id.

Anda dapat menarik data transaksi dalam laporan keuangan untuk langsung dibuatkan Faktur Pajaknya maupun Bukti Potong Pajaknya secara langsung, dan saat diperlukan untuk melaporkan SPT pajaknya dengan cepat dalam satu platform.

Integrasi dengan Jurnal by Mekari ini merupakan teknologi canggih berbasis API integration yang membuat proses pengolahan data pajak dari bagian keuangan (accounting) lebih cepat dan mudah.

Jurnal.id adalah software akuntansi online berbasis cloud dengan laporan keuangan lengkap, seperti:

- Neraca keuangan

- Arus kas

- Laba-rugi

Dan lainnya yang memudahkan Anda mengelola faktur, biaya, stok barang, cash link atau transfer langsung dalam aplikasi, hingga melihat ringkasan bisnis dari smartphone Anda.

Note: Ketahui bagaimana integrasi aplikasi akuntansi online Jurnal.id dan aplikasi pajak online Klikpajak.id ini semakin memudahkan urusan perpajakan Anda, selengkapnya temukan di SINI.

Data Anda Terlindungi

Tenang, Anda dapat menyimpan berbagai riwayat pembayaran atau bukti pelaporan pajak maupun aktivitas pajak lainnya dengan aman, karena keamanan dan kerahasiaan data terjamin.

Sebab Klikpajak.id sudah bersertifikat ISO 27001 dari Badan Standarisasi Internasional ISO (International Organization for Standardization) yang menjamin standar keamanan sistem teknologi informasi.

Sehingga Anda tidak perlu khawatir kehilangan bukti bayar atau lapor pajak hilang jika terjadi kerusakan atau kehilangan komputer maupun laptop.

Karena Klikpajak merupakan aplikasi pajak berbasis web (web based) yang didukung dengan teknologi cloud, semakin memudahkan Anda melakukan semua aktivitas perpajakan hanya dalam satu platform kapan pun dan di mana saja.

Cloud computing atau komputasi awan adalah teknologi yang menjadikan internet sebagai pusat server untuk mengelola data dan juga aplikasi pengguna.

Melalui teknologi cloud, Anda bisa menggunakan aplikasi tanpa harus mengunduh (download) dan memasang (install) aplikasi terlebih dahulu.

Sebab sistem cloud yang berbasis web ini memudahkan Anda dalam mengakses data dan informasi melalui internet secara cepat.

Tim ‘Support’ Klikpajak Selalu Siap Membantu Anda!

“Fitur lengkap Klikpajak membantu mempermudah urusan perpajakan bagi Anda para pelaku usaha, konsultan pajak, maupun bagi Anda yang berprofesi pada bagian keuangan atau sebagai tax officer di perusahaan.”

Sebagai mitra resmi DJP, Klikpajak akan membantu Anda dalam menghitung, membayar dan melaporkan pajak Anda dengan mudah.

Tinggal klik, semua urusan pajak Anda selesai dalam sekejap!

Ingin melihat bagaimana Klikpajak dapat membantu bisnis atau aktivitas Anda dalam membuat Faktur Pajak, Bukti Pemotongan Pajak, penyampaian SPT Tahunan/Masa PPh dan PPN, serta berbagai aktivitas perpajakan lainnya secara efektif menghemat banyak waktu Anda?

“Jangan segan menghubungi kami, karena kami senang berbicara dengan Anda. Jadwalkan demo dan kami dapat menunjukkan caranya untuk memudahkan urusan perpajakan Anda. Klikpajak.id mengerti yang Anda butuhkan.”

Cukup daftarkan email Anda di klikpajak.id dan temukan bagaimana Anda dapat melakukan urusan pajak dengan sangat menyenangkan. Lebih mudah dari sekadar yang Anda bayangkan.

Sudah memahami jenis biaya yang menimbulkan koreksi fiskal positif ?

Kini saatnya mengurus administrasi perpajakan Anda dengan cara dan langkah yang mudah bersama Klikpajak.id yang terintegrasi dengan aplikasi akuntani keuangan online Jurnal.id.