Di era perkembangan digital seperti sekarang ini, rasanya apa saja bisa jadi peluang untuk mengumpulkan pundi-pundi rupiah. Seperti halnya ‘Food Blogger’. Tapi ingat, jadi food blogger atau mukbanger juga harus bayar pajak. Mekari Klikpajak akan mengulas cara hitung pajak food blogger, cara bayar dan lapor pajaknya untuk Sobat Klikpajak.

Menjadi seorang Food Blogger sekaligus Food Vlogger (Mukbanger), bagi yang doyan makan, selain menyalurkan hobi mencicipi aneka makanan yang tersebar seantero jagad -jika jadi food blogger kelas dunia- juga sembari mengenal budaya dan tradisi di berbagai kota, daerah dan negara lain.

Menyenangkan, bukan?

Menjadi blogger jadi tren di kalangan lintas generasi. Buktinya, kegemaran ngeblog bukan hanya dilakukan oleh kawula muda saja.

Bukan hanya generasi melek teknologi seperti Gen Y atau Milenial maupun Generasi Z dan Alpha yang suka berkutat dan mengekspresikan diri melalui jejaring sosial, tapi juga digemari generasi-generasi sebelumnya.

Blogger Tertua di Dunia

Tengok saja mendiang blogger kawakan asal Spanyol, Maria Amelia Lopez Solino, yang saat itu menyalurkan hobinya dengan menjadi blogger di masa pensiunnya.

Ia menghasilkan karya-karya dari blognya yang bisa dinikmati banyak orang di berbagai penjuru dunia. Lopez Solino menikmati kesehariannya sebagai blogger hingga akhir hayatnya pada usia 97 tahun, 2009 silam.

Food Blogger juga Kena Pajak

Menjadi Food Blogger, sambari memanjakan lidah menikmati berbagai makanan gratis -sebagai hasil kerjasama dengan pengguna jasa untuk mempromosikan produknya- juga dapat imbalan.

Pendapatan yang diperoleh dari hasil menjadi Food Blogger juga enggak main-main.

Sekali endorse ada bayarannya.

Bukan lagi puluhan atau ratusan ribu, tarif jasa Food Blogger bisa mencapai puluhan hingga ratusan juta bahkan miliar!

Tergantung seberapa kuat pengaruhnya terhadap netizen dan jumlah follower atau pengikutnya di konten blognya.

Itu untuk sekali mengulas atau review makanan dengan gaya mukbang-nya, ya! Bisa dibayangkan jika sehari ada lebih dari satu atau beberapa yang diulas.

Tak heran jika sebagai Food Blogger kini dijadikan sebagai profesi yang merupakan pekerja bebas kategori pekerja seni.

Tapi jangan pernah lupa, meski bukan sebagai karyawan tetap di sebuah perusahaan, menjadi food blogger juga memiliki kewajiban sama dengan profesi lainnya, yakni wajib membayar Pajak Penghasilan (PPh) dan melaporkan pajaknya.

Bagi Sobat Klikpajak yang ingin menggeluti dunia food blogger, atau bagi Sobat Klikpajak yang saat ini berkecimpung di dunia mukbang, pahami kewajiban perpajakan sebagai warga negara yang ikut andil membangun negeri.

Lebih jelasnya mengenai profesi yang satu ini dan bagaimana cara menghitung pajak Food Blogger atau Mukbanger, cara bayar, cara lapor Surat Pemberitahuan (SPT) pajaknya, Mekari Klikpajak akan mengulasnya untuk Sobat Klikpajak.

Apa itu Food Blogger?

Food Blogger adalah istilah yang digunakan untuk orang yang membuat konten blog khusus mengenai makanan yang biasanya dilakukan dengan wisata kuliner atau membuat tutorial resep makanan melalui saluran internet sebagai medianya.

Demikianlah pengertian food blogger sebagaimana telah banyak diulas.

Sementara itu, kegiatan dalam pembuatan konten atau proses produksi konten terkait makanan dan food blog sendiri disebut food blogging.

Kegiatan ini biasanya juga dilakukan secara langsung maupun tidak langsung di platform media sosial seperti situs jejaring blog, Facebook, Instagram, YouTube, dan lainnya oleh para food blogger.

Jadi, food blogger semakin berkembang tidak hanya menulis review dan melampirkan foto dalam blog saja, tapi juga berupa video.

Note: Panduan Penghitungan PPh 21 Karyawan, Contoh, Cara Bayar dan Lapor SPT

Bahasa Gaulnya: ‘Mukbang’

Kegiatan yang dilakukan para food blogger ini biasa disebut sebagai acara mukbang.

Kata mukbang memang belum sah diserap oleh KBBI (Kamus Besar Bahasa Indonesia). Artinya, kata ‘mukbang’ adalah kata tidak baku.

Mukbang sendiri disinyalir campuran dari Bahasa Korea yaitu ‘Meokbang’, perpaduan dari kata ‘Meogda’ yang artinya makan, dan ‘Bangsong’ yang berarti siaran.

Dengan demikian, kata Mukbang bisa sebagai siaran makan. Kalau Bahasa Inggrisnya biasa disebut eating broadcasting.

Para mukbanger ini akan menyajikan tontonan yang memberikan informasi dari makanan yang disantapnya.

Tentu saja, ada banyak cara bagaimana para mukbanger ini bisa terlihat menarik dan mampu memikat setiap orang yang menyimaknya. Syukur-syukur followersnya jadi bertambah.

Biasanya, kegiatan mukbang ini menonjolkan cara-cara yang anti mainstream, seperti penyajian makanan dalam porsi banyak sambil berinteraksi dengan penontonnya.

Artinya, makin menarik kontennya, makin banyak pula pengikutnya dan potensi mendapatkan banyak klien yang akan menggunakan jasanya untuk mereview dan mempromosikan produk makanannya juga makin besar.

Pendapatan Food Blogger Berasal dari Mana?

Menjadi food blogger pastinya seru bagi yang punya passion di sini.

Bagaimana tidak, makan-makan, foto, menulis atau bicara depan kamera, lalu dibayar.

Food blogger ini biasanya bekerja secara mandiri. Artinya bukan sebagai karyawan di suatu perusahaan, akan tetapi merupakan profesi pekerja bebas.

Sehingga penghasilan yang didapatkan dari kegiatan food blogging atau mukbang ini diperoleh dari iklan Google AdSense untuk channel YouTube-nya dan imbalan dari hasil jasa endorse.

Mau tahu bagaimana perhitungan keuntungan dari iklan pada blog yang dibayarkan Google pada para blogger atau YouTuber?

Omong-omong soal endorse, berapa sih tarif setiap sekali endorse untuk profesi food blogger ini?

a. Tarif Food Blogger

Melakukan hobi sekaligus menghasilkan, tak heran jika banyak orang melirik kegiatan yang satu ini.

Bisa melakukan pekerjaan food review-nya di mana saja dan kapan saja sesuai keinginan atau disesuaikan dengan kesepakatan dengan pengguna jasa review produk makanan.

Seperti yang disinggung di atas, tarif yang dipatok para food blogger berbeda-beda yang dipengaruhi oleh beberapa faktor, diantaranya:

- Jumlah follower

- Branding

- Impression atau jumlah tayang konten dan lainnya.

Tarif endorse food blogger cukup variatif, mulai dari di bawah Rp100.000 sekali endorse, di atas Rp500.000 hingga puluhan dan ratusan juta.

Note: Kenalkan! Fitur Baru Klikpajak ‘Multi User & Multi Company’ Gratis dan ‘Unlimited’ untuk Anda

b. Penghasilan Food Blogger Bisa Capai Miliaran

Tak tanggung-tanggung, penghasilan yang diperoleh dari menekuni profesi sebagai food blogger jumlahnya bisa sangat fantastis.

Contohnya, food blogger Pinch of Yum seperti diberitakan Huffington Post, dari hasil menekuni sebagai food blogger sejak 2009.

Di tahun 2016 disebutkan dalam setahun penghasilannya sebagai food blogger mencapai sekira US$802,144.55 atau setara lebih dari Rp6 miliar.

Tentu masih banyak food blogger-food blogger lain yang menikmati lezatnya dari hasil review makanan ini. Termasuk para food blogger Indonesia yang mulai bermunculan.

Ketentuan Pajak Food Blogger

Sebagai food blogger yang juga mendapatkan penghasilan dari aktivitasnya ini, maka sebagai Wajib Pajak (WP) Pribadi seperti pada profesi lainnya, juga memiliki kewajiban membayar pajak penghasilannya ke kas negara.

Sebagai WP yang memperoleh pendapatan, sesuai ketentuan perpajakan dan perundang-undangan, akan dikenakan pajak penghasilan.

Dalam UU PPh, tertulis dalam PPh Pasal 21/23 bahwa pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain dengan nama dan dalam bentuk apapun yang sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan yang dilakukan oleh orang pribadi pajak dalam negeri.

Namun, Direktorat Jenderal Pajak (DJP) mengkategorikan pekerjaan yang sejenis dengan pekerja seni ini menjadi dua bagian, yakni ada yang berada di bawah suatu agensi (pembayaran melalui pihak ketiga) dan yang tidak melalui agensi alias independen.

Note: Benefit Perusahaan Korporasi Menggunakan Klikpajak

Jenis Pekerjaan Bebas

Food blogger bisa dikategorikan sebagai pekerja yang tidak terikat seperti halnya pegawai atau karyawan di perusahaan. Artinya aktivitasnya merupakan pekerja seni karena kegiatannya termasuk pekerjaan bebas.

DJP mengklasifikasikan dengan pengertian pekerjaan bebas dengan kriteria tertentu.

Pekerjaan Bebas adalah pekerjaan yang dilakukan oleh orang pribadi yang mempunyai keahlian tertentu sebagai usaha untuk memperoleh penghasilan yang tidak terikat oleh suatu hubungan kerja.

Jadi, jenis pekerjaan bebas menurut Ditjen Pajak adalah:

- Mempunyai keahlian khusus

- Tidak terikat oleh hubungan kerja

Berikut penjelasan dari jenis pekerjaan bebas dari kedua jenis tersebut:

Tenaga ahli yang melakukan pekerjaan bebas

- Pengacara

- Akuntan

- Arsitek

- Dokter

- Konsultan

- Notaris

- Penilai

- Aktuaris

- Agen iklan

- Olahragawan

- Pengarang, peneliti, dan penerjemah

- Perantara

- Pemain musik, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang iklan, sutradara, kru film, foto model, peragawan/peragawati, pemain drama, dan penari (Pekerja Seni)

- Pengawas atau pengelola proyek

- Penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator

- Petugas penjaja barang dagangan

- Distributor perusahaan MLM (Multi Level Marketing) atau direct selling dan kegiatan sejenis lainnya

Dasar Penghitungan PPh Orang Pribadi

Dalam penghitungan pajak penghasilan orang pribadi didasarkan pada pengurangan dengan Penghasilan Tidak Kena Pajak (PTKP), mengalikan penghasilan kena pajak dengan tarif progresif dalam PPh Pasal 17, dan pengalian dengan tarif PPh Final PP 23/2018.

Berikut penjelasan dari komponen penentuan dasar penghitungan PPh Orang Pribadi sebagai WP Content Creator:

a. Tarif Progresif PPh Pasal 17 ayat (1)

Sesuai Pasal 17 ayat (1) huruf a UU PPh No. 36/2008, tarif PPh Orang Pribadi Pasal 21 adalah menggunakan tarif progresif, yang akan dikalikan dengan Penghasilan Kena Pajak.

Tarif progresif PPh OP ini adalah:

- 5% untuk penghasilan kena pajak hingga Rp50.000.000 per tahun

- 15% untuk penghasilan kena pajak Rp50.000.000 sampai dengan Rp250.000.000 per tahun

- 25% untuk penghasilan kena pajak Rp250.000.000 sampai dengan Rp500.000.000 per tahun

- 30% untuk penghasilan kena pajak di atas Rp500.000.000 per tahun

Bagi yang tidak memiliki Nomor Pokok Wajib Pajak (NPWP), dari tarif di atas ditambah lagi dengan tarif 20% lebih tinggi.

Tambahan bagi pekerja lepas, akan dikenakan PPh 21 atas jasa sebesar 2,5% jika memiliki NPWP dan 3% apabila tidak punya NPWP, yang dipotong oleh perusahaan/badan lainnya yang memberikan honor/upah tersebut.

Note: Inilah Daftar Subjek dan Objek Pajak yang Dikecualikan dari PPh

b. Besar PTKP

Sebagai WP Orang pribadi, baik pegawai tetap maupun pekerja lepas atau pengusaha, tetap memiliki hak sama dari pemerintah untuk mendapatkan nilai dari pendapatan yang tidak dikenakan pajak penghasilan alias jumlah pendapatan yang dibebaskan dari PPh.

Besar PTKP ini bisa berubah-ubah setiap tahunnya tergantung dari kebijakan pemerintah yang diatur melalui Peraturan Menteri Keuangan (PMK) sebagai aturan pelaksana dari UU PPh.

Karena tidak berubah, tarif PTKP 2020 masih sama seperti PTKP beberapa tahun lalu yang ditetapkan PMK No. 101/PMK/2016, yakni:

- Rp54.000.000 per tahun = PTKP untuk WP Orang Pribadi

- Rp4.500.000 per tahun = tambahan PTKP untuk WP yang menikah

- Rp4.500.000 per tahun = tambahan PTKP untuk setiap keluarga sedarah atau anak yang menjadi tanggungan

- Rp54.000.000 per tahun = PTKP untuk istri yang penghasilannya digabung dengan suami

Berikut rincian besar PTKP 2020 sesuai dengan status pajak yang dimiliki oleh WP Orang Pribadi:

1. Tarif PTKP WP OP Tidak Kawin (TK)

- TK/0 (tanpa tanggungan) = Rp54.000.000

- TK/1 (punya 1 tanggungan) = Rp58.500.000

- TK/2 (punya 2 tanggungan) = Rp63.000.000

- TK/3 (punya 3 tanggungan) = Rp67.500.000

2. Tarif PTKP WP OP Kawin (K)

- K/0 (tanpa tanggungan) = Rp58.500.000

- K/1 (punya 1 tanggungan) = Rp63.000.000

- K/2 (punya 2 tanggungan) = Rp67.500.000

- K/3 (punya 3 tanggungan) = Rp72.000.000

3. Tarif PTKP WP OP Kawin dengan Penghasilan Istri Digabung (K/I)

- K/I/0 (tanpa tanggungan) = Rp112.500.000

- K/I/1 (punya 1 tanggungan) = Rp117.000.000

- K/I/2 (punya 2 tanggungan) = Rp121.500.000

- K/I/3 (punya 3 tanggungan) = Rp126.000.000

c. PPh Final Sesuai PP 23/2018

Mekanisme perhitungan PPh OP ini berlaku bagi wajib pajak pribadi yang memiliki peredaran bruto tidak lebih dari Rp4,8 miliar dalam setahun. WP OP ini hanya menyelenggarakan pencatatan saja dalam satu tahun pajak.

Perhitungan PPh OP ini tidak menyelenggarakan pembukuan, sehingga akan dikenakan PPh yang bersifat final sesuai tarif dan ketentuan pada PP 23 Tahun 2018, yakni tarif PPh Final sebesar 0,5% dari omzet bruto.

Tahapan Melakukan Kewajiban Pajak Food Blogger

Dari penjelasan di atas, maka sebagai food blogger yang sejenis dengan content creator ini harus melakukan kewajiban pajaknya.

Food blogger harus melakukan tahapan pemenuhan kewajiban pajaknya sebagai berikut:

a. Daftar Sebagai Wajib Pajak

Daftarkan diri ke Kantor Pelayanan pajak (KPP) atau KP2KP yang wilayahnya meliputi tempat tinggal Wajib Pajak atau melalui e-Reg di https://ereg.pajak.go.id.

Food Blogger wajib mendaftarkan diri sebagai Wajib Pajak dengan mengajukan Nomor Pokok Wajib Pajak (NPWP).

Note: Panduan Cara Membuat NPWP Badan Usaha Online

b. Hitung Pajak Penghasilannya

Menghitung pajak penghasilan pekerja bebas:

- Penghasilan Bruto x Norma Penghitungan*

- Hasilnya => Penghasilan Netto – PTKP

- Hasilnya => Penghasilan Kena Pajak x Tarif pasal 17

- Hasilnya => Pajak Terutang – Kredit Pajak (bukti potong) jika ada

- Hasilnya => Pajak yang masih harus dibayar

Catatan: Norma Penghitungan Penghasilan Netto berdasarkan PER-17/PJ/2015 untuk WP yang tidak menyelenggarakan pembukuan.

Jika melakukan pembukuan, maka perhitungannya seperti ini:

- Penghasilan Bruto – Biaya-Biaya

- Hasilnya => Penghasilan Bruto x 50%

- Hasilnya => Penghasilan Netto – PTKP

- Hasilnya => Penghasilan Kena Pajak x Tarif pasal 17

- Hasilnya => Pajak Terutang – Kredit Pajak (bukti potong) jika ada

- Hasilnya => Pajak yang masih harus dibayar

Contoh Penghitungan Pajak Food Blogger

Pak Kelik seorang Food Blogger dan masih lajang. Pada 2020 menghasilkan pendapatan dari aktivitasnya ini sebesar Rp4,5 miliar.

Maka penghitungan pajak yang harus dibayar Food Blogger Pak Kelik ini adalah:

| Penghasilan Bruto: | = Rp4.500.000.000 | |

| Kumulatif | = 50% x Rp4.500.000.000 | = Rp2.250.000.000 (-) |

| Penghasilan Netto | = Rp2.250.000.000 | |

| PTKP (TK/0) | = Rp54.000.000 (-) | |

| Penghasilan Kena Pajak | = Rp2.196.000.000 | |

| PPh Terutang: | ||

| = 5% x Rp50.000.000 | = Rp2.500.000 | |

| = 15% x Rp250.000.000 | = Rp37.500.000 | |

| = 25% x Rp500.000.000 | = Rp125.000.000 | |

| = 30% x Rp2.031.000.000 | = Rp600.300.000 (+) | |

| Jumlah PPh Terutang | = Rp765.300.000 |

c. Bayar Pajak Penghasilan

Membayar pajak ke rekening kas negara secara elektronik menggunakan e-Billing.

Ingat, proses pembayaran pajak terlebih dahulu harus membuat Kode Billing sebagai syarat bayar pajak, kemudian dilanjutkan pembayaran ke bank atau pos persepsi.

Tahukah, Sobat Klikpajak dapat membuat kode billing dan langsung bayar billing/pajak hanya dalam satu platform melalui e-Billing Klikpajak.

Melalui e-Billing Klikpajak, Sobat Klikpajak dapat membuat Kode Billing untuk semua jenis Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) dengan mudah dan gratis.

Semua riwayat ID Billing dan SSP akan tersimpan dengan aman sesuai jenis dan Masa Pajak yang diinginkan.

Begitu juga Nomor Transaksi Penerimaan Negara (NTPN) akan disimpan dengan rapi dan aman pada fitur Arsip Pajak di Klikpajak.

Sistem e-Billing akan membimbing Sobat Klikpajak mengisi Surat Setoran Pajak (SSP) elektronik dengan benar sesuai transaksi.

“Klikpajak akan menerbitkan ID Billing resmi dari DJP dan Sobat Klikpajak dapat langsung membayar pajak tanpa keluar dari platform. Karena e-Billing Klikpajak terintegrasi dengan bank persepsi yang ditunjuk DJP untuk menerima pembayaran/setoran pajak.”

Setelah pembayaran pajak selesai, Sobat Klikpajak akan langsung menerima Bukti Penerimaan Negara (BPN) resmi dari Direktorat Jenderal Pajak (DJP).

Berikut langkah-langkah cara membayar pajak penghasilan:

d. Lapor SPT Pajak Penghasilan

Pelaporan SPT Tahunan merupakan muara pemenuhan kewajiban perpajakan secara self assessment.

Setelah pembayaran berhasil akan mendapatkan Bukti Penerimaan Elektronik (BPE).

Sobat Klikpajak juga dapat melaporkan SPT pajak melalui e-Filing Klikpajak.

Melalui e-Filing Klikpajak, Sobat Klikpajak dapat melaporkan semua jenis SPT Tahunan/Masa dengan langkah-langkah yang mudah.

Lapor SPT pajak di e-Filing Klikpajak juga gratis selamanya, seperti:

- SPT Tahunan Pajak Badan

- SPT Masa (Bulanan) Pajak

- SPT Tahunan Pajak Pribadi

Setelah menyampaikan SPT pajak, Sobat Klikpajak akan peroleh bukti lapor dalam bentuk elektronik, yakni Bukti Penerimaan Elektronik (BPE) dari DJP yang berisi:

- Informasi Nama Wajib Pajak (WP)

- Nomor Pokok Wajib Pajak (NPWP)

- Tanggal pembuatan BPE

- Jam pembuatan BPE

- Nomor Tanda Terima Elektronik (NTTE)

Melalui Klikpajak.id, Sobat Klikpajak juga akan mendapatkan NTTE resmi dari DJP sebagai bukti lapor.

Berikut langkah-langkah cara lapor SPT PPh Pribadi online di e-Filing:

Ketahui Tarf Sanksi Pajak Terbaru

Bicara sanksi pajak, besar tarif sanksi terbaru diatur dalam Undang-U No. 11 Tahun 2020 tentang Cipta Kerja.

Berikut tarif bunga sanksi administrasi pajak sebagai komponen untuk menghitung besarnya sanksi atau denda pajak:

1. Sanksi denda terkait Surat Pemberitahuan (SPT)

Rumus perhitungannya: (Tarif bunga sanksi pajak + 5% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

Sanksi denda ini dikenakan pada Sobat Klikpajak yang:

- Melakukan pembetulan SPT sendiri dan membuat utang pajak jadi lebih besar

- Kurang bayar karena pembetulan SPT Tahunan/Masa

- Terlambat membayar PPh Pasal 29 SPT Tahunan

- Terlambat membayar SPT Masa

2. Sanksi denda tidak melunasi SPT kurang bayar

Rumus perhitungannya: (Tarif bunga sanksi pajak + 10% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

3. Sanksi denda tidak melunasi pajak kurang bayar dan mendapat SKPKB

Rumus perhitungannya: (Tarif bunga sanksi pajak + 15% : 12)

Pengenaan sanksi paling lama 24 bulan (2 tahun).

Sanksi denda ini dijatuhkan pada WP yang tidak mau melunasi pajak kurang bayar dan WP sudah mendapatkan Surat Ketetapan Pajak Kurang Bayar (SKPKB).

4. Sanksi denda terkait tindak pidana karena pengungkapan ketidakbenaran

Untuk tarif sanksi denda ini, tidak menggunakan tarif fluktuatif yang mengacu pada suku bunga acuan BI.

Tarif sanksi dijatuhkan karena pengungkapan ketidakbenaran atau ketidaksesuaian data dalam konteks tindak pidana perpajakan, maupun melampirkan keterangan yang isinya tidak benar, sebesar 100% dari jumlah pajak yang kurang bayar saat pengungkapan pelaporan pajak tidak benar.

Note: Tahapan Pengenaan Sanksi Pajak: Pemeriksaan & Penyelesaiannya

5. Penghentian Penyidikan

Penghentian penyidikan tindak pidana di bidang perpajakan cuma bisa dilakukan setelah melunasi semua utang pajak yang tidak/kurang bayar/seharusnya dikembalikan.

Sobat Klikpajak juga harus menyelesaikan sanksi administrasi berupa denda sebesar 3 kali jumlah pajak yang tidak/kurang dibayar, atau yang tidak seharusnya dikembalikan.

Temukan ketentuan terbaru tentang perpajakan dalam UU No. 11 Tahun 2020 tentang Cipta Kerja pada e-Book “Susunan dalam Satu Naskah UU Perpajakan (UU Cipta Kerja)”, di bawah ini:

Mudah Lihat Batas Waktu Bayar dan Lapor Pajak

Sobat Klikpajak tidak perlu bingung kapan waktunya harus membayar dan melaporkan pajak tepat waktu.

Hindari sanksi atau denda terlambat bayar dan lapor pajak, lebih mudah lihat semua jadwal pembayaran dan pelaporan SPT pada kalender saku di Kalender Pajak Klikpajak.

Fitur Lengkap Klikpajak yang Terintegrasi

Klikpajak.id memiliki fitur lengkap dan cara yang simpel untuk melakukan berbagai aktivitas perpajakan, mulai dari menghitung, membayar dan lapor pajak dalam satu platform.

Sistem Klikpajak akan membantu Sobat Klikpajak menghitung kewajiban perpajakan dengan akurat sehingga menghindari adanya kesalahan penghitungan.

Selain bayar dan lapor pajak, apa saja fitur lengkap Klikpajak lainnya yang semakin memudahkan urusan perpajakan?

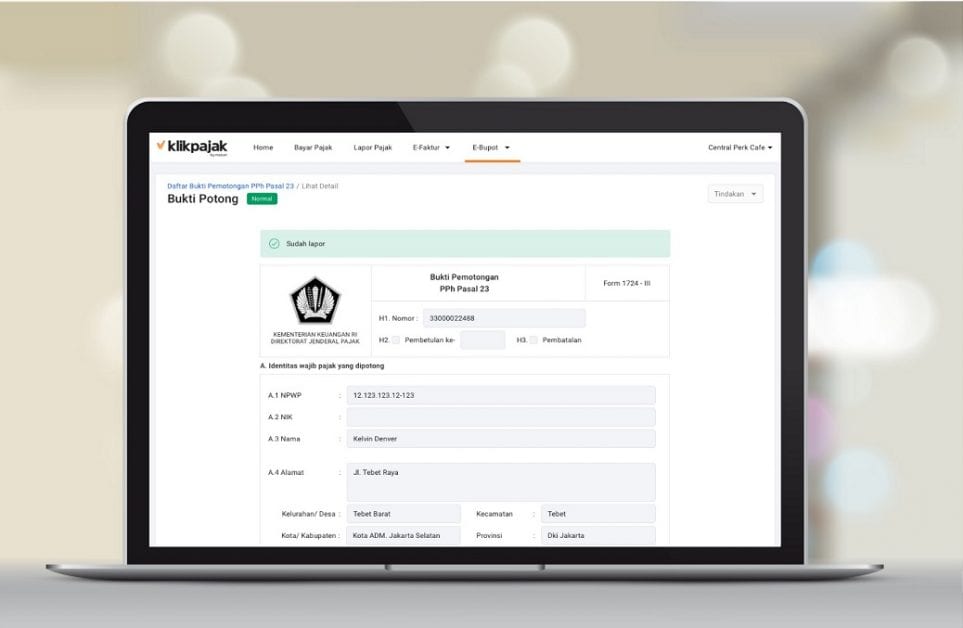

a. Mudah Membuat Bukti Potong dan Lapor SPT Masa PPh 23/26 di e-Bupot

Fitur e-Bupot memudahkan Sobat Klikpajak menerbitkan Bukti Potong PPh Pasal 23/26 dan mengelola bukti pemotongan dalam jumlah banyak.

Apa saja keunggulan e-Bupot Klikpajak yang dapat membantu bisnis perusahaan korporasi Sobat Klikpajak?

- Pengelolaan bukti pemotongan dalam jumlah banyak lebih mudah karena alur pembuatan yang efektif dan ramah penggunaan (user friendly)

- Penghitungan pajak otomatis pada SPT Masa PPh 23/26

- Pengiriman bukti pemotongan pajak langsung ke lawan transaksi

- Bukti pemotongan serta pelaporan SPT Masa PPh 23/26 tidak perlu ditandatangani dengan tanda tangan basah

- Bukti pemotongan dan bukti pelaporan tersimpan aman, baik di Klikpajak dan Ditjen Pajak

- e-Bupot Klikpajak juga terintegrasi dengan sistem pembukuan akuntansi online Jurnal.id, sehingga semakin mudah membuat bukti potong

- e-Bupot Klikpajak juga memiliki performa yang dapat di-scale up sesuai kebutuhan

- Layanan support pajak yang dapat diandalkan dan tutorial dalam penggunaan aplikasi yang terus diperbarui

- Fitur e-Bupot Klikpajak juga menyediakan data untuk kebutuhan rekapitulasi dan rekonsiliasi data Faktur Pajak atas transaksi yang dilakukan

Dari integrasi Klikpajak.id dan Jurnal.id ini, Sobat Klikpajak akan lebih mudah mengirim bukti pemotongan pajak langsung ke lawan transaksi dan melakukan rekapitulasi serta rekonsiliasi data Faktur Pajak atas transaksi yang dilakukan melalui e-Bupot.

Note: Tutorial Langkah-Langkah Membuat Bukti Potong Pasal 23/26 di e-Bupot

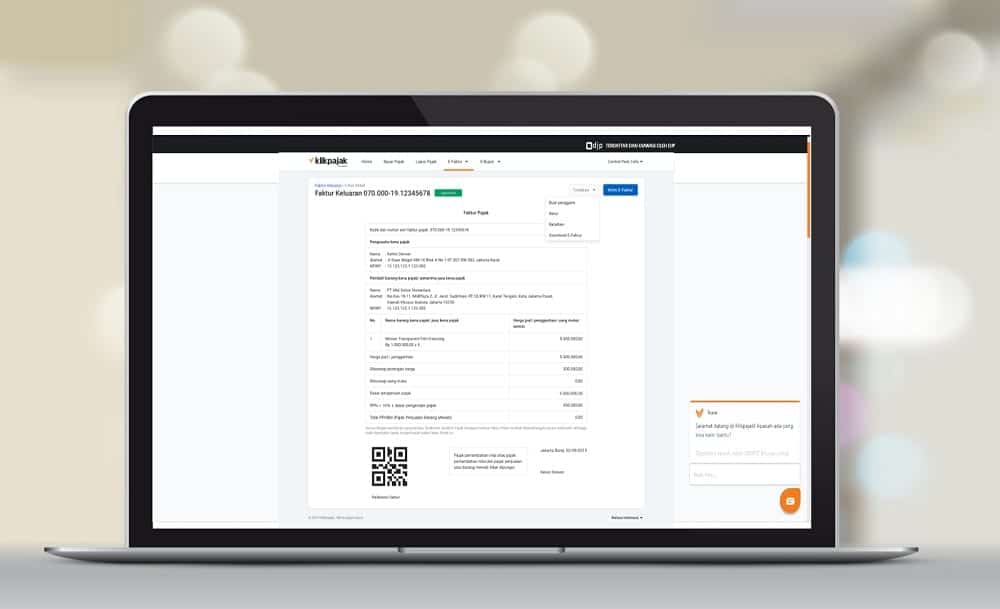

b. Lebih Mudah Membuat e-Faktur dan Lapor SPT Masa PPN

DJP telah memberlakukan e-Faktur 3.0 secara nasional mulai 1 Oktober 2020. Dengan berlakunya e-Faktur versi terbaru ini pula, penyampaian SPT Masa PPN harus melalui e-Faktur web based.

Tidak bisa lagi lapor SPT Masa PPN di e-SPT atau e-Filing.

Bagi pengguna e-Faktur client desktop DJP, harus memperbarui dengan cara install dan download patch untuk update e-Faktur 3.0 agar bisa menggunakan aplikasi e-Faktur yang sudah dilengkapi dengan fitur prepopulated ini.

Namun, bagi pengguna e-Faktur client desktop DJP tetap harus berpindah ke aplikasi e-Faktur 3.0 Web Based DJP di https://web-efaktur.pajak.go.id/ ketika ingin melaporkan Surat Pemberitahuan (SPT) Masa Pajak Pertambahan Nilai (PPN).

Update e-Faktur 3.0 ini juga diharuskan bagi Penyedia Jasa Aplikasi Perpajakan (PJAP) mitra resmi DJP seperti Klikpajak.id.

Jadi, ketika Sobat Klikpajak menggunakan aplikasi e-Faktur Klikpajak.id, bukan hanya dapat langsung memanfaatkan fitur prepopulated e-Faktur 3.0 DJP untuk membuat Faktur Pajaknya, tapi juga bisa lapor SPT Masa PPN di e-Faktur tanpa install aplikasi.

“Langsung gunakan aplikasinya, biar Klikpajak.id yang mengurus sistemnya untuk memudahkan pembuatan e-Faktur dan pelaporan SPT Masa PPN Sobat Klikpajak.”

Kenapa Lebih Mudah di Klikpajak?

Melalui Klikpajak, Sobat Klikpajak dapat membuat Faktur Pajak Keluaran, Faktur Pajak Pengganti, Faktur Pajak Retur, dapat menghapus draft Faktur Pajak, hingga bayar PPN dan lapor SPT Masa PPN dengan mudah hanya dalam satu platform.

- Cara Impor Faktur Pajak Masukan di e-Faktur 3.0

- Alur Pembuatan Faktur Pajak, Bayar PPN dan Lapor SPT Masa PPN di e-Faktur

- Tutorial Membuat Berbagai Jenis Faktur pajak di e-Faktur

Bahkan pembuatan Faktur Pajak semakin cepat dan praktis karena Klikpajak.id terintegrasi dengan aplikasi akuntansi online Jurnal.id.

Melalui integrasi ini Sobat Klikpajak dapat lebih mudah:

- Menarik data laporan keuangan dari akun Jurnal.id Sobat Klikpajak yang akan dibuat Faktur Pajaknya

- Lebih mudah melakukan rekonsiliasi atau mencocokkan data pada invoice dengan Faktur Pajak

- Membuat Faktur Pajak dalam jumlah banyak jadi lebih mudah

- Melakukan pembatalan Faktur dan pembetulan Faktur Pajak jauh lebih mudah

- Mudah melakukan penagihan pada mitra

c. Dilengkapi Fitur ‘Multi Users dan Multi NPWP’ Unlimited dan Gratis!

Klikpajak.id juga dilengkapi dengan fitur Multi Users dan Multi Company (NPWP) yang semakin membuat aktivitas perpajakan Sobat Klikpajak lebih efektif.

Fitur ‘Multi Users’ Klikpajak adalah fitur yang memungkinkan Sobat Klikpajak untuk dapat mengatur siapa saja dan berapa banyak pengguna yang dapat mengakses akun aplikasi Klikpajak.id di bawah nama perusahaan yang sama.

Sedangkan fitur ‘Multi Company/NPWP’ adalah fitur yang memungkinkan Sobat Klikpajak untuk mengelola beberapa perusahaan dalam satu akun Klikpajak.

Note: Lebih jelasnya bagaimana cara kerja fitur Multi Users dan Multi Company ini, baca Fitur Multi User dan Multi NPWP Gratis untk Sobat Klikpajak.

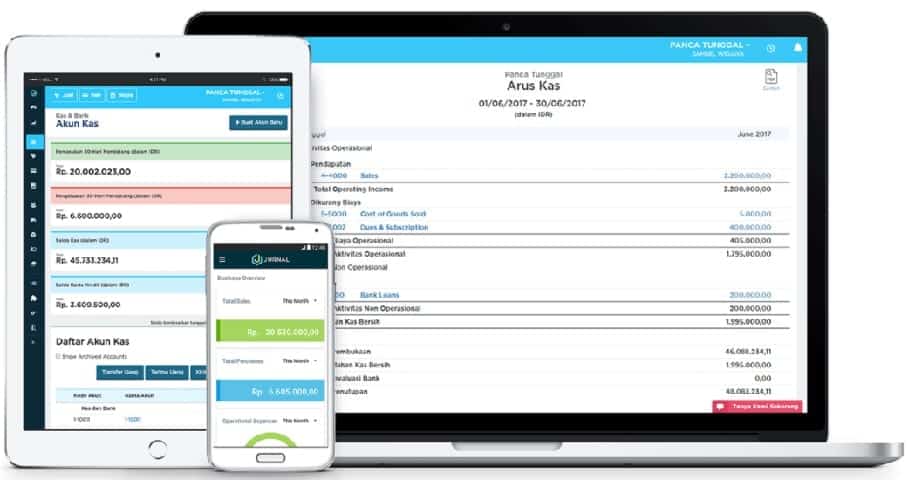

d. Terintegrasi dengan Aplikasi Akuntansi ‘Online’

Aplikasi pajak online Klikpajak yang terintegrasi dengan aplikasi akuntansi online Jurnal.id ini semakin membuat aktivitas perpajakan Sobat Klikpajak lebih praktis dan cepat.

Karena Sobat Klikpajak dapat menarik data langsung dari laporan keuangan perusahaan ketika ingin membuat Faktur Pajak, Bukti Potong Pajak dan penyampaian SPT Tahunan/Masa PPh maupun PPN.

Penarikan data ini akan membuat Sobat Klikpajak tidak perlu lagi input data secara manuai satu per satu dari setiap transaksi pada laporan keuangan yang akan dibuat administrasi pajaknya.

Tentu saja, hal ini akan menghemat banyak waktu Sobat Klikpajak untuk mengurus perpajakan perusahaan korporasi.

Integrasi dengan aplikasi akuntansi online Jurnal by Mekari – Simple Online Accounting Software ini merupakan teknologi canggih berbasis API integration yang membuat proses pengelolaan data pajak dari bagian keuangan (accounting) lebih cepat dan mudah

Note: Ketahui bagaimana integrasi aplikasi akuntansi online Jurnal.id dan aplikasi pajak online Klikpajak.id ini semakin memudahkan urusan perpajakan Sobat Klikpajak.

Keamanan Data Terlindungi

Tenang, Sobat Klikpajak dapat menyimpan berbagai riwayat pembayaran atau bukti pelaporan pajak maupun aktivitas pajak lainnya dengan nyaman, karena keamanan dan kerahasiaan data terjamin.

Sistem keamanan yang berlapis dan menjaga keamanan data menjadi komitmen utama.

Klikpajak.id sudah bersertifikat ISO 27001 dari Badan Standar Internasional ISO yang menjamin standar keamanan sistem teknologi informasi.

Sehingga Sobat Klikpajak tidak perlu khawatir kehilangan bukti bayar maupun lapor pajak hilang jika terjadi kerusakan maupun kehilangan komputer atau laptop.

Tim ‘Support’ Mekari Klikpajak Siap Membantu Sobat Klikpajak!

“Fitur lengkap Klikpajak membantu mempermudah urusan perpajakan bagi Sobat Klikpajak para pelaku usaha, konsultan pajak, maupun bagi yang berprofesi pada bagian keuangan atau sebagai tax officer di perusahaan.”

Sebagai mitra resmi DJP, Klikpajak akan membantu Sobat Klikpajak dalam menghitung, membayar dan melaporkan pajak dengan mudah.

Tinggal klik, semua urusan pajak Sobat Klikpajak selesai dalam sekejap!

Ingin melihat bagaimana Klikpajak dapat membantu bisnis atau aktivitas Sobat Klikpajak dalam membuat Faktur Pajak, Bukti Pemotongan Pajak, penyampaian SPT Tahunan/Masa PPh dan PPN, serta berbagai aktivitas perpajakan lainnya secara efektif menghemat banyak waktu Sobat Klikpajak?

“Jangan segan menghubungi kami, karena kami senang berbicara dengan Sobat Klikpajak. Jadwalkan demo dan kami dapat menunjukkan caranya untuk memudahkan Sobat Klikpajak. Mekari Klikpajak mengerti yang Sobat Klikpajak butuhkan.”

Cukup daftarkan email Sobat Klikpajak di klikpajak.id dan temukan bagaimana Sobat Klikpajak dapat melakukan urusan pajak dengan sangat menyenangkan. Lebih mudah dari sekadar yang dibayangkan.

Itulah tadi penjelasan tentang pajak Food Blogger dan cara pembayaran pajaknya

Kini saatnya Sobat Klikpajak juga dapat mengetahui pemahaman tentang berbagai aktivitas pajak mulai dari cara menghitung, bayar dan lapor pajak secara komprehensif melalui Mekari University.

Asah kemampuan Sobat Klikpajak tentang perpajakan melalui kursus online di Mekari University, gratis!

Setelah menyelesaikan kursus online pajak ini, Sobat Klikpajak akan mendapatkan sertifikat dari Mekari University yang bisa menjadi portofolio Sobat Klikpajak di bidang perpajakan.

Karena belajar pajak itu mudah!

Tak perlu bayar, kemampuan pajak bisa bertambah melalui Kursus Pajak Online bersama Mekari University.