Pada dasarnya akuntansi memiliki banyak cabang salah satunya yaitu akuntansi perpajakan. Hal pertama yang harus dipahami tax officer atau akuntan pajak adalah mengetahui dasar dari pengertian akuntansi perpajakan atau tax accounting juga memahami terkait dasar yang harus diketahui oleh akuntan. Bagaimana terkait prinsip, klasifikasi maupun contoh perhitungan.

Dalam artikel ini Mekari Klikpajak akan mengulas lebih dalam tentang pengertian akuntasi perpajakan dan hal lain yang berkaitan dengan akuntansi perpajakan secara lebih luas. Berikut ulasan dari Mekari Klikpajak

Konsep Dasar dan Pengertian Akuntasi Perpajakan

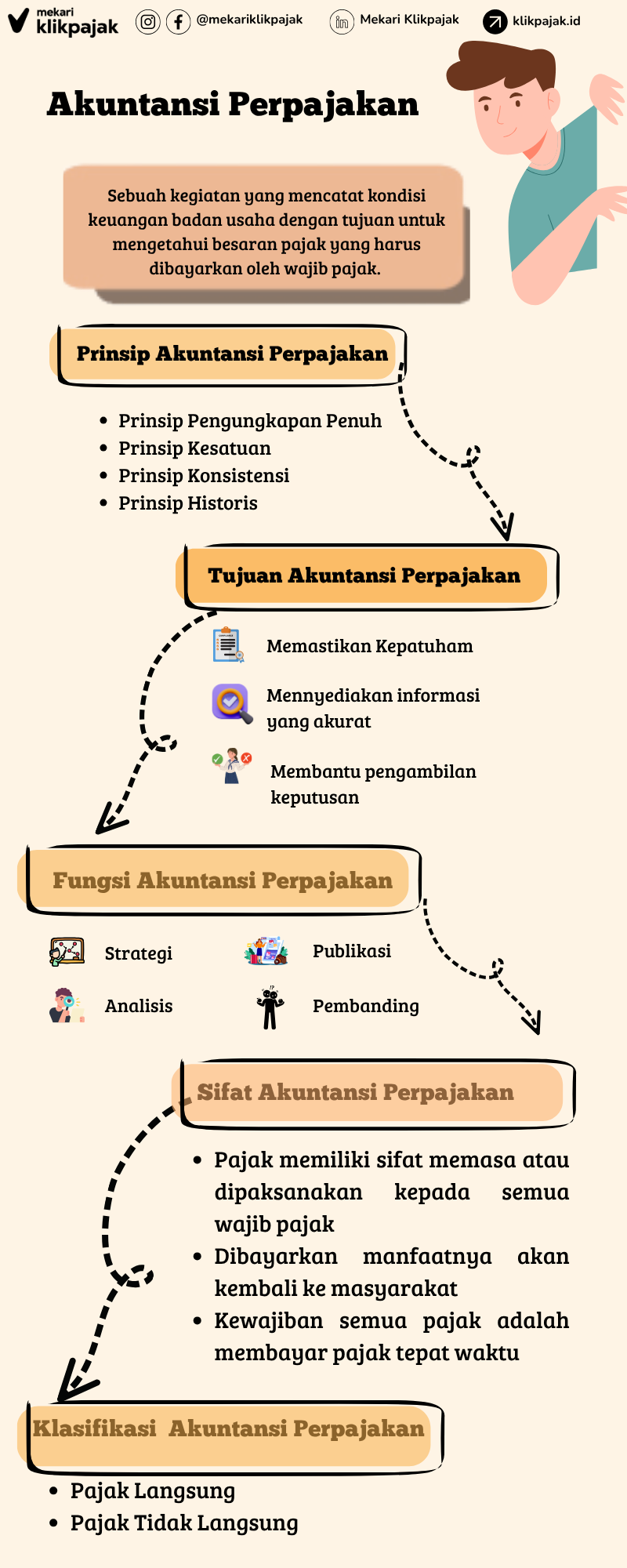

Akuntansi perpajakan merupakan sebuah kegiatan yang mencatat kondisi keuangan badan usaha dengan tujuan untuk mengetahui besaran pajak yang harus dibayarkan oleh wajib pajak.

Cabang akuntansi ini sebenarnya memiliki cara kerja yang mirip dengan jenis lainnya.

Dalam dunia perpajakan, sebenarnya tidak ada yang namanya akuntansi, yang ada hanyalah pencatatan dan pembukuan saja. Namun, dalam sistem era perpajakan modern dengan sistem self-assessment saat ini, akuntansi sangat dibutuhkan.

Tujuan utama dari akuntansi perpajakan adalah memastikan bahwa wajib pajak badan atau orang pribadi mematuhi peraturan pajak yang berlaku. Jika akuntansi memberikan hasil laporan keuangan, maka akuntansi perpajakan memberikan hasil laporan pajak.

Akuntansi perpajakan sendiri melibatkan berbagai aktivitas yang meliputi pajak penghasilan, pajak pertambahan nilai, pajak penjualan, pajak final dan masih banyak jenis pajak lainnya yang termasuk dalam lingkup ini.

Baca juga : Mengapa Akuntansi Perpajakan itu Penting bagi Pebisnis?

Prinsip Akuntansi Perpajakan

Setelah mengetahui apa itu akuntansi perpajakan, hal dasar yang harus dipahami akuntan pajak adalah prinsip akuntansi perpajakan itu sendiri. Terdapat beberapa prinsip akuntansi perpajakan diantaranya sebagai berikut:

Prinsip Pengungkapan Penuh

Prinsip pengungkapan penuh atau full disclosure principle ini merupakan prinsip yang mengungkapkan bahwa seluruh pencatatan transaksi keuangan harus dilakukan secara lengkap dan informatif agar mendapatkan hasil yang akurat. Hal ini dilakukan untuk mengurangi risiko kesalahan dan ketidakakuratan pencatatan.

Prinsip Kesatuan

Prinsip ini menyatakan perusahaan merupakan satu kesatuan ekonomi yang tidak dapat disatukan dengan entitas ekonomi lain. Entitas ekonomi lain yang dimaksud adalah pemilik perusahaan atau lembaga lain yang secara hukum tidak memiliki hak.

Prinsip Konsistensi

Prinsip ini menyatakan bahwa perusahaan harus menerapkan metode akuntansi yang sama dari tahun ke tahun, kecuali ada perubahan yang diizinkan oleh peraturan perpajakan maupun strandar akuntansi. Prinsip kontinuitas ini masih berhubungan dengan prinsip dapat diperbandingkan.

Prinsip Historis

Prinsip ini menyatakan adanya keharusan secara real time terhadap pencatatan barang atau aset terhadap pembiayaan aset atau barang lainnya.

Contoh;

PT AAA membeli gedung sebagai kantor perusahaan senilai Rp1.500.000.000. Namun setelah dilakukan penawaran, PT AAA mendapatkan penurunan harga gedung kantor tersebut sebesar Rp1.150.000.000. Dengan demikian, PT AAA harus melakukan pencatatan dalam pembukuan keuangan perusahaan senilai harga terbaru yang telah disepakati, yakni Rp1.150.000.000.

Baca juga: Accrual Basis : Perbedaan dengan Jenis Laporan Keuangan ‘Cash Basis’

Fungsi Akuntansi Perpajakan

Fungsi dari akuntansi perpajakan tidak hanya berfungsi untuk mengetahui jumlah pajak yang perlu dibayarkan oleh wajib pajak saja, namun akuntansi perpajakan memiliki fungsi lainnya, yakni:

- Menjadi strategi perencanaan perpajakan masa depan yang berasal dari data pembayaran pajak serta menjadi bahan penilaian kinerja perusahaan selama periode sebelumnya.

- Sebagai bahan analisis untuk mengetahui jumlah pajak yang menjadi tanggungan perusahaan di waktu yang akan datang untuk memudahkan perusahaan dalam hal mengurus pajak.

- Sebagai bentuk publikasi yang mencerminkan kinerja pajak perusahaan dimana laporan pajak yang baik sama dengan performa yang baik juga

- Sebagai pembanding untuk mengetahui riwayat perkembangan keuangan perusahaan.

Baca juga: Kenapa Laporan Keuangan Penting Saat Lapor SPT Tahunan Badan?

Tujuan Akuntansi Pajak

Selain terdapat beberapa tujuan dari akuntansi pajak yang dapat membantu Anda dalam pengelolaan akuntansi serta integrasinya dengan perpajakan, meliputi:

Memastikan Kepatuhan. Salah satu fungsi utama akuntansi pajak adalah memastikan bahwa Wajib Pajak mematuhi semua ketentuan perpajakan yang berlaku, baik dari sisi penghitungan, pembayaran, maupun pelaporan pajak. Akuntansi pajak membantu dalam menghindari kesalahan administratif yang dapat menimbulkan sanksi, menyusun pelaporan pajak secara tepat waktu dan benar, dan menyesuaikan pencatatab keuangan dengan regulasi pajak terbaru.

Menyediakan Informasi yang Akurat

Akuntansi pajak memastikan bahwa informasi yang digunakan dalam pelaporan pajak akurat dan terdokumentasi dengan baik dan konsisten dengan laporan keuangan komersial. Keakuratan data perpajakan sangat penting untuk menghindari sengketa pajak dan menjaga kredibilitas perusahaan.

Membantu Pengambilan Keputusan

Akuntansi pajak dapat memberikan informasi pajak yang relevan untuk membantu pihak manajemen perusahaan dalam mengambil keputusan bisnis seperti menentukan lokasi investasi berdasarkan insentif pajak daerah, menyusun anggaran dan proyeksi keuangan, juga mengevaluasi risiko perpajakan dalam pengambilalihan, merger, atau pembentukan entitas baru.

Klasifikasi Pajak Akuntansi Perpajakan

Perusahaan perlu mengetahui jenis klasifikasi pajak terutang yang harus dibayarkan sebelum membuat laporan akuntansi perpajakan.

Agar lebih mudah dipahami, klasifikasi pajak terbagi menjadi dua jenis berdasarkan cara pemungutannya, yaitu sebagai berikut:

Pajak Langsung

Pajak langsung merupakan pajak yang dikenakan dengan melihat jumlah penghasilan atau kekayaan yang dimiliki perusahaan.

Besar pajaknya sudah diatur dalam Undang-Undang Perpajakan yang berlaku di Indonesia.

Pembayaran pajak langsung biasanya wajib dibayarkan oleh wajib pajak sendiri, tidak boleh diwakilkan atau dibebankan kepada orang atau lembaga lain.

Pajak Tidak Langsung

Pajak tidak langsung merupakan pajak yang dibayarkan saat terjadi sebuah transaksi keuangan.

Pajak tidak langsung dapat diwakilkan atau dibebankan kepada orang atau lembaga lain.

Misalnya adalah saat membeli barang di pusat perbelanjaan, biasanya harga yang tercantum sudah termasuk biaya pajak sehingga pembeli tidak perlu membayar pajak ke pemerintah.

Sifat Akuntansi Perpajakan

Akuntansi perpajakan memiliki beberapa sifat diantaranya:

- Pajak memiliki sifat memaksa atau dipaksakan kepada semua wajib pajak. Pajak merupakan kontribusi wajib yang dipaksakan oleh negara kepada setiap Wajib Pajak, baik orang pribadi maupun badan, berdasarkan undang-undang

- Pajak yang dibayarkan manfaatnya akan kembali ke masyarakat. Meskipun pajak bersifat memaksa, manfaatnya tidak hilang begitu saja. Dana yang dikumpulkan dari pajak akan digunakan untuk pembangunan insfratruktur, pendidikan, kesehatan, sosial, penanggulangan bencana alam dan lain lain untuk menunjang kesejahteraan masyarakat Indonesia.

- Kewajiban semua pajak adalah membayar pajak tepat waktu. Setiap Wajib Pajak memiliki kewajiban untuk membayar dan melaporkan pajaknya sesuai jadwal yang ditentukan. Keterlambatan atau kelalaian dalam pelaporan maupun pembayaran dapat mengakibatkan denda, bunga, atau sanksi lainnya.

- Fungsi dari penggunaan hasil pajak tidak hanya digunakan pada aspek ekonomi saja. Tapi pajak juga dapat digunakan untuk fungsi redistribusi sosial, regulasi dan stabilitas.

Contoh Perhitungan Akuntansi Perpajakan

Setelah memahami konsep dasar seputar akuntansi perpajakan, yang perlu dilakukan selanjutnya adalah mempelajari cara menghitungnya.

Untuk melakukan perhitungan atas jumlah pajak yang perlu dibayarkan, ada beberapa variabel yang wajib dilengkapi.

Jika ingin menghitung jumlah pajak terutang, perlu diketahui besaran setoran pajak penghasilan karyawan, penghasilan kena pajak, serta jumlah wajib pajak.

Seperti diketahui, melalui Undang-Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (UU HPP), pemerintah menurunkan tarif PPh Badan secara bertahap dari sebelumnya 25% menjadi 22% di 2021.

Berikut adalah rumus untuk perhitungan atau cara mencari PPh badan terutang:

PKP x 22% = PPh Badan

PPh Badan – PPh – PPh Pasal 23 = Pajak Terutang

Untuk memudahkan pemahaman mengenai penerapan rumus tersebut, berikut gambaran perhitungan yang bisa dipelajari.

Contoh Kasus

PT AAA mendapat penghasilan kotor sebesar Rp100.000.000.000.

Kemudian diketahui jumlah PPh sebesar Rp5.000.000.000, PPh Pasal 23 sebesar 3 miliar, serta pengeluaran sebesar Rp40.000.000.000.

Cara untuk mengetahui besar jumlah PKP perusahaan adalah dengan mengikuti rumus berikut ini.

Penghasilan Kotor – Pengeluaran = PKP Perusahaan

= Rp100.000.000.000 – Rp40.000.000.000

= Rp60 miliar.

Jadi, cara perhitungan pajak terutang PT AAA adalah sebagai berikut:

= Rp60.000.000.000 x 22%

= Rp13.200.000.000

Sehingga total pajak yang harus dibayarkan PT AAA

= Rp15.000.000.000 – Rp5.000.000.000 – Rp3.000.000.000

= Rp7.000.000.000

Contoh perhitungan tersebut merupakan gambaran umum mengenai sistem akuntansi dalam perhitungan pajak terutang.

Proses perhitungan pajak memang cukup rumit dan memusingkan.

Namun seiring perkembangan zaman, wajib pajak saat ini sudah bisa melakukan perhitungan pajak menggunakan aplikasi kalkulator pajak secara online.

Baca juga: Cara Menghitung PPh Pasal 15 Sesuai UU Pajak Penghasilan

Infografis

Infografis Akuntansi Perpajakan

Kesimpulan

Akuntansi perpajakan merupakan salah satu cabang akuntansi yang berperan penting dalam mencatat, mengelola, dan melaporkan informasi keuangan perusahaan yang berkaitan dengan kewajiban perpajakan.

Tujuan utama dari akuntansi perpajakan adalah untuk memastikan kepatuhan terhadap ketentuan perpajakan. Melalui proses pencatatan dan pelaporan yang akurat, akuntansi perpajakan juga mendukung perusahaan dalam meminimalkan beban pajak secara legal melalui perencanaan pajak yang tepat. Selain itu, akuntansi perpajakan menyediakan informasi keuangan yang andal untuk pelaporan pajak dan menjadi dasar bagi manajemen dalam pengambilan keputusan strategis, termasuk penentuan lokasi investasi, proyeksi keuangan, serta pengelolaan risiko perpajakan.

Dalam praktiknya, akuntansi perpajakan menerapkan prinsip-prinsip dasar seperti prinsip pengungkapan penuh (full disclosure), kesatuan entitas, konsistensi metode, dan pencatatan historis. Prinsip-prinsip ini bertujuan untuk menjamin bahwa seluruh transaksi dicatat secara lengkap, perusahaan diperlakukan sebagai entitas tersendiri, serta laporan yang dihasilkan dapat diperbandingkan dari waktu ke waktu.

Fungsi akuntansi perpajakan tidak hanya terbatas pada perhitungan besarnya pajak yang terutang, tetapi juga menjadi alat untuk menilai kinerja perpajakan perusahaan, melakukan analisis historis keuangan, serta menyusun strategi perencanaan pajak di masa mendatang. Dengan demikian, laporan pajak yang baik juga mencerminkan tata kelola keuangan yang sehat dan kepatuhan fiskal yang tinggi.

Klasifikasi pajak dalam akuntansi perpajakan umumnya dibagi menjadi dua berdasarkan cara pemungutannya, yaitu pajak langsung dan pajak tidak langsung. Pajak langsung dikenakan atas penghasilan atau kekayaan perusahaan dan dibayar langsung oleh wajib pajak itu sendiri. Sementara pajak tidak langsung dikenakan pada saat terjadi transaksi, dan pembayarannya dapat dibebankan kepada pihak lain, seperti konsumen.

Akuntansi perpajakan juga memiliki sifat-sifat penting yang membedakannya, seperti bersifat memaksa, diatur oleh undang-undang, manfaatnya kembali ke masyarakat dalam bentuk pembangunan dan layanan publik, serta menuntut kepatuhan tepat waktu. Fungsi pajak pun tidak terbatas pada aspek ekonomi, tetapi juga mencakup fungsi redistribusi pendapatan, regulasi perilaku ekonomi, serta stabilisasi kondisi ekonomi nasional.

Agar lebih mudah melakukan urusan perpajakan, Anda bisa menggunakan aplikasi pajak online Mekari Klikpajak. Mekari Klikpajakadalah Penyedia Jasa Aplikasi Perpajakan (PJAP) atau Application Service Provider (ASP) yang merupakan aplikasi pajak online mitra resmi DJP yang disahkan dengan Surat Keputusan DJP No. KEP-169/PJ/2018.

Untuk fitur lebih lengkap dari Mekari Klikpajak anda dapat membaca selengkapnya di Fitur Lengkap Aplikasi Pajak Online untuk Urus Pajak Perusahaan