Minimal gaji kena pajak PPh 21 ditetapkan berdasarkan peraturan perundang-undangan pajak penghasilan melalui ambang batas penghasilan tidak kena pajak (PTKP).

Mekari Klikpajak akan membahas pengertian minimal gaji kena pajak, dasar hukum, komponen perhitungan, langkah-langkah menentukan gaji kena pajak, hingga contoh perhitungan PPh 21.

Apa itu Minimal Gaji Kena Pajak?

Minimal gaji kena pajak adalah ambang batas penghasilan harian, bulanan, atau tahunan seseorang yang dikenai Pajak Penghasilan (PPh) Pasal 21.

Ambang batas ini ditentukan berdasarkan Penghasilan Tidak Kena Pajak (PTKP), yang merupakan penghasilan bebas pajak sesuai kebijakan pemerintah yang diatur dalam UU PPh dan beberapa peraturan pelaksana yang tertuang dalam Peraturan Menteri Keuangan (PMK) maupun Peraturan Direktur Jenderal Pajak (PER).

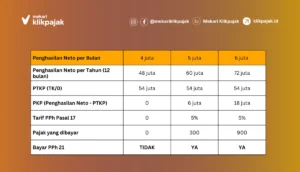

Berikut ilustrasi dari Mekari Klikpajak seputar ambang batas minimal gaji kena pajak.

Ilustrasi diatas mengambil contoh jika wajib pajak memiliki status PTKP TK/0. PTKP dan tarif dapat berubah sesuai dengan status yang wajib pajak miliki seperti gaji dan tanggungan.

Baca selengkapnya terkait PTKP di Cara Menghitung Penghasilan Tidak Kena Pajak (PTKP)

Dasar Hukum Besar Gaji Kena Pajak

Dasar hukum terkait minimal gaji kena pajak di Indonesia mencakup beberapa peraturan, di antaranya:

- UU No. 36 Tahun 2008 tentang Pajak Penghasilan.

- Peraturan Menteri Keuangan No. 101/PMK.010/2016 yang mengatur besaran PTKP yang berlaku hingga saat ini.

- Peraturan Direktur Jenderal Pajak (PER-16/PJ/2016) terkait tata cara perhitungan PPh 21.

- Undang-Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (HPP)

- Peraturan Pemerintah (PP) No. 58 Tahun 2023 yang mengatur tentang tarif pemotongan PPh Pasal 21 atas penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan wajib pajak orang pribadi.

- Peraturan Menteri Keuangan Nomor 168 Tahun 2023 tentang petunjuk pelaksanaan pemotongan pajak atas penghasilan sehubungan dengan pekerjaan, jasa atau kegiatan pribadi.

Komponen untuk Menentukan Minimal Gaji Kena Pajak

Beberapa komponen penting dalam perhitungan minimal gaji kena pajak meliputi:

- Penghasilan Bruto: Gaji pokok, tunjangan, bonus, dan penghasilan lainnya.

- Penghasilan Tidak Kena Pajak (PTKP): Besaran bebas pajak berdasarkan status pernikahan dan tanggungan.

- Potongan Lainnya: Iuran pensiun, BPJS, atau potongan wajib lainnya.

- Penghasilan Neto: Penghasilan bruto dikurangi potongan di atas.

Tahapan Langkah-Langkah Menentukan Minimal Gaji Kena PPh 21

Berikut langkah-langkah untuk menghitung minimal gaji kena pajak:

- Identifikasi Penghasilan Bruto: Hitung semua komponen gaji kotor.

- Kalikan dengan Tarif Efektif Rata-rata (PPh 21 TER) sesuai kategorinya.

- Kurangi Potongan yang Diperbolehkan: Misalnya iuran pensiun atau BPJS.

- Tentukan Status PTKP: Gunakan tabel PTKP terbaru untuk menentukan batas penghasilan bebas pajak.

- Hitung Penghasilan Kena Pajak (PKP): PKP = Penghasilan Neto – PTKP.

- Hitung Pajak Bulanan Berdasarkan Tarif PPh 21: Terapkan tarif pajak progresif sesuai UU HPP.

Baca Juga: Pajak Bonus Karyawan dan Ketentuan PerhitungannyaContoh Perhitungan Minimal Gaji Kena Pajak

Contoh Kasus 1:

Tuan A merupakan karyawan di PT CCC dengan status lajang dan besar gaji Rp4,5 juta. Maka atas penghasilan yang diterima Tuan A tersebut tidak akan dikenakan pajak. Berikut rinciannya:

- Gaji: Rp4.500.000 sebulan

- PTKP: Rp4.500.000 sebulan

- Minimal penghasilan kena pajak Rp5.000.000 sebulan

- Gaji – PTKP = Rp4.500.000 – Rp4.500.000 = Rp0

Jadi, penghasilan Rp4,5 juta tidak dikenakan pajak karena setara dengan PTKP bulanan.

Contoh Kasus 2:

Tuan B sebagai karyawan berstatus lajang dengan penghasilan neto Rp6 juta sebulan. Maka atas gaji yang diterima akan dikenakan pajak dengan perhitungan sebagai berikut:

- Penghasilan neto sebulan: Rp6.000.000

- PTKP (Lajang K/0): Rp4.500.000 sebulan

- Penghasilan Kena Pajak (PKP) Bulanan: Rp6.000.000 – Rp4.500.000 = Rp1.500.000

- Pajak Bulanan: Rp1.500.000 × 5% = Rp75.000

Maka, penghasilan Rp6 juta dikenakan pajak Rp75 ribu per bulan karena penghasilan kena pajak Rp1,5 juta x 5%.

Untuk mengetahui detail perhitungan gaji kena pajak PPh 21, selengkapnya baca: Cara Menghitung Pajak Penghasilan Pribadi.

Tips Menghitung Minimal Gaji Kena PPh 21

- Gunakan kalkulator online melalui aplikasi HRIS Mekari Talenta untuk mempermudah.

- Pastikan data gaji, potongan, dan status PTKP sesuai dokumen resmi.

- Periksa pembaruan peraturan pajak setiap tahun.

- Simpan bukti pembayaran pajak untuk audit di masa depan. Tahukah? Pembayaran pajak melalui e-Billing Mekari Klikpajak, Anda tidak perlu menyimpan bukti setor pajak secara manual karena sistem akan menyimpannya otomatis.

Kesimpulan

Minimal gaji kena pajak (PPh 21) ditentukan berdasarkan ambang batas penghasilan tidak kena pajak (PTKP).

PTKP mencerminkan batas penghasilan yang bebas pajak sesuai status pernikahan dan tanggungan seseorang.

Perhitungan pajak dilakukan dengan mengurangi penghasilan bruto dengan potongan wajib seperti BPJS dan PTKP, lalu mengaplikasikan tarif progresif PPh 21 dan tarif efektif rata-rata (PPh 21 TER) sesuai ketentuan terbaru dalam UU HPP.

Dasar hukum utama minimal gaji kena PPh 21 mencakup UU PPh sebagaimana telah diubah terbaru dengan UU HPP, PMK, PP.

Proses perhitungan dilakukan dalam beberapa langkah, termasuk menghitung penghasilan bruto, potongan wajib, menentukan status PTKP, dan mengaplikasikan tarif pajak.

Mengetahui minimal gaji kena pajak sangat penting untuk mengelola keuangan pribadi. Dengan memahami komponen dan langkah-langkah perhitungan PPh 21, Anda dapat menghindari kesalahan dalam pelaporan pajak. Selalu ikuti pembaruan dari Direktorat Jenderal Pajak untuk informasi terkini.

Bagai Anda sebagai pihak yang melakukan pemotongan PPh 21 atas gaji karyawan, Anda dapat mengelola administrasi pajaknya melalui aplikasi pajak online Mekari Klikpajak dan mengelola penggajian karyawan lebih praktis melalui sistem payroll HRIS Mekari Talenta.

Referensi

Database Peraturan JDIH BPK. “Undang-Undang (UU) Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan”

Pajak.go.id. “Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2016 tentang Pedoman Teknis Tata Cara Pemotongan, Penyetoran dan Pelaporan PPh Pasal 21 dan/atau PPh Pasal 26 Sehubungan dengan Pekerjaan, Jasa, dan Kegiatan Orang Pribadi”

Database Peraturan JDIH BPK. “Undang-Undang (UU) No. 36 Tahun 2008 tentang Perubahan Keempat atas UU No. 7 Tahun 1983 tentang Pajak Penghasilan”

Database Peraturan JDIH BPK. “Peraturan Menteri Keuangan No. 101/PMK.010/2016 tentang Penyesuaian Besarnya Penghasilan Tidak Kena Pajak”

Database Peraturan JDIH BPK. “Peraturan Pemerintah (PP) No. 58 Tahun 2023 tentang Tarif Pemotongan PPh Pasal 21 atas Penghasilan Sehubungan dengan Pekerjaan, Jasa, atau Kegiatan Wajib Pajak Orang Pribadi”