Bagaimana pemotongan tarif PPh 23 non NPWP dan cara membuat bukti potongnya? Sebagai wajib pajak pemungut jenis pajak ini, ketahui jenis tarif PPh 23 tanpa NPWP agar penghitungannya benar.

Kendati regulasi NIK KTP jadi NPWP sudah terbit dalam Peraturan Menteri Keuangan No. 112/PMK.03/2022, namun implementasinya belum secara nasional.

Artinya, wajib pajak orang pribadi masih perlu melakukan aktivasi NIK menjadi NPWP bagi yang sudah memiliki nomor pokok wajib pajak ini.

Selain itu, penggunaan NIK sebagai NPWP oleh wajib pajak orang pribadi juga masih terbatas untuk mengakses layanan perpajakan di DJP Online.

Dengan demikian, bagi wajib pajak yang NIK-nya belum aktif, maka akan tetap dianggap tidak memiliki NPWP.

Wajib pajak yang memiliki NPWP maupun tidak, besar tarifnya telah diatur dalam peraturan perundang-undangan perpajakan, dan memiliki perhitungan berbeda.

Maka, bagi WP Orang Pribadi yang tidak memiliki NPWP, perhitungan tarif pajak penghasilan pasal 23 juga akan berbeda dengan yang ber-NPWP.

Di sisi lain perlu diperhatikan juga bahwa ada beberapa kondisi yang tidak akan dikenakan atau dikecualikan dari pengenaan pajak penghasilan pasal 23 ini.

- Apa saja yang dikecualikan dari PPh 23?

- Bagaimana jika wajib pajak yang dipungut PPh 23 tidak memiliki NPWP?

- Bagaimana cara membuat bukti potong PPh 23 Non NPWP?

Terus simak ulasan seputar pengenaan pajak penghasilan dengan tarif PPh 23 tanpa NPWP dari Mekari Klikpajak berikut ini.

Tarif dan Hal yang Dikecualikan dari PPh 23

Secara mendasar, PPh Pasal 23 merupakan pajak yang dikenakan atas penghasilan yang berasal dari modal, hadiah dan penghargaan serta penyerahan jasa di luar dari yang sudah dipotong oleh PPh Pasal 21.

Pajak Penghasilan (PPh) 23 ini biasanya dihitung atau terutang ketika akan dilakukan pembayaran, pembayaran jatuh tempo dan sejenisnya kepada wajib pajak yang menerima penghasilan pada kondisi berikut:

- Saat pembayaran, seperti dividen

- Saat jatuh tempo, seperti bunga dan sewa

- Saat yang ditentukan dalam kontrak atau perjanjian atau faktur, seperti imbalan jasa teknik atau jasa manajemen atau jasa lainnya

Uniknya, tarif PPh Pasal 23 dibedakan menjadi 2 jenis berdasarkan asal penghasilan tersebut.

Ini sedikit berbeda dengan PPh 21 yang memiliki tarif progresif namun sama untuk setiap penghasilan yang didapatkan.

Jika dilihat dari acuan regulasi baku yang menjadi dasar PPh 23 sendiri, ada dalam UU PPh, disebutkan bahwa:

Subjek pajak yang dikenai PPh 23 adalah wajib pajak orang pribadi dalam negeri dan bentuk usaha tetap.

Untuk pemotongnya sendiri adalah badan pemerintah, subjek pajak dalam negeri, bentuk usaha tetap, penyelenggara kegiatan, perwakilan perusahaan luar negeri dan orang pribadi yang ditunjuk oleh DJP.

Selengkapnya baca di sini penjelasan tentang tarif PPh Pasal 23.

A. Dikecualikan dari Pengenaan Pajak Penghasilan Pasal 23

Setidaknya ada beberapa penghasilan atau hal yang dikecualikan dari pembayaran atau kewajiban PPh 23 ini.

Penghasilan yang dikecualikan dari pengenaan PPh 23 adalah sebagai berikut:

1. Pembayaran gaji, upah, tunjangan, honorarium dan pembayaran lain yang merupakan imbalan atas pekerjaan yang dilakukan wajib pajak penyedia tenaga kerja kepada tenaga kerja.

Berkas bukti utama adalah kontrak kerja dengan pengguna jasa dan daftar pembayaran gaji, tunjangan, upah atau honorarium.

2. Pembayaran pada penyedia jasa yang merupakan hasil pengadaan barang atau material terkait jasa yang diberikan, dengan bukti faktur pembelian atas pengadaan barang atau material.

3. Pembayaran melalui penyedia jasa kepada pihak ketiga dengan bukti faktur tagihan dari pihak ketiga dan disertai perjanjian tertulis.

4. Pembayaran pada penyedia jasa yang berupa penggantian atau reimbursement.

Berlaku untuk biaya yang dibayarkan oleh penyedia jasa pada pihak ketiga dengan bukti faktur tagihan dan bukti pembayaran.

5. Penghasilan yang dibayar atau terutang kepada bank.

6. Sewa yang dibayar atau terutang berkaitan dengan sewa guna usaha dengan hak opsi.

7. Dividen yang diterima dari cadangan laba yang ditahan.

8. Kepemilikan saham pada badan berupa Perseroan Terbatas atau BUMN dan BUMD yang memberikan dividen paling rendah sebesar 25% yang berasal dari jumlah modal yang disetor.

9. Laba yang diterima oleh anggota perseroan komanditer.

10. Sisa hasil usaha koperasi yang dibayarkan kepada anggota.

11. Penghasilan yang dibayar atau terutang atas jasa keuangan dari badan usaha yang berfungsi menyalurkan pinjaman atau pembiayaan.

Baca juga: Begini Cara Mencari PPh Terutang Badan dan Menentukannya

Ilustrasi jenis, pemotongan, tarif pph 23 tidak punya ( non atau tanpa npwp )

B. Jenis Tarif Pajak Penghasilan 23 yang Memiliki NPWP

Berikut jenis pajak dan besar tarif PPh 23 bagi wajib pajak yang memiliki NPWP serta contoh menghitung pajaknya.

1. Jenis Tarif Pajak Penghasilan 23 Sebesar 15%

Untuk jenis pertama memiliki tarif sebesar 15% dari jumlah bruto atas dividen, bunga, royalti dan hadiah, penghargaan, bonus atau sejenisnya selain yang dipotong oleh PPh 21.

Pada Pasal 4 Ayat 1 UU 36 Tahun 2008 tentang Pajak Penghasilan, dividen yang dimaksud termasuk dividen yang diterima oleh pemegang polis perusahaan asuransi serta pembagian sisa hasil usaha koperasi.

Untuk bunga, didefinisikan sebagai diskonto, premium dan imbalan karena jaminan pengembalian utang.

Sementara untuk royalti didefinisikan sebagai imbalan atas penggunaan hak yang dimiliki oleh wajib pajak yang bersangkutan.

Perhitungannya dilakukan secara langsung pada penghasilan bruto yang didapatkan.

Misalnya, penghasilan bruto yang didapat adalah Rp10.000.000, maka pemotongan PPh 23 besarannya adalah Rp10.000.000 x 15%= Rp1.500.000.

Baca juga: Pajak YouTuber, Pengenaan Membayar PPh 21 dan PPh 23

2. Jenis Tarif Pajak Penghasilan 23 Sebesar 2%

Untuk sumber penghasilan pada PPh 23 jenis kedua ini adalah dari jumlah bruto atas sewa dan penghasilan lain yang berkaitan dengan penggunaan harta.

Namun demikian, sewa dan penghasilan lain yang berasal dari penggunaan tanah dan bangunan tidak dimasukkan dalam pemotongan pajak ini.

Acuan regulasi bakunya adalah pasal 4 Ayat 2 bagian d UU PPh.

Tarif 2% untuk PPh 23 juga berlaku buat jumlah bruto imbalan jasa teknik, PPh 23 jasa konstruksi, manajemen dan jasa konsultan, jasa penilai, jasa akuntansi, jasa hukum, jasa perancang, jasa pengolahan limbah, jasa penerbitan atau percetakan, jasa penerjemahan, jasa sertifikasi, dan setiap jasa yang diatur kemudian dalam Peraturan Menteri Keuangan.

Bagaimana perhitungannya? Sama dengan penghitungan dengan tarif 15%, tarif 2% juga secara langsung dikalikan dengan jumlah penghasilan bruto yang didapatkan.

Misalnya, penghasilan bruto yang didapatkan sebesar Rp5.000.000, maka PPh 23 yang harus dibayarkan adalah sebesar Rp5.000.000 x 2% = Rp100.000.

Baca juga: Apa Jenis Pajak Jasa Percetakan dan Berapa Tarif Pajaknya?

C. Tarif PPh 23 Tanpa NPWP

Bagaimana perlakukan pengenaan pajak penghasilan pasal 23 bagi wajib pajak tanpa NPWP?

Sama seperti pengenaan jenis pajak penghasilan lainnya, bagi wajib pajak yang tidak memiliki NPWP.

Apabila wajib pajak tidak punya NPWP maka dikenakan tarif pajak sebesar dua kali lipat dari tarif normalnya.

Artinya, tarif pajak tidak punya NPWP akan dikenakan tarif PPh 23 hingga 100% lebih tinggi.

Seperti yang sudah disebutkan di atas, tarif PPh 23 bagi wajib pajak yang memiliki nomor pokok wajib pajak adalah 15% dan 2%.

Jika ternyata wajib pajak tidak punya NPWP, maka tarif PPh 23 non NPWP ini adalah dua kali lipat dari tarif normalnya.

Maka pemotongan tarif PPh 23 tanpa NPWP adalah sebagai berikut:

1. Tarif PPh non NPWP sebesar 30%

Besar tarif PPh tidak punya NPWP sebesar 30% ini berasal dari tarif pajak penghasilan pasal 23 yang sebesar 15% untuk jenis penghasilan seperti yang sudah disebutkan di atas.

Jadi, dari tarif dasar tarif PPh 23 normal sebesar 15% dikalikan dua, maka hasil tarifnya adalah 30% untuk tarif PPh 23 tanpa NPWP.

2. Tarif PPh non NPWP sebesar 4%

Begitu juga dengan tairf PPh 23 wajib pajak tanpa NPWP 4% ini berasal dari dasar tarif normal pajak penghasilan pasal 23 yang sebesar 2% untuk jenis penghasilan yang juga sudah dijelaskan di atas.

Tarif pajak penghasilan pasal 23 normal sebesar 2% dikalikan dua, maka hasilnya adalah 4% untuk tarif PPh 23 tidak punya NPWP.

Baca Juga: Inilah Daftar Subjek dan Objek Pajak yang Dikecualikan dari PPh

Berikut contoh bukti potong PPh 23 tanpa NPWP

Ilustrasi contoh bukti potong PPh 23 tanpa NPWP

Ilustrasi contoh bukti potong PPh 23 tanpa NPWP

Contoh Cara Menghitung PPh 23 Tanpa NPWP

Berikut adalah contoh perhitungan Pajak Penghasilan Pasal 23 bagi wajib pajak yang memiliki nomor pokok wajib pajak maupun yang tidak punya NPWP.

A. Contoh PPh 23 Memiliki NPWP

Contoh 1,

PT AAA memberikan hadiah kepada B sebagai penerima hadiah senilai Rp8.000.000.

Hadiah merupakan objek pajak yang dikenakan Pajak Penghasilan Pasal 23.

Karena B memiliki NPWP, maka PT AAA akan memotong PPh 23 atas pembayaran hadiah kepada B sebesar 15%.

Contoh 2,

PT BBB menggunakan jasa konsultan C sebagai penyedia jasa konsultasi tersebut dan membayarkan biaya konsultasi sebesar Rp15.000.000.

Jasa Konsultan merupakan jenis jasa yang dikenakan pajak penghasilan pasal 23.

Karena C memiliki NPWP, maka PT BBB akan memotong PPh 23 atas pembayaran jasa konsultasi tersebut kepada C sebesar 2%.

Dari kedua contoh kasus di atas, bagaimana perlakuan pemotongan PPh Pasal 23 untuk penerima penghasilan yang tidak mempunyai NPWP ini?

| Cara penghitung PPh 23 punya NPWP |

| Contoh 1, |

| = 15% x Rp8.000.000 |

| = Rp1.200.000 |

| Contoh 2, |

| = 2% x Rp15.000.000 |

| = Rp160.000 |

B. Contoh PPh 23 Tanpa NPWP

Contoh 1,

PT AAA memberikan royalti kepada B sebagai pemilik hak cipta atas karyanya senilai Rp8.000.000.

Royalti merupakan objek pajak yang dikenakan Pajak Penghasilan Pasal 23.

Karena B tidak punya NPWP, maka PT AAA akan memotong PPh 23 atas pembayaran royalti kepada B sebesar 30%.

Contoh 2,

PT BBB menggunakan jasa penerjemahan C sebagai penyedia jasa penerjemahan tersebut dan membayarkan biaya penerjemahan sebesar Rp15.000.000.

Jasa penerjemahan merupakan jenis jasa yang dikenakan pajak penghasilan pasal 23.

Karena C tanpa NPWP, maka PT BBB akan memotong PPh 23 atas pembayaran jasa penerjemahan tersebut kepada C sebesar 4%.

Dari kedua contoh kasus di atas, bagaimana perlakuan pemotongan PPh Pasal 23 untuk penerima penghasilan yang tidak mempunyai NPWP ini?

| Cara menghitung PPh 23 tanpa NPWP |

| Contoh 1, |

| = 30% x Rp8.000.000 |

| = Rp2.400.000 |

| Contoh 2, |

| = 4% x Rp15.000.000 |

| = Rp600.000 |

Baca Juga: Fitur Klikpajak Multi User & Multi Company: Cara Efektif Kelola Pajak Bisnis, Gratis!

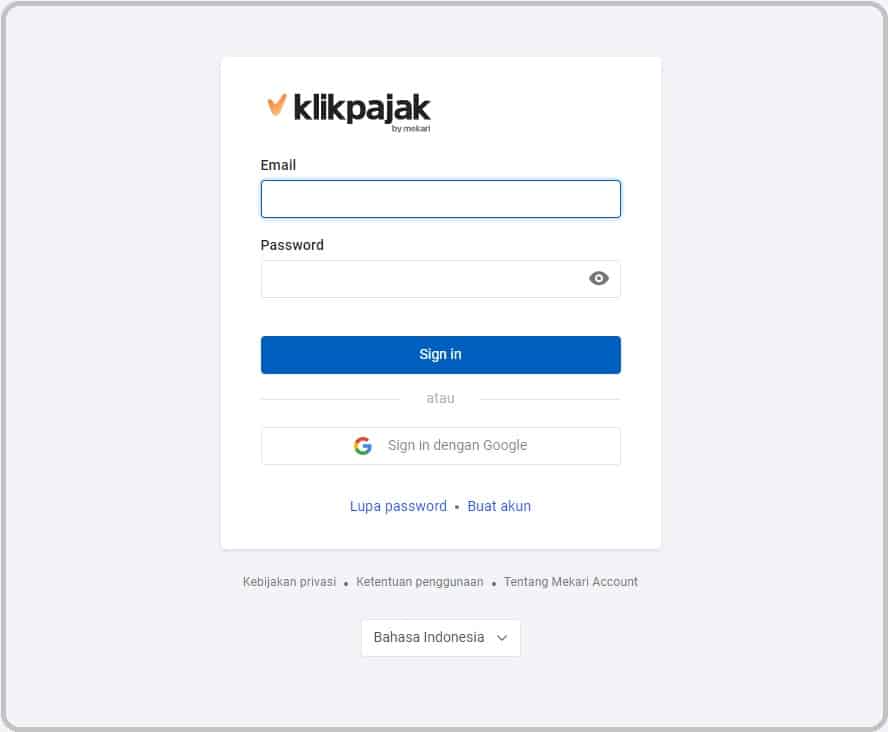

Cara Kelola dan Membuat Bukti Potong PPh 23 Tanpa NPWP

Sebagai wajib pajak yang melakukan pemungutan atau pemotongan PPh Pasal 23, maka wajib membuat Bukti Potong PPh 23 dan melaporkan SPT Masa PPh 23.

Tahapan melakukan kewajiban PPh 23 adalah menghitung, membayar dan melaporkan pajak tersebut.

Mengurus pengelolaan PPh 23 memang tidak sulit namun juga cukup merepotkan jika tidak memahami caranya,

Anda bisa menyederhanakan pengelolaan pajak ini menggunakan e-Bupot Unifikasi Klikpajak.

Layanan ini menyediakan segala bantuan kemudahan mengelola perpajakan yang Anda perlukan.

Berikut langkah-langkah cara membuat bukti potong PPh 23 tanpa NPWP:

1. Masuk atau login ke akun pajak Klikpajak Anda.

Belum punya akun pajak? Lakukan Registrasi Akun Klikpajak terlebih dahulu, ikuti petunjuk langkah-langkah registrasi akun Klikpajak yang tersedia.

2. Setelah masuk ke akun Klikpajak Anda, pada halaman utama klik menu “e-Bupot“. Kemudian pilih dropdown “PPh Pasal 4 ayat (2), 15, 22 & 23“.

3. Berikutnya Anda akan diarahkan pada halaman pembuatan bukti potong. Pada halaman ini klik “Buat Bukti Potong“.

4. Setelah masuk pada pembuatan formulir bukti potong pajak penghasilan pasal 23, isi kolom yang tersedia dengan benar.

Pada kolom isian Identitas wajib pajak yanag dipotong/dipungut, centang pada pilihan keterangan “NIK“.

5. Kemudian lanjutkan mengisi seluruh kolom yang tersedia hingga pembuatan bukti potong PPh 23 tanpa NPWP selesai dengan klik “Buat Bukti Potong“.

Itulah penjelasan mengenai jenis, pemotongan, tarif pph 23 wajib pajak tidak punya atau non / tanpa npwp. Semoga berguna buat Anda!

Jangan lupa, Klikpajak juga merupakan mitra resmi DJP, yang artinya setiap transaksi secara langsung merupakan transaksi yang sah menurut hukum dan sesuai standar DJP.

Ingin langsung mengelola PPh 23 dengan mudah dan cepat?