Subjek PPN di Indonesia berdasarkan peraturan perundang-undangan adalah orang pribadi atau badan yang melakukan kegiatan penyerahan dan menerima Barang Kena Pajak (BKP) atau Jasa Kena Pajak (JKP).

Ini artinya semua orang di Indonesia bisa menjadi sebagai subjek PPN.

Alasan lain karena sifat PPN yang merupakan pajak objektif, maka kewajiban pajak ditentukan pula oleh keadaan, peristiwa, atau perbuatan hukum yang dapat dikenakan pajak.

Untuk mengetahui lebih jelasnya terkait subjek PPN, kriteria dan kewajibannya, simak ulasan dari Mekari Klikpajak berikut ini.

Subjek PPN

PPN di Indonesia, tidak membedakan tingkat kemampuan konsumen dalam pengenaan pajaknya.

Selain itu, sifat PPN yang merupakan pajak konsumsi dalam negeri juga membuat semua orang yang tinggal di Indonesia menjadi subjek PPN.

Sebab PPN dikenakan atas barang atau jasa yang dikonsumsi di dalam daerah pabean Indonesia.

PPN dipungut saat terjadi jual beli. Akan tetapi sistem PPN yang berlaku di Indonesia yakni setiap penjual memungut PPN pembeli.

Dengan begitu, yang dipungut adalah PPN saat terjadi pembelian dan PPN yang telah dipungut tersebut tidak pandang-bulu apakah barang yang dibeli itu nantinya laku dijual lagi atau dibuang (karena tidak laku-laku misalnya).

Secara umum, penjual memang ditetapkan sebagai pemungut PPN.

Tetapi ada kondisi tertentu yang menjadikan pembeli justru yang memungut dari penjual. Ini kebalikan dari keumuman sistem pemungutan PPN.

Pembeli yang memungut PPN biasa disebut “Pemungut”. Akibatnya, rekanan atau supplier Pemungut PPN selalu kelebihan PPN dan selalu meminta restitusi.

Baca juga: Rumus PPN & Cara Hitung PPN yang Mudah dan Efektif

Pengelompokan atau Kriteria Subjek PPN

Secara lebih detail, subjek PPN (orang yang kena PPN) dikelompokkan menjadi dua, yakni:

1. Pengusaha Kena Pajak (PKP)

PPN dipungut oleh PKP dalam kondisi berikut :

- PKP melakukan penyerahan BKP atau JKP

- PKP melakukan ekspor BKP, ekspor BKP Tidak Berwujud, ekspor JKP

Baca juga: Cara Menghitung DPP (Dasar Pengenaan Pajak) PPh dan PPN

Pengusaha yang melakukan penyerahan atau mengekspor BKP atau JKP berwujud maupun tidak berwujud di wilayah pabean, merupakan subjek PPN yang wajib melakukan hal-hal berikut:

- Melaporkan usaha dan dikukuhkan sebagai PKP (Pengusaha Kena Pajak)

- Memungut pajak terutang

- Menyetorkan PPN yang masih dibayar dalam hal pajak keluaran lebih besar daripada pajak masukan, yang dapat dikreditkan serta menyetorkan Pajak Penjualan atas Barang Mewah (PPnBM) yang terutang

- Melaporkan penghitungan pajak

Sebagai subjek PPN, PKP diwajibkan untuk buat Faktur Pajak dalam format yang sudah ditentukan oleh Direktorat Jenderal Pajak (DJP), yakni Faktur Pajak elektronik atau e-Faktur, atas penyerahan dan penerimaan BKP atau JKP serta melaporkannya.

2. Non-PKP

Seorang individu atau pribadi dan non-PKP yang menggunakan BKP atau JKP di wilayah pabean Indonesia merupakan subjek PPN.

Akan tetapi, umumnya harga yang dibayarkan oleh konsumen sudah termasuk PPN.

Aturan mengenai ini tertuang dalam dalam UU Nomor 42 Tahun 2009 (UU PPN) Pasal 4 Ayat (1) huruf b dan huruf e, serta Pasal 16C.

PPN akan tetap terutang walaupun yang melakukan kegiatan bukanlah PKP, dalam kondisi :

- Impor BKP

- Pemanfaatan BKP tidak berwujud dari luar daerah pabean di dalam daerah pabean

- Pemanfaatan JKP dari luar daerah pabean di dalam daerah pabean

- Melakukan kegiatan pembangunan

Pengusaha kecil juga merupakan subjek PPN.

Itu artinya, pengusaha kecil memiliki kewajiban-kewajiban yang mengikat, khususnya ketika mereka memilih agar ditetapkan sebagai PKP sehingga mereka sepenuhnya dan wajib memungut, menyetor, dan melaporkan PPN dan PPnBM yang terutang.

Peraturan Menteri Keuangan (PMK) Nomor 197/PMK.03/2013 menetapkan batasan pengusaha untuk dapat dikategorikan sebagai pengusaha kecil, sebagai berikut:

- Pengusaha kecil merupakan pengusaha yang selama 1 tahun buku melakukan penyerahan BKP/JKP dengan jumlah peredaran bruto dan/atau penerimaan bruto tidak lebih dari Rp 4,8 miliar.

- Jumlah peredaran bruto dan/atau penerimaan bruto adalah jumlah keseluruhan penyerahan BKP/JKP yang dilakukan oleh pengusaha dalam rangka kegiatan usahanya.

- Pengusaha wajib melaporkan usahanya untuk dikukuhkan sebagai PKP, apabila sampai dengan suatu bulan dalam tahun buku jumlah peredaran bruto dan/atau penerimaan brutonya melebihi Rp 4,8 miliar.

- Kewajiban melaporkan usaha untuk dikukuhkan sebagai PKP dilakukan paling lama akhir bulan berikutnya setelah bulan saat jumlah peredaran bruto dan/atau penerimaan brutonya melebihi Rp 4,8 miliar.

Mengapa ada pengusaha kecil yang ingin dikukuhkan sebagai PKP? Sebab ada sejumlah keuntungan yang bisa didapatkan jika menjadi PKP. Di antaranya sebagai berikut:

- Bila wajib pajak menjadi PKP, maka pengusaha akan dianggap telah memiliki sistem yang legal secara hukum karena tertib membayar pajak.

- Status PKP dapat meningkatkan kepercayaan dari mitra perusahaan terhadap status dan reputasi pengusaha atau wajib pajak.

- Pengusaha yang sudah dikukuhkan sebagai PKP juga dapat melakukan transaksi jual-beli dengan bendaharawan pemerintah maupun ikut serta dalam pengadaan barang dan jasa.

Selain keunggulan, ada pula konsekuensi yang harus diperhatikan ketika seorang pengusaha kecil ingin dikukuhkan menjadi PKP.

Kewajiban Subjek PPN

Di antara konsekuensi itu adalah disiplin dan tertib dalam melaporkan Faktur Pajak dan SPT Masa PPN.

Sebab keterlambatan pelaporan PPN mengakibatkan adanya sanksi administrasi.

Apabila terlambat membuat Faktur Pajak dan pelaporan SPT Masa, PKP dapat dikenakan sanksi berupa administrasi seperti denda dan/atau bunga hingga sanksi pidana.

Namun jangan khawatir karena adanya layanan e-Faktur dari Direktorat Jenderal Pajak telah mempermudah PKP untuk membuat faktur secara online dan pelaporan SPT.

Selain prosesnya mudah, wajib pajak atau dalam hal ini PKP dapat langsung mengunggah dokumen CSV dan PDF.

Mereka juga memperoleh arsip pembayaran dan pelaporan pajak yang mudah diperiksa statusnya.

SPT Masa dan Tahunan wajib sebaiknya dilaporkan tepat waktu agar status PKP seorang pengusaha bisa dipertahankan karena orang tersebut telah menjadi wajib pajak.

Baca juga: PPN Pemakaian Sendiri dan PPN Pemberian Cuma-Cuma Bikin Bisnis Untung?

Contoh kasus

Jika terjadi penyerahan jasa ke Organisasi Internasional yang menurut KMK (Keputusan Menteri Keuangan) masuk kategori Organisasi yang tidak termasuk Subjek Pajak Penghasilan (PPH), apakah secara langsung penyerahan jasa tersebut tidak terutang PPN?

Jawab: Kondisi tersebut tidak ada hubungannya antara subjek PPh dengan pengenaan PPN. Sebab sebuah organisasi internasional harus mendapatkan pengesahan atau persetujuan untuk bisa menikmati pembebasan PPN atas penyerahan BKP atau JKP (bukan tidak terutang PPN).

Untuk penyerahan BKP kepada organisasi internasional, sebuah perusahaan harus meminta surat keterangan pembebasan PPN-nya.

Dengan begitu, perusahaan memang harus menerbitkan Faktur Pajak.

PPN tidak melihat siapa pembelinya (berbeda dengan PPh) dalam kondisi:

- diserahkan oleh PKP

- yang diserahkan adalah Barang Kena Pajak atau Jasa Kena Pajak

- dalam wilayah Pabean dan dalam lingkungan usaha atau kegiatan yang punya kewajiban untuk mengenakan PPN.

Dalam Keputusan Menteri Keuangan nomor 25 tahun 1998 Pasal 1 ayat (1) disebutkan untuk pembelian BKP tau perolehan JKP yang dilakukan oleh:

- Perwakilan Negara Asing;

- Badan Internasional di Indonesia yang memperoleh kekebalan diplomatik serta Pejabat/Tenaga Ahlinya;

Keduanya itu dibebaskan PPPN dan/atau PPPnBM.

Setelah memahami mengenai siapa saja subjek PPN, bagaimana kriteria dan apa saja kewajibannya, berikutnya perlu mengetahui cara membuat dan mengelola Faktur Pajaknya.

Agar lebih mudah membuat dan mengelola e-Faktur serta perlaporan Surat Pemberitahuan (SPT) Masa Pajak Pertambahan Nilai (PPN), gunakan aplikasi pajak online Klikpajak.id.

Klikpajak.id adalah Penyedia Jasa Apikasi Perpajakan (PJAP) atau Application Service Provider (ASP) mitra resmi DJP yang disahkan dengan Surat Keputusan Direktur Jenderal Pajak Nomor KEP-169/PJ/2018.

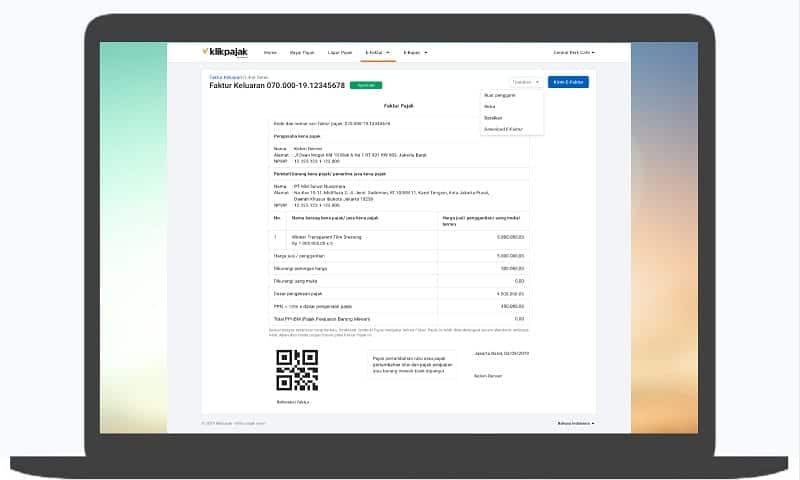

Membuat e-Faktur Tanpa ‘Instal’ Aplikasi e-Faktur 3.0

Seperti diketahui, per 1 Oktober 2020, DJP telah mewajibkan pengguna e-Faktur client desktop harus update e-Faktur 3.0 karena e-Faktur 2.2 telah ditutup.

Baca juga: Perbedaan e-Faktur 3.0 dan e-Faktur 2.2

Tahukah, Anda dapat lebih mudah dan praktis menggunakan e-Faktur Klikpajak karena Anda tidak perlu ribet harus menginstall aplikasi maupun backup data e-Faktur ke komputer lain terlebih dahulu.

Melalui e-Faktur Klikpajak, Anda tidak perlu repot-repot download patch terbaru e-Faktur ini karena Anda bisa langsung menggunakannya dan memanfaatkan fitur prepopulated e-Faktur.

“Gunakan aplikasnya, biar Klikpajak yang mengurus sistemnya untuk mempermudah pembuatan e-Faktur hingga pelaporan SPT Masa PPN Anda.”

Sebab aplikasi e-Faktur online Klikpajak mengadopsi sistem berbasis web dengan teknologi cloud. Memudahkan Anda dalam mengakses data dan informasi melalui internet kapan pun dan di mana saja.

Cloud computing atau komputasi awan adalah teknologi yang menjadikan internet sebagai pusat server untuk mengelola data dan juga aplikasi pengguna.

Melalui teknologi cloud, Anda bisa menggunakan aplikasi tanpa harus mengunduh (download) dan memasang (install) aplikasi terlebih dahulu.

Melalui e-Faktur Klikpajak, Anda dapat mengelola Nomor Seri Faktur Pajak (NSFP) dan memperoleh Surat Pemberitahuan PPN sesuai data yang diunggah ke DJP.

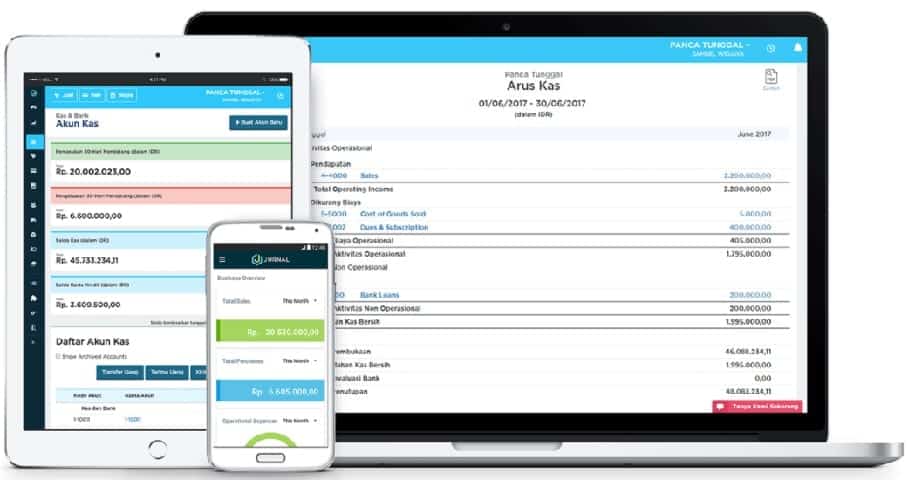

Bahkan pembuatan dan pengelolaan e-Faktur Anda semakin cepat karena salah satu kelebihan Klikpajak adalah terintegrasi dengan aplikasi akuntansi online Jurnal by Mekari – Simple Online Accounting Software.

Ini adalah teknologi canggih berbasis API integration yang membuat proses pengelolaan data pajak dari bagian keuangan (accounting) lebih cepat dan mudah.

Melalui e-Faktur Klikpajak, Anda bisa menarik data langsung dari pembukuan atau laporan keuangan Jurnal.id tanpa harus keluar masuk platform lagi.

Tentu saja, hal ini semakin menghemat waktu Anda, bukan?

Baca juga: Apa itu PPN? Dan Berapa Tarif PPN Terbaru

Cara Membuat e-Faktur dan Pelaporan SPT Masa PPN

Jadi, kemudahan berlipat Anda dapatkan dengan menggunakan e-Faktur Klikpajak adalah:

- Langsung menggunakan aplikasi e-Faktur tanpainstall terlebih dahulu

- Tidak perluinput data satu per satu secara manual saat membuat e-Faktur karena bisa langsung menarik data transaksi dari laporan keuangan ‘online’

- Membuat e-Faktur dan menyampaikan SPT Masa PPN lebih praktis dengan sistem yang terintegrasi dengan Jurnal.id

Untuk mengetahui bagaimana cara membuat e-Faktur, bayar PPN dan melaporkan SPT Masa PPN, lihat tutorialnya di SINI.

Lebih jelasnya bagaimana cara membuat:

- Cara membuat Faktur Keluaran

- Membuat Faktur Pengganti

- Cara membuat Faktur Pajak Pembatalan

- Membuat Faktur Pajak Retur

- Cara menghapus ‘Draft’ Faktur Pajak

Baca juga: Panduan Lengkap Penggunaan e-Faktur 'Online'

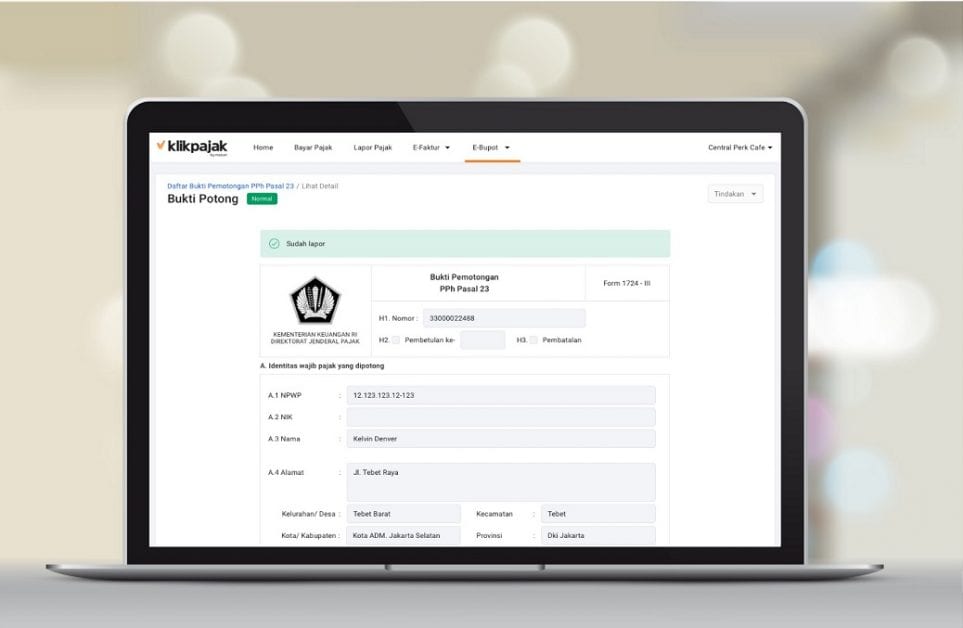

Bisa Membuat Bukti Potong PPh 23/26 di e-Bupot Klikpajak

Klikpajak juga dilengkapi fitur e-Bupot yang memudahkan Anda menerbitkan Bukti Potong dan mengelola bukti pemotongan dalam jumlah banyak lebih mudah.

Bahkan fitur e-Bupot yang semakin memudahkan Anda membuat bukti pemotongan PPh Pasal 23/26 dan melaporkan SPT PPh 23/26 melalui e-Bupot dengan menarik data langsung dari laporan keuangan elektronik.

Wajib e-Bupot

Seperti diketahui, baik WP Pengusaha Kena Pajak (PKP) maupun Non-PKP yang melakukan transaksi yang mengharuskan membuat bukti pemotongan PPh 23/26 wajib menggunakan e-Bupot mulai 1 Oktober untuk masa pajak September 2020.

Wajib e-Bupot bagi WP PKP dan Non-PKP ini diatur dalam Kepdirjen Nomor KEP-368/PJ/2020 tentang Penetapan Pemotong PPh Pasal 23/26 yang Diharuskan Membuat Bukti Pemotongan dan Diwajibkan Menyampaikan SPT Masa PPh Pasal 23/26 Berdasarkan PER-04/PJ/2017.

Keunggulan e-Bupot Klikpajak

Berikut keunggulan e-Bupot Klikpajak yang dapat membantu bisnis perusahaan:

- Pengelolaan bukti pemotongan dalam jumlah banyak lebih mudah karena alur pembuatan yang efisien dan ramah penggunaan (user friendly).

- Penghitungan pajak otomatis pada SPT Masa PPh 23/26.

- Pengiriman bukti pemotongan pajak langsung ke lawan transaksi.

- Bukti pemotongan serta pelaporan SPT Masa PPh 23/26 tidak perlu ditandatangani dengan tanda tangan basah.

- Bukti pemotongan dan bukti pelaporan tersimpan aman, baik di PJAP dan DJP karena Klikpajak menggunakan teknologi cloud. Sehingga tak perlu khawatir bukti potong dan lapor pajak hilang jika terjadi kerusakan atau kehilangan komputer maupun laptop karena Anda tetap bisa mengaksesnya di mana pun.

- e-Bupot Klikpajak juga terintegrasi dengan sistem pembukuan akuntansi online Jurnal.id,sehingga semakin mudah dalam pembuatan bukti potong.

- e-Bupot Klikpajak juga memiliki performa yang dapat di-scale upsesuai kebutuhan.

- Layanan support pajak yang dapat diandalkan dan tutorial dalam penggunaan aplikasi yang terus diperbarui.

- Fitur e-Bupot Klikpajak juga menyediakan data untuk kebutuhan rekapitulasi dan rekonsiliasi data faktur pajak atas transaksi yang dilakukan.

Bisa Membuat Kode Billing Sekaligus Bayar Pajak di e-Billing Klikpajak

Sebelum menyetor pajak, Anda perlu mendapatkan Kode Billing atau ID Billing terlebih dahulu dari DJP melalui e-Billing.

Anda juga bisa membuat Kode Billing sebagai syarat yang harus dipenuhi pada saat akan melakukan pembayaran pajak dengan mudah di Klikpajak.

Anda bisa membuat Kode Billing untuk semua jenis Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) dengan mudah dan gratis.

Semua riwayat ID Billing dan SSP akan tersimpan dengan aman sesuai jenis dan masa pajak yang diinginkan.

Begitu juga Nomor Transaksi Penerimaan Negara (NTPN) juga akan disimpan dengan rapi dan aman pada Arsip Pajak di Klikpajak.

Sistem e-Billing akan membimbing Anda mengisi Surat Setoran Pajak (SSP) elektronik dengan benar sesuai transaksi.

“Klikpajak akan menerbitkan ID Billing Anda resmi dari DJP dan Anda dapat langsung membayar pajak tanpa harus keluar dari platform. Karena e-Billing Klikpajak terintegrasi dengan bank persepsi yang ditunjuk DJP untuk menerima pembayaran/setoran pajak.”

Setelah pembayaran pajak selesai, Anda akan langsung menerima Bukti Penerimaan Elektronik (BPE) resmi dari DJP.

Baca juga: Langkah-langkah cara membuat e Billing dan Bayar Billing

Lapor SPT di e-Filing Klikpajak Gratis!

Melalui e-Filing Klikpajak Anda dapat melaporkan semua jenis SPT Tahunan/Masa PPh dengan langkah-langkah yang mudah.

Lapor SPT di e-Filing Klikpajak juga gratis selamanya, seperti:

- SPT Tahunan Pajak Badan

- SPT Masa (Bulanan) Pajak

- SPT Tahunan Pajak Pribadi

Setelah menyampaikan SPT Pajak, Anda akan peroleh bukti lapor dalam bentuk elektronik, yakni Bukti Penerimaan Elektronik (BPE) dari DJP, yang berisi:

- Informasi Nama Wajib Pajak (WP)

- Nomor Pokok Wajib Pajak (NPWP)

- Tanggal pembuatan BPE

- Jam pembuatan BPE

- Nomor Tanda Terima Elektronik (NTTE)

Melalui Klikpajak, Anda juga akan mendapatkan NTTE resmi dari DJP sebagai bukti lapor.

Ketahui Batas Waktu Bayar dan Lapor SPT Pajak

Tak perlu bingung kapan waktunya harus bayar dan lapor pajak.

Hindari sanksi atau denda telat bayar dan lapor pajak, lebih mudah lihat semua jadwal pembayaran dan pelaporan pajak pada kalender saku di Kalender Pajak Klikpajak

Data Terlindungi

Data Terlindungi

Anda dapat nyaman menggunakan aplikasi Klikpajak karena keamanan dan kerahasiaan data terjamin.

Sebab Klikpajak sudah bersertifikat ISO 27001 dari Badan Standar Internasional ISO yang menjamin standar keamanan sistem teknologi informasi.

Makin Praktis karena Terhubung dengan Jurnal.id

Agar semakin mudah dan praktis dalam melakukan administrasi perpajakan Anda, gunakan juga pembukuan dan laporan keuangan dalam aplikasi akuntansi online Jurnal.id.

Karena aplikasi pajak online Klikpajak.id terintegrasi dengan aplikasi akuntansi online Jurnal.id.

Anda dapat menarik data transaksi dalam laporkan keuangan untuk langsung dibuatkan Faktur Pajaknya maupun Bukti Pemotongan pajaknya serta langsung saat diperlukan untuk melaporkan SPT pajaknya dengan cepat dalam satu platform.

Integrasi dengan Mekari Jurnal ini merupakan teknologi canggih berbasis API integration yang membuat proses pengolahan data pajak dari bagian keuangan (accounting) lebih cepat dan mudah.

Proses pengelolaan pajak pun jadi makin gampang dan tepat hanya dengan Klikpajak.

Tim Support Klikpajak Selalu Siap Membantu Anda!

“Fitur lengkap Klikpajak membantu mempermudah urusan perpajakan bagi Anda para pelaku usaha, konsultan pajak, maupun bagi Anda yang berprofesi pada bagian keuangan atau sebagai sebagai tax officer di perusahaan.”

Sebagai mitra resmi DJP, Klikpajak akan membantu Anda dalam menghitung, membayar hingga melaporkan kegiatan perpajakan Anda.

Tinggal klik, semua urusan pajak Anda selesai dalam sekejap!

Ingin melihat bagaimana Klikpajak dapat membantu bisnis atau aktivitas Anda dalam membuat Faktur Pajak, Bukti Pemotongan pajak, penyampaian SPT Tahunan/Masa PPh dan PPN, serta berbagai aktivitas perpajakan lainnya secara efektif yang dapat menghemat banyak waktu Anda?

“Jangan segan menghubungi kami, karena kami senang berbicara dengan Anda. Jadwalkan demo dan kami dapat menunjukkan caranya. Klikpajak mengerti yang Anda butuhkan.”

Cukup daftarkan email Anda di klikpajak.id dan temukan bagaimana Anda dapat melakukan urusan pajak dengan sangat menyenangkan. Lebih mudah dari sekadar yang Anda bayangkan.