Kapan waktu pembayaran PPh 23 paling lambat dilakukan? Ketahui batas pembayaran PPh Pasal 23 dan cara bayar pajaknya dalam blog Mekari Klikpajak.id.

Setiap jenis pajak memiliki batas waktu pembayarannya masing-masing. Begitu juga dengan batas pembayaran PPh Pasal 23.

PPh 23 merupakan salah satu jenis pajak yang dikenakan atas penghasilan berupa modal, penyerahan jasa, atau hadiah dan penghargaan, selain yang telah dipotong PPh Pasal 21.

Guna menghindari sanksi pajak, sudah seharusnya wajib pajak yang melakukan transaksi jenis pajak ini dapat menyetor atau membayarkannya tepat waktu.

Menurut Direktorat Jenderal Pajak (DJP), umumnya penghasilan jenis ini hanya terjadi saat adanya transaksi antara dua pihak.

Pihak yang menerima penghasilan atau penjual atau pemberi jasa akan dikenakan PPh 23.

Bagaimana cara bayar hingga kapan pembayaran PPh pasal 23 paling lambat dilakukan, terus simak ulasan dari Mekari Klikpajak berikut ini.

Batas Pembayaran PPh Pasal 23

Kapan pembayaran PPh 23 paling lambat ditetapkan Peraturan Menteri Keuangan Nomor 80/PMK.03/2010 tentang :

Perubahan atas PMK No. 184/PMK.03/2007 tentang Penentuan Tanggal Jatuh Tempo Pembayaran dan Penyetoran Pajak, Penentuan Tempat Pembayaran Pajak, dan Tata Cara Pembayaran, Penyetoran dan Pelaporan Pajak, serta Tata Cara Pengangsuran dan Penundaan Pembayaran Pajak.

Batas pembayaran PPh Pasal 23 tertulis dalam Pasal 2 ayat (6) PMK No. 80/2010 yang menyebutkan, bahwa PPh Pasal 23 dan PPh Pasal 26 yang dipotong oleh Pemotong PPh harus disetor paling lama tanggal 10 (sepuluh) bulan berikutnya setelah Masa Pajak berakhir.

Baca Juga: Ketahui Aturan Kapan Tanggal Bukti Potong PPh 23 Diisi

A. Harus Membuat Bukti Pemotongan

Bukan hanya wajib menyetor atau membayarkan pajak penghasilan pasal 23, wajib pajak juga harus membuat bukti potong PPh 23.

Pembuatan bukti potong ini diperlukan sebagai bukti bahwa transaksi yang dikenakan PPh Pasal 23 tersebut sudah dilakukan pemungutan dan/atau pemotongan pajaknya.

Pihak yang membuat bukti potong tersebut harus menyerahkan ke lawan transaksi yang telah dipungut pajak penghasilan pasal 23.

Baca Juga: Cara Membuat Bukti Potong PPh Unifikasi

B. Wajib Menyampaikan SPT PPh 23

Selain membayarkan pajak penghasilan pasal 23 ini, wajib pajak yang melakukan transaksi ini juga wajib melaporkan surat pemberutahuan pajaknya.

Kewajiban lapor SPT PPh 23 ini diatur dalam Pasal 7 ayat (1) PMK 80/2010 yang menyebutkan bahwa wajib pajak orang pribadi atau badan, baik yang melakukan pembayaran pajak sendiri maupun yang ditunjuk sebagai pemotong atau pemungut PPh, wajib menyampaikan SPT Masa paling lama 20 hari setelah Masa Pajak berakhir.

Baca artikel tentang Berikut Cara dan Contoh Lapor PPH 23 Online di e-Bupot

C. Ketentuan Pembayaran Pajak Penghasilan Pasal 23

Bayar atau setor pajak secara umum diatur dalam PMK 242/2014 tentang Tata Cara Pembayaran dan Penyetoran Pajak.

Pasal 10 beleid ini menyebutkan, pembayaran atau penyetoran pajak dilakukan ke kas negara melalui:

- Layanan pada loket/teller (over the counter)

- Layanan dengan menggunakan Sistem Elektronik lainnya, pada Bank Persepsi/ Pos Persepsi/ Bank Devisa Persepsi/ Bank Persepsi Mata Uang Asing

Selain itu, pembayaran dan penyetoran pajak dalam Pasal 11 PMK 242/2014 ini juga dilakukan menggunakan SSP atau sarana administrasi lainnya yang disamakan dengan Surat Setoran Pajak (SSP).

SSP atau disebut e-Billing pajak ini berisi jumlah atau nilai pajak yang harus dibayarkan ke kas negara.

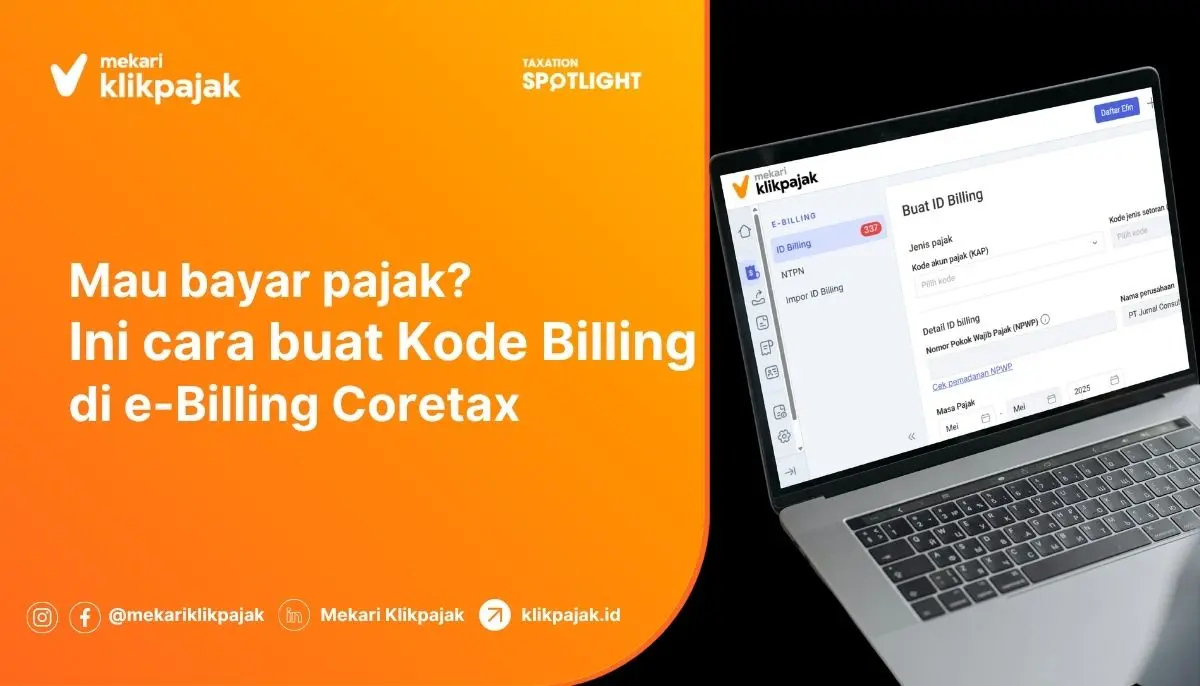

Sebelum menyetorkan PPh Pasal 23 berdasarkan jumlah billing yang ada di SSP tersebut, wajib pajak harus membuat Kode Billing yang dapat dilakukan melalui e-Billing Klikpajak.

Selengkapanya Anda dapat membaca Cara Membuat Kode Billing Pajak di e-Billing.

Cara Bayar PPh Pasal 23

Ikuti langkah-langkah cara bayar PPh 23 di e-Billing berikut ini:

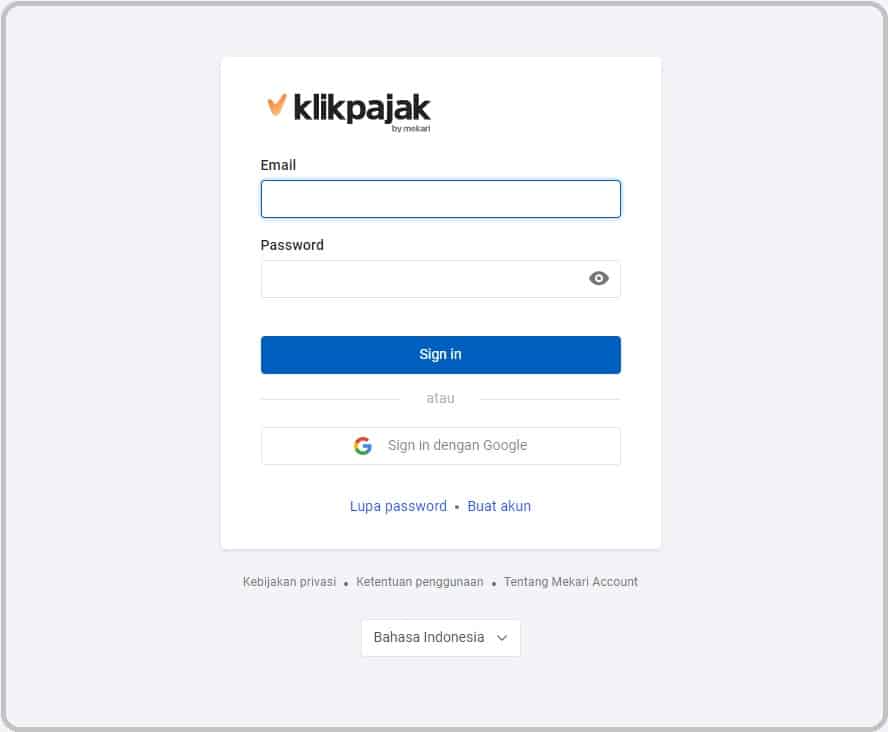

1. Masuk atau login akun pajak Klikpajak Anda.

Jika belum memiliki akun, lakukan Registrasi Akun Klikpajak terlebih dahulu. Ikuti petunjuk cara daftar yang tertera.

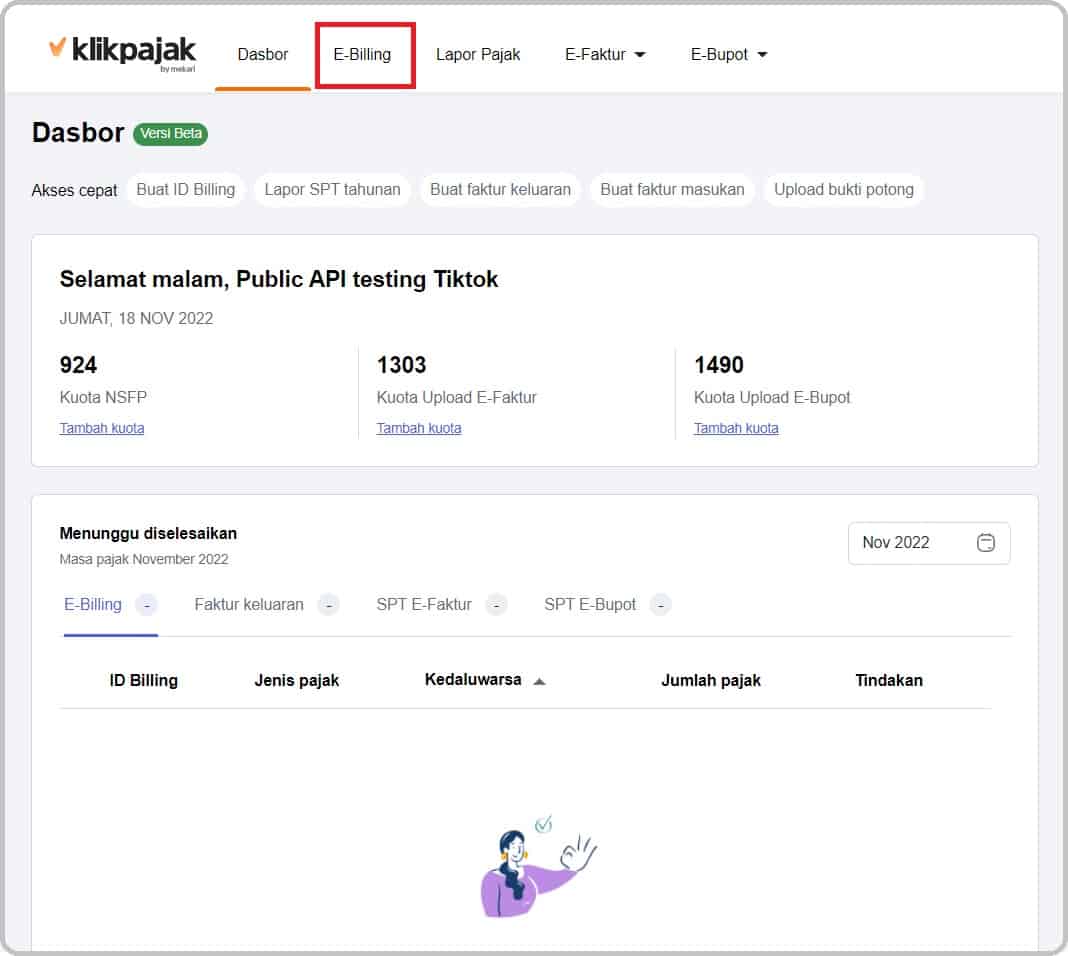

2. Setelah masuk ke halaman utama akun pajak Klikpajak Anda, klik menu “E-Billing“.

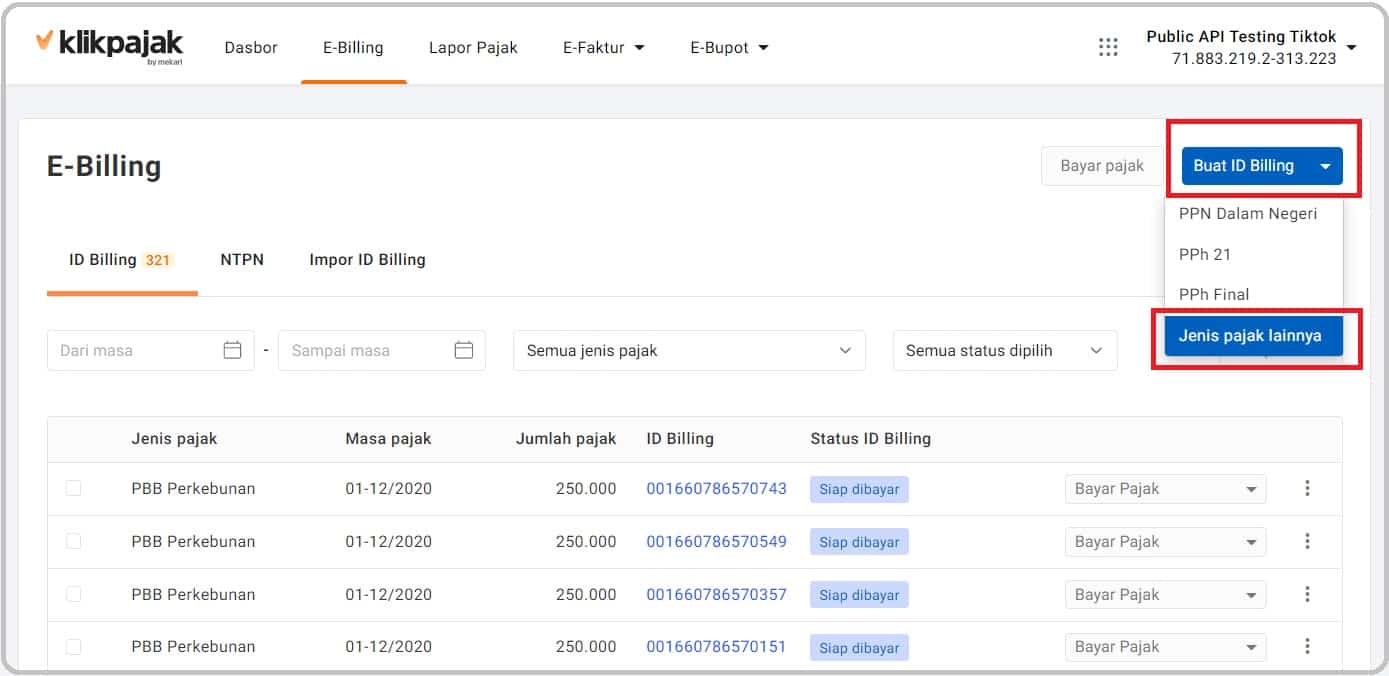

3. Kemudian klik “Buat Kode Billing“. Apabila Anda sudah memiliki SSP atau Kode Billing sebelumnya, pilih menu “Bayar Pajak“, kemudian klik “Jenis Pajak Lainnya“.

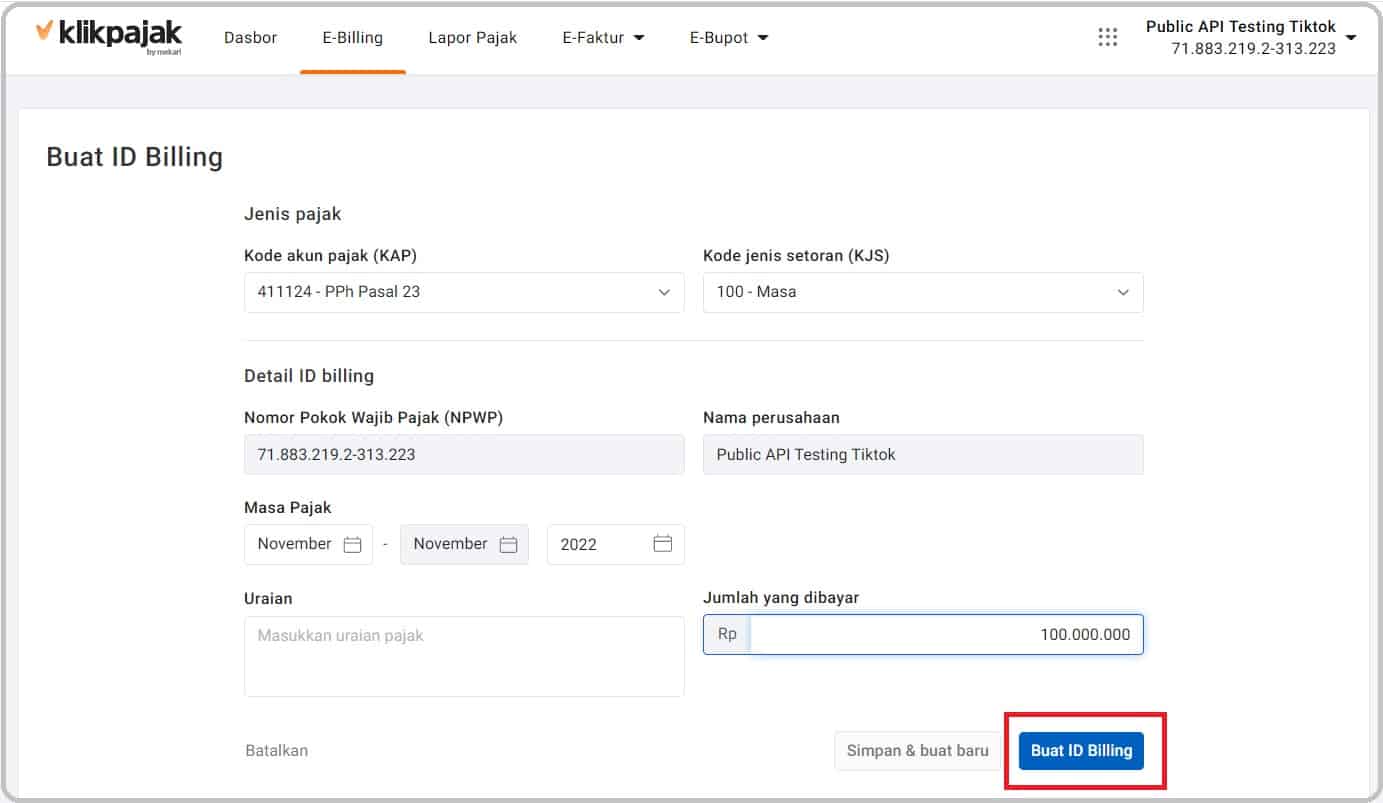

4. Berikutnya isi semua kolom yang tersedia, pada kolom Kode Akun Pajak pilih “411124-PPh Pasal 23” dan pilih kode jenis setoran pajak yang sesuai pada kolom pengisian KJS.

Lalu tentukan Masa Pajak dan tahun dari pembayaran PPh Pasal 23, serta jumlah yang akan dibayarkan.

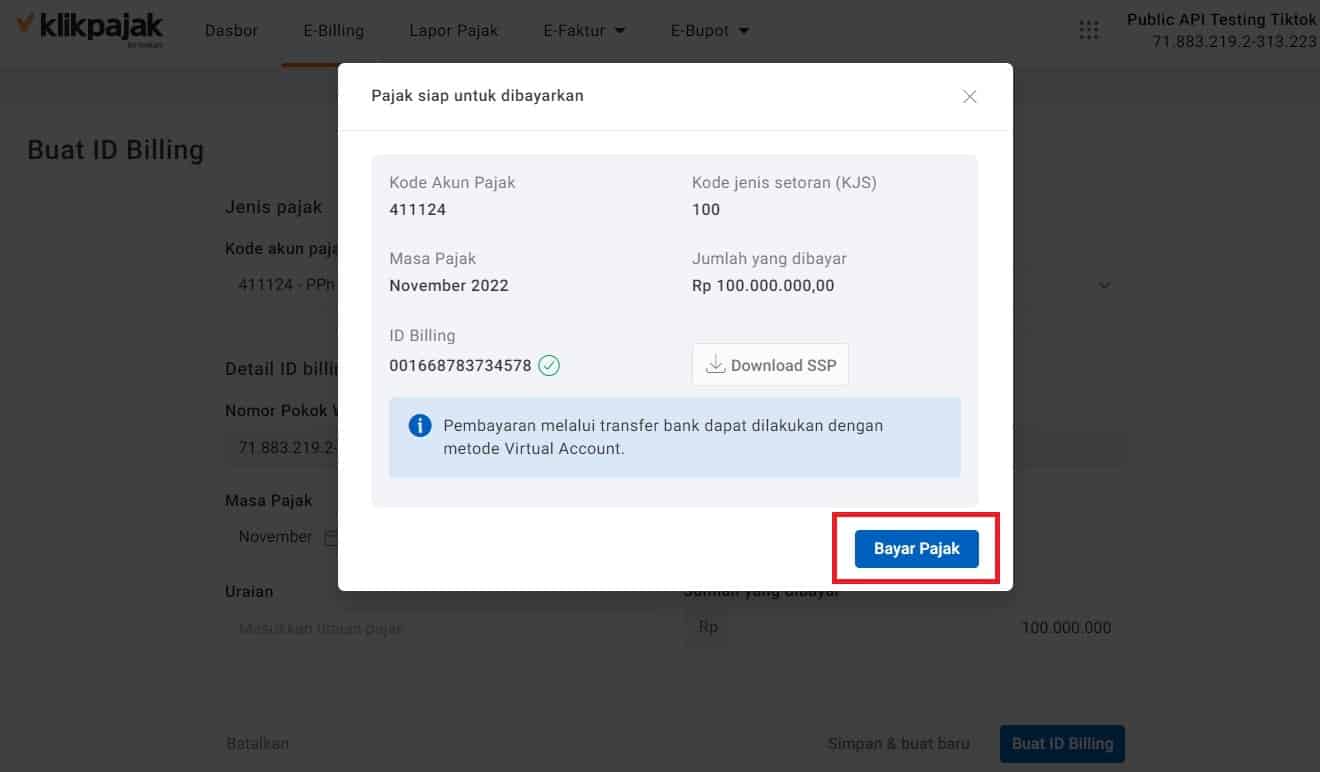

5. Setelah selesai mengisi semua kolom yang tersedia, periksa kembali, lalu klik “Buat ID Billing” untuk mendapatkan SSP pembayaran PPh 23.

6. Kemudian Anda dapat melihat Surat Setoran Pajak PPh 23 yang berisi ringkasan SSP termasuk ID Billing, yang siap disetorkan pajaknya.

Anda dapat mengunduhnya dengan klik “Download SSP“, atau klik “Bayar Pajak” apabila ingin langsung membayarkan PPh 23.

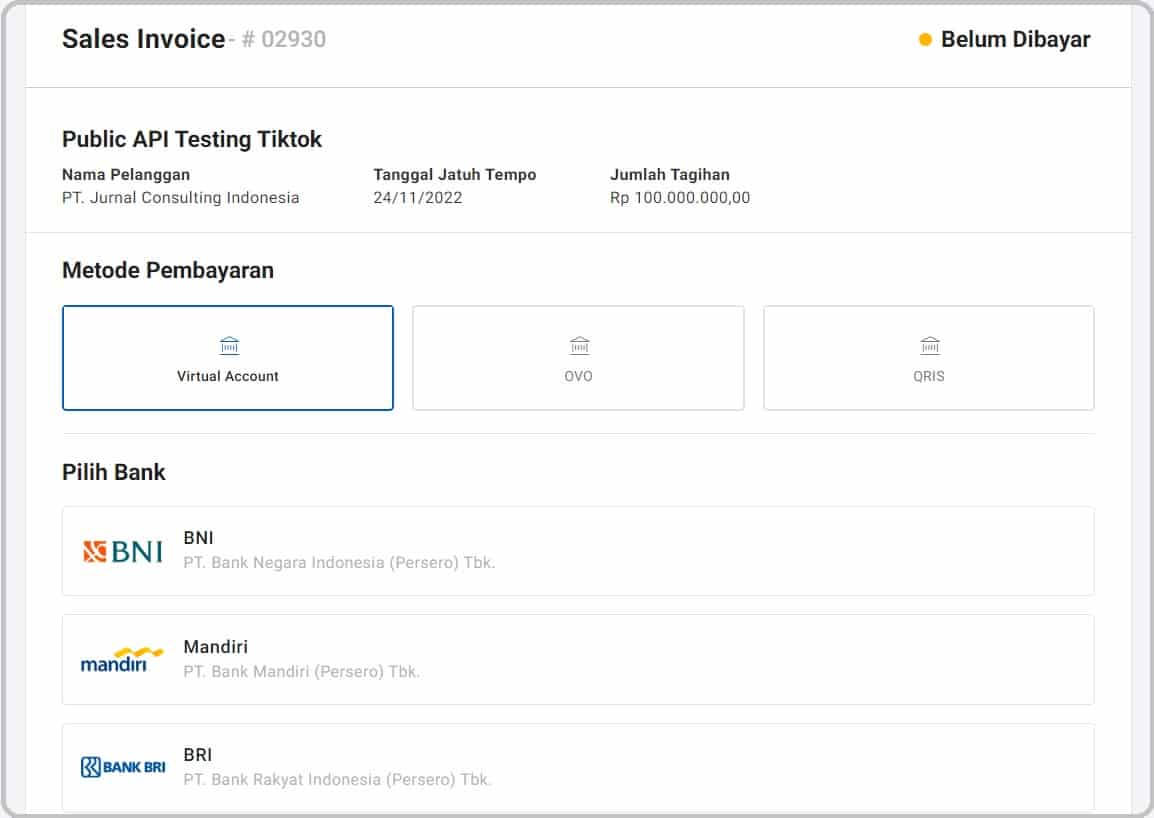

7. Setelah masuk ke halaman pembayaran PPh 23, pilih metode pembayaran yang Anda inginkan, apakah “Virtual Account” / “OVO” / “QRIS“.

Kemudian pilih akun perbankan yang Anda gunakan untuk membayarkan PPh 23 tersebut.

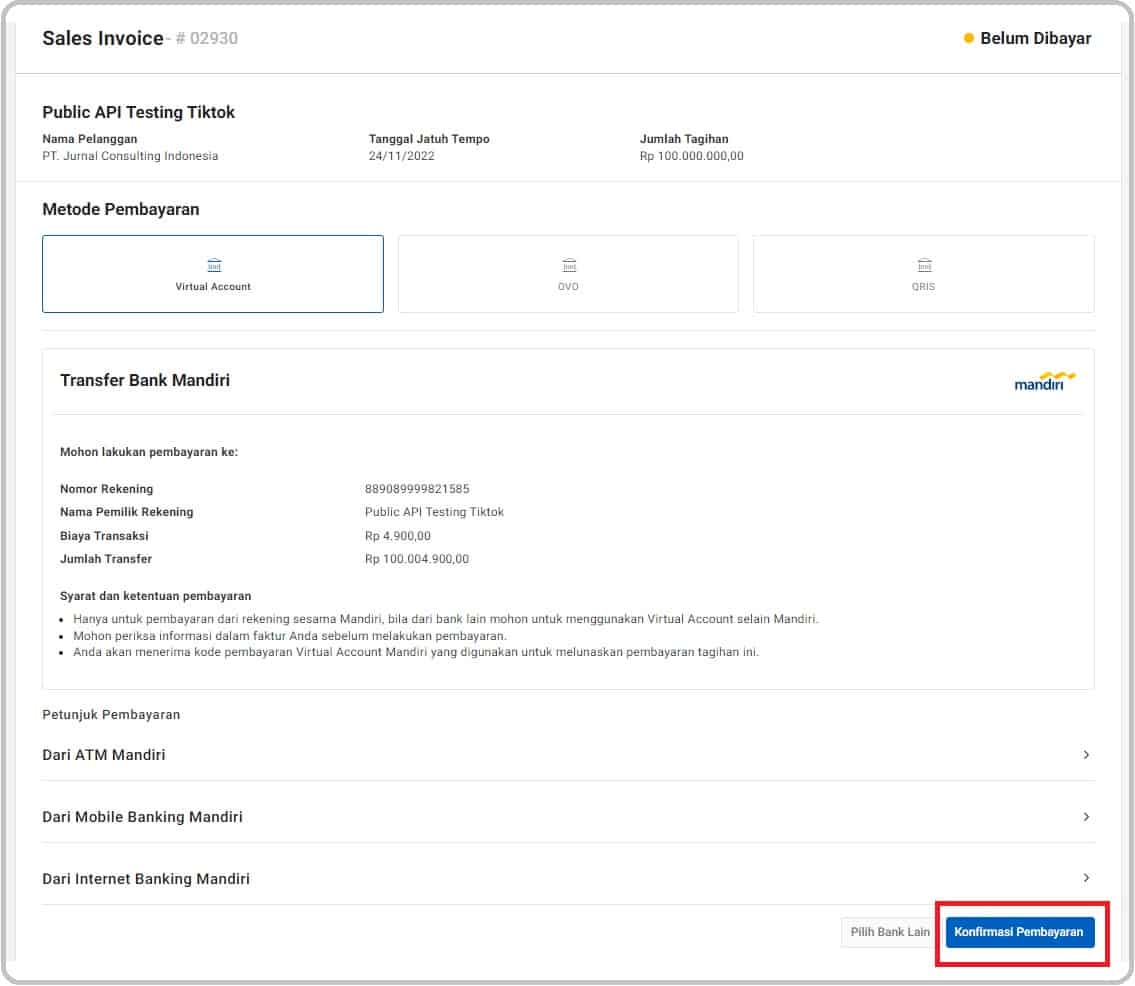

8. Setelaha Anda memilih metode pembayaran PPh Pasal 23 dan bank yang dipilih, katakanlah Anda memilih melalui virtual account dan pilihan transfer Bank Mandiri, maka akan muncul rincian dan keterangan petunjuk pembayarannya apakah ATM, Mobile Banking, atau Internet Banking.

Setelah Anda menentukan pilihan pembayaran PPh 23 tersebut, kemudian klik “Konfirmasi Pembayaran“.

9. Lakukan pembayaran PPh Pasal 23 sesuai dengan metode bayar yang sudah Anda pilih.

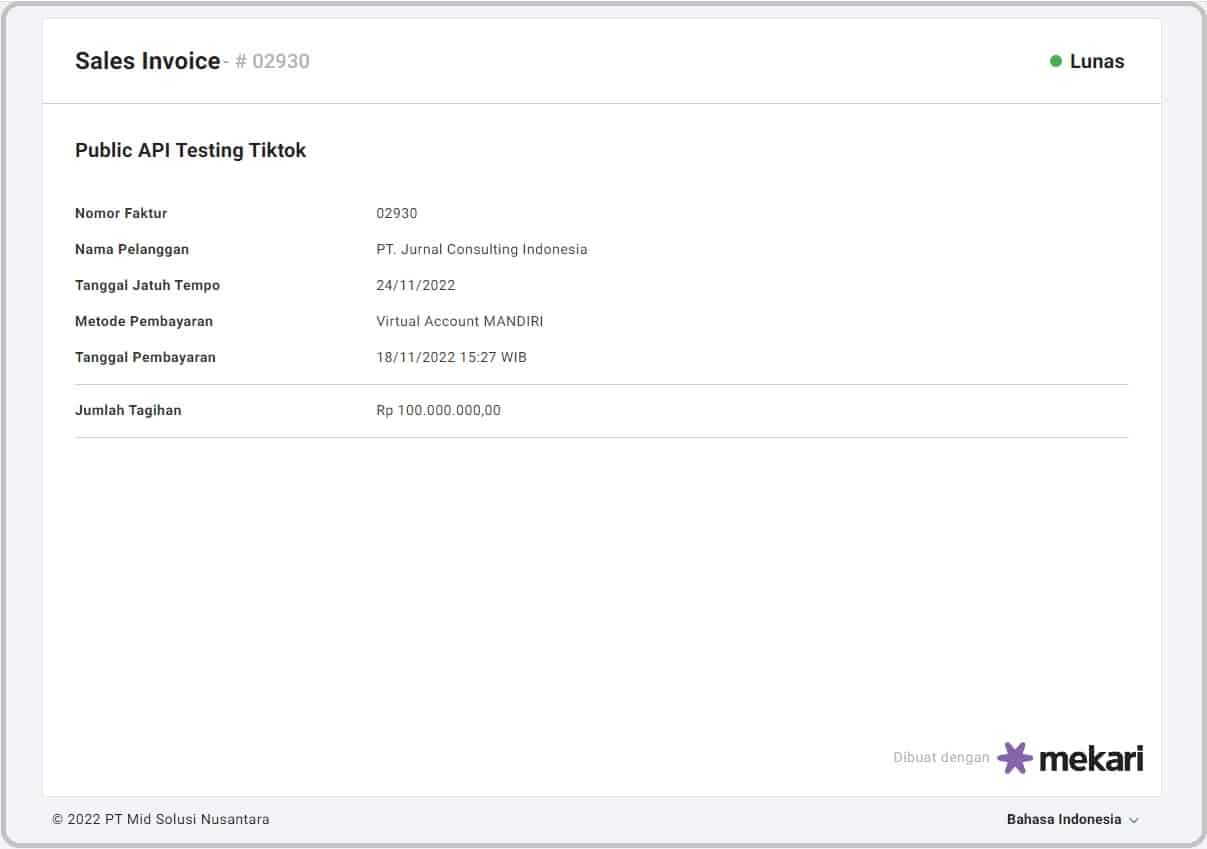

Ketika proses pembayaran PPh 23 Anda selesai dan berhasil, Anda akan menerima bukti pembayaran dengan keterangan “Lunas“.

Maka kewajiban setor atau bayar Pajak Penghasilan Pasal 23 Anda pun selesai.

Klikpajak, Solusi Kelola Pajak Online Lebih Praktis

Setelah memahami ketentuan batas waku pembayaran PPh Pasal 23, pelaporan dan pembuatan bukti potong pajaknya, selanjutnya Anda dapat mengelola perpajakan laiannya lebih mudah melalui Klikpajak.id.

Sebab Anda dapat mengelola pajaka bisnis hanya dalam satu platform tanpa install aplikasi.

Sebab Klikpajak merupakan aplikasi pajak online berbasis web yang dapat dapat diakses kapan saja dan di mana saja serta lebih mudah karena memiliki Fitur Lengkap dan Terintegrasi.

Ingin langsung gunakan Klikpajak untuk kemudahan kelola pajak bisnis Anda?