Sesuai Peraturan Menteri Keuangan (PMK) tentang insentif pajak dampak Covid-19, selama gaji pegawai/karyawan dalam sebulan yang disetahunkan tidak melebihi Rp200 juta, berhak menerima Pajak Penghasilan (PPh) Pasal 21 Ditanggung Pemerintah (DTP). Bagaimana cara menghitung PPh 21 DTP pegawai yang resign atau mengundurkan diri?

Untuk mengetahui lebih jelasnya, Mekari Klikpajak menghadirkan Praktisi Pajak dari PT HBMS Consulting, Arnold Susanto, yang akan memberikan contoh penghitungan pegawai atau karyawan berhenti bekerja yang mendapatkan PPh 21 DTP.

Penghitungan bagi pegawai/karyawan berhenti bekerja yang mendapatkan PPh Pasal 21 Ditanggung Pemerintah tahun 2020 dirincikan dengan alur sebagai berikut:

- Penghitungan PPh Pasal 21 terutang bulan Februari

- Besar penghasilan yang diterima pegawai/karyawan pada Februari

- Perhitungan PPh Pasal 21 terutang bulan April

- Besar penghasilan yang diterima pegawai/karyawan pada April

- Penghitungan PPh Pasal 21 terutang selama bekerja

- Rekapitulasi penghitungan PPh 21 selama bekerja

- Penyampaian laporan realisasi PPh 21 DTP

- Pengisian bukti pemotongan PPh Pasal 21

Contoh penghitungan PPh 21 DTP pegawai/karyawan yang berhenti bekerja ini didasarkan pada:

1. Peraturan Direktur Jenderal Pajak Nomor PER – 16/PJ/2016 tentang:

Pedoman Teknis Tata Cara Pemotongan, Penyetoran dan Pelaporan Pajak Penghasilan Pasal 21 dan/atau Pajak Penghasilan Pasal 26 Sehubungan dengan Pekerjaan, Jasa, dan Kegiatan Orang Pribadi (PER-16).

2. Peraturan Menteri Keuangan Republik Indonesia Nomor 44/PMK.03/2020 tentang:

Insentif Pajak untuk Wajib Pajak Terdampak Pandemi Corona Virus Disease 2019 (PMK-44).

3. Peraturan Menteri Keuangan Republik Indonesia Nomor 86/PMK.03/2020 tentang:

Insentif Pajak untuk Wajib Pajak Terdampak Pandemi Corona Virus Disease 2019 sebagaimana telah diubah dengan Peraturan Menteri Keuangan Republik Indonesia Nomor 110/PMK.03/2020 (PMK-86).

Contoh Soal Penghitungan PPh 21 DTP Pegawai/Karyawan ‘Resign’

Tuan A (K/1) pegawai tetap di PT Z (industri makanan bayi/KLU 10791), bekerja sejak Februari 2020 dengan menerima gaji dan tunjangan sebesar Rp16.500.000,00 dan membayar iuran pensiun sebesar Rp330.000,00. Pada bulan Oktober 2020 Tuan A mengundurkan diri dari PT Z.

Penghasilan bruto Tuan A yang disetahunkan Rp198.000.000,00 (Rp16.500.000,00 x 12). Karena masih dibawah Rp200.000.000,00 maka Tuan A dapat memperoleh insentif PPh Pasal 21 DTP sejak masa April 2020.

a. Penghitungan PPh 21 Terutang Februari 2020

Penghitungan PPh Pasal 21 masa Februari-Maret 2020 mengikuti ketentuan PER-16, yakni sebagai berikut:

| Gaji dan tunjangan | = Rp16.500.000 | |

| Pengurangan: | ||

|

= Rp500.000 | |

|

= Rp330.000 | |

| = (Rp830.000) | ||

| Penghasilan Neto Sebulan | = Rp15.670.000 | |

| Penghasilan Neto Setahun: | ||

| = 11 bulan x Rp15.670.000 | = Rp172.370.000 | |

| = PTKP (K/1) | = (Rp63.000.000) | |

| Penghasilan Kena Pajak Setahun | = Rp109.370.000 | |

| PPh Pasal 21 Terutang Setahun: | ||

| = 5% x Rp50.000.000 | = Rp2.500.000 | |

| = 15% x Rp59.370.000 | = Rp8.905.500 | |

| = Rp11.405.500 | ||

| PPh Pasal 21 Terutang Sebulan | ||

| = Rp11.405.500/11 bulan | = Rp1.036.864 |

Ingin mengetahui bagaimana cara menghitung PPh Pasal 21 Ditanggung Pemerintah bagi yang bekerja sepanjang tahun, berikut Contoh Penghitungan PPh 21 DTP yang Bekerja Januari-Desember 2020

b. Besar Penghasilan yang Diterima pada Februari 2020

Sedangkan besarnya penghasilan yang diterima Tn. A pada bulan Februari 2020 adalah sebagai berikut:

| Gaji dan tunjangan | = Rp16.500.000 |

| Dikurangi iuran pensiun/bulan | = (Rp330.000) |

| Dikurangi PPh Pasal 21 | = (Rp1.036.864) |

| Penghasilan setelah pajak | = Rp15.133.136 |

| Ditambah PPh Pasal 21 DTP |

= Rp0 |

| Jumlah yang diterima | = Rp15.133.136 |

Catatan:

Penghitungan PPh 21 masa Maret mengikuti penghitungan pada masa Februari. Sedangkan untuk penghitungan PPh 21 masa April dan seterusnya harus memperhatikan ketentuan insentif PPh 21 DTP sebagaimana diatur dalam PMK-86.

Karena Tn. A berhak memanfaatkan insentif maka PPh Pasal 21 DTP harus dibayarkan secara tunai oleh Pemberi Kerja pada saat pembayaran penghasilan kepada Pegawai.

c. Penghitungan PPh Pasal 21 Terutang April 2020

Penghitungan PPh 21 Pasal 21 terutang pada bulan April 2020 adalah sebagai berikut:

| Gaji dan tunjangan | = Rp16.500.000 | |

| Pengurangan: | ||

|

= Rp500.000 | |

|

= Rp330.000 | |

| = (Rp830.000) | ||

| Penghasilan Neto Sebulan | = Rp15.670.000 | |

| Penghasilan Neto Setahun: | ||

| = 11 bulan x Rp15.670.000 | = Rp172.370.000 | |

| = PTKP (K/1) | = (Rp63.000.000) | |

| Penghasilan Kena Pajak Setahun | = Rp109.370.000 | |

| PPh Pasal 21 Terutang Setahun: | ||

| = 5% x Rp50.000.000 | = Rp2.500.000 | |

| = 15% x Rp59.370.000 | = Rp8.905.500 | |

| = Rp11.405.500 | ||

| PPh Pasal 21 Terutang Sebulan | ||

| = Rp11.405.500/11 bulan | = Rp1.036.864 |

Baca juga pandangan dari Praktisi Pajak Senior dan juga Managing Partner CITASCO, Ruston Tambunan, dalam Opini: Mempertanyakan Kewajiban PPh Badan Atas Nama Kerja Sama Operasi

d. Besar Penghasilan yang Diterima pada April 2020

Selanjutnya, besar penghasilan yang diterima Tn. A pada bulan April 2020 adalah:

| Gaji dan tunjangan | = Rp16.500.000 |

| Dikurangi iuran pensiun/bulan | = (Rp330.000) |

| Dikurangi PPh Pasal 21 | = (Rp1.036.864) |

| Penghasilan setelah pajak | = Rp15.133.136 |

| Ditambah PPh Pasal 21 DTP | = Rp1.036.864 |

| Jumlah yang diterima | = Rp16.170.000 |

Catatan:

Penghitungan PPh 21 masa Mei hingga September 2020 mengikuti penghitungan masa April.

Sedangkan penghitungan PPh 21 pada saat pegawai tetap berhenti bekerja, harus dilakukan penghitungan kembali.

e. Penghitungan PPh 21 Terutang Selama Bekerja

Untuk penghitungan PPh Pasal 21 yang terutang selama Tn. A bekerja dalam jangka waktu 9 bulan (Februari-Oktober 2020) adalah sebagai berikut:

| Gaji dan tunjangan (9 bulan) | ||

| = 9 x Rp16.500.000 | Rp148.500.000 | |

| Pengurangan: | ||

| = Biaya Jabatan 9 x Rp500.000 | = Rp4.500.000 | |

| = Iuran Pensiun 9 x Rp330.000 | = Rp2.970.000 | |

| = (Rp7.470.000) | ||

| Penghasilan Neto 9 bulan | = Rp141.030.000 | |

| PTKP (K/1) | = (Rp63.000.000) | |

| Penghasilan Kena Pajak | = Rp78.030.000 | |

| PPh Pasal 21 Terutang (Februari-Oktober): | ||

| = 5% x Rp50.000.000 | = Rp2.500.000 | |

| = 15% x Rp28.030.000 | = Rp4.204.500 | |

| = Rp6.704.500 | ||

| PPh Pasal 21 yang sudah dipotong hingga September 2020 | = Rp8.294.909 | |

| PPh Pasal 21 yang lebih dipotong | = (Rp1.590.409) |

f. Ketentuan PPh 21 Terutang > PPh 21 Disetor

Dikarenakan Tn. A menerima PPh 21 DTP maka atas kelebihan pembayaran Tn. A yang berasal dari PPh Pasal 21 DTP tidak dapat dikembalikan (Pasal 2 ayat (8) PMK-86).

Dengan demikian kelebihan pemotongan PPh 21 pegawai hanya dapat diperhitungkan dengan PPh 21 yang telah disetor pada masa pajak non DTP (Januari – Maret 2020).

Dari penghitungan ini akan menghasilkan dua kondisi, yaitu:

1. Jika PPh 21 terutang > PPh 21 yang sudah disetor pada masa Jan-Mar 2020 maka Lebih Bayar PPh 21 yang ada tidak dikembalikan ke pegawai.

2. Jika PPh 21 terutang < PPh 21 yang sudah disetor pada masa Jan-Mar 2020 maka Lebih Bayar yang ada dikembalikan ke pegawai, senilai selisih antara PPh 21 yang telah disetor dikurangi PPh 21 terutang.

Berdasarkan contoh di atas, karena PPh 21 terutang (Februari-Oktober) lebih besar dari PPh 21 yang sudah disetor Tn. A (Rp6.704.500,00 > Rp2.073.773,00) maka atas Lebih Bayar Rp1.590.409,00 tidak dikembalikan kepada Tn. A.

Kelebihan pembayaran ini yang sesungguhnya menjadi insentif PPh 21 yang diterima Tn. A selama periode kerjanya.

g. Rekapitulasi Penghitungan PPh 21 Selama Februari-Oktober 2020

Berikut rekapitulasi penghitungan PPh 21 Tn. A selama Februari-Oktober 2020:

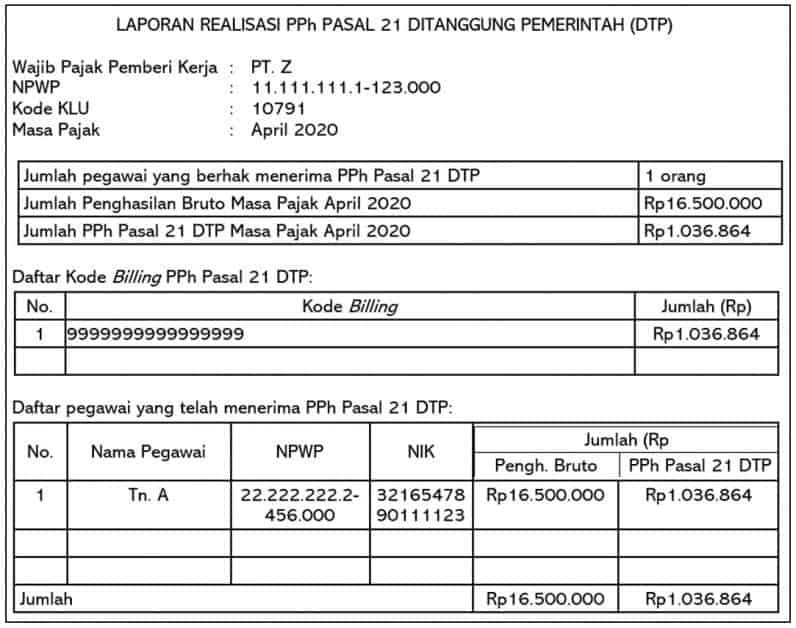

h. Penyampaian Laporan Realisasi PPh 21 DTP

Pemberi kerja harus menyampaikan laporan realisasi PPh Pasal 21 DTP melalui saluran tertentu pada laman www.pajak.go.id (Pasal 4 ayat (1) PMK-86).

Bentuk laporan realisasi PPh 21 DTP yang disampaikan PT Z untuk masa April 2020 adalah sebagai berikut:

Catatan:

Perlu diingat bahwa tata cara pengisian kode billing PPh 21 DTP pada masa April-Juni 2020 masih mengikuti ketentuan PMK-44, sedangkan untuk masa Juli dan selanjutnya sudah mengikuti ketentuan PMK-86.

Selebihnya tata cara penyampaian laporan realisasi PPh 21 DTP tidak berubah.

i. Pengisian Bukti Pemotongan PPh Pasal 21 (Form 1721 A1)

Pada masa Oktober, PT Z wajib memberikan Bukti Pemotongan PPh Pasal 21 (Formulir 1721 A1) kepada Tn. A, dengan rincian penghasilan dan penghitungan PPh 21 sebagai berikut:

j. Rekapitulasi Penghasilan

Perbandingan antara rekapitulasi jumlah yang diterima Tn. A selama Februari – Oktober 2020 dengan THP Tn. A berdasarkan Bukti Potong 1721 A1 sebagai berikut:

THP yang diterima Tn. A

|

= Rp15.133.136 | |

|

= Rp15.133.136 | |

|

= Rp16.170.000 | |

|

= Rp16.170.000 | |

|

= Rp16.170.000 | |

|

= Rp16.170.000 | |

|

= Rp16.170.000 | |

|

= Rp16.170.000 | |

|

= Rp16.170.000 | |

| = Rp143.456.273 |

THP berdasarkan form 1721 A1

Sedangkan jumlah yang diterima Tn. A berdasarkan Bukti Potong 1721 A1 sebagai berikut:

| Jumlah Penghasilan Bruto | = Rp148.500.000 | |

| (angka 8 form 1721 A1) | ||

| Dikurangi iuran pensiun | = (Rp2.970.000) | |

| (angka 10 form 1721 A1) | ||

| Dikurangi PPh 21 yang telah dipotong dan dilunasi | ||

| (angka 20 form 1721 A1) | = (Rp6.704.000) | |

| Insentif PPh 21 DTP Tn. A | = Rp138.825.500 | |

| = Rp4.630.773 |

Catatan:

Bila dibandingkan, THP yang diterima Tn. A secara langsung ternyata lebih besar dari THP berdasarkan form 1721 A1 yaitu sebesar Rp4.630.773,00 (Rp143.456.273,00 – Rp138.825.500,00).

Perbedaan ini disebabkan oleh insentif PPh 21 DTP yang diterima Tn. A pada tahun 2020.

Atas kenaikan jumlah THP karena insentif PPh 21 DTP senilai Rp4.630.773,00 ini harus dilaporkan oleh Tn. A dalam SPT Tahunan Orang Pribadi Tahun Pajak 2020 sebagai penghasilan yang bukan merupakan objek pajak (Pasal 2 ayat (7) PMK-86).

(Disclaimer)

Tentang Penulis:

Arnold Susanto merupakan Praktisi Pajak dari PT HBMS (Halim Bina Multi Solusi) Consulting yang bergerak di bidang pelayanan perpajakan dan bisnis manajemen.

Ingin berkonsultasi lebih lanjut seputar PPh 21 ataupun perpajakan lainnya, Anda dapat menghubungi adm@hbmsconsulting.com.

Temukan Kemudahan Urusan Perpajakan Anda di Klikpajak

Untuk mempermudah penyampaian Surat Pemberitahuan (SPT) Tahunan/Masa PPh Badan, Anda bisa menggunakan e-Filing Klikpajak.id.

“Klikpajak memiliki fitur lengkap sebagai aplikasi pajak online yang membantu mempermudah urusan perpajakan bagi Anda para pelaku usaha, konsultan pajak, maupun bagi Anda yang bekerja di bagian finance atau sebagai tax officer di perusahaan.”

Anda dapat memanfaatkan fitur Mekari Klikpajak lainnya, seperti e-Faktur yang memudahkan Anda membuat dan mengelola Faktur Pajak.

Baca juga: Tutorial Pelaporan SPT PPN yang Mudah di Klikpajak

Bahkan e-Faktur Klikpajak sudah dilengkapi dengan sistem Scan QR Code e-Faktur yang memudahkan Anda input Faktur Pajak Masukan.

Anda juga bisa membuat Bukti Pemotongan PPh Pasal 23/26 di e-Bupot Klikpajak dengan langkah-langkah yang mudah dan simpel.

Maupun pembuatan ID Billing untuk semua jenis Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) dengan mudah.

Salah satu keunggulan Klikpajak.id adalah dapat menarik data langsung dari laporan keuangan pengguna aplikasi akuntansi online seperti Jurnal.id.

Ingin melihat bagaimana Klikpajak dapat membantu bisnis Anda dalam membuat Faktur Pajak secara efektif yang dapat menghemat banyak waktu Anda?

Kami senang berbicara dengan Anda. Jadwalkan demo dan kami dapat menunjukkan caranya.

Cukup daftarkan email Anda di klikpajak.id dan manfaatkan kemudahan dalam mengurus perpajakan Anda mulai dari menghitung, membayar hingga melaporkan pajak hanya dalam satu platform.