Wajib pajak pribadi yang menerima Tunjangan Hari Raya atau THR Lebaran akan dikenakan pajak. Berapa persen pajaknya dan bagaimana cara menghitung pajak THR 2025?

Simak penjelasannya di bawah ini, Mekari Klikpajak akan mengulasnya untuk Anda.

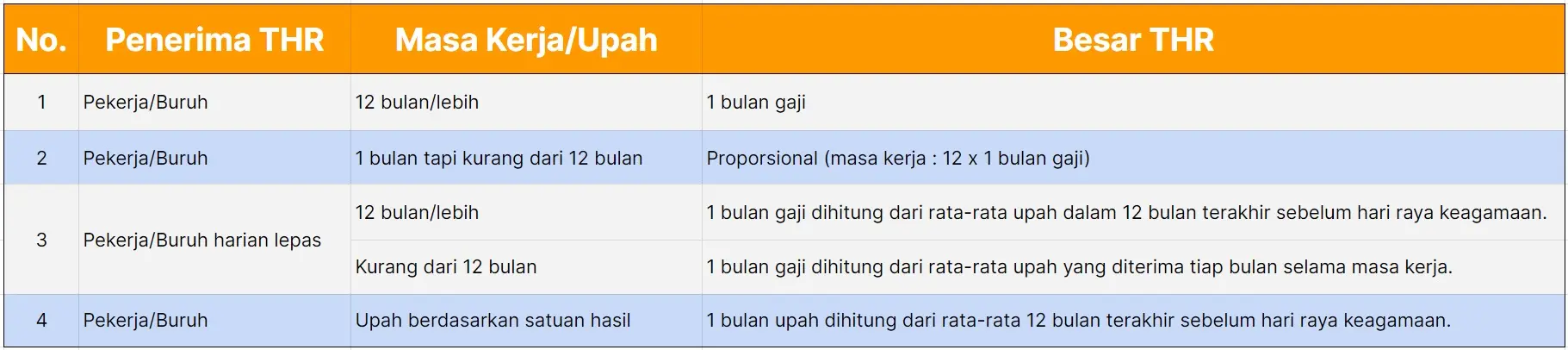

Besar Tunjangan Hari Raya 2025

Dasar hukum pemberian Tunjangan Hari Raya (THR) keagamaan diatur dalam Peraturan Pemerintah No. 36 Tahun 2021 s.t.d.t.d. PP 51/2023 tentang Pengupahan, dan Peraturan Menteri Ketenagakerjaan No. 6 Tahun 2016 tentang THR bagi Pekerja/Buruh di Perusahaan.

Besar THR sebagaimana diatur dalam Surat Edaran Menteri Ketenagakerjaan tentang Pelaksanaan Pemberian THR Keagamaan Tahun 2025 bagi Pekerja/Buruh di Perusahaan, sebagai berikut:

Pajak THR Berapa Persen?

Pajak THR adalah pajak yang dikenakan atas penghasilan berupa tunjangan hari raya yang diterima oleh karyawan atau pekerja.

Hal ini sebagaimana diatur dalam Peraturan Direktur Jenderal Pajak No. PER-16/PJ/2016 tentang Pedoman Teknis Tata Cara Pemotongan, Penyetoran dan Pelaporan PPh Pasal 21 dan/atau PPh Pasal 26 Sehubungan dengan Pekerjaan, Jasa, dan Kegiatan Orang Pribadi.

Pada Pasal 5 huruf beleid ini disebutkan, bahwa penghasilan yang dipotong PPh 21 dan/atau PPh 26 termasuk penghasilan yang bersifat teratur maupun tidak teratur.

Salah satu bentuk penghasilan tidak teratur adalah berupa Tunjangan Hari Raya (THR).

THR kena pajak apabila jumlah penghasilan tidak teratur yang diterima karyawan/pekerja tersebut di atas Penghasilan Tidak Kena Pajak (PTKP) yakni melebihi Rp4,5 juta sebula atau Rp54 juta setahun.

Maka pemberian tunjangan hari raya keagamaan merupakan objek pajak penghasilan yang dikenakan pajak dengan besar tarif pajak THR sesuai dengan tarif PPh 21 TER. dan tarif progresif Pasal 17 UU PPh No. 36 Tahun 2008 jo. UU Cipta Kerja.

Apabila besar THR ditambah dengan penghasilan neto setahun hasilnya di bawah PTKP, maka THR yang diterima tidak dikenakan pajak.

Baca Juga: Ketentuan Pengenaan Pajak THRCara Menghitung Pajak THR

Karena THR merupakan penghasilan bersifat tidak teratur yang diterima setahun sekali, sehingga untuk menghitung nilai pajak penghasilannya tidak perlu disetahunkan.

Maka tahapan untuk menghitung pajak THR sebagai berikut:

1. Menghitung penghasilan neto

Rumus: (Penghasilan Bruto – Pengurang = Penghasilan Neto)

Pengurang yang dapat dikurangi dari penghasilan bruto di antaranya:

- Biaya jabatan 5% dari penghasilan bruto atau maksimal Rp6 juta.

- Iuran jaminan hari tua (JHT), JKK, JKM, Pensiun, dan lainnya.

2. Menghitung penghasilan kena pajak

Rumus: (Penghasilan Neto – PTKP = Penghasilan Kena Pajak)

Penghasilan kena pajak yang diperoleh kemudian dikenakan tarif pajak progresif PPh Pasal 17 dan PPh 21 TER.

Contoh Perhitungan:

Tuan A merupakan karyawan tetap di PT BBB dengan gaji yang diterima sebesar Rp10.000.000 setiap bulan dan dipotong biaya jabatan Rp500 ribu per bulan.

Tuan A memiliki istri yang tidak bekerja dan tanggungan satu anak. Besar tunjangan per bulan sebesar Rp5 juta dan tidak ada iuran bulanan.

Menjelang Hari Raya tahun ini, Tuan A mendapat Tunjangan Hari Raya satu bulan gaji, yaitu sebesar Rp10.000.000 pada April.

Dalam setahun, Tuan A tidak memperoleh uang lembur namun mendapat bonus satu kalai gaji yakni sebesar Rp10 juta pada Desember.

Maka perhitungan pajak THR Tuan A sebagai berikut:

- Status pajak Tuan A = PTKP K/1 (Menikah dan 1 tanggungan)

- Penghasilan bruto sebulan Rp10 juta = Rp120 juta setahun

- Biaya jabatan per bulan Rp500 ribu = Rp6 juta setahun

- THR dibayar pada April = Rp10 juta

- Bonus dibayar Desember = Rp10 juta

- Tarif kategori = TER B

- TER B gaji + tunjangan sebesar Rp15 juta = Tarif TER 6%

- TER B gaji + tunjangan + THR sebesar Rp25 juta = Tarif TER 9%

Dengan demikian, berikut rincian perhitungan pajak THR dan Bonus dalam PPh 21 TER (Tabel 1):

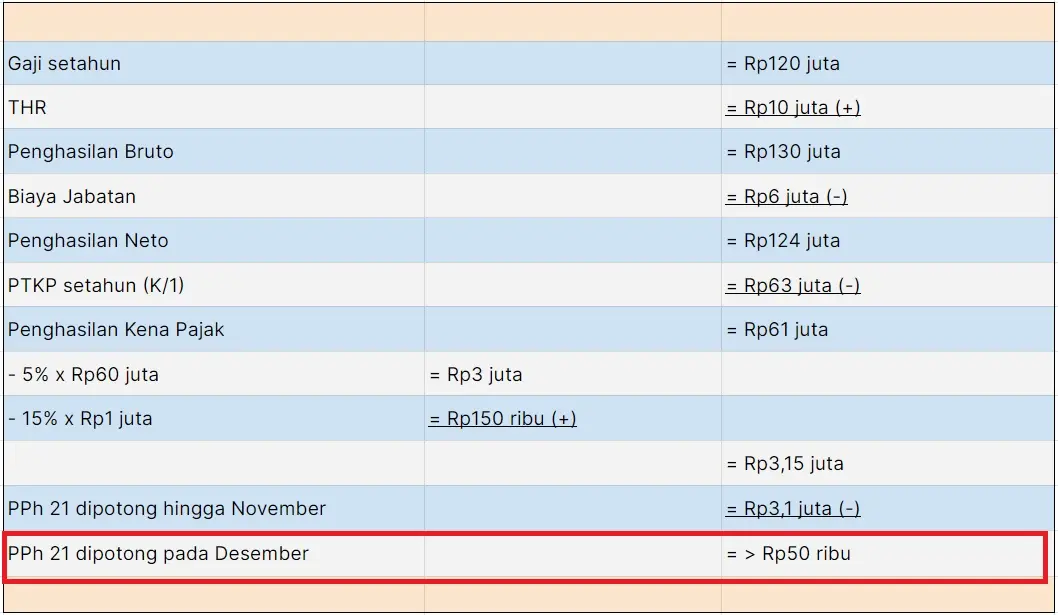

Dari tabel rincian perhitungan PPh 21 sesuai tarif TER tersebut, maka berikut perhitungan pajak penghasilan yang dipotong hingga November dan Desember sesuai Pasal 17 UU PPh:

- PPh 21 Januari-November = Rp3,1 juta

- PPh 21 Desember dihitung menggunakan tarif PPh Pasal 17

Berikut perhitungannya (Tabel 2):

Dari perhitungan PPh 21 sesuai tarif PPh Pasal 17 menggunakan TER tersebut, maka terdapat “Lebih Bayar” pada Desember.

Berdasarkan tabel 1, maka:

Pada bulan April, Tuan A akan menerima gaji + THR yang telah dipotong pajak THR/PPh 21, dengan perhitungan seperti berikut:

- Gaji + THR = Rp20 juta

- PPh 21 TER = Rp1,8 juta

- PPh Terutang Pasal 17 = Rp3,15 juta : 12 bulan = Rp286,36 ribu per bulan

= Rp20 juta – Rp1,8 juta – Rp286,36 juta

= Rp17,91 juta

Sehingga Tuan A akan menerima gaji sekaligus THR sebesar Rp17,91 juta.

Kemudian karena terjadi lebih bayar pada perhitungan PPh 21 pada Desember, maka perusahaan harus mengembalikan sebesar Rp50 ribu di akhir tahun.

Pajak THR Wajib Disetorkan

Dari ilustrasi di atas, pemberi kerja atau perusahaan yang memotong pajak THR atas penghasilan yang diterima Tuan A tersebut wajib menyetorkan pemotongan PPh 21 ke kas negara.

Pembayaran atau penyetoran pemotongan pajak dapat dilakukan melalui aplikasi e-Billing Mekari Klikpajak.

Kesimpulan

Tunjangan Hari Raya atau THR merupakan jenis pendapatan non upah yang diberikan oleh perusahaan atau instansi pemerintah dan menjadi hak pegawai.

THR diberikan menjelang Hari Raya Keagamaan kepada seluruh karyawan yang telah memenuhi masa kerja selama 1 bulan secara terus menerus.

Tunjangan hari raya juga sebagai pendapatan karyawan sekaligus objek Pajak Penghasilan (PPh 21) khususnya bagi Wajib Pajak Orang Pribadi sebagaimana diatur dalam Undang-Undang Pajak Penghasilan (UU PPh).

Perlu dicatat, pemotongan PPh 21 atas THR untuk setiap karyawan tidak sama, tergantung besar jumlah yang diterima hingga kepemilikan NPWP atau NIK yang sudah dipadankan dengan nomor pokok wajib pajak.

Apabila tidak memiliki Nomor Pokok Wajib Pajak, maka jumlah pemotongan pajaknya akan lebih besar dibanding yang memiliki NPWP.

“THR harus dibayar penuh dan tidak boleh dicicil. Saya minta perusahaan memberikan perhatian dan taat pada ketentuan ini,” kata Menteri Ketenagakerjaan, Ida Fauziah, seperti dikutip dari Setkab.go.id.

Pemerintah juga telah membuka Posko THR untuk melayani perhitungan THR, pengaduan tatap muka dan online melalui poskothr.kemnaker.go.id, call center 1500-630, atau whatsapp 08119521151.

Referensi:

Setkab.go.id. “Terbitkan Edaran THR Keagamaan 2024, Menaker: Harus Dibayar Penuh, Tak Boleh Dicicil“

Twitter.com @KemnakerRI. “Pembayaran THR Tahun 2024“

Poskothr.Kemnaker.go.id. “SE Menteri Ketenagakerjaan No. M/2/HK.04/III/2024“

Database Peraturan BPK. “Peraturan Pemerintah (PP) Nomor 36 Tahun 2021“

Database Peraturan BPK. “Peraturan Menteri Keuangan No. 6 Tahun 2016“

Database Peraturan BPK. “Undang-Undang (UU) No. 6 Tahun 2023“