Tidak dapat dipungkiri bahwa perusahaan e-commerce merupakan salah satu sektor industri yang berkembang pesat di Indonesia. Secara umum, e-commerce merupakan transaksi jual beli secara elektronik melalui internet.

Sebagai pengusaha bisnis online, Anda dapat menawarkan beragam produk penjualan berupa barang atau jasa melalui aplikasi jual beli online. Penghasilan yang akan diperoleh dirasa lebih menjanjikan. Potensi ini secara keseluruhan diprediksi akan terus tumbuh pesat beberapa tahun ke depan.

Namun, apakah dengan berbisnis online pelaku bisnis terbebas dari kewajiban pajak? Tentu saja tidak. Anda wajib membayar pajak atas penghasilan yang diperoleh. Secara regulasi, tidak ada perbedaan perpajakan antara transaksi e-commerce dengan perdagangan konvensional karena status objek pajaknya sama.

Dalam Surat Edaran Pajak Nomor SE-62/PJ/2013 ditegaskan bahwa transaksi perdagangan barang dan jasa secara elektronik atau e-commerce sama dengan transaksi barang dan jasa lainnya tetapi berbeda dalam hal cara atau alat yang digunakan untuk melakukan transaksi.

Lalu apa saja yang termasuk pajak bisnis online atau pajak usaha online? Terus simak ulasan dari Klikpajak.id tentang pajak bisnis online berikut ini.

Jenis Pajak Usaha Online dan Ketentuannya

Bagi Sobat Klikpajak yang berkecimpung dalam usaha daring ini, berikut adalah jenis pajak bisnis online atau pajak untuk bisnis online yang menjadi kewajiban Sobat Klikpajak yang harus disetorkan ke negara:

a. Pajak Penghasilan (PPh)

Pajak bisnis online atau pajak usaha online juga dikenakan Pajak Penghasilan (PPh). Objek pajak penghasilan didapat secara transaksi online maupun offline.

Ketentuannya adalah setiap tambahan penghasilan yang diterima Wajib Pajak, yang menambah kekayaan Wajib Pajak harus dikenakan pajak penghasilan.

Pengenaan kewajiban pajak jual beli secara online juga disamakan dengan transaksi jual beli secara konvensional, dengan demikian ketentuan pajak yang berlaku bagi bisnis online tidak berbeda dengan bisnis konvensional.

Bagi pelaku bisnis online akan dikenai Pengusaha Kena Pajak (PKP), kewajiban untuk membayar pajak muncul ketika mendapatkan penghasilan melebihi Rp600.000.000 per tahun.

b. Pajak Pertambahan Nilai (PPN)

Ketentuan pajak bisnis online ini bagi penjual juga dikenakan Pajak Pertambahan Nilai karena termasuk dalam kategori penyerahan barang dan/atau jasa kena pajak di daerah pabean wilayah hukum NKRI.

Membayar pajak bagi Sobat Klikpajak pelaku bisnis online sekarang dapat dilakukan juga secara daring dengan cara melaporkan melalui laporan pajak PPN secara online dengan Klikpajak.

c. Skema Perpajakan Bisnis Online Kini Melibatkan Pihak Ketiga

Selama ini para pengusaha bisnis online sebenarnya sudah membayar pajak dengan skema self-assessment, yakni:

Dengan sistem self-assessment, selama ini pengusaha bisnis online melaporkan jumlah labanya melalui Surat Pemberitahuan (SPT) Tahunan PPh.

Akan tetapi masih banyak pengusaha bisnis online yang kurang tertib lapor pajak. Oleh karena itu, pemerintah terus menggodok aturan baru terkait pajak bisnis online ini.

Skema baru yang akan diterapkan pada pajak bisnis online masih berbasis self-assessment. Hanya saja, nantinya pemerintah akan melibatkan pihak ketiga. Pihak ketiga inilah yang akan memungut atau memotong PPh dan PPN dari pelaku bisnis online.

Maka diharapkan proses pengenaan pajak bisa berlangsung secara lebih mudah. Pembayaran pajak dilakukan secara bulanan dengan mekanisme pemotongan atau pemungutan oleh pihak ketiga.

Pihak ketiga ditunjuk berdasarkan ketentuan perpajakan untuk memotong atau memungut pajak dan menyetorkan ke kas negara.

d. Mekanisme Khusus untuk Pajak Bisnis Online Omset di Bawah Rp4,8 Miliar

Pemerintah juga akan mengatur mekanisme pemungutan PPh dan PPN untuk omset bisnis online di bawah Rp4,8 miliar.

Pemerintah sekali lagi menegaskan bahwa tidak ada perbedaan perlakuan perpajakan antara transaksi e-commerce dan transaksi perdagangan dan/atau jasa lainnya.

Pengenaan pajak jual beli untuk toko online pada dasarnya dipersamakan dengan toko konvensional pada umumnya.

e. Pengukuhan Pengusaha Kena Pajak untuk Bisnis Online

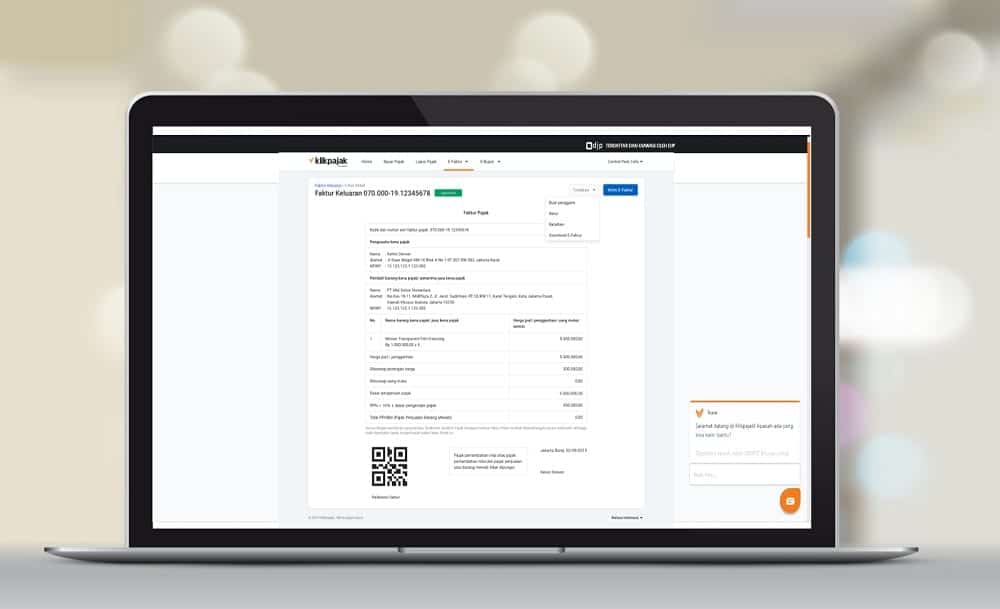

Toko online yang menjual barang atau jasa yang dikenakan Pajak Pertambahan Nilai (PPN) juga harus menerbitkan Faktur Pajak.

Pengaturan mengenai PPN diatur dalam UU No. 42 Tahun 2009 tentang Perubahan Ketiga Atas UU No. 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan Atas Barang Mewah.

Pengukuhan menjadi Pengusaha Kena Pajak (PKP) ini muncul ketika pengusaha online memiliki penerimaan bruto melebihi Rp600 juta/tahun.

Pengusaha kecil memang dibebaskan dari kewajiban memungut PPN atas penyerahan Barang Kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP) sehingga tidak perlu melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak.

Kecuali apabila memilih untuk dikukuhkan sebagai Pengusaha Kena Pajak, maka UU PPN & PPnBM berlaku sepenuhnya.

Tertib Bayar Pajak dari Bisnis Online Demi Kelancaran Usaha

Direktorat Jenderal Pajak akan melakukan penagihan pajak untuk wajib pajak pengusaha bisnis online yang tidak melaksanakan kewajiban membayar pajak.

Tindakan penagihan dilakukan apabila Wajib Pajak tidak membayar pajak terutang sesuai dengan jangka waktu yang telah ditentukan dalam:

- Surat Tagihan Pajak (STP)

- Surat Ketetapan Pajak (SKP)

- Surat Keputusan Pembetulan

- Surat Keputusan Keberatan

- Putusan Banding

Proses penagihan dimulai dengan Surat Teguran dan dilanjutkan dengan Surat Paksa.

Jika Wajib Pajak tetap tidak membayar tagihan pajaknya maka dapat dilakukan penyitaan dan pelelangan atas harta WP untuk melunasi pajak yang tidak/belum dibayar.

Direktorat Jenderal Pajak (DJP) dapat mengenakan sanksi pajak terhadap Wajib Pajak yang tidak kooperatif dalam membayar utang pajaknya.

Bila sudah terkena kewajiban tetapi sengaja tidak mendaftarkan diri sebagai Pengusaha Kena Pajak, diancam pidana paling singkat 6 bulan dan paling lama 6 tahun.

Demikian pembahasan tentang berbisnis online serta kewajiban pajak yang dikenakan.

Berbisnislah dengan tujuan selalu memberi manfaat tidak hanya bagi Sobat Klikpajak sendiri, namun juga bagi orang lain dan penuhi kewajiban pajak bisnis online Sobat Klikpajak untuk kelancaran usaha.

Mudah & Cepat Urus Perpajakan Lainnya dengan Fitur Lengkap Mekari Klikpajak

Bukan hanya mengurus Faktur Pajak elektronik, tentunya ada banyak urusan perpajakan perusahaan lainnya seperti membuat Bukti Potong Elektronik, bayar dan lapor Surat Pemberitahuan (SPT) pajak.

Jika bisa praktis, kenapa harus menggunakan cara-cara yang dapat menyita banyak waktu dan tenaga Sobat Klikpajak untuk urusan perpajakan?

Kami memahami bagaimana kompleksitas mengurus administrasi perpajakan perusahaan.

Oleh karena itu, Sobat Klikpajak dapat menemukan semua kemudahan mengurus dan melakukan administrasi perpajakan melalui Klikpajak yang memiliki fitur lengkap.