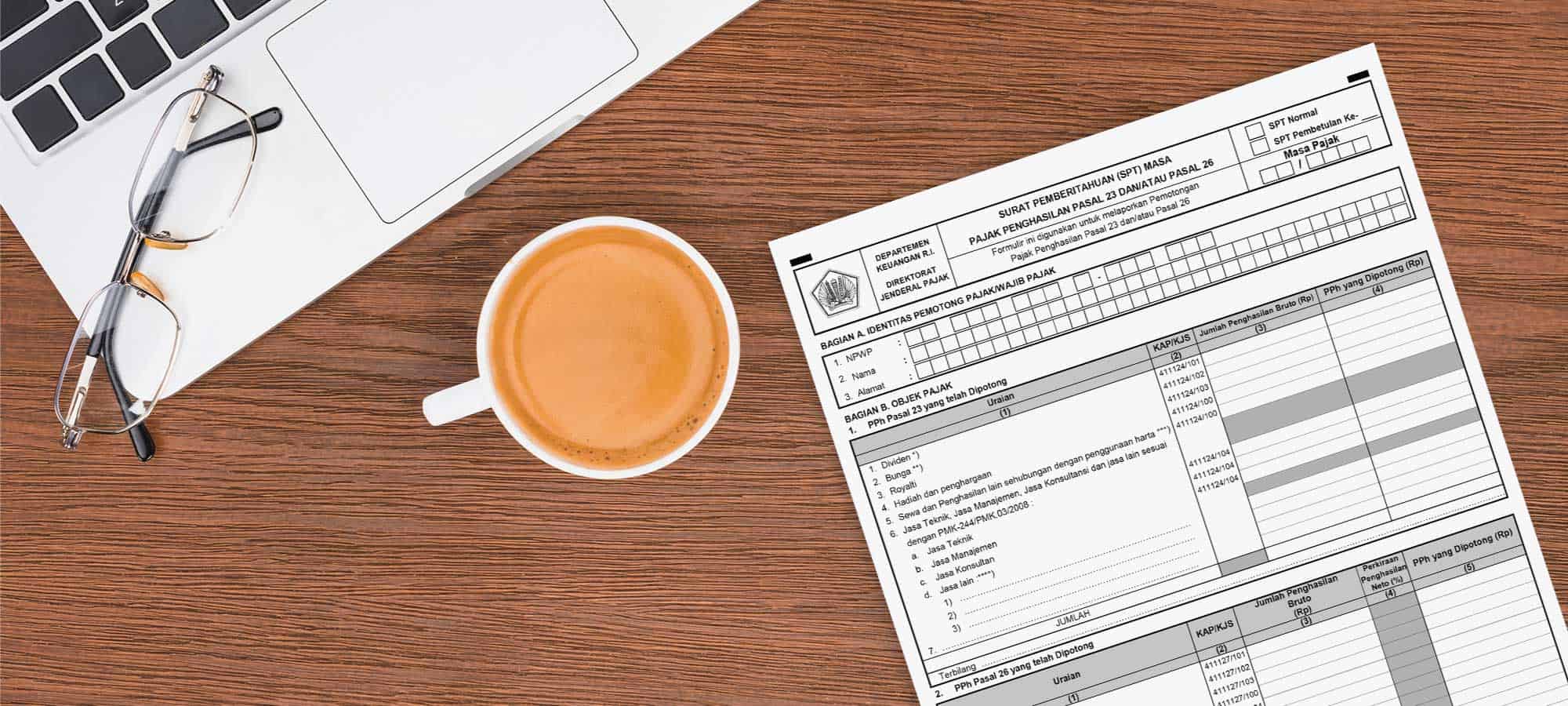

Sebagai perusahaan pemotong PPh Pasal 23/26 atas pegawai perusahaan, Anda diwajibkan untuk melakukan pelaporan pajak setiap bulannya atau lebih dikenal dengan pelaporan SPT Masa PPh Pasal 23/26 beserta Bukti Pemotongan. Simak penjelasan lengkapnya untuk Anda.

Kewajiban Pemotong PPh Pasal 23/26

Ketika Anda berposisi menjadi pihak pemungut atau pemotong PPh, termasuk PPh Pasal 23/26, terhadap pegawai Anda, maka lebih dikenal dengan istilah PPh Potput. Berikut ini adalah kewajiban bagi pemotong PPh 23/26 dalam pelaporan pajak:

- Menerbitkan dan memberikan Bukti Pemotongan kepada pegawai penerima penghasilan yang dipotong atau dipungut pajaknya untuk setiap transaksi.

- Bagi setiap pemotong atau pemungut pajak, wajib mengisi, menandatangani, dan menyampaikan Surat Pemberitahuan Masa PPh Pasal 23/26 ke KPP terdaftar atau tempat lain yang ditentukan Direktorat Jenderal Pajak.

- Pemotong atau pemungut tidak berkewajiban menyampaikan SPT Masa PPh Pasal 23/26 jika tidak terjadi transaksi pemotongan PPh Pasal 23/26 (Nihil), kecuali apabila terdapat Surat Keterangan Bebas (SKB), dan/atau Surat Keterangan Domisili (SKD), dan/atau Ditanggung Pemerintah (DTP).

Surat Pemberitahuan Masa PPh Pasal 23/26 terdiri dari:

- Induk Formulir SPT.

- Daftar Bukti Pemotongan PPh.

- Daftar Surat Setoran Pajak (SSP), Bukti Penerimaan Negara (BPN( dan/atau Bukti Pemindahbukuan (Pbk) untuk penyetoran PPh.

Ketentuan Penerbitan Surat Pemberitahuan Masa PPh Pasal 23/26

Secara umum, sebagai Pemotong Pajak, Anda diberi kebebasan menentukan bentuk pelaporan Surat Pemberitahuan Masa PPh 23/26, apakah menggunakan formulir kertas atau menggunakan aplikasi e-SPT. Simak penjelasan di bawah ini.

a. Formulir Kertas (Hardcopy)

- Telah melakukan pemotongan PPh Pasal 23 dan/atau Pasal 26 tidak lebih dari 20 bukti pemotongan dalam waktu 1 masa pajak.

- Telah menerbitkan bukti pemotongan dengan jumlah penghasilan bruto tidak lebih dari 100 juta rupiah dalam satu bukti pemotongan.

b. Lampiran

Adapun lampiran yang harus dipersiapkan antara lain:

- Bukti Pemotongan

- SSP atau BPN

- Bukti Pemindahbukuan (Pbk)

- Surat Kuasa Khusus bermaterai

- Fotokopi Surat Keterangan Domisili

- Fotokopi Surat Keterangan Bebas yang telah dilegalisir

- Fotokopi SPT Masa PPh Pasal 23 dan/atau 26 yang dibetulkan, termasuk lampiran dan Bukti Penerimaan Surat

Lampiran yang harus dipersiapkan wajib pajak tertentu dengan kriteria tersebut adalah file hasil pemindaian (scan) Surat Keterangan Domisili dalam bentuk Portable Document Format (PDF). Khusus PPh Pasal 26 menggunakan tarif sesuai dengan Perjanjian Penghindaran Pajak Berganda (P3B) yang diunggah dalam Aplikasi e-Bupot 23/26.

Apabila Anda telah menggunakan aplikasi e-SPT Masa PPh Pasal 23/26 dalam pelaporan pajak, maka Anda tidak diperkenankan lagi menggunakan formulir kertas dalam pelaporan untuk masa pajak berikutnya.

c. Elektronik (e-SPT)

Wajib pajak yang berkewajiban melakukan pelaporan SPT dengan kriteria:

- Telah melakukan pemotongan pph pasal 23 dan/atau 26 lebih dari 20 bukti pemotongan dalam 1 (satu) Masa Pajak.

- Telah menerbitkan bukti pemotongan dengan jumlah penghasilan bruto lebih dari 100 juta rupiah dalam satu Bukti Pemotongan.

- Sudah pernah menyampaikan e-SPT Masa.

- Telah terdaftar di KPP Madya, KPP Kanwil DJP Jakarta khusus, dan KPP Kanwil DJP Wajib Pajak Besar.

- Penyampaian SPT dapat dilakukan oleh Pemotong Pajak melalui aplikasi e-Bupot 23/26 yang tersedia di laman resmi milik Direktorat Jenderal Pajak atau ASP yang ditetapkan oleh Direktur Jenderal Pajak.

Tata Cara Penerbitan Bukti Pemotongan PPh Pasal 23/26

Berdasarkan Keputusan Dirjen Pajak Nomor KEP-178/PJ/2018 per Juli 2018, wajib pajak yang berperan sebagai pemotong atau pemungut PPh Pasal 23/26 diwajibkan membuat bukti pemotongan dan menyampaikan SPT Masa PPh Pasal 23/26 sesuai Peraturan Dirjen Pajak Nomor PER-04/PJ/2017. Berikut tata cara penerbitan Bukti Pemotongan PPh Pasal 23/26:

- Standarisasi penomoran Bukti Pemotongan yang terdiri dari 10 (sepuluh) digit.

- Mencantumkan NPWP atau NIK jika tidak memiliki NPWP.

- Mencantumkan tanggal pengesahan Surat Keterangan Domisili.

- Mencantumkan nomor dan tanggal Surat Keterangan Bebas

- Menandatangani Bukti Pemotongan (apabila menggunakan e-Bupot PPh Pasal 23/26 berupa Tanda Tangan Elektronik pada Sertifikat Digital).

- 1 Bukti Pemotongan untuk 1 Wajib Pajak, 1 kode pajak, dan 1 Masa Pajak. Pemotong Pajak dapat menerbitkan 1 Bukti Pemotongan untuk menggabungkan dua atau lebih transaksi sepanjang memenuhi ketentuan tersebut.

Gunakan Klikpajak dalam menyelesaikan urusan penyampaian SPT Masa Anda sekarang juga. Ingat batas waktu pelaporan pajak PPh 23/26 adalah setiap tanggal 20 bulan berikutnya. Lebih awal lebih nyaman!