Setiap barang impor sebagai objek pajak tidak lepas dari pengenaan pajak. Jenis pajak impor ini terdiri dari Pajak Dalam Rangka Impor (PDRI) dan Bea Masuk. Sedangkan PDRI sendiri terdiri dari PPh Pasal 22 impor, PPN, dan PPnBM.

Hampir semua jenis barang yang diimpor akan dikenakan berbagai macam pajak impor tersebut.

Namun, ada kalanya barang impor kena Pajak Pertambahan Nilai (PPN) itu bisa terbebas dari pungutan Bea Masuk (BM), bahkan bebas PPN dan PPh Impor. Bagaimana bisa? Berikut ulasan Klikpajak by Mekari.

Pengertian Bea Masuk dan Jenisnya

Bea masuk adalah pungutan atau bea dari barang impor yang dipungut oleh Direktorat Jenderal Bea dan Cukai (DJBC) Kementerian Keuangan.

Ketentuan bea masuk barang impor ini diatur dalam Undang-Undang (UU) Nomor 17 Tahun 2006 tentang Perubahan atas UU No. 10/1995 tentang Kepabeanan.

Merujuk pada BAB IV Undang-Undang Kepabeanan tersebut, jenis-jenis bea masuk barang impor terdiri dari:

a. Bea Masuk Anti-Dumping (BMAD)

Bea masuk anti dumping adalah bea masuk yang dikenakan pada barang impor yang ditetapkan sebagai barang dumping.

Artinya, barang yang harganya lebih murah dibanding barang sejenis di dalam negeri. Ini dilakukan untuk melindungi industri dalam negeri supaya tidak kalah saing.

b. Bea Masuk Imbalan (BMI)

Bea masuk imbalan adalah bea masuk yang dikenakan pada barang impor dan ditemukan adanya subsidi dari pemerintah di negara pengekspor.

Sehingga pengenaan BMI ini ditujukan untuk melindungi industri dari barang yang sama di dalam negeri.

c. Bea Masuk Tindakan Pengamanan (BMTP)

Bea masuk tindakan pengamanan atau biasa disebut safeguard adalah bea masuk yang dikenakan pada barang impor yang jenis barang tersebut mengalami lonjakan impor.

Ini dilakukan untuk melindungi industri dari barang sejenis mengalami kerugian serius.

d. Bea Masuk Pembalasan (BMP)

Bea masuk pembalasan adalah bea masuk yang dikenakan pada barang impor yang berasal dari negara yang memperlakukan barang ekspor Indonesia secara diskriminatif.

Ilustrasi pajak impor

Ilustrasi pajak impor

Berapa Tarif Bea Masuk dan PDRI?

Tarif bea masuk barang impor ini ditentukan dalam Peraturan Menteri Keuangan (PMK). Tarif bea masuk berbeda-beda tergantung klasifikasi atau jenis barang yang didasarkan pada pos tarif atau kode HS (Harmonized System).

Penentuan tarif bea masuk barang impor diatur dalam PMK Nomor 6/PMK.010/2017 tentang Penetapan Sistem Klasifikasi Barang dan Pembebanan Tarif Bea Masuk Atas Barang Impor.

Tarif-tarif bea masuk terhadap berbagai barang impor bisa dicek di Buku Tarif Bea Masuk Indonesia (BTBMI) berdasarkan PMK tersebut.

Sebagai contoh,

a. Produk tekstil

Syal merupakan salah satu produk tekstil. Misalnya, syal yang dicetak dengan proses batik tradisional itu termasuk dalam pos tarif (HS 6214.10.10), itu dikenakan tarif bea masuk sebesar 22,5%.

b.Produk sepatu

Salah satu produk sepatu misalnya sepatu selam, itu termasuk dalam pos tarif (HS 6402.91.00) dan dikenakan tarif bea masuk 10%.

c. Produk tas

Misalnya tas bowling kulit. Ini termasuk dalam pos tarif (HS 4202.91.11) yang dikenakan tarif bea masuk sebesar 15%.

d. Produk perhiasan

Misal, perhiasan imitasi dalam tarif pos (HS 7117.11.90) dikenakan tarif bea masuk sebesar 10%.

Note: Ingin tahu lebih lanjut tentang Perpajakan? Baca artikel Pajak Barang Konsumsi PPh 22 Naik untuk Kendalikan Impor

Tarif PDRI

Sedangkan untuk tarif PDRI adalah terdiri dari PPN impor 10% dan PPh 22 impor adalah 10%, dan tarif Pajak Penjualan atas Barang Mewah (PPnBM) impor. Tarif PPnBM impor terdiri dari:

PPnBM Kendaraan Bermotor impor

- 10% untuk kendaraan bermotor kapasitas 1.500 cc

- 20% untuk kendaraan bermotor kapasitas 2.500 cc

- 30% untuk kendaraan bermotor dengan sistem 2 gardan penggerak

- 40% untuk kendaraan bermotor kapasitas 2.500-3.000 cc

- 50% untuk kendaraan golf

- 60% untuk kendaraan roda dua kapasitas 250-500 cc

- 125% untuk kendaraan bermotor kapasitas lebih dari 3.000 cc

PPnBM Non Kendaraan Bermotor impor

- 40% untuk balon udara dan senjata api

- 50% untuk pesawat udara, kecuali keperluan negara selain helikopter

- 75% untuk kapal pesiar dan kapal yacht

Ilustrasi menghitung bea masuk dan pajak impor

Ilustrasi menghitung bea masuk dan pajak impor

Contoh perhitungan Bea Masuk dan PDRI

Pak Kelik impor sepatu selam dari Italia senilai USD500. Karena sepatu bukan merupakan barang yang tergolong mewah, maka sepatu yang diimpor Pak Kelik tidak termasuk barang kena PPnBM. Maka hanya perlu membayar sejumlah tarif PPN impor dan PPh impor.

| Harga sepatu (C/Cost) | USD500 | |

| Biaya Asuransi (I/Insurance) | USD 10 | |

| Ongkos kirim (F/Freight) | USD 20 (+) | |

| Total nilai beli/impor sepatu (Nilai pabean dalam CIF/Cost, Freight, Insurance) | USD530 | |

| Total nilai impor/CIF dalam rupiah USD530 x Rp14.000 (kurs per dolar AS) | Rp7.420.000 | |

| Tarif Bea Masuk | 22% (x) | |

| Jumlah bea masuk yang harus dibayar | Rp1.632.400 | |

| (Pembulatan | Rp1.632.000) | |

| Maka total nilai impor sepatu kena bea masuk: | ||

| (Total Harga + Bea Masuk) | Rp9.052.000 | |

| Perhitungan PDRI; | ||

| PPN = (Nilai Impor x Tarif PPN) | ||

| Nilai impor sepatu | Rp9.052.000 | |

| Tarif PPN | 10% (x) | |

| Jumlah PPN impor sepatu yang harus dibayar | Rp905.000 | |

| PPh Pasal 22 = (Nilai Impor x Tarif PPh Impor) | ||

| Nilai impor sepatu | Rp9.052.000 | |

| Tarif PPh | 10% (x) | |

| Jumlah PPh impor sepatu yang harus dibayar | Rp905.000 | |

| Total PDRI = PPN + PPh 22 (Rp905.000 + Rp905.000) | Rp1.810.000 | |

| Total biaya impor sepatu: | ||

| (Total Bea Masuk + PPN Impor + PPh 22) | ||

| Nilai Bea Masuk | Rp1.632.000 | |

| Nilai PPN Impor | Rp905.000 | |

| Nilai PPh 22 Impor | Rp905.000 (+) | |

| Jumlah biaya impor sepatu | Rp3.442.000 |

Jumlah Uang untuk Belanja Impor Sepatu

Dari perhitungan ini, maka Pak Kelik harus mengeluarkan uang untuk membeli sepatu impor dari Italia sebesar:

| (Harga Sepatu + Bea Masuk + PDRI) | |

| Harga Sepatu | Rp7.420.000 |

| Nilai Bea Masuk | Rp1.632.000 |

| Nilai PDRI | Rp1.810.000 (+) |

| Total uang yang harus dikeluarkan untuk impor sepatu dari Italia | Rp10.872.000 |

Ilustrasi pengangkutan kegiatan ekspor-impor

Ilustrasi pengangkutan kegiatan ekspor-impor

Agar Barang Impor Tidak Kena Bea Masuk

Pemerintah telah menerbitkan Peraturan Menteri Keuangan (PMK) Nomor 199 Tahun 2019 tentang Ketentuan Kepabeanan, Cukai, dan Pajak atas Barang Impor Kiriman. Melalui beleid ini, maka untuk barang impor senilai USD3 tidak akan dikenakan dikenakan bea masuk dan PPh 22 Impor.

Namun, terbebas dari bea masuk impor ini tidak berlaku pada jenis produk tekstil, sepatu, dan tas. Karena nilai impor yang tidak dipungut bea masuk hanya sebesar 3 dolar AS atau sekira Rp42.000 (kurs Rp14.000 per dolar AS), maka tentunya barang yang diimpor tidak tergolong mewah, sehingga juga terbebas dari pengenaan PPnBM impor.

| Harga perhiasan imitasi (C/Cost) | USD3 |

| Asuransi (I/Insurance) | USD2 |

| Ongkos kirim (F/Freight) | USD10 (+) |

| Total beli/impor perhiasan imitasi (CIF/Cost, Insurance, Freight) | USD15 |

| Total nilai impor/CIF dalam rupiah USD15 x Rp14.000 (kurs per dolar AS) | Rp210.000 |

| Bea Masuk (tidak dipungut) | 0 (+) |

| Total uang yang harus dikeluarkan untuk impor perhiasan imitasi | Rp210.000 |

Jika Kena PDRI

Namun, Pak Kelik dikenakan PDRI dari pembelian perhiasan imitasi dari Italia tersebut. Begini perhitungannya:

| Perhitungan PDRI; | |

| PPN = (Nilai Impor x Tarif PPN) | |

| Nilai impor perhiasan imitasi | Rp210.000 |

| Tarif PPN | 10% (x) |

| Jumlah PPN impor perhiasan imitasi yang harus dibayar | Rp21.000 |

| PPh Pasal 22 = (Nilai Impor x Tarif PPh Impor) | |

| Nilai impor perhiasan imitasi | Rp210.000 |

| Tarif PPh (tidak dipungut) | 0 (x) |

| Jumlah PPh impor sepatu yang harus dibayar | Rp0 |

| Total PDRI = PPN + PPh 22 Impor (Rp210.000 + Rp0) | Rp210.000 |

Jumlah Uang untuk Belanja ‘Online’

Dengan demikian, total biaya yang dikeluarkan Pak Kelik untuk membeli perhiasan imitasi dari belanja online tersebut sebesar:

| (Nilai Perhiasan Imitasi + PDRI) | |

| Nilai perhiasan imitasi | Rp210.000 |

| PDRI | Rp21.000 (+) |

| Total uang yang dikeluarkan untuk impor perhiasan imitasi | Rp231.000 |

Note: Ingin tahu lebih lanjut tentang Perpajakan? Baca artikel Importir Terdampak COVID-19 Bebas PPh 22 Impor, Ini Syaratnya

Ilustrasi bawa barang belanjaan bebas bea masuk di bandara

Ilustrasi bawa barang belanjaan bebas bea masuk di bandara

Cara Lain agar Barang Impor Bebas PPN, PPh, dan Bea Masuk

Selain jumlah impor barang tidak melebihi batas barang kena bea masuk, cara lain yang juga bisa dilakukan adalah memanfaatkan insentif pajak dampak COVID-19.

Insentif pajak ini tertuang dalam PMK No.34/PMK.04/2020 tentang Pemberian Fasilitas Kepabeanan dan/atau Cukai Serta Perpajakan Atas Impor Barang Untuk Keperluan Penanganan Pandemi Coronavirus Disease 2019 (Covid-19).

Bukan hanya barang impor yang bebas bea masuk, dalam insentif perpajakan teranyar ini juga membebaskan dari pajak impor (PDRI).

Ketentuan ini berlaku untuk barang kiriman maupun barang bawaan penumpang.

Syarat tidak kena bea masuk dan pajak dalam rangka impor ini maksimal nilai barang tidak lebih dari USD500. Tapi tidak sembarang barang yang bisa menikmati insentif pajak ini.

Jenis barang impor yang bebas bea masuk dan pajak impor ini di antaranya hand sanitizer, desinfektan produk zat desinfektan, bahan pembuat desinfektan maksimal 5 liter atau 5 kilogram per orang/barang kiriman.

Dan produk mengandung desinfektan maksimal 5 buah per orang/barang kiriman.

Kemudian rapid test dan PCR test atau regent untuk analisis PCR maksimal 50 buah per orang/barang kiriman.

Produk virus transfer media maksimal 500 buah per orang/barang kiriman, dan dacron swab dibatasi 100 buah per orang/barang kiriman.

Sedangkan untuk barang bawaan atau kiriman berupa masker dibatasi 500 lembar atau 10 kotak, dan pakaian pelindung 20 buah. Produk sarung tangan bedah dari karet 50 buah atau 10 kotak per orang/barang kiriman.

Ilustrasi membuat Kode Billing di aplikasi pajak online Klikpajak

Ilustrasi membuat Kode Billing di aplikasi pajak online Klikpajak

Tetap Tertib dengan Aturan Pajak Lainnya

Karena Anda sudah menikmati fasilitas insentif perpajakan yang diberikan pemerintah, sebagai wajib pajak yang baik, sudah seharusnya membayar kewajiban perpajakan lainnya dan melaporkan pajaknya.

Agar urusan pembayaran dan pelaporan pajak lancar, Anda bisa memanfaatkan aplikasi pajak online Klikpajak by Mekari.

Klikpajak adalah Klikpajak.id adalah Penyedia Jasa Aplikasi Perpajakan (PJAP) atau Application Service Provider (ASP) mitra resmi Direktorat Jenderal Pajak (DJP), berdasarkan Surat Keputusan DJP No. KEP-169/PJ/2018.

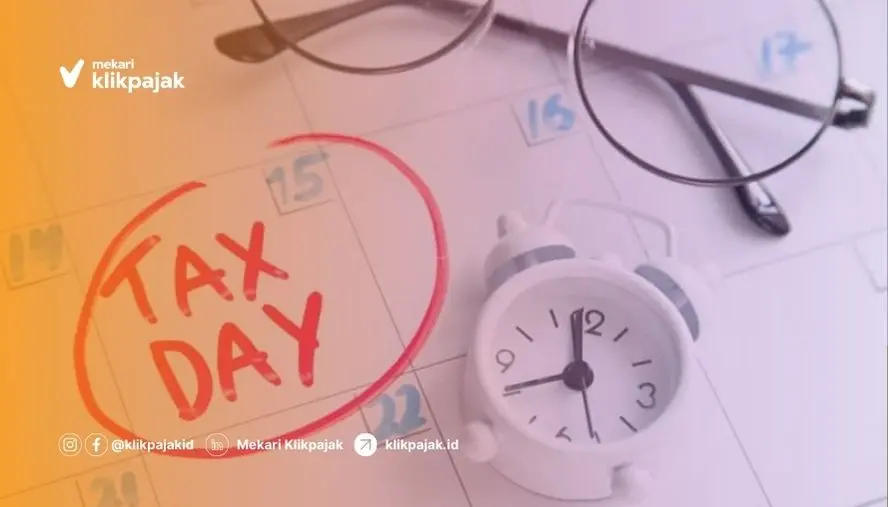

Contoh fitur e-Filing Klikpajak

Contoh fitur e-Filing Klikpajak

Klikpajak dilengkapi dengan fitur e-Billing, e-Faktur, e-Bupot dan e-Filing dengan langkah-langkah penggunaan yang simpel dan mudah.

Anda juga tidak perlu khawatir bukti bayar dan lapor pajak hilang jika terjadi kerusakan atau kehilangan komputer maupun laptop.

Sebab Klikpajak merupakan aplikasi pajak online berbasis cloud, dan memungkinkan Anda mengelola administrasi perpajakan dengan baik.

Anda juga akan nyaman menggunakan aplikasi Klikpajak karena keamanan dan kerahasiaan data terjamin. Sebab Klikpajak bersertifikat ISO 27001 dari Badan Standar ISO yang menjamin standar keamanan sistem teknologi informasi.

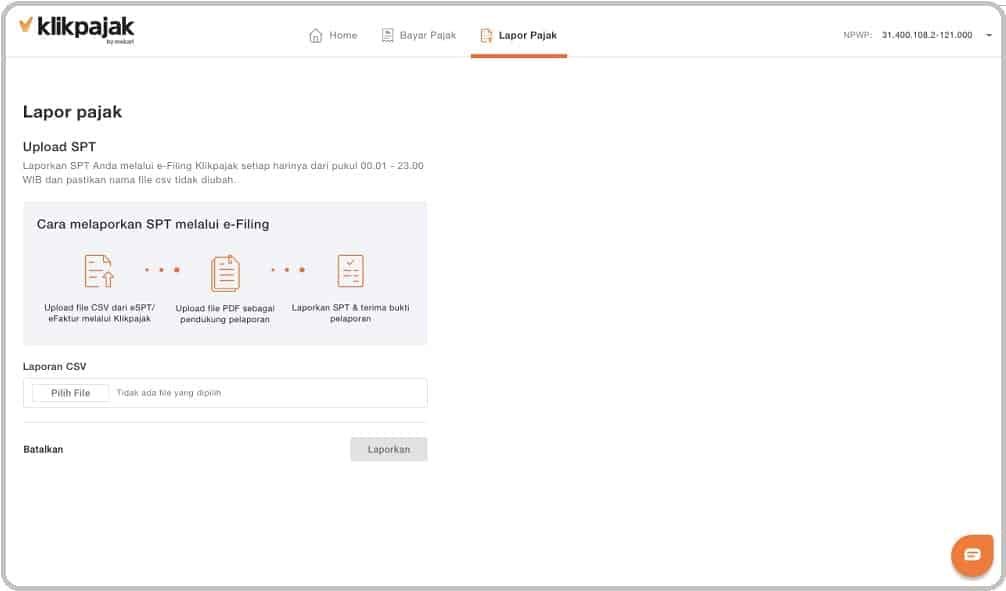

Contoh fitur e-Billing Klikpajak

Contoh fitur e-Billing Klikpajak

Kelebihan lain Klikpajak adalah bisa menarik data langsung dari laporan keuangan pengguna aplikasi akuntansi online seperti Jurnal by Mekari – Simple Online Accounting Software.

Ini adalah teknologi canggih berbasis API integration yang membuat proses pengolahan data pajak dari bagian accounting (keuangan) lebih cepat dan mudah. Sehingga proses pengelolaan pajak jadi makin gampang dan tepat hanya dengan Klikpajak.

Contoh fitur e-Faktur Klikpajak

Contoh fitur e-Faktur Klikpajak

Untuk mendapatkan kelancaran melakukan berbagai urusan perpajakan ini, cukup daftarkan alamat email Anda di klikpajak.id. Anda bisa memanfaatkan semaksimal mungkin kemudahan dalam membuat dan mengelola faktur pajak, menerbitkan ID Billing, membuat bukti potong hingga melaporkan SPT Pajak Tahunan/Masa secara daring.