Di dalam artikel Sekilas Transfer Pricing yang Perlu Anda Ketahui Anda telah mengetahui bahwa konotasi transfer pricing bergeser menjadi negatif karena praktek penyelewengan pajak oleh perusahaan multinasional. Lantas bagaimana metode penentuan transfer pricing yang wajar?

Hubungan Istimewa dan Langkah Penentuan Harga Wajar

Sebelum Anda mengetahui metode penentuan transfer pricing yang wajar, Anda perlu memahami istilah-istilah terkait transfer pricing.

Pertama, hubungan istimewa. Istilah transfer pricing tidak luput dari hubungan istimewa. Istilah hubungan istimewa ini pun dibahas dalam UU Pajak Pertambahan Nilai pasal 18 ayat 4 dan pasal 2 ayat 2 dimana hubungan istimewa dianggap ada apabila;

- Wajib pajak memiliki penyertaan modal langsung atau tidak langsung lebih rendah 25% pada wajib pajak lainnya.

- Wajib pajak menguasai wajib pajak lainnya dua atau lebih wajib pajak berada di bawah penguasaan yang sama baik langsung maupun tidak langsung.

- Terdapat hubungan keluarga baik sedarah maupun semenda dalam garis keturunan lurus atau ke samping satu derajat.

Kedua, prinsip kewajaran dan kelaziman usaha atau lebih sering disebut dengan arm’s length principle.

Prinsip kewajaran dan kelaziman usaha ini maksudnya adalah prinsip yang mengatur bahwa apabila kondisi dalam transaksi yang dilakukan antara pihak yang memiliki hubungan istimewa sama atau sebanding dengan kondisi dalam transaksi yang dilakukan antara pihak yang tidak mempunyai hubungan istimewa yang menjadi pembanding, maka harga atau laba dalam transaksi yang dilakukan antara pihak-pihak yang memiliki hubungan istimewa harus sama dengan atau berada dalam rentang harga atau laba dalam transaksi yang dilakukan antara pihak yang tidak mempunyai hubungan istimewa yang menjadi pembanding.

Singkatnya, transaksi antara usaha yang memiliki hubungan istimewa harus sebanding dengan transaksi yang dilakukan oleh usaha yang tidak memiliki hubungan istimewa.

Menurut Direktorat Jenderal Pajak (DJP) arm’s length principle dilakukan dengan menggunakan langkah-langkah berikut:

- Melakukan analisis kesebandingan dan menentukan pembanding. Di sini usaha yang tidak memiliki hubungan istimewa dijadikan bahan pembanding.

- Menentukan metode harga transfer yang wajar.

- Menerapkan prinsip kesebandingan dan kewajaran dengan metode penentuan transfer pricing yang wajar ke dalam transaksi yang dilakukan oleh kedua wajib pajak yang memiliki hubungan istimewa.

- Merekam atau mendokumentasikan setiap langkah dalam menentukan harga atau laba wajar sesuai dengan ketentuan perundang-undangan perpajakan.

Dalam empat poin di atas, bahwa menghitung transfer pricing dengan perhitungan wajar menjadi poin penting yang harus dilakukan untuk menegakkan arm’s length principle.

Lantas, Apa saja metode yang digunakan untuk menentukan nilai kewajaran transfer pricing?

Simak Diskusi bersama Dr. Ruston Tambunan, Wakil Ketua Ikatan Konsultan Pajak Indonesia mengenai, Opini: Mempertanyakan Kewajiban PPh Badan Atas Nama Kerja Sama Operasi

Metode Perbandingan Harga

Metode yang sering disebut CUP atau Comparable Uncontrolled Price ini bertujuan untuk membandingkan harga transaksi dari kedua usaha yang memiliki hubungan istimewa dengan transfer pricing produk sejenis dengan usaha yang tidak memiliki hubungan istimewa.

Metode perbandingan hara bisa berdasarkan dua data pembanding yaitu; internal dan eksternal.

Berdasarkan transfer pricing guidelines yang dikeluarkan oleh OECD, dalam melakukan perbandingan harga, data internal menjadi lebih penting dibanding data eksternal.

Hal ini dilakukan karena perusahaan yang memiliki hubungan spesial ini biasanya akan melakukan self-serving data dimana wajib pajak memanipulasi data internal mereka.

Data internal biasanya meliputi data-data terkait seluruh transaksi yang dilakukan oleh perusahaan tersebut.

Efektifkan metode ini? Dalam panduannya tentang transfer pricing, Kementerian Keuangan RI menyebutkan metode ini lah yang paling efektif dibanding dengan metode-metode lain yang akan dibahas nanti.

Selain itu menurut guidelines OECD tentang transfer pricing dan juga Praktisi pajak internasional, Steven Hannes, ada beberapa faktor kunci yang harus diperhatikan dalam melakukan metode perbandingan harga:

- Analisis Fungsi, Aset, dan Risiko

- Surat Kontrak

- Produk dan jasa yang ditransaksikan

- Strategi bisnis

- Situasi ekonomi

- Waktu transaksi

- Alternatif pilihan realistis

- Keberadaan aset tidak berwujud yang melekat pada produk yang ditransaksikan

Selain ke delapan hal tersebut, besarnya cakupan pasar baik dari segi geografis maupun demografis dan juga biaya transportasi barang tersebut juga perlu diperhatikan dalam analisis perbandingan harga.

Contoh sederhana metode CUP

PT AAA menyerahkan penjualan barang mentah X kepada afiliasinya PT BBB dengan harga franco tujuan Rp. 50.000.000, Di saat yang sama PT AAA juga menjual barang yang sama kepada pihak ketiga PT CCC dengan franco pabrik sebesar Rp. 50.000.000 dan biaya pengangkutan dan asuransi sebesar Rp.500.000.

Dengan metode CUP atau perbandingan ini, harga jual barang mentah X yang wajar dari PT AAA ke PT BBB seharusnya sebesar Rp. 50.500.000.

Baca juga: Objek Pajak: Laba Ditahan dan Warisan Dipajaki, Bagaimana?

Metode Harga Penjualan Kembali

Disebut juga dengan Resale Price Method (RPM). Metode ini dilakukan dimana produk yang telah dibeli dari pihak yang memiliki hubungan istimewa dijual kembali kepada pihak yang tidak memiliki hubungan istimewa.

Harga yang terjadi pada resale tersebut dikurangi dengan laba kotor (mark up) wajar sehingga diperoleh harga beli wajar dari pihak yang memiliki afiliasi (hubungan istimewa).

Ada syarat yang harus dilakukan sebelum menerapkan metode RPM ini. Pertama, tingkat kesebandingan yang tinggi antara transaksi yang memiliki hubungan istimewa dengan yang tidak memiliki hubungan istimewa.

Kedua, pihak penjual kembali, tidak memiliki signifikansi nilai harga atas barang atau jasa yang ditransaksikan.

Contoh sederhana metode RPM

PT A dan PT B yang memiliki hubungan istimewa melakukan transaksi barang sebesar rupiah 10.000.000.

Kemudian PT B menyerahkan barang tersebut kepada PT C yang tidak memiliki hubungan istimewa dengan harga Rp. 20.000.000

Ternyata ada transaksi barang sejenis antara PT AA dan PT BB yang sama sekali tidak memiliki hubungan istimewa dengan mark up 20%.

Maka nilai kewajaran atas transaksi PT A dan PT B adalah;

Rp. 20.000.000 – (20% – Rp. 20.000.000) = Rp. 16.000.000.

Metode Biaya-Plus

Metode yang biasa disebut dengan cost plus method ini menentukan harga transfer yang menambahkan laba kotor dari transaksi antara perusahaan wajib pajak tidak terafiliasi yang sebanding terhadap biaya yang ditanggung dalam transaksi afiliasi.

Adapun metode ini tepat digunakan ketika barang setengah jadi dijual kepada pihak yang terafiliasi (memiliki hubungan spesial)

Selain itu pihak yang terafiliasi (memiliki hubungan spesial) memiliki kontrak jangka panjang atau kontrak perjanjian penggunaan fasilitas bersama.

Metode ini sangat efektif apabila digunakan pada usaha dengan transaksi penyedia jasa.

Contoh metode biaya-plus

PT A memproduksi barang dengan biaya Rp 500.000 dan menyerahkan barang tersebut kepada rekan istimewanya, PT B dengan harga Rp. 900.000

Di sisi lain, PT Y juga memproduksi barang yang sama dengan biaya Rp 600.000 dan menjualnya ke PT Z yang tidak memiliki hubungan istimewa dengan harga Rp. 900.000.

Jika dilihat dari rasio laba kotor penjualan PT Y, maka didapat 50% (30:60)

Dengan analisis biaya-plus ini, dapat diketahui harga transfer wajar PT A ke PT B adalah:

Rp.500.000 + (50% x Rp 500.000) = Rp. 750.000.

Sehingga kesimpulannya, transfer pricing PT A ke PT B dianggap terlalu mahal dan memerlukan audit dari kantor pajak.

Baca juga: Pentingnya ‘Tax Planning’ saat Memulai Usaha

Metode Pembagian Laba

Metode transfer pricing yang wajar satu ini mengidentifikasi laba gabungan atas transaksi pihak yang memiliki hubungan spesial yang dibagi oleh pihak yang memiliki hubungan spesial tersebut menggunakan dasar yang wajar secara ekonomi.

Dasar perkiraan tersebut harus menggambarkan laba yang wajar dan tercermin berdasarkan kesepakatan antara pihak-pihak yang tidak memiliki hubungan spesial.

Metode ini dibagi menjadi dua:

- Metode laba kontribusi – pembagian laba yang memiliki hubungan spesial berdasarkan fungsi yang dilakukan, aset yang digunakan, risiko yang ditanggung setiap pihak yang terlibat dalam transaksi pihak terafiliasi tersebut.

- Metode laba residu (sisa) – Metode identifikasi laba sisa dengan mengurangi laba rutin setiap pihak terafiliasi (hubungan spesial) dari laba gabungan kemudian laba sisa tersebut dialokasikan berdasarkan kontribusi pihak terafiliasi yang terlibat.

Metode ini bagi digunakan apabila pihak yang memiliki hubungan istimewa ini benar-benar terintegrasi. Maksudnya tidak ada aktivitas yang dilakukan secara terpisah.

Syarat lainnya adalah terdapat barang tak berwujud yang unik menyebabkan sulitnya dalam menemukan pembanding yang tepat.

Contoh metode pembagian laba kontribusi

Caranya adalah mengidentifikasi laba sisa dengan mengurangi laba rutin setiap pihak afiliasi dari laba gabungan kemudian laba sisa dialokasikan berdasarkan kontribusi setiap pihak afiliasi yang terlibat.

Perusahaan PT AA dan PT BB berafiliasi masing-masing memiliki laba: Rp 200.000.000 dan laba PT BB sebesar Rp. 100.000.000 sehingga jika digabungkan laba total kedua perusahaan mendapatkan Rp. 300.000.000.

Namun setelah dianalisis berdasarkan kontribusi profit-nya, keduanya memiliki profil split sebesar 60% untuk PT AA dan PT BB sebesar 40%.

Maka perhitungan transfer pricing yang wajar oleh PT BB adalah: Rp 100.000.000 – (40% x Rp.300.000.000) = Rp 20.000.000. Sehingga ada koreksi laba PT A sebesar Rp. 20.000.000.

Cara metode pembagian laba residu

- Menggabungkan laba bersih usaha para pihak sebagai satu kesatuan

- Menentukan kontribusi unik tiap-tiap pihak

- Mengidentifikasi fungsi rutin (simple function) tanpa kontribusi unik masing-masing pihak

- Mencari pembanding untuk fungsi rutin tanpa kontribusi unik

- Menghitung bagian laba masing-masing pihak tanpa kontribusi unik

- Menentukan nilai relative atas kontribusi unik masing-masing pihak

- Membagi Residual Profit berdasarkan nilai relative kontribusi unik masing-masing pihak

- Menentukan laba wajar.

Baca juga: Dimensi dalam Transfer Pricing dan Tujuannya bagi Perusahaan Anda

Metode Laba Bersih Transaksional

Metode transfer pricing yang wajar satu ini dilakukan dengan membandingkan persentase laba bersih operasional terhadap biaya, penjualan, aktiva, atau dasar lainnya atas transaksi pihak afiliasi (memiliki hubungan spesial) dengan persentase laba bersih operasional yang diperoleh atas transaksi sebanding dengan pihak yang tidak memiliki afiliasi (hubungan spesial).

Singkatnya analisis ini membandingkan laba transaksi antara pihak yang terafiliasi dengan transaksi terhadap pihak yang tidak terafiliasi.

Kondisi yang tepat untuk menggunakan metode ini adalah ketika salah satu pihak yang terafiliasi memiliki kontribusi khusus.

Selain itu, salah satu pihak terafiliasi melakukan transaksi yang rumit dan memiliki transaksi yang berhubungan satu sama lain.

Contoh metode laba bersih transaksional

PT XYZ merupakan produsen obat-obatan yang menjual ke perusahaan grupnya (afiliasi) yang berada di negara Thailand (XYZ pharma) dan menggunakan merek XYZ pharma.

Dalam hal ini XYZ pharma hanya menjual produk PT XYZ

Namun belakangan diketahui bahwa PT OPQ juga menjual produk serupa dengan laba sebesar 10%.

Diasumsikan bahwa harga pokok produksi obat-obatan tersebut sebesar Rupiah 50.000.000 dengan biaya operasional sebesar Rp 15.000.000 sehingga total biaya keseluruhan produksi menjadi Rp. 65.000.000

Maka, sesuai dengan margin laba PT OQP yang sebesar 10% didapat harga transfer yang wajar sebesar Rp 71.500.000 berdasarkan perhitungan 10% x total biaya PT XYZ: Rp. 65.000.000.

Itulah 5 metode transfer pricing untuk menentukan nilai kewajaran antara kedua wajib pajak yang melakukan transaksi berafiliasi dalam upaya mencegah adanya penyelewengan pajak melalui transaksi tersebut.

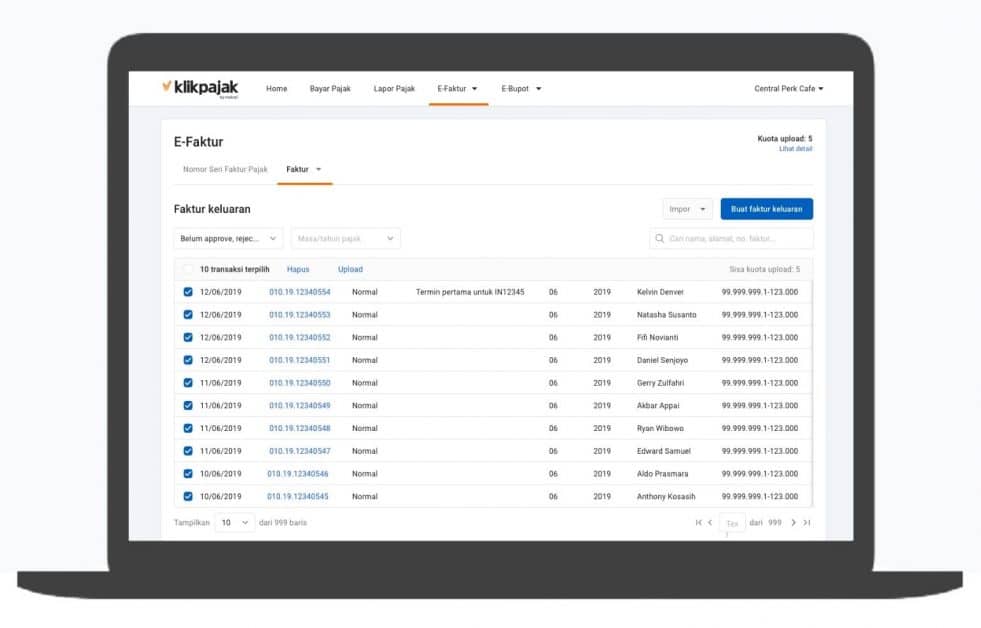

Mudahnya Kelola E-Faktur dengan Klikpajak

Klikpajak adalah Penyedia Jasa Aplikasi Perpajakan (PJAP) atau Application Service Provider (ASP) mitra resmi Direktorat Jenderal Pajak (DJP) yang membantu proses bayar, lapor hingga pengelolaan pajak yang disahkan dengan Surat Keputusan Direktorat Jenderal Pajak No. KEP-169/PJ/2018.

Klikpajak merupakan aplikasi pajak online berbasis cloud, dan memungkinkan Anda mengelola administrasi perpajakan dengan baik. Anda dapat nyaman menggunakan aplikasi Klikpajak karena keamanan dan kerahasiaan data terjamin, karena Klikpajak bersertifikat ISO 27001 dari Badan Standar ISO yang menjamin standar keamanan sistem teknologi informasi.

Ini adalah teknologi canggih berbasis API integration yang membuat proses pengolahan data pajak dari bagian accounting (keuangan) lebih cepat dan mudah. Sehingga proses pengelolaan pajak jadi makin gampang dan tepat hanya dengan Klikpajak.

Contoh membuat faktur pajak di Klikpajak

Contoh membuat faktur pajak di Klikpajak

Buat faktur pajak elektronik Anda dengan mudah sekarang juga. Cukup daftarkan alamat email Anda di klikpajak.id dan nikmati kemudahan cara bayar, lapor, dan kelola pajak dengan mudah dalam satu aplikasi yang terintegrasi langsung dengan DJP. Tinggal klik, urusan perpajakan Anda langsung terupdate secara otomatis!