Pasca diumumkannya produk-produk digital luar negeri bakal dikenakan tarif Pajak Pertambahan Nilai (PPN) sebesar 10 persen pada Juli lalu, secara bertahap Direktorat Jenderal Pajak (DJP) merilis daftar produk digital luar negeri kena PPN, mulai dari Netflix, Facebook hingga TikTok dan lainnya.

Pengenaan PPN produk digital luar negeri ini dilakukan secara bertahap dengan masa pemberlakuan di periode pertama mulai Agustus, tahap kedua pada September tahun ini dan seterusnya.

Jadi, jika berlangganan produk dan jasa digital luar negeri seperti Netflix dkk (baca: dan kawan-kawan/sejenisnya) ini harus bayar PPN.

Pengenaan PPN produk dan jasa digital luar negeri ini diatur dalam Peraturan Menteri Keuangan Keuangan (PMK) Nomor 48/PMK.03/2020 tentang:

“Tata Cara Penunjukan Pemungut, Pemungutan, dan Penyetoran, serta Pelaporan Pajak Pertambahan Nilai Atas Pemanfaatan Barang Kena Pajak Tidak Berwujud dan/atau Jasa Kena Pajak dari Luar Daerah Pabean di Dalam Daerah Pabean Melalui Perdagangan Melalui Sistem Elektronik.”

Apa saja jenis produk digital luar negeri yang sudah mulai diberlakukan pungutan PPN ini, berikut ulasan Klikpajak by Mekari.

Alasan Pengenaan PPN pada Produk Digital Luar Negeri

Pemungutan PPN ini juga bagian dari upaya pemerintah menciptakan kesetaraan berusaha (level playing field) bagi semua pelaku usaha, khususnya antara pelaku di dalam negeri maupun di luar negeri, serta antara usaha konvensional dan usaha digital.

Pengertian Produk Digital

Pengertian produk digital berdasarkan Pasal 1 ayat (6) dalam PMK No. 48/2020 tersebut yakni:

Barang Digital adalah setiap barang tidak berwujud yang berbentuk informasi elektronik atau digital meliputi barang yang merupakan hasil konversi atau pengalihwujudan maupun barang yang secara originalnya berbentuk elektronik, termasuk tetapi tidak terbatas pada piranti lunak, multimedia, dan/atau data elektronik.

Pengertian Jasa Digital

Sedangkan yang dimaksud jasa digital yang dikenakan PPN sesuai Pasal 1 ayat (6) dalam beleid tersebut:

Jasa Digital adalah jasa yang dikirim melalui internet atau jaringan elektronik, bersifat otomatis atau hanya melibatkan sedikit campur tangan manusia, dan tidak mungkin untuk memastikannya tanpa adanya teknologi informasi, termasuk tetapi tidak terbatas pada pelayanan jasa berbasis piranti lunak.

Note: Pajak tidak selalu jadi beban dalam menjalankan usaha. Dear Pebisnis, Ini Cara Jadikan PPN Sumber Penerimaan Usaha

Jenis Produk dan Jasa Digital

Jenis produk digital luar negeri yang dikenakan PPN di antaranya:

- Langganan streaming music

- Langganan streaming film

- Aplikasi dan games digital

- Jasa online

Produk-produk digital luar negeri itu diperlakukan sama seperti produk konvensional yang dikonsumsi masyarakat sehari-hari yang dikenai PPN, serta produk digital sejenis yang diproduksi pelaku usaha dalam negeri.

Ilustrasi pengenaan PPN produk digital luar negeri

Ilustrasi pengenaan PPN produk digital luar negeri

Mekanisme Pemungutan PPN Produk Digital Luar Negeri

Pemungutan, penyetoran, dan pelaporan PPN atas produk digital dan jasa digital dari luar negeri tersebut dilakukan oleh pelaku usaha Perdagangan Melalui Sistem Elektronik (PMSE), yaitu:

- Pedagang/penyedia jasa luar negeri

- Penyelenggara PMSE luar negeri

- Penyelenggara PMSE dalam negeri

Ketentuan dan kriteria pelaku usaha PMSE yang memungut PPN produk digital dan jasa digital impor adalah:

- Nilai transaksi melebihi jumlah tertentu dalam 12 bulan

- Jumlah traffic atau pengakses melebihi jumlah tertentu dalam waktu 12 bulan

- Pelaku usaha yang telah memenuhi kriteria tetapi belum ditunjuk sebagai pemungut PPN, dapat menyampaikan pemberitahuan secara online kepada DJP

- Nilai transaksi dan jumlah traffic yang harus dikenakan PPN ditentukan DJP

- Pemungut PPN PMSE ditentukan oleh DJP

- Pemungut PPN PMSE diberikan nomor identitas sebagai sarana administrasi perpajakan yang digunakan sebagai tanda pengenal diri atau identitas pemungut

Ilustrasi pemungut PPN produk digital luar negeri

Ilustrasi pemungut PPN produk digital luar negeri

Ditjen Pajak Menunjuk Perusahaan Pemungut PPN

Dengan dikenakannya pajak pertambahan nilai, artinya perusahaan dari produk dan jasa digital luar negeri tersebut ditetapkan sebagai pemungut PPN barang atau jasa dari luar negeri.

Penunjukan perusahaan sebagai pemungut PPN produk digital luar negeri ini diumumkan Ditjen Pajak Kementerian Keuangan (Kemenkeu) melalui siaran pers DJP Nomor: SP-29/2020 terhadap 6 produk digital luar negeri dan Nomo: SP-35/2020 untuk 10 produk digital luar negeri.

“Direktorat Jenderal Pajak telah menunjuk perusahaan global yang memenuhi kriteria sebagai pemungut pajak pertambahan nilai atas barang dan jasa digital yang dijual kepada pelanggan di Indonesia.” –tulis SP DJP tersebut.

Direktur Penyuluhan, pelayanan, dan Hubungan Masyarakat Ditjen Pajak Kemenkeu, Hestu Yoga Saksama, dalam keterangan tertulisnya mengungkapkan pelaku usaha yang telah menerima surat keterangan terdaftar dan nomor identitas perpajakan sebagai pemungut PPN produk digital luar negeri akan memungut PPN.

Alasan Penunjukan Pemungut PPN

Pengenaan PPN atas pemanfaatan produk digital dari luar negeri sejatinya bukan merupakan jenis pajak baru. Sebab sudah lama diatur dalam Undang-Undang Pajak Pertambahan Nilai (UU PPN).

Namun pemerintah mengakui bahwa selama ini kurang efektif karena hanya mengandalkan pemungutan dan penyetoran sendiri oleh pembeli/konsumen yang sifatnya retail dan masih dalam ekonomi digital saat ini.

“Untuk meningkatkan efektivitas dan kesederhanaan itulah pemerintah mengubah mekanisme pemungutan PPN tersebut menjadi dipungut oleh penjual produk digital luar negeri.”

Ilustrasi salah satu produk digital luar negeri

Ilustrasi salah satu produk digital luar negeri

6 Produk Digital Luar Negeri Kena PPN Mulai Agustus 2020

Enam produk digital yang kena PPN 10% atau perusahaan pemungut PPN barang dan digital luar negeri yang telah ditunjuk DJP untuk gelombang pertama adalah:

- Amazon Web Services Inc.

- Google Asia Pacific Pte. Ltd.

- Google Ireland Ltd.

- Google LLC.

- Netflix International B.V.

- Spotify AB.

Keenam perusahaan produk dan layanan digital luar negeri tersebut akan memungut PPN 10% dari harga sebelum pajak terhadap penjualannya kepada pembeli/konsumennya. Produk dan layanan digital luar negeri yang dijual keenam pelaku usaha itu akan dipungut PPN mulai 1 Agustus 2020.

Note: Manfaatkan insentif pajak dampak Covid-19. Untuk mengetahui apakah jenis usaha Anda masuk dalam Klasifikasi Lapangan Usaha (KLU) yang bisa mendapatkannya, cek daftar KLU yang bisa ajukan insentif PPN di SINI.

10 Produk Digital Luar Negeri Kena PPN Mulai September 2020

Sedangkan sepuluh produk digital yang kena PPN 10% atau perusahaan pemungut PPN barang dan digital luar negeri yang ditunjuk DJP untuk gelombang kedua di antaranya:

- Facebook Ireland Ltd.

- Facebook Payments International Ltd.

- Facebook Technologies International Ltd.

- Amazon.com Services LLC

- Audible, Inc.

- Alexa Internet

- Audible Ltd.

- Apple Distribution International Ltd.

- Tiktok Pte. Ltd.

- The Walt Disney Company (Southeast Asia) Pte. Ltd.

Dengan penunjukan ini, maka mulai 1 September 2020 dari sepuluh pelaku usaha tersebut akan mulai memungut PPN atas produk dan layanan digital yang mereka jual kepada konsumen di Indonesia.

“Jumlah PPN yang harus dibayar pelanggan adalah 10% dari harga sebelum pajak, dan harus dicantumkan pada kuitansi atau invoice yang diterbitkan penjual sebagai bukti pungut PPN.”

Produk digital luar negeri target PPN

Produk digital luar negeri target PPN

Terus Incar Produk Digital Luar Negeri Lainnya

Tentunya, tak berhenti pada 16 produk dan jasa digital luar negeri itu saja, pemerintah masih terus gencar mengincar barang dan jasa digital luar negeri lainnya untuk dikenakan PPN.

Proses identifikasi dan sosialisasi terus dilakukan pemerintah untuk mengetahui kesiapan perusahaan tersebut terkait kebijakan pemungutan PPN ini.

“Diharapkan dalam dalam waktu dekat jumlah pelaku usaha yang ditunjuk sebagai pemungut PPN produk digital akan terus bertambah,” –tulis SP DJP tersebut.

Note: Tips bagaimana rumus dan cara menghitung PPN dapat Anda akses di Rumus dan Cara Menghitung PPN yang Mudah

Kriteria Pemungut dan Produk Digital Luar Negeri Kena PPN

Selain merupakan produk dan jasa yang asalnya memang dari luar negeri dan dipasarkan di Indonesia, salah satu kriteria lain perusahaan atau produk dan jasa digital luar negeri yang diwajibkan atas PPN adalah:

- Penjualan Rp600 juta setahun, atau

- Penjualan Rp50 juta per bulan

Pemerintah minta perusahaan yang telah memenuhi kriteria tersebut agar mengambil inisiatif dan menginformasikan kepada DJP. Harapannya, proses persiapan penunjukan termasuk sosialisasi secara one-on-one dapat segera dilaksanakan.

Ilustrasi NPWP perusahaan pemungut produk digital luar negeri

Ilustrasi NPWP perusahaan pemungut produk digital luar negeri

Bisa Dikreditkan

PPN yang dibayarkan pada pelaku usaha atas pembelian barang atau jasa yang digunakan untuk kegiatan usaha ini dapat diklaim sebagai Pajak Masukan oleh Pengusaha Kena Pajak (PKP). Artinya, Pajak Masukan dari produk digital luar negeri ini bisa dikreditkan.

Pengaturan lengkap mengenai tata cara pemungutan, penyetoran, dan pelaporan PPN ini diatur dalam PMK Nomor 48/PMK.03/2020 tersebut.

Tata Cara Mengkreditkan Pajak Masukan

Untuk dapat mengkreditkan Pajak Masukan, PKP selaku pembeli produk dan jasa digital luar negeri ini harus memberitahukan:

- Nama

- Nomor Pokok Wajib Pajak (NPWP)

Keterangan pemberitahuan tersebut diberikan pada penjual untuk dicantumkan pada Bukti Pungut PPN agar memenuhi syarat sebagai dokumen yang dipersamakan dengan Faktur Pajak.

Apabila bukti pungut belum mencantumkan informasi nama dan NPWP pembeli, maka Pajak Masukan tetap dapat dikreditkan sepanjang:

- Bukti pungut mencantumkan alamat email pembeli yang terdaftar sebagai alamat email PKP pada sistem informasi DJP, atau

- Terdapat dokumen yang menunjukkan bahwa akun pembeli pada sistem elektronik penjual memuat nama dan NPWP pembeli, atau alamat email sebagaimana dimaksud di atas.

Ilustrasi perusahaan pemungut PPN produk digital luar negeri

Ilustrasi perusahaan pemungut PPN produk digital luar negeri

Kewajiban Pengusaha Pemungut PPN Produk Digital Luar Negeri

Pemungut PPN PMSE harus membuat bukti pungut PPN. Bukti pungut PPN produk dan jasa digital dari luar negeri ini dapat berupa commercial invoice, billing, order receipt, atau dokumen sejenis, yang menyebutkan pemungutan PPN dan telah dilakukan pembayaran.

Sesuai Pasal 7 ayat (3) PMK No. 48/2020 tersebut, bukti pungut PPN merupakan dokumen yang kedudukannya dipersamakan dengan Faktur Pajak, dibuat berdasarkan pedoman yang diterbitkan oleh DJP.

“Sama seperti pemungut PPN dalam negeri, pelaku usaha (baik pribadi maupun badan) yang ditunjuk juga wajib menyetorkan dan melaporkan PPN PMSE dari produk dan jasa digital impor ini. Penyetoran PPN yang telah dipungut dari konsumen wajib dilakukan paling lama akhir bulan berikutnya.”

Sedangkan pelaporan PPN yang telah dipungut dan dibayarkan itu dilakukan secara triwulanan, paling lama akhir bulan berikutnya setelah periode triwulanan berakhir.

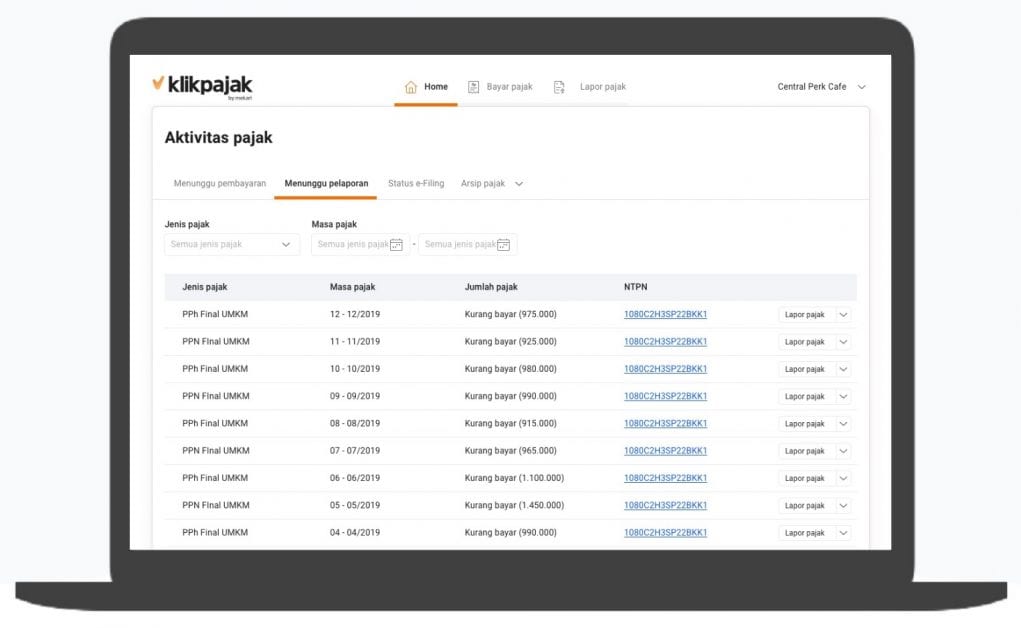

Agar pemungutan, penyetoran, dan pelaporan PPN produk digital dari luar negeri ini lancar, gunakan aplikasi buat dan lapor pajak online di Klikpajak by Mekari.

Klikpajak.id adalah penyedia jasa aplikasi perpajakan (Application Service Provider/ASP) mitra resmi Direktorat Jenderal Pajak (DJP) yang disahkan dengan Surat Keputusan Direktorat Jenderal Pajak No. KEP-169/PJ/2018.

Contoh fitur aplikasi pajak online Klikpajak untuk keperluan pemungutan PPN produk digital luar negeri

Contoh fitur aplikasi pajak online Klikpajak untuk keperluan pemungutan PPN produk digital luar negeri

Membuat ID Billing di e-Billing Klikpajak

“Klikpajak memiliki fitur lengkap sebagai aplikasi pajak online yang membantu mempermudah urusan perpajakan bagi Anda para pelaku usaha, konsultan pajak, maupun bagi Anda yang bekerja sebagai tax officer di perusahaan.”

Klikpajak adalah aplikasi pajak online berbasis cloud yang bisa Anda akses di mana saja dan kapan saja setiap kali ada kesempatan serta membutuhkan mengurus perpajakan.

Anda bisa membuat ID Billing sebagai syarat untuk membayar pajak ini melalui fitur e-Billing. Klikpajak dapat menerbitkan ID Billing untuk semua jenis Kode Akun Pajak (KAP) dan Kode Jenis Setoran (KJS) dengan mudah dan gratis.

Arsip riwayat Surat Setoran Pajak (SSP) dan ID Billing juga tersimpan aman sesuai dengan jenis dan masa pajak yang diinginkan.

Bukan hanya itu, Anda juga lebih mudah melakukan melakukan pembetulan Surat Pemberitahuan (SPT) pajak apabila dibutuhkan sewaktu-waktu secara daring serta bisa langsung terupdate secara otomatis karena sistem yang terintegrasi dengan DJP.

Karena seluruh aktivitas perpajakan terintegrasi secara terpusat melalui Tax Activity, makin memudahkan untuk mengecek kembali file mana saja yang masih perlu ada pembetulan atau statusnya masih kurang bayar maupun lebih bayar.

Note: Langkah-langkah pembuatan ID Billing dan lapor SPT melalui e-Filing bisa Anda lihat selengkapnya di SINI.

Mudah Membuat Faktur Pajak di e-Faktur Klikpajak

Tak ada lagi istilah repot dan menyita banyak waktu saat membuat Faktur Pajak. Di Klikpajak, Anda semakin mudah mengelola administrasi perpajakan perusahaan, seperti:

- Faktur Pajak Masukan

- Faktur Pajak Keluaran

- Faktur Pajak Retur

Anda akan dipandu dengan langkah-langkah penggunaan fitur e-Faktur yang mudah dan sederhana. Fitur e-Faktur Klikpajak juga memudahkan Anda mengelola Nomor Seri Faktur Pajak (NSFP) dan memperoleh Surat Pemberitahuan PPN sesuai data yang diunggah ke DJP.

Selain bisa menghemat waktu dan biaya karena pengelolaan pajak hanya dilakukan dalam satu platform, kelebihan Klikpajak adalah bisa menarik data langsung dari laporan keuangan pengguna aplikasi akuntansi online seperti Jurnal by Mekari – Simple Online Accounting Software.

Teknologi canggih berbasis API integration yang membuat proses pengolahan data pajak dari bagian accounting (keuangan) lebih cepat dan mudah dengan pemakain Klikpajak.id. Sehingga proses pembuatan, pembayaran, pelaporan pajak jadi makin gampang dan tepat.

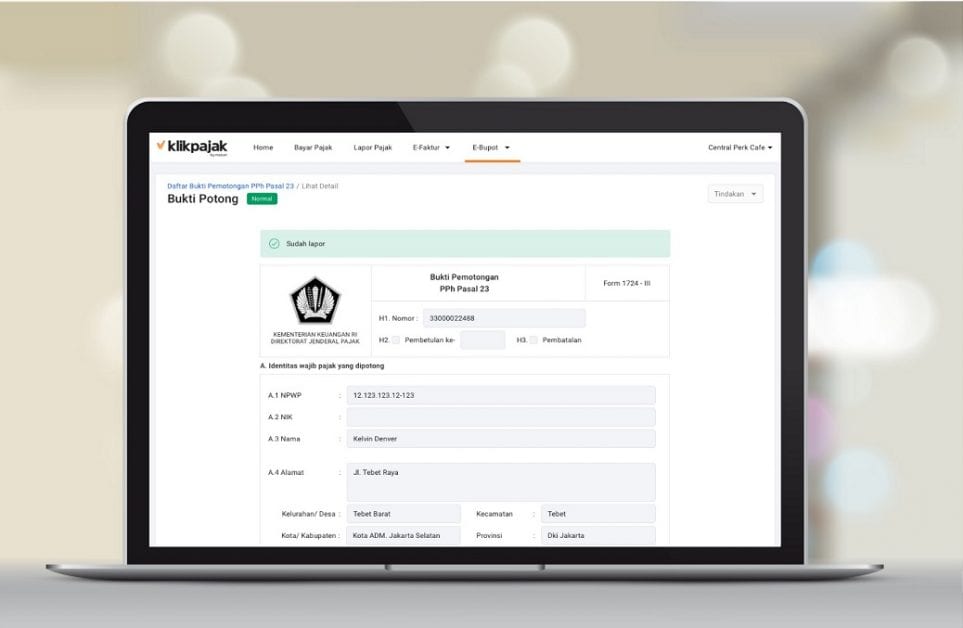

Contoh fitur membuat bukti potong di e-Bupot Klikpajak

Contoh fitur membuat bukti potong di e-Bupot Klikpajak

Bisa Bikin Bukti Potong PPh 23/26 di e-Bupot Klikpajak

Anda juga bisa membuat bukti pemotongan PPh Pasal 23/26 melalui dituf e-Bupot Klikpajak. Seperti diketahui, pembuatan Bukti Potong PPh Pasal 23/26 wajib menggunakan e-Bupot yang berlaku mulai 1 Agustus 2020.

Wajib e-Bupot ini ditetapkan dalam Keputusan Direktur Jenderal Pajak Nomor KEP-269/PJ/2020 tentang:

“Penetapan Pemotongan Pajak Penghasilan Pasal 23 dan/atau Pasal 26 yang Diharuskan Membuat Bukti Pemotongan dan Diwajibkan Menyampaikan SPT Masa Pajak Penghasilan Pasal 23 dan/atau Pasal 26 Berdasarkan Peraturan Direktur Jenderal Pajak Nomor PER-04/PJ/2017.”

Begini bunyi ketentuan wajib e-Bupot pada penetapan Pertama KEP-269/PJ/2020 tersebut:

“Menetapkan Wajib Pajak yang berstatus Pengusaha Kena Pajak (PKP) yang terdaftar di Kantor Pelayanan Pajak (KPP) Pratama di seluruh Indonesia sebagai Pemotong Pajak Penghasilan (PPh) Pasal 23 dan/atau Pasal 26 yang diharuskan membuat Bukti Pemotongan dan diwajibkan menyampaikan SPT Masa PPh Pasal 23 dan/atau Pasal 26 berdasarkan Peraturan Direktur Jenderal Pajak Nomor PER-04/PJ/2017 mulai Masa Pajak Agustus 2020.”

Note: Informasi mengenai aturan membuat bukti pemotongan melalui e-Bupot, baca selengkapnya di SINI.

Jika Status Tak Lagi PKP

Peraturan wajib penggunaan e-Bupot 23/26 ini ditetapkan pada 10 Juni 2020. Sesuai KEP terbaru ini, meski pengusaha tidak lagi berstatus PKP tetap wajib membuat bukti pemotongan dan menyampaikan SPT Masa tersebut karena telah ditetapkan sebagai pemotong PPh 23/26.

Dalam beleid tersebut juga dijelaskan, bagi wajib pajak yang baru dikukuhkan sebagai PKP setelah terbitnya KEP-269/PJ/2020 ini, maka harus membuat Bukti Pemotongan dan menyampaikan SPT Masa PPh 23/26 sejak wajib pajak tersebut dikukuhkan sebagai PKP.

Klikpajak dilengkapi fitur e-Bupot yang memudahkan Anda menerbitkan Bukti Potong dan mengelola bukti pemotongan dalam jumlah banyak lebih mudah. Karena alur yang efisien dan ramah penggunaan (user friendly).

Ilustrasi lapor SPT Tahunan/Masa di eFiling Klikpajak

Ilustrasi lapor SPT Tahunan/Masa di eFiling Klikpajak

Lapor SPT Tahunan/Masa di e-Filing Klikpajak

Anda bisa melaporkan seluruh jenis SPT secara gratis selamanya melalui fitur e-Filing Klikpajak kapan pun dan di mana pun. Melalui Klikpajak, Anda juga akan mendapatkan Nomor Tanda Terima Elektronik (NTTE) resmi dari DJP sebagai bukti lapor.

Semua jenis SPT bisa dilaporkan melalui e-Filing di Klikpajak, yakni:

- SPT Tahunan Pajak Badan

- SPT Masa (Bulanan) Pajak

- SPT Tahunan Pajak Pribadi

Semua itu bisa dilakukan dengan mudah dan cepat karena panduan pengisian SPT yang simpel.

Hindari sanksi atau denda telat bayar dan lapor pajak, lebih mudah lihat semua jadwal pembayaran dan pelaporan pajak pada kalender saku di Kalender Pajak Klikpajak

Anda dapat nyaman menggunakan aplikasi Klikpajak karena keamanan dan kerahasiaan data terjamin karena Klikpajak sudah bersertifikat ISO 27001 dari Badan Standar Internasional ISO yang menjamin standar keamanan sistem teknologi informasi.

Ingin melihat bagaimana Klikpajak dapat membantu bisnis Anda dalam membuat Faktur Pajak secara efektif yang dapat menghemat banyak waktu Anda? Kami senang berbicara dengan Anda. Jadwalkan demo dan kami dapat menunjukkan caranya.

Cukup daftarkan email Anda di Klikpajak dan manfaatkan kemudahan dalam mengurus perpajakan Anda mulai dari menghitung, membayar hingga melaporkan pajak hanya dalam satu platform.